21 декабря 2021 Conomy Полубояринов Анатолий

Внутри:

Утренние торги.

ТГК-1.

Экосистемы.

Бесконечные поводы для беспокойства.

Две компании на «О».

Размещение Positive technologies.

Утренние торги - восторг!

Утро 14 декабря началось достаточно бодро, все упало на 5-10% процентов. Многие не застали это падение, потому что банально спали, а к открытию нормальной сессии в 10 утра все восстановилось обратно. На графике наглядно видно объемы торгов. Очевидно, что так быть не должно, поэтому биржа пошла думать. Интересно было бы посмотреть инфографику счетов по часовым поясам. Эти торги в 7 утра наверно только Аленке на пользу (они из Красноярска). Напомню, что большое количество спекулянтов (те, кто может дать ликвидность) игнорируют утреннюю и вечернюю сессии.

ТГК-1

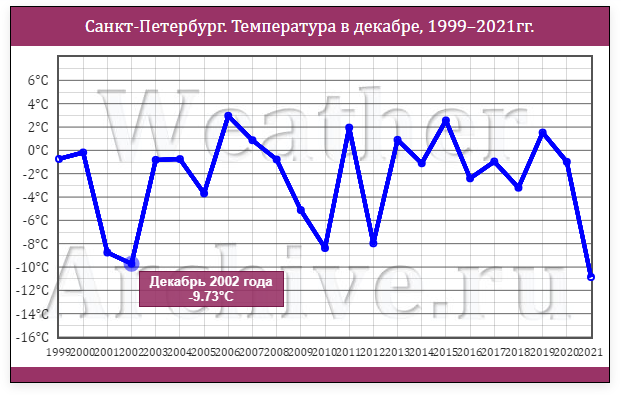

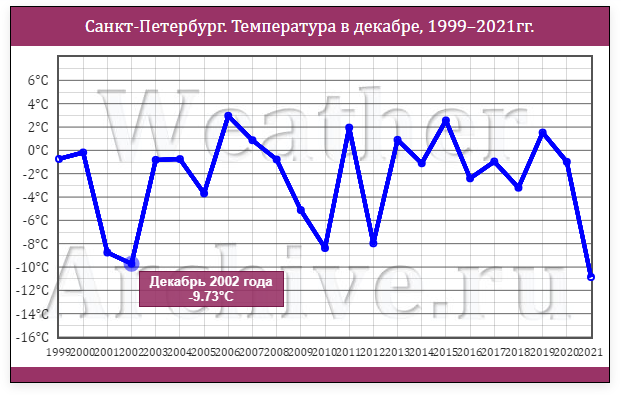

В Санкт-Петербурге прошли аномальные холода. Температура порой была ниже -20. Пока - это один из самых холодных декабрей в истории города.

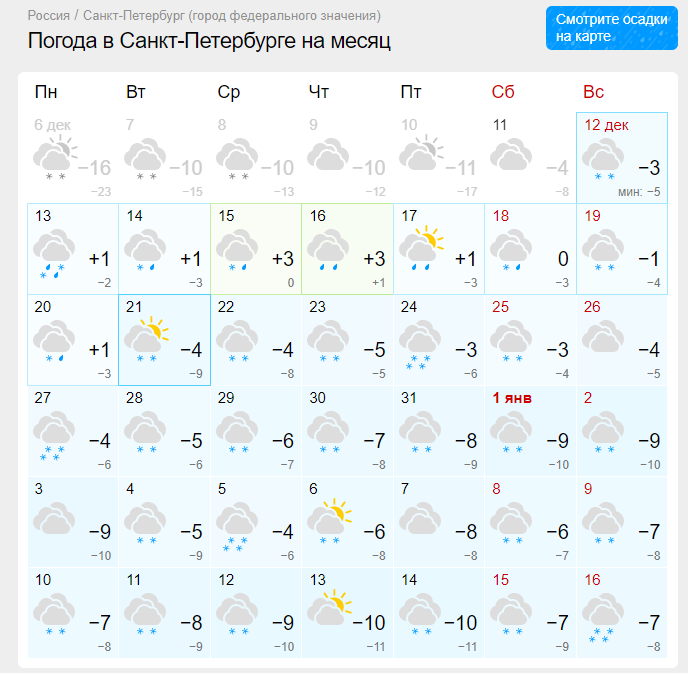

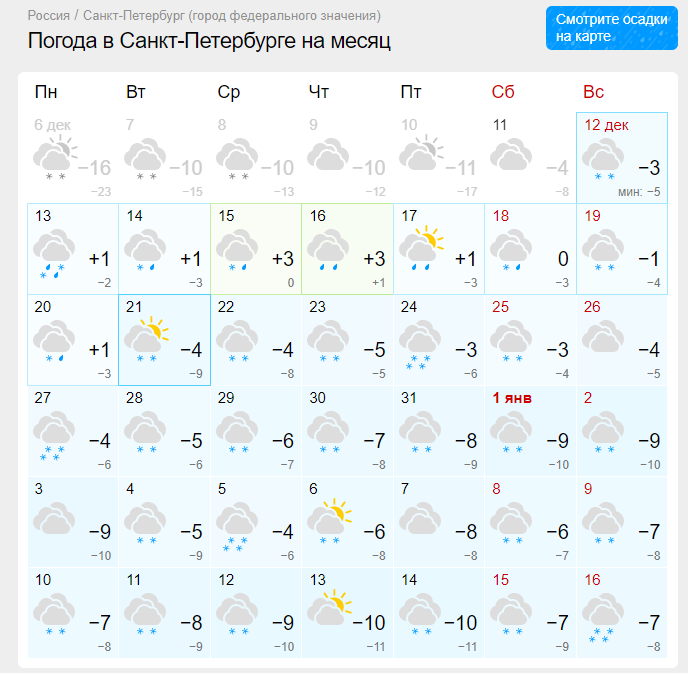

Стоит отметить, что после 10 дней аномальных холодов, ситуация развернулась, и 13-19 декабря температура держалась от 0 до +3 градусов. То есть ситуация должна сгладиться. С 20-ых чисел и до конца года будет уже нормальная для декабря погода. То есть средняя по декабрю ожидается на уровне -6,1 градусов, что все еще сильно ниже средних: 4 раза с 1999 года было холоднее.

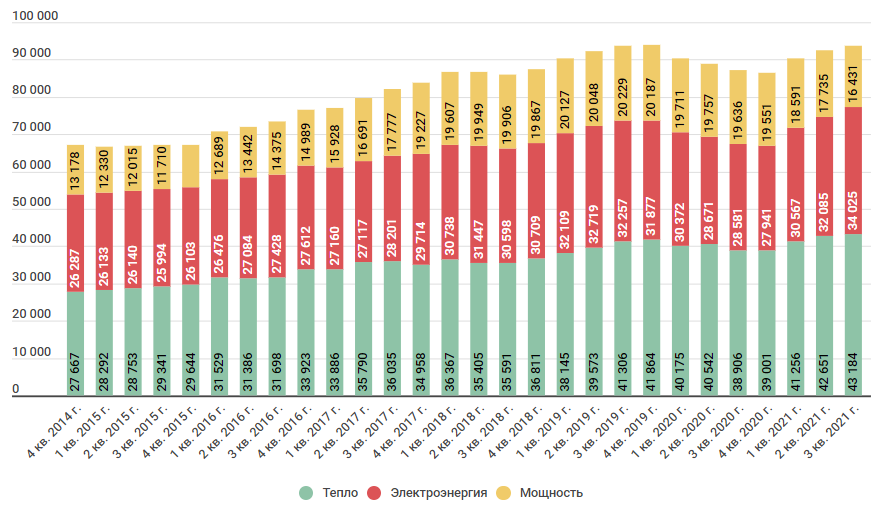

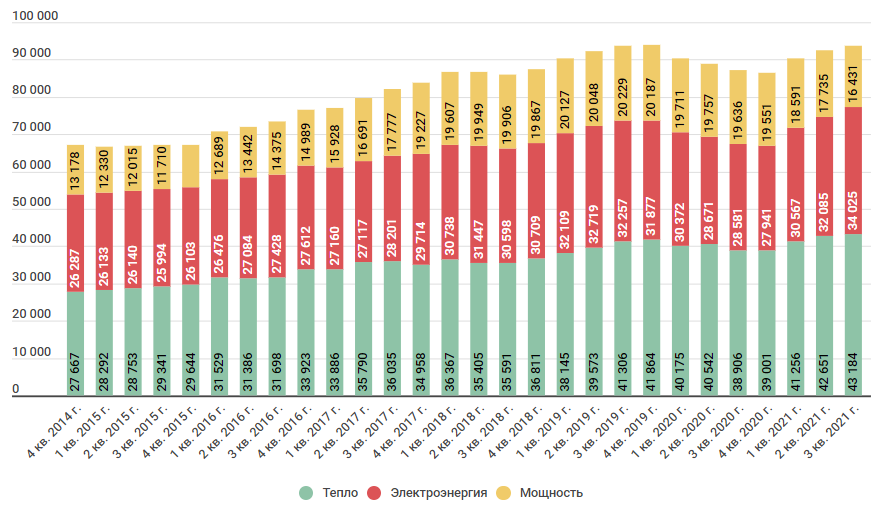

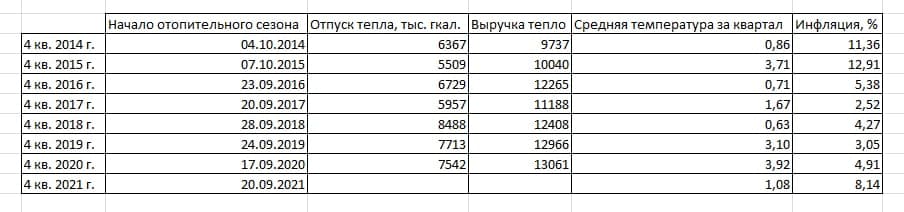

К чему я веду? К результатам ТГК-1. У компании 46% выручки — это отпуск тепла. Есть еще экспорт электроэнергии в Финляндию и прочая реализация, которые я в график не включил, они суммарно дадут около 5 млрд годовой выручки. Доходы от продажи мощности сдуваются, так как программа ДПМ заканчивается.

Разбивки по рентабельности сегментов нет. Из отчета «Интер РАО» рентабельность EBITDA выше 40%, но у «Интер РАО», насколько я помню, есть скидка на газ от «Роснефти», поэтому показатели могут отличаться.

По сезонности данных доходов думаю, понятно, что основные — это 1 и 4 кварталы, на 4-ый приходится около трети выручки.

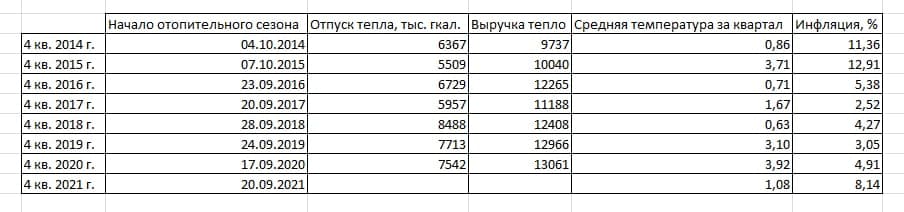

Сводная за 4-е кварталы, связь между основными факторами прослеживается. Пока холодный декабрь компенсирует относительно теплый ноябрь, и средняя за квартал низкая, но не настолько. (

UPD; так как писал тему еще на прошлой неделе, в Петербург вернулись холода раньше и средняя температура стала чуть ниже: средняя за декабрь -6,73 и 0,88 за квартал.

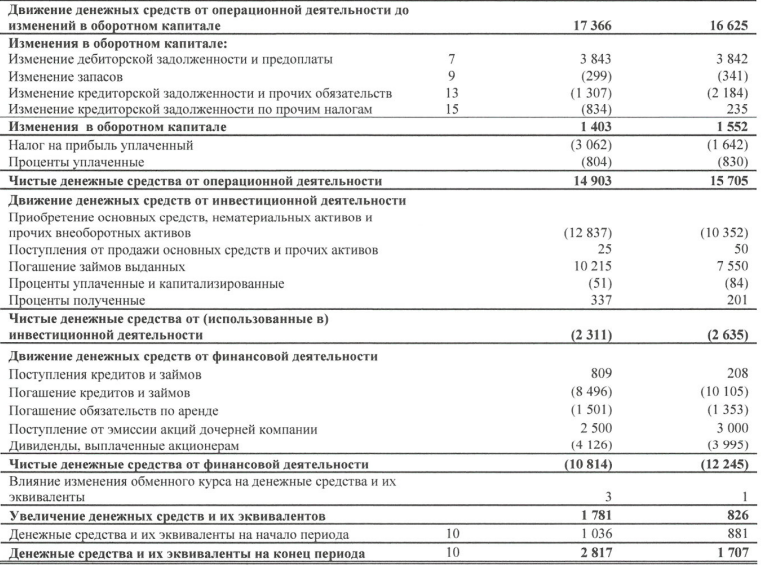

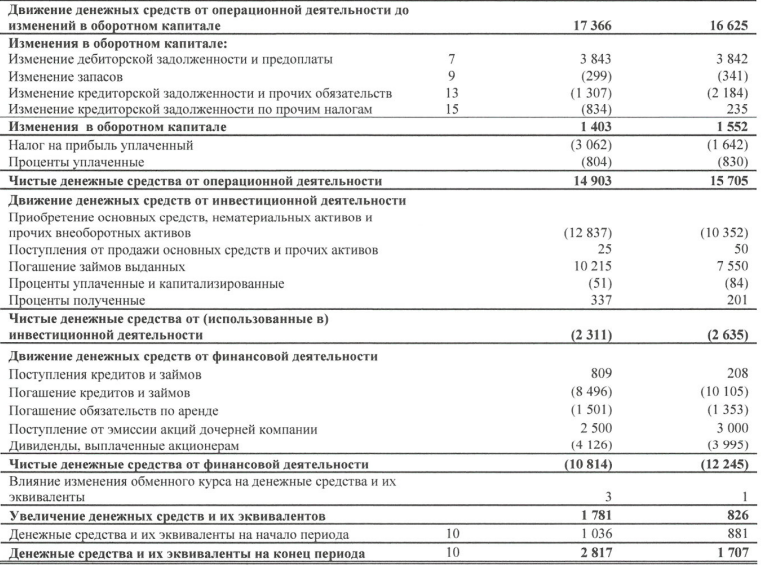

Что в итоге? Последние рекомендации дивидендов ТГК-1 были на уровне 50% от чистой прибыли. По моим прикидкам в этом году смогут заработать 11 млрд рублей, хотя потоки за 9 месяцев пока выглядят так себе.

2021 год в левой части: капзатраты выросли, операционный денежный поток из-за налогов снизился. Посмотрим на 4-ый квартал, от него пока достаточно оптимистичные ожидания.

10-11 млрд рублей прибыли — это 5-5,5 млрд рублей дивидендов, 0,0014 рубля на акцию или 13% див. доходности. Вроде очень неплохо, но с подобной доходностью сейчас никого не удивишь.

Акции ТГК-1 могут понравиться жителям Санкт-Петербурга, когда вы будете смотреть за ростом цен в квитанции, вы всегда сможете успокоить себя, что вы как акционер на этом зарабатываете.

P. S. Текущий порядок котировок — просто кошмар. Мозг начинает скрипеть, когда считаешь нули после запятой, чтобы понять дивидендную доходность. Разве нельзя изменить количество акций? Или здесь также попадают под санкции как и в случае с ВТБ?

Бесконечные поводы для беспокойства

1) Вирус

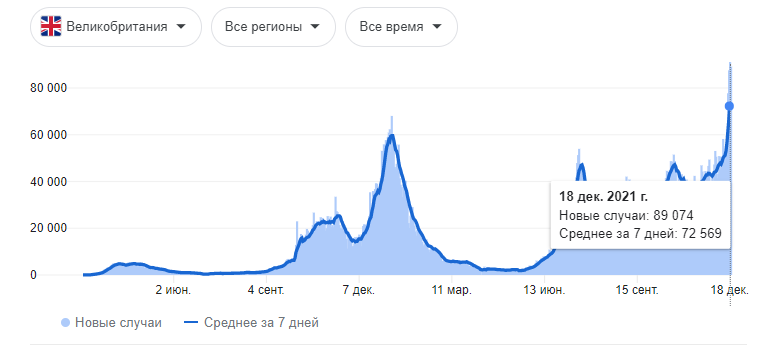

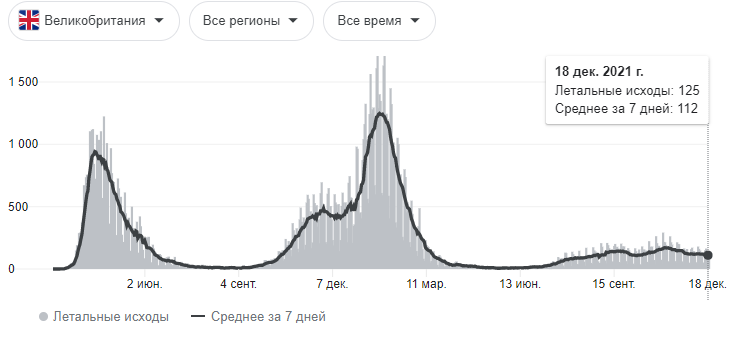

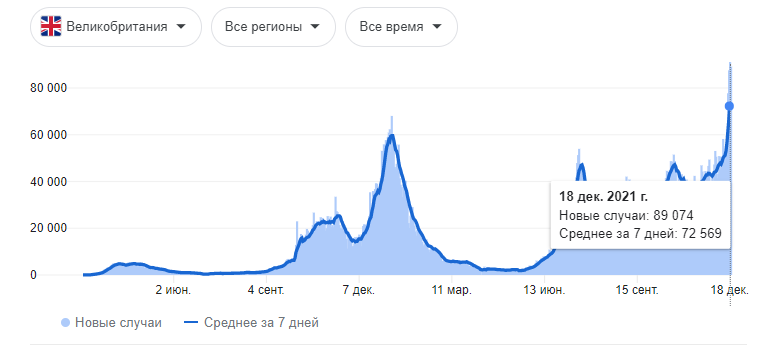

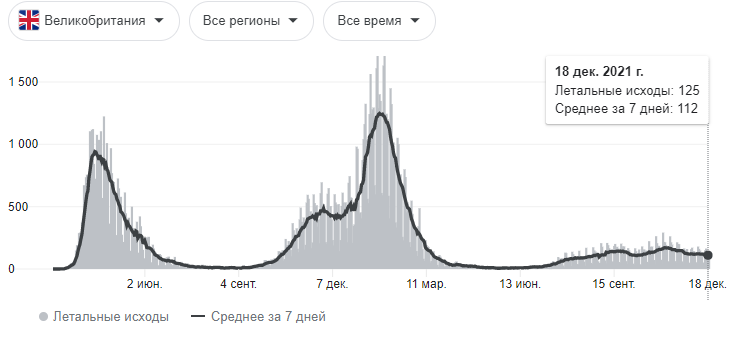

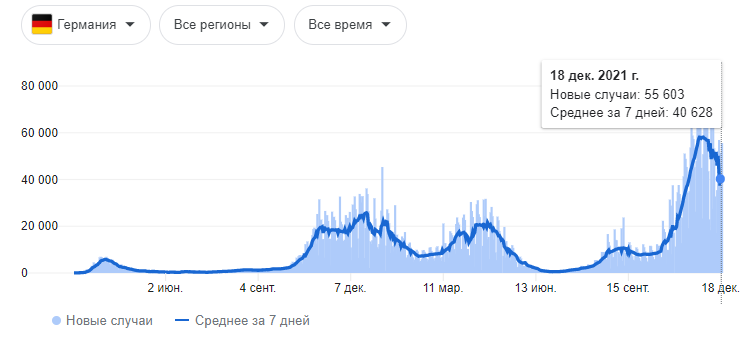

С новым вариантом вируса пока ситуация складывается достаточно оптимистично.

«Омикрон-штамм новой коронавирусной инфекции способен распространяться быстрее, чем вариант дельта, однако вызванная им болезнь переносится легче. Об этом сообщается в бюллетене, который опубликовала Всемирная организация здравоохранения (ВОЗ)».

ВОЗ также отмечает, что собранной информации недостаточно для окончательных выводов. На 12 декабря было 732 случая в Европе, думаю, что этого пока точно мало. Ждем полноценных исследований по возрастным группам.

Пока ситуация все еще тревожная, уже на следующей неделе будет более-менее адекватная статистика по странам, где были вспышки. Пик заболеваний, со страшными заголовками, что от варианта умерло уже 7 человек.

Вакцинировано 75% населения.

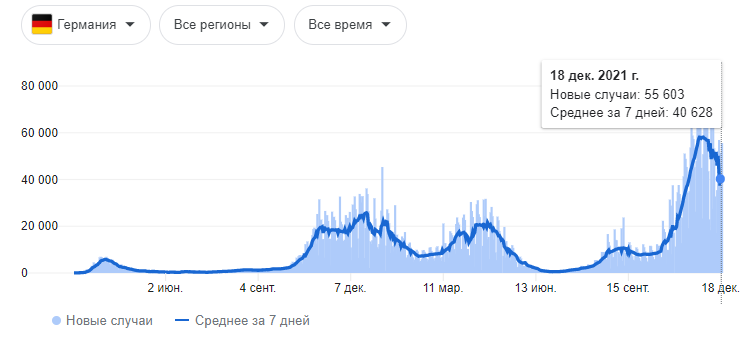

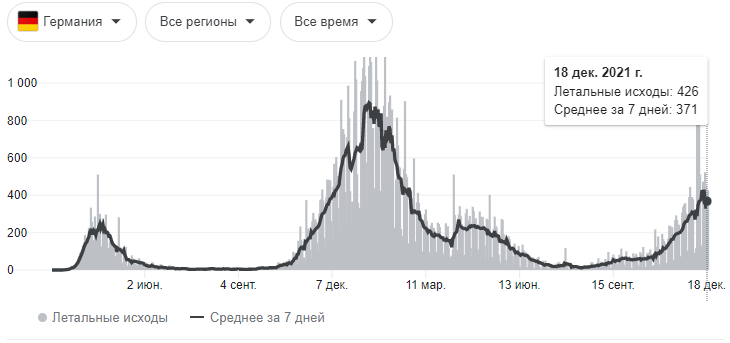

Германия

Вакцинировано 72%

Пока противоречиво.

UPD: тем временем Всемирный экономический форум в Давосе из-за омикрона отменили.

2) Война, санкции и так далее

Здесь без комментариев.

Звонки президентов друг другу, вторжение на Украину, отключение от SWIFT, запрет на покупку госдолга.

Для меня самым тревожным геополитическим моментом был, когда Трамп в Твиттере в 2018 году написал:

«Готовься, Россия, они прилетят». Тогда тоже все падало.

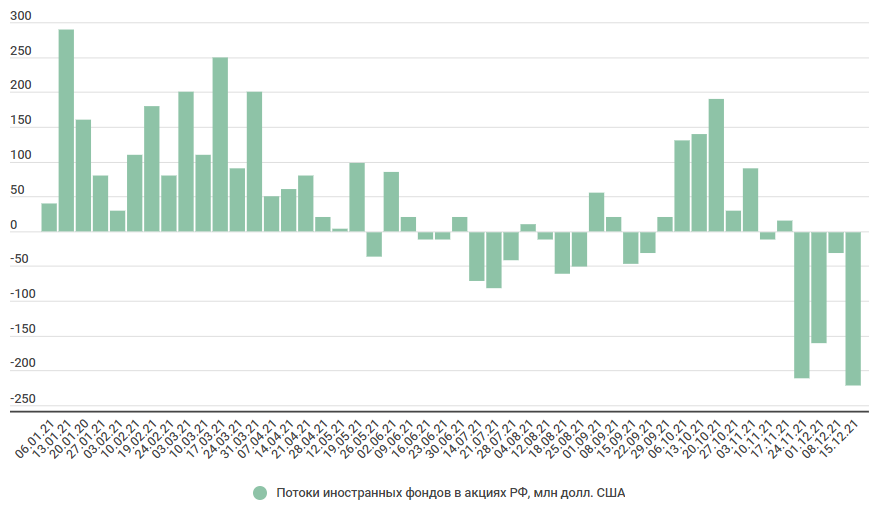

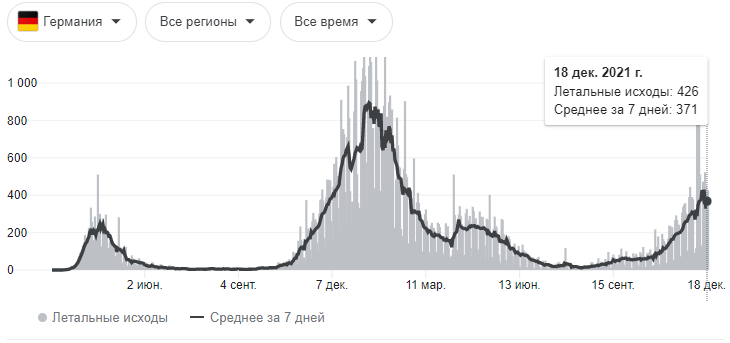

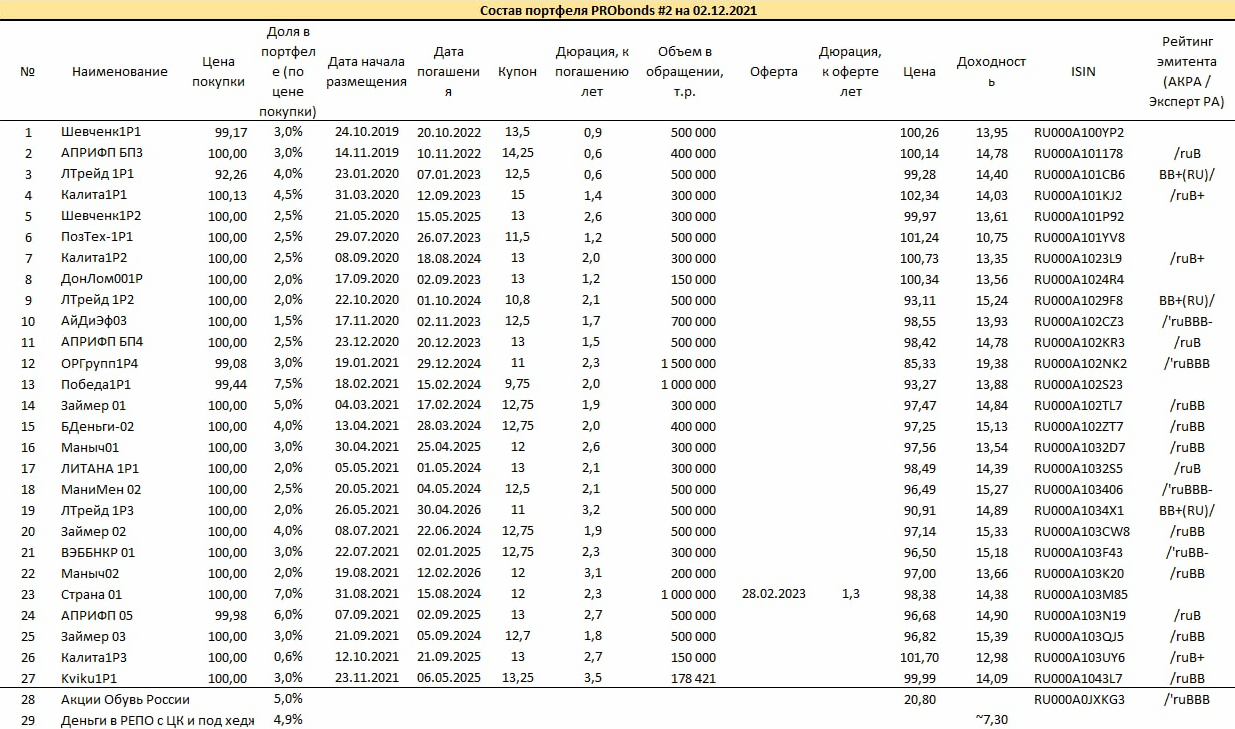

3) Нерезиденты продали уже все, что накупили

За последние 4 недели распродали все, что накупили с конца сентября. Даже чуть больше. Тогда драйвером выступал «Газпром», по которому есть прогноз цены на газ на 4-ый квартал в 550 долларов за тысячу кубометров. Это все еще огромный размер. В позапрошлый понедельник и особенно утром вторника (смотри выше) показалось, что на российском рынке снова есть куча интересных компаний.

4) Ставка ЦБ

В пятницу прошло последнее плановое решение по ставке в этом году.

Процитирую себя же из обзора брошек:

«Инфляция складывается выше октябрьского прогноза Банка России и на ноябрь составила 8,1% по состоянию на 13 декабря. Вклад устойчивого спроса и неспособность предложения его удовлетворить — остается ключевым проинфляционным риском. В декабре инфляционные ожидания населения вновь повысились и обновили максимум за пять лет. Банк России принял решение повысить ключевую ставку на 100 базисных пунктов до 8,5%. То есть текущий уровень ключевой ставки вновь стал выше значений инфляции. В базовом сценарии годовая инфляция снизится до 4,0–4,5% к концу 2022 года и в дальнейшем будет находиться вблизи 4%. Волатильность на глобальных рынках, рост инфляционных ожиданий влияют на сберегательную активность и тормозят ее. Основная задача как раз ее стимулировать, в противном случае выход на прогнозные уровни инфляции может затянуться.

2021 год показал миру, что инфляция — это достаточно крепкий орешек, который не так просто расколоть. Щелкунчик на груди главного банкира страны символизирует очередной шаг к достижению этой цели».

Тезис, что много компаний стали интересными — достаточно спорный. При такой монетарной политике находка 10% дивидендной доходности — не выглядит чем-то впечатляющим. ОФЗ с погашением через год дают 8,3% доходности. Ситуация с инфляцией тревожна, потому что пошли опасения, что проблема не рассосётся в следующем году. Поэтому «выбирай любую» вряд ли сработает, скорее нужна комбинация вероятного роста и хорошей потенциальной дивидендной доходности на уровне 8-10%. Ну либо прям очень высокая дивидендная доходность — 15% и выше. Уверен, что такие даже сейчас найдутся. Тот же «Газпром» или «Алроса».

Понять иностранные фонды, которые продают можно. Зачем ловить высокую доходность, когда ее все равно съест инфляция? При этом на домашнем рынке инфляция также рекордная, а повышение ставок является крайне сомнительным шагом при огромном долге. В какой-то момент это может превратиться в необходимый шаг, поэтому зачем брать дополнительный риск в России?

Экосистемы

Клиенты под подпиской.

Любопытно как классическая оплата за обслуживание карты превращается в «подписку». Яндекс.Плюс — ключевой продукт всей экосистемы, который связывает все сервисы.

А банкам даже не надо изобретать велосипеды. Есть карта-счет, дальше оформляй подписку и вперед к трате денег с этой карты.

Надо только чтобы сервисы были качественные.

Две компании на «О»

Падение на 95% —это когда акция упала в цене на 90%, а потом еще на 50%.

ОВК

ОВК объявила дефолт по облигациям и тут началось.

Так как был объявлен дефолт, акции компании перешли в сектор повышенного инвестиционного риска. Это даже вызвало небольшой баг, который не давал продать бумаги — любопытная механика. Видишь -10% и не можешь продать. ОВК — компания, которая изначально стоила каких-то неоправданно высоких денег (спасибо НПФам) в 88 млрд, теперь же стоит 8,8 млрд рублей. Но есть небольшой нюанс в виде 66,4 млрд рублей долгов. На 30.06.2021 было 2 млрд денег на балансе, но ситуацию это не спасло бы, потому что погасить надо 15 млрд облигаций.

Дефолт не являлся чем-то неожиданным, к нему все шло и проблема никуда не денется. Но есть масса моментов, которые успокаивают. Основное — 80% этих облигаций держал «Траст», одновременно кредитор и акционер. Причем у «Траста» есть обязательства по возврату денег в ЦБ до 2024 года. Есть еще кредитор-акционер «Открытие», который собирается на IPO. У обоих банков нет планов оставаться акционерами ОВК и они хотят продать. Банкротство — достаточно оригинальный способ избавиться от акций. Но даже банкротство длится долго. Вот пример: «Русагро» купил долги «Разгуляя» в сентябре 2015 года. Банкротом «Разгуляй» стал только в апреле 2017 года. На мой взгляд, как-то проще размыть акционеров, зато снизить долг. При этом с платежеспособностью по этим кредитам и так все ясно. Чем-то надо жертвовать, в случае банкротства — кредиторы-акционеры ничего не получают, зато так хотя бы получат «очищенный» вариант компании, которую станет проще продать.

Кстати, я так и не понял, что с акциями Пирумова, которые были заложены по его займу, который списали? Потенциальные 15% казначейских акций.

Амбасадор идеи — Александр Шадрин, раньше гипнотизировал котировки ежедневной сводной с упоминанием «ОВК». Перестал — и пошли дефолты.

ОРГ

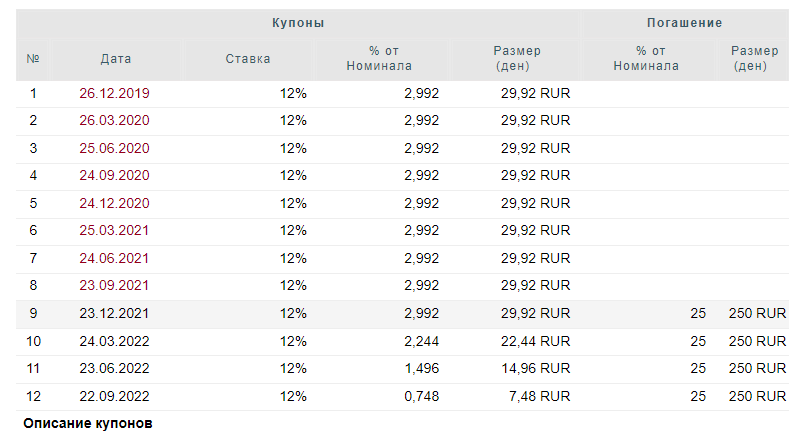

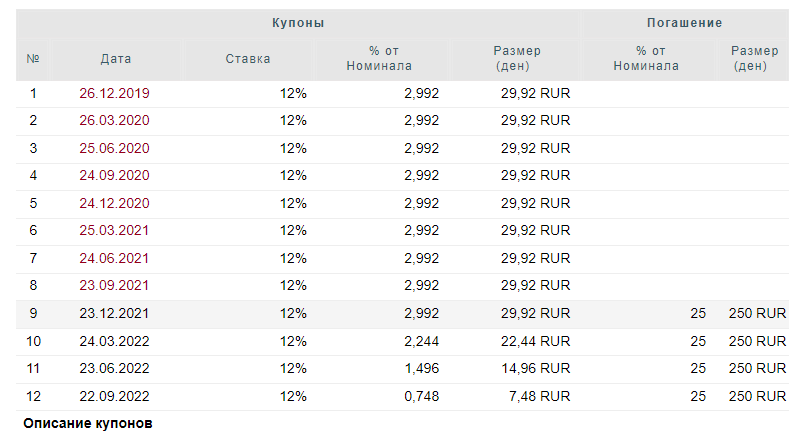

Вторая компания — ОРГ, здесь сложнее. В активах компании многомиллиардные запасы. Компания старается делать новые выпуски, чтобы закрыть старые. Андрей Хохрин («Иволга Капитал») писал в телеграмме следующее:

«Думаю, что, судя по ставкам доходностей, рынок уверен, что ОР не расплатится на ближайшей амортизации. У меня другие данные и другое мнение».

«Всех погашений и амортизаций на 2022 год - 1,1 млрд рублей при идеальном сценарии, до 2 млрд — при не идеальном; даже на таком рынке ОР собирает деньги быстрее темпа погашений».

Это мнение важно, так как «Иволга» несколько раз был организатором выпусков облигаций.

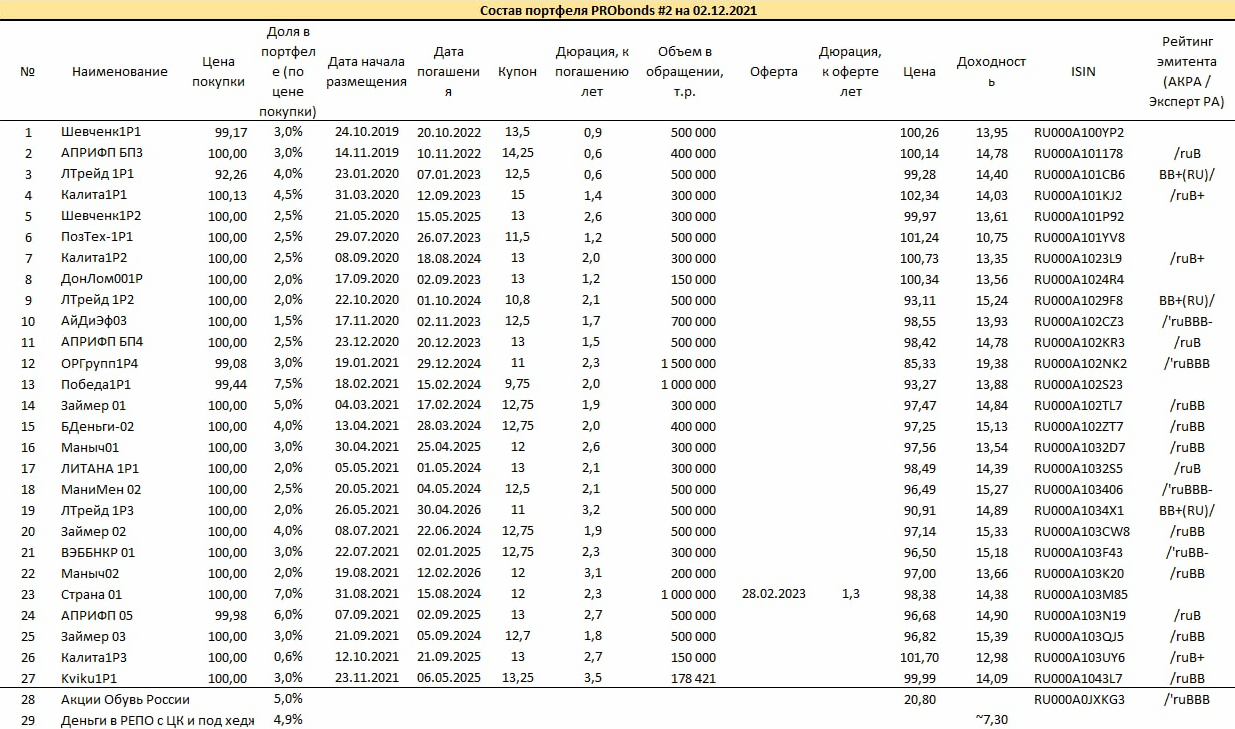

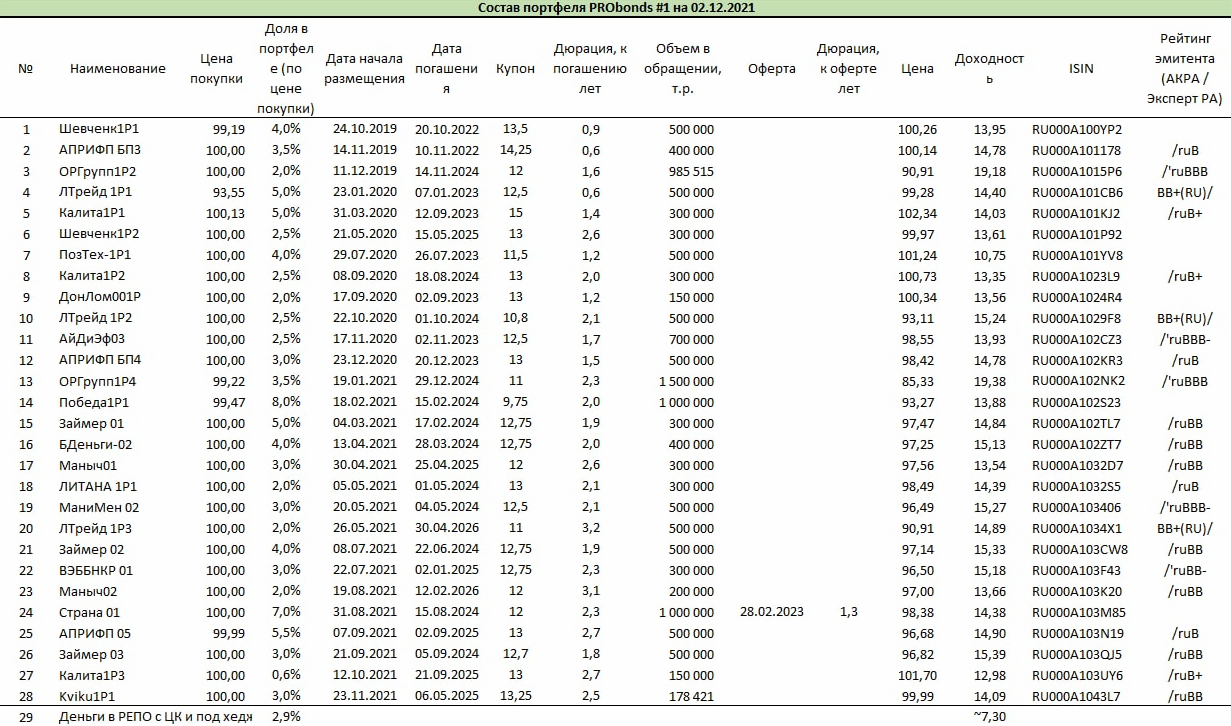

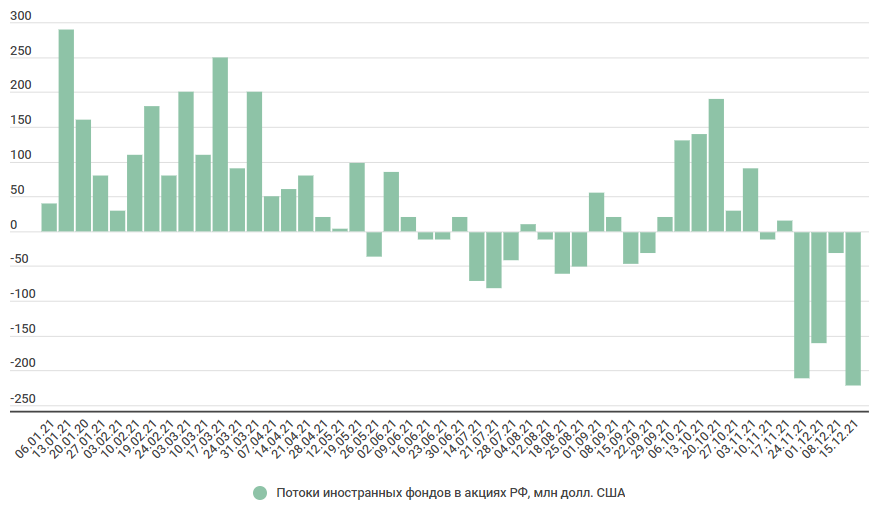

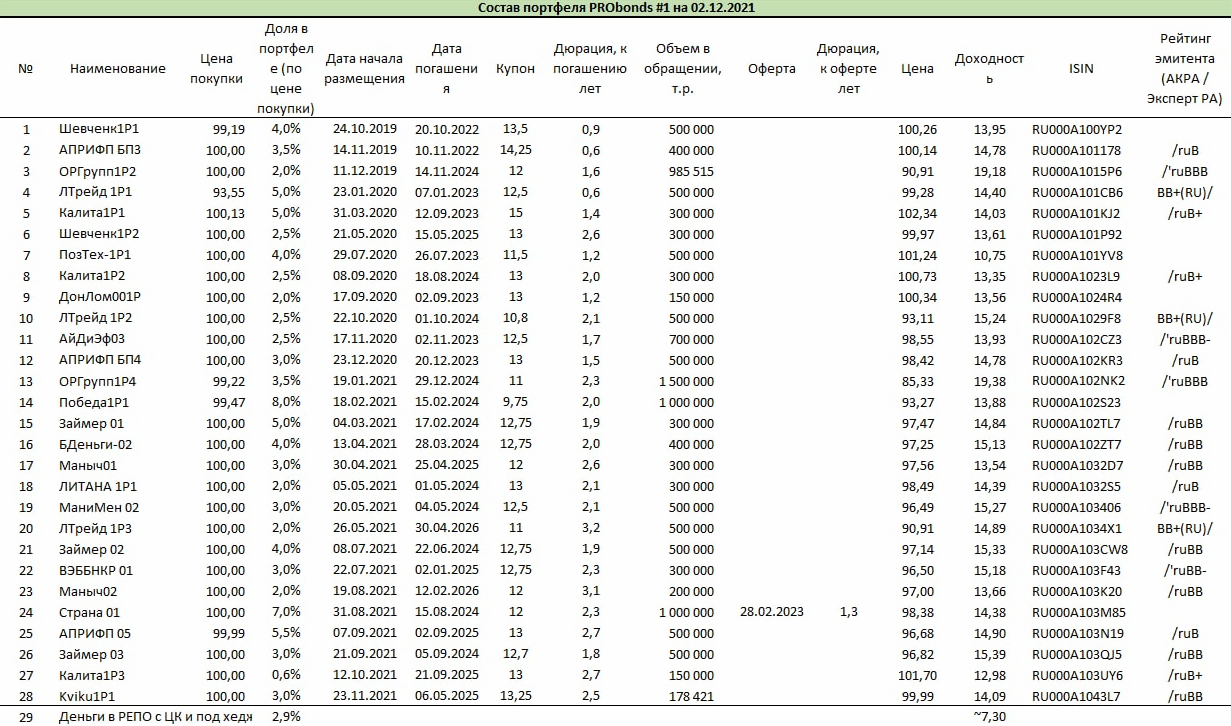

В портфелях probonds есть и несколько выпусков облигаций и даже акции.

Но у последних выпусков нет организатора. Плюс они все таки небольшие: в декабре было два выпуска на 100 млн рублей. В ноябре заняли 300 млн, в октябре 850 млн, в январе занимали 1,5 млрд рублей. Тренд очевидный, долговой рынок стал не таким популярным. В 2022 году в январе есть погашение выпуска на 2 млрд рублей, а в сентябре на 1,5 млрд рублей. С первым проблем не будет, второй, видимо, сильно зависит от двух факторов:

1) Удастся ли получить положительный денежный поток за счет распродажи запасов. Читал, что все тот же Александр Шадрин (держатель достаточно большого пакета акций компании) подключил маму, которая покупала там обувь.

2) Удастся ли в̶т̶ю̶х̶а̶т̶ь продать «Арифметику».

Биржа указывает доходность 26% по нему, но на деле картина немного отличается. Реально на 960 рублей уплаченных, получаем следующий поток:

График взял с Финама, у них очень удобно смотреть на облигации с позиции потока платежей.

Про остальные выпуски говорить смысла особого нет, как и про акции. Дело в том, что текущее состояние с долгом очень похожа на: "вначале надо погасить ближайшие долги, дальше будем думать". Поэтому, если появится просвет в отчетности в виде денег - это точно отразится и на акциях.

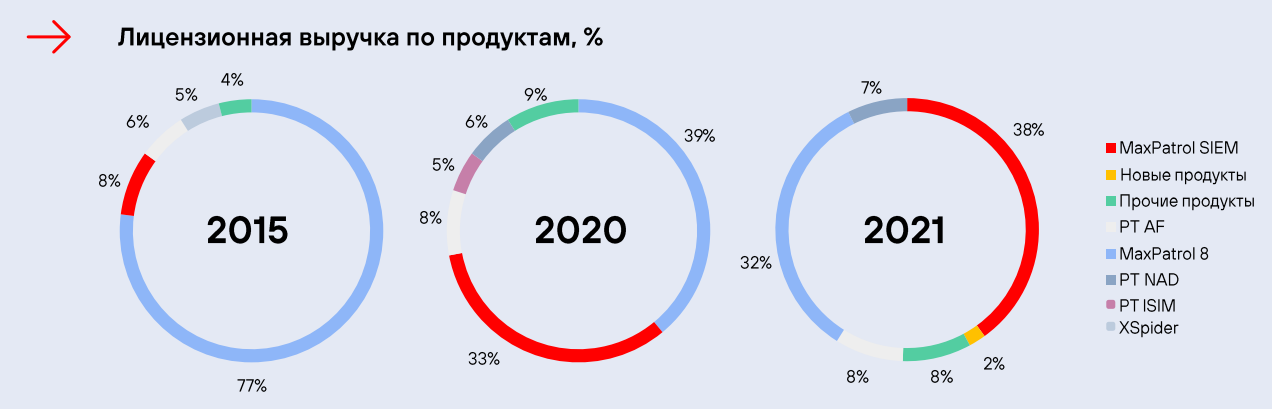

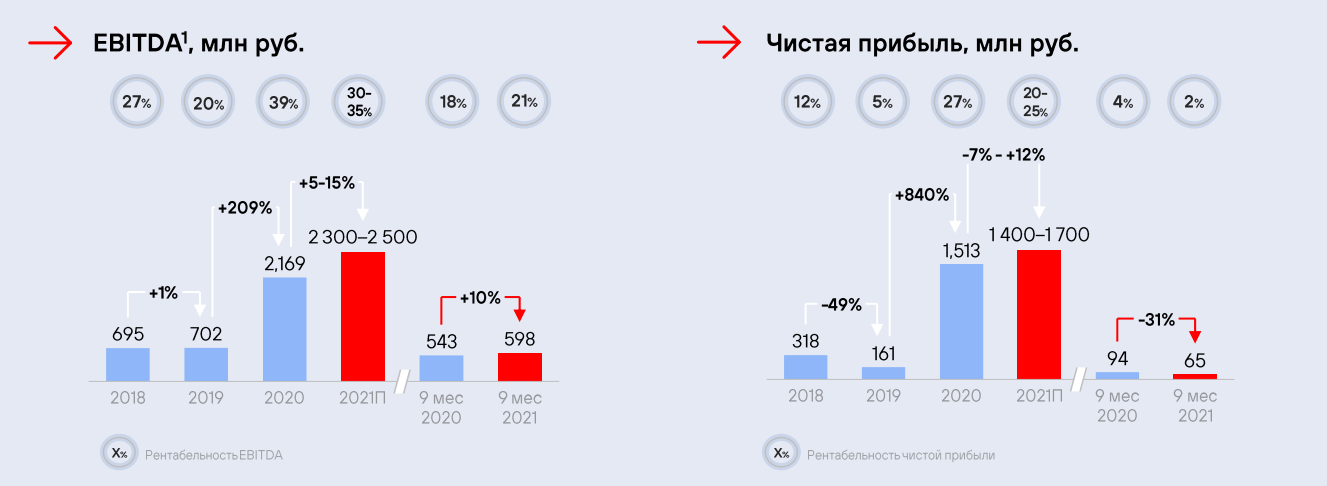

Positive technologies разместился

Я не раз у себя писал (начал примерно в апреле), что хотелось бы купить акции этой компании, что собственно и сделал в пятницу.

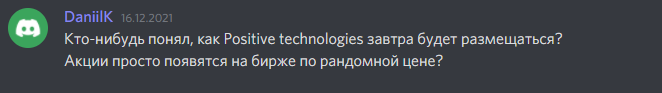

Но размещение, конечно, прошло не самым понятным образом.

Прошло так:

17 декабря в 11 сотрудники начали продавать акции. У большинства они оказались как премия в конце года. Общее число продающих акционеров около 1400 человек. Стартовая цена была 700 рублей. То есть капитализация компании стартовала с 42 млрд рублей. Это сильно меньше изначально озвученной «хотелки».

Денис Баранов, новый генеральный директор Positive Technologies:

«Уже сейчас, готовясь к публичности, мы прошли стадию предварительной оценки, в рамках которой капитализацию компании в среднем оценивали в 2,5 млрд. долларов, а наша уверенная динамика роста позволит нам стать самым крупным и интересным для частного инвестирования игроком в области кибербезопасности на отечественном рынке»

Почти в 5 раз меньше, но цена быстро пошла вверх, сейчас цена около 1000 рублей. То есть капитализация порядка 60 млрд рублей, что все также далеко от ожиданий.

Есть несколько фактов, которые смущают.

1) Буквально из каждого утюга написали про это размещение. У компании есть телеграмм-канал в котором они публикуют комментарии о себе. Так вот, в четверг-пятницу там были нон-стоп публикации.

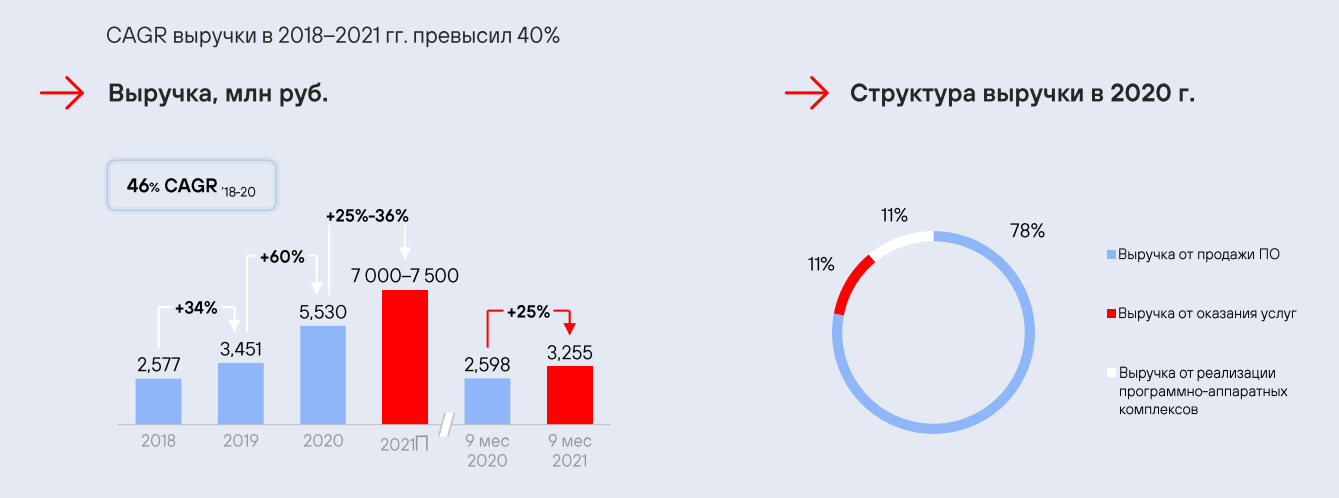

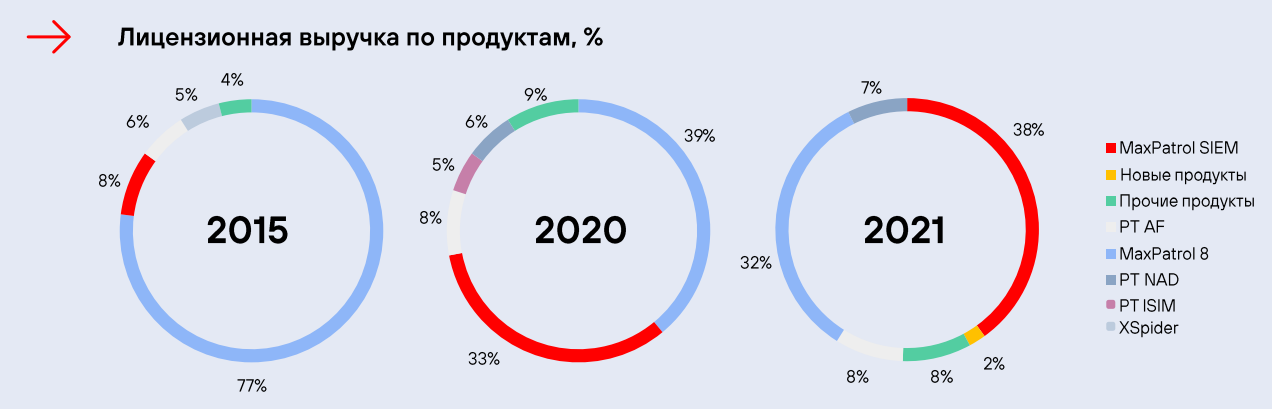

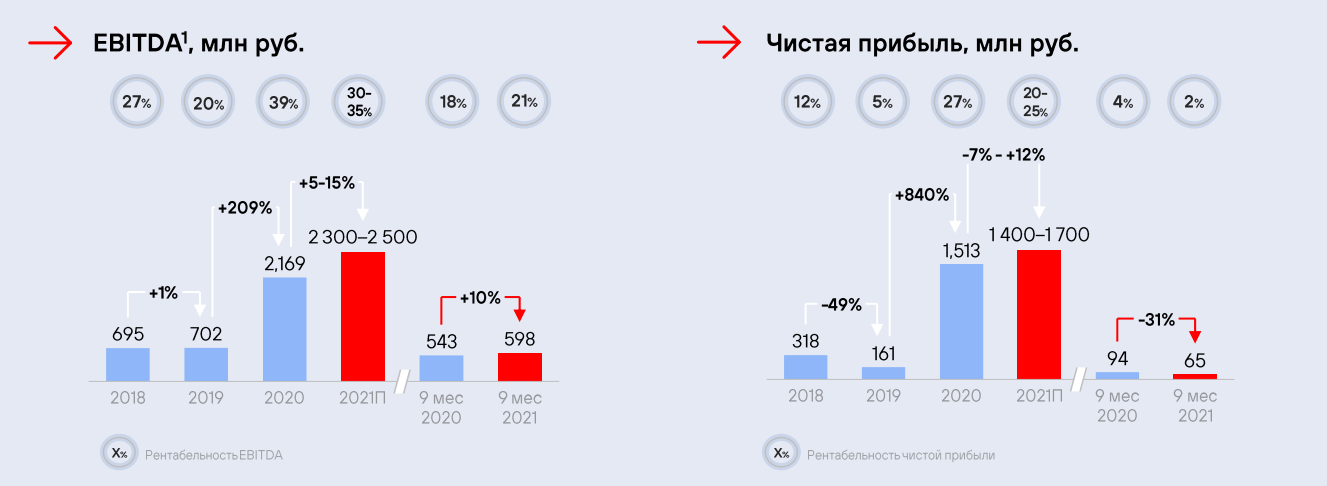

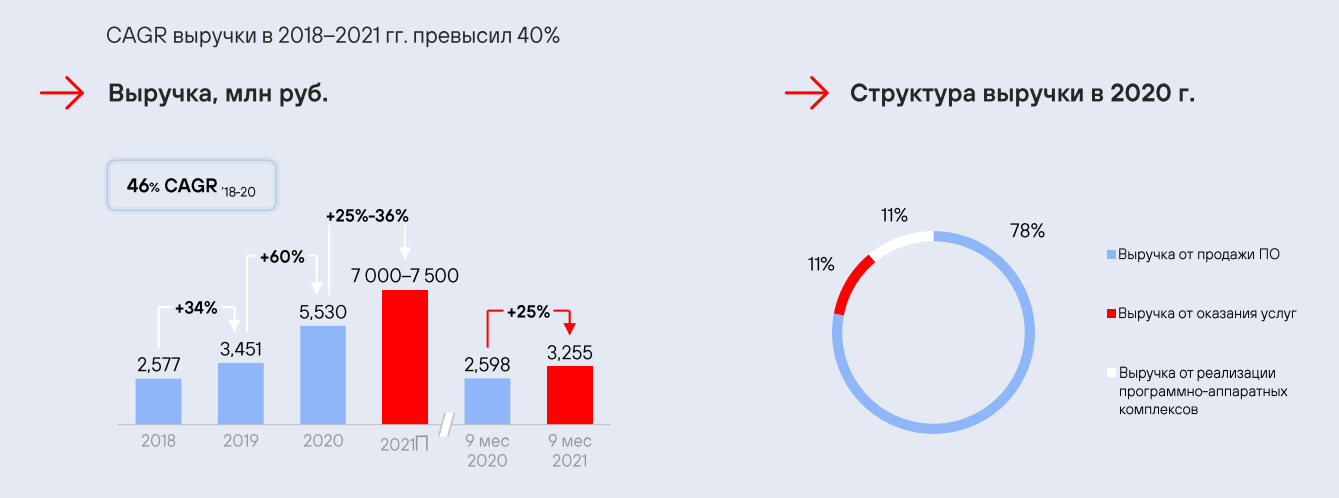

2) Динамика выручки в 2021 году. Она не выдающаяся.

Но этот пункт смущает меньше. Здесь надо уточнить, что 2020-ый по динамике был аномальный. Динамика 2021 года вполне на уровне 2019/2018 годов — это хорошо. Видно, что основная часть выручки приходится на 4-ый квартал (>50%). В 4-ом квартале продлевают и заключают контракты на следующий год.

Главный драйвер роста компании — продукт MaxPatrol O2, который представили в мае. Его решение сводится к тому, что компании могут экономить на ответственном персонале, а в случае взломов, локализовать проблему способен 1 человек с телефоном. Этой выручки еще нет в структуре.

Но с динамикой прибыли пока тоже не все гладко. Она снизилась, в основном из-за удвоения расходов на маркетинг, плюс выросли расходы на зарплаты.

Выход за 42 млрд рублей — это P/E = 27. На мой взгляд это было слишком дешево, чтобы длится долго.

С другой стороны нельзя исключать следующего момента — это компания на рынке кибербезопасности. Вот недавний пример «госизмены».

В Москве громкое задержание. Силовики пришли в офис крупнейшей российской компании Group-IB, занимающейся вопросами кибербезопасности. Примечательно, что именно эта компания активно сотрудничает с российскими правоохранительными органами и спецслужбами.

Positive technologies в этом году попадал под санкции, так как их обвиняли в том, что они рекрутируют для ФСБ «русских хакеров».

Далее только мысли-догадки «для чего это все?». По всей видимости для государства — это чувствительный вопрос и значимая отрасль. Есть даже некоторое предположение, что такой формат размещения — это попытка получить оценку, чтобы тот же Юрий Максимов мог продать государству часть акций. Про Касперского, например, уже давно всем все ясно. Закончил Высшую школу КГБ, лейтенант, сразу после армии начал работу в НИИ, где изучал компьютерные вирусы.

Появление государства в акционерах последнее время воспринимается мягко говоря негативно, поэтому не исключаю, что скидки на акции еще могут быть.

Меня это не смущает, я смотрю на компанию с позитивом.

Утренние торги.

ТГК-1.

Экосистемы.

Бесконечные поводы для беспокойства.

Две компании на «О».

Размещение Positive technologies.

Утренние торги - восторг!

Утро 14 декабря началось достаточно бодро, все упало на 5-10% процентов. Многие не застали это падение, потому что банально спали, а к открытию нормальной сессии в 10 утра все восстановилось обратно. На графике наглядно видно объемы торгов. Очевидно, что так быть не должно, поэтому биржа пошла думать. Интересно было бы посмотреть инфографику счетов по часовым поясам. Эти торги в 7 утра наверно только Аленке на пользу (они из Красноярска). Напомню, что большое количество спекулянтов (те, кто может дать ликвидность) игнорируют утреннюю и вечернюю сессии.

ТГК-1

В Санкт-Петербурге прошли аномальные холода. Температура порой была ниже -20. Пока - это один из самых холодных декабрей в истории города.

Стоит отметить, что после 10 дней аномальных холодов, ситуация развернулась, и 13-19 декабря температура держалась от 0 до +3 градусов. То есть ситуация должна сгладиться. С 20-ых чисел и до конца года будет уже нормальная для декабря погода. То есть средняя по декабрю ожидается на уровне -6,1 градусов, что все еще сильно ниже средних: 4 раза с 1999 года было холоднее.

К чему я веду? К результатам ТГК-1. У компании 46% выручки — это отпуск тепла. Есть еще экспорт электроэнергии в Финляндию и прочая реализация, которые я в график не включил, они суммарно дадут около 5 млрд годовой выручки. Доходы от продажи мощности сдуваются, так как программа ДПМ заканчивается.

Разбивки по рентабельности сегментов нет. Из отчета «Интер РАО» рентабельность EBITDA выше 40%, но у «Интер РАО», насколько я помню, есть скидка на газ от «Роснефти», поэтому показатели могут отличаться.

По сезонности данных доходов думаю, понятно, что основные — это 1 и 4 кварталы, на 4-ый приходится около трети выручки.

Сводная за 4-е кварталы, связь между основными факторами прослеживается. Пока холодный декабрь компенсирует относительно теплый ноябрь, и средняя за квартал низкая, но не настолько. (

UPD; так как писал тему еще на прошлой неделе, в Петербург вернулись холода раньше и средняя температура стала чуть ниже: средняя за декабрь -6,73 и 0,88 за квартал.

Что в итоге? Последние рекомендации дивидендов ТГК-1 были на уровне 50% от чистой прибыли. По моим прикидкам в этом году смогут заработать 11 млрд рублей, хотя потоки за 9 месяцев пока выглядят так себе.

2021 год в левой части: капзатраты выросли, операционный денежный поток из-за налогов снизился. Посмотрим на 4-ый квартал, от него пока достаточно оптимистичные ожидания.

10-11 млрд рублей прибыли — это 5-5,5 млрд рублей дивидендов, 0,0014 рубля на акцию или 13% див. доходности. Вроде очень неплохо, но с подобной доходностью сейчас никого не удивишь.

Акции ТГК-1 могут понравиться жителям Санкт-Петербурга, когда вы будете смотреть за ростом цен в квитанции, вы всегда сможете успокоить себя, что вы как акционер на этом зарабатываете.

P. S. Текущий порядок котировок — просто кошмар. Мозг начинает скрипеть, когда считаешь нули после запятой, чтобы понять дивидендную доходность. Разве нельзя изменить количество акций? Или здесь также попадают под санкции как и в случае с ВТБ?

Бесконечные поводы для беспокойства

1) Вирус

С новым вариантом вируса пока ситуация складывается достаточно оптимистично.

«Омикрон-штамм новой коронавирусной инфекции способен распространяться быстрее, чем вариант дельта, однако вызванная им болезнь переносится легче. Об этом сообщается в бюллетене, который опубликовала Всемирная организация здравоохранения (ВОЗ)».

ВОЗ также отмечает, что собранной информации недостаточно для окончательных выводов. На 12 декабря было 732 случая в Европе, думаю, что этого пока точно мало. Ждем полноценных исследований по возрастным группам.

Пока ситуация все еще тревожная, уже на следующей неделе будет более-менее адекватная статистика по странам, где были вспышки. Пик заболеваний, со страшными заголовками, что от варианта умерло уже 7 человек.

Вакцинировано 75% населения.

Германия

Вакцинировано 72%

Пока противоречиво.

UPD: тем временем Всемирный экономический форум в Давосе из-за омикрона отменили.

2) Война, санкции и так далее

Здесь без комментариев.

Звонки президентов друг другу, вторжение на Украину, отключение от SWIFT, запрет на покупку госдолга.

Для меня самым тревожным геополитическим моментом был, когда Трамп в Твиттере в 2018 году написал:

«Готовься, Россия, они прилетят». Тогда тоже все падало.

3) Нерезиденты продали уже все, что накупили

За последние 4 недели распродали все, что накупили с конца сентября. Даже чуть больше. Тогда драйвером выступал «Газпром», по которому есть прогноз цены на газ на 4-ый квартал в 550 долларов за тысячу кубометров. Это все еще огромный размер. В позапрошлый понедельник и особенно утром вторника (смотри выше) показалось, что на российском рынке снова есть куча интересных компаний.

4) Ставка ЦБ

В пятницу прошло последнее плановое решение по ставке в этом году.

Процитирую себя же из обзора брошек:

«Инфляция складывается выше октябрьского прогноза Банка России и на ноябрь составила 8,1% по состоянию на 13 декабря. Вклад устойчивого спроса и неспособность предложения его удовлетворить — остается ключевым проинфляционным риском. В декабре инфляционные ожидания населения вновь повысились и обновили максимум за пять лет. Банк России принял решение повысить ключевую ставку на 100 базисных пунктов до 8,5%. То есть текущий уровень ключевой ставки вновь стал выше значений инфляции. В базовом сценарии годовая инфляция снизится до 4,0–4,5% к концу 2022 года и в дальнейшем будет находиться вблизи 4%. Волатильность на глобальных рынках, рост инфляционных ожиданий влияют на сберегательную активность и тормозят ее. Основная задача как раз ее стимулировать, в противном случае выход на прогнозные уровни инфляции может затянуться.

2021 год показал миру, что инфляция — это достаточно крепкий орешек, который не так просто расколоть. Щелкунчик на груди главного банкира страны символизирует очередной шаг к достижению этой цели».

Тезис, что много компаний стали интересными — достаточно спорный. При такой монетарной политике находка 10% дивидендной доходности — не выглядит чем-то впечатляющим. ОФЗ с погашением через год дают 8,3% доходности. Ситуация с инфляцией тревожна, потому что пошли опасения, что проблема не рассосётся в следующем году. Поэтому «выбирай любую» вряд ли сработает, скорее нужна комбинация вероятного роста и хорошей потенциальной дивидендной доходности на уровне 8-10%. Ну либо прям очень высокая дивидендная доходность — 15% и выше. Уверен, что такие даже сейчас найдутся. Тот же «Газпром» или «Алроса».

Понять иностранные фонды, которые продают можно. Зачем ловить высокую доходность, когда ее все равно съест инфляция? При этом на домашнем рынке инфляция также рекордная, а повышение ставок является крайне сомнительным шагом при огромном долге. В какой-то момент это может превратиться в необходимый шаг, поэтому зачем брать дополнительный риск в России?

Экосистемы

Клиенты под подпиской.

Любопытно как классическая оплата за обслуживание карты превращается в «подписку». Яндекс.Плюс — ключевой продукт всей экосистемы, который связывает все сервисы.

А банкам даже не надо изобретать велосипеды. Есть карта-счет, дальше оформляй подписку и вперед к трате денег с этой карты.

Надо только чтобы сервисы были качественные.

Две компании на «О»

Падение на 95% —это когда акция упала в цене на 90%, а потом еще на 50%.

ОВК

ОВК объявила дефолт по облигациям и тут началось.

Так как был объявлен дефолт, акции компании перешли в сектор повышенного инвестиционного риска. Это даже вызвало небольшой баг, который не давал продать бумаги — любопытная механика. Видишь -10% и не можешь продать. ОВК — компания, которая изначально стоила каких-то неоправданно высоких денег (спасибо НПФам) в 88 млрд, теперь же стоит 8,8 млрд рублей. Но есть небольшой нюанс в виде 66,4 млрд рублей долгов. На 30.06.2021 было 2 млрд денег на балансе, но ситуацию это не спасло бы, потому что погасить надо 15 млрд облигаций.

Дефолт не являлся чем-то неожиданным, к нему все шло и проблема никуда не денется. Но есть масса моментов, которые успокаивают. Основное — 80% этих облигаций держал «Траст», одновременно кредитор и акционер. Причем у «Траста» есть обязательства по возврату денег в ЦБ до 2024 года. Есть еще кредитор-акционер «Открытие», который собирается на IPO. У обоих банков нет планов оставаться акционерами ОВК и они хотят продать. Банкротство — достаточно оригинальный способ избавиться от акций. Но даже банкротство длится долго. Вот пример: «Русагро» купил долги «Разгуляя» в сентябре 2015 года. Банкротом «Разгуляй» стал только в апреле 2017 года. На мой взгляд, как-то проще размыть акционеров, зато снизить долг. При этом с платежеспособностью по этим кредитам и так все ясно. Чем-то надо жертвовать, в случае банкротства — кредиторы-акционеры ничего не получают, зато так хотя бы получат «очищенный» вариант компании, которую станет проще продать.

Кстати, я так и не понял, что с акциями Пирумова, которые были заложены по его займу, который списали? Потенциальные 15% казначейских акций.

Амбасадор идеи — Александр Шадрин, раньше гипнотизировал котировки ежедневной сводной с упоминанием «ОВК». Перестал — и пошли дефолты.

ОРГ

Вторая компания — ОРГ, здесь сложнее. В активах компании многомиллиардные запасы. Компания старается делать новые выпуски, чтобы закрыть старые. Андрей Хохрин («Иволга Капитал») писал в телеграмме следующее:

«Думаю, что, судя по ставкам доходностей, рынок уверен, что ОР не расплатится на ближайшей амортизации. У меня другие данные и другое мнение».

«Всех погашений и амортизаций на 2022 год - 1,1 млрд рублей при идеальном сценарии, до 2 млрд — при не идеальном; даже на таком рынке ОР собирает деньги быстрее темпа погашений».

Это мнение важно, так как «Иволга» несколько раз был организатором выпусков облигаций.

В портфелях probonds есть и несколько выпусков облигаций и даже акции.

Но у последних выпусков нет организатора. Плюс они все таки небольшие: в декабре было два выпуска на 100 млн рублей. В ноябре заняли 300 млн, в октябре 850 млн, в январе занимали 1,5 млрд рублей. Тренд очевидный, долговой рынок стал не таким популярным. В 2022 году в январе есть погашение выпуска на 2 млрд рублей, а в сентябре на 1,5 млрд рублей. С первым проблем не будет, второй, видимо, сильно зависит от двух факторов:

1) Удастся ли получить положительный денежный поток за счет распродажи запасов. Читал, что все тот же Александр Шадрин (держатель достаточно большого пакета акций компании) подключил маму, которая покупала там обувь.

2) Удастся ли в̶т̶ю̶х̶а̶т̶ь продать «Арифметику».

Биржа указывает доходность 26% по нему, но на деле картина немного отличается. Реально на 960 рублей уплаченных, получаем следующий поток:

График взял с Финама, у них очень удобно смотреть на облигации с позиции потока платежей.

Про остальные выпуски говорить смысла особого нет, как и про акции. Дело в том, что текущее состояние с долгом очень похожа на: "вначале надо погасить ближайшие долги, дальше будем думать". Поэтому, если появится просвет в отчетности в виде денег - это точно отразится и на акциях.

Positive technologies разместился

Я не раз у себя писал (начал примерно в апреле), что хотелось бы купить акции этой компании, что собственно и сделал в пятницу.

Но размещение, конечно, прошло не самым понятным образом.

Прошло так:

17 декабря в 11 сотрудники начали продавать акции. У большинства они оказались как премия в конце года. Общее число продающих акционеров около 1400 человек. Стартовая цена была 700 рублей. То есть капитализация компании стартовала с 42 млрд рублей. Это сильно меньше изначально озвученной «хотелки».

Денис Баранов, новый генеральный директор Positive Technologies:

«Уже сейчас, готовясь к публичности, мы прошли стадию предварительной оценки, в рамках которой капитализацию компании в среднем оценивали в 2,5 млрд. долларов, а наша уверенная динамика роста позволит нам стать самым крупным и интересным для частного инвестирования игроком в области кибербезопасности на отечественном рынке»

Почти в 5 раз меньше, но цена быстро пошла вверх, сейчас цена около 1000 рублей. То есть капитализация порядка 60 млрд рублей, что все также далеко от ожиданий.

Есть несколько фактов, которые смущают.

1) Буквально из каждого утюга написали про это размещение. У компании есть телеграмм-канал в котором они публикуют комментарии о себе. Так вот, в четверг-пятницу там были нон-стоп публикации.

2) Динамика выручки в 2021 году. Она не выдающаяся.

Но этот пункт смущает меньше. Здесь надо уточнить, что 2020-ый по динамике был аномальный. Динамика 2021 года вполне на уровне 2019/2018 годов — это хорошо. Видно, что основная часть выручки приходится на 4-ый квартал (>50%). В 4-ом квартале продлевают и заключают контракты на следующий год.

Главный драйвер роста компании — продукт MaxPatrol O2, который представили в мае. Его решение сводится к тому, что компании могут экономить на ответственном персонале, а в случае взломов, локализовать проблему способен 1 человек с телефоном. Этой выручки еще нет в структуре.

Но с динамикой прибыли пока тоже не все гладко. Она снизилась, в основном из-за удвоения расходов на маркетинг, плюс выросли расходы на зарплаты.

Выход за 42 млрд рублей — это P/E = 27. На мой взгляд это было слишком дешево, чтобы длится долго.

С другой стороны нельзя исключать следующего момента — это компания на рынке кибербезопасности. Вот недавний пример «госизмены».

В Москве громкое задержание. Силовики пришли в офис крупнейшей российской компании Group-IB, занимающейся вопросами кибербезопасности. Примечательно, что именно эта компания активно сотрудничает с российскими правоохранительными органами и спецслужбами.

Positive technologies в этом году попадал под санкции, так как их обвиняли в том, что они рекрутируют для ФСБ «русских хакеров».

Далее только мысли-догадки «для чего это все?». По всей видимости для государства — это чувствительный вопрос и значимая отрасль. Есть даже некоторое предположение, что такой формат размещения — это попытка получить оценку, чтобы тот же Юрий Максимов мог продать государству часть акций. Про Касперского, например, уже давно всем все ясно. Закончил Высшую школу КГБ, лейтенант, сразу после армии начал работу в НИИ, где изучал компьютерные вирусы.

Появление государства в акционерах последнее время воспринимается мягко говоря негативно, поэтому не исключаю, что скидки на акции еще могут быть.

Меня это не смущает, я смотрю на компанию с позитивом.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба