Affirm (NASDAQ: AFRM) — американский сервис платежей в рассрочку. У бизнеса компании вроде как есть перспективы, но весь позитив уже, судя по всему, заложен в чрезвычайно высокую цену этих акций.

На чем зарабатывают

Здесь была грустная шутка про то, что компания не зарабатывает деньги, а только притворяется, что это делает: она безнадежно убыточная.

Что же касается официального рода занятий компании, то это сервис платежей в рассрочку. На Западе отчего-то не придумали слово «рассрочка» — там есть лишь корявое installment plan («платеж по частям») и почему-то используют словосочетание buy now — pay later («купи сейчас — заплати потом»), а также производную от него аббревиатуру BNPL. Но не дайте модным словам вас обмануть: BNPL — это и есть рассрочка.

Некоторые пишут про отличия этой модели от классической рассрочки, но я не вижу никакой разницы. BNPL отличаются от рассрочки тем же, чем ланч-боксы от коробок для еды, — ничем, это то же самое.

Гениальная бизнес-идея Affirm заключается в том, чтобы брать с торговцев комиссию за продажу товара на платформе Affirm, а также собирать проценты с клиентов, если им не одобрена рассрочка под 0% годовых. Займы для рассрочки Affirm выдает не из своих денег, а через аффилированные с ней банки.

Предполагается, что при принятии решения о продаже товара в рассрочку ПО Affirm оценивает кучу параметров покупателя, прежде чем ему одобрят рассрочку. Условия рассрочки сильно разнятся и зависят как от конкретного товара, так и от продавца и данных о покупателе. Срок может составлять от 6 недель до 60 месяцев, а процентная ставка варьироваться от 0 до 30% годовых.

В минувшем квартале только 43% транзакций на платформе компании были без процентных платежей — остальные 57% были с процентными платежами. При изучении бизнеса компании создается впечатление, что компания занимается кредитно-карточным бизнесом, потому что значительная часть денег там все же зарабатывается выдачей, по сути, кредитных займов клиентам — а вот «рассрочка» используется как рекламная уловка для привлечения клиентских масс.

Самое значимое отличие Affirm от других кредитных организаций состоит в том, что пользователи Affirm платят простой процент — процент от стоимости покупки, а не сложный, когда в дальнейшем платится процент на уже имеющуюся сумму задолженности с учетом процентов. Еще Affirm не берет с пользователей комиссии за просрочку.

Согласно годовому отчету компании, ее выручка разделяется на пять сегментов:

Сборы с торговцев — 44%. Комиссия Affirm за то, что торговца одарили счастливой возможностью продать свой товар в рассрочку на платформе Affirm. Размер комиссий разный для разных компаний.

Сеть виртуальных карт — 6%. Дебетовые карты самой Affirm, которые клиенты компании могут использовать при расчетах в обычных магазинах, не по программам рассрочки.

Процентный доход — 37%. Выручка с займов, выдаваемых клиентам.

Продажа клиентской задолженности сторонним инвесторам — 10%.

Обслуживание займов — 3%. То, что Affirm зарабатывает, собирая платежи по займам для сторонних компаний.

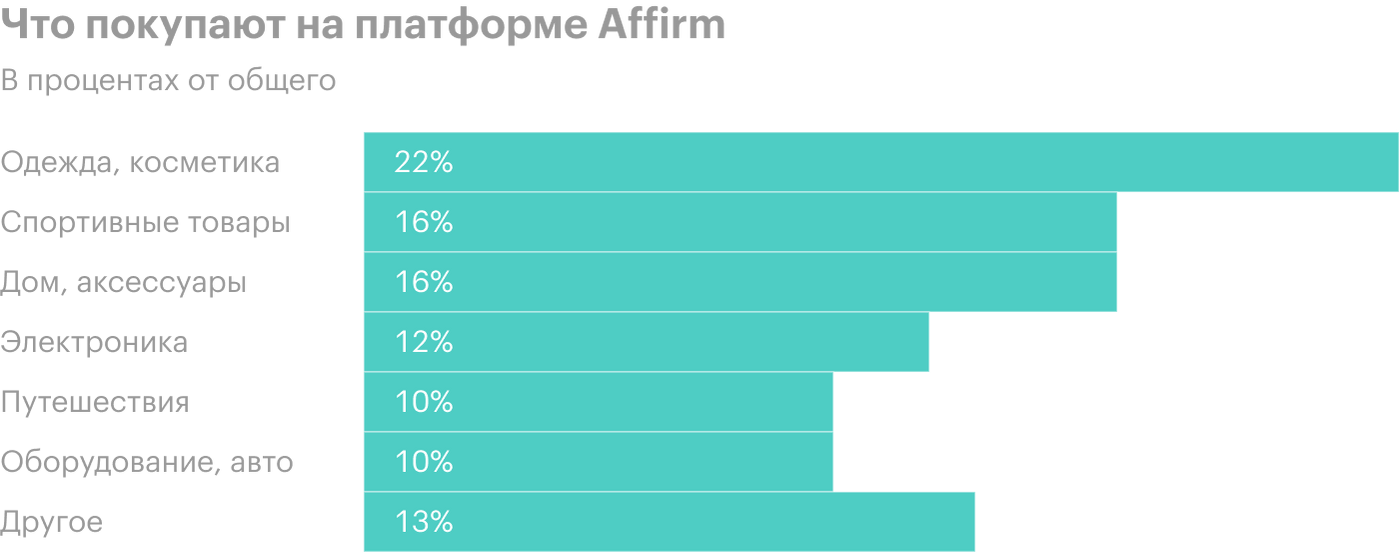

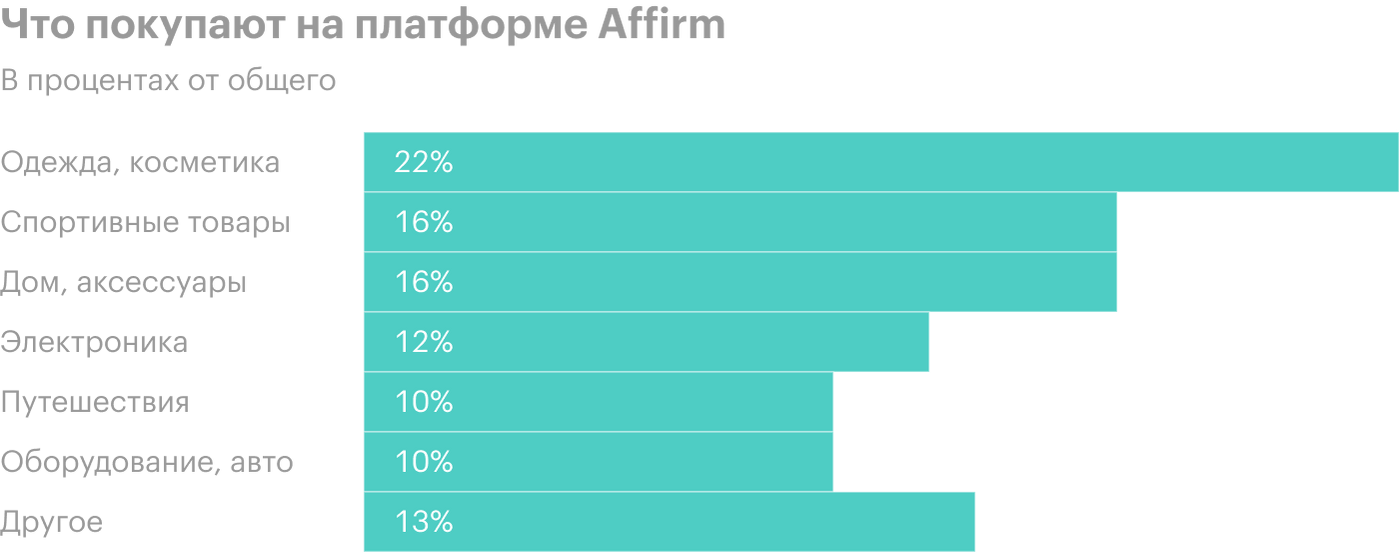

Максимальный размер займа Affirm составляет 17 500 $, что не очень много: новая машина в США в среднем стоит 41 000 $. Поэтому в основной массе займы и рассрочки компания выдает на косметику, мебель и другие некрупные покупки.

Выручка компании по странам распределена так: 98,47% приходится на США, а 1,53% — на Канаду. Недавно компания запустила бизнес в Австралии.

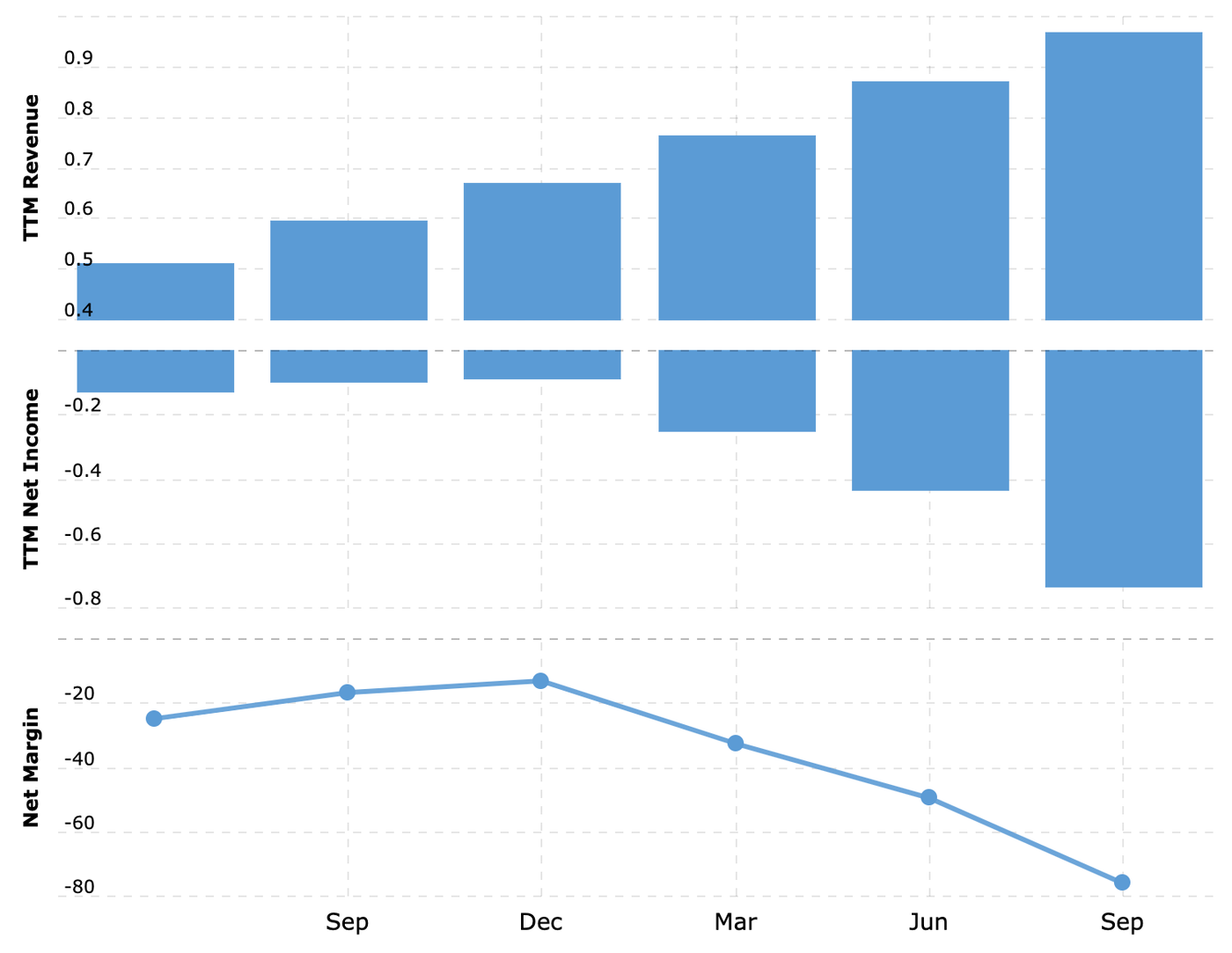

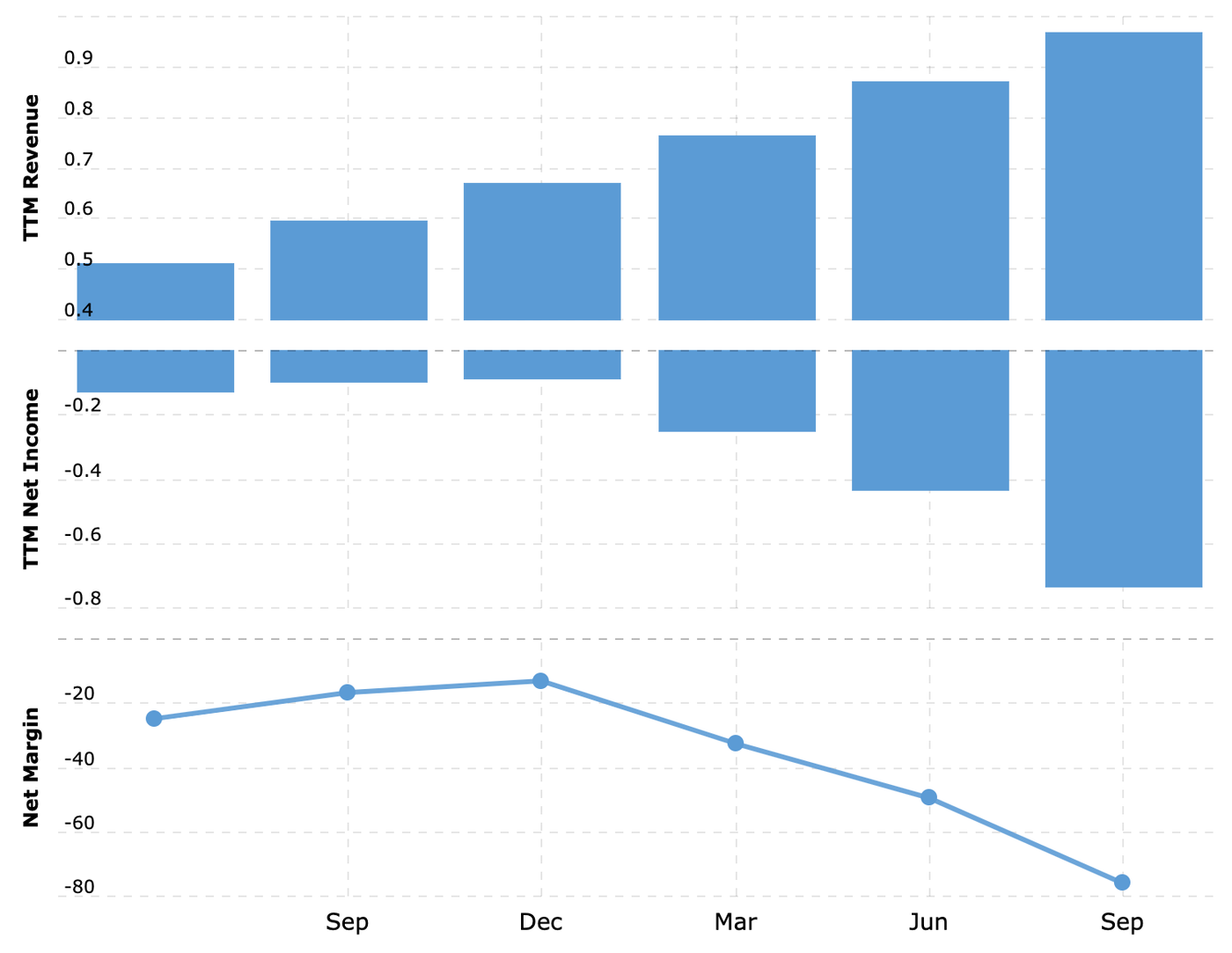

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

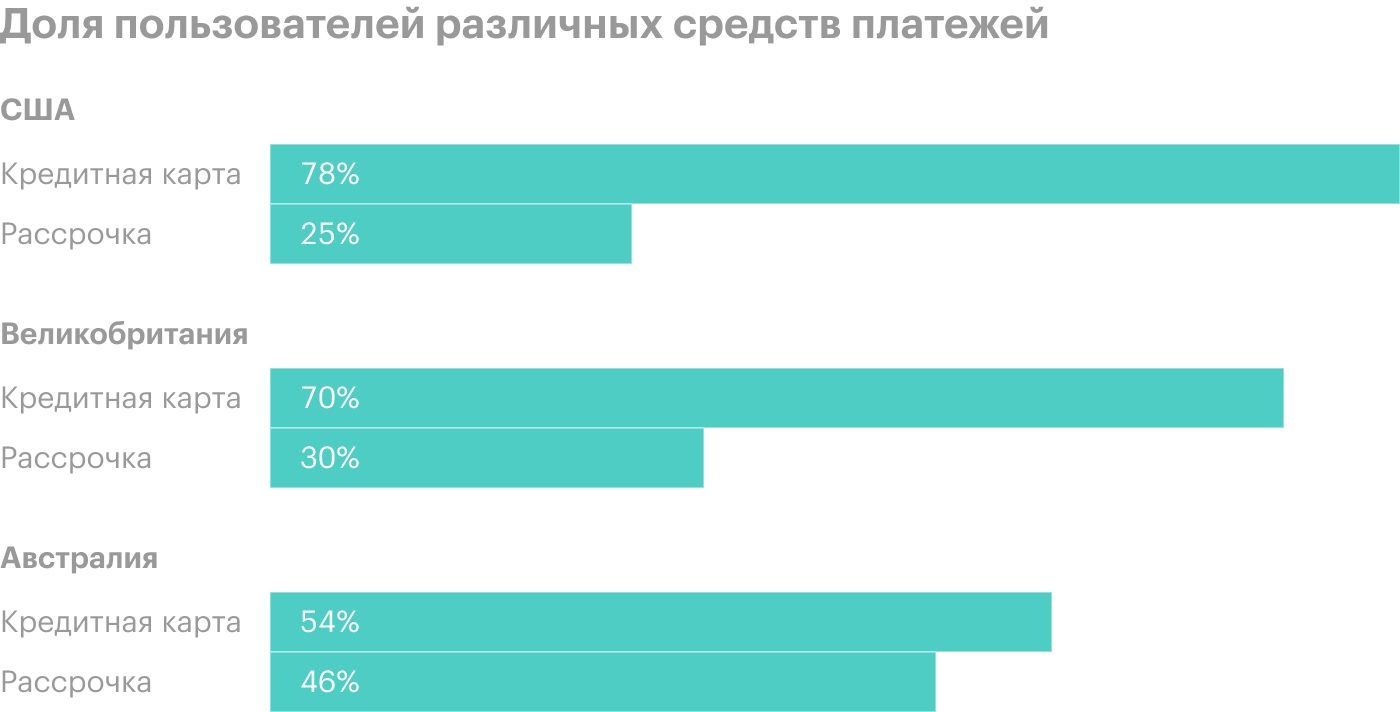

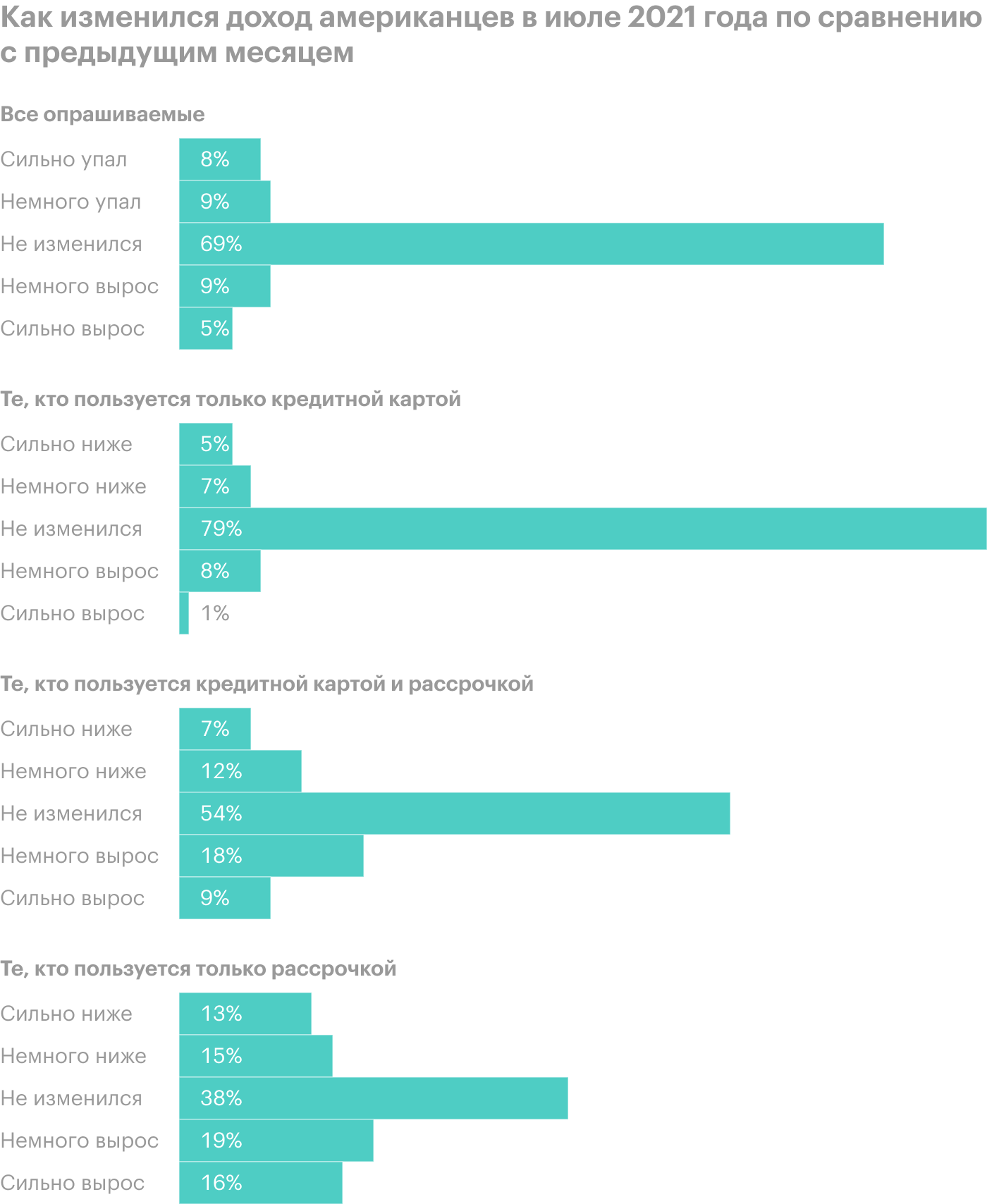

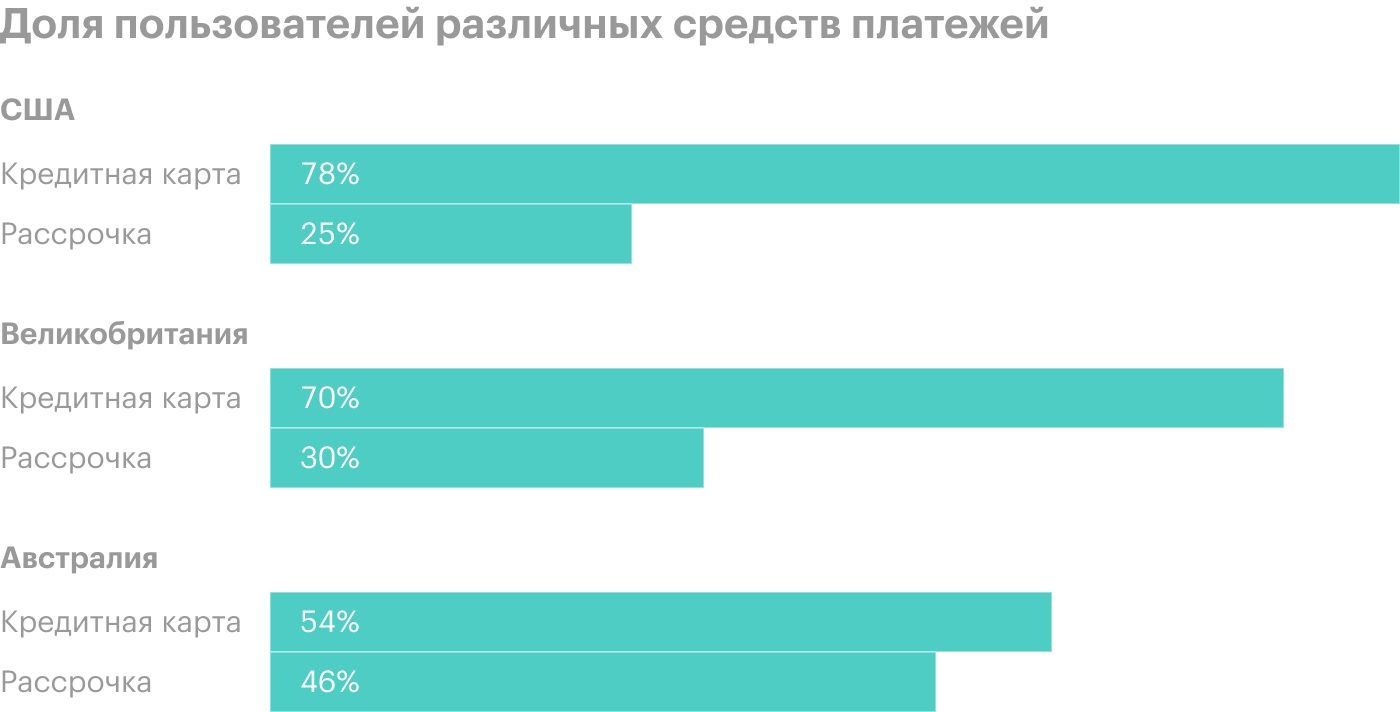

Вроде перспективно. Растущая популярность рассрочки в США в частности и на Западе в целом связана в основном с тем, что потребительский рай там понемногу сворачивается: жить становится все дороже. Коронакризис здесь, конечно, добавил сложностей, но в целом было непросто и без него. А это существенно тормозит рост массового потребления и ограничивает его. Вечно растущая долговая нагрузка американцев здесь не может стать подспорьем для производителей потребительских товаров: чтобы получить кредитную карту в США нужен кредитный рейтинг, а его в США нет у 53 миллионов взрослых людей.

Чтобы купить товар в рассрочку, кредитный рейтинг не нужен, хотя условия рассрочки будут хуже, если кредитного рейтинга нет. Фактически Affirm делает в США и развитых странах то же самое, что делает в Латинской Америке Nubank: дает доступ к кредиту тем, кому традиционная банковская система кредит бы не выдала.

До этого рассрочка на Западе была непопулярна по той простой причине, что экономика общества потребления обходилась имеющимися ресурсами: кредитные карты с умеренными процентами по кредитам и долгими беспроцентными периодами. Но теперь этого недостаточно — уже имеющаяся аудитория недостаточно активно наращивает потребление, изнемогая под тяжестью уже имеющейся долговой нагрузки: студенческий долг, ипотека, автокредит.

А значит, аудиторию надо расширять — хотя бы путем рассрочки. Впрочем, сервисами рассрочки активно пользуются и люди с кредитным рейтингом: сервисы рассрочки в массе своей не учитываются в кредитной истории, что привлекает пользователей. Ведь по такой схеме можно купить в кредит диван через Affirm и даже просрочить платеж, но это не повлияет на кредитный рейтинг, который потребителю нужен для займов на более крупные суммы — для бизнеса или ипотеки.

Так что популярность рассрочки на Западе продолжит расти.

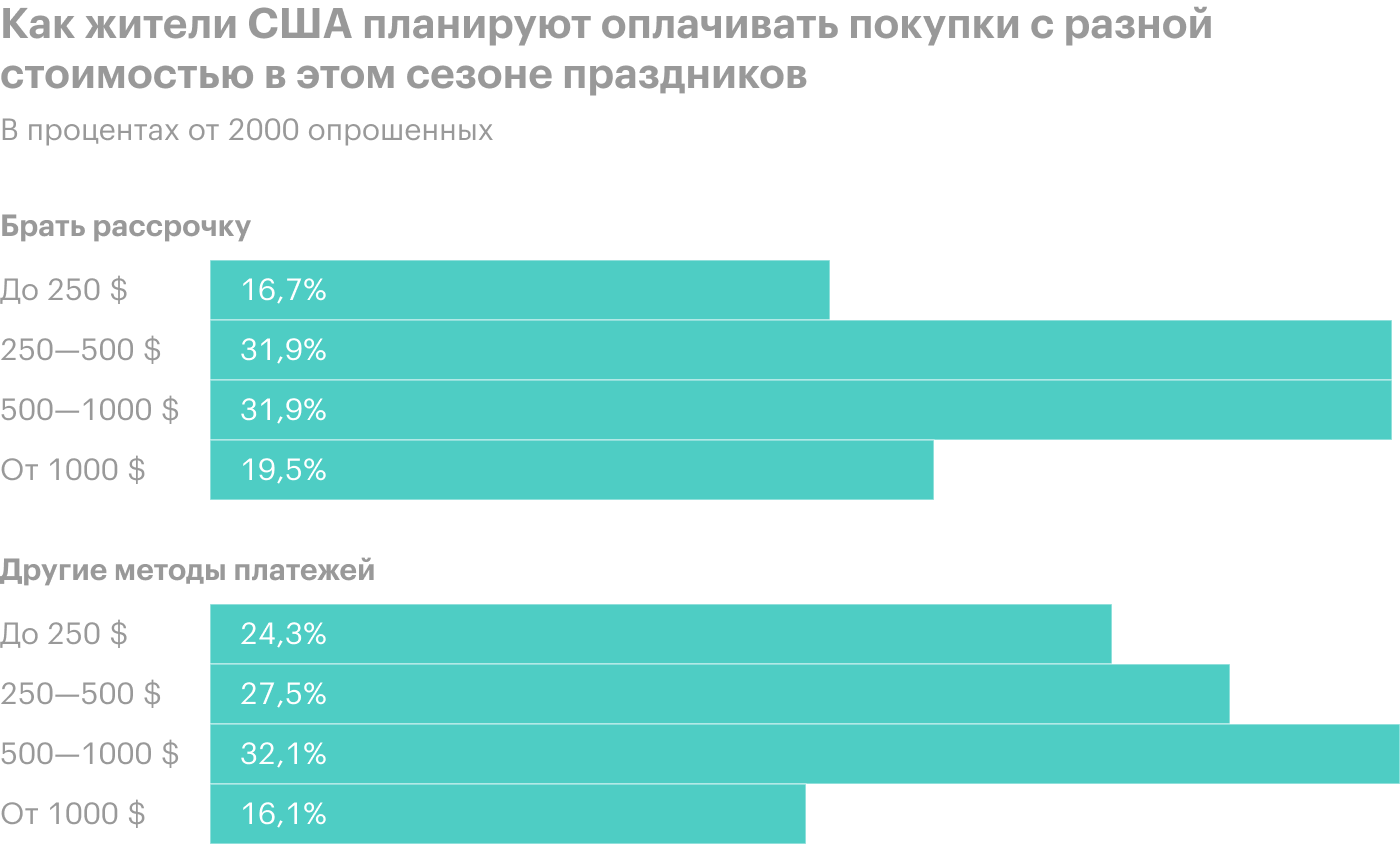

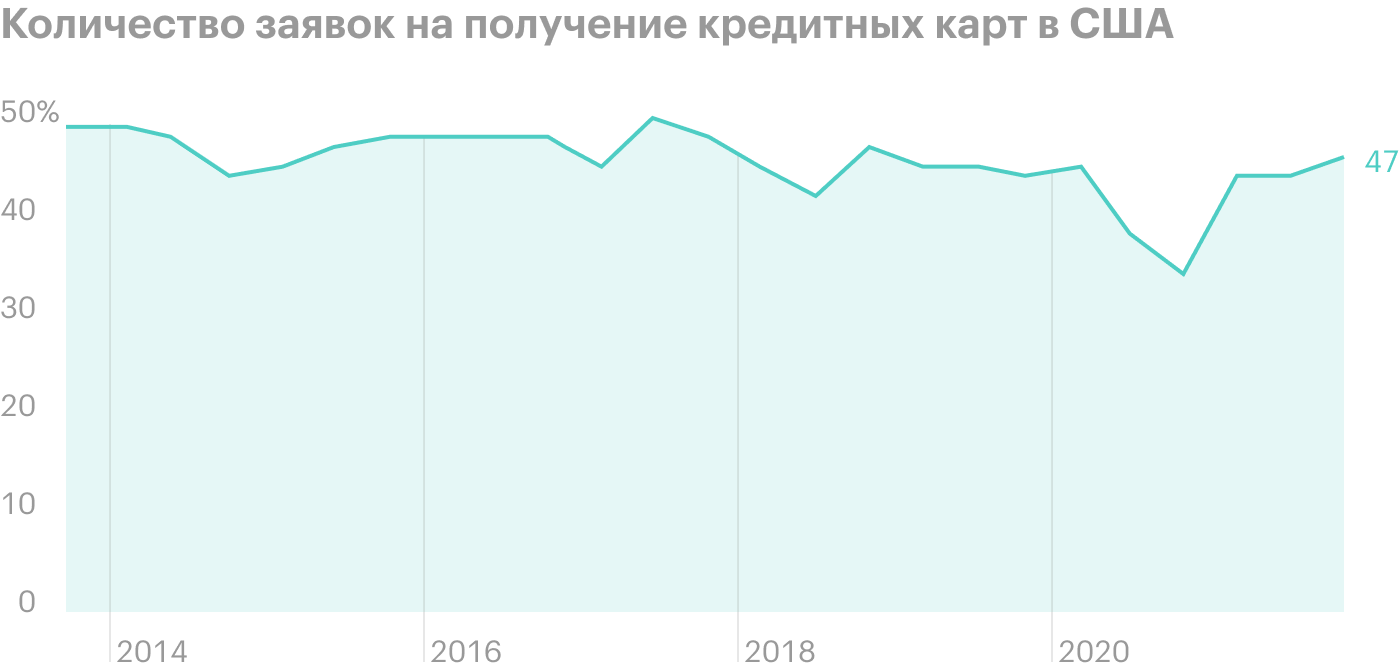

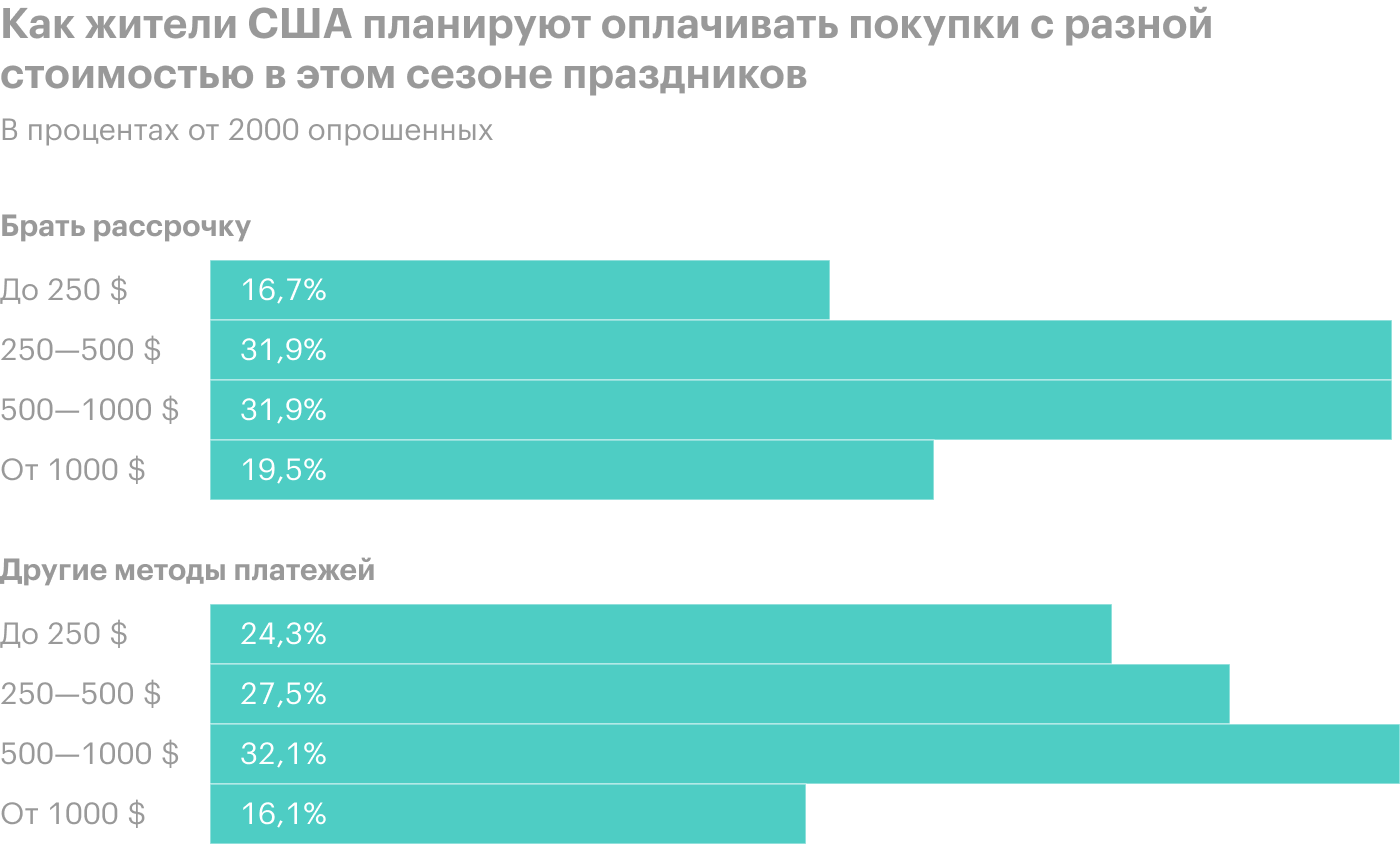

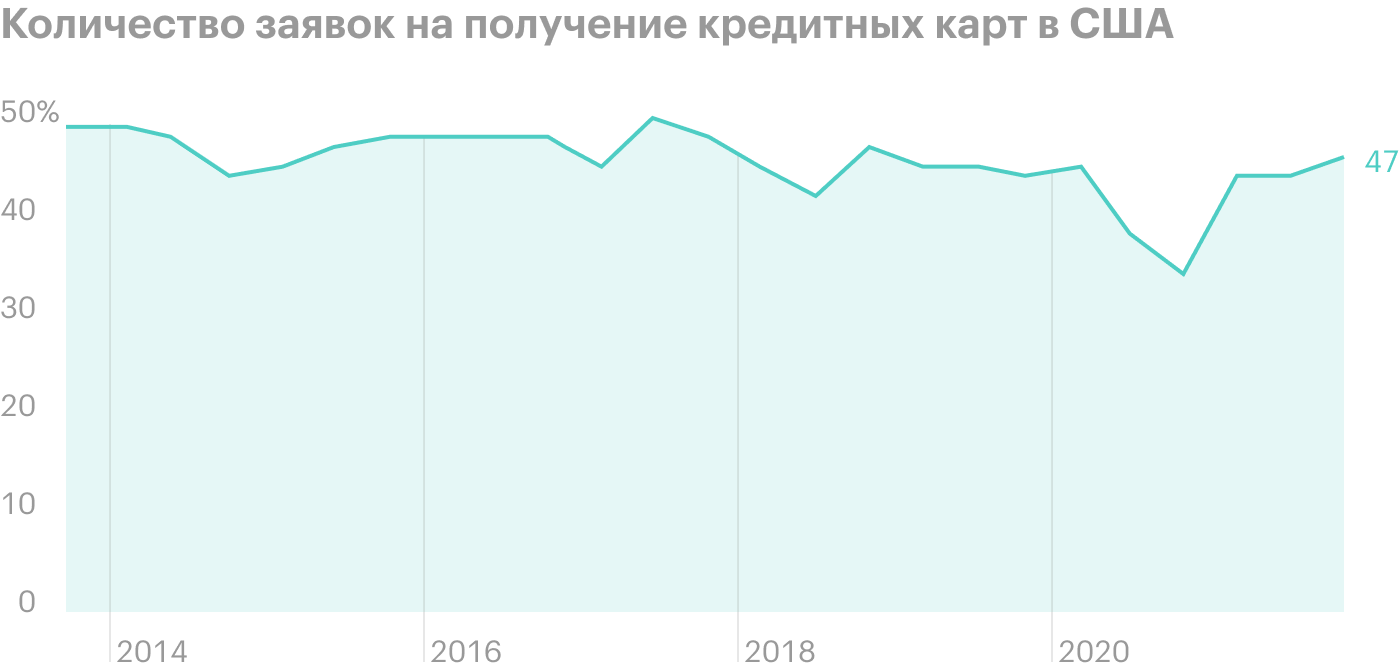

Сезон. Судя по последним данным из США — росту заявок на получение кредитной карты и планам потребителей по использованию рассрочки, грядущий сезон праздничных трат американцев может благоприятно сказаться на выручке Affirm.

Тест-тест. Рассрочка также приобретает большую популярность в американской рознице. А все потому, что Affirm и ей подобные в принципе позволяют магазинам нарастить продажи без особого ущерба для бизнеса. Магазины получают деньги за товар сразу, а вот Affirm и ее банковским партнерам деньги поступают по частям.

Среди партнеров компании появился Amazon — теперь оплата товара в рассрочку через Affirm будет доступна для всех товаров Amazon стоимостью от 50 $. Это будет единственная опция платежа в рассрочку для американских клиентов Amazon.

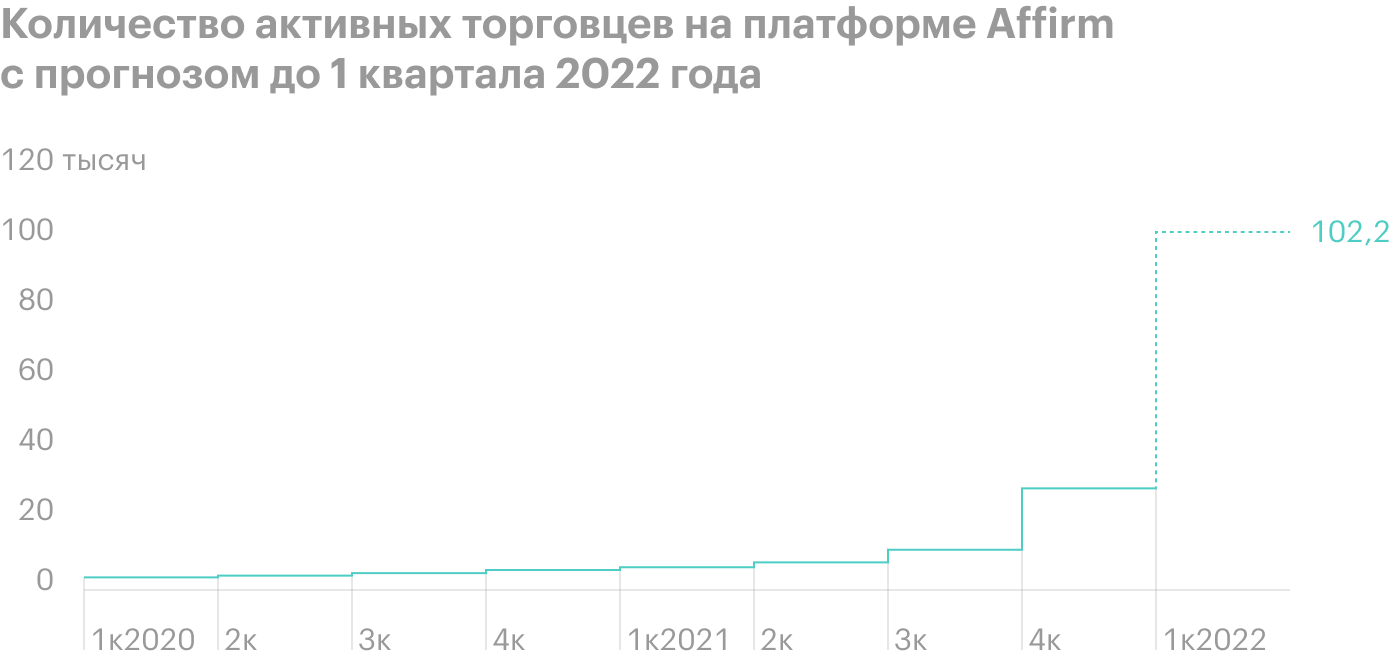

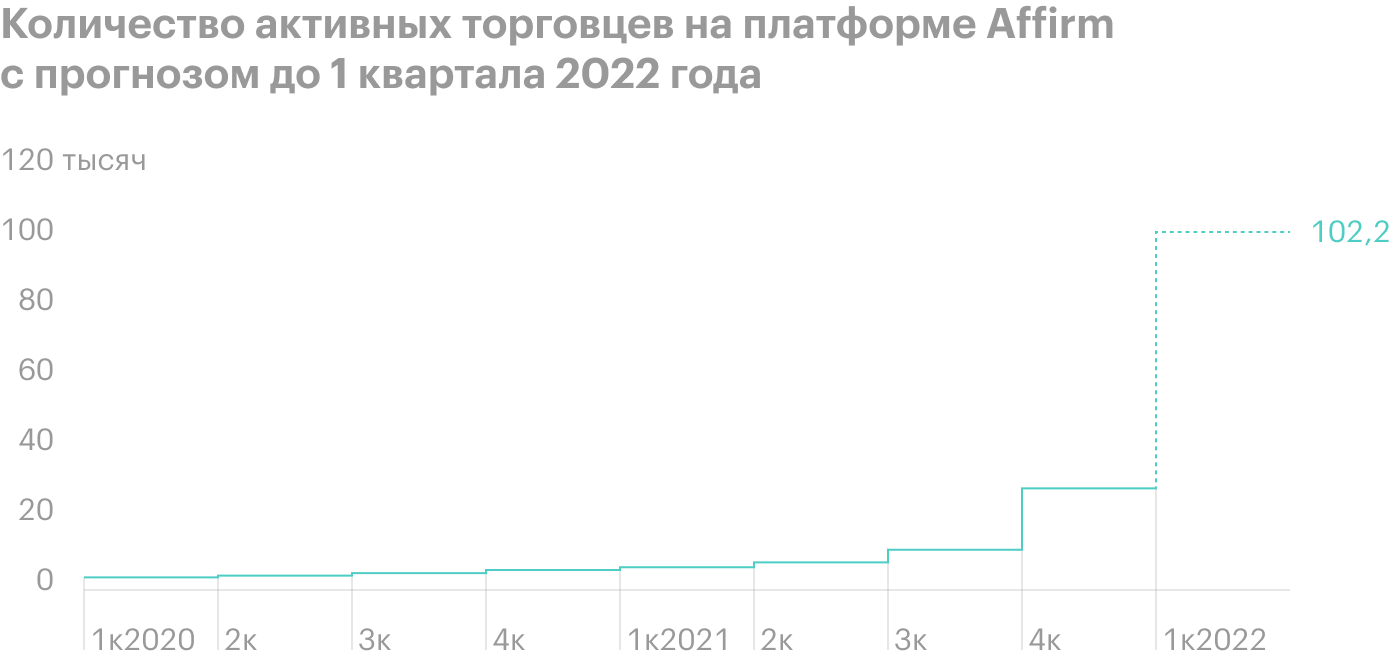

Пока что рассрочка в США не очень распространена — и потому Affirm за счет эффекта новизны может рассчитывать на то, что какое-то время ее бизнес будет сохранять высокие темпы роста в связи с подключением все большего количества торговцев к платформе Affirm, пока американская розница экспериментирует с новой опцией платежа.

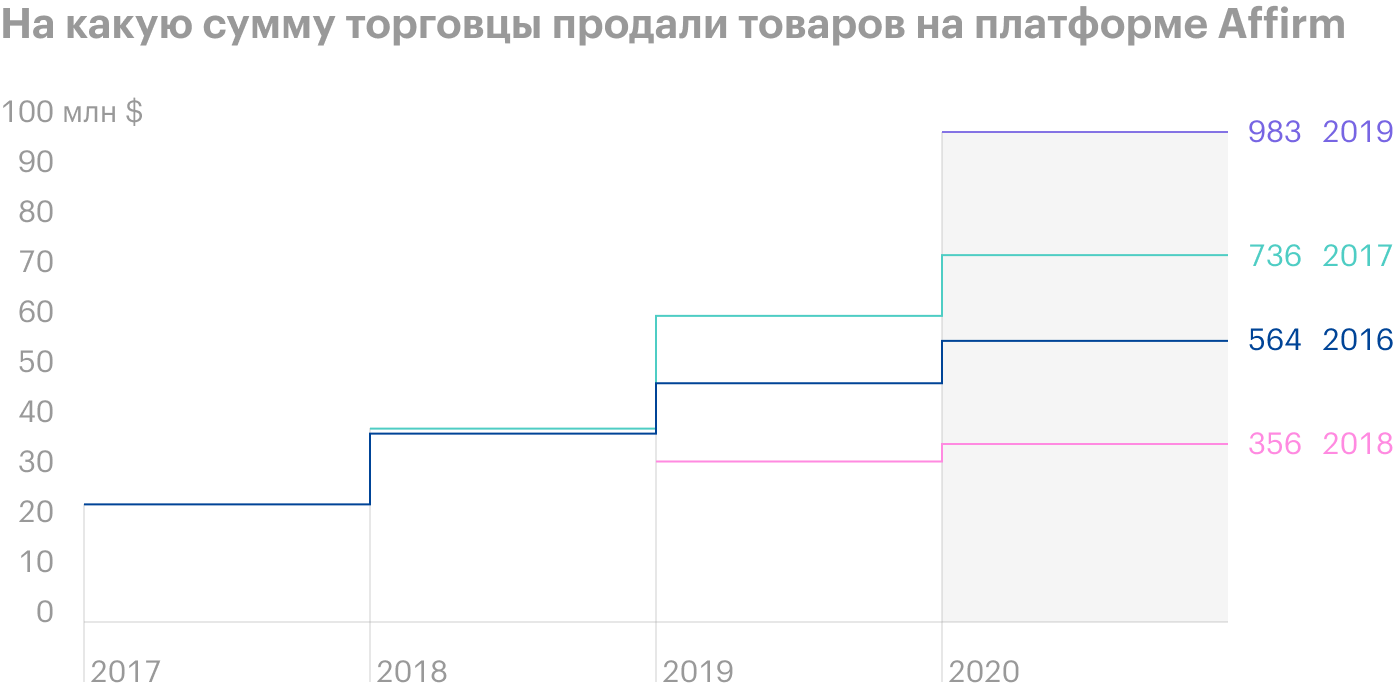

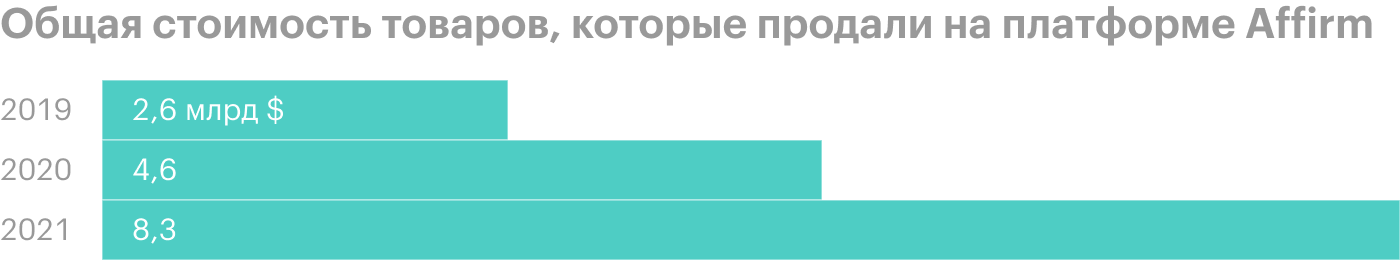

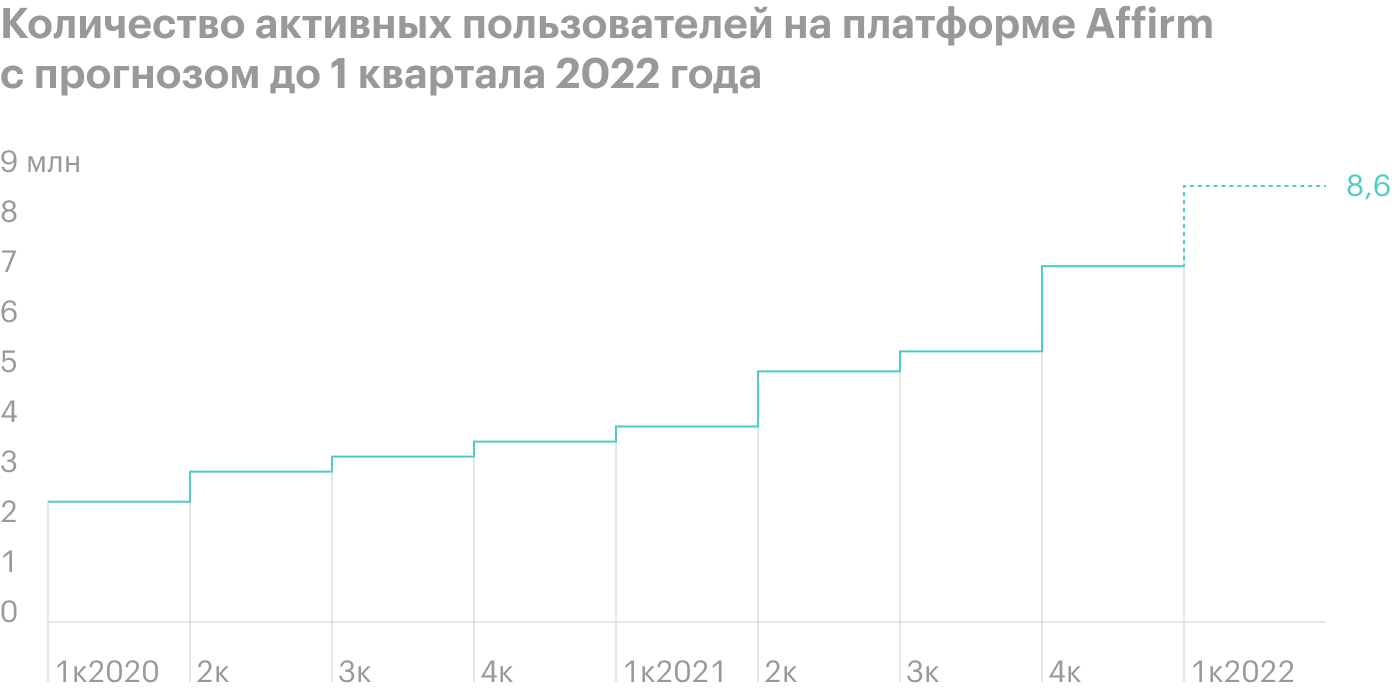

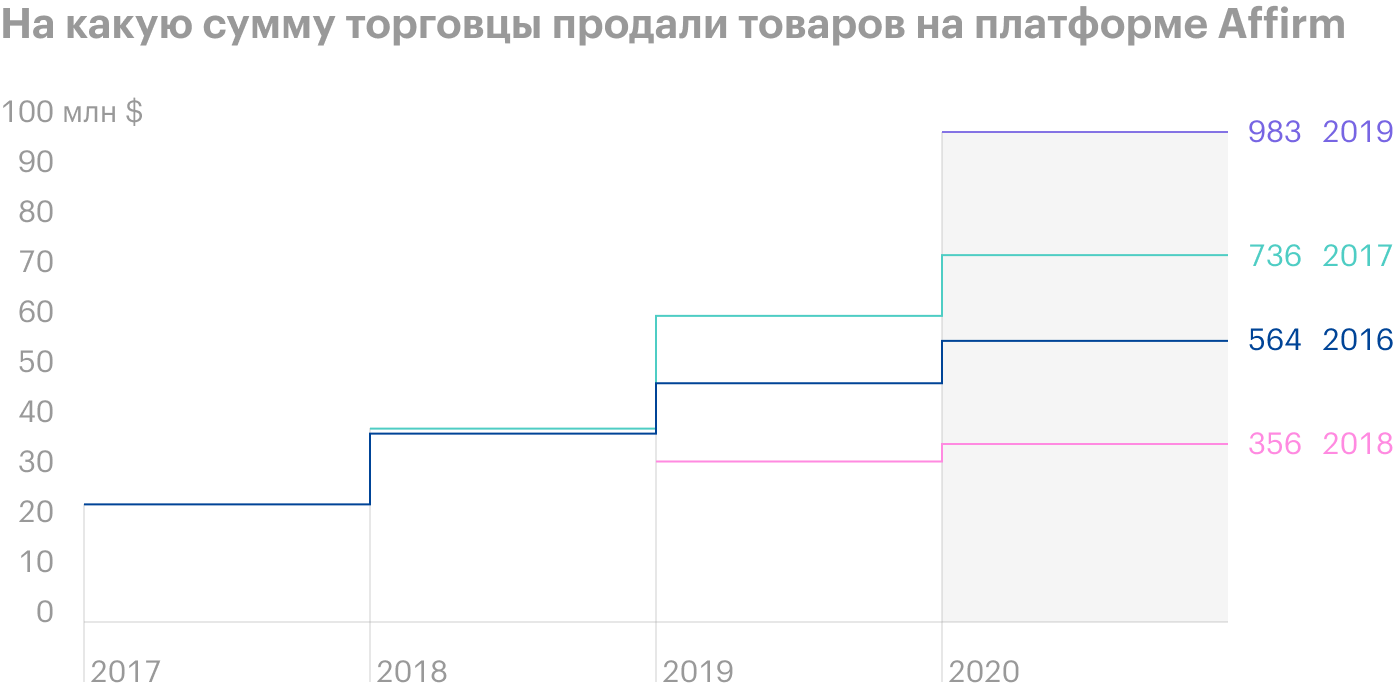

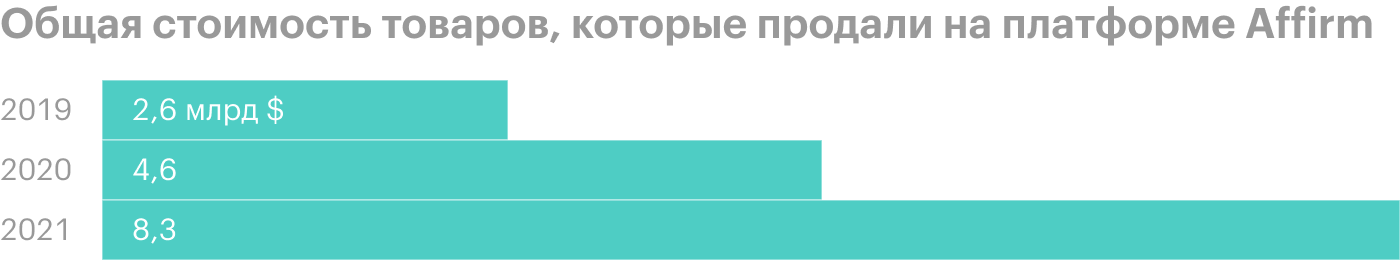

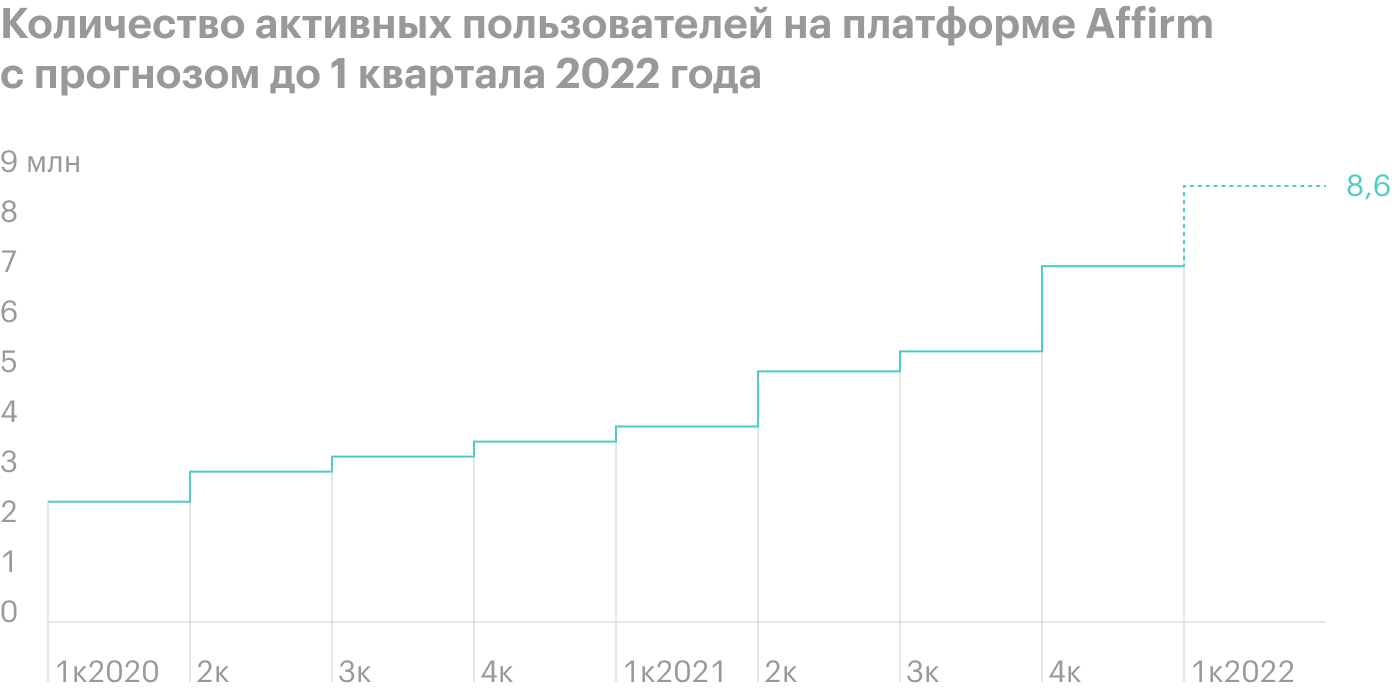

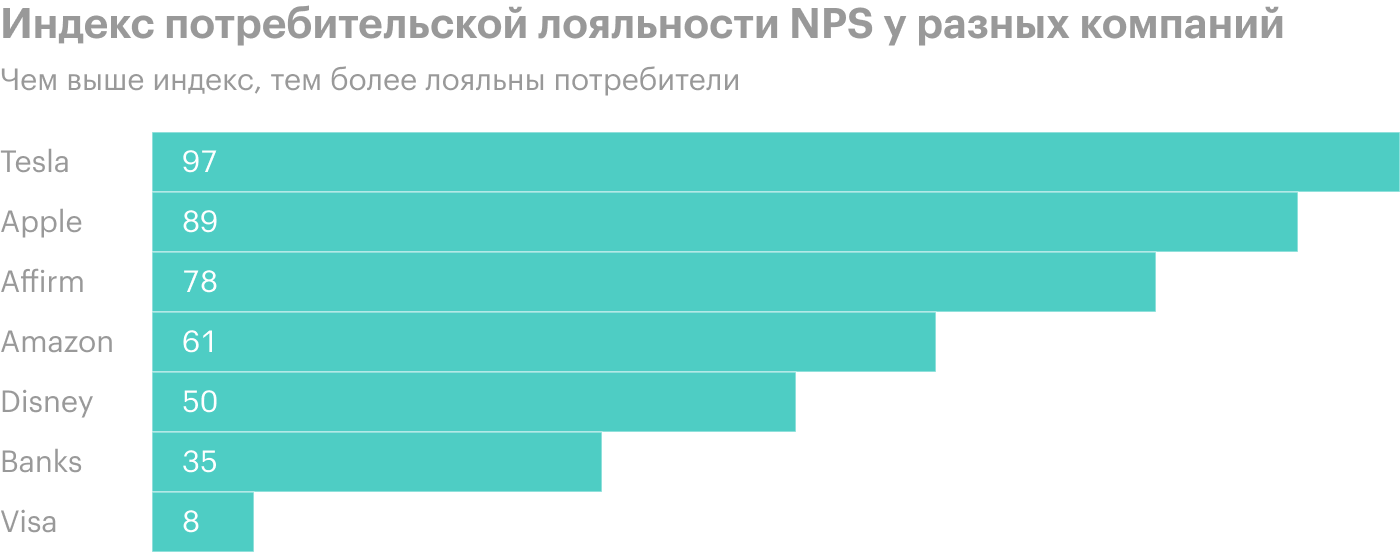

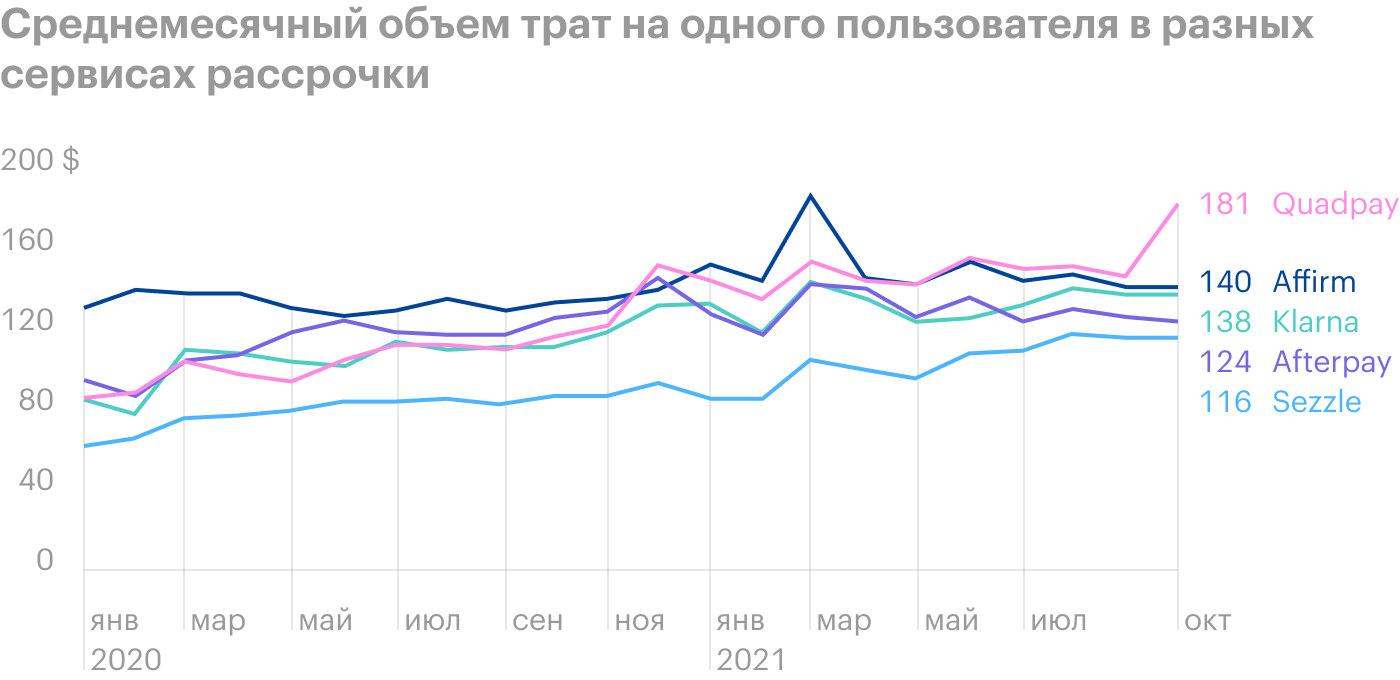

Вы только посмотрите на эти цифры. Как и подобает убыточным ИТ-стартапам, Affirm в связи с отсутствием реальных достижений на ниве прибыльности показывает инвесторам много красивой и бессмысленной информации с цифрами: рост объема покупок на Х% за год, количество активных пользователей, степень удовлетворенности клиентов и прочие красивые отчетности.

Вся эта математика должна прикрывать хроническую убыточность этого бизнеса. И, судя по котировкам Affirm, это неплохо работает: в начале IPO в январе 2021 акции Affirm стоили 49 $ — а в декабре стоят уже 107 $. А учитывая, что какое-то время компания сможет показывать хорошие темпы роста этих показателей, инвесторы продолжат «клевать» на это — и рост котировок продолжится.

Что может помешать

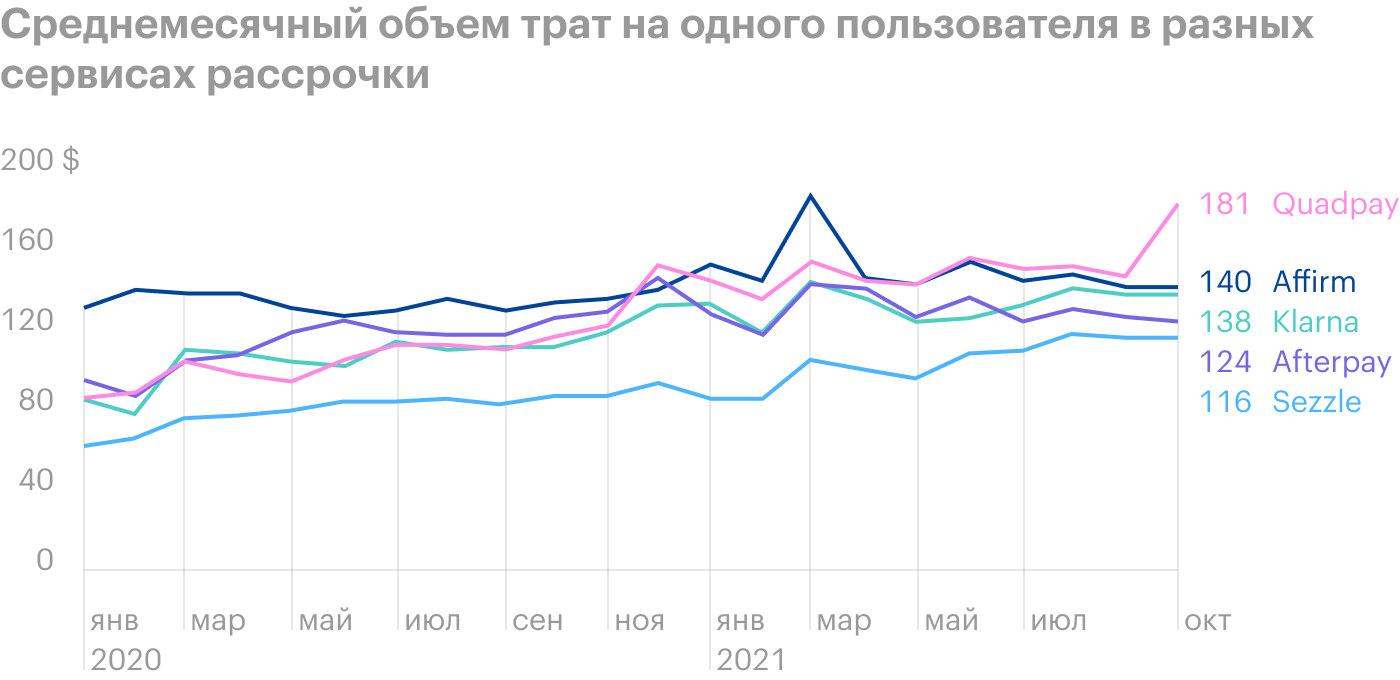

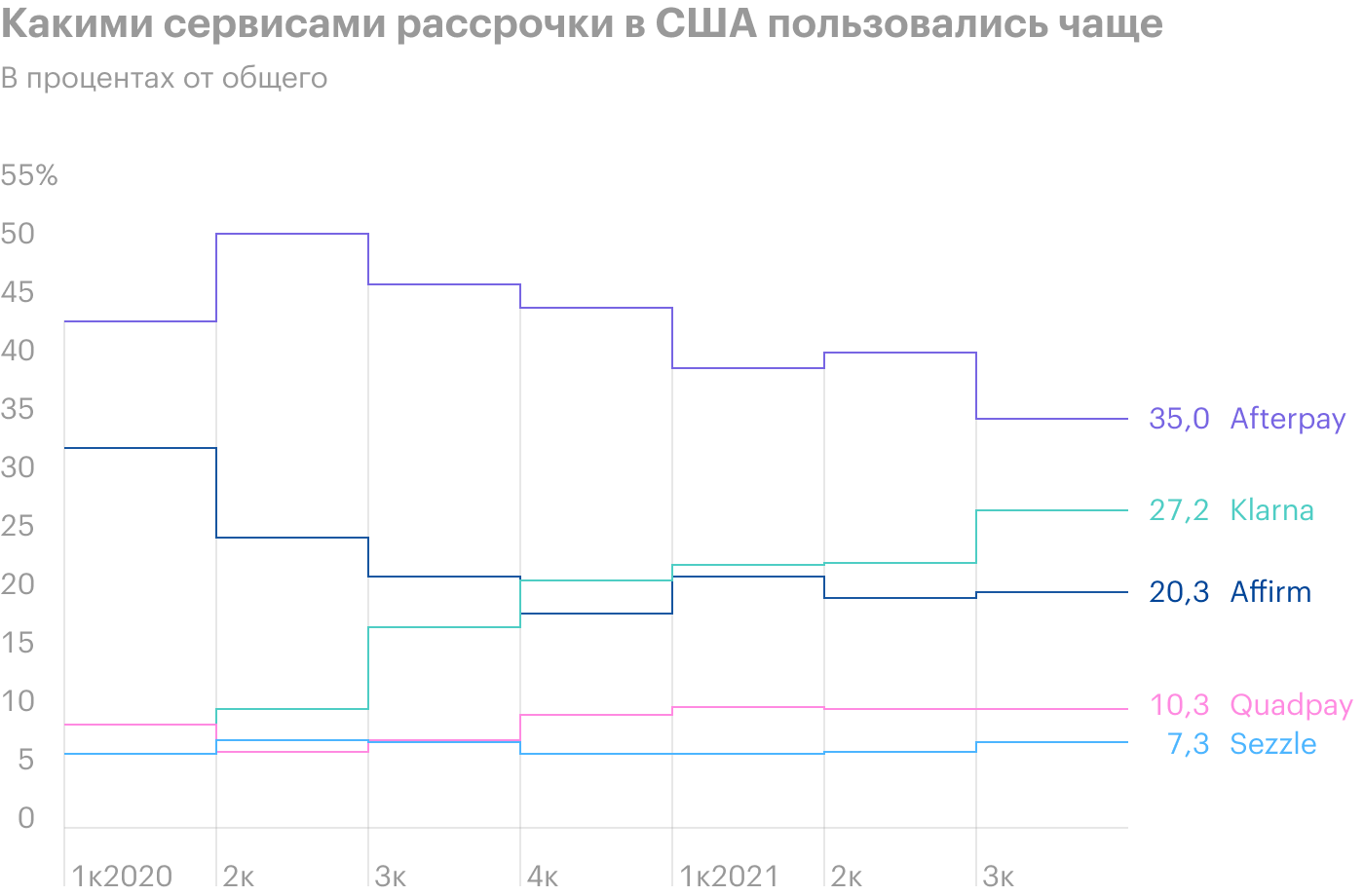

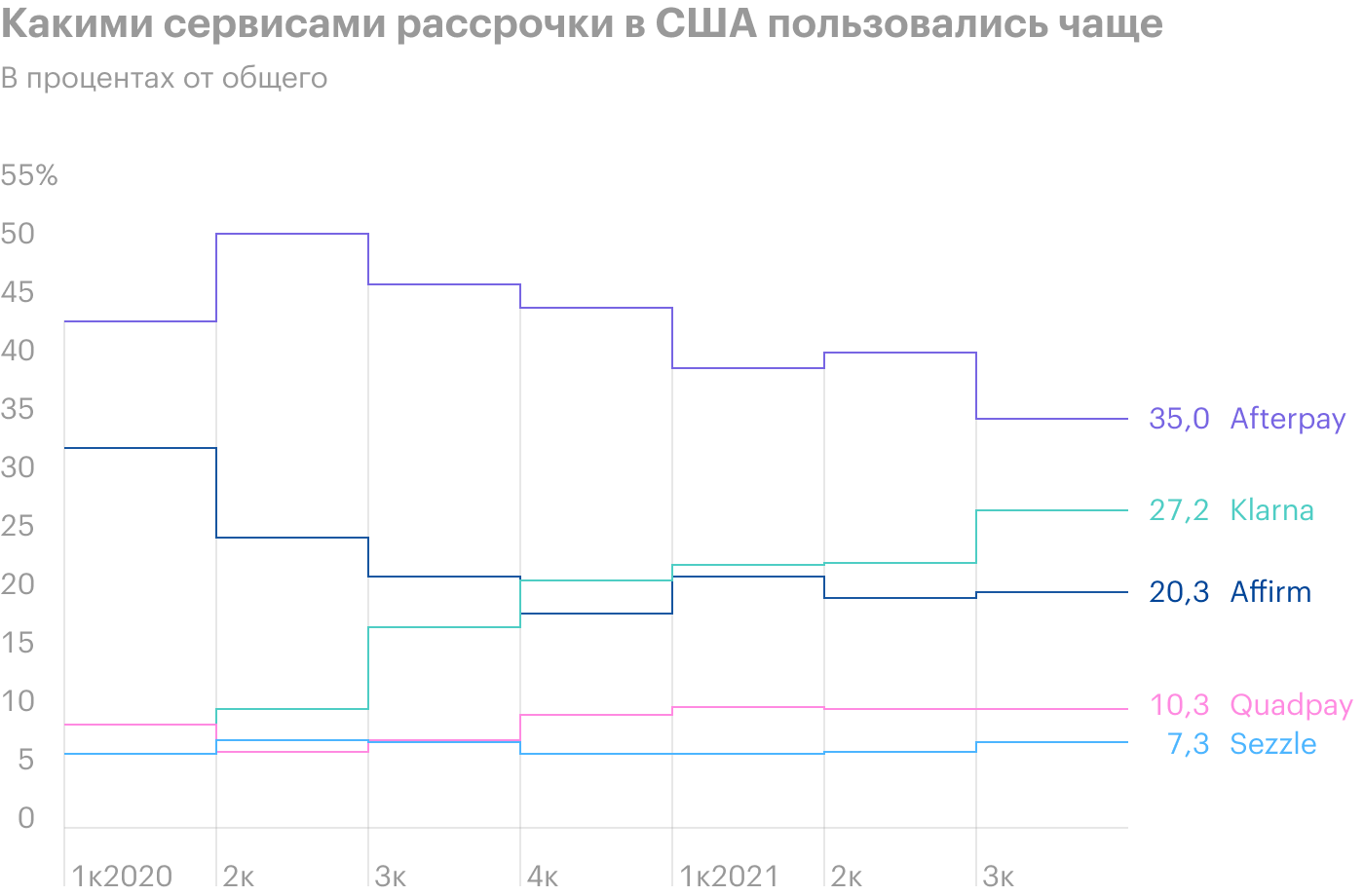

Они тут не одни. Affirm — это далеко не единственное приложение рассрочки и даже не самое популярное. Это будет очень плохо сказываться на ее бизнесе, в котором, прямо скажем, нет большого пространства для увеличения маржи.

Почти кредит, только в рассрочку. Условия у компании очень похожи на кредитные карты, хотя условия чуть полегче, но не для всех, как мы успели убедиться. Есть немалая вероятность, что когда массовый потребитель «распробует» рассрочку и поймет, что, по сути, это тот же кредит, мощный рост в этой сфере прекратится. А если Affirm перестанет показывать мощный рост, ее котировки пострадают.

Цена. Сейчас P / S компании составляет выше 30 при том, что она убыточная. Так что волатильность будет сопровождать эти акции подобно тому, как Хугин и Мунин сопровождают Одина.

И как мне кажется, такая дикая переоцененность на фоне убыточности почти полностью исключает возможность покупки компании кем-то — крайне желанный исход для большинства убыточных ИТ-контор.

Концентрация. Значительная, но точно неизвестно какая доля оформляемых Affirm платежей проходит через один банк — Cross River Bank. Неприятности этого банка или просто пересмотр отношений между ними могут негативно сказаться на Affirm.

«Ну почему обязательно дурочка». Партнерство с Amazon компания получила за то, что дала Amazon ордера на покупку своих акций по фиксированной цене: 7 млн акций Affirm гигант интернет-коммерции может купить по цене 1 цент за штуку, а еще 15 млн — по цене 100 $, сейчас акции Affirm стоят 126 $.

Таким образом, Amazon сможет купить акций Affirm за цену, в общей сложности, около 1 млрд долларов — при том, что акции эти имеют рыночную стоимость около 2,1 млрд. На данный момент капитализация Affirm составляет 30 млрд долларов — так что эффект от исполнения этих ордеров будет ощутимым.

Может быть, Amazon и не будет реализовывать все эти ордера сразу, что может сильно уронить эти акции, так что на длинной дистанции негативный эффект от такой сделки не будет сильно заметен — акции Affirm будут расти медленнее, чем инвесторам хотелось бы. А может быть, Amazon использует свои ордера сразу, что приведет к ощутимому падению акций.

Правящий класс. У компании есть два класса акций — A и B. У держателей B-акций право голоса больше, чем у держателей А-акций. Как вы уже поняли, сделано это для того, чтобы основатели компании продолжали контролировать этот бизнес. Они и контролируют — и возможны конфликты между ними и миноритарными инвесторами. Например, история с Amazon — это пример вот таких вот решений менеджмента Affirm в ущерб акционерам-миноритариям.

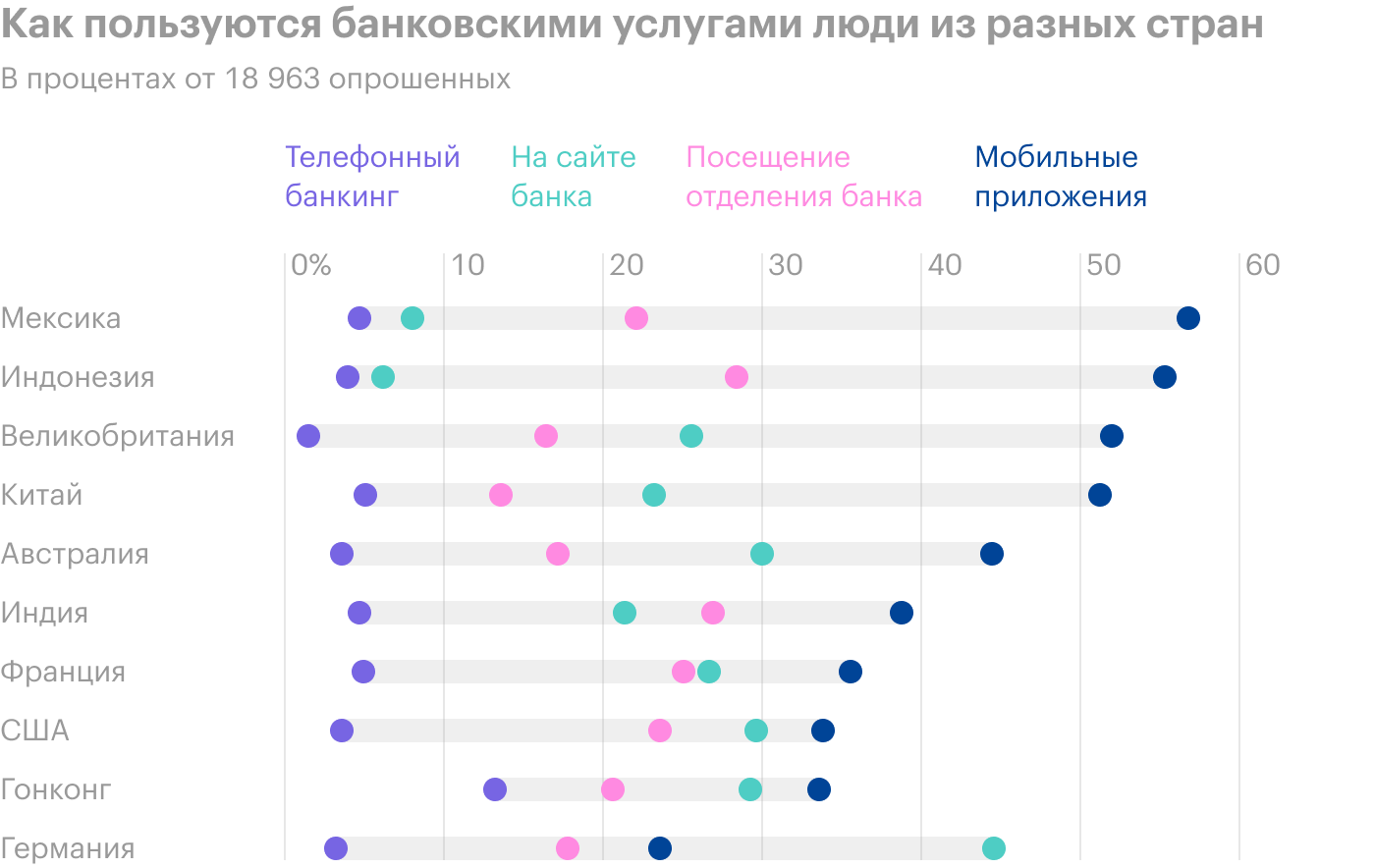

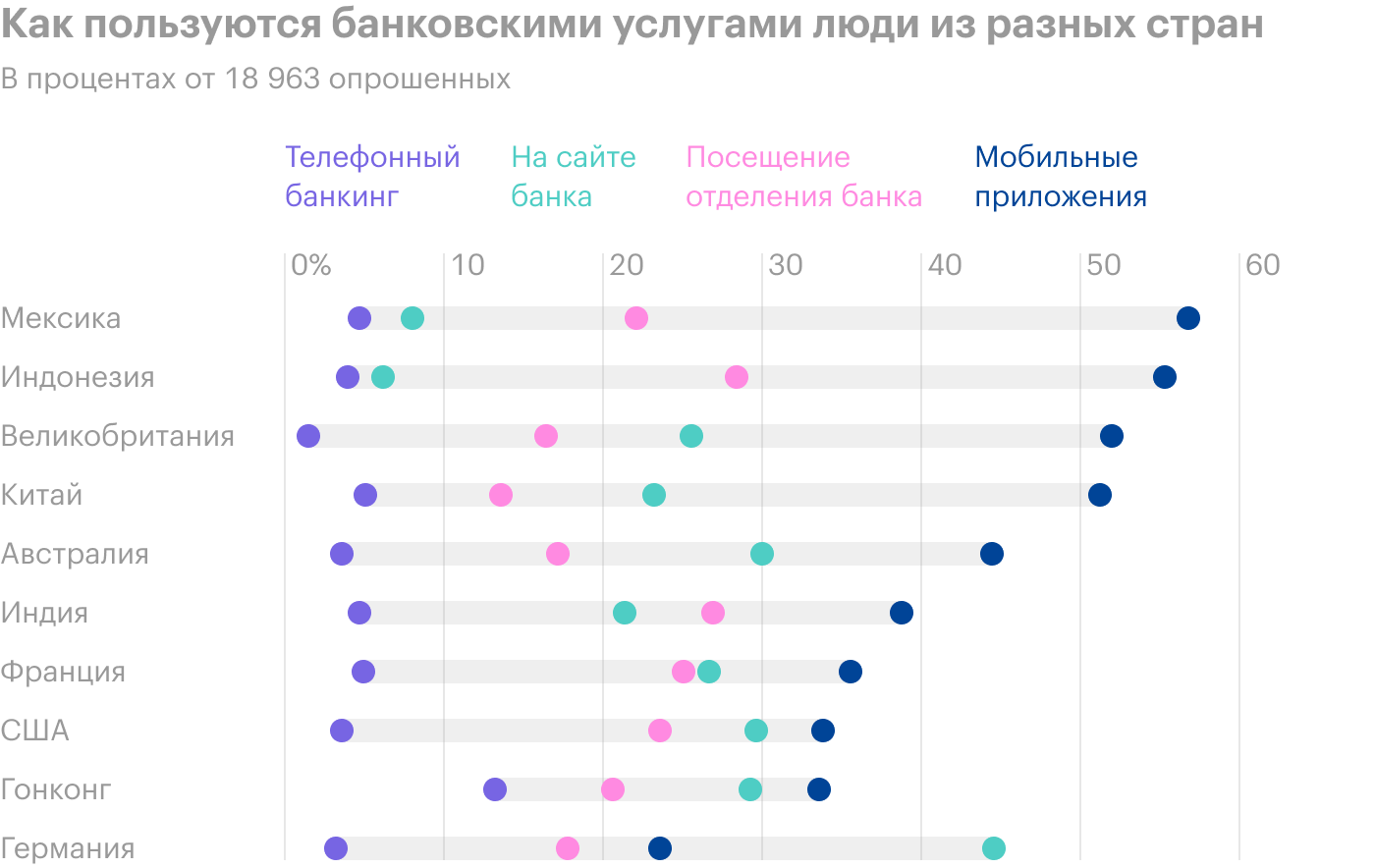

Конкуренты откуда не ждали. На Западе набирает популярность форма мобильных приложений для банковских продуктов. Если рассрочка покажет свою экономическую состоятельность — а акционеры Affirm на это очень надеются, крупные банки могут делать те же самые предложения в своих приложениях и продвигать их через свою огромную сеть контрагентов в сфере розницы. Это если не убьет Affirm, то сильно ограничит ее рост.

Конкурентами компании могут стать не только банки, но и самые крупные из ее партнеров. Например, проанализировав результаты работы с Affirm, Amazon вполне может запустить конкурирующий сервис — и это сильно ударит по Affirm.

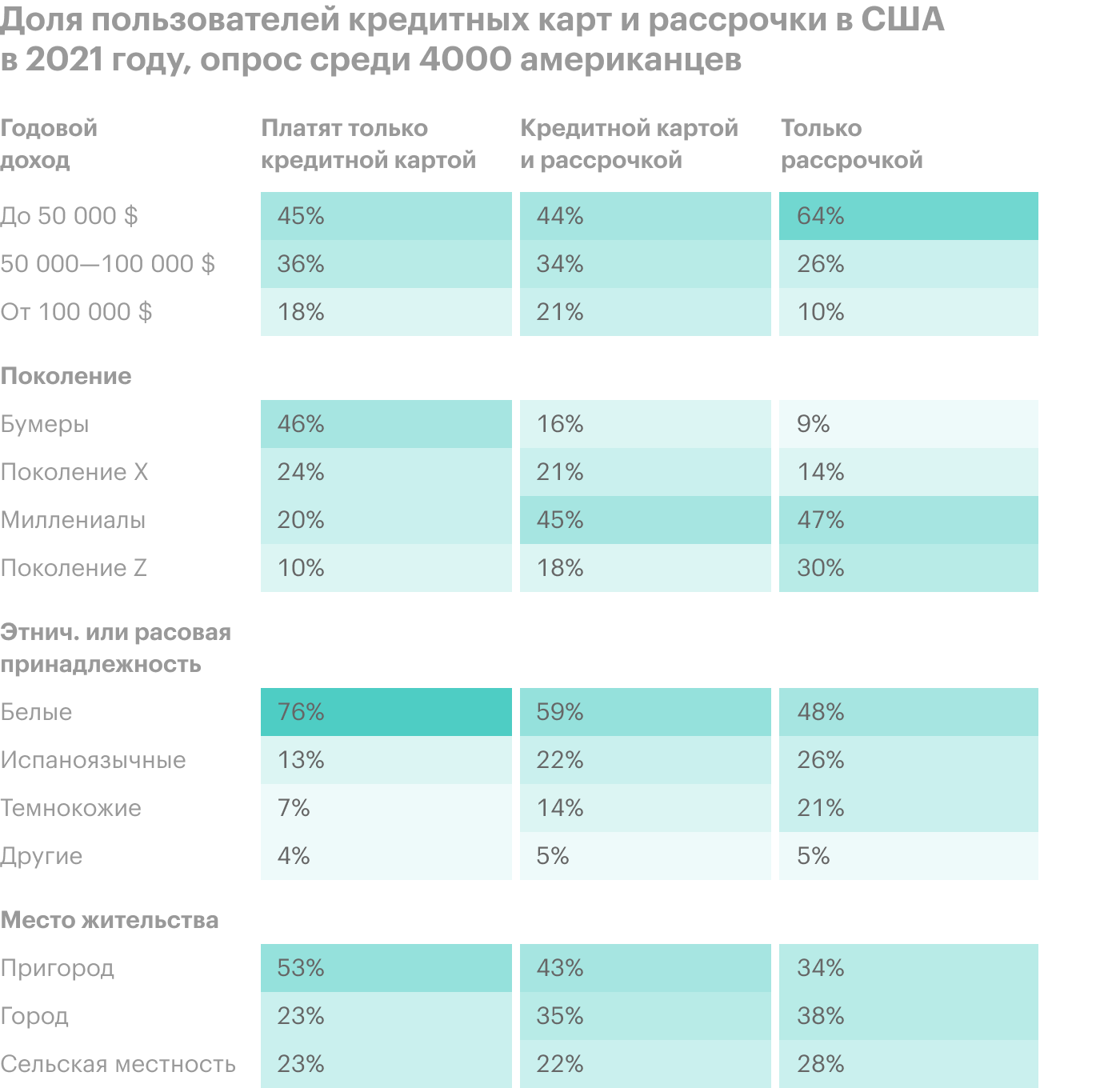

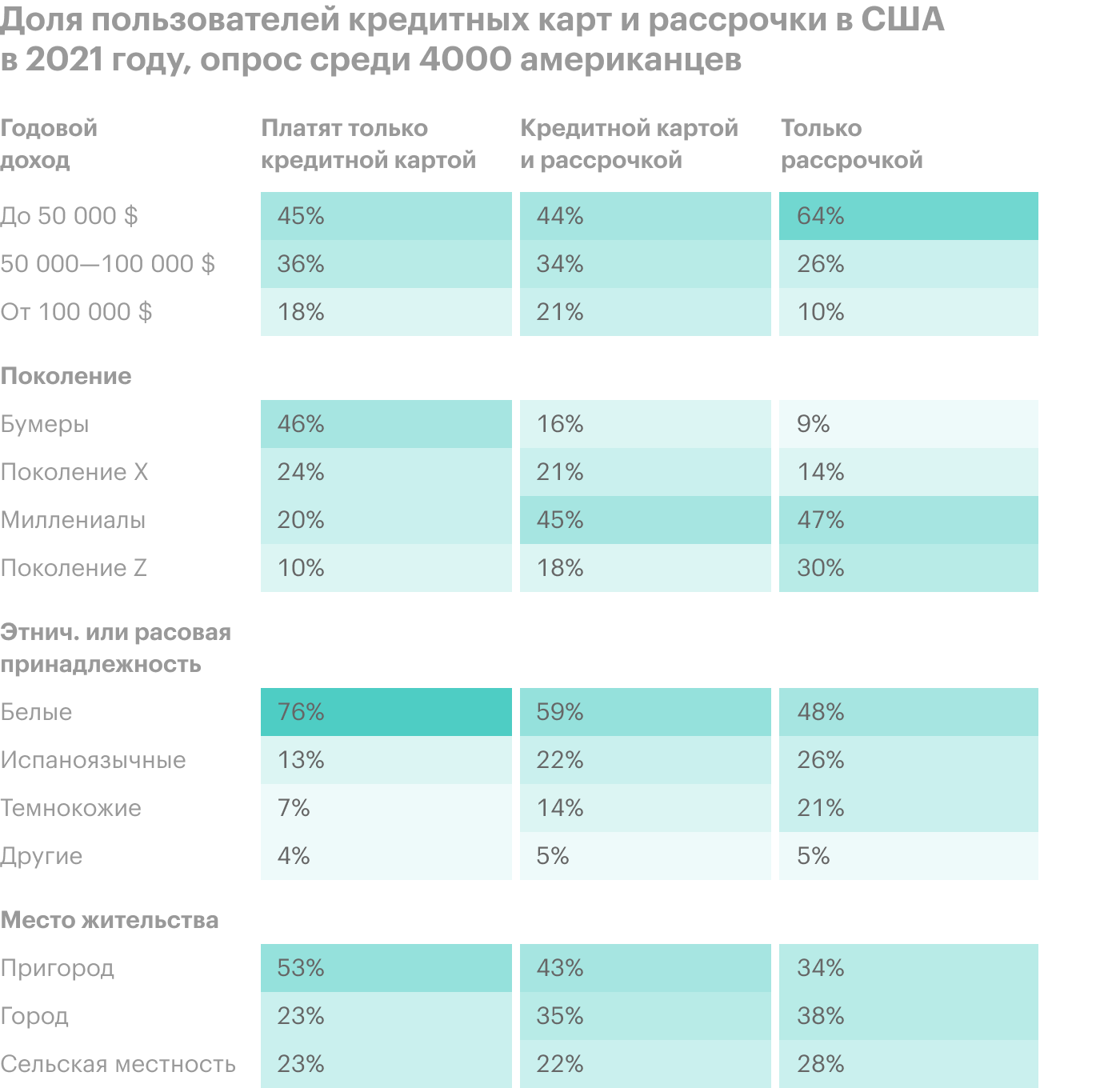

Примечание: не ответившие или без предпочтений респонденты не учитывались — поэтому суммы получаются больше 100%. Источник: Bloomberg

Резюме

Affirm — это слишком спекулятивная идея даже по моим меркам. Как по мне, этим акциям красная цена 70 $. Что, впрочем, не отменяет того, что ее акции могут расти даже в таких условиях: инвесторы зачастую иррациональны и непоследовательны. Так что здесь можно инвестировать — но только на свой страх и риск.

На чем зарабатывают

Здесь была грустная шутка про то, что компания не зарабатывает деньги, а только притворяется, что это делает: она безнадежно убыточная.

Что же касается официального рода занятий компании, то это сервис платежей в рассрочку. На Западе отчего-то не придумали слово «рассрочка» — там есть лишь корявое installment plan («платеж по частям») и почему-то используют словосочетание buy now — pay later («купи сейчас — заплати потом»), а также производную от него аббревиатуру BNPL. Но не дайте модным словам вас обмануть: BNPL — это и есть рассрочка.

Некоторые пишут про отличия этой модели от классической рассрочки, но я не вижу никакой разницы. BNPL отличаются от рассрочки тем же, чем ланч-боксы от коробок для еды, — ничем, это то же самое.

Гениальная бизнес-идея Affirm заключается в том, чтобы брать с торговцев комиссию за продажу товара на платформе Affirm, а также собирать проценты с клиентов, если им не одобрена рассрочка под 0% годовых. Займы для рассрочки Affirm выдает не из своих денег, а через аффилированные с ней банки.

Предполагается, что при принятии решения о продаже товара в рассрочку ПО Affirm оценивает кучу параметров покупателя, прежде чем ему одобрят рассрочку. Условия рассрочки сильно разнятся и зависят как от конкретного товара, так и от продавца и данных о покупателе. Срок может составлять от 6 недель до 60 месяцев, а процентная ставка варьироваться от 0 до 30% годовых.

В минувшем квартале только 43% транзакций на платформе компании были без процентных платежей — остальные 57% были с процентными платежами. При изучении бизнеса компании создается впечатление, что компания занимается кредитно-карточным бизнесом, потому что значительная часть денег там все же зарабатывается выдачей, по сути, кредитных займов клиентам — а вот «рассрочка» используется как рекламная уловка для привлечения клиентских масс.

Самое значимое отличие Affirm от других кредитных организаций состоит в том, что пользователи Affirm платят простой процент — процент от стоимости покупки, а не сложный, когда в дальнейшем платится процент на уже имеющуюся сумму задолженности с учетом процентов. Еще Affirm не берет с пользователей комиссии за просрочку.

Согласно годовому отчету компании, ее выручка разделяется на пять сегментов:

Сборы с торговцев — 44%. Комиссия Affirm за то, что торговца одарили счастливой возможностью продать свой товар в рассрочку на платформе Affirm. Размер комиссий разный для разных компаний.

Сеть виртуальных карт — 6%. Дебетовые карты самой Affirm, которые клиенты компании могут использовать при расчетах в обычных магазинах, не по программам рассрочки.

Процентный доход — 37%. Выручка с займов, выдаваемых клиентам.

Продажа клиентской задолженности сторонним инвесторам — 10%.

Обслуживание займов — 3%. То, что Affirm зарабатывает, собирая платежи по займам для сторонних компаний.

Максимальный размер займа Affirm составляет 17 500 $, что не очень много: новая машина в США в среднем стоит 41 000 $. Поэтому в основной массе займы и рассрочки компания выдает на косметику, мебель и другие некрупные покупки.

Выручка компании по странам распределена так: 98,47% приходится на США, а 1,53% — на Канаду. Недавно компания запустила бизнес в Австралии.

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

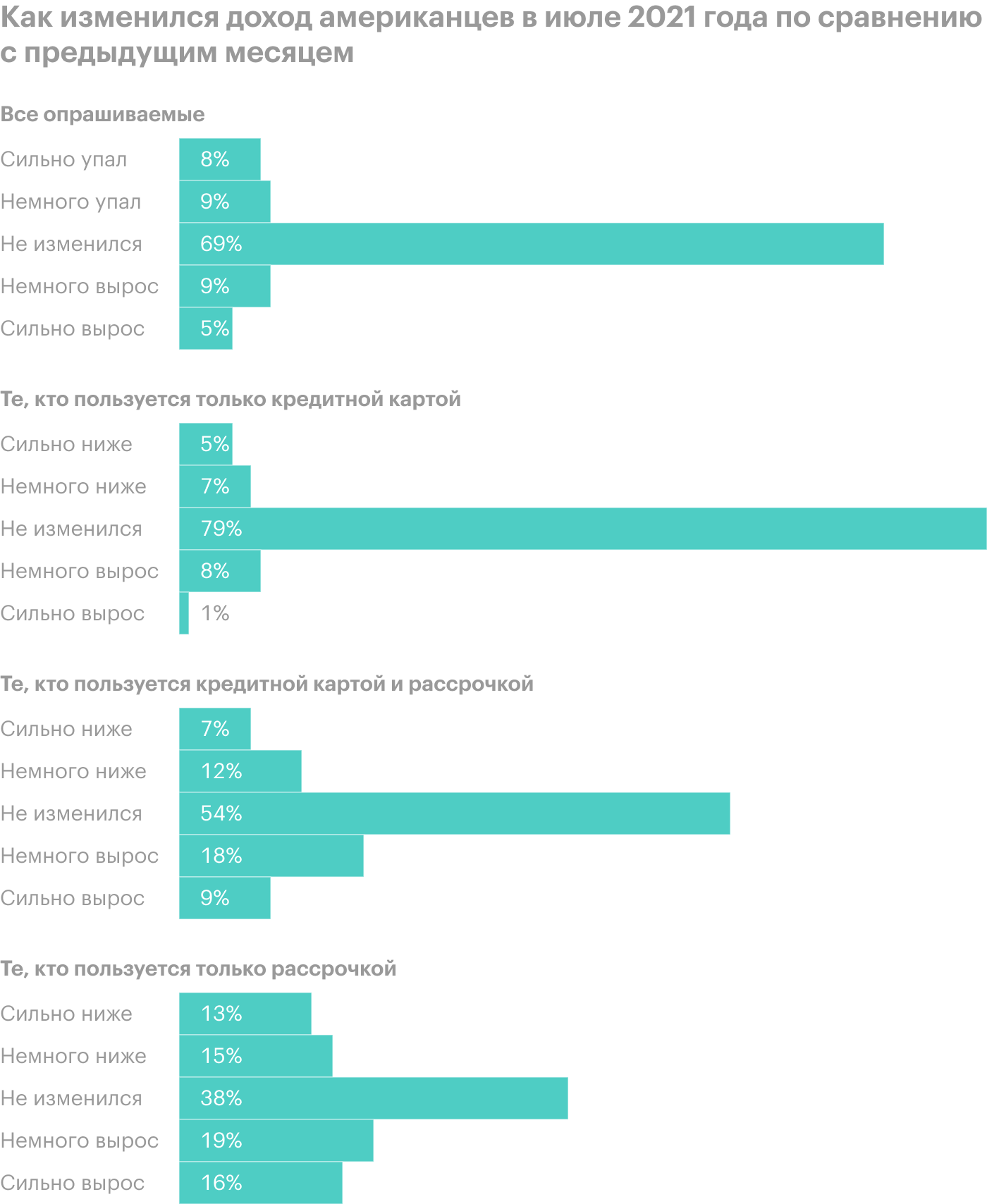

Вроде перспективно. Растущая популярность рассрочки в США в частности и на Западе в целом связана в основном с тем, что потребительский рай там понемногу сворачивается: жить становится все дороже. Коронакризис здесь, конечно, добавил сложностей, но в целом было непросто и без него. А это существенно тормозит рост массового потребления и ограничивает его. Вечно растущая долговая нагрузка американцев здесь не может стать подспорьем для производителей потребительских товаров: чтобы получить кредитную карту в США нужен кредитный рейтинг, а его в США нет у 53 миллионов взрослых людей.

Чтобы купить товар в рассрочку, кредитный рейтинг не нужен, хотя условия рассрочки будут хуже, если кредитного рейтинга нет. Фактически Affirm делает в США и развитых странах то же самое, что делает в Латинской Америке Nubank: дает доступ к кредиту тем, кому традиционная банковская система кредит бы не выдала.

До этого рассрочка на Западе была непопулярна по той простой причине, что экономика общества потребления обходилась имеющимися ресурсами: кредитные карты с умеренными процентами по кредитам и долгими беспроцентными периодами. Но теперь этого недостаточно — уже имеющаяся аудитория недостаточно активно наращивает потребление, изнемогая под тяжестью уже имеющейся долговой нагрузки: студенческий долг, ипотека, автокредит.

А значит, аудиторию надо расширять — хотя бы путем рассрочки. Впрочем, сервисами рассрочки активно пользуются и люди с кредитным рейтингом: сервисы рассрочки в массе своей не учитываются в кредитной истории, что привлекает пользователей. Ведь по такой схеме можно купить в кредит диван через Affirm и даже просрочить платеж, но это не повлияет на кредитный рейтинг, который потребителю нужен для займов на более крупные суммы — для бизнеса или ипотеки.

Так что популярность рассрочки на Западе продолжит расти.

Сезон. Судя по последним данным из США — росту заявок на получение кредитной карты и планам потребителей по использованию рассрочки, грядущий сезон праздничных трат американцев может благоприятно сказаться на выручке Affirm.

Тест-тест. Рассрочка также приобретает большую популярность в американской рознице. А все потому, что Affirm и ей подобные в принципе позволяют магазинам нарастить продажи без особого ущерба для бизнеса. Магазины получают деньги за товар сразу, а вот Affirm и ее банковским партнерам деньги поступают по частям.

Среди партнеров компании появился Amazon — теперь оплата товара в рассрочку через Affirm будет доступна для всех товаров Amazon стоимостью от 50 $. Это будет единственная опция платежа в рассрочку для американских клиентов Amazon.

Пока что рассрочка в США не очень распространена — и потому Affirm за счет эффекта новизны может рассчитывать на то, что какое-то время ее бизнес будет сохранять высокие темпы роста в связи с подключением все большего количества торговцев к платформе Affirm, пока американская розница экспериментирует с новой опцией платежа.

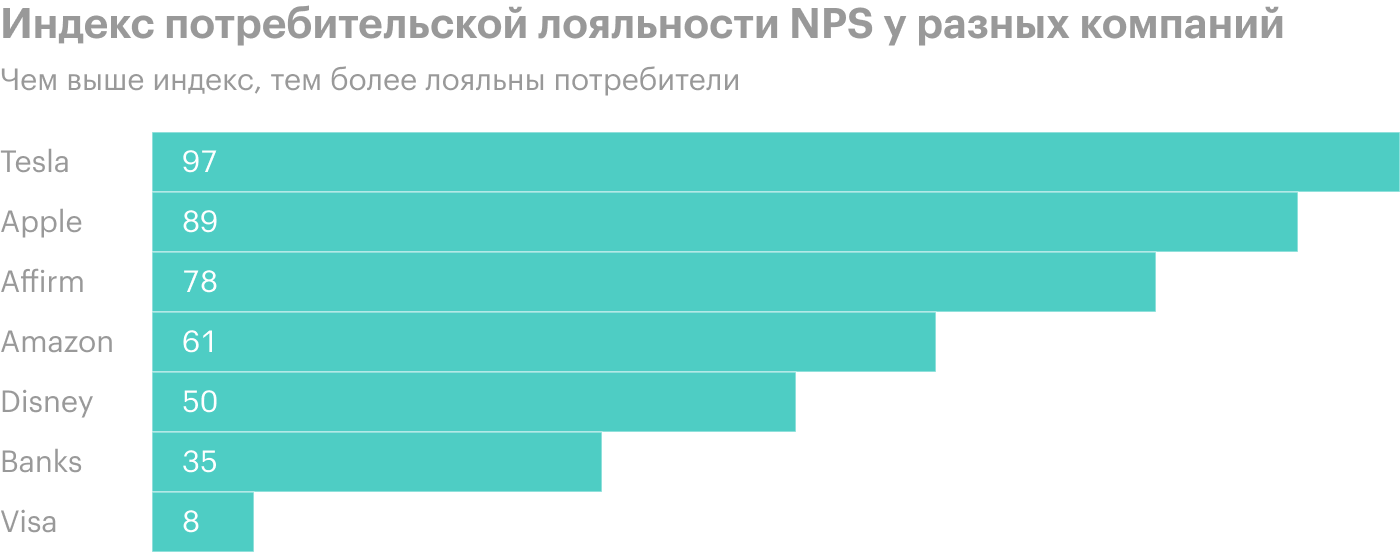

Вы только посмотрите на эти цифры. Как и подобает убыточным ИТ-стартапам, Affirm в связи с отсутствием реальных достижений на ниве прибыльности показывает инвесторам много красивой и бессмысленной информации с цифрами: рост объема покупок на Х% за год, количество активных пользователей, степень удовлетворенности клиентов и прочие красивые отчетности.

Вся эта математика должна прикрывать хроническую убыточность этого бизнеса. И, судя по котировкам Affirm, это неплохо работает: в начале IPO в январе 2021 акции Affirm стоили 49 $ — а в декабре стоят уже 107 $. А учитывая, что какое-то время компания сможет показывать хорошие темпы роста этих показателей, инвесторы продолжат «клевать» на это — и рост котировок продолжится.

Что может помешать

Они тут не одни. Affirm — это далеко не единственное приложение рассрочки и даже не самое популярное. Это будет очень плохо сказываться на ее бизнесе, в котором, прямо скажем, нет большого пространства для увеличения маржи.

Почти кредит, только в рассрочку. Условия у компании очень похожи на кредитные карты, хотя условия чуть полегче, но не для всех, как мы успели убедиться. Есть немалая вероятность, что когда массовый потребитель «распробует» рассрочку и поймет, что, по сути, это тот же кредит, мощный рост в этой сфере прекратится. А если Affirm перестанет показывать мощный рост, ее котировки пострадают.

Цена. Сейчас P / S компании составляет выше 30 при том, что она убыточная. Так что волатильность будет сопровождать эти акции подобно тому, как Хугин и Мунин сопровождают Одина.

И как мне кажется, такая дикая переоцененность на фоне убыточности почти полностью исключает возможность покупки компании кем-то — крайне желанный исход для большинства убыточных ИТ-контор.

Концентрация. Значительная, но точно неизвестно какая доля оформляемых Affirm платежей проходит через один банк — Cross River Bank. Неприятности этого банка или просто пересмотр отношений между ними могут негативно сказаться на Affirm.

«Ну почему обязательно дурочка». Партнерство с Amazon компания получила за то, что дала Amazon ордера на покупку своих акций по фиксированной цене: 7 млн акций Affirm гигант интернет-коммерции может купить по цене 1 цент за штуку, а еще 15 млн — по цене 100 $, сейчас акции Affirm стоят 126 $.

Таким образом, Amazon сможет купить акций Affirm за цену, в общей сложности, около 1 млрд долларов — при том, что акции эти имеют рыночную стоимость около 2,1 млрд. На данный момент капитализация Affirm составляет 30 млрд долларов — так что эффект от исполнения этих ордеров будет ощутимым.

Может быть, Amazon и не будет реализовывать все эти ордера сразу, что может сильно уронить эти акции, так что на длинной дистанции негативный эффект от такой сделки не будет сильно заметен — акции Affirm будут расти медленнее, чем инвесторам хотелось бы. А может быть, Amazon использует свои ордера сразу, что приведет к ощутимому падению акций.

Правящий класс. У компании есть два класса акций — A и B. У держателей B-акций право голоса больше, чем у держателей А-акций. Как вы уже поняли, сделано это для того, чтобы основатели компании продолжали контролировать этот бизнес. Они и контролируют — и возможны конфликты между ними и миноритарными инвесторами. Например, история с Amazon — это пример вот таких вот решений менеджмента Affirm в ущерб акционерам-миноритариям.

Конкуренты откуда не ждали. На Западе набирает популярность форма мобильных приложений для банковских продуктов. Если рассрочка покажет свою экономическую состоятельность — а акционеры Affirm на это очень надеются, крупные банки могут делать те же самые предложения в своих приложениях и продвигать их через свою огромную сеть контрагентов в сфере розницы. Это если не убьет Affirm, то сильно ограничит ее рост.

Конкурентами компании могут стать не только банки, но и самые крупные из ее партнеров. Например, проанализировав результаты работы с Affirm, Amazon вполне может запустить конкурирующий сервис — и это сильно ударит по Affirm.

Примечание: не ответившие или без предпочтений респонденты не учитывались — поэтому суммы получаются больше 100%. Источник: Bloomberg

Резюме

Affirm — это слишком спекулятивная идея даже по моим меркам. Как по мне, этим акциям красная цена 70 $. Что, впрочем, не отменяет того, что ее акции могут расти даже в таких условиях: инвесторы зачастую иррациональны и непоследовательны. Так что здесь можно инвестировать — но только на свой страх и риск.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба