4 января 2022 Открытие

Российские акции уверенно выросли в первый торговый день наступившего 2022 года.

На 01:40 мск:

Индекс МосБиржи — 3 852,50 п. (+1,7%), с нач. года +1,7%

Индекс РТС — 1 622,75 п. (+1,7%), с нач. года +1,7%

Индекс MSCI EM — 1 232,01 п. (+0,00%), с нач. года +0,0%

Stoxx Europe 600 — 489,99 п. (+0,45%), с нач. года +0,4%

DAX — 16 020,73 п. (+0,86%), с нач. года +0,9%

FTSE 100 — 7 384,54 п. (-0,25%), с нач. года -0,2%

Индекс МосБиржи закрылся по итогам основной сессии на 10,3% ниже достигнутого 14 октября 2021 года рекордного максимума на уровне 4292,68 п.

Поддержку российским акциям оказал позитивный внешний фон, а также результаты переговоров лидеров США и России, которые состоялись в конце 2021 года и не были отыграны российским рынком. Напомним, 12 января 2022 года ожидается саммит НАТО-Россия, где стороны попытаются обсудить накопившиеся геополитические разногласия. После этого заседания уже 13 января состоятся контакты по линии Организации по безопасности и сотрудничеству в Европе (ОБСЕ).

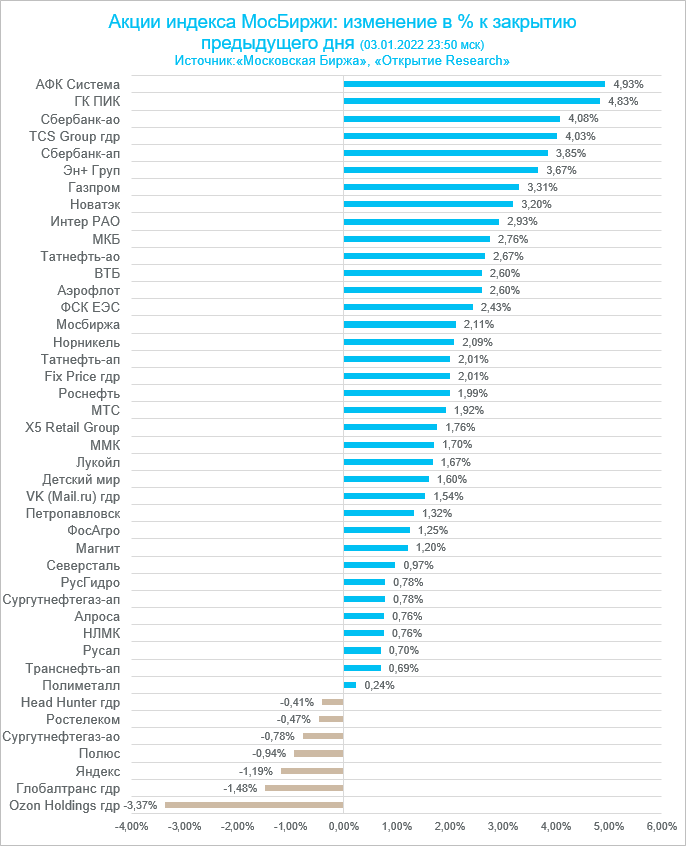

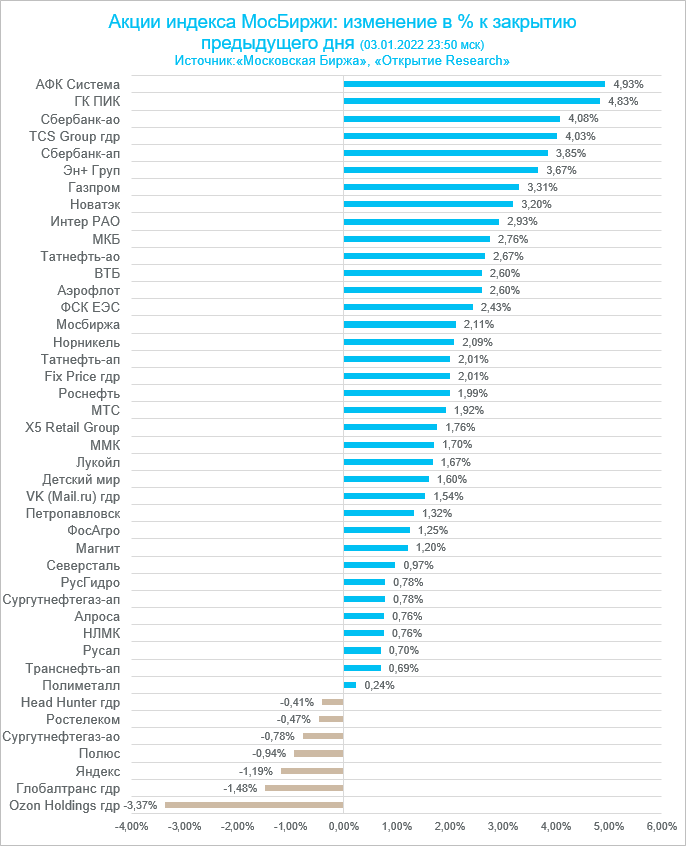

По индексу МосБиржи: все 10 отраслевых индексов выросли по итогам дня и 1 вырос. Строительный сектор вырос на 3,74% и стал лидером роста. Металлурги выросли на 0,32%, и это был худший результат дня.

Из 43 акций индекса МосБиржи 36 подорожали по итогам дня и 7 потеряли в цене.

Дивидендная доходность за 12 месяцев составляет 5,6%. Индекс торгуется с коэффициентом 7,3 к прибыли за прошедший год и с коэффициентом 5,6 к прогнозной прибыли входящих в него компаний на предстоящий год. Совокупная рыночная капитализация входящих в индекс МосБиржи компаний составляет 56,2 трлн рублей. Индекс МосБиржи вырос на 17% за последние 52 недели. Индекс Stoxx Europe 600 за тот же период прибавил 23%.

Внешний фон

ЕВРОПА

Европейские акции достигли нового рекорда на своей первой торговой сессии 2022 года. Инвесторы оптимистично настроены в отношении экономики региона, который, как ожидается, выдержит негативное влияние омикрон-штамма. Торговые объемы были низкими, так как рынки в Великобритании, а также в Японии и Китае были закрыты из-за праздников.

Акции авиакомпании Lufthansa резко подскочили в цене на 8,9% до 6,728 евро. Аналитики Citigroup подняли цель по бумагам авиакомпании с 1,43 до 7,5 евро, установив рекомендацию «покупать». Эксперты Citi указали на множество факторов, которые помогут дальнемагистральным перевозчикам превзойти ближнемагистральных конкурентов. Соответственно, первые будут извлекать более заметную выгоду со стороны грузовых перевозок и восстановления корпоративных поездок.

Акции Adler Group выросли на 6,9% до 11,65 евро. Adler Group получила около 800 млн евро чистой выручки от продажи жилой и коммерческой недвижимости конкуренту LEG Immobilien AG.

В прошлом году панъевропейский индекс вырос на 22% и продемонстрировал позитивную динамику 7 кварталов подряд — самая длинная бычья серия с 1998 года.

На 01:40 мск:

Stoxx Europe 600 — 489,99 п. (+0,45%), с нач. года +0,4%

DAX — 16 020,73 п. (+0,86%), с нач. года +0,9%

FTSE 100 — 7 384,54 п. (-0,25%), с нач. года -0,2%

США

В понедельник, 3 января, американские фондовые индексы выросли на фоне более низко, нежели обычно, объема торгов. В первой половине торгового дня акции были под давлением, но во второй половине торгов они перешли к росту. Волатильность была выше обычного. 5 из 11 секторов индекса S&P 500 выросли по итогам первого в 2022 году торгового дня. Лидировали энергетический сектор и сектор потребтоваров вторичной необходимости. Аутсайдерами дня стали секторы материалов и здравоохранения.

Акции Tesla подскочили на 13,53% до $1199,78. Согласно опубликованным данным, Tesla поставила в 4 квартале 2021 года 308,6 тыс. авто по всему миру. Цифры превзошли прогнозные оценки. Теперь это новый рекордный квартальный результат. В результате по итогам 2021 года компания в общей сложности поставила 936 тыс. авто, что на 87% больше, чем в 2020 году.

Акции Apple выросли на 2,5% до $182,01. В какой-то момент в понедельник капитализация Apple достигала $3 трлн. Впервые за всю историю компании удалось достигнуть столь высокого рубежа. К закрытию торгов, правда, достижения удержать в руках не удалось. Капитализация по закрытию составила $2,986 трлн.

На фоне аппетита к риску котировки облигаций Казначейства США упали, их доходности выросли. Доходности 30-летних бондов впервые с 23 ноября закрылись выше 2% (2,0197%), доходности 10-летних облигаций выросли на 11,8 б.п. до 1,628%.

На 01:40 мск:

S&P 500 — 4 796,56 п. (+0,64%), с нач. года +0,6%

VIX — 16,60 п. (-0,62 пт), с нач. года -0,62 пт

MSCI World — 3 231,73 п. (+0,00%), с нач. года +0,0%

Валютный рынок

Доллар США укрепился против всех валют Большой десятки при поддержке роста доходностей трежерис в преддверии публикации в ближайшую пятницу отчета по рынку труда в США за декабрь. Австралийский доллар стал лидером снижения среди основных валют, отыгрывая падение цен на медь. Торги были низколиквидными.

Рубль на ранних торгах предпринимал попытку повторно проверить на прочность 75,50, однако подняться выше 75,20 не получилось. Благодаря позитивной динамике цен на нефть рубль позже возобновил укрепление к доллару, и курс USDRUB завершил день ниже 75,00, явно ставя перед собой цель в ближайшее время проверить на прочность поддержку 74,00.

На 01:40 мск:

EUR/USD — 1,1294 (+0,00%), с начала года -0,7%

GBP/USD — 1,3475 (+0,03%), с начала года -0,4%

USD/JPY — 115,34 (+0,02%), с начала года +0,2%

Индекс доллара — 96,238 (+0,28%), с начала года +0,6%

USD/RUB — 74,206 (+0,06%), с начала года -1,3%

EUR/RUB — 84,0615 (-0,22%), с начала года -1,7%

Товарные рынки

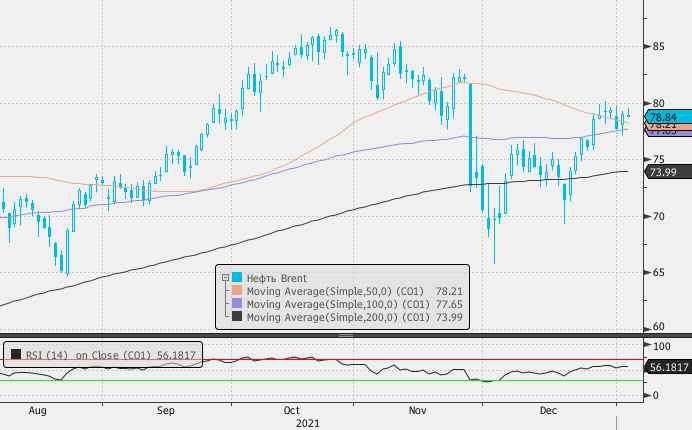

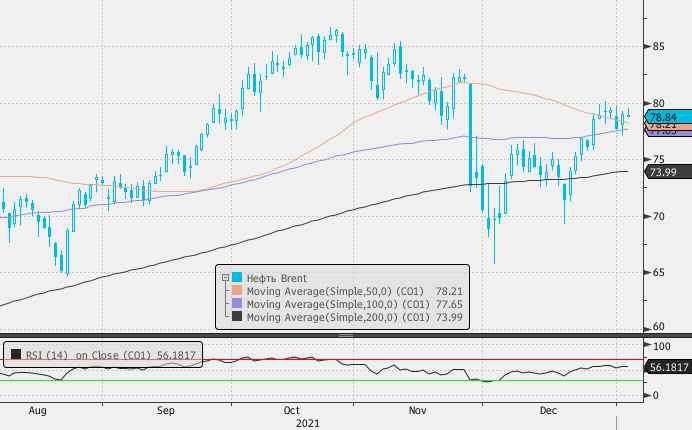

Цены на нефть продемонстрировали позитивную динамику в надежде на стабильное восстановление спроса в 2022 году.

Фокус направлен на заседание ОПЕК+, которое должно состояться 4 января. Как ожидается, альянс будет придерживаться планов увеличения добычи в феврале, считая влияние штамма омикрон на спрос краткосрочным и умеренным. Согласно текущим планам, с февраля 2022 года ОПЕК+ сможет нарастить производство на 400 тыс. баррелей в сутки, также как делала это ежемесячно с августа прошлого года.

На 01:40 мск:

Brent, $/бар. — 78,99 (+1,56%), с нач. года +1,6%

WTI, $/бар. — 75,99 (+1,04%), с нач. года +1,0%

Urals, $/бар. — 76,60 (+0,00%), с нач. года -0,2%

Золото, $/тр. унц. — 1 801,29 (+0,02%), с нач. года -1,5%

Серебро, $/тр. унц. — 22,88 (+0,09%), с нач. года -0,7%

Алюминий, $/т — 2 818,00 (-0,23%), с нач. года +0,4%

Медь, $/т — 9 691,50 (+1,43%), с нач. года -0,3%

Никель, $/т — 20 587,00 (+0,38%). с нач. года -0,8%

На 01:40 мск:

Индекс МосБиржи — 3 852,50 п. (+1,7%), с нач. года +1,7%

Индекс РТС — 1 622,75 п. (+1,7%), с нач. года +1,7%

Индекс MSCI EM — 1 232,01 п. (+0,00%), с нач. года +0,0%

Stoxx Europe 600 — 489,99 п. (+0,45%), с нач. года +0,4%

DAX — 16 020,73 п. (+0,86%), с нач. года +0,9%

FTSE 100 — 7 384,54 п. (-0,25%), с нач. года -0,2%

Индекс МосБиржи закрылся по итогам основной сессии на 10,3% ниже достигнутого 14 октября 2021 года рекордного максимума на уровне 4292,68 п.

Поддержку российским акциям оказал позитивный внешний фон, а также результаты переговоров лидеров США и России, которые состоялись в конце 2021 года и не были отыграны российским рынком. Напомним, 12 января 2022 года ожидается саммит НАТО-Россия, где стороны попытаются обсудить накопившиеся геополитические разногласия. После этого заседания уже 13 января состоятся контакты по линии Организации по безопасности и сотрудничеству в Европе (ОБСЕ).

По индексу МосБиржи: все 10 отраслевых индексов выросли по итогам дня и 1 вырос. Строительный сектор вырос на 3,74% и стал лидером роста. Металлурги выросли на 0,32%, и это был худший результат дня.

Из 43 акций индекса МосБиржи 36 подорожали по итогам дня и 7 потеряли в цене.

Дивидендная доходность за 12 месяцев составляет 5,6%. Индекс торгуется с коэффициентом 7,3 к прибыли за прошедший год и с коэффициентом 5,6 к прогнозной прибыли входящих в него компаний на предстоящий год. Совокупная рыночная капитализация входящих в индекс МосБиржи компаний составляет 56,2 трлн рублей. Индекс МосБиржи вырос на 17% за последние 52 недели. Индекс Stoxx Europe 600 за тот же период прибавил 23%.

Внешний фон

ЕВРОПА

Европейские акции достигли нового рекорда на своей первой торговой сессии 2022 года. Инвесторы оптимистично настроены в отношении экономики региона, который, как ожидается, выдержит негативное влияние омикрон-штамма. Торговые объемы были низкими, так как рынки в Великобритании, а также в Японии и Китае были закрыты из-за праздников.

Акции авиакомпании Lufthansa резко подскочили в цене на 8,9% до 6,728 евро. Аналитики Citigroup подняли цель по бумагам авиакомпании с 1,43 до 7,5 евро, установив рекомендацию «покупать». Эксперты Citi указали на множество факторов, которые помогут дальнемагистральным перевозчикам превзойти ближнемагистральных конкурентов. Соответственно, первые будут извлекать более заметную выгоду со стороны грузовых перевозок и восстановления корпоративных поездок.

Акции Adler Group выросли на 6,9% до 11,65 евро. Adler Group получила около 800 млн евро чистой выручки от продажи жилой и коммерческой недвижимости конкуренту LEG Immobilien AG.

В прошлом году панъевропейский индекс вырос на 22% и продемонстрировал позитивную динамику 7 кварталов подряд — самая длинная бычья серия с 1998 года.

На 01:40 мск:

Stoxx Europe 600 — 489,99 п. (+0,45%), с нач. года +0,4%

DAX — 16 020,73 п. (+0,86%), с нач. года +0,9%

FTSE 100 — 7 384,54 п. (-0,25%), с нач. года -0,2%

США

В понедельник, 3 января, американские фондовые индексы выросли на фоне более низко, нежели обычно, объема торгов. В первой половине торгового дня акции были под давлением, но во второй половине торгов они перешли к росту. Волатильность была выше обычного. 5 из 11 секторов индекса S&P 500 выросли по итогам первого в 2022 году торгового дня. Лидировали энергетический сектор и сектор потребтоваров вторичной необходимости. Аутсайдерами дня стали секторы материалов и здравоохранения.

Акции Tesla подскочили на 13,53% до $1199,78. Согласно опубликованным данным, Tesla поставила в 4 квартале 2021 года 308,6 тыс. авто по всему миру. Цифры превзошли прогнозные оценки. Теперь это новый рекордный квартальный результат. В результате по итогам 2021 года компания в общей сложности поставила 936 тыс. авто, что на 87% больше, чем в 2020 году.

Акции Apple выросли на 2,5% до $182,01. В какой-то момент в понедельник капитализация Apple достигала $3 трлн. Впервые за всю историю компании удалось достигнуть столь высокого рубежа. К закрытию торгов, правда, достижения удержать в руках не удалось. Капитализация по закрытию составила $2,986 трлн.

На фоне аппетита к риску котировки облигаций Казначейства США упали, их доходности выросли. Доходности 30-летних бондов впервые с 23 ноября закрылись выше 2% (2,0197%), доходности 10-летних облигаций выросли на 11,8 б.п. до 1,628%.

На 01:40 мск:

S&P 500 — 4 796,56 п. (+0,64%), с нач. года +0,6%

VIX — 16,60 п. (-0,62 пт), с нач. года -0,62 пт

MSCI World — 3 231,73 п. (+0,00%), с нач. года +0,0%

Валютный рынок

Доллар США укрепился против всех валют Большой десятки при поддержке роста доходностей трежерис в преддверии публикации в ближайшую пятницу отчета по рынку труда в США за декабрь. Австралийский доллар стал лидером снижения среди основных валют, отыгрывая падение цен на медь. Торги были низколиквидными.

Рубль на ранних торгах предпринимал попытку повторно проверить на прочность 75,50, однако подняться выше 75,20 не получилось. Благодаря позитивной динамике цен на нефть рубль позже возобновил укрепление к доллару, и курс USDRUB завершил день ниже 75,00, явно ставя перед собой цель в ближайшее время проверить на прочность поддержку 74,00.

На 01:40 мск:

EUR/USD — 1,1294 (+0,00%), с начала года -0,7%

GBP/USD — 1,3475 (+0,03%), с начала года -0,4%

USD/JPY — 115,34 (+0,02%), с начала года +0,2%

Индекс доллара — 96,238 (+0,28%), с начала года +0,6%

USD/RUB — 74,206 (+0,06%), с начала года -1,3%

EUR/RUB — 84,0615 (-0,22%), с начала года -1,7%

Товарные рынки

Цены на нефть продемонстрировали позитивную динамику в надежде на стабильное восстановление спроса в 2022 году.

Фокус направлен на заседание ОПЕК+, которое должно состояться 4 января. Как ожидается, альянс будет придерживаться планов увеличения добычи в феврале, считая влияние штамма омикрон на спрос краткосрочным и умеренным. Согласно текущим планам, с февраля 2022 года ОПЕК+ сможет нарастить производство на 400 тыс. баррелей в сутки, также как делала это ежемесячно с августа прошлого года.

На 01:40 мск:

Brent, $/бар. — 78,99 (+1,56%), с нач. года +1,6%

WTI, $/бар. — 75,99 (+1,04%), с нач. года +1,0%

Urals, $/бар. — 76,60 (+0,00%), с нач. года -0,2%

Золото, $/тр. унц. — 1 801,29 (+0,02%), с нач. года -1,5%

Серебро, $/тр. унц. — 22,88 (+0,09%), с нач. года -0,7%

Алюминий, $/т — 2 818,00 (-0,23%), с нач. года +0,4%

Медь, $/т — 9 691,50 (+1,43%), с нач. года -0,3%

Никель, $/т — 20 587,00 (+0,38%). с нач. года -0,8%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба