10 января 2022 investing.com Крамер Майкл

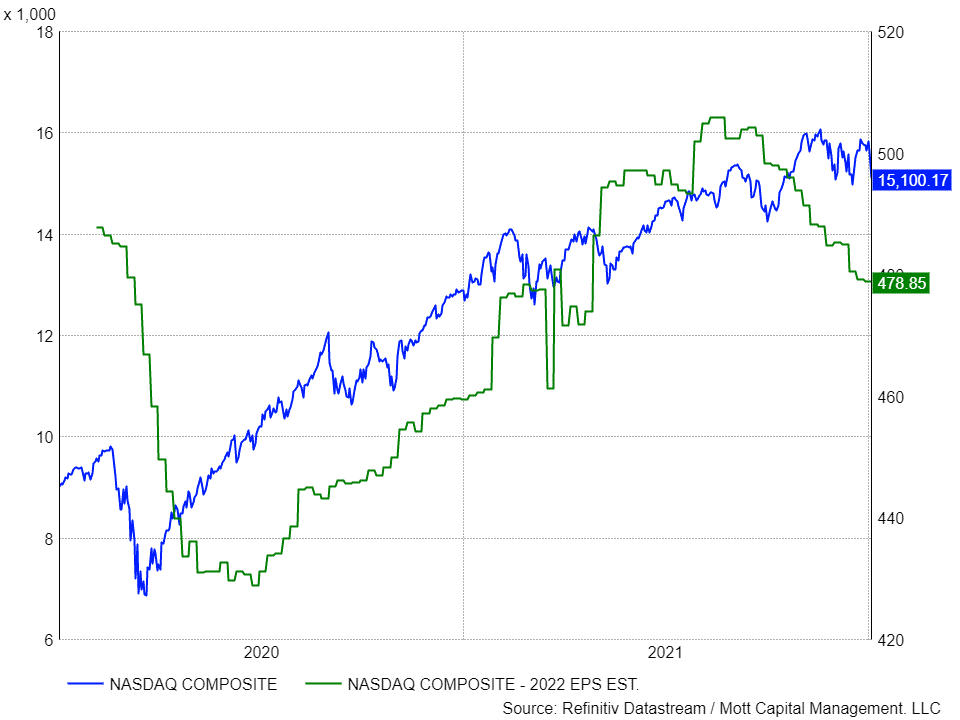

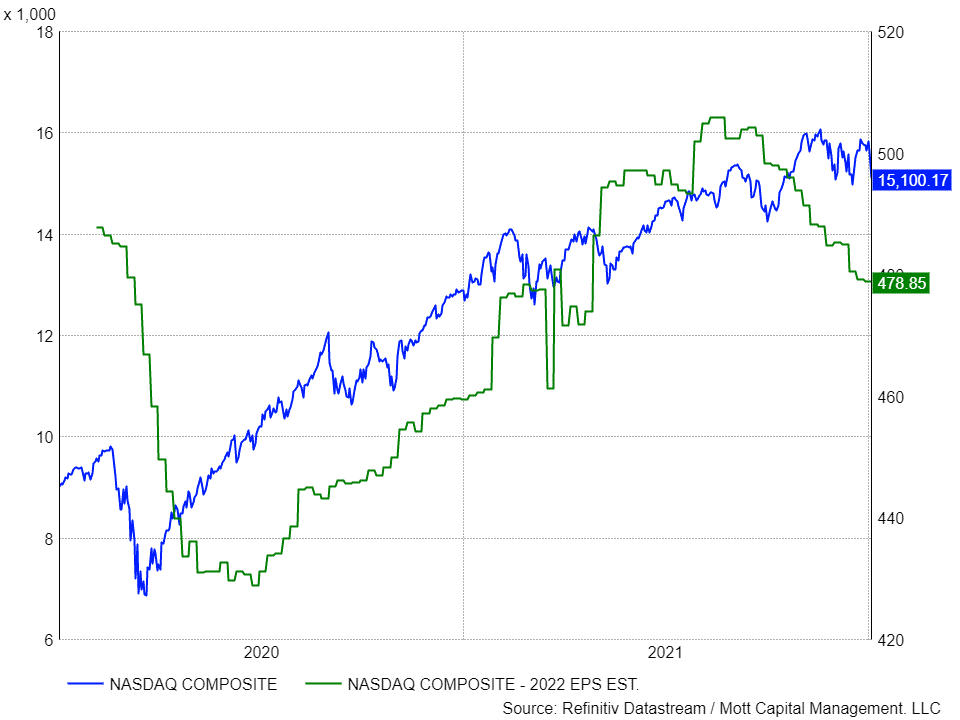

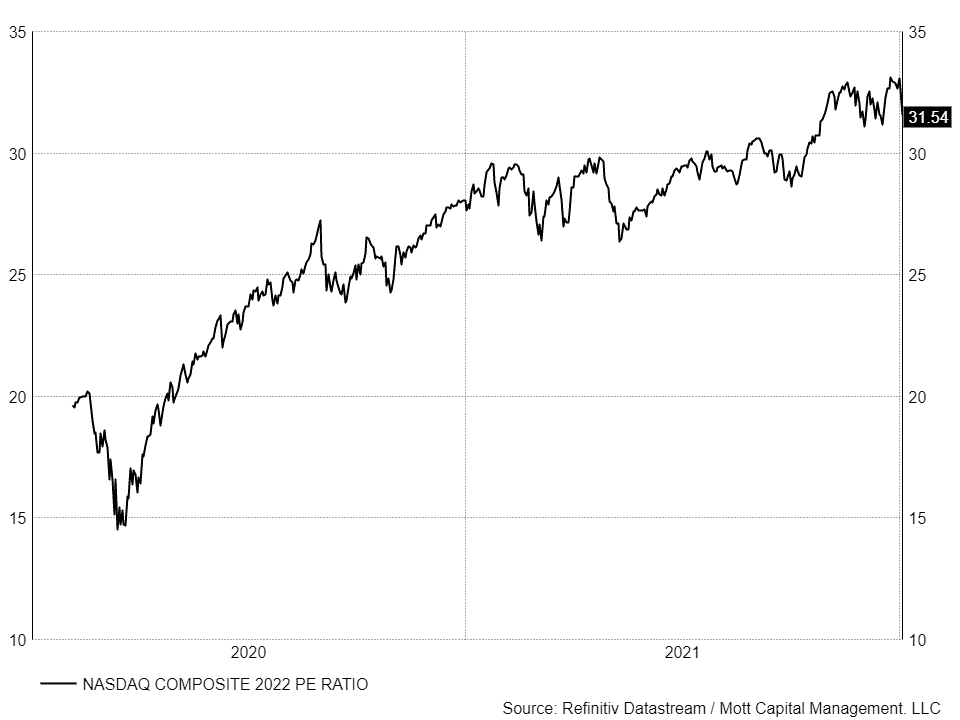

С конца прошлого сентября фиксируется существенное расхождение между динамикой индекса NASDAQ Composite и оценками прибылей компаний. Сам индекс резко вырос, тогда как оценки прибылей на 2022 и 2023 годы сильно снизились. В результате этого мультипликатор P/E для NASDAQ повысился до максимальных уровней за последний год.

Снижение оценок прибылей и повышение P/E заставляют беспокоиться за NASDAQ — они указывают на возможность падения индекса еще на 10%. Следующая пара недель будет особенно коварной, поскольку наступает сезон публикации квартальных отчетов, а в это время аналитики инвестбанков и брокерских фирм обновляют свои рекомендации и целевые уровни для отдельных компаний, что может оказать дополнительное давление на оценки прибылей для NASDAQ, которые и без того находятся в нисходящем тренде.

Оценки прибылей снижаются

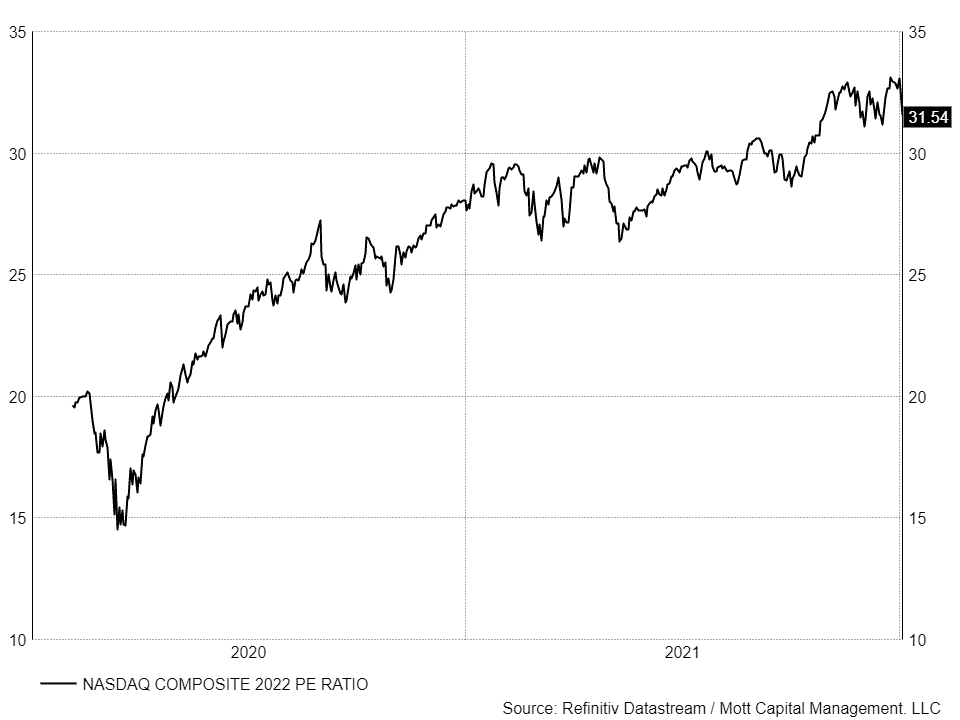

Мультипликатор P/E для NASDAQ в настоящее время составляет приблизительно 31,5 при прогнозной прибыли за 2022 год в $478,85. В начале октября показатель составлял примерно 28,6. Между тем, оценка прибылей снизилась на 5,3% с пикового значения $505,82 от конца августа.

Если мультипликатор снизится в соответствии с сокращающимися оценками прибылей и вернется в район 28,6, индекс NASDAQ Composite в этом случае упадет к 13 695 пунктам, то есть почти на 10% по сравнению с уровнем закрытия 5 января. Это, конечно же, произойдет при условии, что оценки прибылей не снизятся еще сильнее. Если же они продолжат снижаться, начнется болезненный процесс, при котором индексу нужно будет упасть даже сильнее, чтобы мультипликатор P/E начал понижаться.

Мультипликатор P/E с прогнозной прибылью за 2022 год для NAS

Грядет сезон отчетности

К сожалению, грядет сезон отчетности, а значит, аналитики инвестбанков и брокерских компаний, вероятно, начнут обновлять свои модели, а вместе с ними и рейтинги с целевыми ценами. Если аналитики начнут понижать прогнозы, оценки прибылей могут снова сократиться.

Этот процесс, возможно, уже начался, когда UBS понизил свои рекомендации по Adobe (NASDAQ:ADBE) и Salesforce (NYSE:CRM), сославшись на замедление роста и временной сдвиг продаж, что стало примечательным событием. С учетом того, что Adobe и Salesforce входят в число крупнейших технологических компаний, участники рынка забеспокоились, что подобные комментарии с понижением рейтингов могут коснуться и других компаний.

Позиция ФРС становится все более «ястребиной»

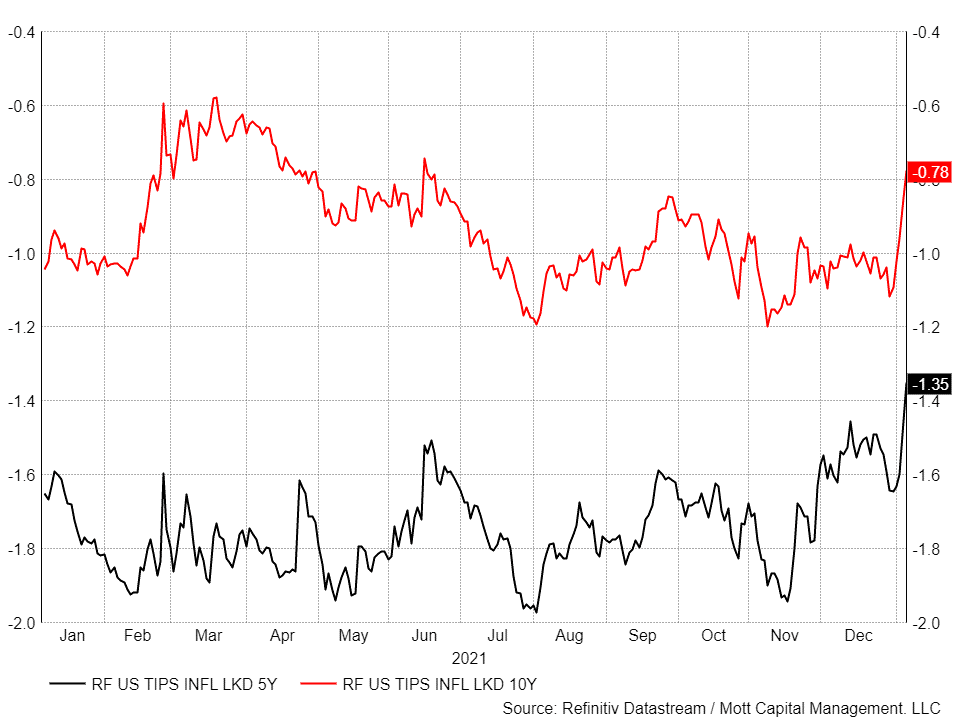

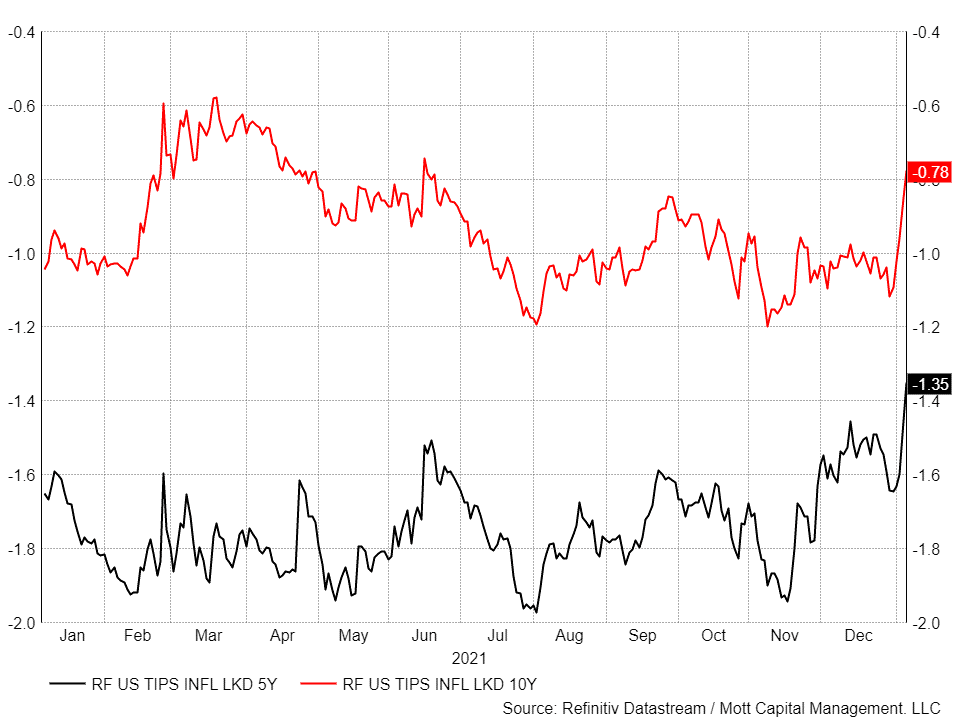

Ситуацию осложняет Федеральная резервная система, планирующая завершить QE, повысить ставки и, возможно, начать сокращать баланс. Протоколы декабрьского заседания ФРС показали, что этот процесс может начаться раньше, чем ожидалось. На этом фоне номинальные и реальные доходности резко повысились, что нанесло мощный удар по основанному на низких ставках «бычьему» тезису, который стоит за чрезмерным ралли в акциях многих технологических и быстрорастущих компаний, входящих в состав NASDAQ Composite.

TIPS — недельный таймфрейм

Время для всего этого сейчас самое неподходящее. Позиция ФРС становится все более «ястребиной», что оказывает повышательное давление на доходность, при этом оценки прибылей, вероятно, продолжат сокращаться, что приведет к снижению мультипликатора P/E. Индексу NASDAQ Composite и всему фондовому рынку, вероятно, предстоит непростой период с учетом резких изменений в денежно-кредитной политике, высоких оценочных мультипликаторов и снижающихся ожиданий по прибылям.

2022 год, вероятно, будет сильно отличаться от 2021 года, и не в лучшую сторону. Когда все эти события происходят одновременно, они обычно приводят к увеличению волатильности, результатом которой может стать падение рынка.

Снижение оценок прибылей и повышение P/E заставляют беспокоиться за NASDAQ — они указывают на возможность падения индекса еще на 10%. Следующая пара недель будет особенно коварной, поскольку наступает сезон публикации квартальных отчетов, а в это время аналитики инвестбанков и брокерских фирм обновляют свои рекомендации и целевые уровни для отдельных компаний, что может оказать дополнительное давление на оценки прибылей для NASDAQ, которые и без того находятся в нисходящем тренде.

Оценки прибылей снижаются

Мультипликатор P/E для NASDAQ в настоящее время составляет приблизительно 31,5 при прогнозной прибыли за 2022 год в $478,85. В начале октября показатель составлял примерно 28,6. Между тем, оценка прибылей снизилась на 5,3% с пикового значения $505,82 от конца августа.

Если мультипликатор снизится в соответствии с сокращающимися оценками прибылей и вернется в район 28,6, индекс NASDAQ Composite в этом случае упадет к 13 695 пунктам, то есть почти на 10% по сравнению с уровнем закрытия 5 января. Это, конечно же, произойдет при условии, что оценки прибылей не снизятся еще сильнее. Если же они продолжат снижаться, начнется болезненный процесс, при котором индексу нужно будет упасть даже сильнее, чтобы мультипликатор P/E начал понижаться.

Мультипликатор P/E с прогнозной прибылью за 2022 год для NAS

Грядет сезон отчетности

К сожалению, грядет сезон отчетности, а значит, аналитики инвестбанков и брокерских компаний, вероятно, начнут обновлять свои модели, а вместе с ними и рейтинги с целевыми ценами. Если аналитики начнут понижать прогнозы, оценки прибылей могут снова сократиться.

Этот процесс, возможно, уже начался, когда UBS понизил свои рекомендации по Adobe (NASDAQ:ADBE) и Salesforce (NYSE:CRM), сославшись на замедление роста и временной сдвиг продаж, что стало примечательным событием. С учетом того, что Adobe и Salesforce входят в число крупнейших технологических компаний, участники рынка забеспокоились, что подобные комментарии с понижением рейтингов могут коснуться и других компаний.

Позиция ФРС становится все более «ястребиной»

Ситуацию осложняет Федеральная резервная система, планирующая завершить QE, повысить ставки и, возможно, начать сокращать баланс. Протоколы декабрьского заседания ФРС показали, что этот процесс может начаться раньше, чем ожидалось. На этом фоне номинальные и реальные доходности резко повысились, что нанесло мощный удар по основанному на низких ставках «бычьему» тезису, который стоит за чрезмерным ралли в акциях многих технологических и быстрорастущих компаний, входящих в состав NASDAQ Composite.

TIPS — недельный таймфрейм

Время для всего этого сейчас самое неподходящее. Позиция ФРС становится все более «ястребиной», что оказывает повышательное давление на доходность, при этом оценки прибылей, вероятно, продолжат сокращаться, что приведет к снижению мультипликатора P/E. Индексу NASDAQ Composite и всему фондовому рынку, вероятно, предстоит непростой период с учетом резких изменений в денежно-кредитной политике, высоких оценочных мультипликаторов и снижающихся ожиданий по прибылям.

2022 год, вероятно, будет сильно отличаться от 2021 года, и не в лучшую сторону. Когда все эти события происходят одновременно, они обычно приводят к увеличению волатильности, результатом которой может стать падение рынка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба