10 января 2022 ProfitGate

Доходность двухлетних казначейских облигаций начала расти в конце сентября примерно с 0,23% и закончила год на уровне 0,73%. За пять торговых дней с тех пор она подскочила до 0,87%, самого высокого уровня с 28 февраля 2020 года. Основной скачок произошел в среду и четверг, вызванный ястребиными протоколами ФРС в среду.

Рынки, наконец, начинают серьезно относиться к ФРС. И самой безрассудной политике ФРС за всю историю — они все еще печатают деньги и снижают краткосрочные процентные ставки почти до 0%, несмотря на самую сильную инфляцию за 40 лет.

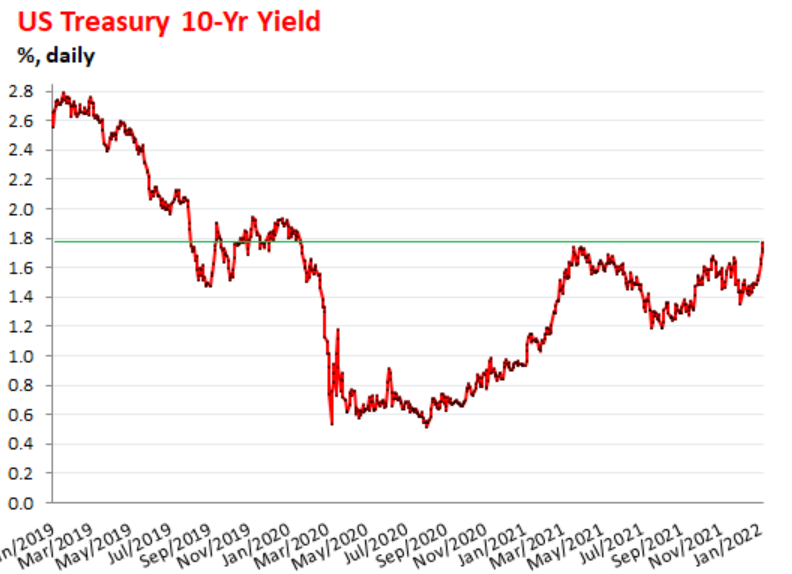

Казначейские доходы теперь реагируют. Смотрим на первый график статьи.

Несмотря на то, что ФРС на самом деле не предприняла ничего ястребиного и все еще печатает деньги и снижает процентные ставки почти до 0%, она закладывает основу для ужесточения с бесчисленными предупреждениями повсюду, например в пресс-релизе после заседания FOMC от 15 декабря, когда Пауэлл сказал, что все будет происходить быстрее, до ястребиных речей управляющих ФРС и очень ястребиных протоколов заседания FOMC , на которых количественное ужесточение было представлено черным по белому.

Теперь ФРС разъясняет, что она сделает количественное ужесточение — QT является противоположностью QE — своим основным инструментом политики в борьбе с инфляцией. В протоколе даже было указано, почему QT не взорвет рынок репо, как это было в прошлый раз в сентябре 2019 года, потому что в июле прошлого года ФРС учредила постоянные механизмы репо (SRF), чтобы успокоить рынок репо, в то время как баланс лист разматывается раньше, быстрее и больше, чем в прошлый раз.

Теперь всем ясно, что ФРС повысит процентные ставки раньше и сильнее, чем ожидалось всего несколько месяцев назад, и что она сократит свой баланс раньше, быстрее и намного сильнее.

Это огромная вещь. И ФРС сообщает об этом сдвиге рынкам, чтобы они могли приспосабливаться к нему постепенно, более или менее упорядоченно, а не сразу. И рынок казначейства делает это.

Доходность 10-летних казначейских облигаций самая высокая почти за два года.

Доходность 10-летних казначейских облигаций выросла на 25 базисных пунктов с конца года до 1,78% в пятницу. Сейчас она находится на самом высоком уровне с 21 января 2020 года, еще до того, как пандемия стала фактором для рынков:

Запуганные худшей инфляцией за 40 лет и очень несвоевременной , даже ярые голуби ФРС, такие как президент ФРС Сан-Франциско Мэри Дейли в пятницу, высказались о повышении ставок в этом году и, что более важно, о начале вскоре после старта количественного ужесточения.

«Я бы предпочла, чтобы мы постепенно корректировали учетную ставку и переходили к сокращению баланса раньше, чем мы это делали в прошлом цикле», — сказала она, гармонично повторив то, что подробно было раскрыто в протоколе заседания FOMC 15 декабря.

Пауэлл и протокол назвали сокращение баланса «оттоком». Это количественное ужесточение, или QT, является противоположностью QE.

Количественное смягчение было разработано, чтобы снизить долгосрочные процентные ставки, и оно отлично справилось с этой задачей, спровоцировав крупнейшие пузыри активов, которые когда-либо видели США, в том числе огромный пузырь недвижимости, когда цены на жилье подскочили на 20% за год. 12-месячный период , начиная с уже очень высокого уровня.

QT делает обратное: он позволяет долгосрочным процентным ставкам повышаться, и рынки приспосабливаются к нему, точно так же, как они приспосабливались к количественному смягчению.

Рынки реагируют на нападки ФРС, и долгосрочные ставки уже растут, несмотря на то, что ФРС только начала говорить о QT, в то время как она все еще проводит количественное смягчение и пока еще подавляет краткосрочные процентные ставки. Jawboning — важный и официальный инструмент в наборе инструментов ФРС.

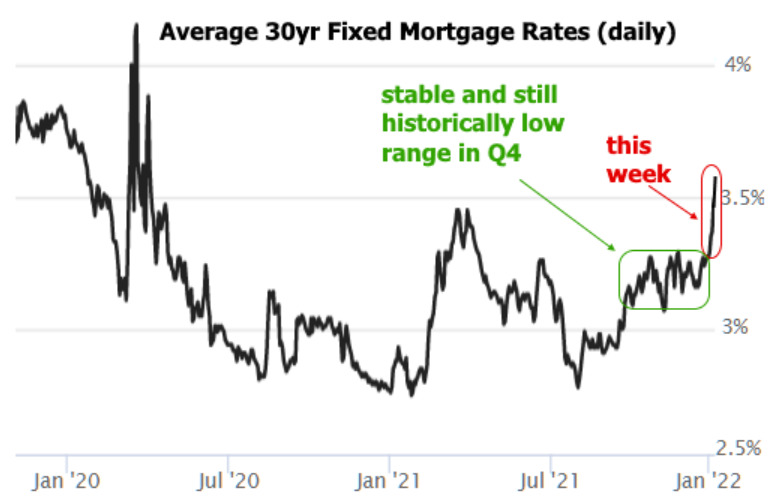

Ипотечные ставки самые высокие за два года и быстро растут.

Рост доходности 10-летних казначейских облигаций уже привел к самым высоким ставкам по ипотечным кредитам почти за два года. И эти ставки быстро растут.

По данным Freddie Mac, средняя ставка по ипотечным кредитам с фиксированной ставкой на 30 лет выросла до 3,22%, что является самым высоким показателем с мая 2020 года. Но это было основано на опросах, которые большинство ипотечных банкиров заполнили в начале недели. И с тех пор ставки по ипотечным кредитам подскочили.

Ежедневные показатели средних ипотечных ставок подскакивали каждый день. Индекс средних ставок по ипотечным кредитам с фиксированной ставкой на 30 лет от Mortgage News Daily подскочил примерно до 3,50% в четверг и пятницу — такие ставки не наблюдались с конца января 2020 года (диаграмма из Mortgage News Daily ).

Эта ставка в 3,50% по-прежнему очень низкая, но она намного выше, чем была в 2020 году, когда средняя 30-летняя фиксированная ставка упала до 2,65%. А ФРС все еще подавляет долгосрочные процентные ставки с помощью количественного смягчения. QT даже не запустится в течение нескольких месяцев. Так что шоу мы еще даже не смотрели. Смотрим превью.

И эти грядущие более высокие ставки по ипотечным кредитам придется использовать для финансирования цен на жилье, которые за последние 18 месяцев выросли на немыслимые суммы из и без того смехотворно завышенных цен, учитывая массивное количественное смягчение и репрессии процентных ставок в течение большей части последних 13 лет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба