Сегодня у нас умеренно спекулятивная идея: взять акции оборонного подрядчика Aerojet Rocketdyne Holdings (NYSE: AJRD) в ожидании покупки компании.

Потенциал роста и срок действия: 18,5% в течение 14 месяцев; 8% годовых на протяжении 10 лет.

Почему акции могут вырасти: компанию должны купить, а мы на этом можем заработать.

Как действуем: берем сейчас по 43,14 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

AJRD занимается проектированием и разработкой систем запуска как для военных, так и для космических целей.

Годовой отчет компании бесполезен для определения сегментации ее бизнеса: все ее военные продажи подсчитаны одним сегментом. Возможно, следует упомянуть о том, что 0,15% выручки ей дают операции с недвижимостью.

Выручку компания получает от правительства США — 96% — и других клиентов — 4%.

Состав выручки, получаемой от правительства США

Аргументы в пользу компании

«Кто продает? Мы продаем!» Компанию по цене 51 $ за акцию должен купить оборонный гигант Lockheed Martin (LMT). Это уже почти +18,5% к текущей цене компании. Правда, вся эта история тянется с 2020 года, и недавно антимонопольные регуляторы отложили голосование по этому вопросу на несколько недель, в связи с чем акции компании упали ниже 51 $.

Вероятность того, что сделка будет одобрена и состоится, весьма велика. В этом случае мы заработаем 18,5%. Но есть также вероятность, что регуляторы не одобрят сделку и AJRD не купят.

В принципе, ничего страшного не произойдет. Компания сейчас стоит примерно столько же, как и когда ей поступило предложение о продаже. Так что в случае срыва продажи LMT нет рациональных причин для сильного падения котировок независимой AJRD. Это стабильный и надежный бизнес, и его показатели за минувшие полтора года не испортились. Ну, во всяком случае, настолько, насколько может быть надежным и стабильным американский военный бизнес.

Если AJRD останется независимой компанией, то она вполне может ввести дивиденды для своих акционеров в районе 1,3 $ на акцию в год — около 75% от ее прибыли за год, — что будет давать 3% годовых. Может быть, менеджмент компании пойдет на этот шаг самостоятельно, а может быть, этому будет предшествовать атака инвестора-активиста.

Недорого. Еще она стоит относительно недорого в абсолютных числах: ее капитализация сейчас составляет 3,46 млрд долларов. В относительных числах она тоже недорогая: P / E у нее 25, а P / S вообще 1,3. Так что в акции вполне могут набежать инвесторы, уставшие от убыточных стартапов и просто рискованных вложений.

AJRD в контексте последних биржевых и политических потрясений выглядит как не самый бессмысленный вариант «припарковать деньги» для консервативного инвестора. Ведь основной конечный потребитель продукции AJRD — это американское правительство, что, может, не так надежно, как какие-нибудь облигации казначейства США, но сильно надежнее большей части «гражданских» эмитентов. Все-таки правительства и армии постояннее в своей потребительской активности, нежели мирные покупатели.

Сильная и независимая. Перспективы независимой AJDR выглядят совсем неплохо. А уж если случится новая более-менее крупная войнушка, то акции AJRD сильно вырастут вместе с объемом заказов для компании. Она работает в ключевой для американского военного могущества аэрокосмической сфере, гегемония в которой позволяет американцам диктовать условия на поле боя практически любому противнику.

Также возможна покупка AJRD каким-нибудь промышленным конгломератом. Думаю, если AJRD станет частью какого-нибудь гражданского бизнеса, то регуляторы не будут сильно этому препятствовать. Цену продажи другому покупателю я бы ожидал на примерно том же уровне, что и у LMT: это справедливая оценка бизнеса AJRD.

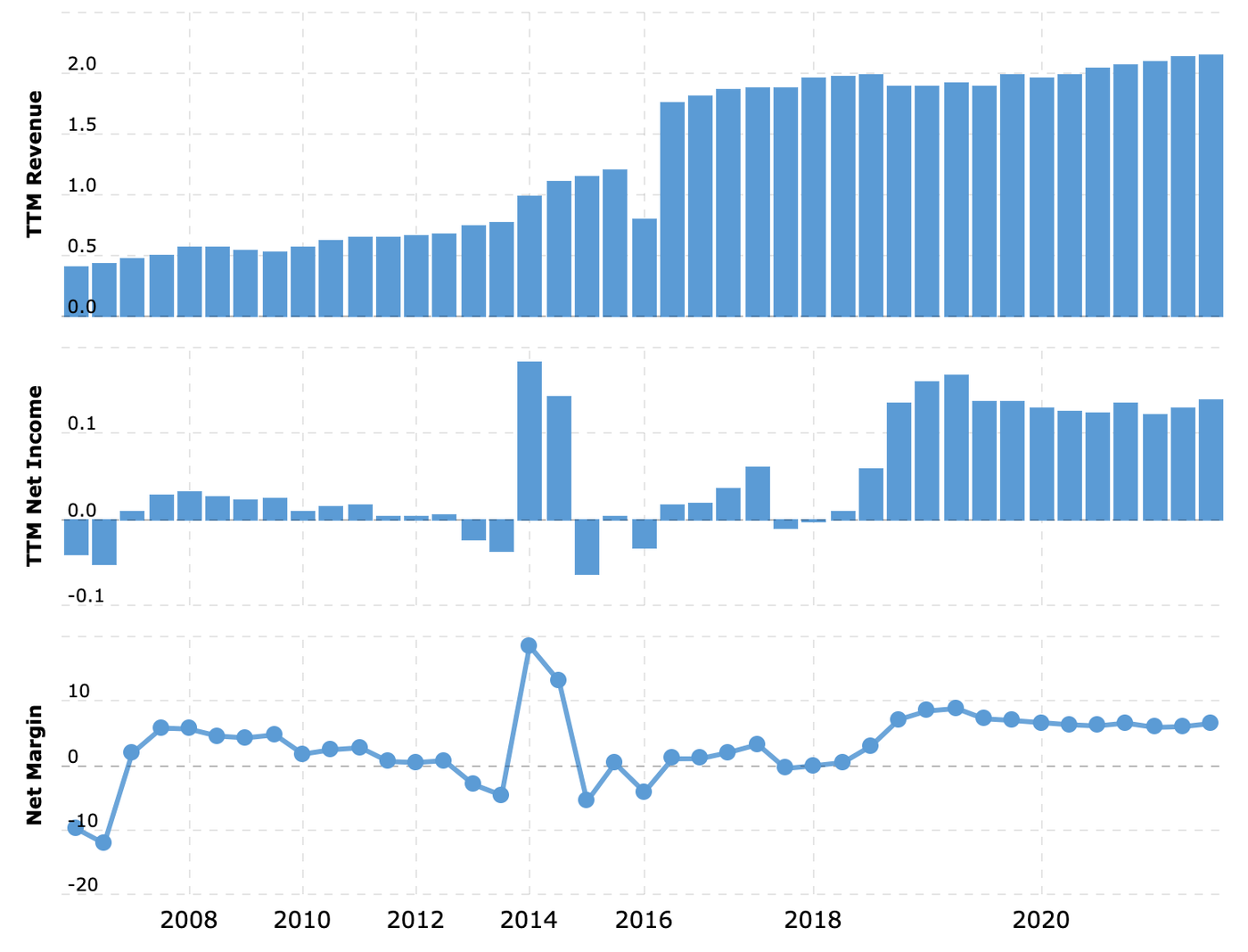

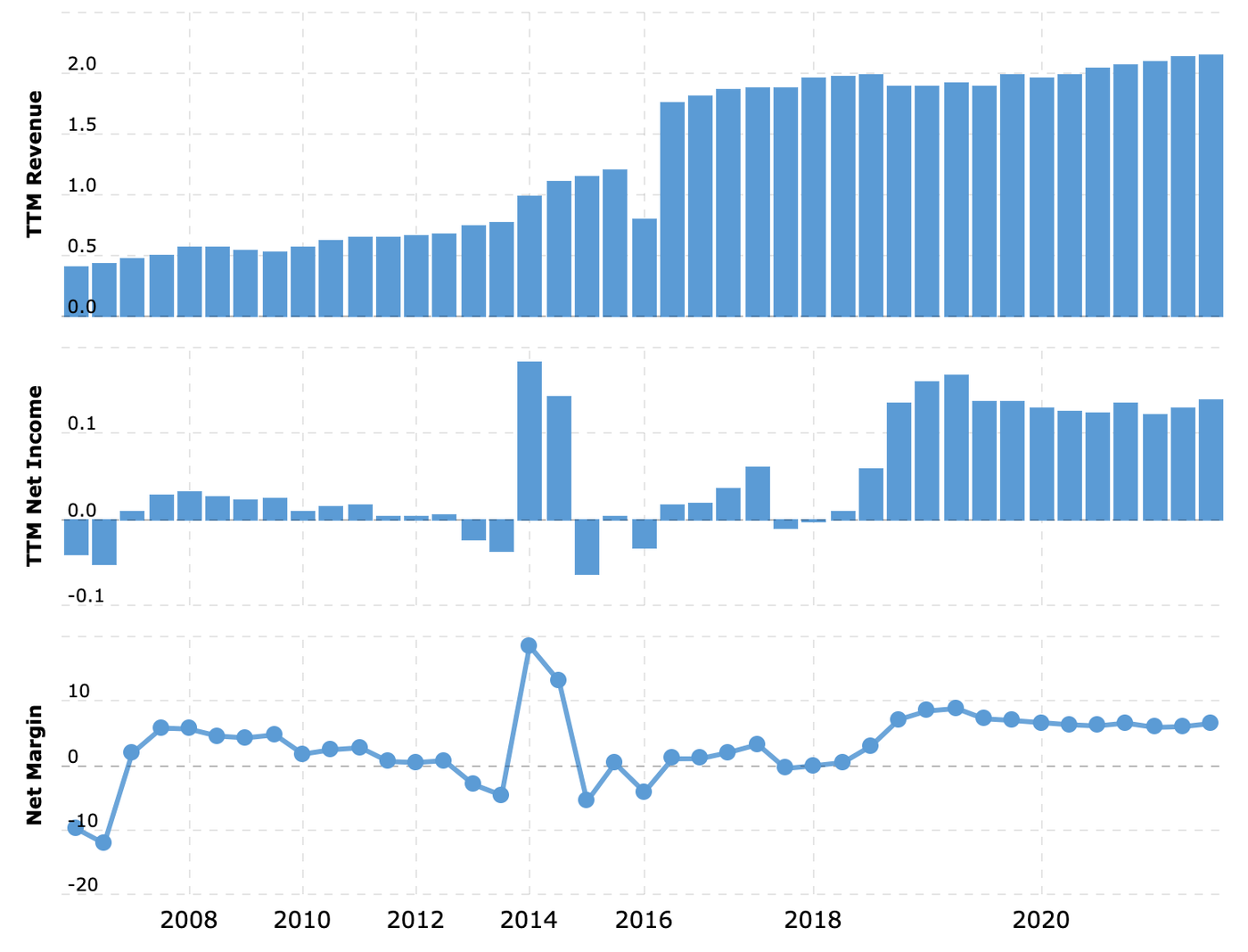

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Один раз — не поглощение. Если поглощение не состоится, то компании при определенных обстоятельствах, возможно, придется выплатить LMT 150 млн долларов компенсации. Сомнительно, что ее заставят выплатить эту сумму в случае, если сделку отменят по решению регулятора, но все же следует иметь этот момент в виду.

Концентрация клиентов. Большую часть выручки компания получает как субподрядчик на службе у получателей основных контрактов от американского правительства. Согласно годовому отчету, ее выручка сконцентрирована на двух подрядчиках: LMT — 34% и Raytheon — 17%.

Если AJDR купят, то это не будет иметь никакого значения. Но если она останется независимой компанией, то возможен пересмотр ее отношений с этими клиентами, который может негативно повлиять на ее отчетность.

Концентрация программ. Основную выручку компании дает участие в четырех крупных программах:

RS-25 — 18%.

Standard Missile — 13%.

THAAD— 11%.

PAC-3 — 10%.

Тут аналогичная ситуация. Если AJRD станет частью LMT, то это уже не будет нашей проблемой. Но если AJRD останется независимой, то здесь появится простор для неприятностей, связанный с отменой финансирования каких-то из этих программ правительством США или простой ревизией их расходов. На это можно возразить, что «ну не будут же американцы резать финансирование программ, которые развивали так долго и упорно?». Но я бы не был в этом так уверен. Так что такие риски следует держать в уме.

Штиль перед бурей. В случае если компания останется независимой, стабильность ее также будет зависеть от ситуации с финансированием вооруженных сил США в целом. Кто знает, может быть, завтра американское правительство сократит финансирование армии на 99% и сэкономленные деньги отправит на репарации потомкам рабов. Или сократит финансирование NASA, что тоже болезненно отразится на AJRD. Это я, конечно, сгущаю краски, но вообще риски сокращения военных расходов в США куда более серьезные, чем многим кажется.

Бухгалтерия. Завершая разговор о проблемах, которые не будут иметь для нас значения в случае, если AJRD кто-то купит, — ее бухгалтерия. У компании 1,962 млрд долларов задолженностей, из которых 808,9 млн нужно погасить в течение года.

Денег в ее распоряжении не так много: 627,9 млн на счетах плюс 85,2 млн задолженностей контрагентов. Не думаю, что у нее будут проблемы с получением займов. Но зато такой большой долг несколько снижает возможность введения компанией дивидендов в достаточном размере. Также крупный долг будет отпугивать часть инвесторов из-за повышения ставок и подорожания кредитов.

Поворот не туда. Если сделка с LMT провалится, то в теории возможно чрезмерно сильное падение этих акций, которое устроят разочаровавшиеся инвесторы. Рациональных причин для такого падения нет, но большинство инвесторов иррациональны в своих поступках, так что я бы не стал рассчитывать на их благоразумие.

Что в итоге

Акции можно взять сейчас по 43,14 $. А дальше есть два варианта:

идеальный. LMT таки покупает компанию за 51 $. Нам в этом случае ничего не надо будет делать, сделку закроют за следующие 14 месяцев. Ну или акции сразу вырастут до 51 $, и вы сможете их продать, не дожидаясь закрытия сделки;

неидеальный. В этом случае LMT не сможет купить компанию и она останется независимой. Но, как мы с вами разобрались выше, ничего ужасного в этом нет: просто приготовьтесь держать эти акции следующие 10 лет в расчете на 8% годовых в течение этого срока.

Очень вероятно, что за это время случится война, которая позитивно отразится как на бизнесе, так и на котировках компании. Еще более вероятно, что за это время ее купит кто-то, кроме LMT, по той же цене, что и LMT.

Потенциал роста и срок действия: 18,5% в течение 14 месяцев; 8% годовых на протяжении 10 лет.

Почему акции могут вырасти: компанию должны купить, а мы на этом можем заработать.

Как действуем: берем сейчас по 43,14 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

AJRD занимается проектированием и разработкой систем запуска как для военных, так и для космических целей.

Годовой отчет компании бесполезен для определения сегментации ее бизнеса: все ее военные продажи подсчитаны одним сегментом. Возможно, следует упомянуть о том, что 0,15% выручки ей дают операции с недвижимостью.

Выручку компания получает от правительства США — 96% — и других клиентов — 4%.

Состав выручки, получаемой от правительства США

Аргументы в пользу компании

«Кто продает? Мы продаем!» Компанию по цене 51 $ за акцию должен купить оборонный гигант Lockheed Martin (LMT). Это уже почти +18,5% к текущей цене компании. Правда, вся эта история тянется с 2020 года, и недавно антимонопольные регуляторы отложили голосование по этому вопросу на несколько недель, в связи с чем акции компании упали ниже 51 $.

Вероятность того, что сделка будет одобрена и состоится, весьма велика. В этом случае мы заработаем 18,5%. Но есть также вероятность, что регуляторы не одобрят сделку и AJRD не купят.

В принципе, ничего страшного не произойдет. Компания сейчас стоит примерно столько же, как и когда ей поступило предложение о продаже. Так что в случае срыва продажи LMT нет рациональных причин для сильного падения котировок независимой AJRD. Это стабильный и надежный бизнес, и его показатели за минувшие полтора года не испортились. Ну, во всяком случае, настолько, насколько может быть надежным и стабильным американский военный бизнес.

Если AJRD останется независимой компанией, то она вполне может ввести дивиденды для своих акционеров в районе 1,3 $ на акцию в год — около 75% от ее прибыли за год, — что будет давать 3% годовых. Может быть, менеджмент компании пойдет на этот шаг самостоятельно, а может быть, этому будет предшествовать атака инвестора-активиста.

Недорого. Еще она стоит относительно недорого в абсолютных числах: ее капитализация сейчас составляет 3,46 млрд долларов. В относительных числах она тоже недорогая: P / E у нее 25, а P / S вообще 1,3. Так что в акции вполне могут набежать инвесторы, уставшие от убыточных стартапов и просто рискованных вложений.

AJRD в контексте последних биржевых и политических потрясений выглядит как не самый бессмысленный вариант «припарковать деньги» для консервативного инвестора. Ведь основной конечный потребитель продукции AJRD — это американское правительство, что, может, не так надежно, как какие-нибудь облигации казначейства США, но сильно надежнее большей части «гражданских» эмитентов. Все-таки правительства и армии постояннее в своей потребительской активности, нежели мирные покупатели.

Сильная и независимая. Перспективы независимой AJDR выглядят совсем неплохо. А уж если случится новая более-менее крупная войнушка, то акции AJRD сильно вырастут вместе с объемом заказов для компании. Она работает в ключевой для американского военного могущества аэрокосмической сфере, гегемония в которой позволяет американцам диктовать условия на поле боя практически любому противнику.

Также возможна покупка AJRD каким-нибудь промышленным конгломератом. Думаю, если AJRD станет частью какого-нибудь гражданского бизнеса, то регуляторы не будут сильно этому препятствовать. Цену продажи другому покупателю я бы ожидал на примерно том же уровне, что и у LMT: это справедливая оценка бизнеса AJRD.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Один раз — не поглощение. Если поглощение не состоится, то компании при определенных обстоятельствах, возможно, придется выплатить LMT 150 млн долларов компенсации. Сомнительно, что ее заставят выплатить эту сумму в случае, если сделку отменят по решению регулятора, но все же следует иметь этот момент в виду.

Концентрация клиентов. Большую часть выручки компания получает как субподрядчик на службе у получателей основных контрактов от американского правительства. Согласно годовому отчету, ее выручка сконцентрирована на двух подрядчиках: LMT — 34% и Raytheon — 17%.

Если AJDR купят, то это не будет иметь никакого значения. Но если она останется независимой компанией, то возможен пересмотр ее отношений с этими клиентами, который может негативно повлиять на ее отчетность.

Концентрация программ. Основную выручку компании дает участие в четырех крупных программах:

RS-25 — 18%.

Standard Missile — 13%.

THAAD— 11%.

PAC-3 — 10%.

Тут аналогичная ситуация. Если AJRD станет частью LMT, то это уже не будет нашей проблемой. Но если AJRD останется независимой, то здесь появится простор для неприятностей, связанный с отменой финансирования каких-то из этих программ правительством США или простой ревизией их расходов. На это можно возразить, что «ну не будут же американцы резать финансирование программ, которые развивали так долго и упорно?». Но я бы не был в этом так уверен. Так что такие риски следует держать в уме.

Штиль перед бурей. В случае если компания останется независимой, стабильность ее также будет зависеть от ситуации с финансированием вооруженных сил США в целом. Кто знает, может быть, завтра американское правительство сократит финансирование армии на 99% и сэкономленные деньги отправит на репарации потомкам рабов. Или сократит финансирование NASA, что тоже болезненно отразится на AJRD. Это я, конечно, сгущаю краски, но вообще риски сокращения военных расходов в США куда более серьезные, чем многим кажется.

Бухгалтерия. Завершая разговор о проблемах, которые не будут иметь для нас значения в случае, если AJRD кто-то купит, — ее бухгалтерия. У компании 1,962 млрд долларов задолженностей, из которых 808,9 млн нужно погасить в течение года.

Денег в ее распоряжении не так много: 627,9 млн на счетах плюс 85,2 млн задолженностей контрагентов. Не думаю, что у нее будут проблемы с получением займов. Но зато такой большой долг несколько снижает возможность введения компанией дивидендов в достаточном размере. Также крупный долг будет отпугивать часть инвесторов из-за повышения ставок и подорожания кредитов.

Поворот не туда. Если сделка с LMT провалится, то в теории возможно чрезмерно сильное падение этих акций, которое устроят разочаровавшиеся инвесторы. Рациональных причин для такого падения нет, но большинство инвесторов иррациональны в своих поступках, так что я бы не стал рассчитывать на их благоразумие.

Что в итоге

Акции можно взять сейчас по 43,14 $. А дальше есть два варианта:

идеальный. LMT таки покупает компанию за 51 $. Нам в этом случае ничего не надо будет делать, сделку закроют за следующие 14 месяцев. Ну или акции сразу вырастут до 51 $, и вы сможете их продать, не дожидаясь закрытия сделки;

неидеальный. В этом случае LMT не сможет купить компанию и она останется независимой. Но, как мы с вами разобрались выше, ничего ужасного в этом нет: просто приготовьтесь держать эти акции следующие 10 лет в расчете на 8% годовых в течение этого срока.

Очень вероятно, что за это время случится война, которая позитивно отразится как на бизнесе, так и на котировках компании. Еще более вероятно, что за это время ее купит кто-то, кроме LMT, по той же цене, что и LMT.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба