Мы с вами уже разобрали много фондов с разными инвестиционными стратегиями и разными активами. Но ни один из них, даже облигационные, не выплачивают инвесторам дивиденды. Да, доходность не теряется, она просто идет на рост котировок, но пассивного дохода как таково нет.

Сегодня мы рассмотрим два ETF, которые платят реальные дивиденды. Разберемся во всех нюансах и решим, стоит ли в них инвестировать.

RUSE

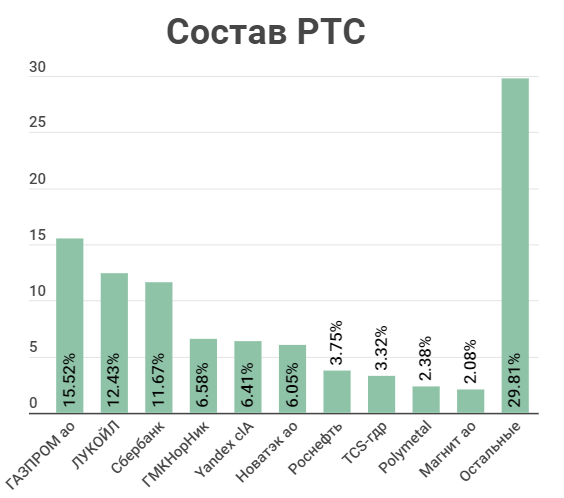

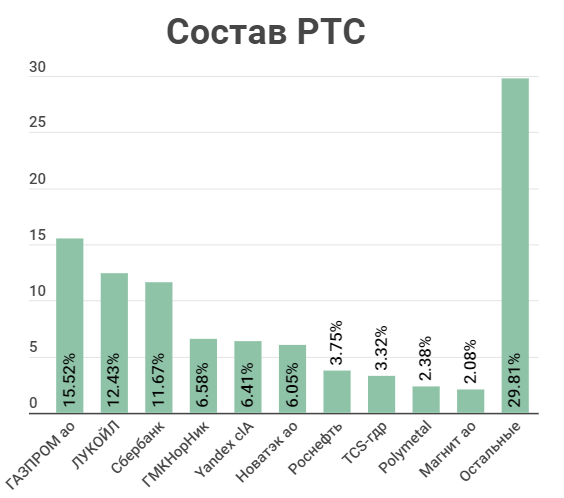

Фонд от компании ITI FUNDS. Он отслеживает индекс РТС, основной долларовый индикатор фондового рынка РФ. В составе индекса находятся 43 компании, веса распределены в соответствии с капитализацией компаний. В итоге на топ-10 акций приходится 70% веса.

Состав РТС

Ниже представлен график сравнения доходностей RUSE и одного из основных конкурентов — FXRL. Как можно заметить, RUSE отстает по доходности, но тут не учитываются дивиденды. Про них мы поговорим немного позже. Сначала я хочу обратить ваше внимание на резкий задерг цены в июне 2021 года. В тот момент фонд значительно отклонился от базового индекса. Как выяснилось позже, это произошло из-за нарушения внутреннего механизма обмена паев фонда и ухода маркетмейкера из стакана.

Представители Finex прокомментировали этот случай так: «У ITI действительно возникли проблемы с процедурой подписки и погашения из-за того, что у них некачественная инфраструктура».

В июне отклонение котировок от СЧА было на руку инвесторам, можно было продать по хорошей цене. Но все равно это повод насторожиться — в следующий раз отклонение может быть в другую сторону.

Сам ITI FUNDS объяснил эту ситуацию проблемами с депозитарием, из-за которых маркетмейкер не получил акции фонда. Обещают, что все работы выполнены и в дальнейшем таких ситуаций не произойдет.

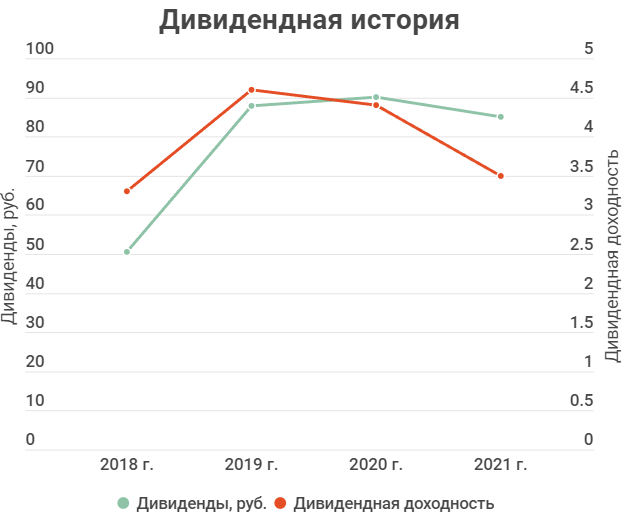

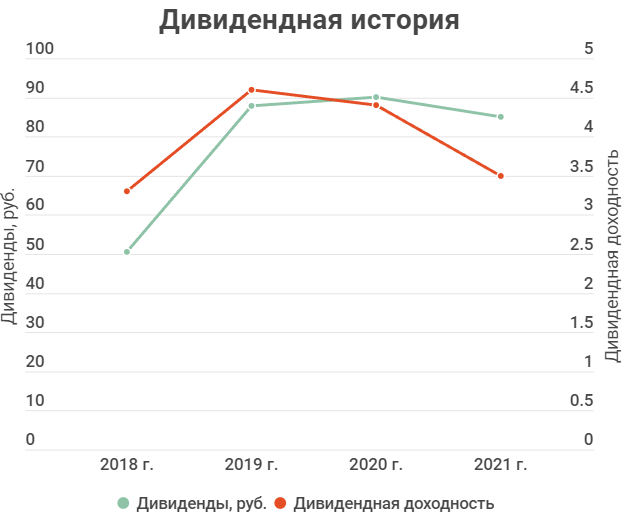

Дивиденды выплачиваются раз в год в декабре. Размер выплат определяется в соответствии с полученными дивидендами от компаний в составе фонда. Последний дивиденд составил 85,1 руб. на акцию, доходность 3,5%.

Дивиденды объявляются в долларах с последующей конвертацией в рубли. Так что обменный курс тоже имеет значение.

Дивиденды в декабре 2022 года могут стать рекордными, учитывая прогнозные выплаты российских компаний за 2021 год.

Налогообложению в данной ситуации стоит уделить особое внимание. Во-первых, при получении дивидендов от компаний ETF платит 15% налога, так как зарегистрирован не в РФ. Во-вторых, инвесторы при получении дивидендов уже от фонда тоже должны заплатить НДФЛ в размере 13%. Причем им придется делать это самостоятельно: декларировать доход и перечислять налог в налоговую.

Комиссия RUSE составляет 0,65% годовых, для сравнения у FXRL — 0,9%.

FXRD

FXRD — это тот же FXFA, фонд высокодоходных американских облигаций, о котором мы рассказывали ранее, только с рублевым хеджированием. Помимо разной валюты, еще одно важное отличие в том, что FXRB выплачивает дивиденды, а не реинвестирует.

Всего в составе фонда 79 облигаций.

Источник: https://finex-etf.ru/products/FXRD

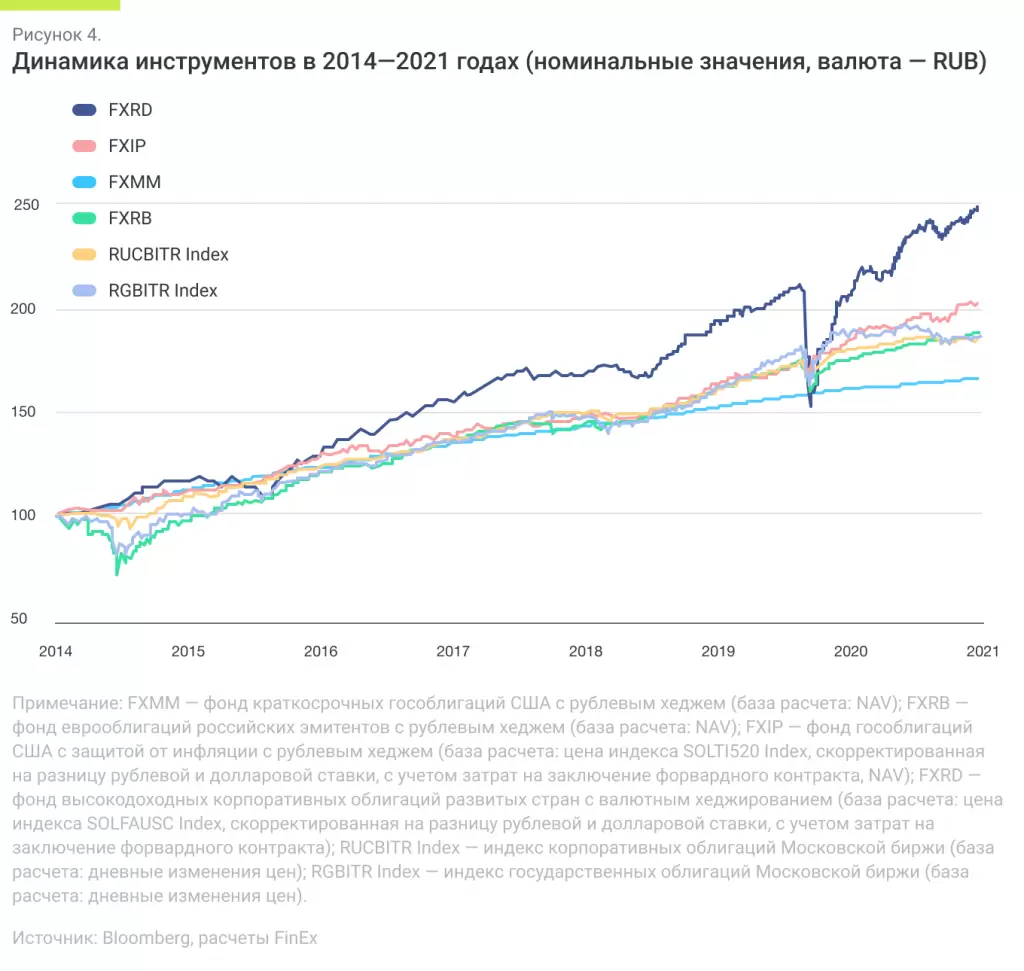

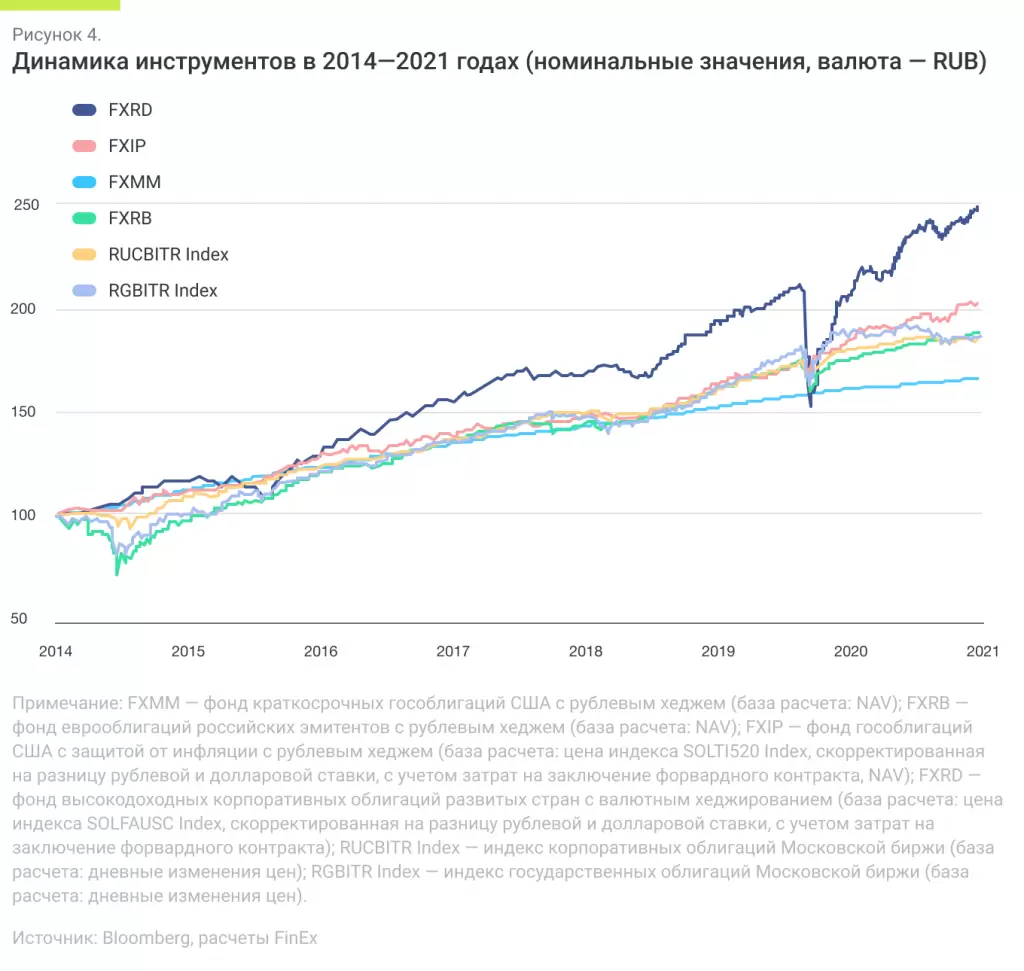

По исторической динамике видно, как высокодоходные облигации FXRB обходят другие облигационные фонды и индексы. Но при этом они более волатильны, это стоит учитывать при инвестировании.

На этом рисунке используется график полной доходности (с учетом дивидендов).

Динамика FXRD

Теперь к самому интересному, к дивидендам. Они выплачиваются два раза в год, даты отсечки — последний рабочий день января и июля. Инвесторы получают дивиденды примерно через неделю.

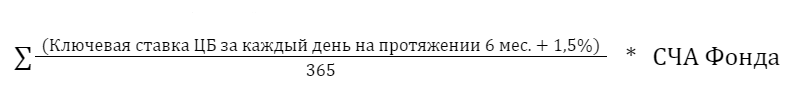

Метод расчета дивидендов

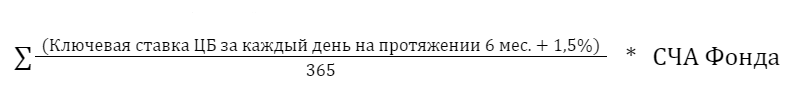

Он достаточно необычный и не формируется на основе купонных выплат по облигациям, как это принято в американских ETF. Полугодовая доходность рассчитывается исходя из средней ключевой ставки ЦБ РФ на протяжении 6 месяцев + 1,5%.

Более точная формула:

Получается следующая ситуация: в составе фонда высокодоходные корпоративные облигации США, которые зависят от ставки ФРС, но при этом дивидендная доходность зависит от ставки ЦБ РФ.

Что это значит для инвестора? В разных ситуациях, фонд будет более или менее выгоден. Например, если в США ставку понижают, а РФ повышают, инвестор получит дополнительную доходность. При понижении ставки США, тело облигаций растет, тем самым вырастет СЧА фонда. При повышении ставки в РФ вырастет дивидендная доходность фонда.

В то же время, если ставка в США вырастет, а в РФ насчет снижаться, получится обратная ситуация, которая приведет к снижению доходности.

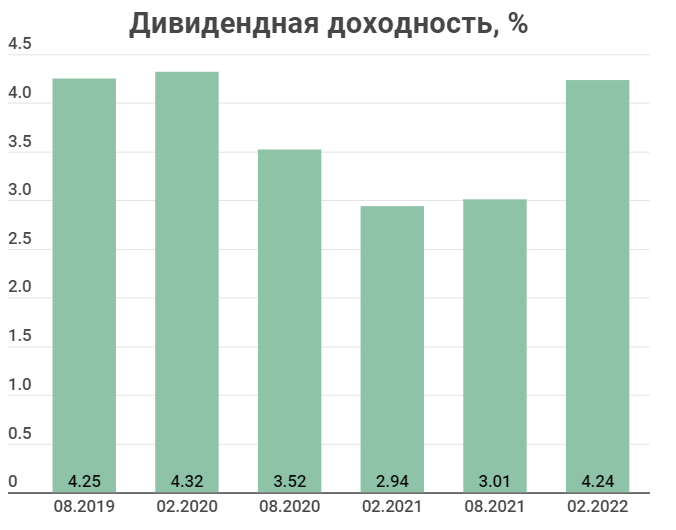

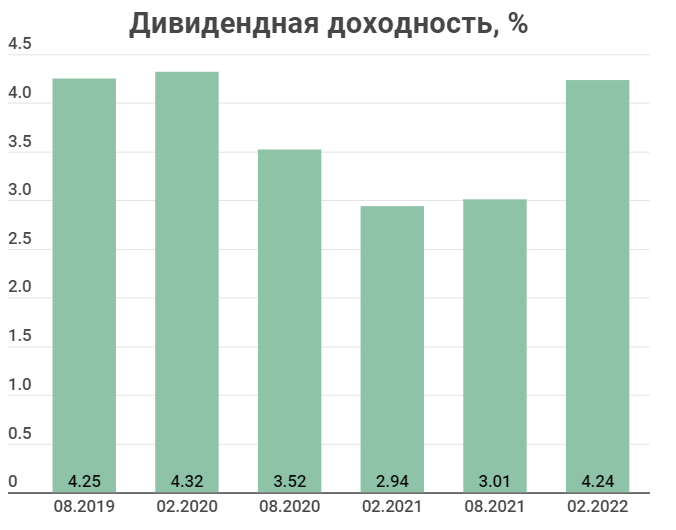

Так как фонд создали только в августе, истории дивидендных выплат пока нет. Следующая отсечка будет в конце января. Я посчитал историческую доходность и следующий дивиденд.

Следующий дивиденд составит 4,36 рубля на акцию с доходностью 4,24%.

Теперь об издержках. Сам фонд берет комиссию 0,7% годовых, которая уже заложена в цене акции. Также инвестору придется заплатить налог с полученных дивидендов, причем брокер при зачислении не будет его удерживать. То есть вам придется самостоятельно декларировать доход и уплачивать НДФЛ. Это связано с тем, что Finex зарегистрирован за рубежом.

По сравнению с фондом ITI FUNDS у FXRD не будет двойного налогообложения. Когда Finex получает купоны по облигациям, ему не нужно платить налог.

Также из рисков стоит отметить высокую дюрацию облигаций в ETF, она составляет 7,2. При резком повышении ставки ФРС длинные облигации могут просесть сильнее, чем короткие.

Итог

Среди российских биржевых фондов нашлось только два, которые платят дивиденды, а не реинвестируют. Зато они относятся к разным классам активов: у одного акции, у другого облигации. То есть ничего не мешает купить сразу два ETF. У каждого есть свои особенности, которые следует учитывать при инвестировании.

Будем надеяться, что в будущем в РФ появится больше фондов, которые будут платить инвесторам дивиденды. Пока в этом плане мы серьезно отстает от зарубежных рынков.

Сегодня мы рассмотрим два ETF, которые платят реальные дивиденды. Разберемся во всех нюансах и решим, стоит ли в них инвестировать.

RUSE

Фонд от компании ITI FUNDS. Он отслеживает индекс РТС, основной долларовый индикатор фондового рынка РФ. В составе индекса находятся 43 компании, веса распределены в соответствии с капитализацией компаний. В итоге на топ-10 акций приходится 70% веса.

Состав РТС

Ниже представлен график сравнения доходностей RUSE и одного из основных конкурентов — FXRL. Как можно заметить, RUSE отстает по доходности, но тут не учитываются дивиденды. Про них мы поговорим немного позже. Сначала я хочу обратить ваше внимание на резкий задерг цены в июне 2021 года. В тот момент фонд значительно отклонился от базового индекса. Как выяснилось позже, это произошло из-за нарушения внутреннего механизма обмена паев фонда и ухода маркетмейкера из стакана.

Представители Finex прокомментировали этот случай так: «У ITI действительно возникли проблемы с процедурой подписки и погашения из-за того, что у них некачественная инфраструктура».

В июне отклонение котировок от СЧА было на руку инвесторам, можно было продать по хорошей цене. Но все равно это повод насторожиться — в следующий раз отклонение может быть в другую сторону.

Сам ITI FUNDS объяснил эту ситуацию проблемами с депозитарием, из-за которых маркетмейкер не получил акции фонда. Обещают, что все работы выполнены и в дальнейшем таких ситуаций не произойдет.

Дивиденды выплачиваются раз в год в декабре. Размер выплат определяется в соответствии с полученными дивидендами от компаний в составе фонда. Последний дивиденд составил 85,1 руб. на акцию, доходность 3,5%.

Дивиденды объявляются в долларах с последующей конвертацией в рубли. Так что обменный курс тоже имеет значение.

Дивиденды в декабре 2022 года могут стать рекордными, учитывая прогнозные выплаты российских компаний за 2021 год.

Налогообложению в данной ситуации стоит уделить особое внимание. Во-первых, при получении дивидендов от компаний ETF платит 15% налога, так как зарегистрирован не в РФ. Во-вторых, инвесторы при получении дивидендов уже от фонда тоже должны заплатить НДФЛ в размере 13%. Причем им придется делать это самостоятельно: декларировать доход и перечислять налог в налоговую.

Комиссия RUSE составляет 0,65% годовых, для сравнения у FXRL — 0,9%.

FXRD

FXRD — это тот же FXFA, фонд высокодоходных американских облигаций, о котором мы рассказывали ранее, только с рублевым хеджированием. Помимо разной валюты, еще одно важное отличие в том, что FXRB выплачивает дивиденды, а не реинвестирует.

Всего в составе фонда 79 облигаций.

Источник: https://finex-etf.ru/products/FXRD

По исторической динамике видно, как высокодоходные облигации FXRB обходят другие облигационные фонды и индексы. Но при этом они более волатильны, это стоит учитывать при инвестировании.

На этом рисунке используется график полной доходности (с учетом дивидендов).

Динамика FXRD

Теперь к самому интересному, к дивидендам. Они выплачиваются два раза в год, даты отсечки — последний рабочий день января и июля. Инвесторы получают дивиденды примерно через неделю.

Метод расчета дивидендов

Он достаточно необычный и не формируется на основе купонных выплат по облигациям, как это принято в американских ETF. Полугодовая доходность рассчитывается исходя из средней ключевой ставки ЦБ РФ на протяжении 6 месяцев + 1,5%.

Более точная формула:

Получается следующая ситуация: в составе фонда высокодоходные корпоративные облигации США, которые зависят от ставки ФРС, но при этом дивидендная доходность зависит от ставки ЦБ РФ.

Что это значит для инвестора? В разных ситуациях, фонд будет более или менее выгоден. Например, если в США ставку понижают, а РФ повышают, инвестор получит дополнительную доходность. При понижении ставки США, тело облигаций растет, тем самым вырастет СЧА фонда. При повышении ставки в РФ вырастет дивидендная доходность фонда.

В то же время, если ставка в США вырастет, а в РФ насчет снижаться, получится обратная ситуация, которая приведет к снижению доходности.

Так как фонд создали только в августе, истории дивидендных выплат пока нет. Следующая отсечка будет в конце января. Я посчитал историческую доходность и следующий дивиденд.

Следующий дивиденд составит 4,36 рубля на акцию с доходностью 4,24%.

Теперь об издержках. Сам фонд берет комиссию 0,7% годовых, которая уже заложена в цене акции. Также инвестору придется заплатить налог с полученных дивидендов, причем брокер при зачислении не будет его удерживать. То есть вам придется самостоятельно декларировать доход и уплачивать НДФЛ. Это связано с тем, что Finex зарегистрирован за рубежом.

По сравнению с фондом ITI FUNDS у FXRD не будет двойного налогообложения. Когда Finex получает купоны по облигациям, ему не нужно платить налог.

Также из рисков стоит отметить высокую дюрацию облигаций в ETF, она составляет 7,2. При резком повышении ставки ФРС длинные облигации могут просесть сильнее, чем короткие.

Итог

Среди российских биржевых фондов нашлось только два, которые платят дивиденды, а не реинвестируют. Зато они относятся к разным классам активов: у одного акции, у другого облигации. То есть ничего не мешает купить сразу два ETF. У каждого есть свои особенности, которые следует учитывать при инвестировании.

Будем надеяться, что в будущем в РФ появится больше фондов, которые будут платить инвесторам дивиденды. Пока в этом плане мы серьезно отстает от зарубежных рынков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба