2 февраля 2022 banki.ru Яровой Артур

На американском рынке наступило время распродаж акций компаний роста и закупок облигаций. Инвесторы в ожидании повышения ставок меняют свои стратегии. Но даже на падении рынка немало бумаг показали рост — выбираем лучшие за месяц.

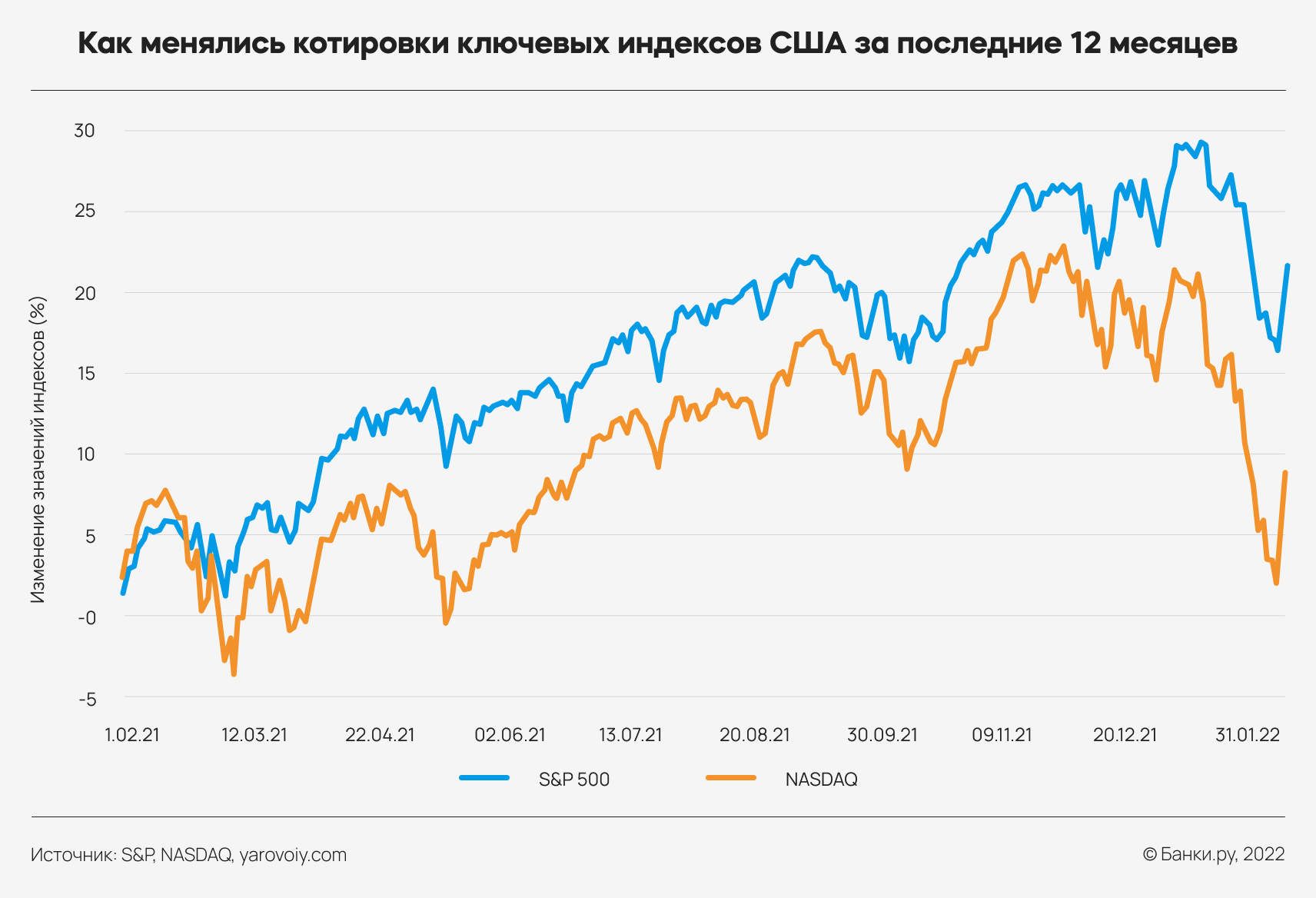

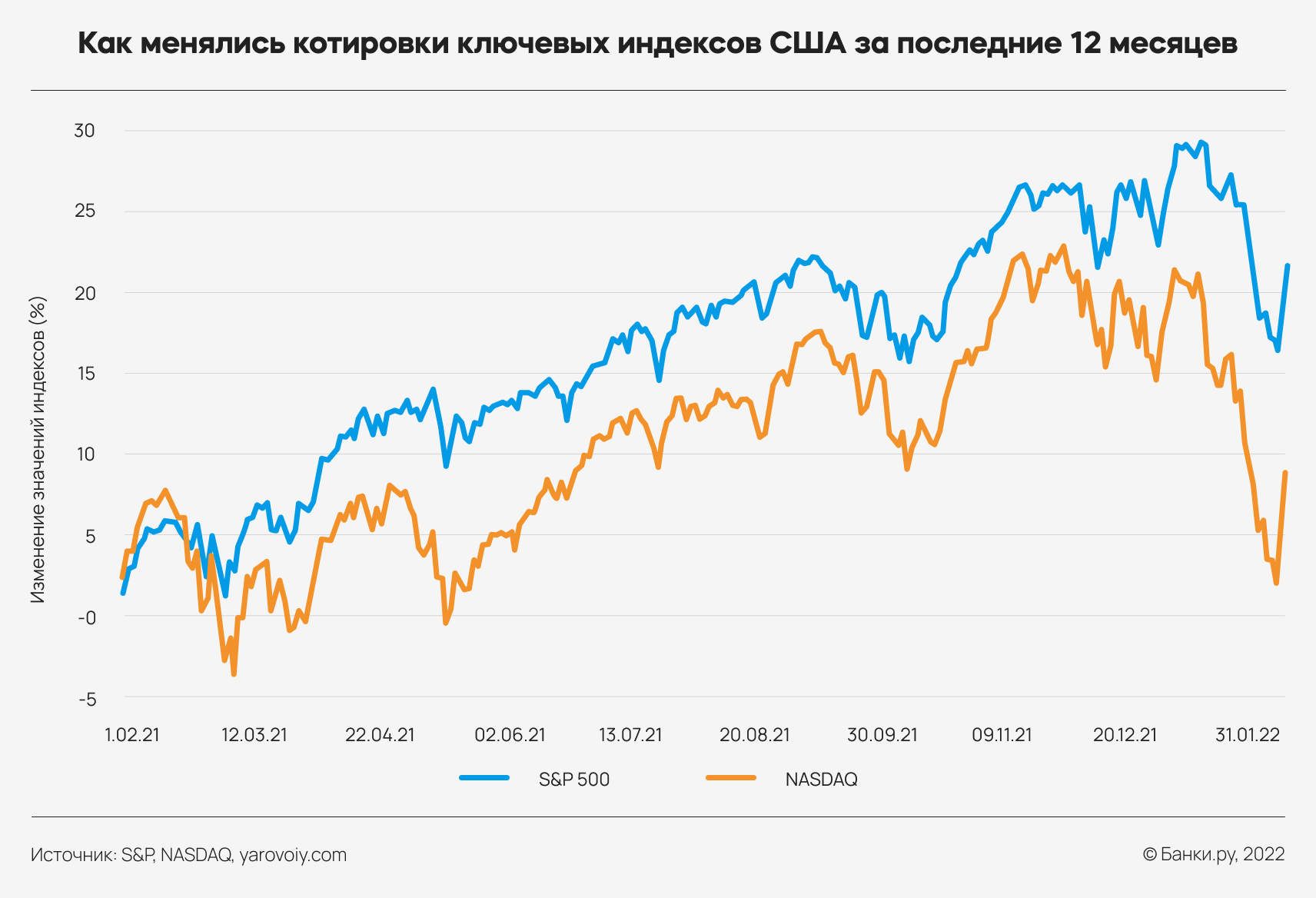

Чем хорош американский фондовый рынок? Тем, что там есть бумаги на любой вкус. Хочешь — составляй портфель из бумаг биотехнологических компаний и IT-сектора, хочешь — из банков и «нефтянки». Технологический индекс NASDAQ Composite в январе был близок к тому, чтобы уйти в минус по итогам последних 12 месяцев. За январь индекс потерял 9%. Весь 2021 год американский IT-сектор рос хуже, чем компании всего индекса S&P 500. Многие компании оценены по P/E (капитализация / чистая прибыль) выше 50. Как понять, что такое эти 50? Давайте представим, что вам предлагают купить бизнес за 50 млн рублей, который приносит прибыль 1 млн рублей в год — 2% годовых. Не очень интересно, если ты не ждешь, что бизнес продолжит расти. Особенно учитывая, что доходность 10-летних облигаций приближается к 2%, а они менее рисковые, чем акции.

Индекс S&P 500 в январе упал на 5,3%. Кроме этого, он пересек 200-дневную экспоненциальную скользящую среднюю (EMA), чего не было с середины 2020 года. Полтора года ключевой индекс американского рынка торговался выше 200-дневной EMA. Для многих это сигнал смены тренда и призыв закрывать позиции.

Судя по синхронному снижению индексов S&P и NASDAQ, идет не просто перекладывание из акций роста в акции стоимости, часть инвесторов уже сейчас закрывает позиции в акциях, чтобы купить облигации.

Но, несмотря на ожидание тяжелого для акций года, ряд бумаг в январе показали двузначную доходность.

Особенно стоит отметить «нефтянку». Весь топ-5 января можно было бы составить из акций нефтегазовых компаний. Нефть марки Brent торгуется около отметки 90 долларов за баррель. Большинство компаний закладывает более низкие цены на нефть в свои прогнозы, но пока снижения на горизонте не видно. ОПЕК+ держит руку на пульсе и контролирует добычу. Ожидается, что на ближайшем заседании альянс примет решение немного увеличить добычу, но на ценах это вряд ли скажется.

ConocoPhilips (COP)

P/E (капитализация / чистая прибыль) — 24,4

Nedt/EBITDA (чистый долг / прибыль до налогообложения и амортизации) — 0,7

Динамика цены акции за январь — +22,8%

Динамика цены за год — +122%

Акции компании обновили исторический максимум и приблизились к отметке 90 долларов. Такой внушительный рост (122%) за год стал возможен благодаря низкому старту. Апрель 2020 года инвесторам запомнится надолго — тогда цены на нефть уходили на отрицательную территорию! Как раз был разгар локдаунов из-за эпидемии коронавируса и полная неопределенность в том, как будет дальше развиваться экономика. Запасов же нефти было более чем достаточно. Естественно, акции всех нефтяных компаний падали. ConocoPhilips не стала исключением, и в 2020 году ее акции подешевели на 39%.

Компания, кстати, ежеквартально выплачивала дивиденды даже при низких ценах на нефть. Дивидендная доходность составила 2,2% годовых.

За счет хорошего финансового года компании удалось вернуть Nedt/EBITDA ниже 1. А для инвестора это сигнал, что ConocoPhilips может вернуть кредиторам все долги меньше чем за год.

EOG Resources (EOG)

P/E — 17,6

Nedt/EBITDA — 0,2

Динамика за месяц — +25,5%

Динамика за год — +126,7%

Цены на акции EOG выросли в январе 2022-го более чем на 10%, и даже на порядок больше этого — начиная с февраля 2021 года (за 12 месяцев). Ситуация похожая на ConocoPhilips, но другая. Тоже падение в 2020 году на 41%. Вот только акции EOG дешеветь начали раньше. 13% — в 2018-м, 10% — в 2019-м. Получается, что только сейчас был отыгран этот минус. Ушло четыре года. До исторического максимума осталось 20 долларов. Сейчас одна акция EOG стоит 111,5 доллара.

Дивиденды компания также платила исправно. Если ориентироваться на прошлый год, то дивидендная доходность — около 4,5%.

У компании практически отсутствует чистый долг, EOG Resources может выполнить обязательства перед кредиторами в любой момент.

Schlumberger (SLB)

P/E — 29,0

Nedt/EBITDA — 2,7

Динамика за месяц — +30,5%

Динамика за год — +75,9%

Schlumberger — ведущая нефтесервисная компания. При высоких ценах на энергоносители растет спрос на ее услуги. Компания оценена дороже нефтегазовых. И при этом она только выходит на уровень цен конца 2019 года.

Большой долг перед кредиторами — еще одна причина, по которой компания будет хуже других нефтегазовых компании при росте ключевых ставок. Но учитывая высокие цены, чистый долг Schlumberger будет сокращаться. Менеджмент компании ожидает, что 2022—2023 годы будут одними из лучших для компании. Прогнозируется двузначный рост выручки в 2022 году, соответственно, будет и рост прибыли. В компании надеются увеличить рентабельность EBITDA до 25% с нынешних 22%, это позволяет инвесторам надеяться на рост цены акции при благоприятных условиях.

Wells Fargo (WFC)

P/E — 10,2

Динамика за месяц — +12,1%

Динамика за год — +80,1%

Wells Fargo — крупная финансовая компания. Акции WFC тоже сильно упали в 2020 году: впервые с 2008 года Fargo показала квартальный убыток. Ценные бумаги компании активно продавал Уоррен Баффет (Berkshire Hathaway был акционером с 1989 года). По данным на 30 сентября 2021 года, у его фонда остался крошечный пакет акций Wells Fargo, Баффет отдает предпочтение Bank of America.

Wells Fargo в 2020 году сократила ежеквартальные дивиденды с 0,51 до 0,1 доллара. Лишь в середине прошлого года компания подняла выплаты на акции до 0,2 доллара. Даже 0,8 доллара в год (четыре выплаты по 0,2 доллара) — это всего лишь 1,5% годовых.

AbbVie (ABBV)

P/E — 15,6

Nedt/EBITDA — 2,7

Динамика за месяц — +1,1%

Динамика за год — +33,6%

В декабре 2021 года акции фармкомпании AbbVie выросли в цене на 18%, обновив исторический максимум. В январе же котировки затормозили, добавив к максимальной цене только доллар, и остановились на 136,89 доллара за акцию. Впрочем, это неплохой результат, учитывая, что индекс S&P 500 за это время упал на 5,3%.

Выручка компании последние два года растет примерно на 20% в год. Рентабельность EBITDA за последние 12 месяцев — почти 40%. Чистая прибыль AbbVie вот уже несколько кварталов подряд превышает средневзвешенные прогнозы аналитиков.

По акциям ABBV ожидаются хорошие дивиденды — около 4% годовых. Компания традиционно щедра на дивиденды и выплачивает их раз в квартал, в январе уже выплатила 1,41 доллара на акцию. Следующая отсечка в апреле.

У фонда Баффета примерно на 2 млрд долларов акций ABBV. «Оракул из Омахи» верит в фармацевтического гиганта.

Двузначного роста S&P 500 в этом году не ждать?

За последние несколько лет американский фондовый рынок приучил инвесторов к высокой доходности в акциях при невысоких рисках. С 2019 года по-настоящему серьезная коррекция на рынке акций была лишь однажды — когда появился COVID-19. Никто не знал, чего ждать от вируса и как это скажется на мировой экономике. Несмотря на повсеместные локдауны, фондовые рынки быстро восстановились, а индекс S&P 500 продолжил обновлять максимумы. В конце 2018-го значение индекса S&P 500 равнялось 2 532 пунктам, сейчас — 4 515. Рост за три года почти на 100%. Это прилично даже для развивающихся рынков, что уж говорить об американском, который относится к развитым. Вряд ли в скором времени мы сможем увидеть похожую доходность.

Эпоха «дешевых денег» привела в 2021 году к рекордной инфляции. Ужесточение денежно-кредитной политики ФРС (сворачивание программы выкупа рыночных активов, повышение процентных ставок и сокращение баланса) затормозит рост рынка акций. Маловероятно, что индекс S&P 500 по итогам года сможет показать больше 20%. Вообще рост американского рынка в 2022 году остается под вопросом. И теперь уже никто не скажет, будет ли покупка ETF на индекс S&P 500 по соотношению риск/доходность лучше, например, покупки 10-летних американских облигаций? Если вы чувствительны к риску, то, наверное, будет смысл сократить долю акций в вашем портфеле.

Чем хорош американский фондовый рынок? Тем, что там есть бумаги на любой вкус. Хочешь — составляй портфель из бумаг биотехнологических компаний и IT-сектора, хочешь — из банков и «нефтянки». Технологический индекс NASDAQ Composite в январе был близок к тому, чтобы уйти в минус по итогам последних 12 месяцев. За январь индекс потерял 9%. Весь 2021 год американский IT-сектор рос хуже, чем компании всего индекса S&P 500. Многие компании оценены по P/E (капитализация / чистая прибыль) выше 50. Как понять, что такое эти 50? Давайте представим, что вам предлагают купить бизнес за 50 млн рублей, который приносит прибыль 1 млн рублей в год — 2% годовых. Не очень интересно, если ты не ждешь, что бизнес продолжит расти. Особенно учитывая, что доходность 10-летних облигаций приближается к 2%, а они менее рисковые, чем акции.

200-дневная экспоненциальная скользящая средняя

— ключевой индикатор технического анализа для определения общих долгосрочных рыночных тенденций. Он выглядит как линия на графике и движется вверх и вниз вместе с долгосрочными движениями цены акции, товара или любого другого инструмента, который отображается на графике.

— ключевой индикатор технического анализа для определения общих долгосрочных рыночных тенденций. Он выглядит как линия на графике и движется вверх и вниз вместе с долгосрочными движениями цены акции, товара или любого другого инструмента, который отображается на графике.

Индекс S&P 500 в январе упал на 5,3%. Кроме этого, он пересек 200-дневную экспоненциальную скользящую среднюю (EMA), чего не было с середины 2020 года. Полтора года ключевой индекс американского рынка торговался выше 200-дневной EMA. Для многих это сигнал смены тренда и призыв закрывать позиции.

Судя по синхронному снижению индексов S&P и NASDAQ, идет не просто перекладывание из акций роста в акции стоимости, часть инвесторов уже сейчас закрывает позиции в акциях, чтобы купить облигации.

Но, несмотря на ожидание тяжелого для акций года, ряд бумаг в январе показали двузначную доходность.

Особенно стоит отметить «нефтянку». Весь топ-5 января можно было бы составить из акций нефтегазовых компаний. Нефть марки Brent торгуется около отметки 90 долларов за баррель. Большинство компаний закладывает более низкие цены на нефть в свои прогнозы, но пока снижения на горизонте не видно. ОПЕК+ держит руку на пульсе и контролирует добычу. Ожидается, что на ближайшем заседании альянс примет решение немного увеличить добычу, но на ценах это вряд ли скажется.

ConocoPhilips (COP)

P/E (капитализация / чистая прибыль) — 24,4

Nedt/EBITDA (чистый долг / прибыль до налогообложения и амортизации) — 0,7

Динамика цены акции за январь — +22,8%

Динамика цены за год — +122%

Акции компании обновили исторический максимум и приблизились к отметке 90 долларов. Такой внушительный рост (122%) за год стал возможен благодаря низкому старту. Апрель 2020 года инвесторам запомнится надолго — тогда цены на нефть уходили на отрицательную территорию! Как раз был разгар локдаунов из-за эпидемии коронавируса и полная неопределенность в том, как будет дальше развиваться экономика. Запасов же нефти было более чем достаточно. Естественно, акции всех нефтяных компаний падали. ConocoPhilips не стала исключением, и в 2020 году ее акции подешевели на 39%.

Компания, кстати, ежеквартально выплачивала дивиденды даже при низких ценах на нефть. Дивидендная доходность составила 2,2% годовых.

За счет хорошего финансового года компании удалось вернуть Nedt/EBITDA ниже 1. А для инвестора это сигнал, что ConocoPhilips может вернуть кредиторам все долги меньше чем за год.

EOG Resources (EOG)

P/E — 17,6

Nedt/EBITDA — 0,2

Динамика за месяц — +25,5%

Динамика за год — +126,7%

Цены на акции EOG выросли в январе 2022-го более чем на 10%, и даже на порядок больше этого — начиная с февраля 2021 года (за 12 месяцев). Ситуация похожая на ConocoPhilips, но другая. Тоже падение в 2020 году на 41%. Вот только акции EOG дешеветь начали раньше. 13% — в 2018-м, 10% — в 2019-м. Получается, что только сейчас был отыгран этот минус. Ушло четыре года. До исторического максимума осталось 20 долларов. Сейчас одна акция EOG стоит 111,5 доллара.

Дивиденды компания также платила исправно. Если ориентироваться на прошлый год, то дивидендная доходность — около 4,5%.

У компании практически отсутствует чистый долг, EOG Resources может выполнить обязательства перед кредиторами в любой момент.

Schlumberger (SLB)

P/E — 29,0

Nedt/EBITDA — 2,7

Динамика за месяц — +30,5%

Динамика за год — +75,9%

Schlumberger — ведущая нефтесервисная компания. При высоких ценах на энергоносители растет спрос на ее услуги. Компания оценена дороже нефтегазовых. И при этом она только выходит на уровень цен конца 2019 года.

Большой долг перед кредиторами — еще одна причина, по которой компания будет хуже других нефтегазовых компании при росте ключевых ставок. Но учитывая высокие цены, чистый долг Schlumberger будет сокращаться. Менеджмент компании ожидает, что 2022—2023 годы будут одними из лучших для компании. Прогнозируется двузначный рост выручки в 2022 году, соответственно, будет и рост прибыли. В компании надеются увеличить рентабельность EBITDA до 25% с нынешних 22%, это позволяет инвесторам надеяться на рост цены акции при благоприятных условиях.

Wells Fargo (WFC)

P/E — 10,2

Динамика за месяц — +12,1%

Динамика за год — +80,1%

Wells Fargo — крупная финансовая компания. Акции WFC тоже сильно упали в 2020 году: впервые с 2008 года Fargo показала квартальный убыток. Ценные бумаги компании активно продавал Уоррен Баффет (Berkshire Hathaway был акционером с 1989 года). По данным на 30 сентября 2021 года, у его фонда остался крошечный пакет акций Wells Fargo, Баффет отдает предпочтение Bank of America.

Wells Fargo в 2020 году сократила ежеквартальные дивиденды с 0,51 до 0,1 доллара. Лишь в середине прошлого года компания подняла выплаты на акции до 0,2 доллара. Даже 0,8 доллара в год (четыре выплаты по 0,2 доллара) — это всего лишь 1,5% годовых.

AbbVie (ABBV)

P/E — 15,6

Nedt/EBITDA — 2,7

Динамика за месяц — +1,1%

Динамика за год — +33,6%

В декабре 2021 года акции фармкомпании AbbVie выросли в цене на 18%, обновив исторический максимум. В январе же котировки затормозили, добавив к максимальной цене только доллар, и остановились на 136,89 доллара за акцию. Впрочем, это неплохой результат, учитывая, что индекс S&P 500 за это время упал на 5,3%.

Выручка компании последние два года растет примерно на 20% в год. Рентабельность EBITDA за последние 12 месяцев — почти 40%. Чистая прибыль AbbVie вот уже несколько кварталов подряд превышает средневзвешенные прогнозы аналитиков.

По акциям ABBV ожидаются хорошие дивиденды — около 4% годовых. Компания традиционно щедра на дивиденды и выплачивает их раз в квартал, в январе уже выплатила 1,41 доллара на акцию. Следующая отсечка в апреле.

У фонда Баффета примерно на 2 млрд долларов акций ABBV. «Оракул из Омахи» верит в фармацевтического гиганта.

Двузначного роста S&P 500 в этом году не ждать?

За последние несколько лет американский фондовый рынок приучил инвесторов к высокой доходности в акциях при невысоких рисках. С 2019 года по-настоящему серьезная коррекция на рынке акций была лишь однажды — когда появился COVID-19. Никто не знал, чего ждать от вируса и как это скажется на мировой экономике. Несмотря на повсеместные локдауны, фондовые рынки быстро восстановились, а индекс S&P 500 продолжил обновлять максимумы. В конце 2018-го значение индекса S&P 500 равнялось 2 532 пунктам, сейчас — 4 515. Рост за три года почти на 100%. Это прилично даже для развивающихся рынков, что уж говорить об американском, который относится к развитым. Вряд ли в скором времени мы сможем увидеть похожую доходность.

Эпоха «дешевых денег» привела в 2021 году к рекордной инфляции. Ужесточение денежно-кредитной политики ФРС (сворачивание программы выкупа рыночных активов, повышение процентных ставок и сокращение баланса) затормозит рост рынка акций. Маловероятно, что индекс S&P 500 по итогам года сможет показать больше 20%. Вообще рост американского рынка в 2022 году остается под вопросом. И теперь уже никто не скажет, будет ли покупка ETF на индекс S&P 500 по соотношению риск/доходность лучше, например, покупки 10-летних американских облигаций? Если вы чувствительны к риску, то, наверное, будет смысл сократить долю акций в вашем портфеле.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба