Сегодня у нас умеренно спекулятивная идея: взять акции ИТ-компании TD SYNNEX (NYSE: SNX), дабы заработать на дорогущих гаджетах.

Потенциал роста и срок действия: 12% за 12 месяцев без учета дивидендов; 23,5% за 2 года без учета дивидендов; 7,5% годовых на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что в ИТ много денег.

Как действуем: берем акции сейчас по 104,19 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

У нас уже была идея по Synnex, но с тех пор много воды утекло: она выделила в отдельную компанию свое подразделение Concentrix и слилась с компанией Tech Data.

Но суть осталась прежней: компания занимается распространением айтишного железа и услуг. По сути, это перепродавец, но он решает кучу проблем за своих клиентов: от поиска нужных решений до перевозок, — и потому его можно считать очень полезным для клиентов. Потребители товаров Synnex — это другие перепродавцы, системные интеграторы и розничные магазины.

Годовой отчет Synnex в целом бесполезен для нас: там нет разбивки по сегментам.

В США компания делает 63% выручки, а 37% — в других, неназванных странах.

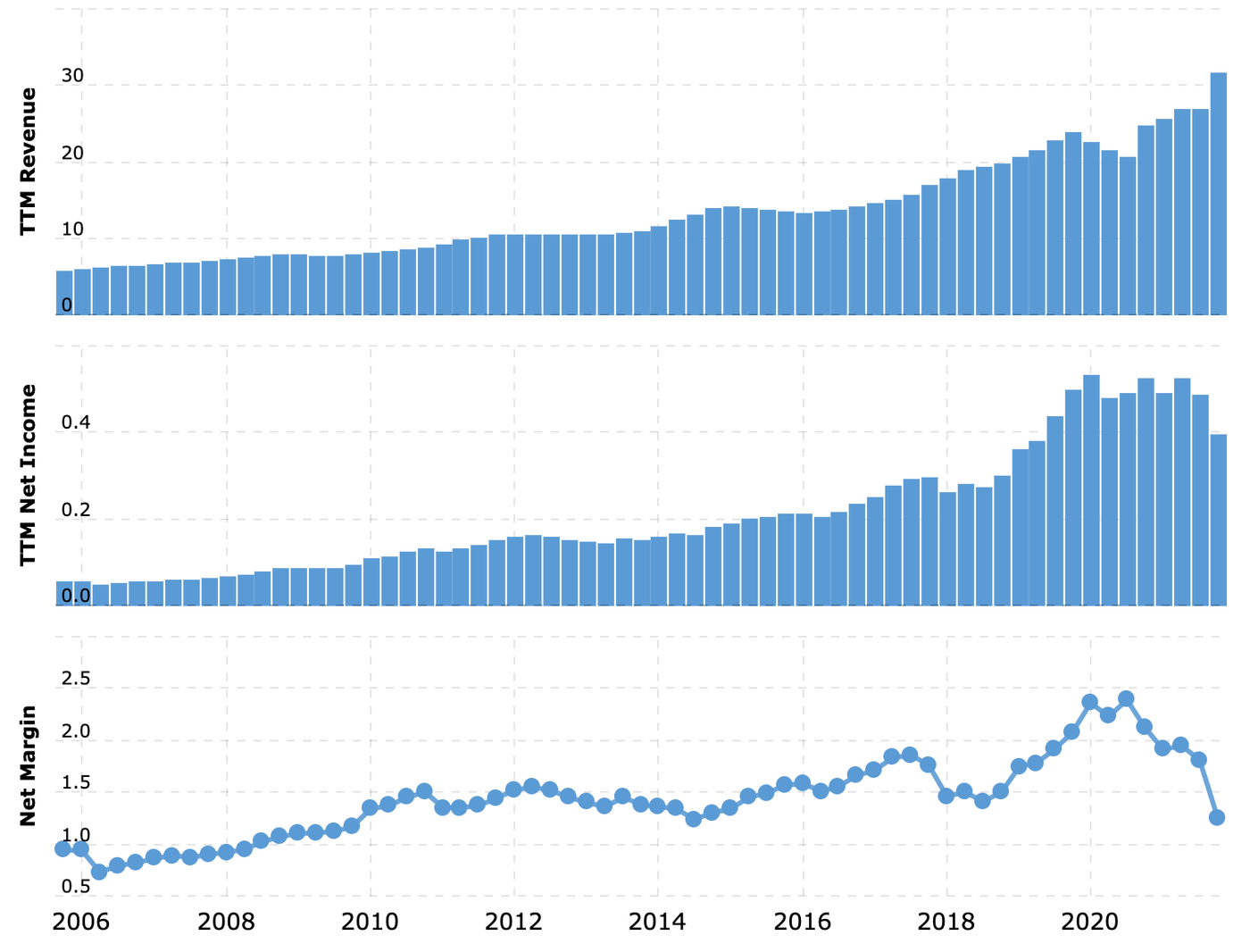

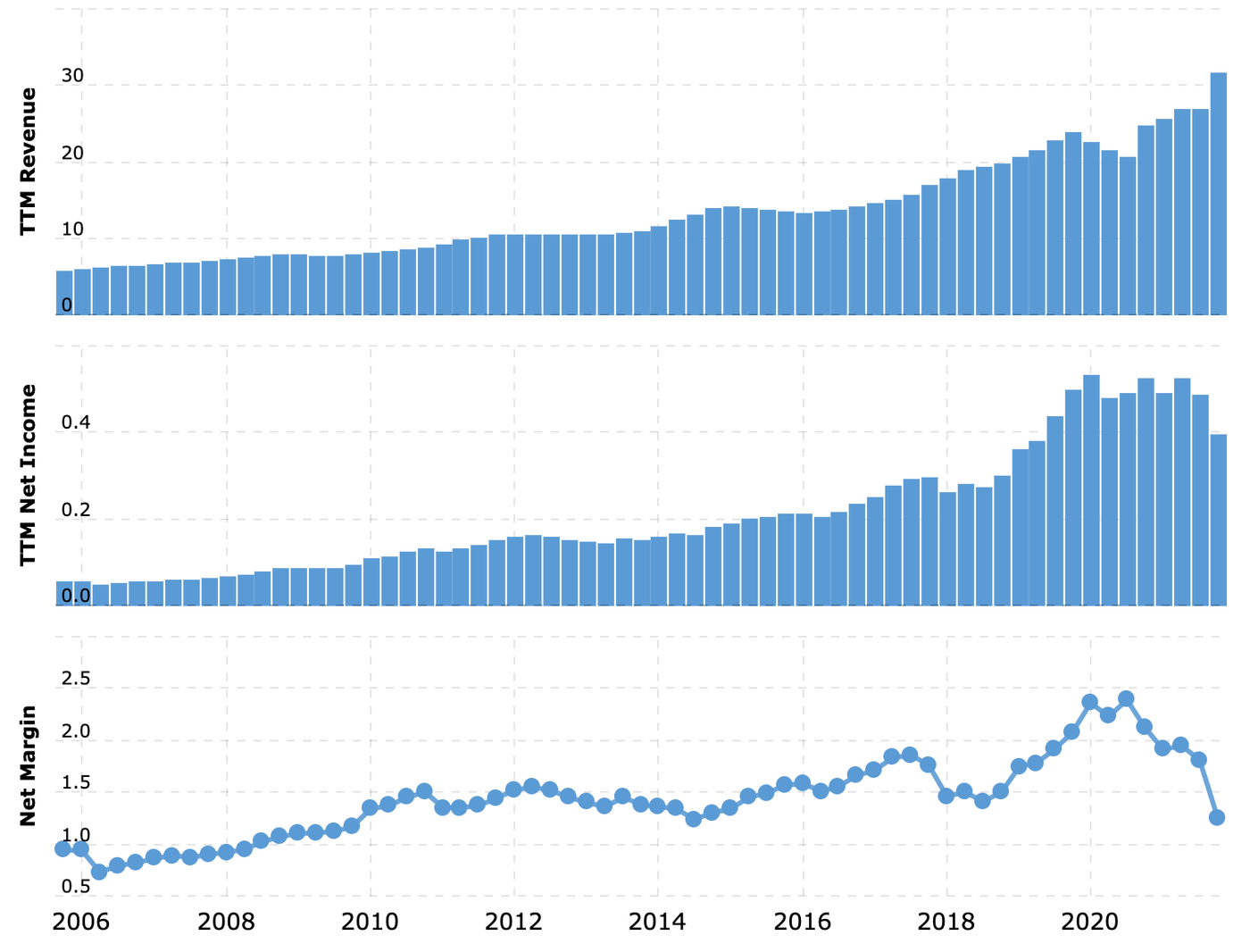

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Примечание: благодаря слиянию с Tech Data выручка компании увеличится в два раза, прибыль тоже вырастет. Источник: Macrotrends

Аргументы в пользу компании

Устроили вирт. Цифровизация экономики и распространение удаленной работы играет на руку Synnex, способствуя высокому спросу на ее товары и услуги. Я бы ожидал, что массовый переход на удаленку продолжится, кроме всего прочего, и потому, что это выгодно работодателям в ИТ-сфере. Стоимость жизни в разных городах США ощутимо разнится, поэтому при переезде из крупной технологической агломерации типа Нью-Йорка или Калифорнии программисты начинают получать немного меньше тысяч долларов в наносекунду.

Большие инвестиции в высокие технологии становятся все более популярными у крупных компаний из самых разных отраслей, так что дело тут не только в удаленке. В целом оба тренда создают позитивную конъюнктуру для бизнеса Synnex как в долгосрочном, так и в краткосрочном плане.

Экономика дефицита. Я считаю, что бесконечная пандемия сделает логистические нарушения нормой. В таких обстоятельствах следует ожидать резкого роста значимости посредников типа Synnex в глазах клиентов. Когда компонентов постоянно не хватает и они не приходят в срок, очень важны услуги людей, которые «знают, где достать».

Не факт, что эта ситуация будет вечной, но в условиях постоянной эпидемиологической и логистической неопределенности я бы поставил на то, что компании вроде Synnex будут очень востребованными еще какое-то неопределенное, но, очень вероятно, продолжительное время.

Здесь также поможет увеличение рыночной доли Synnex в два с лишним раза после слияния с Tech dаta: это позволит компании диктовать клиентам свои цены.

Дешево. С учетом расширения бизнеса компании почти в два раза ее будущий P / S находится в районе 0,13, что очень мало — почти в два раза ниже, чем у ближайших конкурентов из Arrow и ScanSource. Капитализация у Synnex не очень большая — 10 млрд долларов. P / E приемлемый — 16,7 без учета последствий слияния с Tech Data.

Так что, принимая во внимание все вышеперечисленные моменты, я бы рассчитывал на приток в эти акции инвесторов, желающих «заработать на неочевидных бенефициарах пандемии», после того как им надоест играться с переоцененными акциями очевидных бенефициаров типа Zoom.

Дивиденды. Компания платит 1,2 $ на акцию в год, что дает 1,15% годовых. Но прибыль на акцию у нее составляет примерно 6,24 $ в год без учета присоединения Tech Data.

Даже если ее доходы не увеличатся из-за того, что ее доля рынка выросла и усилилась ее переговорная позиция с клиентами, то остается еще очень большой простор для увеличения выплат.

Собственно, в планах компании начать с 2023 года платить больше дивидендов — примерно 25% от свободного денежного потока — и еще тратить сравнимую сумму на выкуп акций. Можно ожидать, что уже через год дивиденды у компании вырастут раза в два, а может, и больше. Также мне кажется, что у компании может появиться инвестор-активист, который может стрясти с нее дивиденды побольше, — и это может произойти значительно раньше 2023 года.

Что может помешать

Концентрация. Согласно отчету, на товары HP приходится 12% выручки компании. Также на неназванного крупного клиента приходится 17% выручки. Изменение отношений с кем-то из них может негативно сказаться на отчетности Synnex.

«Ты не туда воюешь». Текущий логистический кризис не только идет на пользу компании, но и играет против нее: ей тоже приходится сталкиваться с недостатком требуемого товара и выросшими ценами на перевозки. Учитывая крайне низкую маржу ее бизнеса — валовая маржа чуть меньше 6% от выручки, а итоговая маржа около 1,3% от выручки, — я бы опасался, что эти проблемы будут сказываться на ее отчетности.

Но, может быть, она сможет заложить рост расходов в цену своих услуг без потерь для бизнеса и переложить эти проблемы на клиентов. В конце концов, увеличение ее доли рынка позволяет ей это сделать.

Бухгалтерия. У компании довольно ощутимое долговое бремя: долгосрочный долг у нее составляет чуть меньше 4 млрд долларов. Примерно 50% свободного денежного потока компания в будущем планирует тратить на оптимизацию долга и инвестиции в свой бизнес — и это будет ограничивать возможность увеличения дивидендов.

Также следует учитывать: в начале пандемии компания уже отменяла дивиденды — и может сделать это снова. Сейчас это не проблема, компания платит не очень большие дивиденды на общем фоне, так что снижение или отмена выплат в текущем размере не будет сильно пугать инвесторов. Но на длинных дистанциях это может нанести ущерб котировкам: когда компания сильно увеличит размер выплат, в акции набьются любители пассивной доходности, которые будут резко реагировать на любые новости о снижении выплат.

Колосс на бумажных ногах. У бизнеса компании нет сильного основания. Это просто перепродавцы-посредники, которые важны, но могут рассчитывать на серьезный рост бизнеса только в периоды сочетания дефицитов и бешеного спроса. Это нужно понимать и принимать.

Что в итоге

Берем акции сейчас по 104,19 $. А дальше у нас есть следующие варианты:

ждем роста акций до 117 $, которые за них просили еще в сентябре 2021. Думаю, что этого уровня мы достигнем за следующие 12 месяцев: за это время компания начнет реализовывать преимущества слияния с Tech Data;

ждем роста акций до 129 $, которые за них просили еще летом 2021. Вероятно, тут придется подождать около двух лет;

держать акции 10 лет, зарабатывая на вечном дефиците и получая растущие дивиденды.

Если и когда компания начнет платить ощутимые дивиденды, раза так в два больше нынешних, то можно будет начать следить за новостями о ситуации с выплатами на сайте компании, дабы оперативно сбросить акции на «СПб-бирже» до того, как инвесторы в США и затем в РФ отреагируют на эти новости распродажей.

Потенциал роста и срок действия: 12% за 12 месяцев без учета дивидендов; 23,5% за 2 года без учета дивидендов; 7,5% годовых на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что в ИТ много денег.

Как действуем: берем акции сейчас по 104,19 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

У нас уже была идея по Synnex, но с тех пор много воды утекло: она выделила в отдельную компанию свое подразделение Concentrix и слилась с компанией Tech Data.

Но суть осталась прежней: компания занимается распространением айтишного железа и услуг. По сути, это перепродавец, но он решает кучу проблем за своих клиентов: от поиска нужных решений до перевозок, — и потому его можно считать очень полезным для клиентов. Потребители товаров Synnex — это другие перепродавцы, системные интеграторы и розничные магазины.

Годовой отчет Synnex в целом бесполезен для нас: там нет разбивки по сегментам.

В США компания делает 63% выручки, а 37% — в других, неназванных странах.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Примечание: благодаря слиянию с Tech Data выручка компании увеличится в два раза, прибыль тоже вырастет. Источник: Macrotrends

Аргументы в пользу компании

Устроили вирт. Цифровизация экономики и распространение удаленной работы играет на руку Synnex, способствуя высокому спросу на ее товары и услуги. Я бы ожидал, что массовый переход на удаленку продолжится, кроме всего прочего, и потому, что это выгодно работодателям в ИТ-сфере. Стоимость жизни в разных городах США ощутимо разнится, поэтому при переезде из крупной технологической агломерации типа Нью-Йорка или Калифорнии программисты начинают получать немного меньше тысяч долларов в наносекунду.

Большие инвестиции в высокие технологии становятся все более популярными у крупных компаний из самых разных отраслей, так что дело тут не только в удаленке. В целом оба тренда создают позитивную конъюнктуру для бизнеса Synnex как в долгосрочном, так и в краткосрочном плане.

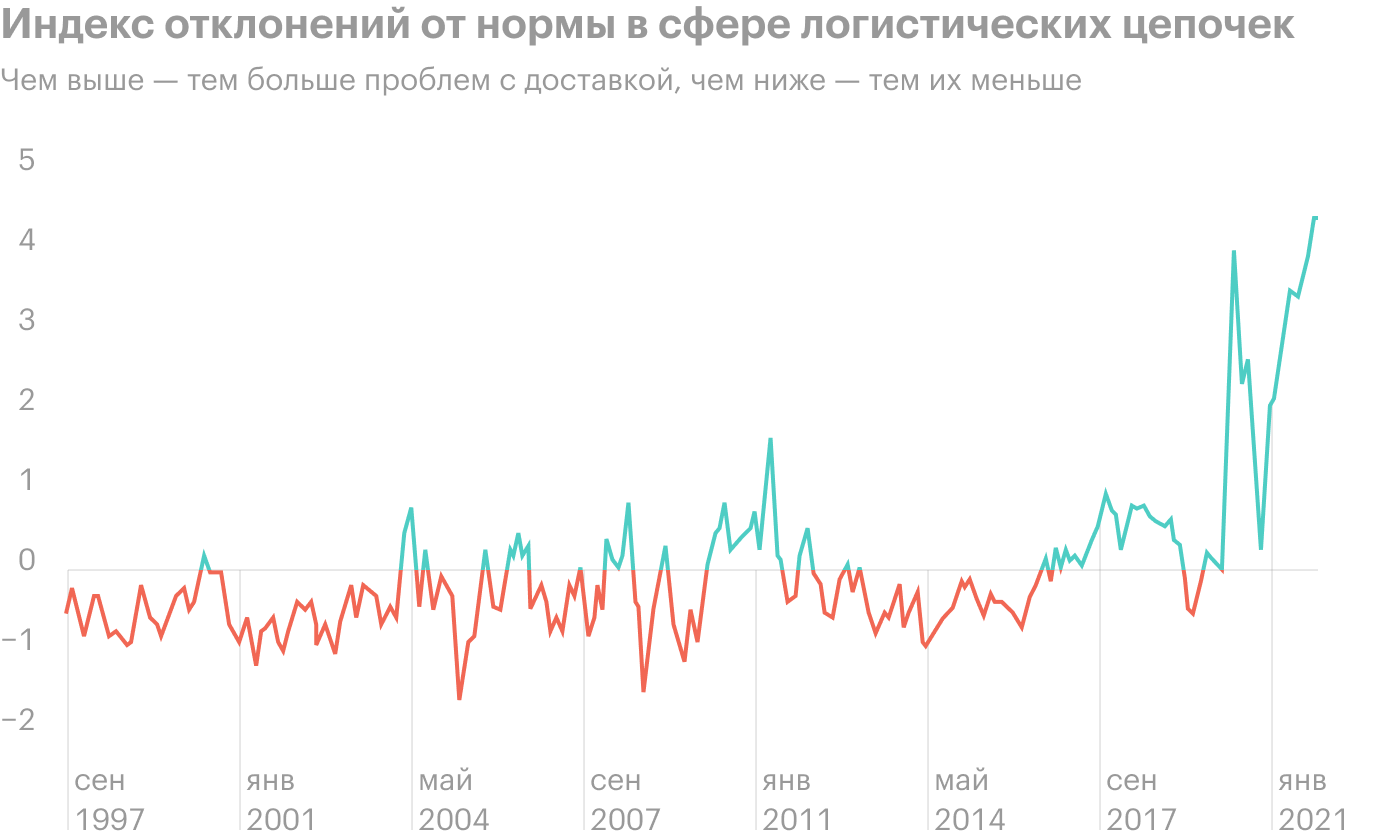

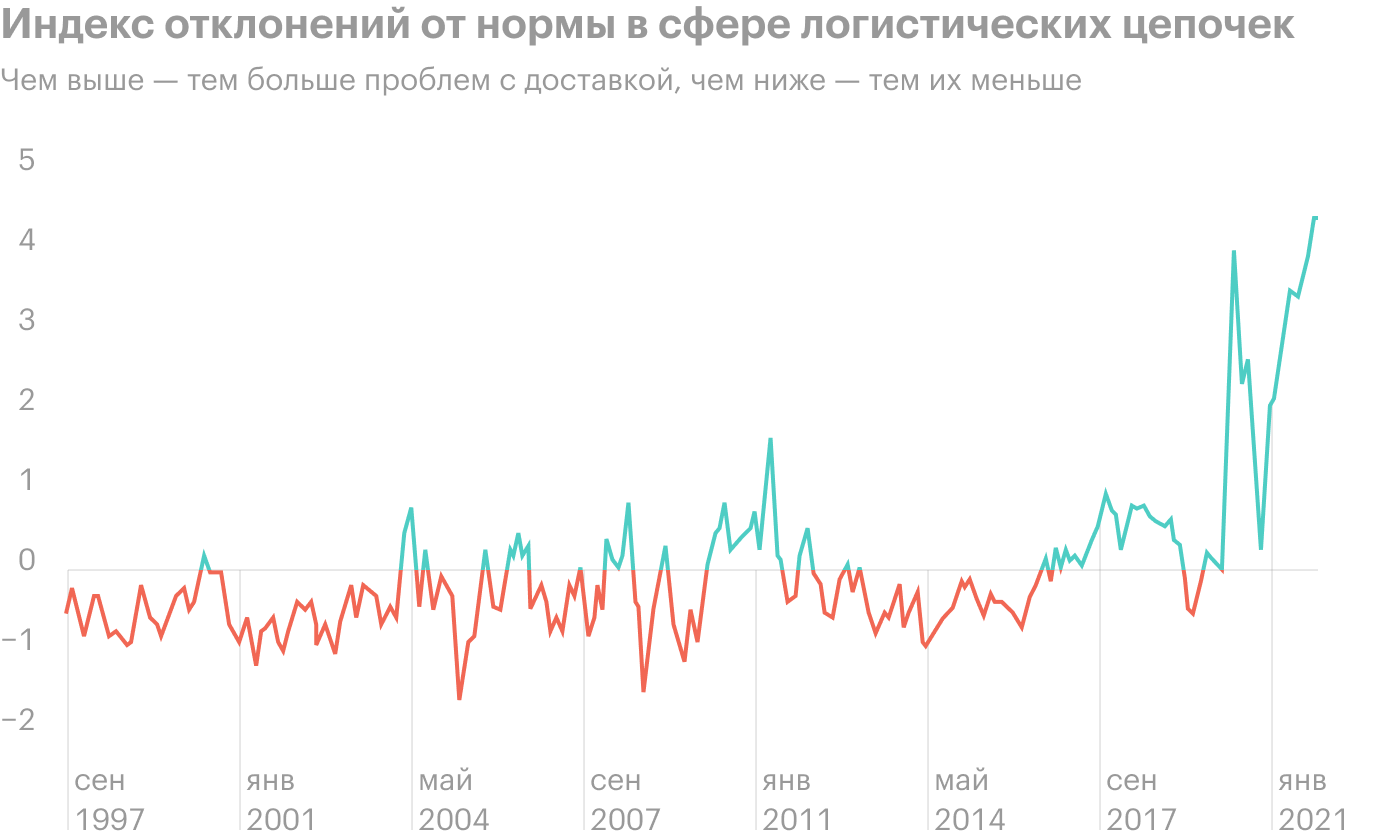

Экономика дефицита. Я считаю, что бесконечная пандемия сделает логистические нарушения нормой. В таких обстоятельствах следует ожидать резкого роста значимости посредников типа Synnex в глазах клиентов. Когда компонентов постоянно не хватает и они не приходят в срок, очень важны услуги людей, которые «знают, где достать».

Не факт, что эта ситуация будет вечной, но в условиях постоянной эпидемиологической и логистической неопределенности я бы поставил на то, что компании вроде Synnex будут очень востребованными еще какое-то неопределенное, но, очень вероятно, продолжительное время.

Здесь также поможет увеличение рыночной доли Synnex в два с лишним раза после слияния с Tech dаta: это позволит компании диктовать клиентам свои цены.

Дешево. С учетом расширения бизнеса компании почти в два раза ее будущий P / S находится в районе 0,13, что очень мало — почти в два раза ниже, чем у ближайших конкурентов из Arrow и ScanSource. Капитализация у Synnex не очень большая — 10 млрд долларов. P / E приемлемый — 16,7 без учета последствий слияния с Tech Data.

Так что, принимая во внимание все вышеперечисленные моменты, я бы рассчитывал на приток в эти акции инвесторов, желающих «заработать на неочевидных бенефициарах пандемии», после того как им надоест играться с переоцененными акциями очевидных бенефициаров типа Zoom.

Дивиденды. Компания платит 1,2 $ на акцию в год, что дает 1,15% годовых. Но прибыль на акцию у нее составляет примерно 6,24 $ в год без учета присоединения Tech Data.

Даже если ее доходы не увеличатся из-за того, что ее доля рынка выросла и усилилась ее переговорная позиция с клиентами, то остается еще очень большой простор для увеличения выплат.

Собственно, в планах компании начать с 2023 года платить больше дивидендов — примерно 25% от свободного денежного потока — и еще тратить сравнимую сумму на выкуп акций. Можно ожидать, что уже через год дивиденды у компании вырастут раза в два, а может, и больше. Также мне кажется, что у компании может появиться инвестор-активист, который может стрясти с нее дивиденды побольше, — и это может произойти значительно раньше 2023 года.

Что может помешать

Концентрация. Согласно отчету, на товары HP приходится 12% выручки компании. Также на неназванного крупного клиента приходится 17% выручки. Изменение отношений с кем-то из них может негативно сказаться на отчетности Synnex.

«Ты не туда воюешь». Текущий логистический кризис не только идет на пользу компании, но и играет против нее: ей тоже приходится сталкиваться с недостатком требуемого товара и выросшими ценами на перевозки. Учитывая крайне низкую маржу ее бизнеса — валовая маржа чуть меньше 6% от выручки, а итоговая маржа около 1,3% от выручки, — я бы опасался, что эти проблемы будут сказываться на ее отчетности.

Но, может быть, она сможет заложить рост расходов в цену своих услуг без потерь для бизнеса и переложить эти проблемы на клиентов. В конце концов, увеличение ее доли рынка позволяет ей это сделать.

Бухгалтерия. У компании довольно ощутимое долговое бремя: долгосрочный долг у нее составляет чуть меньше 4 млрд долларов. Примерно 50% свободного денежного потока компания в будущем планирует тратить на оптимизацию долга и инвестиции в свой бизнес — и это будет ограничивать возможность увеличения дивидендов.

Также следует учитывать: в начале пандемии компания уже отменяла дивиденды — и может сделать это снова. Сейчас это не проблема, компания платит не очень большие дивиденды на общем фоне, так что снижение или отмена выплат в текущем размере не будет сильно пугать инвесторов. Но на длинных дистанциях это может нанести ущерб котировкам: когда компания сильно увеличит размер выплат, в акции набьются любители пассивной доходности, которые будут резко реагировать на любые новости о снижении выплат.

Колосс на бумажных ногах. У бизнеса компании нет сильного основания. Это просто перепродавцы-посредники, которые важны, но могут рассчитывать на серьезный рост бизнеса только в периоды сочетания дефицитов и бешеного спроса. Это нужно понимать и принимать.

Что в итоге

Берем акции сейчас по 104,19 $. А дальше у нас есть следующие варианты:

ждем роста акций до 117 $, которые за них просили еще в сентябре 2021. Думаю, что этого уровня мы достигнем за следующие 12 месяцев: за это время компания начнет реализовывать преимущества слияния с Tech Data;

ждем роста акций до 129 $, которые за них просили еще летом 2021. Вероятно, тут придется подождать около двух лет;

держать акции 10 лет, зарабатывая на вечном дефиците и получая растущие дивиденды.

Если и когда компания начнет платить ощутимые дивиденды, раза так в два больше нынешних, то можно будет начать следить за новостями о ситуации с выплатами на сайте компании, дабы оперативно сбросить акции на «СПб-бирже» до того, как инвесторы в США и затем в РФ отреагируют на эти новости распродажей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба