Первый месяц 2022 года ознаменовался высокой волатильностью фондового рынка. Перспективы роста процентных ставок повышают привлекательность продуктов с фиксированной доходностью и запускают перетекание капитала из акций в облигации. Дополнительное давление на фондовый рынок оказала возможность повышения налоговой ставки (как для корпоративного сектора, так и физических лиц).

Вся та ликвидность, которую РС и правительство вливали в рынки, помогла акциям отбиться от их минимумов начала 2020 года. Однако ралли было настолько мощным, что необходимость в коррекции назрела довольно быстро. В ближайшие недели и месяцы торги могут быть очень волатильными. Серьезное снижение может запустить волну падения спроса на рисковые активы в целом. Более того, распродажа на фондовом рынке может оказать давление на ряд сырьевых товаров.

Стоит отметить, что ралли сырьевых рынков стало результатом усиления инфляционного давления в экономике, вызванным вливаниями ликвидности. Правительства и регуляторы ответили на пандемию коронавируса теми же инструментами, что и на мировой финансовый кризис 2008 года. Тогда помощь экономике вылилась в скачок сырьевых товаров до их многолетних (а в некоторых случаях даже рекордных) пиков уже в 2011-2012 гг. Однако, несмотря на то, что события наших дней очень похожи на последствия мирового финансового кризиса, нельзя исключать возможность распродаж на рынках сырья.

Сырьевые товары, как правило, гораздо более волатильны, чем акции и облигации, и мы вправе ожидать от них размашистых движений в ближайшие недели и месяцы. Однако если истории суждено повториться, то эти просадки могут стать возможностью для открытия крайне выгодных длинных позиций.

«Бычьи» рынки редко бывают прямолинейны

Независимо от направления тренда, рынки подвержены всплескам и коррекциям, за которыми следуют периоды нормализации динамики. Ралли на медвежьих рынках могут быть очень болезненными и обычно происходят, когда участники рынка увеличивают кредитное плечо по коротким позициям, и рынок их за это наказывает. В то же время обвалы на растущих рынках могут быть краткосрочными, но от этого не менее взрывными движениями, которые подрывают доверие даже самых преданных «быков».

Сырьевые товары, как правило, гораздо более волатильны, чем акции, облигации или валюты, однако они существуют не в «вакууме». Период падения спроса на риск или геополитическое потрясения могут подрывать цены, что больно бьет по спекулянтам (особенно если рынок перекошен в ту или иную сторону).

За примером далеко ходить не нужно: природный газ, который не далее как в октябре 2021 года стоил 6,466 доллара за миллион британских тепловых единиц, упал ниже 4 долларов. Однако затем по восточному побережью США ударили морозы, а на российско-украинской границе возник кризис, в результате чего февральский фьючерс на голубое топливо резко подскочил.

Период с начала октября по конец января фьючерсный контракт NYMEX провел в нисходящем канале, к 24 января опустившись ниже 4 долларов. Однако уже 27 января газ торговался более чем на 87% выше уровней начала недели, достигнув пиков 2008 года. После истечения февральских контрактов мартовские цены скорректировались до 4,639 доллара, однако уже ко 2 февраля достигли 5,35 доллара.

Аналогичные по размаху движения можно наблюдать и в обратную сторону. В мае 2021 года фьючерсы на пиломатериалы выросли до 1711,20 доллара.

Как можно заметить, спустя всего четыре месяца пиломатериалы стоили уже 448 долларов за тысячу досковых футов, что составляет менее трети от майских пиков. Пиломатериалы вернулись к отметке в 1000 долларов к декабрю 2021 года, после чего в январе превысили уровень в 1300 долларов и ко 2 февраля опустились ниже 1000 долларов.

«Бычий» импульс восходит к 2020 году

В начале 2020 года последствия пандемии ощутили на себе практически все типы активов, обвалившись к многолетним минимумам. Страх перед глобальной депрессией имел далекоидущие последствия, посеяв семена будущего роста цен. Лекарство от низких цен на сырье — очень низкие цены. Когда спрос испаряется, поставщики сокращают или приостанавливают производство, что ведет к будущему дефициту. Кроме того, пандемия сопровождалась рядом уникальных проблем; локдауны, например, привели к падению объемов производства множества сырьевых товаров.

Вливания ликвидности со стороны центральных банков и меры стимулирования экономики стабилизировали финансовую систему. Однако эта политика сформировала базу для взрывного роста инфляционного давления; в то же время вызванный пандемией дефицит и перебои в цепочках поставок усиливали «бычий» импульс многих рынков.

Ралли сырьевых активов было похоже на эстафету. Первым взлетело золото, достигнув рекордного пика в 2063 долларов уже в августе 2020 года. Затем желтый металл скорректировался и передал эстафету пиломатериалам, меди и палладию, обновившим рекордные максимумы в мае 2021 года. Нефть, природный газ, нефтепродукты, уголь и этанол достигли многолетних пиков чуть позднее (при этом большинство из них оставались в восходящем тренде на начало 2022 года). Сельскохозяйственные товары также достигли многолетних максимумов.

При этом попытки решить проблемы изменения климата только усугубили «бычьи» тренды в то время, когда производство не поспевает за растущим спросом. Сейчас палочку в этой эстафете несут природный газ, палладий и фьючерсы на замороженный апельсиновый сок. Еще в декабре палладий торговался по 1549 долларов, а уже 2 февраля одна унция стоила 2375 долларов. Рост спроса на металл со стороны автопроизводителей является признаком того, что дефицит микроэлектроники удается побороть. Палладий является важным компонентом каталитических нейтрализаторов.

Дорогое сырье подвержено коррекциям

Падение цен на сырьевые товары обычно влечет за собой снижение объемов производства. Но верно и обратное, ведь высокие цены стимулируют производителей наращивать поставки, увеличивая свою прибыль. Но чем выше цены, тем больше они подвержены внезапным коррекциям. Мы уже приводили в пример пиломатериалы, поэтому скажем пару слов о меди: с мая по август красный металл упал с почти 4,90 доллара до менее чем 4 долларов. Прошлогодняя распродажа палладия была еще более агрессивной: с более чем 3000 долларов за унцию до менее чем 1600 долларов.

Фондовый рынок оказался в подвешенном состоянии, процентные ставки будут расти, а доллар США укрепляется, а значит тучи над сырьевыми товарами сгустились. Те товары, которые демонстрировали наиболее активное ралли, как правило, являются главными кандидатами на коррекцию. И эти падения станут испытанием даже для самых преданных «быков».

Борьба с инфляцией займет некоторое время

Я бы рассматривал любые корректировки сырьевых товаров как временные события. Я считаю, что событиям 2008-2012 годов суждено повториться. Объемы ликвидности и стимулов, при помощи которых власти боролись с последствиями мирового финансово кризиса, блекнут на фоне средств, которые в экономику влили за последние два года.

Одним из популярных определений безумия является «многократное повторение одних и тех же действий в надежде на иной исход».

Ликвидность и стимулы разожгли «бычье» пламя под рынком сырьевых товаров в 2008 году, однако масштабы текущего инфляционного давления могут оказаться еще более значительными. Возможно, сейчас мы находимся лишь в середине «бычьего» цикла.

Процентные ставки будут расти, доллар США укрепляется, фондовый рынок оказался под угрозой, а инфляция достигла 40-летнего пика. За 2021 год цены потребителей выросли на 7%, а цены производителей — почти на 10%. Базовая инфляция (исключающая продукты питания и энергоносители) составила всего 5,5%, однако при шаге в 25 базисных пунктов ФРС придется поднять ставку 22 раза, чтобы вернуть реальную доходность в положительную зону. Между тем, стоимость продуктов питания и энергии влияет на все предприятия и отдельных лиц, а значит, инфляция, вероятно, гораздо выше.

Рост цен на нефть, газ и уголь подогревает инфляцию, поскольку углеводороды остаются критически важной статьей расходов на производство большей части сырьевых товаров. Рост цен на энергоносители оказывает повышательное давление на металлы, полезные ископаемые и сельскохозяйственную продукцию. Инфляция — порочное явление, подрывающее покупательную способность денег. Учитывая, что доллар США укрепляется по отношению к другим валютам, он обесценивается не так быстро, как прочие валютные инструменты.

Если ФРС не займет «сверх-ястребиную» позицию, инфляцию в обозримом будущем не получится сдержать. Изменение энергетической политики Администрации США вернуло контроль над рынком странам ОПЕК и России. Картелю выгоднее продавать один баррель нефти по 100 долларов, чем два по 50 долларов. Рост цен на энергоносители делает обуздание инфляции непростой задачей.

DBC — диверсифицированный биржевой продукт с акцентом на энергоносителях

«Бычье» ралли сырьевых товаров продолжается, однако никогда нельзя забывать об угрозе коррекции. Оптимальной стратегией на ближайшие месяцы будет покупка на просадках; при этом следует резервировать часть средств на случаи более глубоких коррекций. Не бойтесь фиксировать прибыль по длинным рисковым позициям в периоды ралли к многолетним максимумам. Джон Морган однажды сказал, что он разбогател, продав слишком рано.

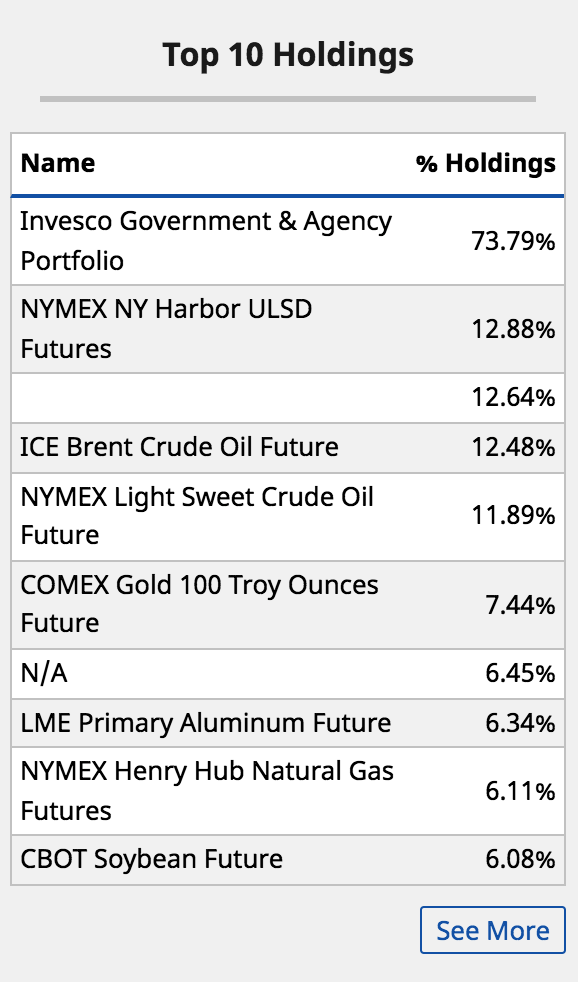

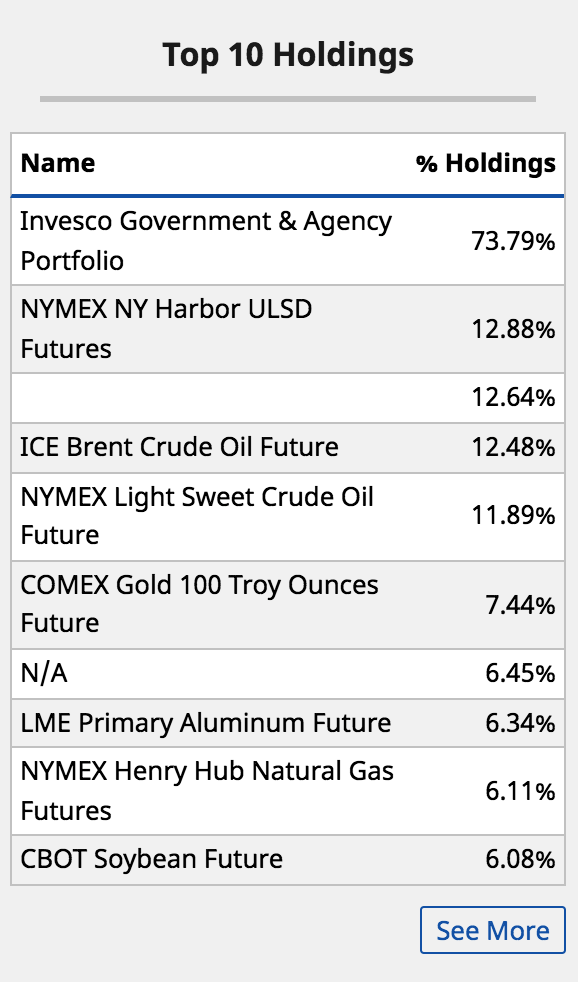

Тем, кто хочет принять участие в «бычьем» ралли, но не хочет выходить на фьючерсную арену, мы рекомендуем обратить внимание на Invesco DB Commodity Index Tracking Fund (NYSE:DBC) — ликвидный биржевой продукт сырьевого рынка с акцентом на традиционные энергоносители.

Invesco DB Commodity Index Tracking Fund призван отражать динамику (как положительную, так и отрицательную) индекса DBIQ Optimum Yield Diversified Commodity Index Excess Return™, также распределяя между инвесторами процентный доход от активов фонда, в основном представляющих собой ценные бумаги Минфина США и доходы от операций на валютном рынке (за вычетом расходов).

Фонд предназначен для инвесторов, которым нужен экономичный и удобный способ инвестирования в товарные фьючерсы. Портфель индекса формируется с оглядкой на ряд правил и включает фьючерсные контракты на 14 самых активно торгуемых и важных товаров в мире. Фонд и индекс балансируются и восстанавливаются ежегодно (в ноябре).

DBC управляет чуть более чем 3 миллиардами долларов, а владельцев ежедневно сменяют в среднем 4,2 миллиона акций. ETF взимает комиссию в размере 0,87%.

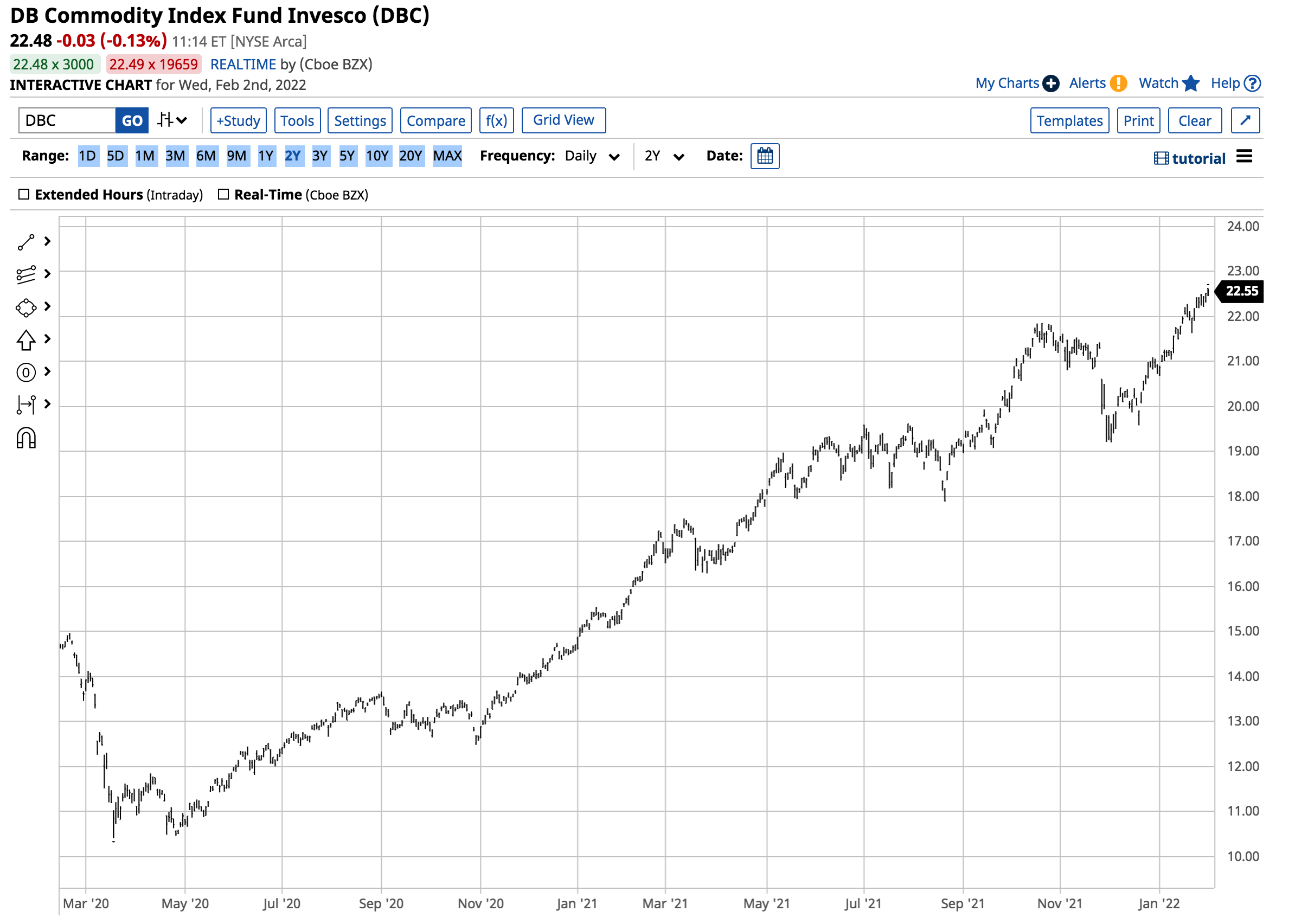

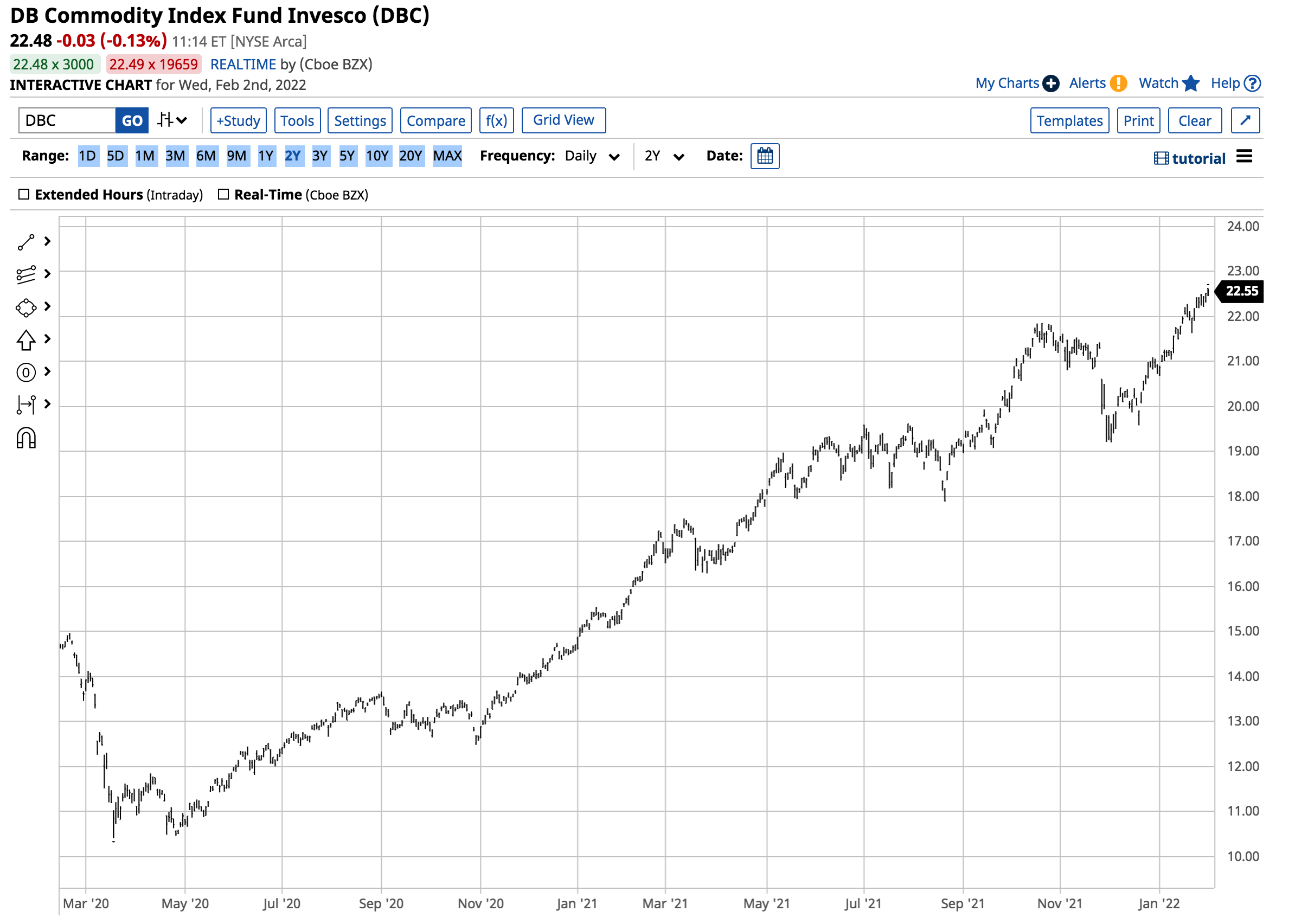

На графике можно проследить ралли 2021 года на 41,4% (с 14,70 до 20,78 долларов за акцию). С начала 2022 года DBC успел прибавить 8,2%, ко 2 февраля достигнув 22,48 долларов.

Сырьевые товары — очень волатильные активы, и чем выше они забираются, тем выше вероятность коррекций. Покупка на просадках будет оптимальным подходом в ближайшие недели и месяцы. Любые периоды падения спроса на риск в условиях коррекций на фондовом рынке или геополитических потрясений могут создавать привлекательные торговые возможности.

Вся та ликвидность, которую РС и правительство вливали в рынки, помогла акциям отбиться от их минимумов начала 2020 года. Однако ралли было настолько мощным, что необходимость в коррекции назрела довольно быстро. В ближайшие недели и месяцы торги могут быть очень волатильными. Серьезное снижение может запустить волну падения спроса на рисковые активы в целом. Более того, распродажа на фондовом рынке может оказать давление на ряд сырьевых товаров.

Стоит отметить, что ралли сырьевых рынков стало результатом усиления инфляционного давления в экономике, вызванным вливаниями ликвидности. Правительства и регуляторы ответили на пандемию коронавируса теми же инструментами, что и на мировой финансовый кризис 2008 года. Тогда помощь экономике вылилась в скачок сырьевых товаров до их многолетних (а в некоторых случаях даже рекордных) пиков уже в 2011-2012 гг. Однако, несмотря на то, что события наших дней очень похожи на последствия мирового финансового кризиса, нельзя исключать возможность распродаж на рынках сырья.

Сырьевые товары, как правило, гораздо более волатильны, чем акции и облигации, и мы вправе ожидать от них размашистых движений в ближайшие недели и месяцы. Однако если истории суждено повториться, то эти просадки могут стать возможностью для открытия крайне выгодных длинных позиций.

«Бычьи» рынки редко бывают прямолинейны

Независимо от направления тренда, рынки подвержены всплескам и коррекциям, за которыми следуют периоды нормализации динамики. Ралли на медвежьих рынках могут быть очень болезненными и обычно происходят, когда участники рынка увеличивают кредитное плечо по коротким позициям, и рынок их за это наказывает. В то же время обвалы на растущих рынках могут быть краткосрочными, но от этого не менее взрывными движениями, которые подрывают доверие даже самых преданных «быков».

Сырьевые товары, как правило, гораздо более волатильны, чем акции, облигации или валюты, однако они существуют не в «вакууме». Период падения спроса на риск или геополитическое потрясения могут подрывать цены, что больно бьет по спекулянтам (особенно если рынок перекошен в ту или иную сторону).

За примером далеко ходить не нужно: природный газ, который не далее как в октябре 2021 года стоил 6,466 доллара за миллион британских тепловых единиц, упал ниже 4 долларов. Однако затем по восточному побережью США ударили морозы, а на российско-украинской границе возник кризис, в результате чего февральский фьючерс на голубое топливо резко подскочил.

Период с начала октября по конец января фьючерсный контракт NYMEX провел в нисходящем канале, к 24 января опустившись ниже 4 долларов. Однако уже 27 января газ торговался более чем на 87% выше уровней начала недели, достигнув пиков 2008 года. После истечения февральских контрактов мартовские цены скорректировались до 4,639 доллара, однако уже ко 2 февраля достигли 5,35 доллара.

Аналогичные по размаху движения можно наблюдать и в обратную сторону. В мае 2021 года фьючерсы на пиломатериалы выросли до 1711,20 доллара.

Как можно заметить, спустя всего четыре месяца пиломатериалы стоили уже 448 долларов за тысячу досковых футов, что составляет менее трети от майских пиков. Пиломатериалы вернулись к отметке в 1000 долларов к декабрю 2021 года, после чего в январе превысили уровень в 1300 долларов и ко 2 февраля опустились ниже 1000 долларов.

«Бычий» импульс восходит к 2020 году

В начале 2020 года последствия пандемии ощутили на себе практически все типы активов, обвалившись к многолетним минимумам. Страх перед глобальной депрессией имел далекоидущие последствия, посеяв семена будущего роста цен. Лекарство от низких цен на сырье — очень низкие цены. Когда спрос испаряется, поставщики сокращают или приостанавливают производство, что ведет к будущему дефициту. Кроме того, пандемия сопровождалась рядом уникальных проблем; локдауны, например, привели к падению объемов производства множества сырьевых товаров.

Вливания ликвидности со стороны центральных банков и меры стимулирования экономики стабилизировали финансовую систему. Однако эта политика сформировала базу для взрывного роста инфляционного давления; в то же время вызванный пандемией дефицит и перебои в цепочках поставок усиливали «бычий» импульс многих рынков.

Ралли сырьевых активов было похоже на эстафету. Первым взлетело золото, достигнув рекордного пика в 2063 долларов уже в августе 2020 года. Затем желтый металл скорректировался и передал эстафету пиломатериалам, меди и палладию, обновившим рекордные максимумы в мае 2021 года. Нефть, природный газ, нефтепродукты, уголь и этанол достигли многолетних пиков чуть позднее (при этом большинство из них оставались в восходящем тренде на начало 2022 года). Сельскохозяйственные товары также достигли многолетних максимумов.

При этом попытки решить проблемы изменения климата только усугубили «бычьи» тренды в то время, когда производство не поспевает за растущим спросом. Сейчас палочку в этой эстафете несут природный газ, палладий и фьючерсы на замороженный апельсиновый сок. Еще в декабре палладий торговался по 1549 долларов, а уже 2 февраля одна унция стоила 2375 долларов. Рост спроса на металл со стороны автопроизводителей является признаком того, что дефицит микроэлектроники удается побороть. Палладий является важным компонентом каталитических нейтрализаторов.

Дорогое сырье подвержено коррекциям

Падение цен на сырьевые товары обычно влечет за собой снижение объемов производства. Но верно и обратное, ведь высокие цены стимулируют производителей наращивать поставки, увеличивая свою прибыль. Но чем выше цены, тем больше они подвержены внезапным коррекциям. Мы уже приводили в пример пиломатериалы, поэтому скажем пару слов о меди: с мая по август красный металл упал с почти 4,90 доллара до менее чем 4 долларов. Прошлогодняя распродажа палладия была еще более агрессивной: с более чем 3000 долларов за унцию до менее чем 1600 долларов.

Фондовый рынок оказался в подвешенном состоянии, процентные ставки будут расти, а доллар США укрепляется, а значит тучи над сырьевыми товарами сгустились. Те товары, которые демонстрировали наиболее активное ралли, как правило, являются главными кандидатами на коррекцию. И эти падения станут испытанием даже для самых преданных «быков».

Борьба с инфляцией займет некоторое время

Я бы рассматривал любые корректировки сырьевых товаров как временные события. Я считаю, что событиям 2008-2012 годов суждено повториться. Объемы ликвидности и стимулов, при помощи которых власти боролись с последствиями мирового финансово кризиса, блекнут на фоне средств, которые в экономику влили за последние два года.

Одним из популярных определений безумия является «многократное повторение одних и тех же действий в надежде на иной исход».

Ликвидность и стимулы разожгли «бычье» пламя под рынком сырьевых товаров в 2008 году, однако масштабы текущего инфляционного давления могут оказаться еще более значительными. Возможно, сейчас мы находимся лишь в середине «бычьего» цикла.

Процентные ставки будут расти, доллар США укрепляется, фондовый рынок оказался под угрозой, а инфляция достигла 40-летнего пика. За 2021 год цены потребителей выросли на 7%, а цены производителей — почти на 10%. Базовая инфляция (исключающая продукты питания и энергоносители) составила всего 5,5%, однако при шаге в 25 базисных пунктов ФРС придется поднять ставку 22 раза, чтобы вернуть реальную доходность в положительную зону. Между тем, стоимость продуктов питания и энергии влияет на все предприятия и отдельных лиц, а значит, инфляция, вероятно, гораздо выше.

Рост цен на нефть, газ и уголь подогревает инфляцию, поскольку углеводороды остаются критически важной статьей расходов на производство большей части сырьевых товаров. Рост цен на энергоносители оказывает повышательное давление на металлы, полезные ископаемые и сельскохозяйственную продукцию. Инфляция — порочное явление, подрывающее покупательную способность денег. Учитывая, что доллар США укрепляется по отношению к другим валютам, он обесценивается не так быстро, как прочие валютные инструменты.

Если ФРС не займет «сверх-ястребиную» позицию, инфляцию в обозримом будущем не получится сдержать. Изменение энергетической политики Администрации США вернуло контроль над рынком странам ОПЕК и России. Картелю выгоднее продавать один баррель нефти по 100 долларов, чем два по 50 долларов. Рост цен на энергоносители делает обуздание инфляции непростой задачей.

DBC — диверсифицированный биржевой продукт с акцентом на энергоносителях

«Бычье» ралли сырьевых товаров продолжается, однако никогда нельзя забывать об угрозе коррекции. Оптимальной стратегией на ближайшие месяцы будет покупка на просадках; при этом следует резервировать часть средств на случаи более глубоких коррекций. Не бойтесь фиксировать прибыль по длинным рисковым позициям в периоды ралли к многолетним максимумам. Джон Морган однажды сказал, что он разбогател, продав слишком рано.

Тем, кто хочет принять участие в «бычьем» ралли, но не хочет выходить на фьючерсную арену, мы рекомендуем обратить внимание на Invesco DB Commodity Index Tracking Fund (NYSE:DBC) — ликвидный биржевой продукт сырьевого рынка с акцентом на традиционные энергоносители.

Invesco DB Commodity Index Tracking Fund призван отражать динамику (как положительную, так и отрицательную) индекса DBIQ Optimum Yield Diversified Commodity Index Excess Return™, также распределяя между инвесторами процентный доход от активов фонда, в основном представляющих собой ценные бумаги Минфина США и доходы от операций на валютном рынке (за вычетом расходов).

Фонд предназначен для инвесторов, которым нужен экономичный и удобный способ инвестирования в товарные фьючерсы. Портфель индекса формируется с оглядкой на ряд правил и включает фьючерсные контракты на 14 самых активно торгуемых и важных товаров в мире. Фонд и индекс балансируются и восстанавливаются ежегодно (в ноябре).

DBC управляет чуть более чем 3 миллиардами долларов, а владельцев ежедневно сменяют в среднем 4,2 миллиона акций. ETF взимает комиссию в размере 0,87%.

На графике можно проследить ралли 2021 года на 41,4% (с 14,70 до 20,78 долларов за акцию). С начала 2022 года DBC успел прибавить 8,2%, ко 2 февраля достигнув 22,48 долларов.

Сырьевые товары — очень волатильные активы, и чем выше они забираются, тем выше вероятность коррекций. Покупка на просадках будет оптимальным подходом в ближайшие недели и месяцы. Любые периоды падения спроса на риск в условиях коррекций на фондовом рынке или геополитических потрясений могут создавать привлекательные торговые возможности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба