Цена на золото откатилась от двухнедельного пика в четверг, когда фондовые рынки упали, а стоимость долгосрочных заимствований выросла после того, как новые данные показали, что инфляция в США в прошлом месяце снова ускорилась, достигнув самого высокого уровня за 4 десятилетия. По данным Бюро статистики труда, скачок был обусловлен ростом цен на продовольствие, электричество и жилье.

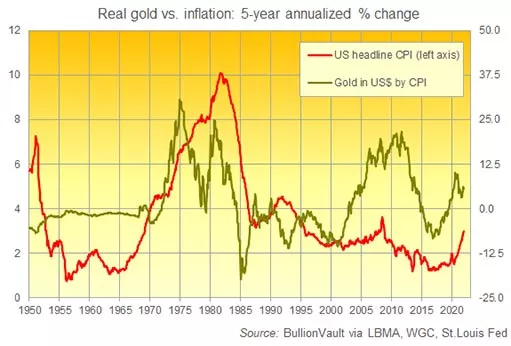

Так называемая «базовая» инфляция, не учитывающая «волатильные» цены на топливо и продукты питания, тоже повысилась, поднявшись с 5,5% до 6,0% в год, что стало самым быстрым темпом роста с лета 1982 года.

В целом, общая стоимость жизни по индексу потребительских цен в США выросла на 7,5% без учета сезонных колебаний, также достигнув максимума с февраля 1982.

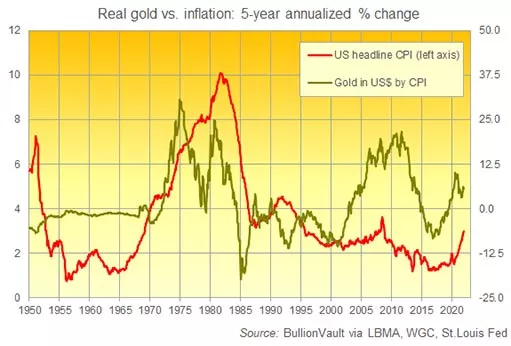

Это означает, что в перерасчете на пять лет инфляция ИПЦ составляет 3,0% в год, что также является максимальным темпом за данный период с момента банковского краха Lehman Brothers в конце 2008 года, когда цена на нефть достигла рекордных $150 долларов за баррель.

В преддверии выпуска данных цена на золото в долларах достигла $1.835 — самого высокого уровня с момента заседания Федеральной резервной системы США в конце января, в ходе которого, по мнению аналитиков, экспертов и трейдеров, центробанк продемонстрировал «ястребиный» настрой в отношении повышения процентных ставок в 2022 году.

Серебро торговалось на 50 центов ниже, чем 2 недели назад, в области $23,35 доллара за унцию и практически не изменилось после публикации данных.

Тем временем для американских инвесторов золото упало до 1.828 долларов, но удержалось выше 1.350 фунтов стерлингов и 1.600 евро для трейдеров из Великобритании и Европы.

Поскольку аналитики, эксперты и трейдеры ожидали, что сильный индекс потребительских цен будет способствовать агрессивному повышению ставок со стороны Федеральной резервной системы на заседании в марте, фьючерсы на нью-йоркском рынке упали на фоне новостей об инфляции, а европейские биржи растеряли недавний прирост.

Цены на облигации с фиксированным доходом также снизились, в результате чего доходность 10-летних облигаций Великобритании и Германии достигла новых 3-летних максимумов.

Доходность десятилетних казначейских облигаций США достигла 1,99% годовых — самого высокого значения с августа 2019 года.

Стоимость заимствований на китайском рынке «мусорных облигаций» ранее резко снизилась на фоне слухов о том, что управляющие активами, специализирующиеся на «проблемных» долгах, покупают для поддержки цен, особенно в обремененном долгами и быстро слабеющем секторе недвижимости Китая. Считается, что на покупателей повлияли власти.

Аналитики ожидают, что Народный банк Китая снизит свою ключевую процентную ставку на следующей неделе, чтобы попытаться стимулировать экономический рост.

Однако, по словам одного экономиста из Шанхая, «пространства [для маневра] может стать меньше после того, как ФРС начнет повышать процентные ставки».

Согласно новым данным, опубликованным в четверг, в январе новое кредитование заемщиков из частного сектора в Китае – второй по величине экономике мира – увеличилось более чем в три раза по сравнению с декабрьским показателем до нового месячного рекорда в юанях.

Центральный банк Японии также сопротивляется росту стоимости заимствований. В четверг центробанк удивил рынок, вновь предложив покупку неограниченного количества 10-летних государственных облигаций Токио на вновь созданные деньги. Таким образом, годовой доход для покупателей облигаций останется близким к 0%.

В связи с тем, что инфляция потребительских цен в третьей по величине экономике мира выросла до 0,5% после десятилетий дефляции, управляющий Банка Японии Харухико Курода заявил, что Банк Японии будет придерживаться сверхмягкой денежно-кредитной политики как минимум до апреля 2023 года, когда истечет его срок на посту.

Так называемая «базовая» инфляция, не учитывающая «волатильные» цены на топливо и продукты питания, тоже повысилась, поднявшись с 5,5% до 6,0% в год, что стало самым быстрым темпом роста с лета 1982 года.

В целом, общая стоимость жизни по индексу потребительских цен в США выросла на 7,5% без учета сезонных колебаний, также достигнув максимума с февраля 1982.

Это означает, что в перерасчете на пять лет инфляция ИПЦ составляет 3,0% в год, что также является максимальным темпом за данный период с момента банковского краха Lehman Brothers в конце 2008 года, когда цена на нефть достигла рекордных $150 долларов за баррель.

В преддверии выпуска данных цена на золото в долларах достигла $1.835 — самого высокого уровня с момента заседания Федеральной резервной системы США в конце января, в ходе которого, по мнению аналитиков, экспертов и трейдеров, центробанк продемонстрировал «ястребиный» настрой в отношении повышения процентных ставок в 2022 году.

Серебро торговалось на 50 центов ниже, чем 2 недели назад, в области $23,35 доллара за унцию и практически не изменилось после публикации данных.

Тем временем для американских инвесторов золото упало до 1.828 долларов, но удержалось выше 1.350 фунтов стерлингов и 1.600 евро для трейдеров из Великобритании и Европы.

Поскольку аналитики, эксперты и трейдеры ожидали, что сильный индекс потребительских цен будет способствовать агрессивному повышению ставок со стороны Федеральной резервной системы на заседании в марте, фьючерсы на нью-йоркском рынке упали на фоне новостей об инфляции, а европейские биржи растеряли недавний прирост.

Цены на облигации с фиксированным доходом также снизились, в результате чего доходность 10-летних облигаций Великобритании и Германии достигла новых 3-летних максимумов.

Доходность десятилетних казначейских облигаций США достигла 1,99% годовых — самого высокого значения с августа 2019 года.

Стоимость заимствований на китайском рынке «мусорных облигаций» ранее резко снизилась на фоне слухов о том, что управляющие активами, специализирующиеся на «проблемных» долгах, покупают для поддержки цен, особенно в обремененном долгами и быстро слабеющем секторе недвижимости Китая. Считается, что на покупателей повлияли власти.

Аналитики ожидают, что Народный банк Китая снизит свою ключевую процентную ставку на следующей неделе, чтобы попытаться стимулировать экономический рост.

Однако, по словам одного экономиста из Шанхая, «пространства [для маневра] может стать меньше после того, как ФРС начнет повышать процентные ставки».

Согласно новым данным, опубликованным в четверг, в январе новое кредитование заемщиков из частного сектора в Китае – второй по величине экономике мира – увеличилось более чем в три раза по сравнению с декабрьским показателем до нового месячного рекорда в юанях.

Центральный банк Японии также сопротивляется росту стоимости заимствований. В четверг центробанк удивил рынок, вновь предложив покупку неограниченного количества 10-летних государственных облигаций Токио на вновь созданные деньги. Таким образом, годовой доход для покупателей облигаций останется близким к 0%.

В связи с тем, что инфляция потребительских цен в третьей по величине экономике мира выросла до 0,5% после десятилетий дефляции, управляющий Банка Японии Харухико Курода заявил, что Банк Японии будет придерживаться сверхмягкой денежно-кредитной политики как минимум до апреля 2023 года, когда истечет его срок на посту.

https://www.bullionvault.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба