Sony Corporation (NYSE:SONY; T:6758) – японская транснациональная корпорация, один из крупнейших медиа-конгломератов, в портфеле которого звукозаписывающие и киностудии, видеоигровая компания; бизнес компании также включает производство электроники, софта и оказание финансовых услуг. Стратегия развития — органический рост с опорой на свои флагманские линейки продуктов, такие как PlayStation 5 — наиболее продаваемая консоль за всю историю.

Последние стратегические шаги и приобретения компании: январь 2022: покупка издателя игр Bungie за $3,6 млрд; ноябрь 2021: старт строительства завода по производству чипов в партнерстве с Taiwan Semiconductor Manufacturing (NYSE:TSM); октябрь 2021: продажа игровой студии GSN Games за $1 млрд; сентябрь 2021: покупка разработчика игр Bluepoint Games и разработчика игр для проектов виртуальной реальности Firesprite; август 2021: покупка производителя аниме Crunchyroll у AT&T (NYSE:T) за $1,2 млрд; июнь 2021: покупка игровой студии Nixxes Software; середина 2021: инвестиции объемом $200 млн в разработчика видеоигр Epic Games.

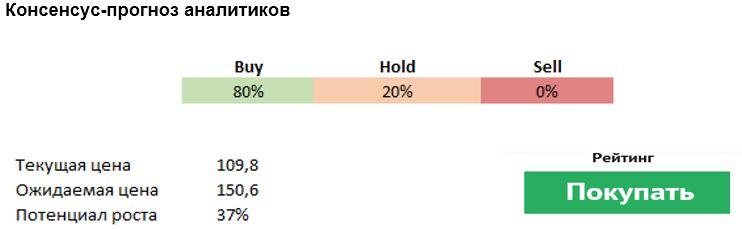

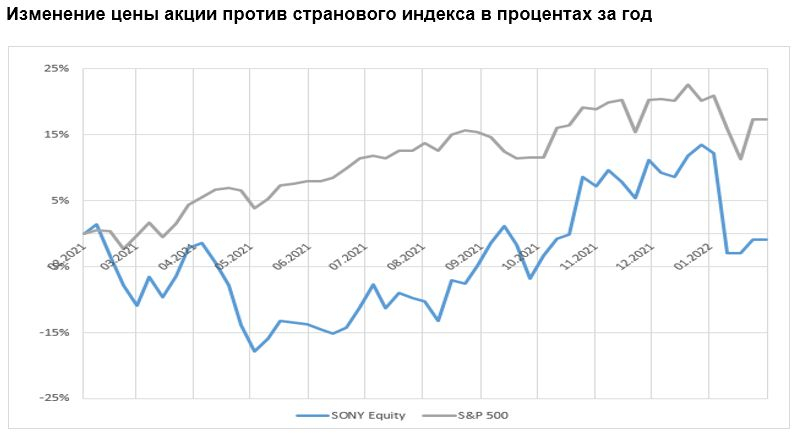

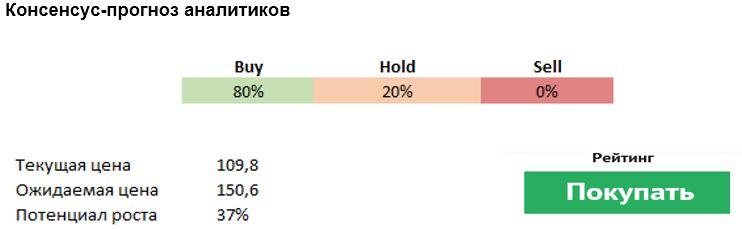

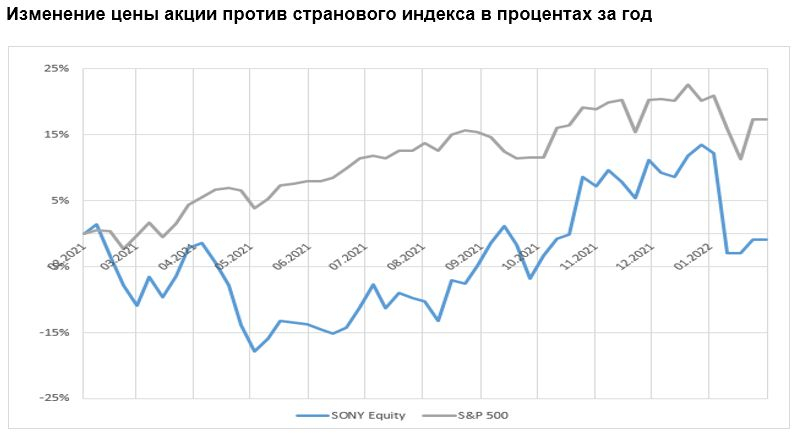

Акции SONY упали на 13% с начала года, а рыночная стоимость компании сократилась на $25 млрд из-за нехватки чипов для игровой приставки PS5. Давление на цену акций также оказали опасения по поводу усиления конкуренции с Microsoft (NASDAQ:MSFT), которая недавно договорилась о покупке Activision Blizzard (NASDAQ:ATVI).

По итогам отчетности за 3 квартал компания продемонстрировала рост совокупной выручки на 13% выше прошлогодних значений, что, в свою очередь, превзошло ожидания аналитиков.

Наиболее быстрорастущий сегмент выручки для компании – продажи электронных продуктов и услуг (софта), а также сегмент киноиндустрии (Sony Pictures Entertainment). Основной сдерживающий фактор – производственные ограничения в виде нехватки полупроводников, что не позволяет реализовать накопившийся потенциал продаж и рост конкуренции со стороны Microsoft. О проблеме с нехваткой чипов, из-за которой Sony вынуждена сократить планы продаж флагманской приставки, компания сообщила 2 февраля, после чего снизила годовой целевой показатель с 14,8 млн до 11,5 млн. единиц. После этого выручка игрового подразделения Sony сократилась на 8%, до 813,3 млрд японских иен ($7,08 млрд).

Ключевой драйвер роста: стабильный долгосрочный спрос на Sony PlayStation 5, а также продажи видеоигр, которые выросли на 29% квартал к кварталу и на 51% год к году.

Sony существенно превосходит своих конкурентов по масштабу и уровню капитализации. По фактическому P/E Sony уступает конкурентам. По мультипликаторам EV/EBITDA находится на уровне порогового значения, по этому показателю компания все еще немного переоценена, P/B компании находится на уровне конкурентов. По мультипликатору P/Sales компания выглядит хуже, чем аналоги в этом сегменте, т.к. небольшие продажи при высоком спросе обусловлены дефицитом полупроводников.

Риски

Сохранение нехватки полупроводников, что сдерживает производство и негативно влияет на рост выручки. Интеграция новых приобретений может занять некоторое время, пока результат будет достигнут.

Последние стратегические шаги и приобретения компании: январь 2022: покупка издателя игр Bungie за $3,6 млрд; ноябрь 2021: старт строительства завода по производству чипов в партнерстве с Taiwan Semiconductor Manufacturing (NYSE:TSM); октябрь 2021: продажа игровой студии GSN Games за $1 млрд; сентябрь 2021: покупка разработчика игр Bluepoint Games и разработчика игр для проектов виртуальной реальности Firesprite; август 2021: покупка производителя аниме Crunchyroll у AT&T (NYSE:T) за $1,2 млрд; июнь 2021: покупка игровой студии Nixxes Software; середина 2021: инвестиции объемом $200 млн в разработчика видеоигр Epic Games.

Акции SONY упали на 13% с начала года, а рыночная стоимость компании сократилась на $25 млрд из-за нехватки чипов для игровой приставки PS5. Давление на цену акций также оказали опасения по поводу усиления конкуренции с Microsoft (NASDAQ:MSFT), которая недавно договорилась о покупке Activision Blizzard (NASDAQ:ATVI).

По итогам отчетности за 3 квартал компания продемонстрировала рост совокупной выручки на 13% выше прошлогодних значений, что, в свою очередь, превзошло ожидания аналитиков.

Наиболее быстрорастущий сегмент выручки для компании – продажи электронных продуктов и услуг (софта), а также сегмент киноиндустрии (Sony Pictures Entertainment). Основной сдерживающий фактор – производственные ограничения в виде нехватки полупроводников, что не позволяет реализовать накопившийся потенциал продаж и рост конкуренции со стороны Microsoft. О проблеме с нехваткой чипов, из-за которой Sony вынуждена сократить планы продаж флагманской приставки, компания сообщила 2 февраля, после чего снизила годовой целевой показатель с 14,8 млн до 11,5 млн. единиц. После этого выручка игрового подразделения Sony сократилась на 8%, до 813,3 млрд японских иен ($7,08 млрд).

Ключевой драйвер роста: стабильный долгосрочный спрос на Sony PlayStation 5, а также продажи видеоигр, которые выросли на 29% квартал к кварталу и на 51% год к году.

Sony существенно превосходит своих конкурентов по масштабу и уровню капитализации. По фактическому P/E Sony уступает конкурентам. По мультипликаторам EV/EBITDA находится на уровне порогового значения, по этому показателю компания все еще немного переоценена, P/B компании находится на уровне конкурентов. По мультипликатору P/Sales компания выглядит хуже, чем аналоги в этом сегменте, т.к. небольшие продажи при высоком спросе обусловлены дефицитом полупроводников.

Риски

Сохранение нехватки полупроводников, что сдерживает производство и негативно влияет на рост выручки. Интеграция новых приобретений может занять некоторое время, пока результат будет достигнут.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба