15 февраля 2022 Открытие Лукичева Оксана

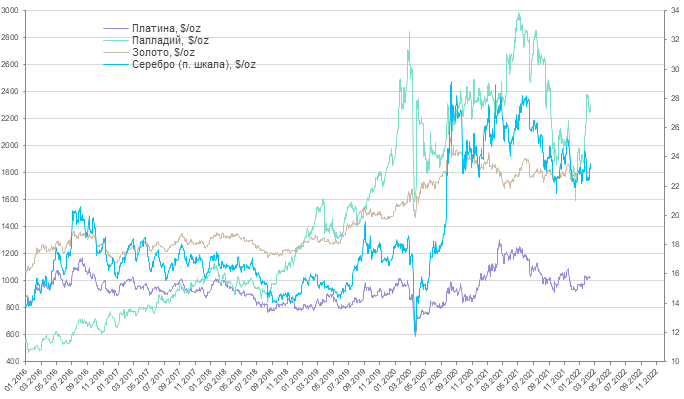

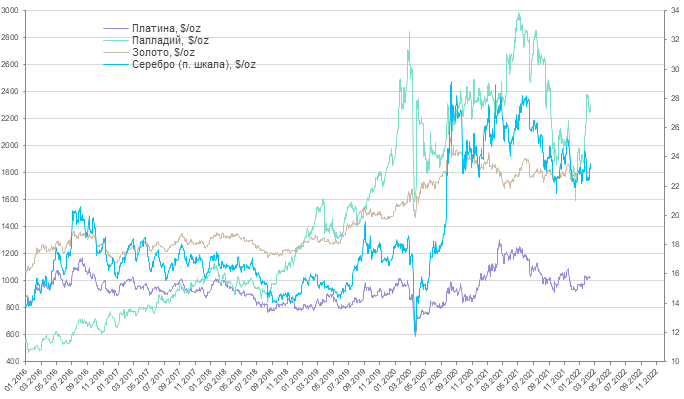

Рынки драгоценных металлов на прошедшей неделе выросли, реагируя на публикуемые данные о повышенной инфляции и рост геополитических рисков.

Данные по инфляции в США за январь показали рост индекса выше ожиданий на уровне 7,5% г/г и 6,0% г/г без учёта вклада роста цен на сельхозпродукцию и энергоносители, что повысило волатильность рискованных активов и также усилило ожидание более жесткой позиции ФРС США. Реальные процентные ставки остаются пока глубоко отрицательными, сохраняя привлекательность золота как защитного актива в условиях высокой инфляции. Цены на нефть продолжали расти, в свою очередь повышая инфляционные ожидания.

Защитная функция драгоценных металлов также оставалась востребованной по причине эскалации риторики западных стран в отношении России и эвакуации дипломатических миссий из Киева в конце недели. Укрепление курса доллара США и рост доходностей казначейских облигаций не оказывали существенного влияния на динамику цен. Падение на фондовом рынке поддерживало повышенный интерес к драгоценным металлам.

На текущей неделе ожидается повышенная волатильность на рынках драгоценных металлов, т.к. намечено множество выступлений представителей регуляторов, публикация важной статистики по ценам и ВВП крупных экономик за IV квартал и весь 2021 год. В конце недели пройдет Мюнхенская конференция по безопасности.

ФРС США в понедельник, 14 февраля, в ускоренном порядке проведет внеплановое закрытое заседание Совета управляющих. На заседании будут рассмотрены авансовая ставка и ставка дисконтирования. Ключевой ставки среди тем для обсуждения не обозначено, но история подобного поведения регулятора показывает, что, как правило, такие заседания открывают цикл повышения процентных ставок. Рост индекса потребительской инфляции в США в январе до 7,5% повысил ожидания участников рынка по повышению процентной ставки на мартовском заседании сразу на 0,5%. Общее количество повышений процентных ставок в 2022 г. сместилось к шести.

Представители ЕЦБ разошлись в подходах к дальнейшему проведению денежно-кредитной политики. Глава ЕЦБ Кристин Лагард сообщала, что повышение основной процентной ставки сейчас не снизит рекордно высокую инфляцию в Еврозоне, а только навредит экономике. Она настаивала на постепенном сворачивании стимулов и переходе к повышению ставок. В то же время, глава Бундесбанка Йоахим Нагель считает, что ЕЦБ, вероятно, придется повысить ставки в этом году, т.к. инфляция может оставаться высокой дольше, чем предполагалось. ЕЦБ, возможно, придется повысить процентные ставки, если высокие цены на энергоносители приведут к общему скачку инфляционных ожиданий выше целевого ориентира ЕЦБ в 2%, соглашается с ним член правления регулятора Изабель Шнабель, поскольку перед банком стоит задача сохранить стабильность цен.

Спрос на физическое золото в азиатских хабах на предыдущей неделе поддерживался увеличением инфляции и геополитических рисков. В Индии спрос понизился из-за роста внутренних цен. Индийские дилеры продавали золото с дисконтом в $2,5/унц к лондонским ценам. Предполагается, что количество свадеб в ближайшие месяцы увеличится, т.к. штаты продолжают отменять ограничительные меры.

Импорт золота в Индию в январе, по официальным данным, составил 41,2 тонны (-39% г/г, -50% м/м). В бюджете на новый финансовый 2022-23 год налоговые ставки для драгоценных металлов не изменились. Считается, что в ближайшее время ювелиры возобновят закупки, что повысит импорт металла в феврале-марте 2022 г.

Премии в Китае выросли до $3-6/унц на фоне сохраняющегося спроса. Согласно последним данным таможенной службы Китая, импорт золота в страну в 2021 г. составил 818 тонн (+36% г/г). Ключевым фактором роста импорта стало сильное восстановление потребления как ювелирного, так и инвестиционного. Потребление в прошедшие праздники также не разочаровало, т.к. промо-акции продавцов и понизившиеся внутренние цены способствовали покупкам. По данным Шанхайской ассоциации золотых ювелирных изделий, во время праздников потребление золотых украшений в Шанхае достигло 1,1 млрд юаней (+12% г/г). Наибольшей популярностью пользовались изделия с тематикой года Тигра, а также традиционные китайские украшения.

В Гонконге золото предлагалось с премией в $0,5-2,0/унц. В Сингапуре премии выросли до $1,8-2,5/унц, в Японии золото торговалось с премией в $0,25/унц к лондонским ценам. Спрос на золото во всех регионах оставался хорошим.

Рынок золота на прошедшей неделе вырос от $1 826/унц до $1 868/унц, пройдя вверх сильный уровень сопротивления $1 850/унц. Данные по инфляции в США показали рост индекса в январе на 7,5%, что резко повысило волатильность цен внутри торговой сессии, т.к. участники рынка опасались жестких действий ФРС. Растущая тенденция победила и была усилена эскалацией геополитических рисков в конце недели на фоне перетока средств из рисковых активов.

Ожидается, что устойчивые показатели инфляции повысят привлекательность золота в качестве средства защиты от инфляции в среднесрочной перспективе. В случае слишком быстрого повышения процентных ставок рост американской экономики может замедлиться, что еще больше повысит привлекательность металла в ответ на вероятную стагфляцию. Без признаков деэскалации геополитической обстановки золото также будет получать поддержку в долгосрочной перспективе. Следующими уровнями сопротивления могут выступить $1 875 – 1 900/унц.

Цены на серебро на прошедшей неделе в корреляции с рынком золота подросли от $22,93/унц до $23,95/унц. Однако, темпы роста рынка серебра отставали от темпов роста рынка золота. Соотношение цен между золотом и серебром составило 78,02 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 43,37 (среднее значение за 5 лет — 57).

Институт серебра (The Silver Institute) опубликовал оценку рынка серебра на 2022 г. Ожидается, что мировой спрос на серебро вырастет на 8% г/г до рекордного уровня 1,112 млрд унций, что будет обусловлено ростом промышленного потребления на 5% г/г. Инвестиционный спрос на физический металл (в монетах и слитках) вырастет на 13% г/г до семилетнего максимума. Ювелирное потребление металла и использование в утилитарных предметах вырастет на 11% г/г и 21% г/г соответственно с Индией в качестве основной движущей силы этого роста.

Общее предложение серебра в мире в 2022 г. вырастет на 7% г/г до 1,092 млрд унций. При этом добыча металла вырастет на 7% г/г до шестилетнего максимума, что будет обусловлено запуском в эксплуатацию новых проектов. Дефицит на рынке серебра составит около 20 млн унций, что является относительно скромным значением по сравнению с накопленными запасами. Это будет оказывать давление на стоимость серебра в течение года, хотя при этом gold/silver ratio может упасть ниже 70 к концу года. Среднегодовая стоимость серебра по прогнозу The Silver Institute составит в 2022 г. $24,80/унц.

Данные австралийского монетного двора The Pert показали, что продажи золотых монет в январе 2022 г. составили 66,7 тыс. унций (+21,7% м/м, -12,4 г/г). Продажи серебряных монет и слитков составили 2,387 млн унций (+37,7% м/м, +105% г/г), достигнув максимума с сентября 2015 г. Спрос на физические металлы поддерживался растущей инфляцией и высокой волатильностью на фондовом рынке.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото и серебро, на прошедшей неделе выросли на 0,4% и 0,6% соответственно.

Цены на платину на прошедшей неделе вырастали до $1 057/унц в корреляции с рынком золота, но не смогли удержать достигнутого уровня и стабилизировались на уровне $1039/унц, Спред между золотом и платиной составил $832,5/унц, между палладием и платиной – $1 279,4/унц.

Цены на палладий на прошедшей неделе показали высокую волатильность, сначала опустившись до $2 188/унц, после чего были выдернуты рынком вверх до $2 383/унц на фоне эскалации геополитических рисков.

Статистическое бюро ЮАР сообщило о росте производства платиноидов в декабре 2021 г. на 24,4% м/м после роста на 38,1% м/м в ноябре 2021 г.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в платину и палладий, на прошедшей неделе снизились на 0,4% и 1,2% соответственно.

Данные по инфляции в США за январь показали рост индекса выше ожиданий на уровне 7,5% г/г и 6,0% г/г без учёта вклада роста цен на сельхозпродукцию и энергоносители, что повысило волатильность рискованных активов и также усилило ожидание более жесткой позиции ФРС США. Реальные процентные ставки остаются пока глубоко отрицательными, сохраняя привлекательность золота как защитного актива в условиях высокой инфляции. Цены на нефть продолжали расти, в свою очередь повышая инфляционные ожидания.

Защитная функция драгоценных металлов также оставалась востребованной по причине эскалации риторики западных стран в отношении России и эвакуации дипломатических миссий из Киева в конце недели. Укрепление курса доллара США и рост доходностей казначейских облигаций не оказывали существенного влияния на динамику цен. Падение на фондовом рынке поддерживало повышенный интерес к драгоценным металлам.

На текущей неделе ожидается повышенная волатильность на рынках драгоценных металлов, т.к. намечено множество выступлений представителей регуляторов, публикация важной статистики по ценам и ВВП крупных экономик за IV квартал и весь 2021 год. В конце недели пройдет Мюнхенская конференция по безопасности.

ФРС США в понедельник, 14 февраля, в ускоренном порядке проведет внеплановое закрытое заседание Совета управляющих. На заседании будут рассмотрены авансовая ставка и ставка дисконтирования. Ключевой ставки среди тем для обсуждения не обозначено, но история подобного поведения регулятора показывает, что, как правило, такие заседания открывают цикл повышения процентных ставок. Рост индекса потребительской инфляции в США в январе до 7,5% повысил ожидания участников рынка по повышению процентной ставки на мартовском заседании сразу на 0,5%. Общее количество повышений процентных ставок в 2022 г. сместилось к шести.

Представители ЕЦБ разошлись в подходах к дальнейшему проведению денежно-кредитной политики. Глава ЕЦБ Кристин Лагард сообщала, что повышение основной процентной ставки сейчас не снизит рекордно высокую инфляцию в Еврозоне, а только навредит экономике. Она настаивала на постепенном сворачивании стимулов и переходе к повышению ставок. В то же время, глава Бундесбанка Йоахим Нагель считает, что ЕЦБ, вероятно, придется повысить ставки в этом году, т.к. инфляция может оставаться высокой дольше, чем предполагалось. ЕЦБ, возможно, придется повысить процентные ставки, если высокие цены на энергоносители приведут к общему скачку инфляционных ожиданий выше целевого ориентира ЕЦБ в 2%, соглашается с ним член правления регулятора Изабель Шнабель, поскольку перед банком стоит задача сохранить стабильность цен.

Спрос на физическое золото в азиатских хабах на предыдущей неделе поддерживался увеличением инфляции и геополитических рисков. В Индии спрос понизился из-за роста внутренних цен. Индийские дилеры продавали золото с дисконтом в $2,5/унц к лондонским ценам. Предполагается, что количество свадеб в ближайшие месяцы увеличится, т.к. штаты продолжают отменять ограничительные меры.

Импорт золота в Индию в январе, по официальным данным, составил 41,2 тонны (-39% г/г, -50% м/м). В бюджете на новый финансовый 2022-23 год налоговые ставки для драгоценных металлов не изменились. Считается, что в ближайшее время ювелиры возобновят закупки, что повысит импорт металла в феврале-марте 2022 г.

Премии в Китае выросли до $3-6/унц на фоне сохраняющегося спроса. Согласно последним данным таможенной службы Китая, импорт золота в страну в 2021 г. составил 818 тонн (+36% г/г). Ключевым фактором роста импорта стало сильное восстановление потребления как ювелирного, так и инвестиционного. Потребление в прошедшие праздники также не разочаровало, т.к. промо-акции продавцов и понизившиеся внутренние цены способствовали покупкам. По данным Шанхайской ассоциации золотых ювелирных изделий, во время праздников потребление золотых украшений в Шанхае достигло 1,1 млрд юаней (+12% г/г). Наибольшей популярностью пользовались изделия с тематикой года Тигра, а также традиционные китайские украшения.

В Гонконге золото предлагалось с премией в $0,5-2,0/унц. В Сингапуре премии выросли до $1,8-2,5/унц, в Японии золото торговалось с премией в $0,25/унц к лондонским ценам. Спрос на золото во всех регионах оставался хорошим.

Рынок золота на прошедшей неделе вырос от $1 826/унц до $1 868/унц, пройдя вверх сильный уровень сопротивления $1 850/унц. Данные по инфляции в США показали рост индекса в январе на 7,5%, что резко повысило волатильность цен внутри торговой сессии, т.к. участники рынка опасались жестких действий ФРС. Растущая тенденция победила и была усилена эскалацией геополитических рисков в конце недели на фоне перетока средств из рисковых активов.

Ожидается, что устойчивые показатели инфляции повысят привлекательность золота в качестве средства защиты от инфляции в среднесрочной перспективе. В случае слишком быстрого повышения процентных ставок рост американской экономики может замедлиться, что еще больше повысит привлекательность металла в ответ на вероятную стагфляцию. Без признаков деэскалации геополитической обстановки золото также будет получать поддержку в долгосрочной перспективе. Следующими уровнями сопротивления могут выступить $1 875 – 1 900/унц.

Цены на серебро на прошедшей неделе в корреляции с рынком золота подросли от $22,93/унц до $23,95/унц. Однако, темпы роста рынка серебра отставали от темпов роста рынка золота. Соотношение цен между золотом и серебром составило 78,02 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 43,37 (среднее значение за 5 лет — 57).

Институт серебра (The Silver Institute) опубликовал оценку рынка серебра на 2022 г. Ожидается, что мировой спрос на серебро вырастет на 8% г/г до рекордного уровня 1,112 млрд унций, что будет обусловлено ростом промышленного потребления на 5% г/г. Инвестиционный спрос на физический металл (в монетах и слитках) вырастет на 13% г/г до семилетнего максимума. Ювелирное потребление металла и использование в утилитарных предметах вырастет на 11% г/г и 21% г/г соответственно с Индией в качестве основной движущей силы этого роста.

Общее предложение серебра в мире в 2022 г. вырастет на 7% г/г до 1,092 млрд унций. При этом добыча металла вырастет на 7% г/г до шестилетнего максимума, что будет обусловлено запуском в эксплуатацию новых проектов. Дефицит на рынке серебра составит около 20 млн унций, что является относительно скромным значением по сравнению с накопленными запасами. Это будет оказывать давление на стоимость серебра в течение года, хотя при этом gold/silver ratio может упасть ниже 70 к концу года. Среднегодовая стоимость серебра по прогнозу The Silver Institute составит в 2022 г. $24,80/унц.

Данные австралийского монетного двора The Pert показали, что продажи золотых монет в январе 2022 г. составили 66,7 тыс. унций (+21,7% м/м, -12,4 г/г). Продажи серебряных монет и слитков составили 2,387 млн унций (+37,7% м/м, +105% г/г), достигнув максимума с сентября 2015 г. Спрос на физические металлы поддерживался растущей инфляцией и высокой волатильностью на фондовом рынке.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото и серебро, на прошедшей неделе выросли на 0,4% и 0,6% соответственно.

Цены на платину на прошедшей неделе вырастали до $1 057/унц в корреляции с рынком золота, но не смогли удержать достигнутого уровня и стабилизировались на уровне $1039/унц, Спред между золотом и платиной составил $832,5/унц, между палладием и платиной – $1 279,4/унц.

Цены на палладий на прошедшей неделе показали высокую волатильность, сначала опустившись до $2 188/унц, после чего были выдернуты рынком вверх до $2 383/унц на фоне эскалации геополитических рисков.

Статистическое бюро ЮАР сообщило о росте производства платиноидов в декабре 2021 г. на 24,4% м/м после роста на 38,1% м/м в ноябре 2021 г.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в платину и палладий, на прошедшей неделе снизились на 0,4% и 1,2% соответственно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба