Идея отложенного старта ФРС из-за Украины выглядит утопией.

Паника заставляет людей впадать в крайности. Кто-то в спешке избавляется от акций, так как боится, что ФРС 6-7 раз в 2022 повысит ставку по федеральным фондам. Кто-то, напротив, лелеет надежду, что американский центробанк не станет торопиться и протянет фондовому рынку руку помощи на фоне геополитического конфликта на Востоке Европы. Отказался же он от старта процесса ужесточения денежно-кредитной политики осенью 2015 из-за пожара на рынке акций Китая. Впрочем, в настоящее время идея сохранения ставки в марте из-за потенциального вторжения России в Украину выглядит утопией.

Федрезерв не в состоянии спасти инвесторов от проблем с цепочками поставок или от войны, однако игнорировать связанные с ними риски развития инфляционной спирали он не может. Неудивительно, что чиновники FOMC активно включают «ястребов», заставляя срочный рынок верить в 6-7 актов монетарной рестрикции в 2022.

Раскол внутри Комитета происходит не по вопросу, стоит ли ужесточать денежно-кредитную политику или нет, а из-за того, как быстро это делать. И если Джеймс Буллард считает, что ставка по федеральным фондам должна подняться на 100 б.п. в течение трех последующих заседаний FOMC, то другие полпреды Федрезерва не столь агрессивны.

Патрик Харкер из Филадельфии и Мэри Дейли из Сан-Франциско считают, что ФРС должна действовать постепенно при изъятии монетарных стимулов. Нил Кашкари из Миннеаполиса предупреждает, что агрессивная монетарная рестрикция может серьезно затормозить экономику, а Лоретта Местер из Кливленда предлагает сделать паузу после 2-3 повышений ставки и посмотреть на входящие данные.

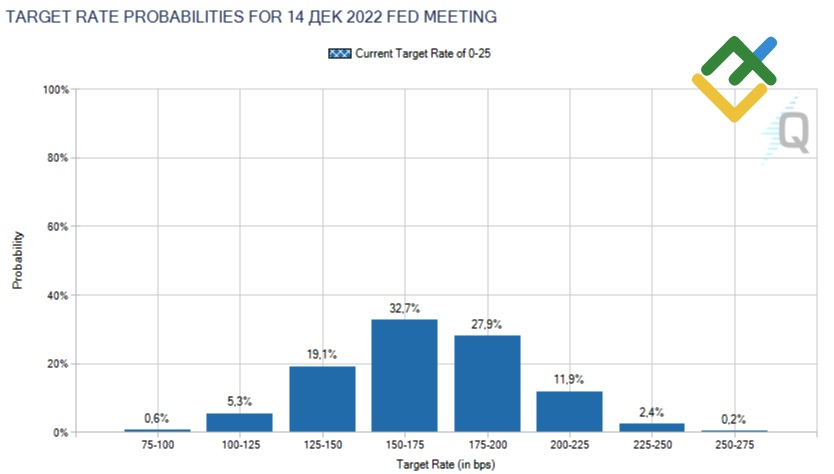

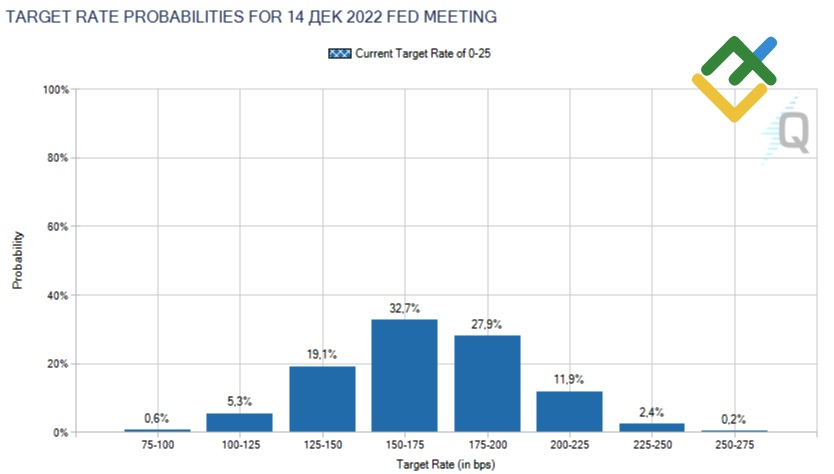

Очевидно, что ни о каком отложенном старте процесса ужесточения денежно-кредитной политики из-за событий на Востоке Украины речи не идет. Однако и 6-7 актов монетарной рестрикции в 2022, о которых сигнализирует срочный рынок, выглядят чересчур агрессивно. Инвесторы явно впадают в крайности, распродавая американские акции на фоне комментариев Джо Байдена, что вторжение России в Украину может состоятся в течение нескольких последующих дней.

Вероятность изменения ставки ФРС в 2022

Тем удивительнее на фоне падения фондовых индексов США выглядит устойчивость евро. Судя по ускорению притока капитала в американские ETF в феврале с $20 млрд до $40 млрд и его резкому замедлению в европейские ETF с $26 млрд до $4 млрд, инвесторы делают ставку, что из-за геополитики и энергетического кризиса экономика еврозоны будет уступать своему аналогу из Штатов.

Вместе с тем, если предположить, что российско-украинский конфликт – это всего лишь вспышка, и абсолютно ключевым фактором курсообразования на Forex продолжает оставаться денежно-кредитная политика, то стабилизацию EUR/USD в диапазоне 1,134-1,1380 можно объяснить разговорами главного экономиста ЕЦБ Филипа Лейна о нормализации денежно-кредитной политики и слухами, что Россия и США готовы сесть за стол переговоров на следующей неделе. Вероятнее всего, пара продолжит торговаться во флэте в ближайшее время, хотя рост фондовых индексов может оказать ей поддержку. Продолжаем делать акцент на покупки.

Паника заставляет людей впадать в крайности. Кто-то в спешке избавляется от акций, так как боится, что ФРС 6-7 раз в 2022 повысит ставку по федеральным фондам. Кто-то, напротив, лелеет надежду, что американский центробанк не станет торопиться и протянет фондовому рынку руку помощи на фоне геополитического конфликта на Востоке Европы. Отказался же он от старта процесса ужесточения денежно-кредитной политики осенью 2015 из-за пожара на рынке акций Китая. Впрочем, в настоящее время идея сохранения ставки в марте из-за потенциального вторжения России в Украину выглядит утопией.

Федрезерв не в состоянии спасти инвесторов от проблем с цепочками поставок или от войны, однако игнорировать связанные с ними риски развития инфляционной спирали он не может. Неудивительно, что чиновники FOMC активно включают «ястребов», заставляя срочный рынок верить в 6-7 актов монетарной рестрикции в 2022.

Раскол внутри Комитета происходит не по вопросу, стоит ли ужесточать денежно-кредитную политику или нет, а из-за того, как быстро это делать. И если Джеймс Буллард считает, что ставка по федеральным фондам должна подняться на 100 б.п. в течение трех последующих заседаний FOMC, то другие полпреды Федрезерва не столь агрессивны.

Патрик Харкер из Филадельфии и Мэри Дейли из Сан-Франциско считают, что ФРС должна действовать постепенно при изъятии монетарных стимулов. Нил Кашкари из Миннеаполиса предупреждает, что агрессивная монетарная рестрикция может серьезно затормозить экономику, а Лоретта Местер из Кливленда предлагает сделать паузу после 2-3 повышений ставки и посмотреть на входящие данные.

Очевидно, что ни о каком отложенном старте процесса ужесточения денежно-кредитной политики из-за событий на Востоке Украины речи не идет. Однако и 6-7 актов монетарной рестрикции в 2022, о которых сигнализирует срочный рынок, выглядят чересчур агрессивно. Инвесторы явно впадают в крайности, распродавая американские акции на фоне комментариев Джо Байдена, что вторжение России в Украину может состоятся в течение нескольких последующих дней.

Вероятность изменения ставки ФРС в 2022

Тем удивительнее на фоне падения фондовых индексов США выглядит устойчивость евро. Судя по ускорению притока капитала в американские ETF в феврале с $20 млрд до $40 млрд и его резкому замедлению в европейские ETF с $26 млрд до $4 млрд, инвесторы делают ставку, что из-за геополитики и энергетического кризиса экономика еврозоны будет уступать своему аналогу из Штатов.

Вместе с тем, если предположить, что российско-украинский конфликт – это всего лишь вспышка, и абсолютно ключевым фактором курсообразования на Forex продолжает оставаться денежно-кредитная политика, то стабилизацию EUR/USD в диапазоне 1,134-1,1380 можно объяснить разговорами главного экономиста ЕЦБ Филипа Лейна о нормализации денежно-кредитной политики и слухами, что Россия и США готовы сесть за стол переговоров на следующей неделе. Вероятнее всего, пара продолжит торговаться во флэте в ближайшее время, хотя рост фондовых индексов может оказать ей поддержку. Продолжаем делать акцент на покупки.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба