18 февраля 2022 investing.com Царьков Дмитрий

В последнее время вокруг фондового рынка витает слишком много негатива: ФРС повышает ключевую ставку, Россия хочет напасть на Украину, высокая инфляция... Можно ещё долго перечислять подобные негативные факторы, но всё-таки, хочется получить ответ на простой вопрос: на самом ли деле всё так плохо? Предлагаю разобраться в текущей ситуации, рассмотрев некоторые показатели базовой метрики.

Начнём мы с индекса широкого рынка, а точнее, с фьючерса на него — SPY. На графике видно кульминацию продаж, произошедшую 24 января. Далее, после небольшого отката, цена повторно тестировала эту объёмную зону торгов. Вчера последовал третий тест. Всё это говорит о наличии сильного лимитного покупателя в этой зоне и нарастающей слабости продавцов. Дальнейшее снижение индекса считаю маловероятным.

Далее, рассмотрим индекс технологических компаний NDAQ. Техническая картина этого индекса аналогична рассмотренной выше. Тут также вероятность снижения довольно мала. За исключением того, что NDAQ более волатилен и всё-таки может “смахнуть паутинку” с установившегося минимума.

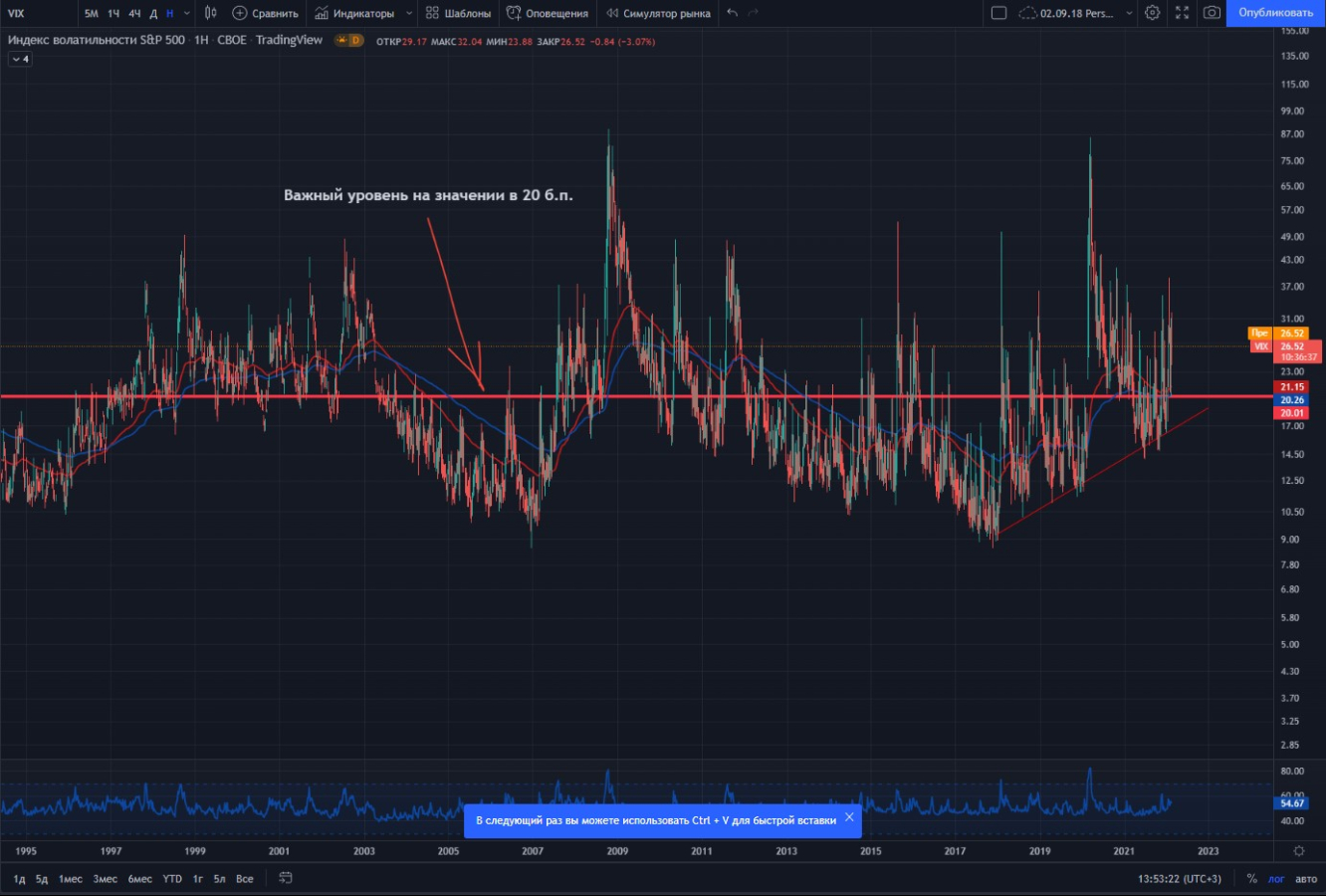

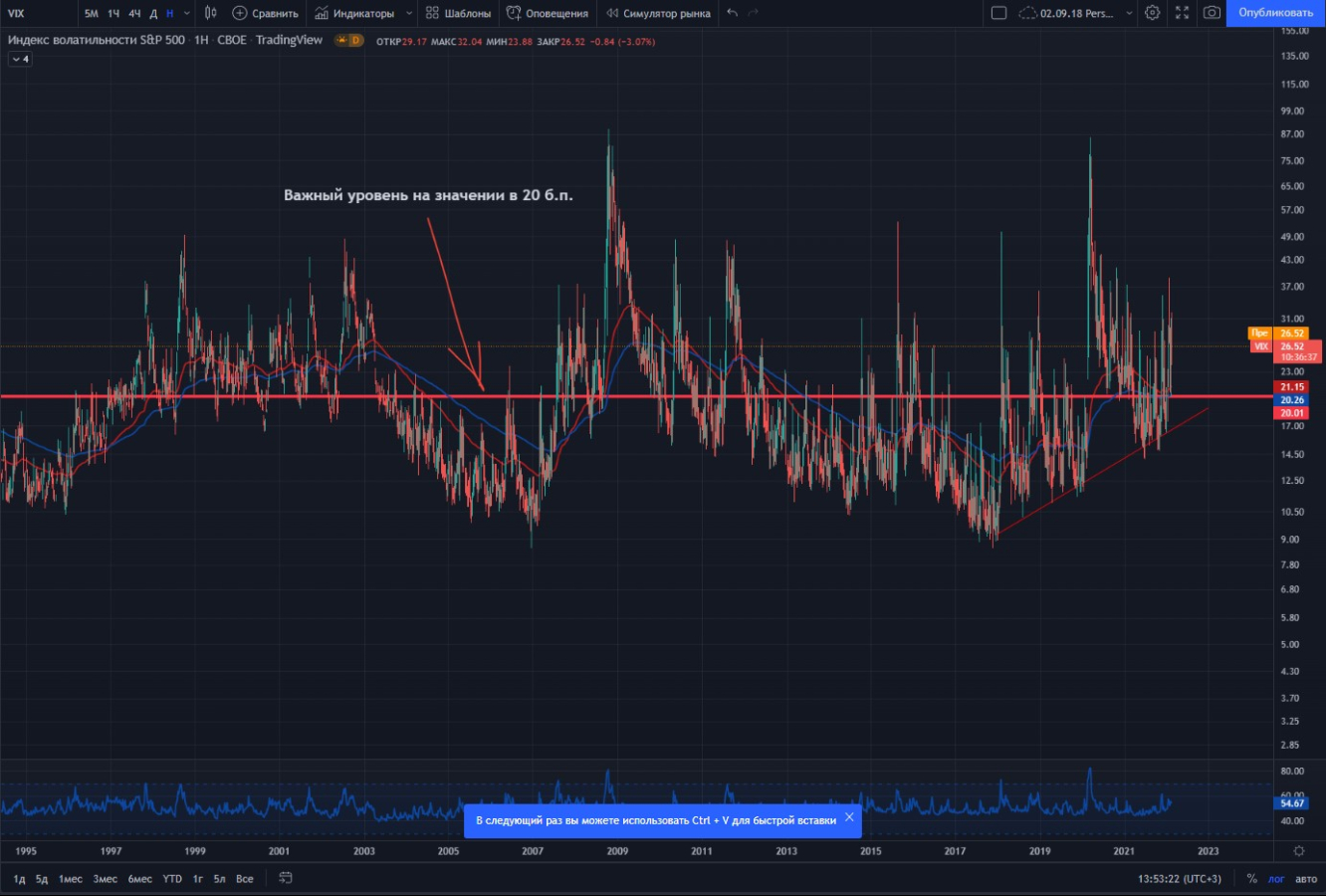

Говоря об американском рынке в такие нелёгкие для него периоды, важно учитывать и такой фактор как волатильность, а точнее, индекс волатильности широкого рынка — VIX. На графике этого индекса хочу отметить важный фактор того, что его значение превышает отметку в 20 б.п.

Исторически, такая картина говорит нам об отсутствии спокойствия на рынке - сейчас актуальны либо скурпулёзные длинные покупки скорректировавшихся value-компаний, либо работа на очень коротких отрезках типа интрадея. Бездумная покупка growth-компаний, превалирующая на рынке 2020 и 2021 годы, может обернуться для инвестора приличной просадкой. Также, становится понятным тот факт, что волатильность с нами надолго.

Ну и, конечно же, нужно обратить своё внимание на график золота. Рассмотрим CFD на золото с тикером XAU/USD. Очевиден сильный восходящий тренд, берущий своё начало в 2018 году. С середины 2020 года цена находится в объёмной консолидации в виде равностороннего треугольника. На прошлой неделе верхняя грань треугольника была пробита. На начавшемся движении вверх цена показывает колоссальные для инструмента объёмы торгов, что говорит нам о серьёзном настрое покупателей.

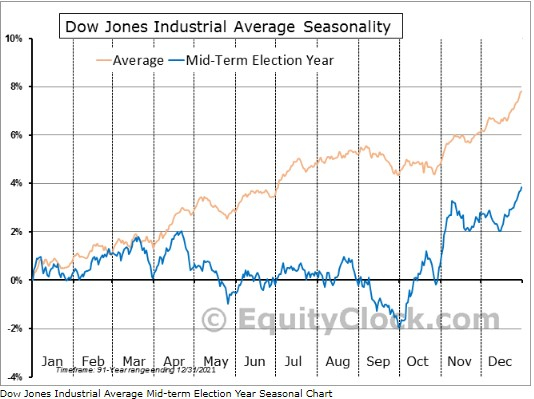

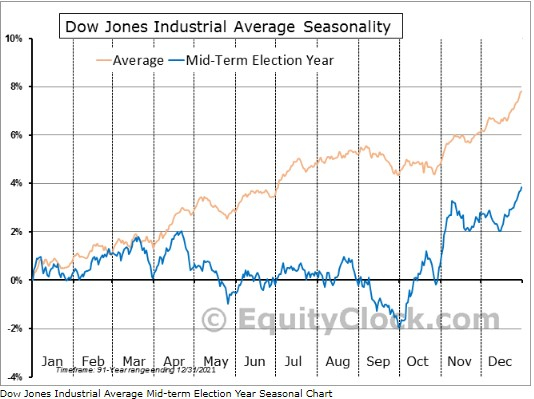

А в завершение хочется упомянуть о такой интересной вещи как, сезонная статистика. Есть статистика за 4-летний цикл выборов в США за последние 50 лет. У меня в наличии такая информация для индекса промышленных компаний Dow Jones Industrial. Учитывая высокую корреляцию этого индекса с S&P 500, можно считать картину верной для всего рынка в целом.

Изучая этот нехитрый график, становится ясно, что в этом году ожидать феноменальных доходностей не приходится. Все любители казино и инфоцыгане, активно появляющиеся как грибы после дождя в минувшие пару лет, скорее всего, покинут этот рынок и освободят информационное пространство на какой-то период. Останутся только профессиональные участники, умеющие работать в различных фазах рынка.

Итак, резюмируем всё вышесказанное. Учитывая грядущий фактор ужесточения монетарной политики ФРС США и, в принципе, сложную ситуацию с инфляцией в мировой экономике, этот год будет довольно трудным. Движение американского рынка, вероятнее всего, будет похоже на некий боковик без сильных трендов.

Инвесторы напуганы сложившейся ситуацией и предпочитают защитные активы против рисковых. Об этом нам говорит и техническая картина рассмотренных выше инструментов, и сезонная статистика, и грядущие экономические события.

Для получения подобающей доходности нужно переходить на краткосрочные спекуляции, подходя к выбору инструментов очень ответственно. Прав я или нет, рассудит время. Желаю успехов в принятии торговых решений и благодарю вас, что уделили мне внимание.

Начнём мы с индекса широкого рынка, а точнее, с фьючерса на него — SPY. На графике видно кульминацию продаж, произошедшую 24 января. Далее, после небольшого отката, цена повторно тестировала эту объёмную зону торгов. Вчера последовал третий тест. Всё это говорит о наличии сильного лимитного покупателя в этой зоне и нарастающей слабости продавцов. Дальнейшее снижение индекса считаю маловероятным.

Далее, рассмотрим индекс технологических компаний NDAQ. Техническая картина этого индекса аналогична рассмотренной выше. Тут также вероятность снижения довольно мала. За исключением того, что NDAQ более волатилен и всё-таки может “смахнуть паутинку” с установившегося минимума.

Говоря об американском рынке в такие нелёгкие для него периоды, важно учитывать и такой фактор как волатильность, а точнее, индекс волатильности широкого рынка — VIX. На графике этого индекса хочу отметить важный фактор того, что его значение превышает отметку в 20 б.п.

Исторически, такая картина говорит нам об отсутствии спокойствия на рынке - сейчас актуальны либо скурпулёзные длинные покупки скорректировавшихся value-компаний, либо работа на очень коротких отрезках типа интрадея. Бездумная покупка growth-компаний, превалирующая на рынке 2020 и 2021 годы, может обернуться для инвестора приличной просадкой. Также, становится понятным тот факт, что волатильность с нами надолго.

Ну и, конечно же, нужно обратить своё внимание на график золота. Рассмотрим CFD на золото с тикером XAU/USD. Очевиден сильный восходящий тренд, берущий своё начало в 2018 году. С середины 2020 года цена находится в объёмной консолидации в виде равностороннего треугольника. На прошлой неделе верхняя грань треугольника была пробита. На начавшемся движении вверх цена показывает колоссальные для инструмента объёмы торгов, что говорит нам о серьёзном настрое покупателей.

А в завершение хочется упомянуть о такой интересной вещи как, сезонная статистика. Есть статистика за 4-летний цикл выборов в США за последние 50 лет. У меня в наличии такая информация для индекса промышленных компаний Dow Jones Industrial. Учитывая высокую корреляцию этого индекса с S&P 500, можно считать картину верной для всего рынка в целом.

Изучая этот нехитрый график, становится ясно, что в этом году ожидать феноменальных доходностей не приходится. Все любители казино и инфоцыгане, активно появляющиеся как грибы после дождя в минувшие пару лет, скорее всего, покинут этот рынок и освободят информационное пространство на какой-то период. Останутся только профессиональные участники, умеющие работать в различных фазах рынка.

Итак, резюмируем всё вышесказанное. Учитывая грядущий фактор ужесточения монетарной политики ФРС США и, в принципе, сложную ситуацию с инфляцией в мировой экономике, этот год будет довольно трудным. Движение американского рынка, вероятнее всего, будет похоже на некий боковик без сильных трендов.

Инвесторы напуганы сложившейся ситуацией и предпочитают защитные активы против рисковых. Об этом нам говорит и техническая картина рассмотренных выше инструментов, и сезонная статистика, и грядущие экономические события.

Для получения подобающей доходности нужно переходить на краткосрочные спекуляции, подходя к выбору инструментов очень ответственно. Прав я или нет, рассудит время. Желаю успехов в принятии торговых решений и благодарю вас, что уделили мне внимание.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба