23 февраля 2022 NZT RUSFOND | Сбер

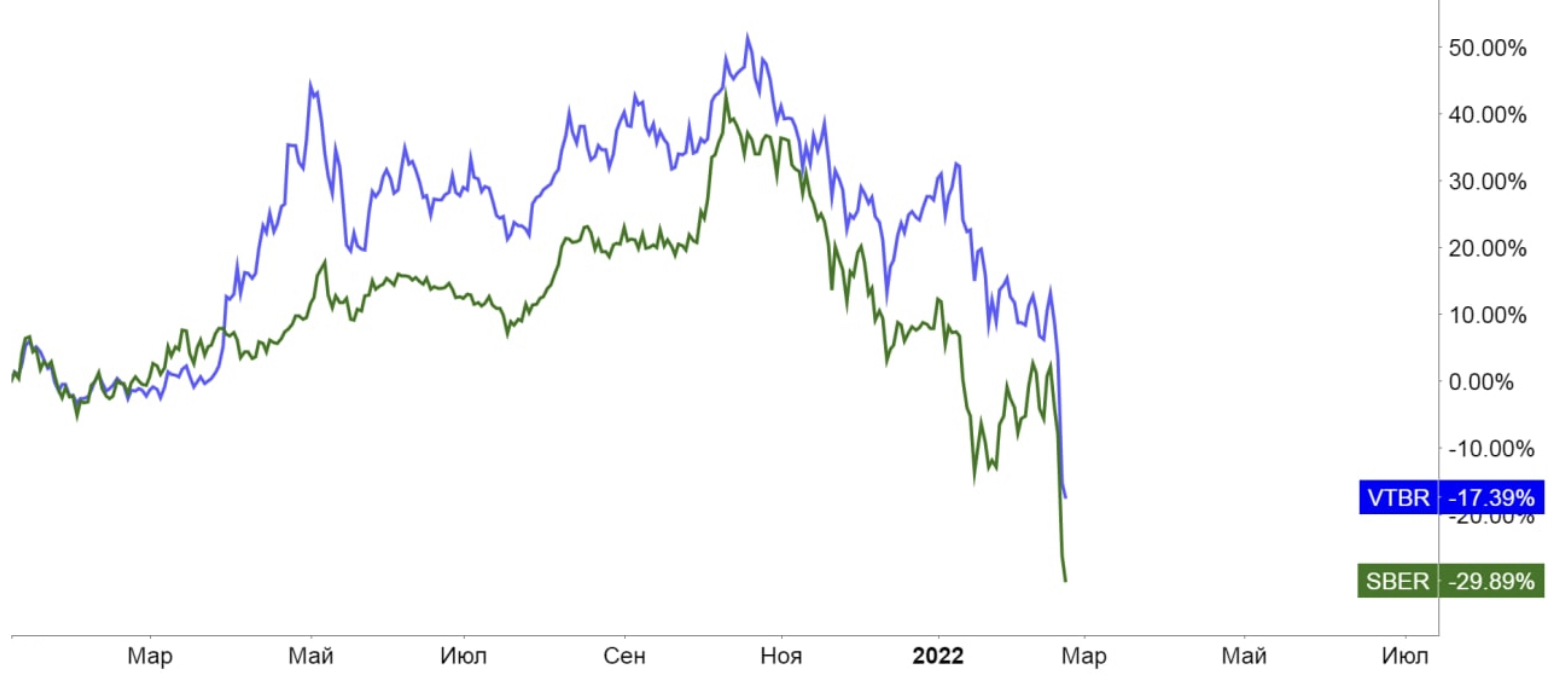

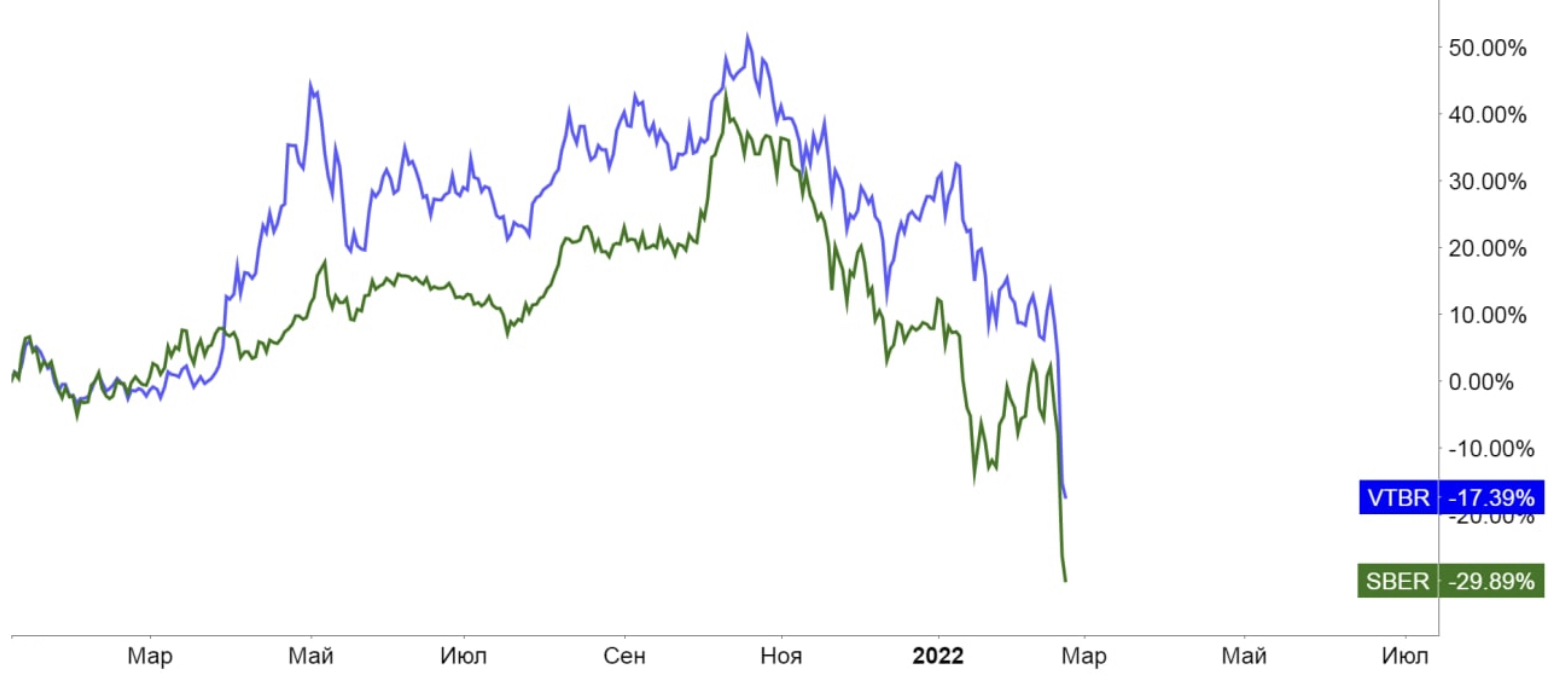

На фондовом рынке РФ банковский сектор в основном представителем двумя крупными банками — «ВТБ» и «Сбербанк», котировки которых значительно скорректировались со своих локальных максимумов на фоне геополитического обострения.

Котировки обоих банков имеют схожую динамику. Но ВТБ в виду риска невыплаты дивидендов в текущей ситуации выглядит менее надежным.

Основная причина коррекции заключается в потенциальных санкциях США, которые непосредственно затрагивают деятельность банковского сектора. Если обострение перерастет в локальный военный конфликт, то администрация США будет обязана ввести санкции против по меньшей мере трех российских финорганизаций из следующего списка:

Сбербанк, ВТБ, Газпромбанк, ВЭБ. РФ, Россельхозбанк, РФПИ, Московский кредитный банк, Альфа-банк, «Открытие», Промсвязьбанк, Совкомбанк и Транскапиталбанк. Тем не менее, введение санкций против «Сбербанка» и сопряжено с рядом последующих трудностей для европейских партнеров. Например, Европа на данный момент ограничилась введением санкций против ВЭБ РФ, Промсвязьбанк и банка «Россия». Маловероятно, что эти санкции не были согласованы с США, поэтому ожидаем от них аналогичных шагов.

Основные драйверы

Сильный отчет и рекордные дивиденды за 2021 год

За январь-декабрь банк показал чистую прибыль в размере 1237 млрд рублей, что на 58,28% выше, чем в прошлом году. Мы ожидаем, что чистая прибыль по МФСО, 50% от которой является базой для выплаты дивидендов, не будет сильно отличаться от РСБУ. Таким образом, с высокой долей вероятности, дивиденды составят около 27,5 рублей на акцию. Учитывая падение котировок, дивидендная доходность вплотную приблизилась к 13,5%.

Дешевле капитала

Еще одним драйвером является то, что банк сейчас торгуется за свой капитал. Исторически покупка на этом уровне и ниже приносила хороший результат.

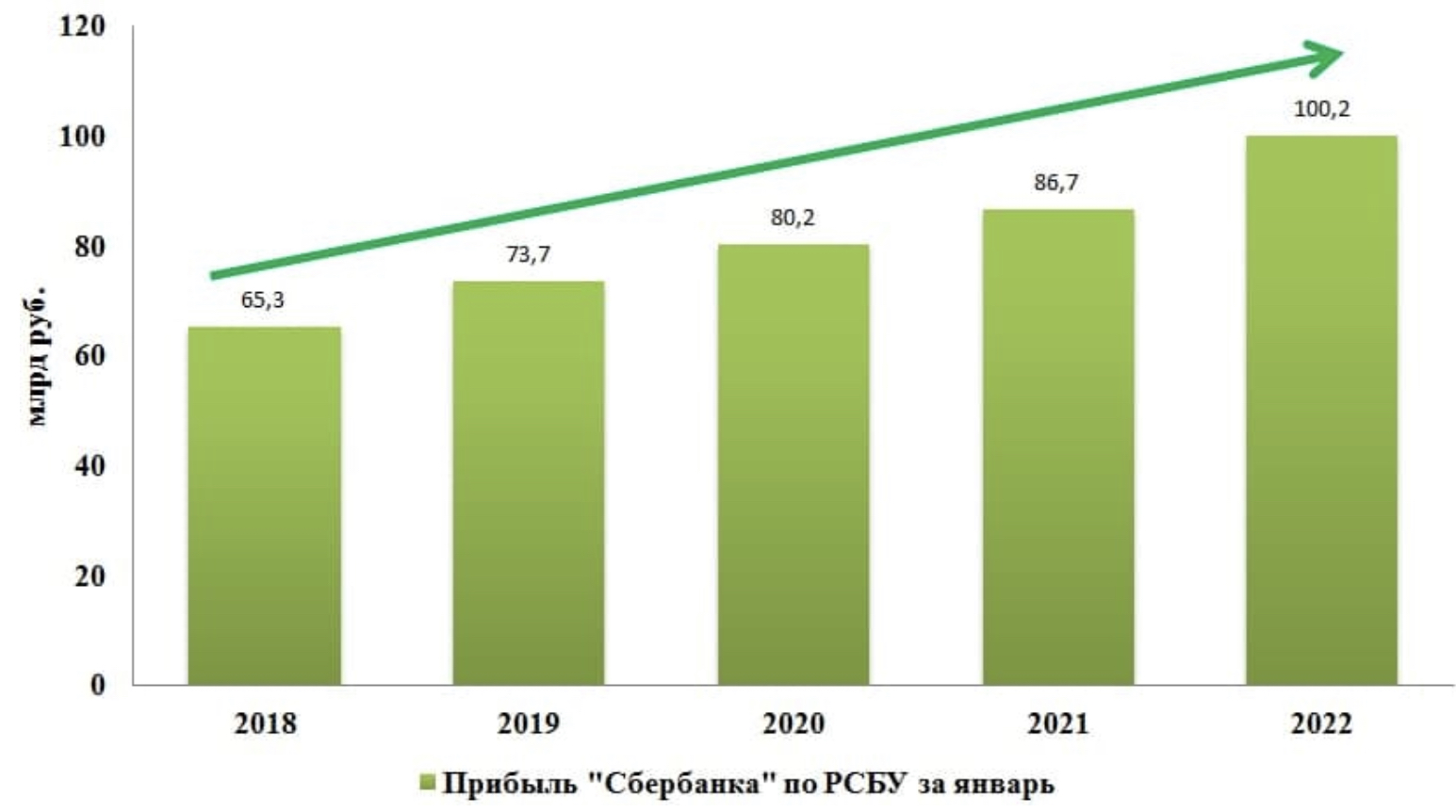

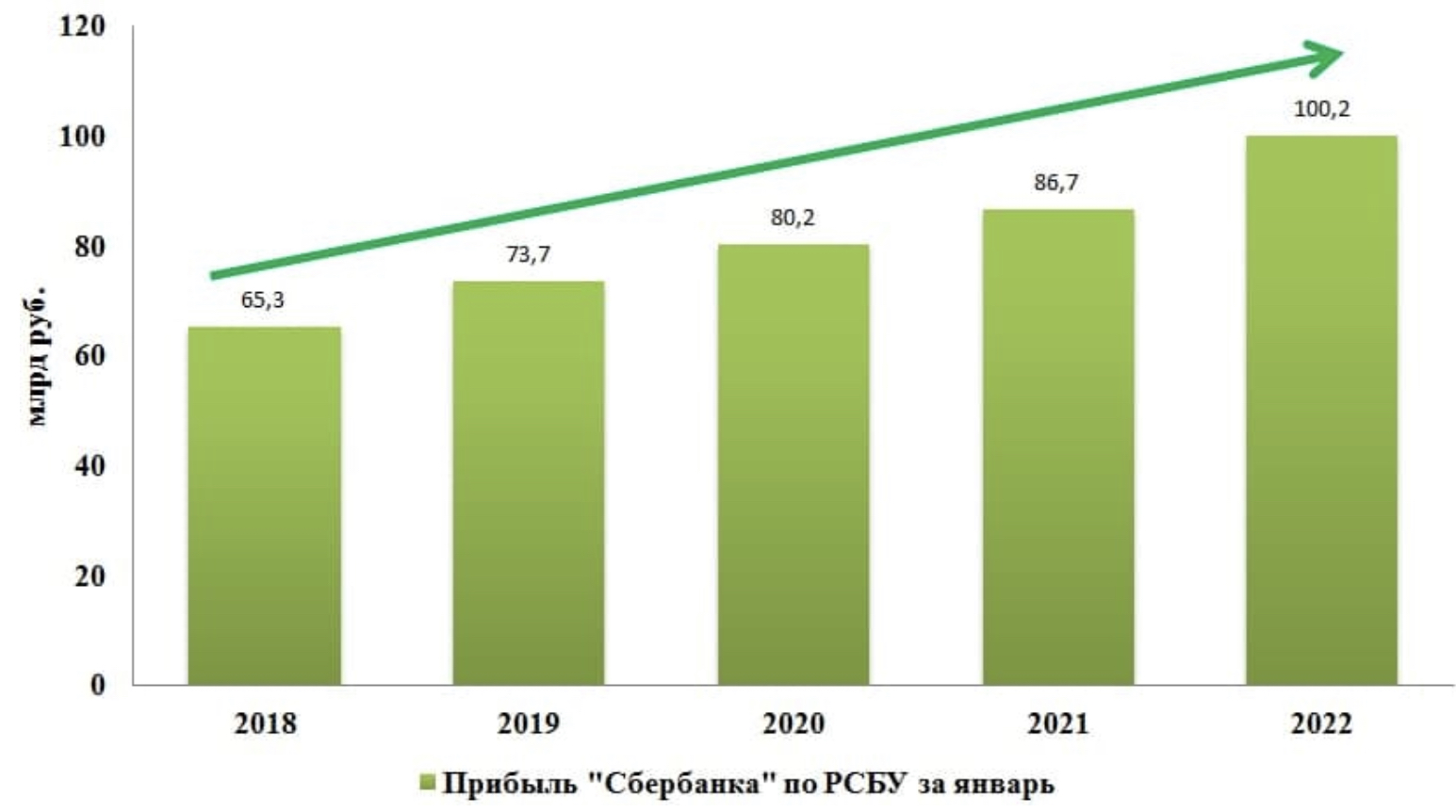

Текущий год не хуже предыдущего

Чистая прибыль по РСБУ за январь составила 100,2 млрд рублей, что на 15,6% выше, чем годом ранее. Такая динамика может говорить о том, что предстоящий год будет как минимум не хуже предыдущего в финансовом плане.

Вывод

Ожидаем, что на фоне сильных фундаментальных показателей котировки акций банка вскоре вернуться к 260 рублей за обычную акцию.

Котировки обоих банков имеют схожую динамику. Но ВТБ в виду риска невыплаты дивидендов в текущей ситуации выглядит менее надежным.

Основная причина коррекции заключается в потенциальных санкциях США, которые непосредственно затрагивают деятельность банковского сектора. Если обострение перерастет в локальный военный конфликт, то администрация США будет обязана ввести санкции против по меньшей мере трех российских финорганизаций из следующего списка:

Сбербанк, ВТБ, Газпромбанк, ВЭБ. РФ, Россельхозбанк, РФПИ, Московский кредитный банк, Альфа-банк, «Открытие», Промсвязьбанк, Совкомбанк и Транскапиталбанк. Тем не менее, введение санкций против «Сбербанка» и сопряжено с рядом последующих трудностей для европейских партнеров. Например, Европа на данный момент ограничилась введением санкций против ВЭБ РФ, Промсвязьбанк и банка «Россия». Маловероятно, что эти санкции не были согласованы с США, поэтому ожидаем от них аналогичных шагов.

Основные драйверы

Сильный отчет и рекордные дивиденды за 2021 год

За январь-декабрь банк показал чистую прибыль в размере 1237 млрд рублей, что на 58,28% выше, чем в прошлом году. Мы ожидаем, что чистая прибыль по МФСО, 50% от которой является базой для выплаты дивидендов, не будет сильно отличаться от РСБУ. Таким образом, с высокой долей вероятности, дивиденды составят около 27,5 рублей на акцию. Учитывая падение котировок, дивидендная доходность вплотную приблизилась к 13,5%.

Дешевле капитала

Еще одним драйвером является то, что банк сейчас торгуется за свой капитал. Исторически покупка на этом уровне и ниже приносила хороший результат.

Текущий год не хуже предыдущего

Чистая прибыль по РСБУ за январь составила 100,2 млрд рублей, что на 15,6% выше, чем годом ранее. Такая динамика может говорить о том, что предстоящий год будет как минимум не хуже предыдущего в финансовом плане.

Вывод

Ожидаем, что на фоне сильных фундаментальных показателей котировки акций банка вскоре вернуться к 260 рублей за обычную акцию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба