Акции Ford (NYSE:F) упали с январского пика на 38%

Фиксируется высокая подразумеваемая волатильность

Консенсус-прогнозы аналитиков варьируются от нейтральных до «бычьих» в зависимости от источника

Наблюдается высокий уровень дисперсии ценовых таргетов

Прогноз рынка на период до начала 2023 года «медвежий»

Акции детройтского автопроизводителя Ford Motor Company (NYSE:F) стремительно снижаются с середины января. На торгах 14 января бумаги достигли рекордного максимума на закрытии $25,19 и с тех пор упали почти на 38%.

3 февраля компания опубликовала отчет за четвертый квартал 2021 года. Ее прибыль на акцию оказалась на 42,5% ниже ожиданий.

Хотя инвесторы были воодушевлены достигнутым Ford прогрессом в разработке электромобилей, о чем свидетельствует мощное ралли 2021 года, общая доходность от инвестиций в акции компании за последние пять лет составляет 7,7% в год, что существенно ниже, чем соответствующий показатель для автомобильного сектора (22,6% в год) и для S&P 500 (14,1% в год).

Хотя для автопроизводителей, за исключением, конечно же, Tesla (NASDAQ:TSLA), низкая оценка акций — обычное явление, положение Ford бросается в глаза. Скользящий 12-месячный коэффициент P/E компании составляет всего 3,62. Для сравнения, у General Motors (NYSE:GM) скользящий P/E равен 6,19, у Toyota (NYSE:TM) — 8,39, у Honda (NYSE:HMC) — 6,72.

Ford недавно объявил о планах выделить бизнес электромобилей в отдельное бизнес-подразделение. Напрашивается мысль о том, что автопроизводитель может даже выделить этот бизнес в самостоятельную компанию, хотя главный исполнительный директор Джим Фарли заявлял, что такой сценарий не рассматривается.

На торгах 6 сентября 2021 года акции Ford торговались по $12,89. С тех пор доходность по ним (с учетом дивидендов) составила 22% против -7,1% у S&P 500. В статье от 6 сентября я присвоил Ford рейтинг «нейтрально», тогда как консенсус-прогноз Уолл-стрит на тот момент был «бычьим», а оценка — низкой, при этом прогноз, составленный на основе цен опционов, был в высокой степени «медвежьим». Мой рейтинг «нейтрально» был компромиссом.

Многие читатели, должно быть, уже знакомы с концепцией использования цен опционов в качестве основы для составления прогноза по акциям отдельной компании. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта.

Анализируя цены пут и колл, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот рыночный прогноз отражает имплицитный консенсус среди покупателей и продавцов опционов на акции. Тем, кто хочет углубиться в теорию, следует прочесть эту прекрасную монографию, составленную CFA Institute.

При «бычьем» прогнозе Уолл-стрит прогноз на основе рынка опционов нередко бывает «медвежьим», о чем я рассказывал на примере DocuSign (NASDAQ:DOCU).

Если говорить о Ford, то последние полгода консенсус Уолл-стрит был верным. Судя по динамике акций, наблюдаемой в тех случаях, когда фиксируется подобное расхождение между рынком опционов и мнениями аналитиков, в подобных ситуациях следует проявлять осторожность.

Я составил прогноз на основе цен опционов для Ford на период по начало 2023 года и сопоставил его с консенсус-прогнозом Уолл-стрит, как я это уже делал в своей предыдущей статье.

Консенсус Уолл-стрит

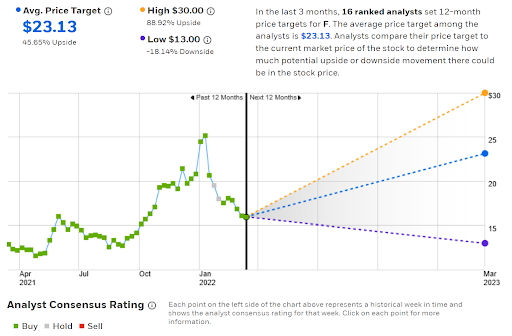

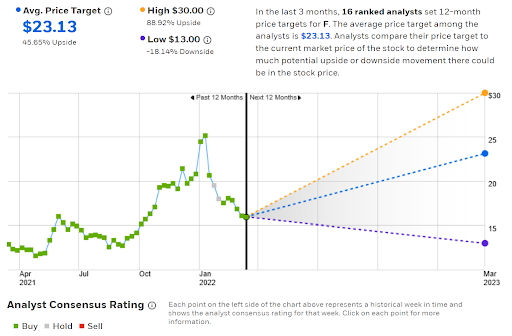

Доступная на eTrade версия консенсус-прогнозов Уолл-стрит отражает мнения 16 квалифицированных аналитиков, присвоивших акциям рейтинги и 12-месячный ценовой таргет в течение последних 90 дней.

Консенсус-рейтинг сейчас является «бычьим», а усредненный 12-месячный таргет предполагает рост на 45,7%. Этот таргет ниже максимума на закрытии, зафиксированного в январе 2022 года. Это говорит о перепроданности акций на текущих уровнях. Самый высокий ценовой таргет составляет $30, что в 2,3 раза выше самого низкого, составляющего $13. Такой сильный разброс в оценках отдельных аналитиков вызывает беспокойство.

В моем сентябрьском анализе настолько сильной дисперсии не было. Из 16 аналитиков у восьми присвоена рекомендация «покупать», у шести — «нейтрально», у двух — «продавать».

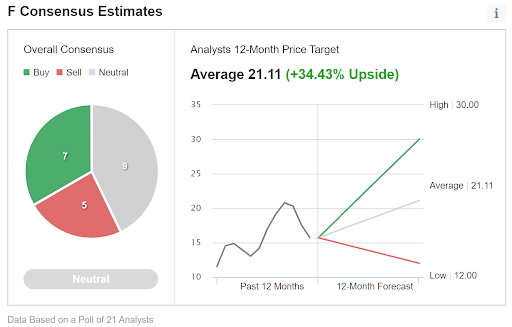

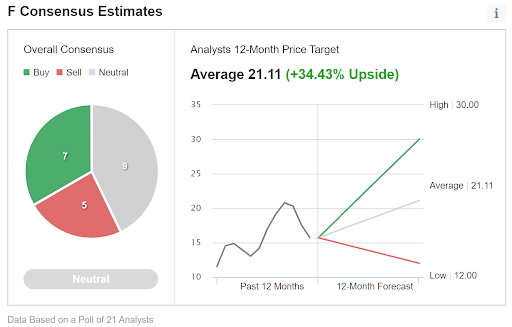

Investing.com рассчитывает консенсус-прогноз на основе ценовых таргетов и рейтингов, присвоенных 21 аналитиком. Их консенсус-рейтинг сейчас «нейтральный», а усредненный таргет на 34,4% выше текущей цены акций. Самый высокий ценовой таргет составляет $30, что в 2,5 раза выше самого низкого, составляющего $12.

Сильная дисперсия в 12-месячных ценовых таргетах отдельных аналитиков вызывает серьезную тревогу. При такой сильной дисперсии существует отрицательная корреляция между доходностью, подразумеваемой консенсусным ценовым таргетом, и фактической доходностью. Иными словами, высокая подразумеваемая доходность на самом деле обычно указывает на низкую будущую доходность и наоборот.

Ожидания участников рынка опционов

Я составил рыночный прогноз для Ford на период в 10,2 месяца (начиная с сегодняшнего дня и по 20 января 2023 года), использовав для этого цены на опционы колл и пут со сроком погашения в этот день. Была выбрана именно эта дата экспирации, поскольку для опционов со сроком погашения в январе характерны особенно высокие объемы торгов и большое количество открытых позиций.

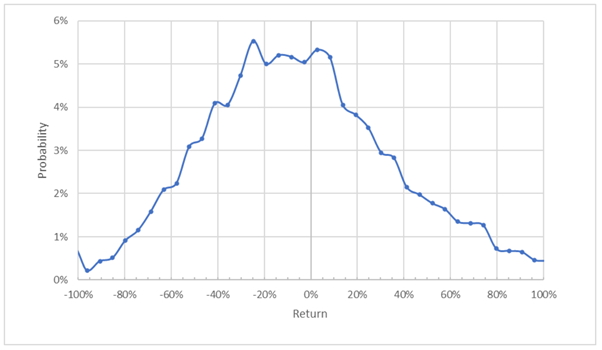

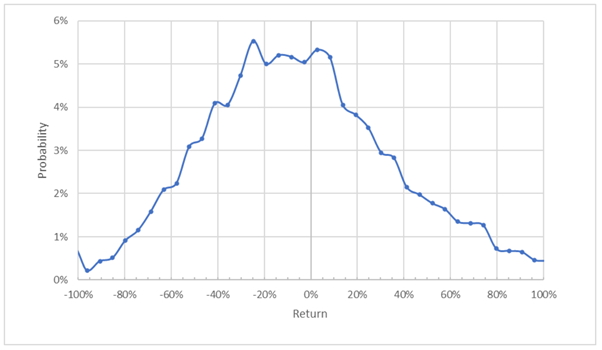

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений, где на вертикальной оси отображены значения вероятности, а на горизонтальной — доходность.

Прогноз динамики акций Ford до 20 января 2023 года

Данный расчет произведен на основе данных об опционах с платформы E-Trade

Рыночный прогноз на период до 20 января 2023 года указывает на вероятность отрицательной доходности. Вероятность доходности +10% или +20% в этот период существенно ниже вероятности доходности -10% или -20%. Годовая волатильность, рассчитанная на основе этого распределения, составляет 52%, что высоко для акций отдельной компании и выше показателя 45%, полученного мною в рамках сентябрьского анализа. Существует вероятность 1 к 5, что в следующие 10,2 месяца динамика акций будет хуже падения на 39%.

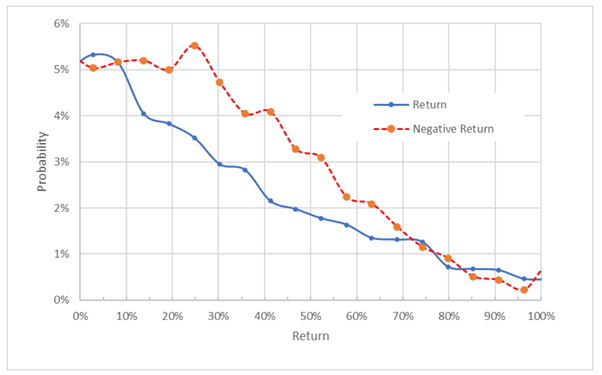

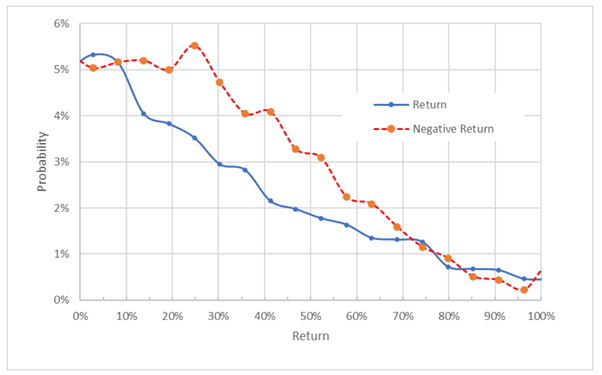

Чтобы упростить прямое сопоставление относительных вероятностей положительных и отрицательных ценовых изменений, я нанес их на положительную сторону оси X (см. ниже).

Прогноз динамики акций Ford до 20 января 2023 года

Данный расчет произведен на основе данных об опционах с платформы E-Trade

Этот график явно демонстрирует, что вероятность отрицательной доходности превышает вероятность положительной доходности сопоставимой величины на протяжении большей части кривой (пунктирная красная линия существенно превышает сплошную синюю линию для различных вероятных исходов). Максимальная вероятность соответствует снижению на 25%. Таким образом, прогноз на период до начала 2023 года «медвежий».

Подведем итог

Акции Ford в течение последнего года торгуются волатильно, при этом в дальнейшем ожидается сохранение повышенной волатильности. Бумаги находятся на 38% ниже январского максимума по закрытию. Результаты компании за четвертый квартал оказались существенно хуже прогнозов, что вызывает опасения.

Консенсус-прогноз для Ford у аналитиков либо «бычий», либо нейтральный, в зависимости от источника расчетов. Консенсусные ценовые таргеты, рассчитанные E-Trade и Investing.com, на 45,7% и 34,4% выше текущей цены. Эти существенные расхождения объясняются сильной дисперсией в оценках отдельных аналитиков, что, в свою очередь, вызывает опасения. Прогноз рынка на период до начала 2023 года «медвежий» и предполагает повышенную волатильность.

С учетом непоследовательности различных консенсус-прогнозов Уолл-стрит и рыночного прогноза, я сохраняю для Ford рейтинг «нейтрально».

Фиксируется высокая подразумеваемая волатильность

Консенсус-прогнозы аналитиков варьируются от нейтральных до «бычьих» в зависимости от источника

Наблюдается высокий уровень дисперсии ценовых таргетов

Прогноз рынка на период до начала 2023 года «медвежий»

Акции детройтского автопроизводителя Ford Motor Company (NYSE:F) стремительно снижаются с середины января. На торгах 14 января бумаги достигли рекордного максимума на закрытии $25,19 и с тех пор упали почти на 38%.

3 февраля компания опубликовала отчет за четвертый квартал 2021 года. Ее прибыль на акцию оказалась на 42,5% ниже ожиданий.

Хотя инвесторы были воодушевлены достигнутым Ford прогрессом в разработке электромобилей, о чем свидетельствует мощное ралли 2021 года, общая доходность от инвестиций в акции компании за последние пять лет составляет 7,7% в год, что существенно ниже, чем соответствующий показатель для автомобильного сектора (22,6% в год) и для S&P 500 (14,1% в год).

Хотя для автопроизводителей, за исключением, конечно же, Tesla (NASDAQ:TSLA), низкая оценка акций — обычное явление, положение Ford бросается в глаза. Скользящий 12-месячный коэффициент P/E компании составляет всего 3,62. Для сравнения, у General Motors (NYSE:GM) скользящий P/E равен 6,19, у Toyota (NYSE:TM) — 8,39, у Honda (NYSE:HMC) — 6,72.

Ford недавно объявил о планах выделить бизнес электромобилей в отдельное бизнес-подразделение. Напрашивается мысль о том, что автопроизводитель может даже выделить этот бизнес в самостоятельную компанию, хотя главный исполнительный директор Джим Фарли заявлял, что такой сценарий не рассматривается.

На торгах 6 сентября 2021 года акции Ford торговались по $12,89. С тех пор доходность по ним (с учетом дивидендов) составила 22% против -7,1% у S&P 500. В статье от 6 сентября я присвоил Ford рейтинг «нейтрально», тогда как консенсус-прогноз Уолл-стрит на тот момент был «бычьим», а оценка — низкой, при этом прогноз, составленный на основе цен опционов, был в высокой степени «медвежьим». Мой рейтинг «нейтрально» был компромиссом.

Многие читатели, должно быть, уже знакомы с концепцией использования цен опционов в качестве основы для составления прогноза по акциям отдельной компании. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта.

Анализируя цены пут и колл, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот рыночный прогноз отражает имплицитный консенсус среди покупателей и продавцов опционов на акции. Тем, кто хочет углубиться в теорию, следует прочесть эту прекрасную монографию, составленную CFA Institute.

При «бычьем» прогнозе Уолл-стрит прогноз на основе рынка опционов нередко бывает «медвежьим», о чем я рассказывал на примере DocuSign (NASDAQ:DOCU).

Если говорить о Ford, то последние полгода консенсус Уолл-стрит был верным. Судя по динамике акций, наблюдаемой в тех случаях, когда фиксируется подобное расхождение между рынком опционов и мнениями аналитиков, в подобных ситуациях следует проявлять осторожность.

Я составил прогноз на основе цен опционов для Ford на период по начало 2023 года и сопоставил его с консенсус-прогнозом Уолл-стрит, как я это уже делал в своей предыдущей статье.

Консенсус Уолл-стрит

Доступная на eTrade версия консенсус-прогнозов Уолл-стрит отражает мнения 16 квалифицированных аналитиков, присвоивших акциям рейтинги и 12-месячный ценовой таргет в течение последних 90 дней.

Консенсус-рейтинг сейчас является «бычьим», а усредненный 12-месячный таргет предполагает рост на 45,7%. Этот таргет ниже максимума на закрытии, зафиксированного в январе 2022 года. Это говорит о перепроданности акций на текущих уровнях. Самый высокий ценовой таргет составляет $30, что в 2,3 раза выше самого низкого, составляющего $13. Такой сильный разброс в оценках отдельных аналитиков вызывает беспокойство.

В моем сентябрьском анализе настолько сильной дисперсии не было. Из 16 аналитиков у восьми присвоена рекомендация «покупать», у шести — «нейтрально», у двух — «продавать».

Investing.com рассчитывает консенсус-прогноз на основе ценовых таргетов и рейтингов, присвоенных 21 аналитиком. Их консенсус-рейтинг сейчас «нейтральный», а усредненный таргет на 34,4% выше текущей цены акций. Самый высокий ценовой таргет составляет $30, что в 2,5 раза выше самого низкого, составляющего $12.

Сильная дисперсия в 12-месячных ценовых таргетах отдельных аналитиков вызывает серьезную тревогу. При такой сильной дисперсии существует отрицательная корреляция между доходностью, подразумеваемой консенсусным ценовым таргетом, и фактической доходностью. Иными словами, высокая подразумеваемая доходность на самом деле обычно указывает на низкую будущую доходность и наоборот.

Ожидания участников рынка опционов

Я составил рыночный прогноз для Ford на период в 10,2 месяца (начиная с сегодняшнего дня и по 20 января 2023 года), использовав для этого цены на опционы колл и пут со сроком погашения в этот день. Была выбрана именно эта дата экспирации, поскольку для опционов со сроком погашения в январе характерны особенно высокие объемы торгов и большое количество открытых позиций.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений, где на вертикальной оси отображены значения вероятности, а на горизонтальной — доходность.

Прогноз динамики акций Ford до 20 января 2023 года

Данный расчет произведен на основе данных об опционах с платформы E-Trade

Рыночный прогноз на период до 20 января 2023 года указывает на вероятность отрицательной доходности. Вероятность доходности +10% или +20% в этот период существенно ниже вероятности доходности -10% или -20%. Годовая волатильность, рассчитанная на основе этого распределения, составляет 52%, что высоко для акций отдельной компании и выше показателя 45%, полученного мною в рамках сентябрьского анализа. Существует вероятность 1 к 5, что в следующие 10,2 месяца динамика акций будет хуже падения на 39%.

Чтобы упростить прямое сопоставление относительных вероятностей положительных и отрицательных ценовых изменений, я нанес их на положительную сторону оси X (см. ниже).

Прогноз динамики акций Ford до 20 января 2023 года

Данный расчет произведен на основе данных об опционах с платформы E-Trade

Этот график явно демонстрирует, что вероятность отрицательной доходности превышает вероятность положительной доходности сопоставимой величины на протяжении большей части кривой (пунктирная красная линия существенно превышает сплошную синюю линию для различных вероятных исходов). Максимальная вероятность соответствует снижению на 25%. Таким образом, прогноз на период до начала 2023 года «медвежий».

Подведем итог

Акции Ford в течение последнего года торгуются волатильно, при этом в дальнейшем ожидается сохранение повышенной волатильности. Бумаги находятся на 38% ниже январского максимума по закрытию. Результаты компании за четвертый квартал оказались существенно хуже прогнозов, что вызывает опасения.

Консенсус-прогноз для Ford у аналитиков либо «бычий», либо нейтральный, в зависимости от источника расчетов. Консенсусные ценовые таргеты, рассчитанные E-Trade и Investing.com, на 45,7% и 34,4% выше текущей цены. Эти существенные расхождения объясняются сильной дисперсией в оценках отдельных аналитиков, что, в свою очередь, вызывает опасения. Прогноз рынка на период до начала 2023 года «медвежий» и предполагает повышенную волатильность.

С учетом непоследовательности различных консенсус-прогнозов Уолл-стрит и рыночного прогноза, я сохраняю для Ford рейтинг «нейтрально».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба