Федеральная резервная система, согласно общим ожиданиям, впервые с декабря 2018 года поднимет ключевую процентную ставку по итогам сегодняшнего заседания FOMC, причем решение о повышении ставки на 25 базисных пунктов уже, видимо, практически принято.

Инвесторы ждут комментариев центробанка США об инфляции и ситуации в экономике, а также прогнозы по дальнейшему повышению ставки. Некоторые экономисты считают, что в этом году ФРС поднимет ставку 5–6 раз для обуздания сильно разогнавшейся инфляции.

Принимая все это во внимание, ниже рассмотрим три компании финансового сектора, акции которых должны продемонстрировать рост при ужесточении денежно-кредитной политики ФРС.

1. Bank of America

Коэффициент P/E: 11,5.

Рыночная капитализация: $334,7 миллиарда

Динамика с начала года: -6,7%

Bank of America (NYSE:BAC) входит в «большую четверку» американских банков наравне с JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C) и Wells Fargo (NYSE:WFC).

На долю Bank of America приходится приблизительно 11% всех американских банковских сберегательных счетов. К основным операциям банка относятся коммерческие банковские услуги, управление состояними и инвестиционный банкинг.

Акции Bank of America завершили сессию вторника на уровне $41,50; с начала текущего года они потеряли около 7%. Исходя из текущего уровня, рыночная капитализация Bank of America, второго по величине американского банка после JPMorgan, составляет $335 миллиардов.

Bank of America, вероятно, выиграет от продолжающегося повышения доходности трежерис, связанного с «ястребиным» сдвигом в денежно-кредитной политике ФРС. В понедельник доходность 10-летних казначейских облигаций США достигла уровня 2,16% — это максимум с мая 2019 года.

Повышение процентных ставок и доходности облигаций обычно сопровождается увеличением чистой процентной маржи банков, то есть разницы между процентным доходом банка и суммой процентов, выплачиваемых по депозитам.

Вдобавок к этому, Bank of America выплачивает дивиденды в размере $0,84 в год при дивидендной доходности 2,04%, что выше подразумеваемой доходности для S&P 500, которая сейчас составляет 1,45%. У банка при этом относительно низкий коэффициент P/E — 11,5.

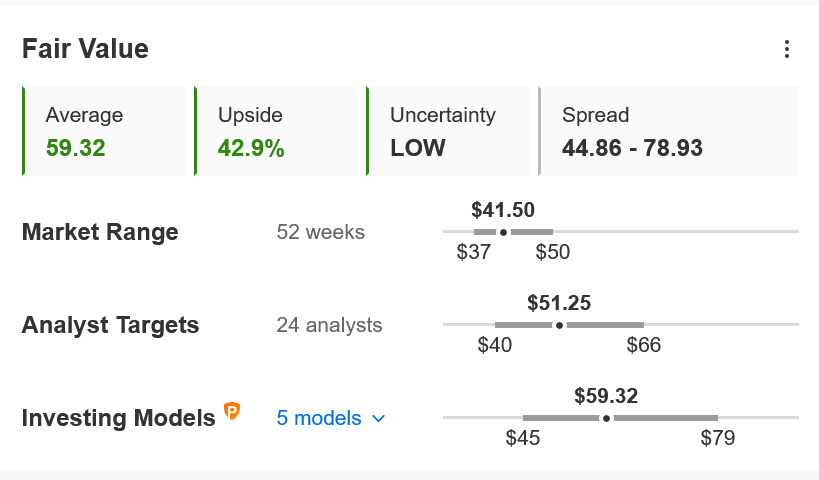

Количественные модели InvestingPro указывают на потенциал роста акций Bank of America на 42,9% в следующие 12 месяцев. Справедливая стоимость составляет $59,32.

Упоминания также заслуживают: Wells Fargo, U.S. Bancorp (NYSE:USB), PNC Financial Services (NYSE:PNC).

2. Charles Schwab

Коэффициент P/E: 29,4

Рыночная капитализация: $157,4 миллиарда

Динамика с начала года: -1,1%

Charles Schwab (NYSE:SCHW), одна из крупнейших финансовых компаний США, вероятно, будет показывать хорошие результаты в ближайшие месяцы с учетом повышения процентных ставок.

Акции Charles Schwab с начала года понизились примерно на 1%, тогда как индекс S&P 500 упал на 10,6%. Сессию вторника бумаги завершили на отметке $83,17. Исходя из текущих уровней, рыночная капитализация компании достигает $157,4 миллиарда. По этому показателю Charles Schwab занимает седьмое место в списке крупнейших американских банков.

Компания предоставляет банковские услуги населению и предприятиям, а также управляет электронной торговой платформой и предоставляет консалтинговые услуги в сфере управления состояниями индивидуальным и институциональным клиентам. В 2020 году Charles Schwab приобрела TD Ameritrade за $26 миллиардов. По состоянию на конец февраля у компании насчитывалось 33,4 миллиона активных брокерских счетов, 2,2 миллиона клиентов в сегменте корпоративных пенсионных планов, 1,6 миллиона банковских счетов и $7,69 триллиона активов в управлении.

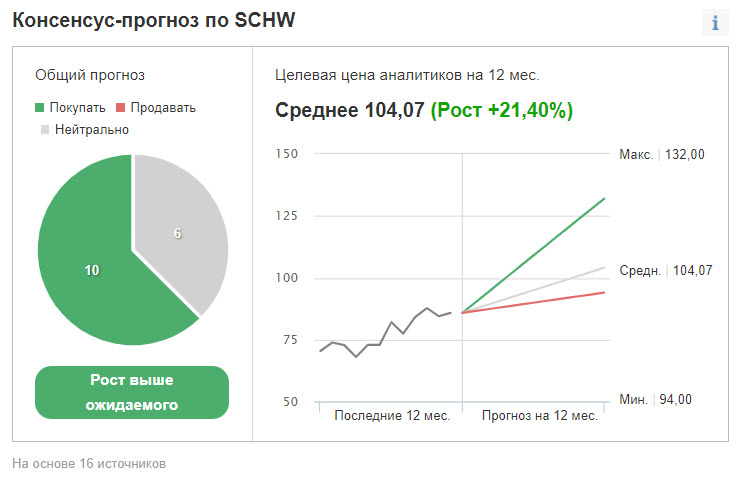

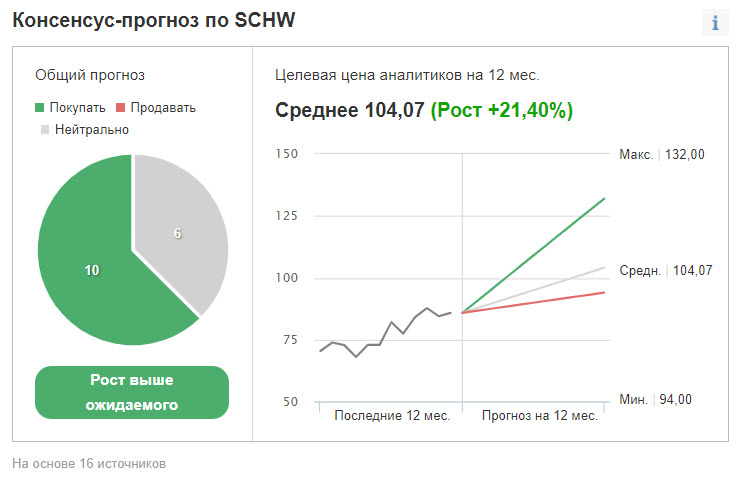

При повышении ставок Charles Schwab сможет нарастить свой чистый доход. Помимо этого, брокерские компании, вероятно, смогут увеличить комиссионный доход благодаря повышению инвестиционной активности, которому будет способствовать волатильность из-за действий ФРС. Десять из 16 аналитиков, опрошенных Investing.com, с оптимизмом оценивают перспективы акций Charles Schwab, прогнозируя рост в следующие 12 месяцев примерно на 25% до $104,07.

Упоминания также заслуживают: Morgan Stanley (NYSE:MS), Goldman Sachs (NYSE:GS), Interactive Brokers (NASDAQ:IBKR).

3. Prudential (LON:PRU) Financial

Коэффициент P/E: 5,6

Рыночная капитализация: $41,3 миллиарда

Динамика с начала года: +1,4%

Prudential Financial (NYSE:PRU), среди прочего, предоставляет услуги в сфере страхования и управления инвестициями, обслуживая как индивидуальных, так и институциональных клиентов по всей территории США и еще в 40 странах. Это крупнейшая страховая компания Америки, в управлении которой находятся активы объемом свыше $1,7 триллиона.

Акции Prudential в этом году торгуются лучше широкого рынка благодаря спросу инвесторов на циклические бумаги с низкими оценками на фоне высокой инфляции. С начала года акции Prudential набрали примерно 1,4%. Во вторник они финишировали на уровне $109,79, что означает рыночную капитализацию в размере $41,3 миллиарда.

При коэффициенте P/E всего в 5,6 эта компания может стать разумным выбором для инвесторов, желающих защититься от повышения процентных ставок в предстоящие месяцы. За счет продолжающегося роста доходности трежерис Prudential сможет в ближайшие месяцы генерировать больше чистой прибыли от своих долгосрочных инвестиций в рынок долга.

Вдобавок к этому, руководство компании по-прежнему намерено возвращать акционерам больше средств через увеличение дивидендов и обратный выкуп акций. В ноябре 2021 года Prudential утвердила повышение дивиденда на 4% до $1,20 на акцию. Годовой дивиденд таким образом составляет $4,80 при доходности 4,37%. Это более чем в три раза выше подразумеваемой доходности для S&P 500.

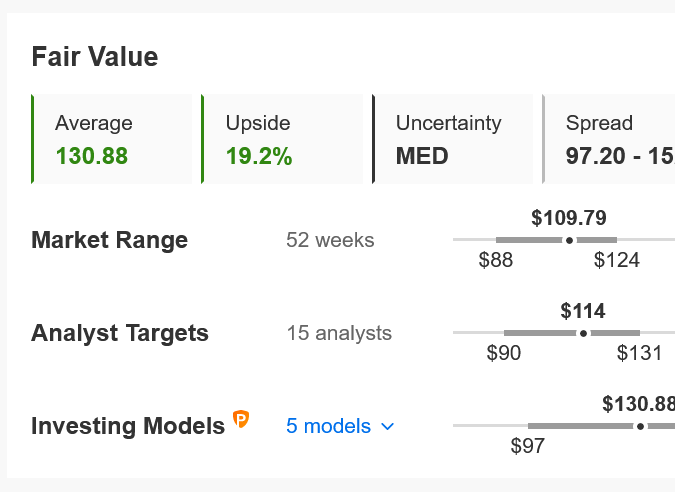

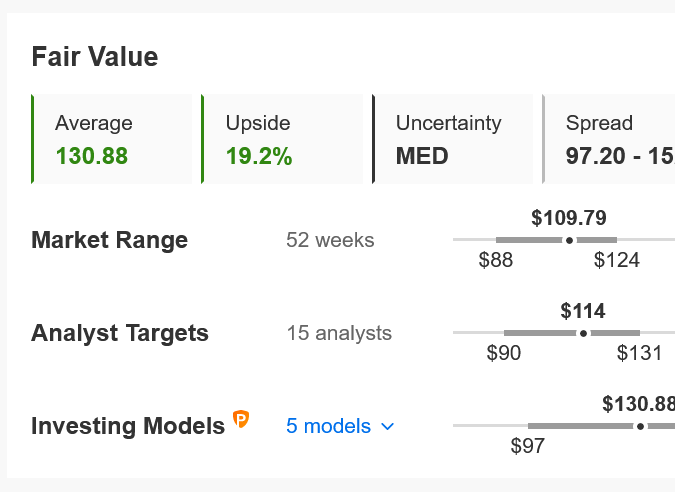

Количественные модели InvestingPro указывают на потенциал роста акций Prudential на 19,2% в следующие 12 месяцев. Справедливая стоимость составляет $130,88.

Упоминания также заслуживают: MetLife (NYSE:MET), Aflac (NYSE:AFL), American International Group (NYSE:AIG).

Инвесторы ждут комментариев центробанка США об инфляции и ситуации в экономике, а также прогнозы по дальнейшему повышению ставки. Некоторые экономисты считают, что в этом году ФРС поднимет ставку 5–6 раз для обуздания сильно разогнавшейся инфляции.

Принимая все это во внимание, ниже рассмотрим три компании финансового сектора, акции которых должны продемонстрировать рост при ужесточении денежно-кредитной политики ФРС.

1. Bank of America

Коэффициент P/E: 11,5.

Рыночная капитализация: $334,7 миллиарда

Динамика с начала года: -6,7%

Bank of America (NYSE:BAC) входит в «большую четверку» американских банков наравне с JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C) и Wells Fargo (NYSE:WFC).

На долю Bank of America приходится приблизительно 11% всех американских банковских сберегательных счетов. К основным операциям банка относятся коммерческие банковские услуги, управление состояними и инвестиционный банкинг.

Акции Bank of America завершили сессию вторника на уровне $41,50; с начала текущего года они потеряли около 7%. Исходя из текущего уровня, рыночная капитализация Bank of America, второго по величине американского банка после JPMorgan, составляет $335 миллиардов.

Bank of America, вероятно, выиграет от продолжающегося повышения доходности трежерис, связанного с «ястребиным» сдвигом в денежно-кредитной политике ФРС. В понедельник доходность 10-летних казначейских облигаций США достигла уровня 2,16% — это максимум с мая 2019 года.

Повышение процентных ставок и доходности облигаций обычно сопровождается увеличением чистой процентной маржи банков, то есть разницы между процентным доходом банка и суммой процентов, выплачиваемых по депозитам.

Вдобавок к этому, Bank of America выплачивает дивиденды в размере $0,84 в год при дивидендной доходности 2,04%, что выше подразумеваемой доходности для S&P 500, которая сейчас составляет 1,45%. У банка при этом относительно низкий коэффициент P/E — 11,5.

Количественные модели InvestingPro указывают на потенциал роста акций Bank of America на 42,9% в следующие 12 месяцев. Справедливая стоимость составляет $59,32.

Упоминания также заслуживают: Wells Fargo, U.S. Bancorp (NYSE:USB), PNC Financial Services (NYSE:PNC).

2. Charles Schwab

Коэффициент P/E: 29,4

Рыночная капитализация: $157,4 миллиарда

Динамика с начала года: -1,1%

Charles Schwab (NYSE:SCHW), одна из крупнейших финансовых компаний США, вероятно, будет показывать хорошие результаты в ближайшие месяцы с учетом повышения процентных ставок.

Акции Charles Schwab с начала года понизились примерно на 1%, тогда как индекс S&P 500 упал на 10,6%. Сессию вторника бумаги завершили на отметке $83,17. Исходя из текущих уровней, рыночная капитализация компании достигает $157,4 миллиарда. По этому показателю Charles Schwab занимает седьмое место в списке крупнейших американских банков.

Компания предоставляет банковские услуги населению и предприятиям, а также управляет электронной торговой платформой и предоставляет консалтинговые услуги в сфере управления состояниями индивидуальным и институциональным клиентам. В 2020 году Charles Schwab приобрела TD Ameritrade за $26 миллиардов. По состоянию на конец февраля у компании насчитывалось 33,4 миллиона активных брокерских счетов, 2,2 миллиона клиентов в сегменте корпоративных пенсионных планов, 1,6 миллиона банковских счетов и $7,69 триллиона активов в управлении.

При повышении ставок Charles Schwab сможет нарастить свой чистый доход. Помимо этого, брокерские компании, вероятно, смогут увеличить комиссионный доход благодаря повышению инвестиционной активности, которому будет способствовать волатильность из-за действий ФРС. Десять из 16 аналитиков, опрошенных Investing.com, с оптимизмом оценивают перспективы акций Charles Schwab, прогнозируя рост в следующие 12 месяцев примерно на 25% до $104,07.

Упоминания также заслуживают: Morgan Stanley (NYSE:MS), Goldman Sachs (NYSE:GS), Interactive Brokers (NASDAQ:IBKR).

3. Prudential (LON:PRU) Financial

Коэффициент P/E: 5,6

Рыночная капитализация: $41,3 миллиарда

Динамика с начала года: +1,4%

Prudential Financial (NYSE:PRU), среди прочего, предоставляет услуги в сфере страхования и управления инвестициями, обслуживая как индивидуальных, так и институциональных клиентов по всей территории США и еще в 40 странах. Это крупнейшая страховая компания Америки, в управлении которой находятся активы объемом свыше $1,7 триллиона.

Акции Prudential в этом году торгуются лучше широкого рынка благодаря спросу инвесторов на циклические бумаги с низкими оценками на фоне высокой инфляции. С начала года акции Prudential набрали примерно 1,4%. Во вторник они финишировали на уровне $109,79, что означает рыночную капитализацию в размере $41,3 миллиарда.

При коэффициенте P/E всего в 5,6 эта компания может стать разумным выбором для инвесторов, желающих защититься от повышения процентных ставок в предстоящие месяцы. За счет продолжающегося роста доходности трежерис Prudential сможет в ближайшие месяцы генерировать больше чистой прибыли от своих долгосрочных инвестиций в рынок долга.

Вдобавок к этому, руководство компании по-прежнему намерено возвращать акционерам больше средств через увеличение дивидендов и обратный выкуп акций. В ноябре 2021 года Prudential утвердила повышение дивиденда на 4% до $1,20 на акцию. Годовой дивиденд таким образом составляет $4,80 при доходности 4,37%. Это более чем в три раза выше подразумеваемой доходности для S&P 500.

Количественные модели InvestingPro указывают на потенциал роста акций Prudential на 19,2% в следующие 12 месяцев. Справедливая стоимость составляет $130,88.

Упоминания также заслуживают: MetLife (NYSE:MET), Aflac (NYSE:AFL), American International Group (NYSE:AIG).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба