21 марта 2022 T-Investments Городилов Михаил

Стоит ли инвестировать в российскую недвижимость в условиях санкций. Убыточный Anaplan нашел для себя покупателя. Intel готовится потратить десятки миллиардов долларов в Европе — можно ли на этом заработать.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

«Инвесторам это только на пользу»: санкции и рынок недвижимости в РФ

В истории с массовым исходом западных компаний из РФ самый недооцененный пострадавший — российский рынок недвижимости. Мы уже говорили о том, как санкции могут повлиять на российский нефтегазовый сектор и западных эмитентов с крупной долей бизнеса на постсоветском пространстве. А сегодня поговорим о том, как санкции могут повлиять на вложения в недвижимость в самой России.

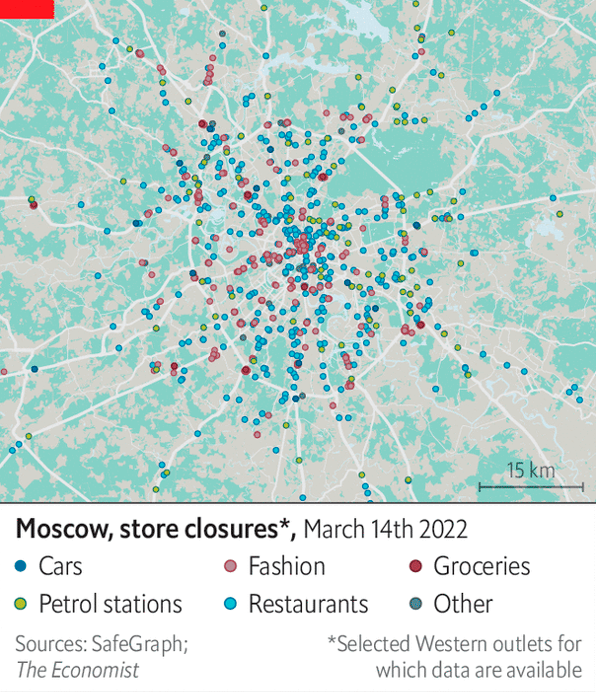

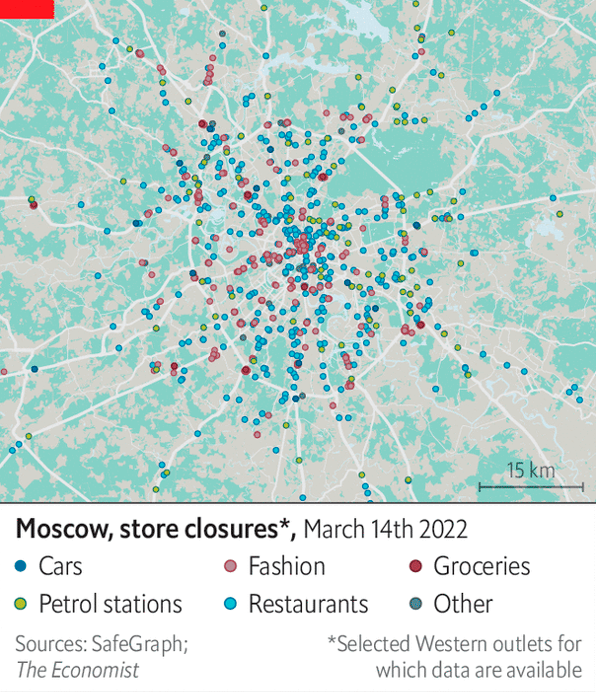

The Economist подсчитал эффект от ухода примерно 400 компаний из РФ: это затронет около 3,5 тысячи точек розничной торговли в 480 городах по всей стране. Сюда входят 1,2 тысячи ресторанов и кафе, 500 обувных магазинов и 400 заправочных станций.

Закрытие западных магазинов в РФ. Источник: The Economist

Закрытие западных магазинов в Москве по состоянию на 14 марта 2022 года. Источник: The Economist

В случае массового закрытия всех этих точек стоимость недвижимости в прилегающих районах, да и в среднем по рынку, может ощутимо пострадать: доступность многочисленных ресторанов, кафе и магазинов имеет большую важность для людей, проживающих или собирающихся проживать в этих районах. Так что затея с покупкой квартиры в Москве для того, чтобы потом ее сдавать, становится совсем уж непривлекательной.

Возможен вариант с тем, что в РФ пойдут по пути национализации ряда этих розничных точек. Впрочем, этот сценарий наиболее вероятен для сетей фастфуда, потому что многие из них полагаются на местных поставщиков. И маловероятно, что это сильно спасет стоимость недвижимости в дорогих районах.

В РФ в связи с обвалом рубля наблюдается рост вложений в недвижимость, вызванный как консерватизмом населения, так и сильным обесцениванием рубля вкупе с серьезными проблемами в валютных операциях. Например, разница в цене между стоимостью покупки и продажи иностранных валют стала огромной.

Необходимо принимать во внимание тот факт, что те, кто побежал вкладываться в недвижимость сейчас, не закладывали в свои ожидания ни потерю привлекательности купленного жилья в результате закрытия близлежащих магазинов, ни резко выросшую недоступность жилья для покупателей и потенциальных арендаторов. Ипотека стала сильно дороже в результате поднятия ставки ЦБ, а нестабильность или даже потеря доходов может заставить многих жить в коммуналке или с родственниками.

В случае если спрос окажется ощутимо ниже предложения, то рынок недвижимости в РФ будет ждать коллапс, ведь и до последних событий цены на жилье тут не отличались адекватностью: в московском комплексе «Сити-парк» средняя цена за квартиру выше 56 млн рублей. Что же касается московских микрорайонов с романтичными сельскими названиями, то соотношение «цена — качество» там и до февраля 2022 года вызывало большие вопросы, а в условиях экономического кризиса мы можем увидеть реальное падение спроса на недвижимость такого уровня.

К слову о платежеспособной аудитории: за две недели после начала февральских событий РФ покинуло почти 100 тысяч ИТ-специалистов. Для сравнения: такие числа в РФ обычно складывались за год.

Для основной массы уехавших характерна именно аренда, так что тут, как мне кажется, их потерю рынок аренды может не компенсировать. И в лучшие времена идея о том, что конура 19 квадратных метров в хрущевке может стоить дороже 15 тысяч в месяц, выглядела крайне сомнительно и напрашивалась на опровержение. А сейчас времена, как вы могли заметить, не особо хорошие.

Следует также понимать, что исход бизнесов и части потребителей из Москвы ударит и по местным предприятиям, которые зарабатывали на их обслуживании, — и падение их доходов непрямым путем ударит по рынку недвижимости: как-то сложно сдавать или продавать квартиры и офисные помещения по высокой цене в районах, где уровень экономической активности стал на порядок ниже, чем полгода назад.

По большому счету это порочный круг: когда съезжает один арендатор, то в доходах теряют все — от кафе, в которое он ходил, до самого арендодателя. В итоге они сами сокращают потребление товаров и услуг, что приводит к новому витку сокращения доходов и потребления.

PLAN «Ураган»: частный фонд покупает убыточный стартап Anaplan

Частный фонд Thoma Bravo планирует купить производителя программного обеспечения для управления предприятиями Anaplan (NYSE: PLAN). Вот что следует знать инвесторам об этой сделке:

Anaplan покупают по цене 10,7 млрд.

Anaplan покупают по цене 66 $ за акцию, с премией 30,45% к цене акций компании до появления новостей.

Anaplan делает ПО для моделирования финансовых и операционных процессов на предприятии. С помощью софта Anaplan можно управлять процессом продаж, логистикой, работой с кадрами. Подробно о бизнесе Anaplan можно прочитать в инвестидее.

Компания чудовищно убыточная: ее итоговая маржа по итогам последних 12 месяцев составила минус 34,38% от выручки.

Компанию покупают с P / S около 15.

Годовые показатели Anaplan в долларах. Источник: TradingView

Привлечь Thoma к этой убыточной компании могли два обстоятельства.

Упало. Акции компании сильно упали с 2021 года, когда за них просили 72 $. И покупают Anaplan точно не по цене на исторических максимумах, хотя и близко к ним.

Прогнозируемость. Бизнес компании базируется на подписках. К сожалению, я не нашел в отчетности и презентационных материалах компании ничего о ее уровне удержания выручки. Но, возможно, Anaplan поделилась этими данными с Thoma в непубличном порядке — и ту эти числа устроили. Если уровень удержания выручки у Anaplan выше 100%, то, учитывая относительную стабильность денежного потока Anaplan, фонд в теории может оптимизировать Anaplan и получить на выходе рентабельный бизнес. Но это только моя гипотеза.

Впрочем, также возможно, что Thoma через пару лет после приобретения Anaplan снова выпустит компанию на биржу — и сейчас покупает компанию именно с этой целью. Так или иначе, тот факт, что кто-то все еще покупает убыточные ИТ-компании за очень большие деньги, демонстрирует нам обоснованность стратегии «взять акции упавших стартапов, авось их кто-нибудь купит».

Больше чипов богу чипов: Intel потратит на Европу много миллиардов

Производитель интегрированных устройств Intel (NASDAQ: INTC) планирует осуществить масштабную программу трат в Европе: американский гигант собирается потратить 36 млрд на строительство предприятий по производству чипов и связанной с этим инфраструктуры в Старом Свете.

Структура трат выглядит примерно так: около 19 млрд пойдет на строительство завода в Германии, около 12 млрд евро потратят на расширение в два раза существующих мощностей в Ирландии, 4,5 млрд евро Intel хочет потратить на строительство предприятия по упаковке и тестированию чипов в Италии.

Остальные траты не детализированы, но известно, что во Франции Intel планирует создать НИОКР-подразделение численностью до тысячи человек, которое будет специализироваться на задачах вроде высокопроизводительных вычислений. Какие-то исследовательские отделы планируют расширить в Польше.

Всего в Европе у Intel работает около 10 тысяч человек, и ее расширение добавит новые 6 тысяч рабочих мест. Очевидно, что Intel решила воспользоваться льготами, обещанными Еврокомиссией для стимулирования производства чипов в Европе.

Это хорошие новости для всех западных полупроводниковых компаний, и они свидетельствуют о том, что на Западе всерьез настроены на развитие высокотехнологичного производства у себя в ущерб Китаю. Это позволяет нам надеяться на позитивный финансовый эффект для многих компаний, работающих на самых разных стадиях производства полупроводников. Думаю, что вслед за Intel другие крупные западные компании начнут расширять производство в развитых странах.

Это будет ослаблять позиции КНР, играющей важную роль в современных цепочках производства высокотехнологичной продукции. Если пример Intel станет массовым, то через 10—20 лет Китай смогут «исключить» из международных экономико-политических раскладов.

Суммируем здесь основные новости на эту тему: США целенаправленно вводит санкции против ведущих китайских технологических компаний, способствует накачке высокотехнологичных предприятий в других азиатских странах, ужесточает надзор за китайскими эмитентами и ограничивает экспорт высоких технологий в эту страну. В общем, уже понятно, куда идет этот поезд.

Так что, как мне кажется, на среднесрочных дистанциях известие о расширении «подальше от Китая» позитивно скажется на котировках Intel. Западное инвестсообщество крайне политически ангажированно. Достаточно вспомнить беспрецедентное падение акций российских компаний в Лондоне. Если Сбербанк может стоить цент, то Intel вполне может стоить дороже, чем сейчас, «потому что Китай».

Может и будет — ведь, только если котировки Intel и ей подобных будут на достаточно высоком уровне, это будет стимулировать приток частных инвестиций в эту отрасль, иначе производство чипов в западных странах никогда не будет в достаточном объеме, а экономических предпосылок для этого нет. В этом плане «производство чипов на Западе» может стать новой идеей фикс западного сообщества вроде «накачки электрокаров».

Иначе ничем не объяснить биржевой и экономический успех посредственных компаний вроде GlobalFoundries, уступающих своим азиатским конкурентам в том, что касается эффективности ведения бизнеса, — но выигрывающих, очевидно, за счет максимальной удаленности от Китая.

Сейчас огромная часть производства чипов в Тайване — который, к слову, КНР считает частью КНР, а сам Тайвань считает себя независимой страной. На острове расположено 40% производства чипов для логики — для наиболее сложных и высокотехнологичных операций, — и тайваньские заводы лидируют по производству наиболее высокотехнологичных чипов.

Если война КНР с Тайванем выведет эти заводы из строя хотя бы на год, то ущерб для компаний за пределами региона по всему миру составит 490 млрд долларов недополученной выручки. И я вообще молчу о последствиях дефицита чипов для военной и критически важной общественной инфраструктуры западного мира. А чтобы заместить Тайвань в сфере производства, нужны вложения в районе 350 млрд в других странах — инфернальная сумма.

Так что инвестпрограмма Intel может послужить делу накачки ее котировок доброжелательными инвесторами, которые хотели бы видеть в развитых странах побольше заводов, обеспечивающих экономику западного мира достаточным количеством чипов.

Единственной проблемой мне тут видится возможное урезание дивидендов Intel с целью реализации этой программы. Вариант очень вероятный: инвестор-активист Дэн Лоэб попросил Disney выстрелить ему в ногу, точнее, отменить дивиденды, чтобы у Disney было побольше денег, дабы инвестировать их в стриминг.

Intel платит довольно много денег: дивидендная доходность ее акций превышает 3% годовых. Так что в случае отмены выплат акции могут упасть. А могут и не упасть: в случае той же Disney акции сейчас волшебным образом стоят дороже, чем до отмены дивидендов, потому что компания усиленно развивает убыточный стриминг, который по каким-то загадочным причинам должен радовать инвесторов.

В любом случае на длинных дистанциях эта инвестпрограмма будет способствовать укреплению как бизнеса самой Intel, так и отношения к ней со стороны инвесторов.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

«Инвесторам это только на пользу»: санкции и рынок недвижимости в РФ

В истории с массовым исходом западных компаний из РФ самый недооцененный пострадавший — российский рынок недвижимости. Мы уже говорили о том, как санкции могут повлиять на российский нефтегазовый сектор и западных эмитентов с крупной долей бизнеса на постсоветском пространстве. А сегодня поговорим о том, как санкции могут повлиять на вложения в недвижимость в самой России.

The Economist подсчитал эффект от ухода примерно 400 компаний из РФ: это затронет около 3,5 тысячи точек розничной торговли в 480 городах по всей стране. Сюда входят 1,2 тысячи ресторанов и кафе, 500 обувных магазинов и 400 заправочных станций.

Закрытие западных магазинов в РФ. Источник: The Economist

Закрытие западных магазинов в Москве по состоянию на 14 марта 2022 года. Источник: The Economist

В случае массового закрытия всех этих точек стоимость недвижимости в прилегающих районах, да и в среднем по рынку, может ощутимо пострадать: доступность многочисленных ресторанов, кафе и магазинов имеет большую важность для людей, проживающих или собирающихся проживать в этих районах. Так что затея с покупкой квартиры в Москве для того, чтобы потом ее сдавать, становится совсем уж непривлекательной.

Возможен вариант с тем, что в РФ пойдут по пути национализации ряда этих розничных точек. Впрочем, этот сценарий наиболее вероятен для сетей фастфуда, потому что многие из них полагаются на местных поставщиков. И маловероятно, что это сильно спасет стоимость недвижимости в дорогих районах.

В РФ в связи с обвалом рубля наблюдается рост вложений в недвижимость, вызванный как консерватизмом населения, так и сильным обесцениванием рубля вкупе с серьезными проблемами в валютных операциях. Например, разница в цене между стоимостью покупки и продажи иностранных валют стала огромной.

Необходимо принимать во внимание тот факт, что те, кто побежал вкладываться в недвижимость сейчас, не закладывали в свои ожидания ни потерю привлекательности купленного жилья в результате закрытия близлежащих магазинов, ни резко выросшую недоступность жилья для покупателей и потенциальных арендаторов. Ипотека стала сильно дороже в результате поднятия ставки ЦБ, а нестабильность или даже потеря доходов может заставить многих жить в коммуналке или с родственниками.

В случае если спрос окажется ощутимо ниже предложения, то рынок недвижимости в РФ будет ждать коллапс, ведь и до последних событий цены на жилье тут не отличались адекватностью: в московском комплексе «Сити-парк» средняя цена за квартиру выше 56 млн рублей. Что же касается московских микрорайонов с романтичными сельскими названиями, то соотношение «цена — качество» там и до февраля 2022 года вызывало большие вопросы, а в условиях экономического кризиса мы можем увидеть реальное падение спроса на недвижимость такого уровня.

К слову о платежеспособной аудитории: за две недели после начала февральских событий РФ покинуло почти 100 тысяч ИТ-специалистов. Для сравнения: такие числа в РФ обычно складывались за год.

Для основной массы уехавших характерна именно аренда, так что тут, как мне кажется, их потерю рынок аренды может не компенсировать. И в лучшие времена идея о том, что конура 19 квадратных метров в хрущевке может стоить дороже 15 тысяч в месяц, выглядела крайне сомнительно и напрашивалась на опровержение. А сейчас времена, как вы могли заметить, не особо хорошие.

Следует также понимать, что исход бизнесов и части потребителей из Москвы ударит и по местным предприятиям, которые зарабатывали на их обслуживании, — и падение их доходов непрямым путем ударит по рынку недвижимости: как-то сложно сдавать или продавать квартиры и офисные помещения по высокой цене в районах, где уровень экономической активности стал на порядок ниже, чем полгода назад.

По большому счету это порочный круг: когда съезжает один арендатор, то в доходах теряют все — от кафе, в которое он ходил, до самого арендодателя. В итоге они сами сокращают потребление товаров и услуг, что приводит к новому витку сокращения доходов и потребления.

PLAN «Ураган»: частный фонд покупает убыточный стартап Anaplan

Частный фонд Thoma Bravo планирует купить производителя программного обеспечения для управления предприятиями Anaplan (NYSE: PLAN). Вот что следует знать инвесторам об этой сделке:

Anaplan покупают по цене 10,7 млрд.

Anaplan покупают по цене 66 $ за акцию, с премией 30,45% к цене акций компании до появления новостей.

Anaplan делает ПО для моделирования финансовых и операционных процессов на предприятии. С помощью софта Anaplan можно управлять процессом продаж, логистикой, работой с кадрами. Подробно о бизнесе Anaplan можно прочитать в инвестидее.

Компания чудовищно убыточная: ее итоговая маржа по итогам последних 12 месяцев составила минус 34,38% от выручки.

Компанию покупают с P / S около 15.

Годовые показатели Anaplan в долларах. Источник: TradingView

Привлечь Thoma к этой убыточной компании могли два обстоятельства.

Упало. Акции компании сильно упали с 2021 года, когда за них просили 72 $. И покупают Anaplan точно не по цене на исторических максимумах, хотя и близко к ним.

Прогнозируемость. Бизнес компании базируется на подписках. К сожалению, я не нашел в отчетности и презентационных материалах компании ничего о ее уровне удержания выручки. Но, возможно, Anaplan поделилась этими данными с Thoma в непубличном порядке — и ту эти числа устроили. Если уровень удержания выручки у Anaplan выше 100%, то, учитывая относительную стабильность денежного потока Anaplan, фонд в теории может оптимизировать Anaplan и получить на выходе рентабельный бизнес. Но это только моя гипотеза.

Впрочем, также возможно, что Thoma через пару лет после приобретения Anaplan снова выпустит компанию на биржу — и сейчас покупает компанию именно с этой целью. Так или иначе, тот факт, что кто-то все еще покупает убыточные ИТ-компании за очень большие деньги, демонстрирует нам обоснованность стратегии «взять акции упавших стартапов, авось их кто-нибудь купит».

Больше чипов богу чипов: Intel потратит на Европу много миллиардов

Производитель интегрированных устройств Intel (NASDAQ: INTC) планирует осуществить масштабную программу трат в Европе: американский гигант собирается потратить 36 млрд на строительство предприятий по производству чипов и связанной с этим инфраструктуры в Старом Свете.

Структура трат выглядит примерно так: около 19 млрд пойдет на строительство завода в Германии, около 12 млрд евро потратят на расширение в два раза существующих мощностей в Ирландии, 4,5 млрд евро Intel хочет потратить на строительство предприятия по упаковке и тестированию чипов в Италии.

Остальные траты не детализированы, но известно, что во Франции Intel планирует создать НИОКР-подразделение численностью до тысячи человек, которое будет специализироваться на задачах вроде высокопроизводительных вычислений. Какие-то исследовательские отделы планируют расширить в Польше.

Всего в Европе у Intel работает около 10 тысяч человек, и ее расширение добавит новые 6 тысяч рабочих мест. Очевидно, что Intel решила воспользоваться льготами, обещанными Еврокомиссией для стимулирования производства чипов в Европе.

Это хорошие новости для всех западных полупроводниковых компаний, и они свидетельствуют о том, что на Западе всерьез настроены на развитие высокотехнологичного производства у себя в ущерб Китаю. Это позволяет нам надеяться на позитивный финансовый эффект для многих компаний, работающих на самых разных стадиях производства полупроводников. Думаю, что вслед за Intel другие крупные западные компании начнут расширять производство в развитых странах.

Это будет ослаблять позиции КНР, играющей важную роль в современных цепочках производства высокотехнологичной продукции. Если пример Intel станет массовым, то через 10—20 лет Китай смогут «исключить» из международных экономико-политических раскладов.

Суммируем здесь основные новости на эту тему: США целенаправленно вводит санкции против ведущих китайских технологических компаний, способствует накачке высокотехнологичных предприятий в других азиатских странах, ужесточает надзор за китайскими эмитентами и ограничивает экспорт высоких технологий в эту страну. В общем, уже понятно, куда идет этот поезд.

Так что, как мне кажется, на среднесрочных дистанциях известие о расширении «подальше от Китая» позитивно скажется на котировках Intel. Западное инвестсообщество крайне политически ангажированно. Достаточно вспомнить беспрецедентное падение акций российских компаний в Лондоне. Если Сбербанк может стоить цент, то Intel вполне может стоить дороже, чем сейчас, «потому что Китай».

Может и будет — ведь, только если котировки Intel и ей подобных будут на достаточно высоком уровне, это будет стимулировать приток частных инвестиций в эту отрасль, иначе производство чипов в западных странах никогда не будет в достаточном объеме, а экономических предпосылок для этого нет. В этом плане «производство чипов на Западе» может стать новой идеей фикс западного сообщества вроде «накачки электрокаров».

Иначе ничем не объяснить биржевой и экономический успех посредственных компаний вроде GlobalFoundries, уступающих своим азиатским конкурентам в том, что касается эффективности ведения бизнеса, — но выигрывающих, очевидно, за счет максимальной удаленности от Китая.

Сейчас огромная часть производства чипов в Тайване — который, к слову, КНР считает частью КНР, а сам Тайвань считает себя независимой страной. На острове расположено 40% производства чипов для логики — для наиболее сложных и высокотехнологичных операций, — и тайваньские заводы лидируют по производству наиболее высокотехнологичных чипов.

Если война КНР с Тайванем выведет эти заводы из строя хотя бы на год, то ущерб для компаний за пределами региона по всему миру составит 490 млрд долларов недополученной выручки. И я вообще молчу о последствиях дефицита чипов для военной и критически важной общественной инфраструктуры западного мира. А чтобы заместить Тайвань в сфере производства, нужны вложения в районе 350 млрд в других странах — инфернальная сумма.

Так что инвестпрограмма Intel может послужить делу накачки ее котировок доброжелательными инвесторами, которые хотели бы видеть в развитых странах побольше заводов, обеспечивающих экономику западного мира достаточным количеством чипов.

Единственной проблемой мне тут видится возможное урезание дивидендов Intel с целью реализации этой программы. Вариант очень вероятный: инвестор-активист Дэн Лоэб попросил Disney выстрелить ему в ногу, точнее, отменить дивиденды, чтобы у Disney было побольше денег, дабы инвестировать их в стриминг.

Intel платит довольно много денег: дивидендная доходность ее акций превышает 3% годовых. Так что в случае отмены выплат акции могут упасть. А могут и не упасть: в случае той же Disney акции сейчас волшебным образом стоят дороже, чем до отмены дивидендов, потому что компания усиленно развивает убыточный стриминг, который по каким-то загадочным причинам должен радовать инвесторов.

В любом случае на длинных дистанциях эта инвестпрограмма будет способствовать укреплению как бизнеса самой Intel, так и отношения к ней со стороны инвесторов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба