Московская биржа рассказала про основные итоги торгов облигациями федерального займа 21 марта. Это первый день торгов на фондовом рынке Мосбиржи после трехнедельного перерыва: он был закрыт с 28 февраля.

С 10:00 до 11:00 торги шли в формате дискретного аукциона: биржа собирала заявки на покупку и продажу бумаг, а по итогам определяла цену сделок. Затем ОФЗ торговались с 13:00 до 17:00 в обычном режиме.

Индекс государственных облигаций (RGBI) на открытии торгов падал до 98,21 пункта, но по итогам дня составил 102,45. По сравнению с закрытием 25 февраля, когда был последний день торгов ОФЗ, индекс упал на 5,53%.

Сделки с облигациями заключили 91 профессиональный участник и 82 тысячи частных инвесторов. Для сравнения: в январе — феврале 2022 года сделки с ОФЗ на бирже заключали в среднем 17 тысяч человек в день.

Объем торгов ОФЗ составил 13,8 млрд рублей, из них на аукцион открытия пришлось 2,6 млрд. Это далеко не рекордный показатель.

Наибольший оборот был в ОФЗ выпуска 26629 — более 1,5 млрд рублей. На втором месте ОФЗ 26226 с почти 1,24 млрд, на третьем — самая короткая ОФЗ 26209 с торгами почти на 1,23 млрд рублей. Для сравнения: в выпусках ОФЗ-ИН — с привязкой к инфляции — оборот составил от 4 до 92 млн рублей.

Доходность оказалась меньше, чем ожидали инвесторы

Большинство ОФЗ подешевело относительно цены закрытия 25 февраля, при этом несколько выпусков упало более чем на 10%. Падение цены привело к росту доходности, и по итогам 21 марта эффективная доходность к погашению у разных выпусков ОФЗ составила:

Со сроками погашения через 3 года — 15,3% годовых.

Со сроками погашения через 5 лет — 14,6%.

Со сроками погашения через 10 лет — 13,6%.

В таблице ниже приведены данные о доходности некоторых выпусков ОФЗ-ПД на конец торгов 21 марта.

Доходность оказалась меньше ставки ЦБ, которая сейчас равна 20% годовых. И ниже, чем ждали многие частные инвесторы, а также некоторые институционалы. Так, УК «Альфа-капитал» полагала, что доходность коротких бумаг будет около 20%, средних — 18—19%, длинных — 15—17% годовых.

Доходность самых коротких ОФЗ, до погашения которых менее года, ниже, чем доходность банковских вкладов. Так, сейчас можно найти вклады на три месяца со ставкой 24% годовых, на полгода — со ставкой до 23,9%, на год — со ставкой 17%. Даже в крупнейших банках есть предложения на 3—6 месяцев со ставкой около 20% или немного выше. При этом на вклады есть льгота по налогообложению — с части дохода можно не платить НДФЛ, — что делает их еще выгоднее по сравнению с короткими ОФЗ.

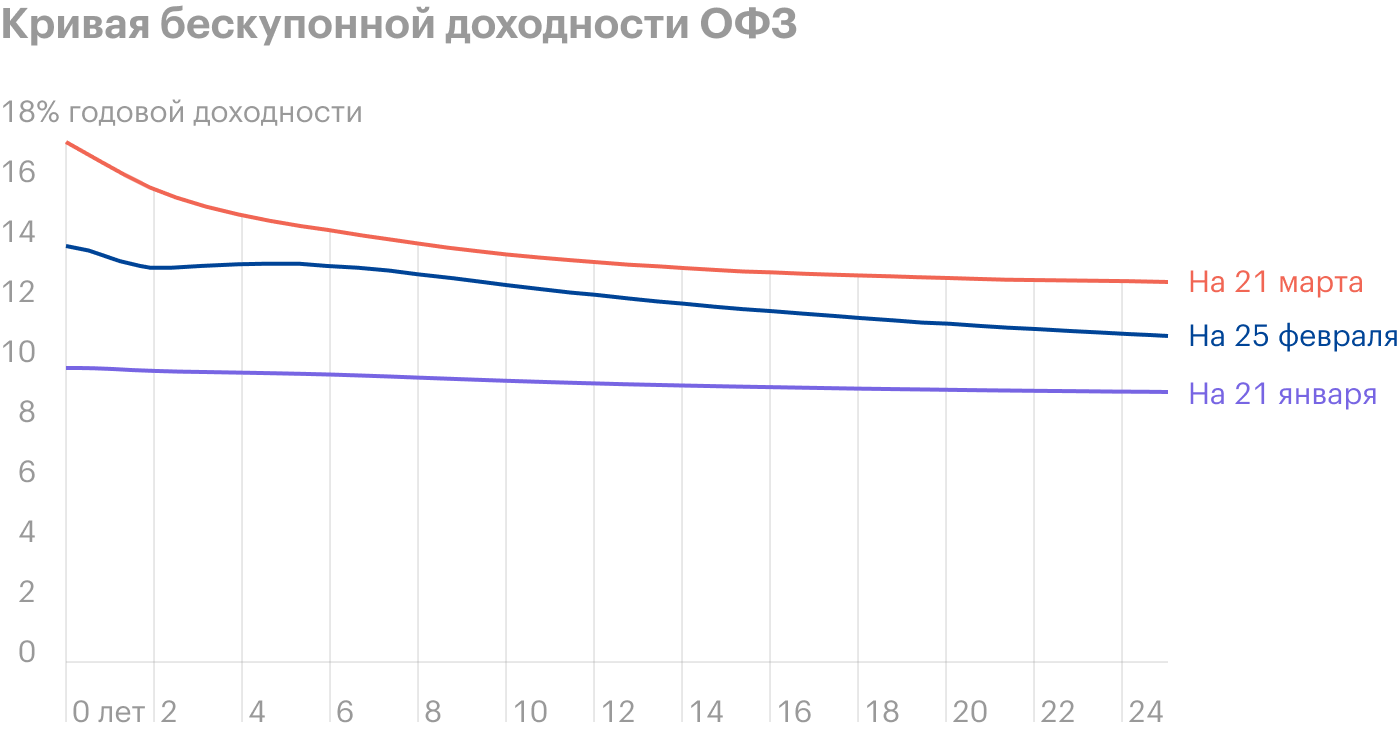

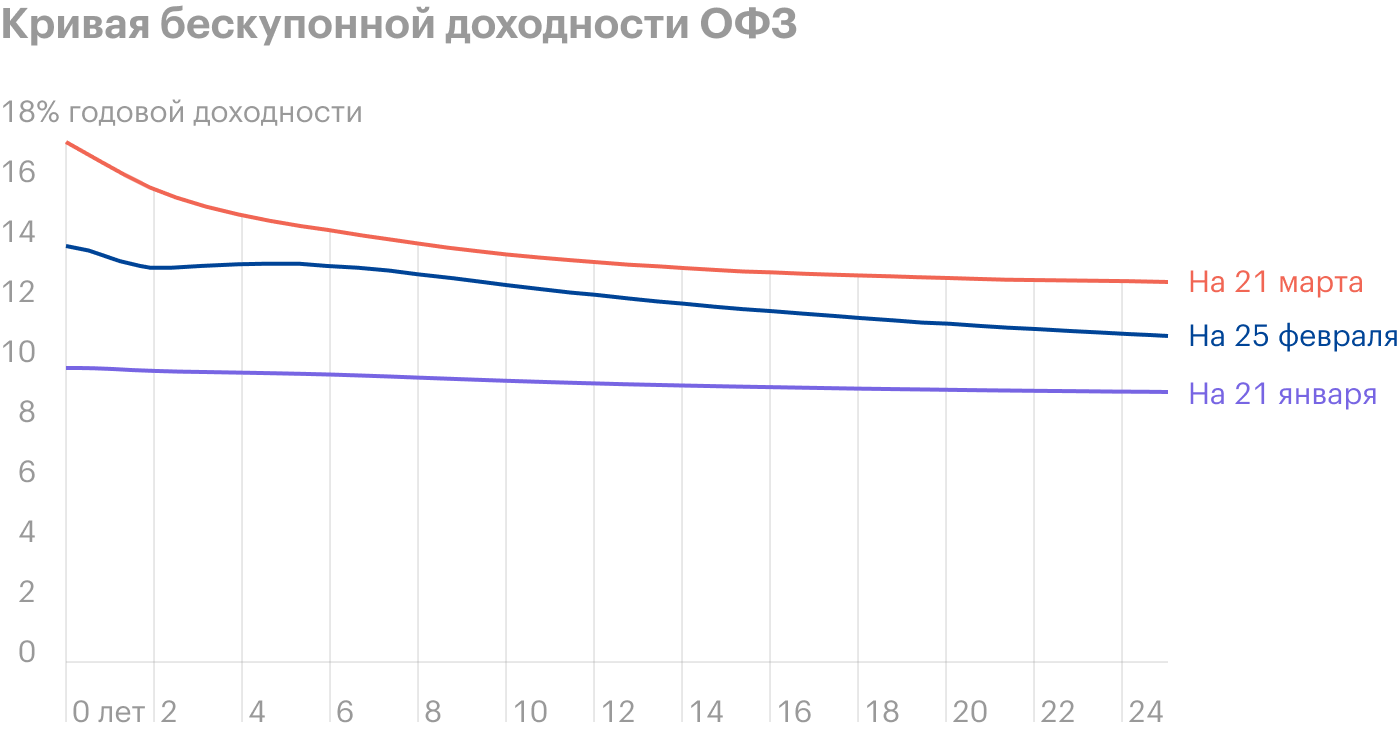

Длинные ОФЗ сейчас дают доходность ниже, чем короткие — со сроком погашения до года-двух, и кривая бескупонной доходности инвертирована. Это ненормальная ситуация. Нормой считается, когда длинные бумаги дают более высокую доходность — это премия за дополнительный риск, — а кривая доходности растет при увеличении срока до погашения.

При этом длинные ОФЗ позволяют зафиксировать доходность выше, чем дают вклады, и на больший срок, а при снижении ставки ЦБ они подорожают. Это может быть интересно инвесторам, верящим в скорое снижение ставки или считающим, что в долгосрочной перспективе доходность этих ОФЗ будет выше инфляции. Но надо помнить, что рост ставки приведет к падению цены длинных ОФЗ.

Более длинные облигации в последнее время не так выгодны, как короткие, и кривая инвертирована. Обычно наоборот: кривая должна расти, а не падать. Источник: Московская биржа

Что известно об участии ЦБ в торгах

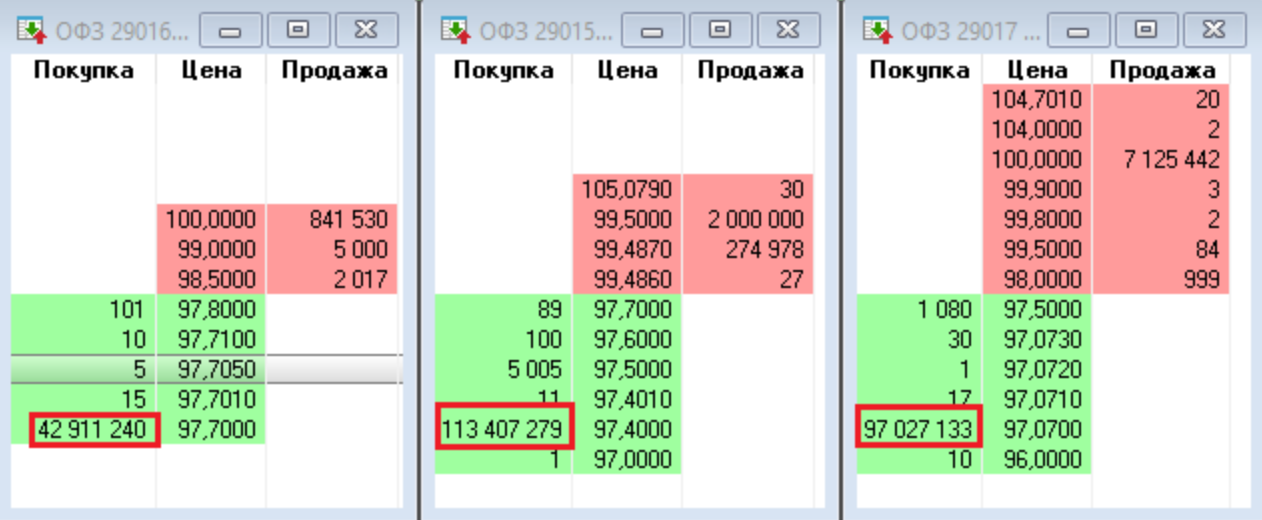

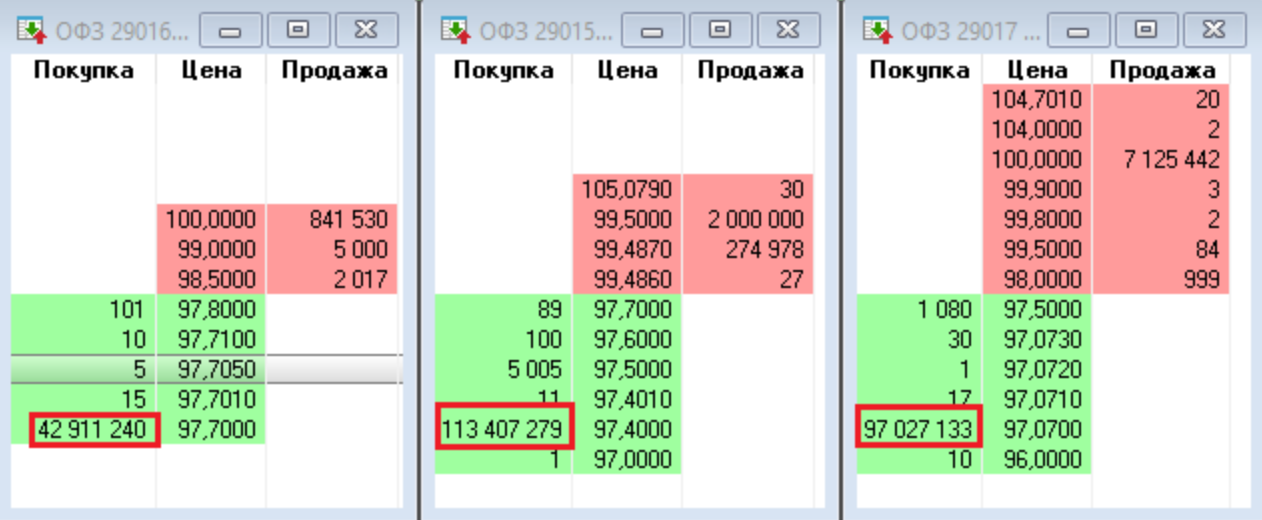

Ранее ЦБ заявлял, что будет покупать ОФЗ при возобновлении торгов. 21 марта в стаканах ОФЗ были очень крупные заявки на покупку — в том числе более чем на 100 млрд рублей.

Но это ниже цен, по которым шла основная масса сделок, так что вряд ли эти заявки оказали заметное влияние на объем торгов. «Интерфакс» со ссылкой на опрос участников рынка пишет, что в первый день торгов ЦБ почти не участвовал в сделках.

Необычно крупные заявки на покупку некоторых облигаций — до 113,4 млн штук, то есть более 100 млрд рублей. Но цена, по которой облигации хотели купить, была невысокой, так что на объем сделок эти заявки мало влияли. Источник: BCS Express

График торгов 22 марта

Во вторник на Московской бирже проходят полноценные торги ОФЗ. С 09:50 до 10:00 был аукцион открытия, в 10:00 началась основная сессия. С 18:40 до 18:50 пройдет аукцион закрытия. Короткие продажи по-прежнему запрещены.

Облигации регионов, муниципалитетов и компаний, а также акции и фонды пока не торгуются.

С 10:00 до 11:00 торги шли в формате дискретного аукциона: биржа собирала заявки на покупку и продажу бумаг, а по итогам определяла цену сделок. Затем ОФЗ торговались с 13:00 до 17:00 в обычном режиме.

Индекс государственных облигаций (RGBI) на открытии торгов падал до 98,21 пункта, но по итогам дня составил 102,45. По сравнению с закрытием 25 февраля, когда был последний день торгов ОФЗ, индекс упал на 5,53%.

Сделки с облигациями заключили 91 профессиональный участник и 82 тысячи частных инвесторов. Для сравнения: в январе — феврале 2022 года сделки с ОФЗ на бирже заключали в среднем 17 тысяч человек в день.

Объем торгов ОФЗ составил 13,8 млрд рублей, из них на аукцион открытия пришлось 2,6 млрд. Это далеко не рекордный показатель.

Наибольший оборот был в ОФЗ выпуска 26629 — более 1,5 млрд рублей. На втором месте ОФЗ 26226 с почти 1,24 млрд, на третьем — самая короткая ОФЗ 26209 с торгами почти на 1,23 млрд рублей. Для сравнения: в выпусках ОФЗ-ИН — с привязкой к инфляции — оборот составил от 4 до 92 млн рублей.

Доходность оказалась меньше, чем ожидали инвесторы

Большинство ОФЗ подешевело относительно цены закрытия 25 февраля, при этом несколько выпусков упало более чем на 10%. Падение цены привело к росту доходности, и по итогам 21 марта эффективная доходность к погашению у разных выпусков ОФЗ составила:

Со сроками погашения через 3 года — 15,3% годовых.

Со сроками погашения через 5 лет — 14,6%.

Со сроками погашения через 10 лет — 13,6%.

В таблице ниже приведены данные о доходности некоторых выпусков ОФЗ-ПД на конец торгов 21 марта.

Доходность оказалась меньше ставки ЦБ, которая сейчас равна 20% годовых. И ниже, чем ждали многие частные инвесторы, а также некоторые институционалы. Так, УК «Альфа-капитал» полагала, что доходность коротких бумаг будет около 20%, средних — 18—19%, длинных — 15—17% годовых.

Доходность самых коротких ОФЗ, до погашения которых менее года, ниже, чем доходность банковских вкладов. Так, сейчас можно найти вклады на три месяца со ставкой 24% годовых, на полгода — со ставкой до 23,9%, на год — со ставкой 17%. Даже в крупнейших банках есть предложения на 3—6 месяцев со ставкой около 20% или немного выше. При этом на вклады есть льгота по налогообложению — с части дохода можно не платить НДФЛ, — что делает их еще выгоднее по сравнению с короткими ОФЗ.

Длинные ОФЗ сейчас дают доходность ниже, чем короткие — со сроком погашения до года-двух, и кривая бескупонной доходности инвертирована. Это ненормальная ситуация. Нормой считается, когда длинные бумаги дают более высокую доходность — это премия за дополнительный риск, — а кривая доходности растет при увеличении срока до погашения.

При этом длинные ОФЗ позволяют зафиксировать доходность выше, чем дают вклады, и на больший срок, а при снижении ставки ЦБ они подорожают. Это может быть интересно инвесторам, верящим в скорое снижение ставки или считающим, что в долгосрочной перспективе доходность этих ОФЗ будет выше инфляции. Но надо помнить, что рост ставки приведет к падению цены длинных ОФЗ.

Более длинные облигации в последнее время не так выгодны, как короткие, и кривая инвертирована. Обычно наоборот: кривая должна расти, а не падать. Источник: Московская биржа

Что известно об участии ЦБ в торгах

Ранее ЦБ заявлял, что будет покупать ОФЗ при возобновлении торгов. 21 марта в стаканах ОФЗ были очень крупные заявки на покупку — в том числе более чем на 100 млрд рублей.

Но это ниже цен, по которым шла основная масса сделок, так что вряд ли эти заявки оказали заметное влияние на объем торгов. «Интерфакс» со ссылкой на опрос участников рынка пишет, что в первый день торгов ЦБ почти не участвовал в сделках.

Необычно крупные заявки на покупку некоторых облигаций — до 113,4 млн штук, то есть более 100 млрд рублей. Но цена, по которой облигации хотели купить, была невысокой, так что на объем сделок эти заявки мало влияли. Источник: BCS Express

График торгов 22 марта

Во вторник на Московской бирже проходят полноценные торги ОФЗ. С 09:50 до 10:00 был аукцион открытия, в 10:00 началась основная сессия. С 18:40 до 18:50 пройдет аукцион закрытия. Короткие продажи по-прежнему запрещены.

Облигации регионов, муниципалитетов и компаний, а также акции и фонды пока не торгуются.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба