23 марта 2022 investing.com Вигуляров Дмитрий

Примечательно то, что S&P 500, показав прирост около 8% за последнюю неделю, торгуется на 6% ниже максимума начала этого года.

И причина более чем ясна — ФРС действует аккуратно и не нервирует рынок. Поэтому пока что, как говорится, живем и радуемся.

Но долго ли?

Эмоциональность и доверие рынка не знают границ. Доверие, я имею в виду к ФРС, которое рынок выражает в довольно наивной форме. Я уж молчу про то, сколько раз ФРС действовала в своих собственных интересах/ошибалась, что приводило к трагичным для рынка последствиям.

Взять хотя бы последнюю ложь 21 года. Весь год "инфляция временная", а по итогу — уже пройдено более половины пути до рекордных значений 80-х годов. Конечно же, ФРС всё контролирует. Без доли сарказма.

Особенно, в текущей ситуации. И тут просто может нарисоваться крайне интересная картина...

Подождите, давайте сначала поговорим о рынке долга.

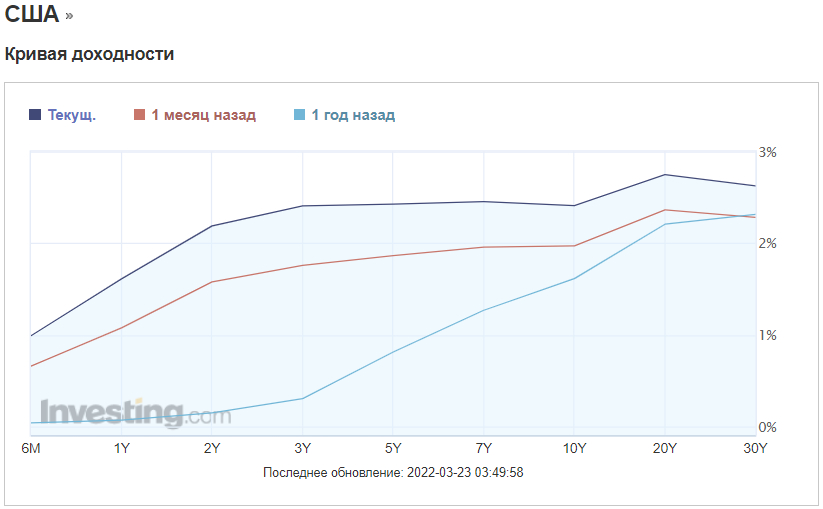

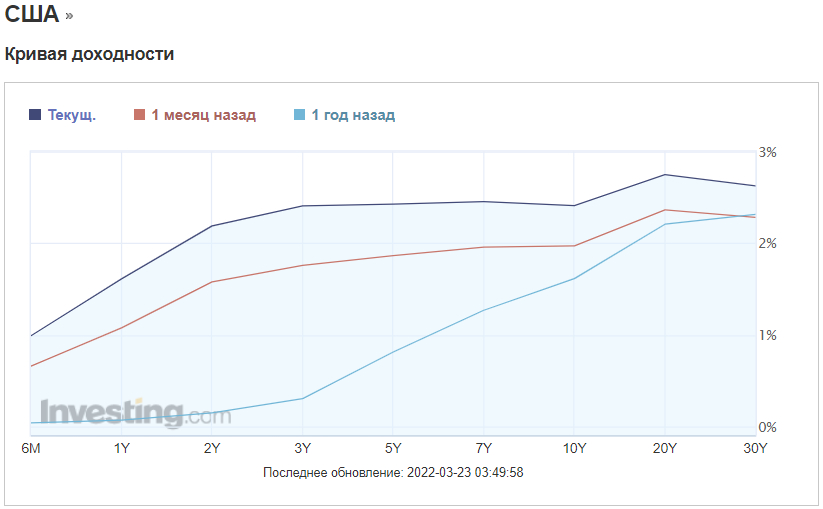

Кто-нибудь заметил, что происходит с доходностями коротких облигаций и кривой доходности?

Кривая доходности казначейских облигаций сглаживается — это всем понятно. ФРС планирует повышать ставки, и рынок начинает переживать из-за возможного замедления темпов роста.

Интересно посмотреть, как она выглядела год назад и сейчас. Ранее я отмечал, что кривая сглаживается за счет больших распродаж на коротком конце.

Сейчас крайне и крайне интересно то, что реально произошло с коротким концом за последние 3 месяца.

За последние 3 месяца доходность годовых облигаций выросла в 5,5 раз. Шестимесячных — в 5 раз. Трехмесячных — почти в 10 раз.

Что говорит о колоссальных распродажах долга.

А исторически так сложилось, что кривая доходности предсказывала рецессию в США.

И вот мы подходим к самому интересному.

Господин Пауэлл заявил, что при необходимости ФРС будет повышать ставку и на 0,50 б.п. И тут, в целом, нам стоит поговорить о необходимости.

Что мы имеем на текущий момент? Довольно неплохой рынок труда в США. Низкая безработица. Правда, этот момент немного омрачает огромное количество стартапов. Компаний без доходов, которым будет очень и очень сложно выживать в новых условиях. Один из рисков, который стоит иметь в виду.

Инфляция на уровне 8%. Половина от рекорда 80-х. И есть риск её дальнейшего роста. Колоссальные цены на энергоресурсы, пшеницу, металлы и так далее. Иными словами, индекс Commodity штурмует новые максимумы последних 8-ми лет.

Может ли это привести к дальнейшему росту инфляции? Запросто. Последние данные были за февраль, где проблем было меньше. И за февраль инфляция показала прирост на 0,8%. Или 9,6% годовых. В новых условиях, я думаю, можно говорить об инфляции свыше 10%.

Но ФРС всё видит. Немного опоздала, но осознала и кается. А значит, будет делать всё, чтобы сбить эту инфляцию пагубную и дать населению нормально заниматься домашними делами, покупая вещи не потому, что "через месяц будет дороже", а потому, что "хочется и можется".

Ближайшие цели — поднять ставку на 0,5 б.п. (может, будут действовать и более аккуратно, гадать не хочу), а также начать сокращение баланса ФРС. Это вообще крайне интересно, потому что это усилит давление на рынок долга, а соответственно, и на рынок акций.

И тут самый главный вопрос уже в том, насколько агрессивно будет действовать ФРС. Это давление может привести к тому, что плавно и потихоньку S&P 500 скатится ниже 4000 пунктов.

Если посмотреть на любой прошлый кризис (кроме панического обвала 2020), то можно заметить, что рынок снижался долго и планомерно. В некоторые фазы он снижался до 2-х лет.

Надвигающийся кризис

Крайне интересно совсем другое. Помогут ли действия ФРС?

Проблема инфляции в том, что растут цены на энергоресурсы, металлы и иные товары. А также сохраняются проблемы в цепочках поставок. И можно предположить, что эта инфляция... не совсем монетарная.

Я имею в виду, что действия ФРС могут и не помочь. Они будут вынуждены поднимать ставку, чтобы сбить хотя бы раскручивающуюся внутреннюю инфляцию. Но она всё равно будет оставаться высокой.

И тут получится вообще не самая приятная картина: падение темпов роста плюс высокая инфляция. Или одним словом, стагфляция.

Насколько это страшно?

Рынок считает, что сейчас всё под контролем. А осознание текущих проблем и сокращение ликвидности может привести к разочарованию. А ранее мы с вами уже обсуждали, что разочарованный рынок = истеричный рынок. Давление на рынке акций может усилиться.

В общем, ситуация не из приятных, и ожидание новых пиков в этом году — дело сомнительное. Хотя... не хочу повторять ошибку Рэя Далио 70-х годов, когда он думал, что ФРС будет поднимать ставку и рынок рухнет, но всё пошло наоборот. Всякое может быть. Хотя, на данный момент сложно придумать причину, по которой ФРС решит сменить вектор действий на 180 градусов.

Ну а по поводу того, как пережить ближайшие годы на рынке — диверсифицировать. Сокращать долю американского рынка, смотреть в сторону развивающихся рынков. Это подтверждают и многие крупные инвестдома. В частности, вышеупомянутый Рэй Далио.

Но об этом мы уже поговорим чуть позже в другой статье, как и о возможных проблемах доллара.

И причина более чем ясна — ФРС действует аккуратно и не нервирует рынок. Поэтому пока что, как говорится, живем и радуемся.

Но долго ли?

Эмоциональность и доверие рынка не знают границ. Доверие, я имею в виду к ФРС, которое рынок выражает в довольно наивной форме. Я уж молчу про то, сколько раз ФРС действовала в своих собственных интересах/ошибалась, что приводило к трагичным для рынка последствиям.

Взять хотя бы последнюю ложь 21 года. Весь год "инфляция временная", а по итогу — уже пройдено более половины пути до рекордных значений 80-х годов. Конечно же, ФРС всё контролирует. Без доли сарказма.

Особенно, в текущей ситуации. И тут просто может нарисоваться крайне интересная картина...

Подождите, давайте сначала поговорим о рынке долга.

Кто-нибудь заметил, что происходит с доходностями коротких облигаций и кривой доходности?

Кривая доходности казначейских облигаций сглаживается — это всем понятно. ФРС планирует повышать ставки, и рынок начинает переживать из-за возможного замедления темпов роста.

Интересно посмотреть, как она выглядела год назад и сейчас. Ранее я отмечал, что кривая сглаживается за счет больших распродаж на коротком конце.

Сейчас крайне и крайне интересно то, что реально произошло с коротким концом за последние 3 месяца.

За последние 3 месяца доходность годовых облигаций выросла в 5,5 раз. Шестимесячных — в 5 раз. Трехмесячных — почти в 10 раз.

Что говорит о колоссальных распродажах долга.

А исторически так сложилось, что кривая доходности предсказывала рецессию в США.

И вот мы подходим к самому интересному.

Господин Пауэлл заявил, что при необходимости ФРС будет повышать ставку и на 0,50 б.п. И тут, в целом, нам стоит поговорить о необходимости.

Что мы имеем на текущий момент? Довольно неплохой рынок труда в США. Низкая безработица. Правда, этот момент немного омрачает огромное количество стартапов. Компаний без доходов, которым будет очень и очень сложно выживать в новых условиях. Один из рисков, который стоит иметь в виду.

Инфляция на уровне 8%. Половина от рекорда 80-х. И есть риск её дальнейшего роста. Колоссальные цены на энергоресурсы, пшеницу, металлы и так далее. Иными словами, индекс Commodity штурмует новые максимумы последних 8-ми лет.

Может ли это привести к дальнейшему росту инфляции? Запросто. Последние данные были за февраль, где проблем было меньше. И за февраль инфляция показала прирост на 0,8%. Или 9,6% годовых. В новых условиях, я думаю, можно говорить об инфляции свыше 10%.

Но ФРС всё видит. Немного опоздала, но осознала и кается. А значит, будет делать всё, чтобы сбить эту инфляцию пагубную и дать населению нормально заниматься домашними делами, покупая вещи не потому, что "через месяц будет дороже", а потому, что "хочется и можется".

Ближайшие цели — поднять ставку на 0,5 б.п. (может, будут действовать и более аккуратно, гадать не хочу), а также начать сокращение баланса ФРС. Это вообще крайне интересно, потому что это усилит давление на рынок долга, а соответственно, и на рынок акций.

И тут самый главный вопрос уже в том, насколько агрессивно будет действовать ФРС. Это давление может привести к тому, что плавно и потихоньку S&P 500 скатится ниже 4000 пунктов.

Если посмотреть на любой прошлый кризис (кроме панического обвала 2020), то можно заметить, что рынок снижался долго и планомерно. В некоторые фазы он снижался до 2-х лет.

Надвигающийся кризис

Крайне интересно совсем другое. Помогут ли действия ФРС?

Проблема инфляции в том, что растут цены на энергоресурсы, металлы и иные товары. А также сохраняются проблемы в цепочках поставок. И можно предположить, что эта инфляция... не совсем монетарная.

Я имею в виду, что действия ФРС могут и не помочь. Они будут вынуждены поднимать ставку, чтобы сбить хотя бы раскручивающуюся внутреннюю инфляцию. Но она всё равно будет оставаться высокой.

И тут получится вообще не самая приятная картина: падение темпов роста плюс высокая инфляция. Или одним словом, стагфляция.

Насколько это страшно?

Рынок считает, что сейчас всё под контролем. А осознание текущих проблем и сокращение ликвидности может привести к разочарованию. А ранее мы с вами уже обсуждали, что разочарованный рынок = истеричный рынок. Давление на рынке акций может усилиться.

В общем, ситуация не из приятных, и ожидание новых пиков в этом году — дело сомнительное. Хотя... не хочу повторять ошибку Рэя Далио 70-х годов, когда он думал, что ФРС будет поднимать ставку и рынок рухнет, но всё пошло наоборот. Всякое может быть. Хотя, на данный момент сложно придумать причину, по которой ФРС решит сменить вектор действий на 180 градусов.

Ну а по поводу того, как пережить ближайшие годы на рынке — диверсифицировать. Сокращать долю американского рынка, смотреть в сторону развивающихся рынков. Это подтверждают и многие крупные инвестдома. В частности, вышеупомянутый Рэй Далио.

Но об этом мы уже поговорим чуть позже в другой статье, как и о возможных проблемах доллара.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба