23 марта 2022 InvestCommunity Аксельрод Жека

Пока собирал обзор, вышла целая череда "разрывных" новостей. Я решил не переписывать, а оставить частично как было.

Всем привет! Каникулы затянулись. Жаль, что ЦБ не сказал сразу о том, что они продлятся целый месяц... можно было как-то лучше спланировать время. Третий день торгов ОФЗ проходит скучно и без потрясений. (кроме событий вокруг Универа) Это дает надежду, что и фондовый рынок, который по объемам значительно ниже облигационного, откроется "стабильно и четко". Когда ЦБ думаем медленно, то действует он вполне логично. Валюту стабилизировал, отток денег перекрыл, РЕПО развязывает, ОФЗ торгуются. Браво!

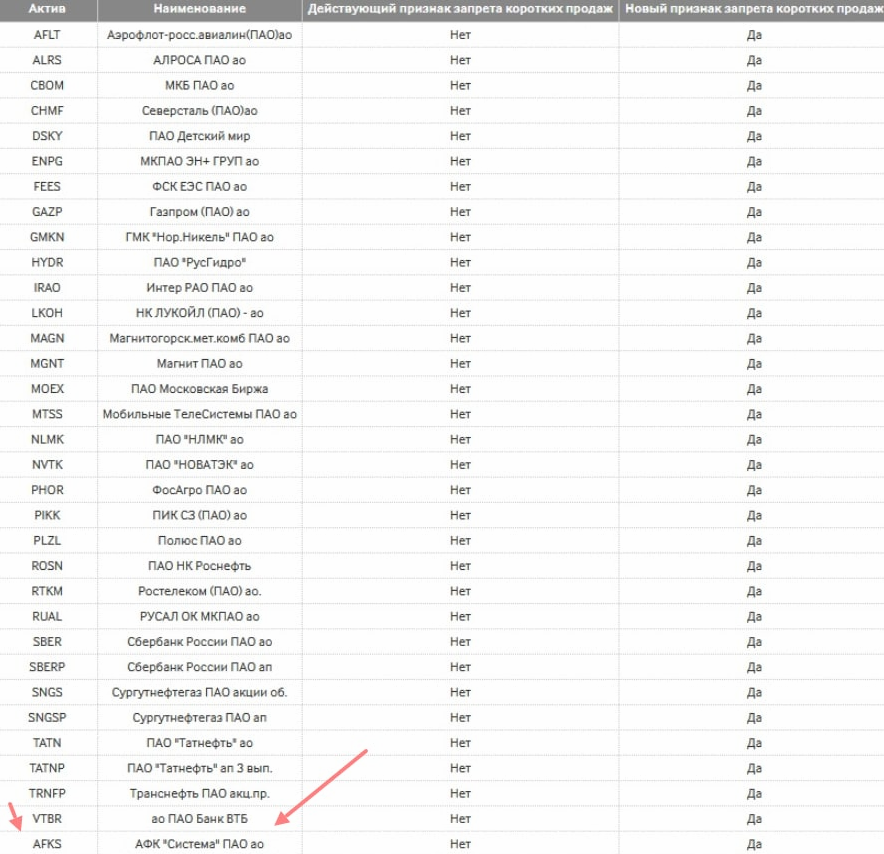

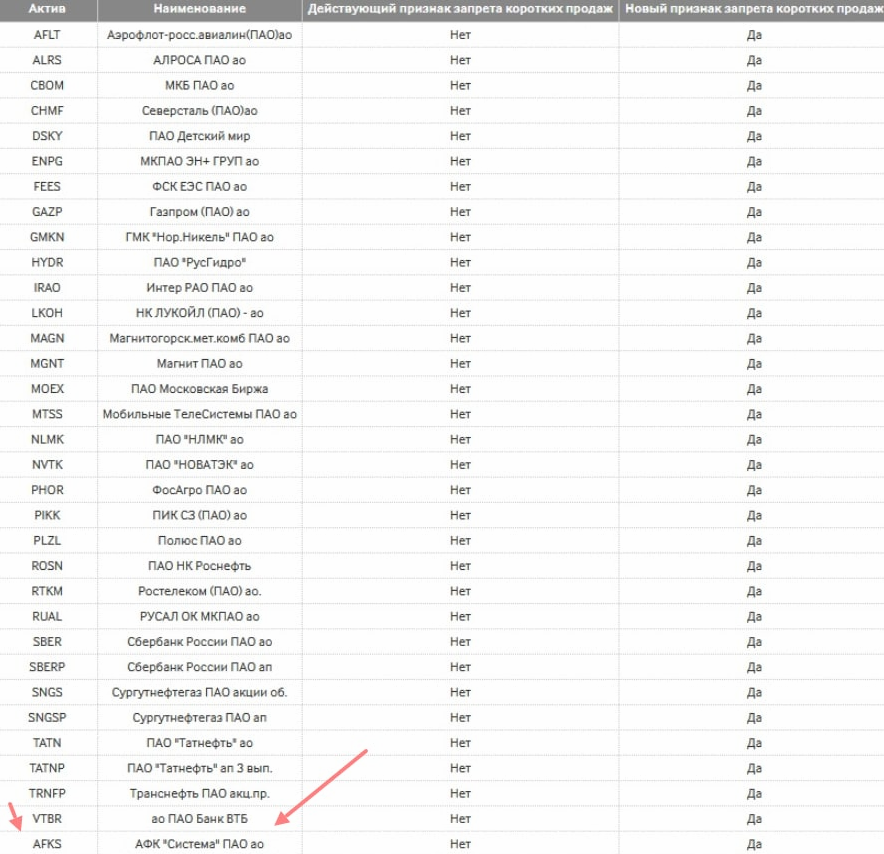

Логично теперь ожидать открытие и фондового рынка, тем более нам подсказали список. Ощущение, что Система попала туда в последний момент.

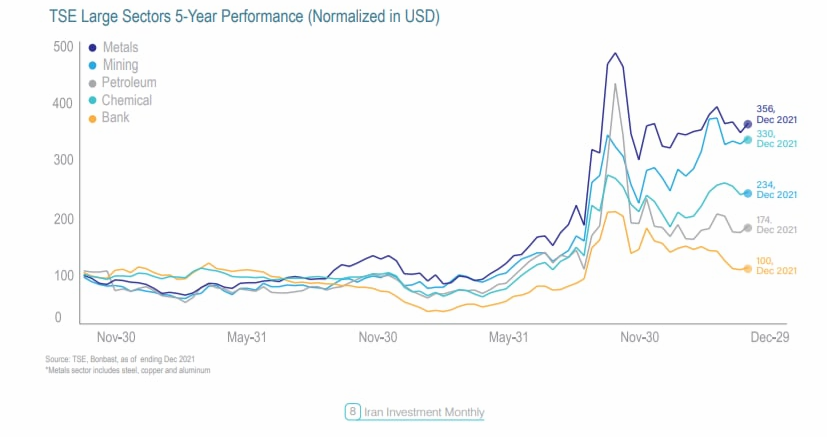

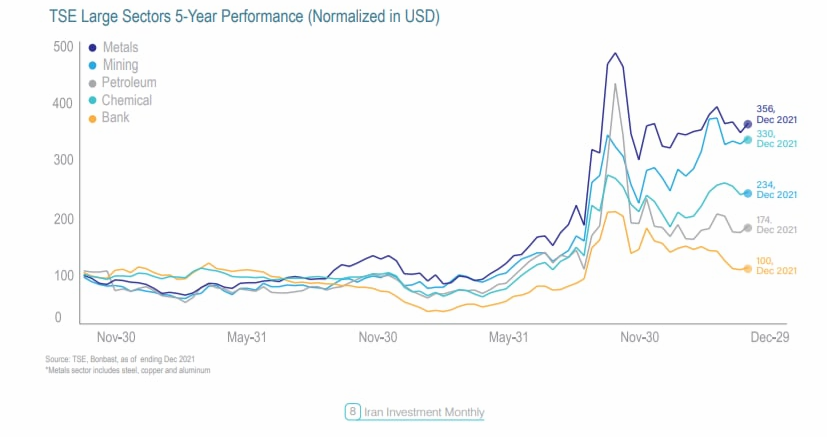

Я уверен, что открытие РА будет по схеме ОФЗ без аномально высокой волатильности, и без сильных проливов. Уверенность кроется в необходимости развязать РЕПО, а вот что дальше будет не ведомо. Конечно все про Иран и основные сектора роста.

Нужно понимать, что Россия не Иран по всем критерия от географии, до номенклатурного списка, продаваемых ресурсов. Плюс кабмин тоже молодец, показывая надежность инвестиций в РФ. Не то, что там другие....

Новак: Россия работает над сохранением компаний, где иностранные собственники решили уйти, они могут получить возможность вернуться или продать свою долю.

Короче готовимся к открытию. Фокус на сырьевых экспортеров, которых будет трудно заменить. Список будет идти по убыванию.

Пока писал вышла новость:

24 марта 2022 года начнутся торги 33 акциями, входящими в индекс Московской Биржи (IMOEX) Торги на Московской Бирже будут проходить с 9:50 до 14:00 мск, короткие продажи запрещены.

Ну что ж....отлично

Что нужно помнить? Отчеты за 1ый квартал будут искажены валютной переоценкой долга.(рост доллара с 74р до 100р, а это 35%) Все компании, имеющие валютный долг, потеряют чистую прибыль в отчете. Таким образом, компании выплачивающие дивиденды из ЧП под некоторым психологическим давлением.

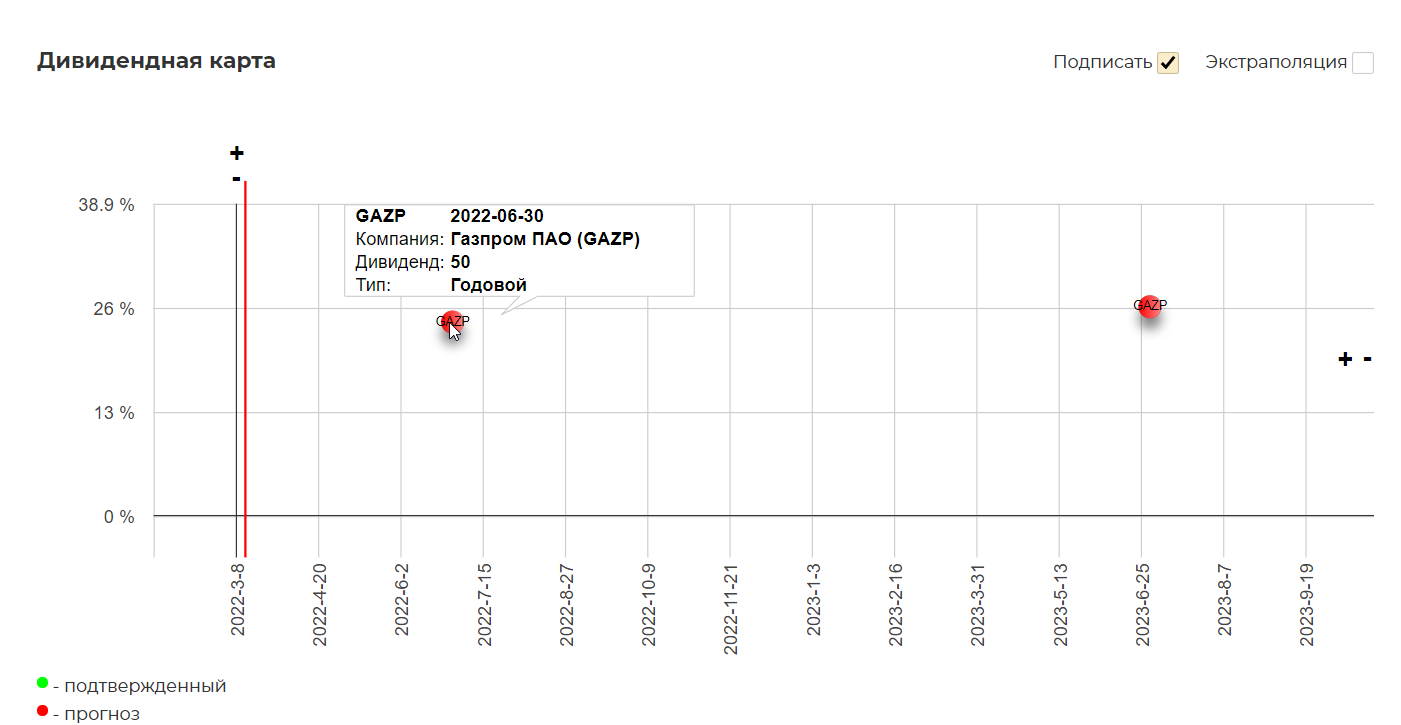

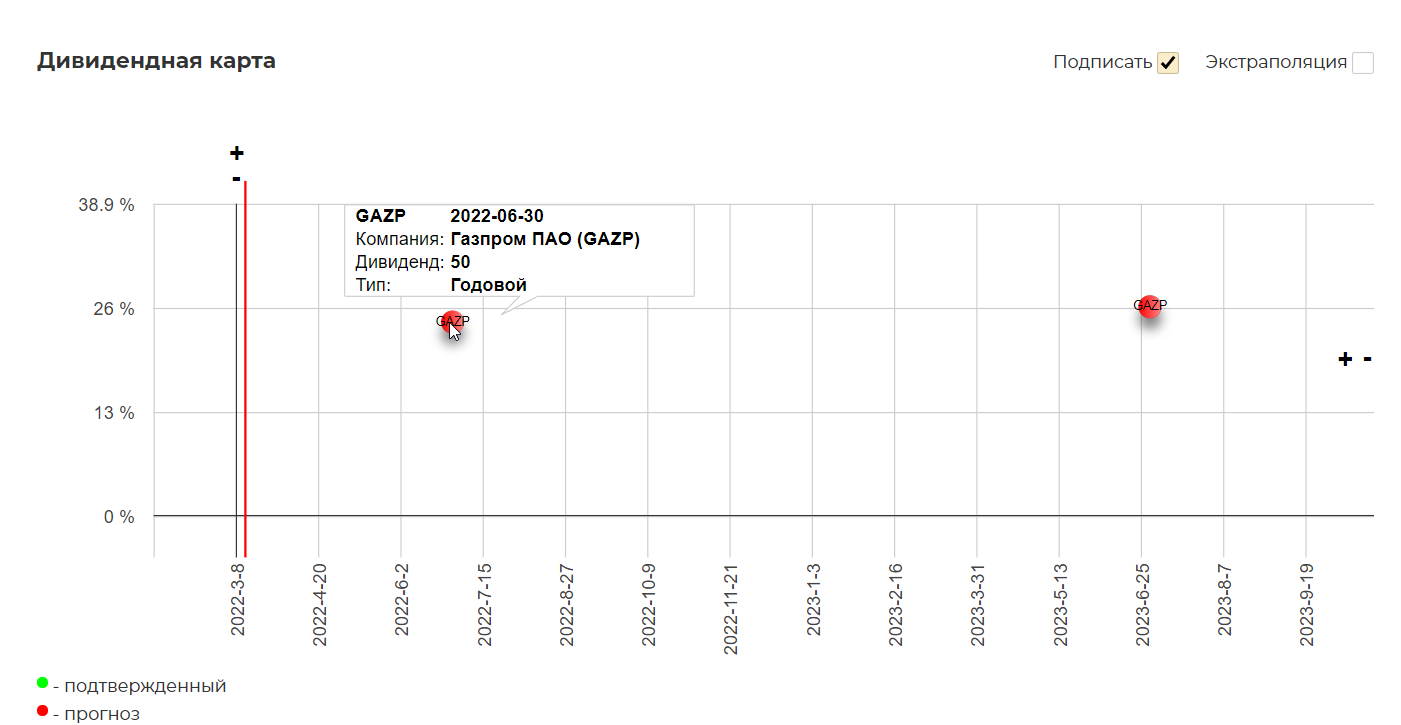

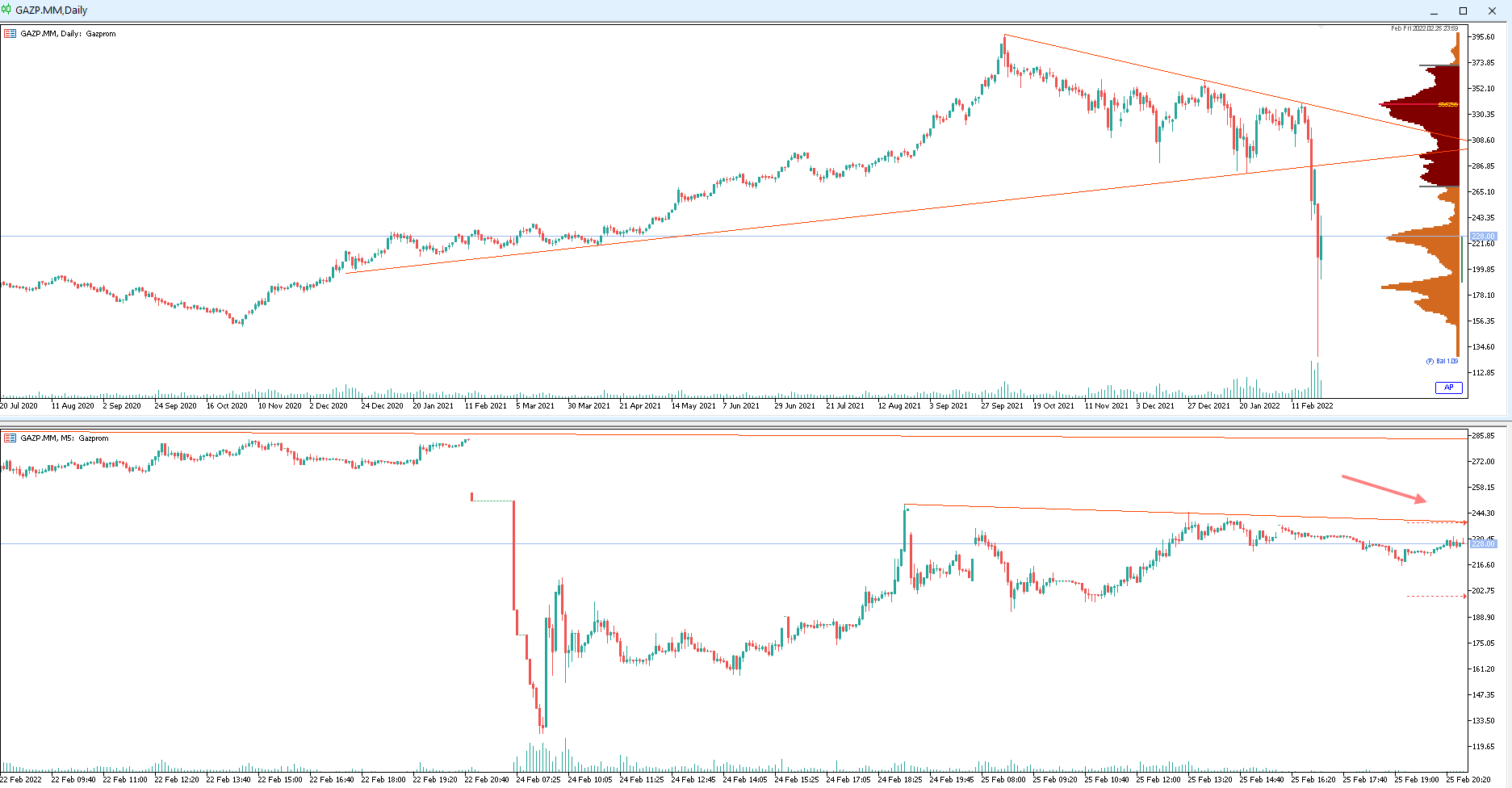

Газпром лидер, тут даже особо говорить не о чем, итак все понятно.

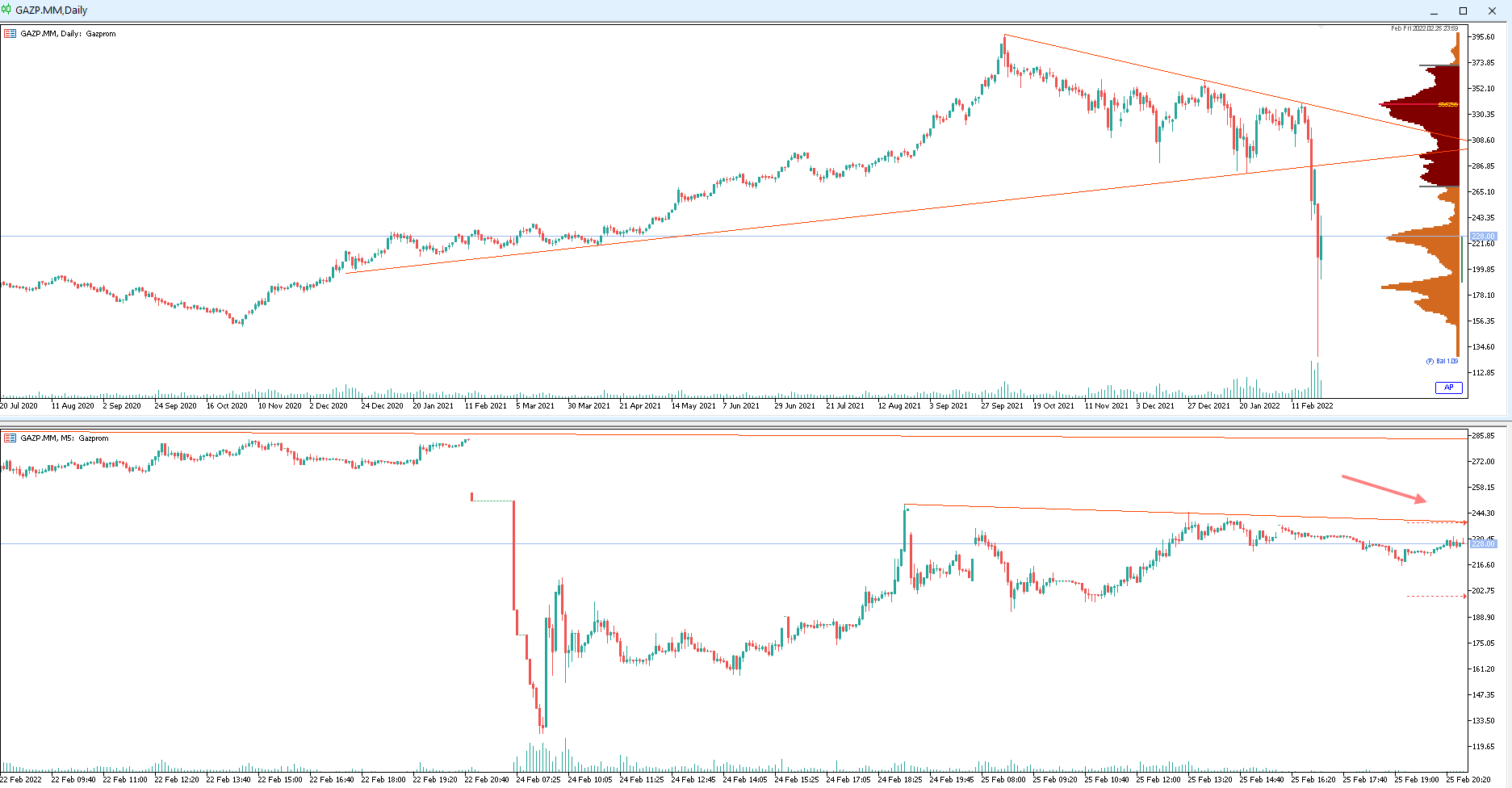

Весь рост 2021 был уничтожен одним днем.

А вот с нефтью сложнее. Мы знаем, что вероятно потеряем 1-1,5 млн. баррелей добычи и где-то столько же экспорта. Отсюда логичный вопрос за счет кого будут сокращать добычу? Верно! Возвращаемся к историям 2020, где в жертву приносились старые месторождения с меньшей рентабельностью. А это Башнефть, Татнефть и тд. Печально, но факт :( Старичкам так и не дали расправить полноценно крылья, но забывать про обратный акциз тоже не надо. Т.е. я не ожидаю там сильного провала в показателях, но по приросту показателей явно не фавориты.

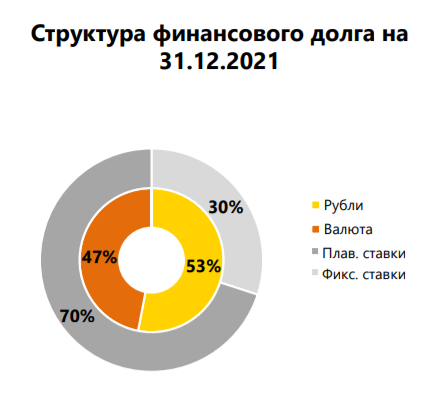

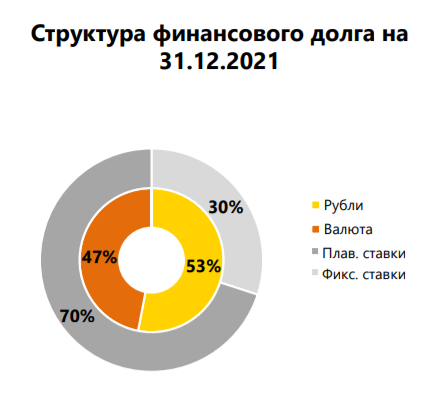

Роснефть лидер по административному ресурсу и возможностям давления на другие компании. Очень вероятно, что дивиденды за 1ое полугодие буду искажены валютной переоценкой, если вдруг рубль к концу июня не вернется ниже 80. Кстати вполне допускаю. Валютный долг 47%.

Да еще и 70% по плавающей ставке. Правда вышла хорошая новость:

Москва. 23 марта. INTERFAX.RU - Правительство РФ внесло в Госдуму законопроект, который позволяет компаниям, взявшим до 27 февраля 2022 года рублевые кредиты по плавающим ставкам, на три месяца зафиксировать размер своих выплат кредиторам.

Говорит это о том, что в планах через 3 месяца начать снижать ставку?

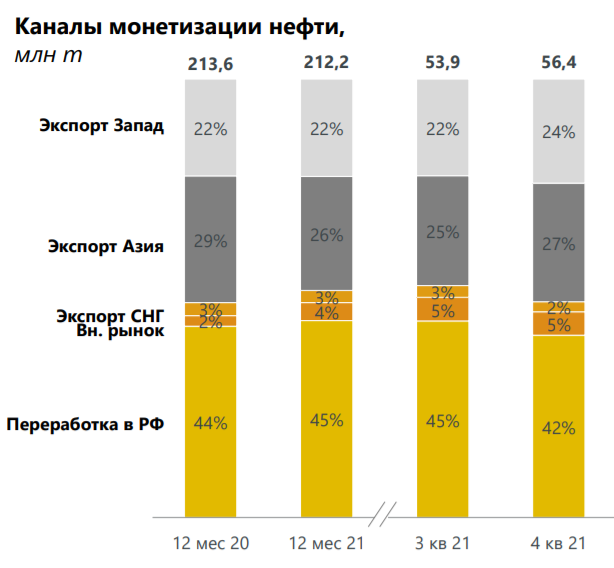

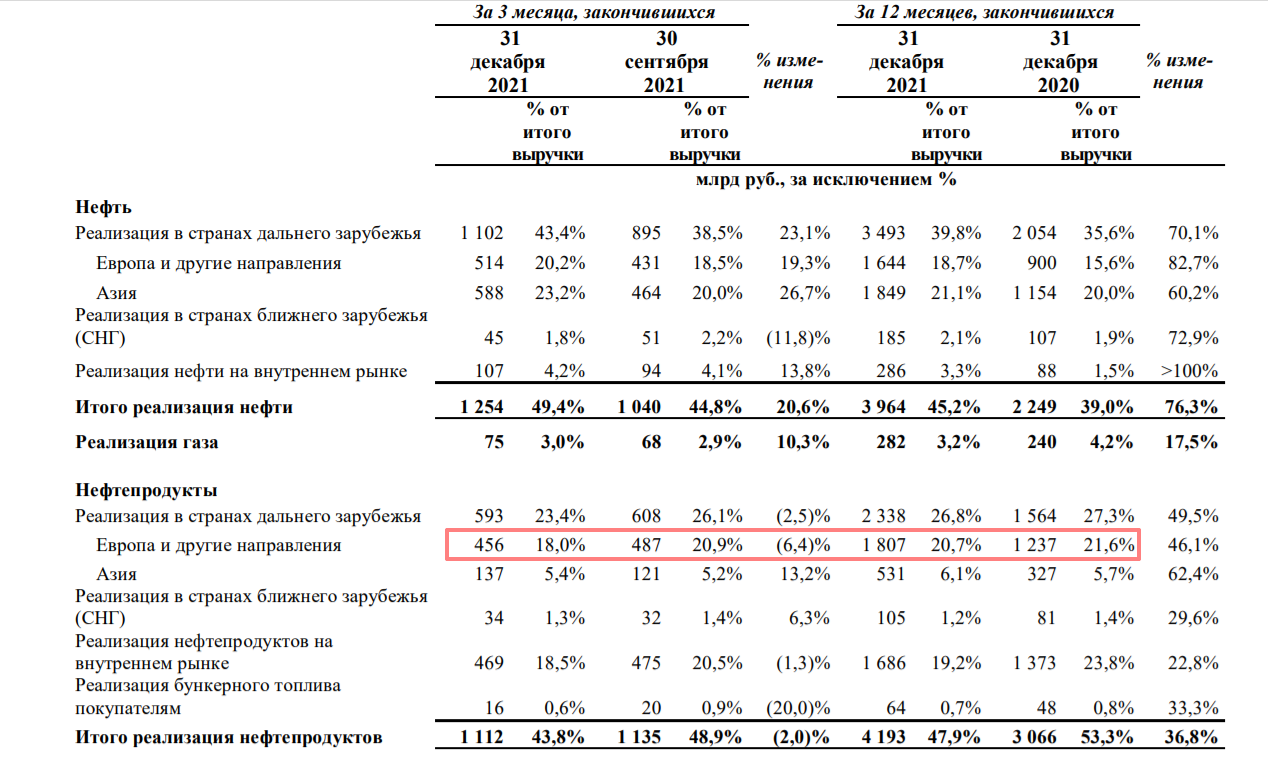

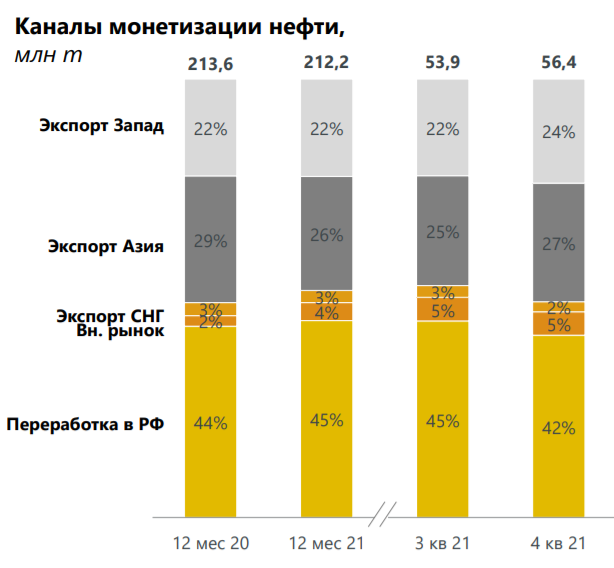

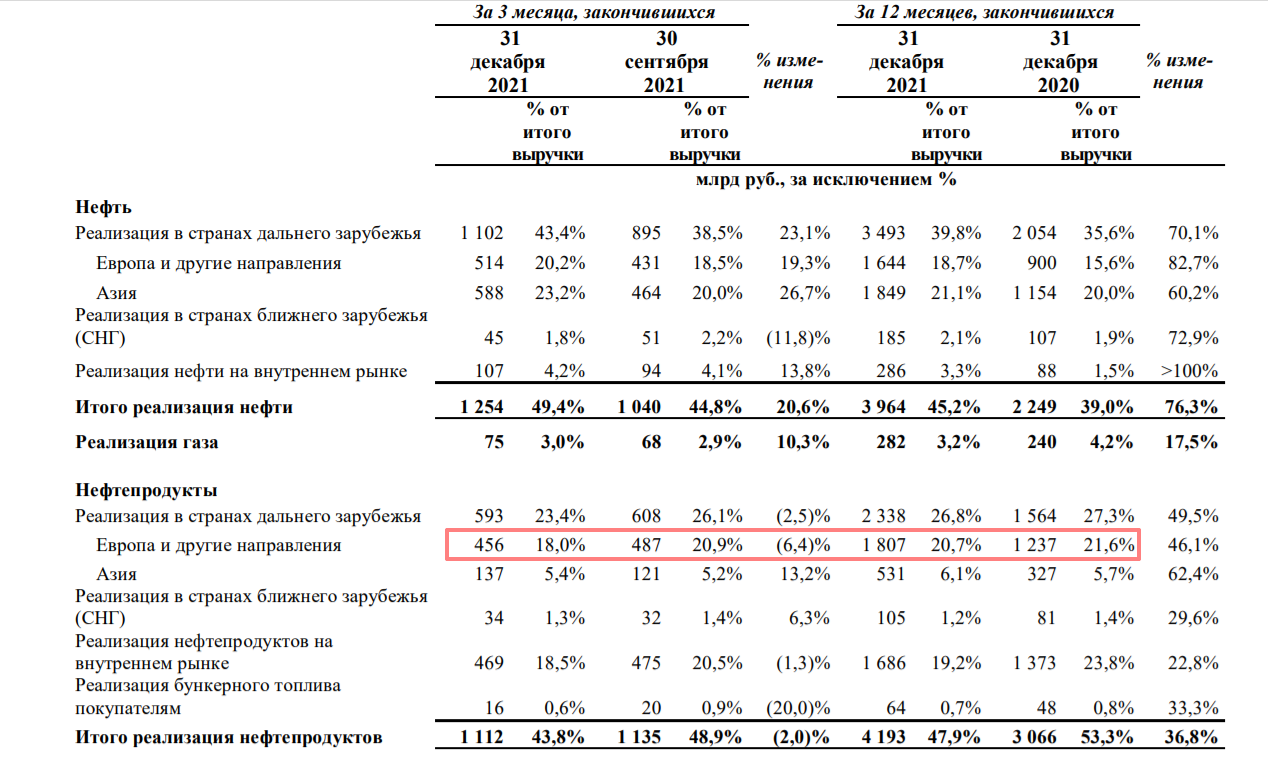

На экспорт в ЕС идет внушительные четверть нефти.

Нефтепродукты чуть ниже.

Первые данные по экспорту за март, выйдут в апреле, но мы знаем, что март по старым контрактам исполняется полностью, т.е. никаких провалов в 1 квартале на операционном уровне быть не должно.

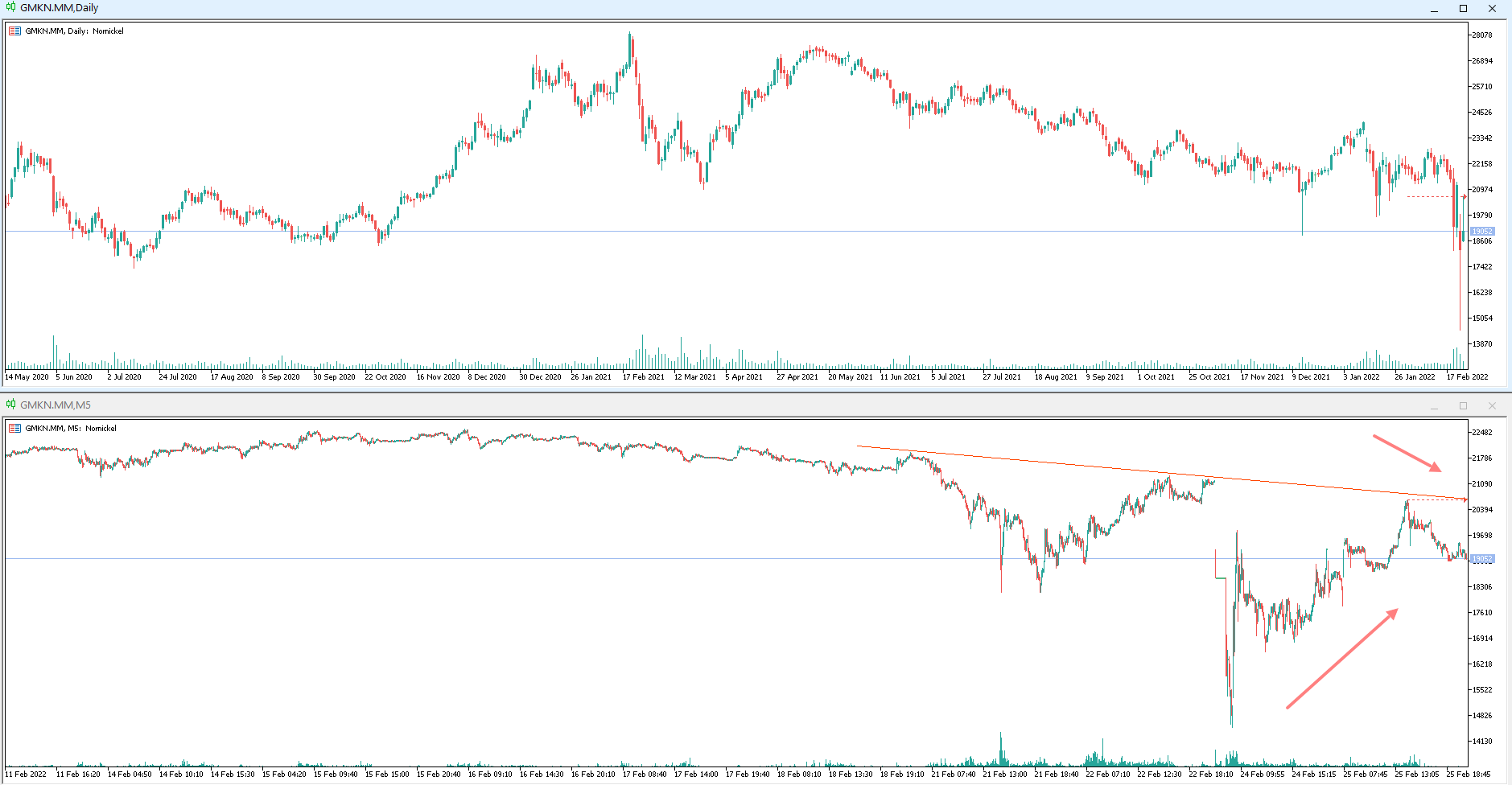

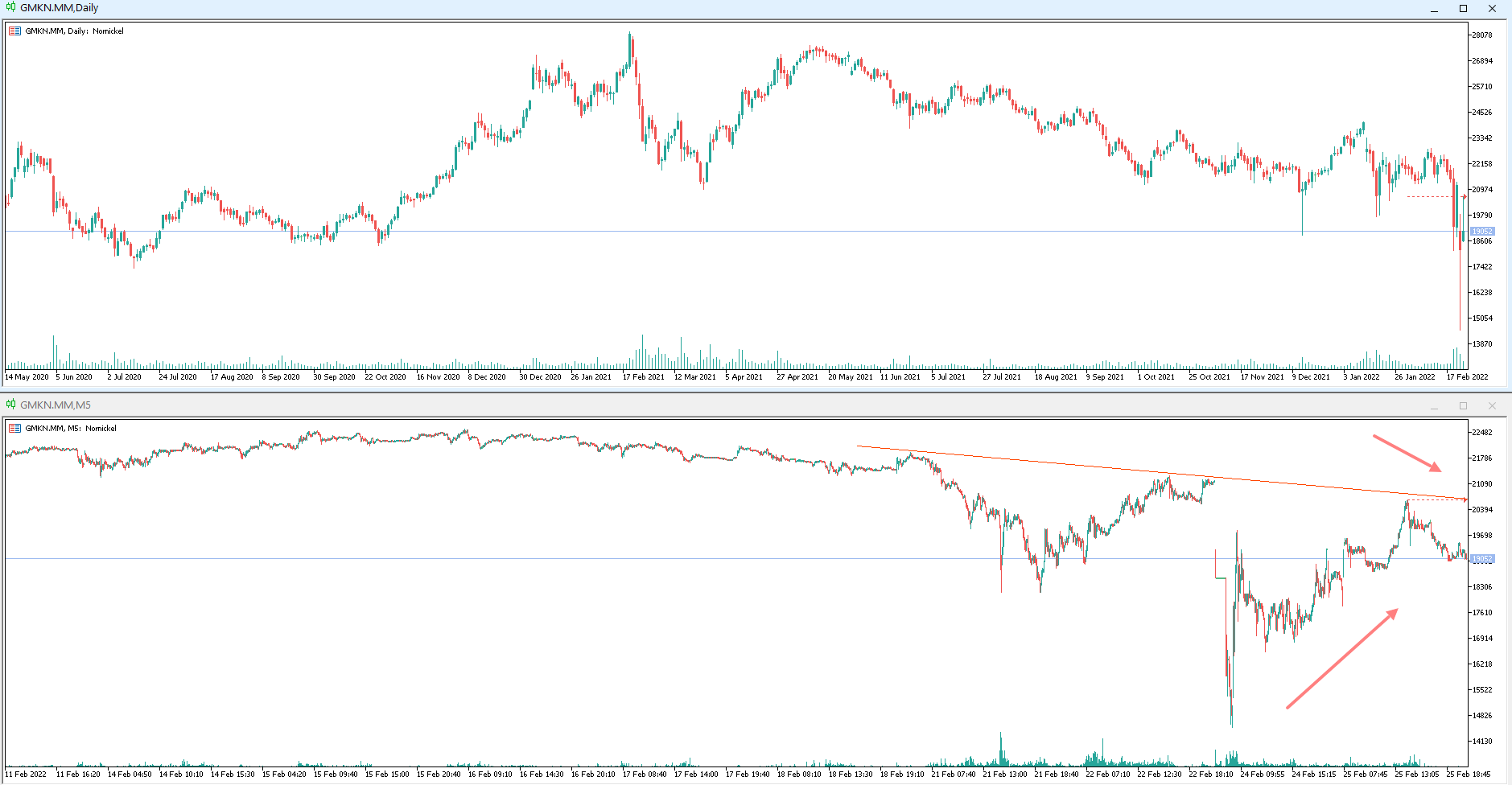

Норильский никель.

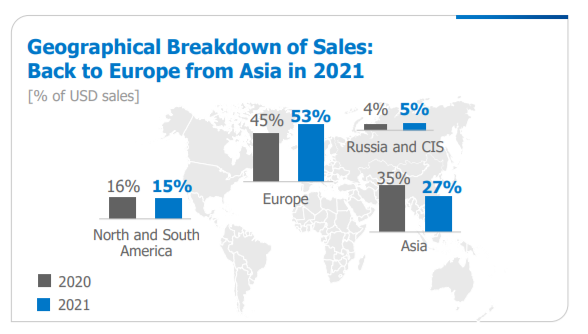

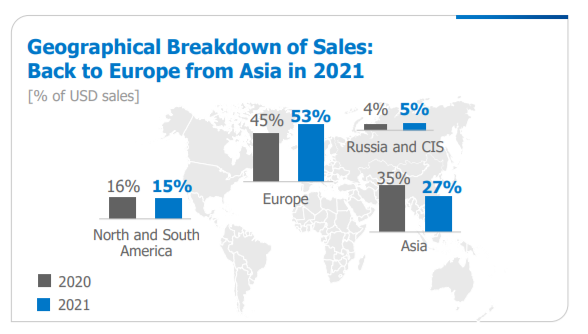

Известный экспортер, которого нельзя заменить. Экспорт в Европу занимал в 2021 больше половины. Как будет в 2022 трудно сказать, но Потанин заверяет, что все нормально.

Если обратить внимание на котировки, то акция быстро отжалась.

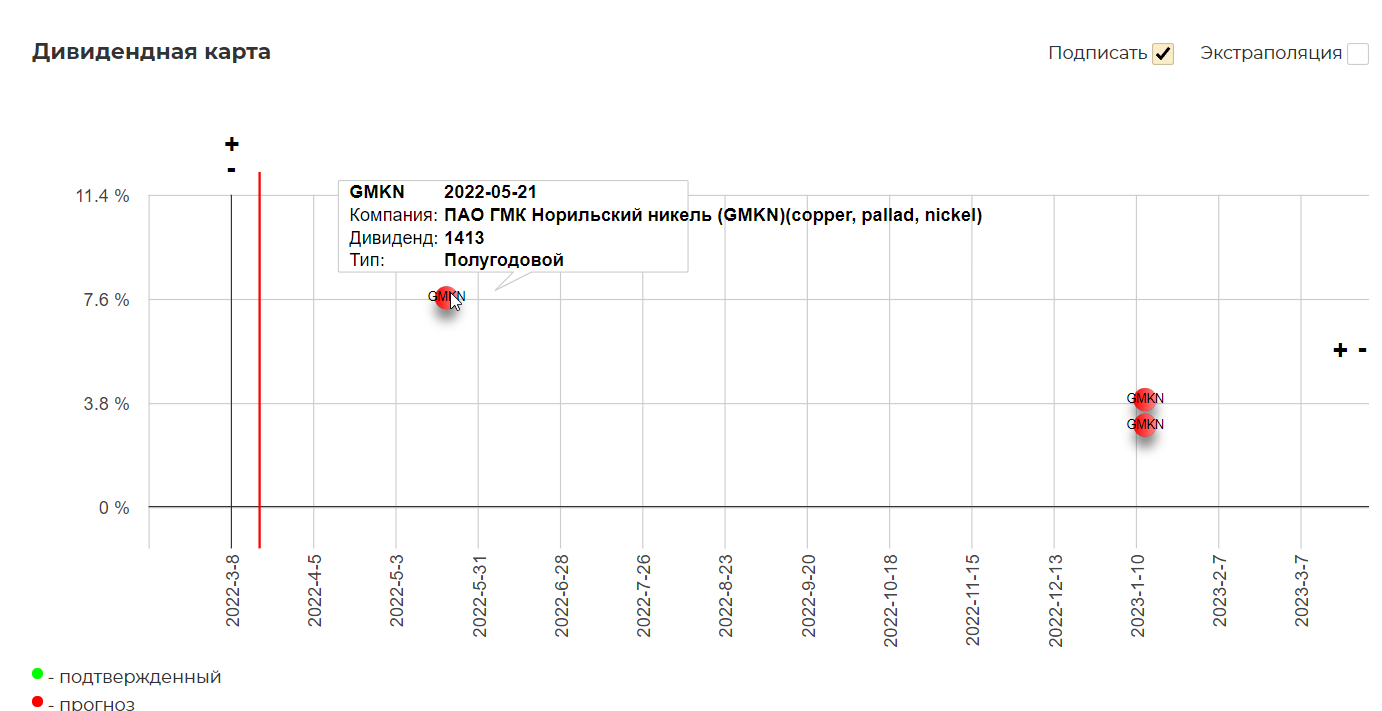

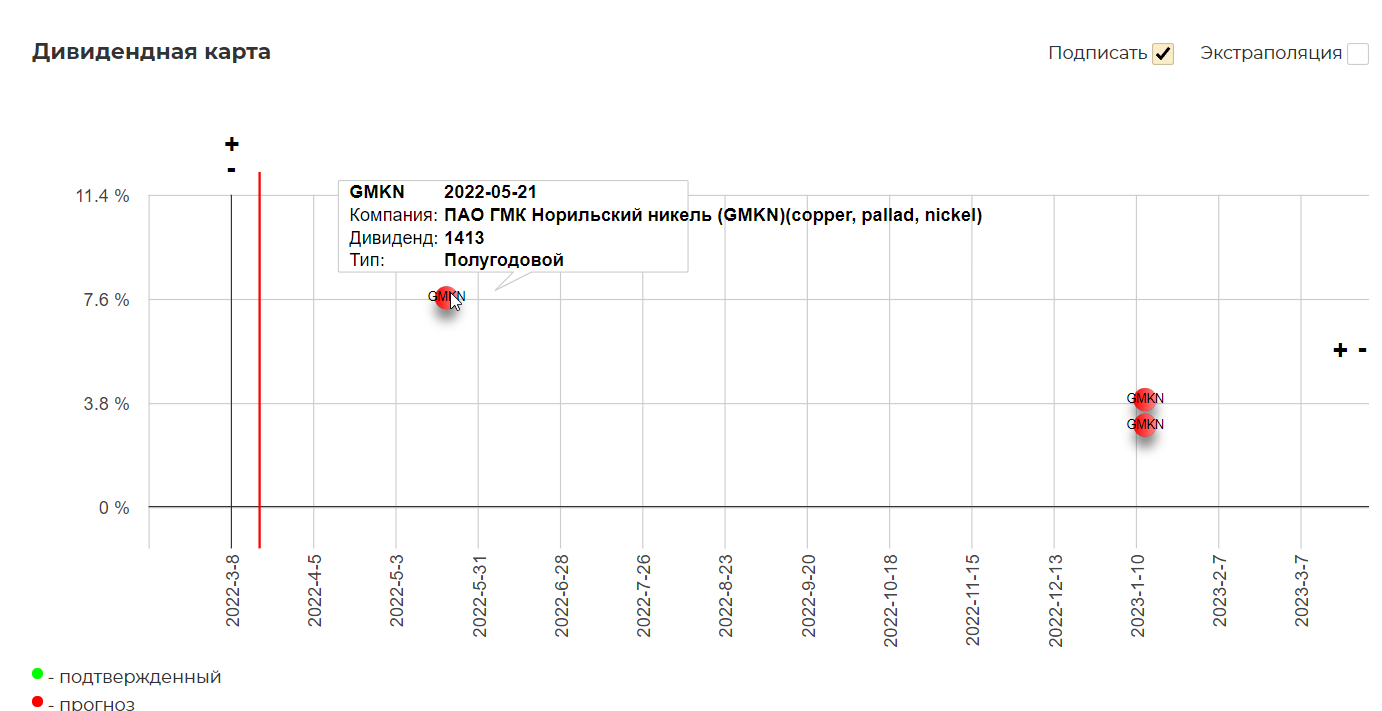

С дивидендами пока не ясно, ждем операционных показателей. До кризиса было так. Оцениваю вероятность выплаты как высокую.

Алроса.

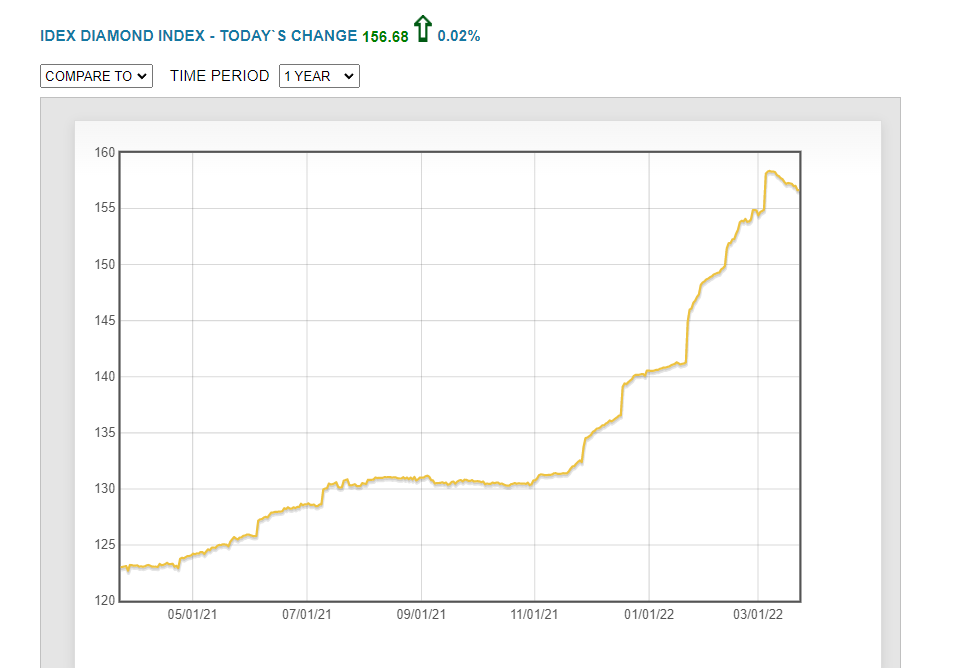

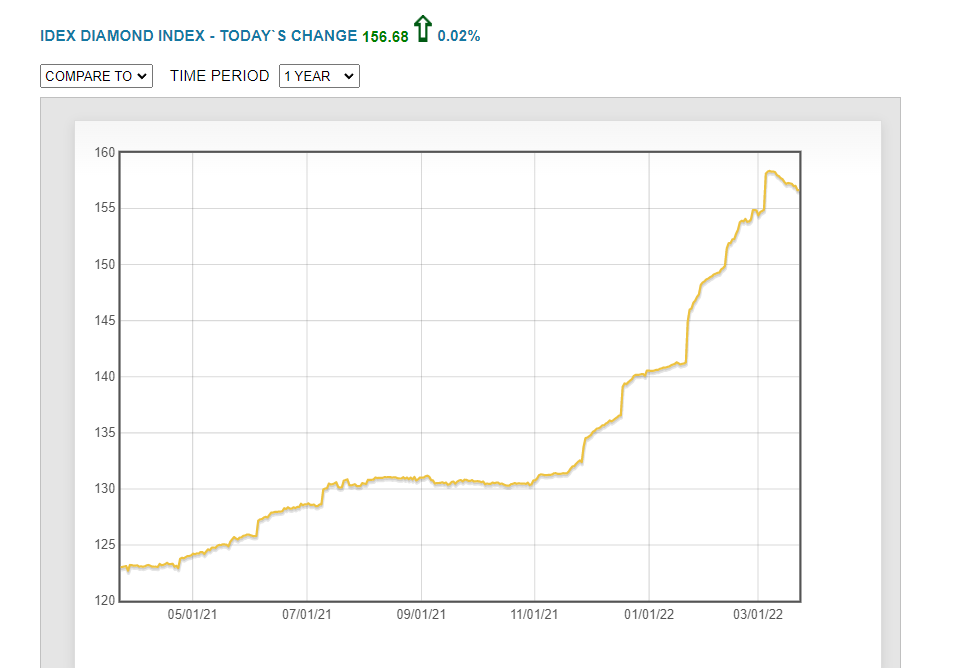

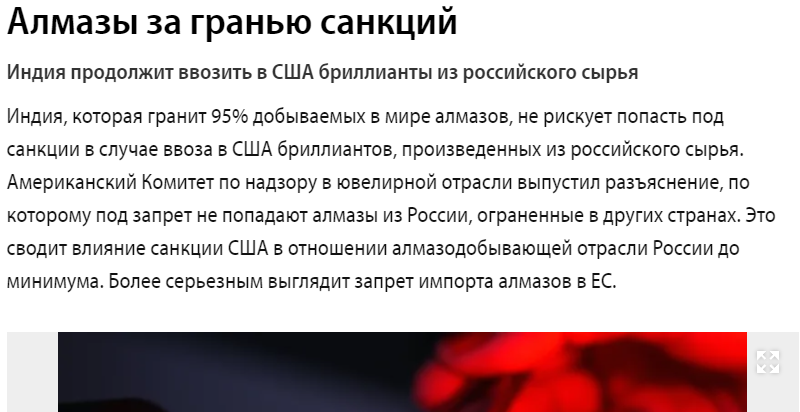

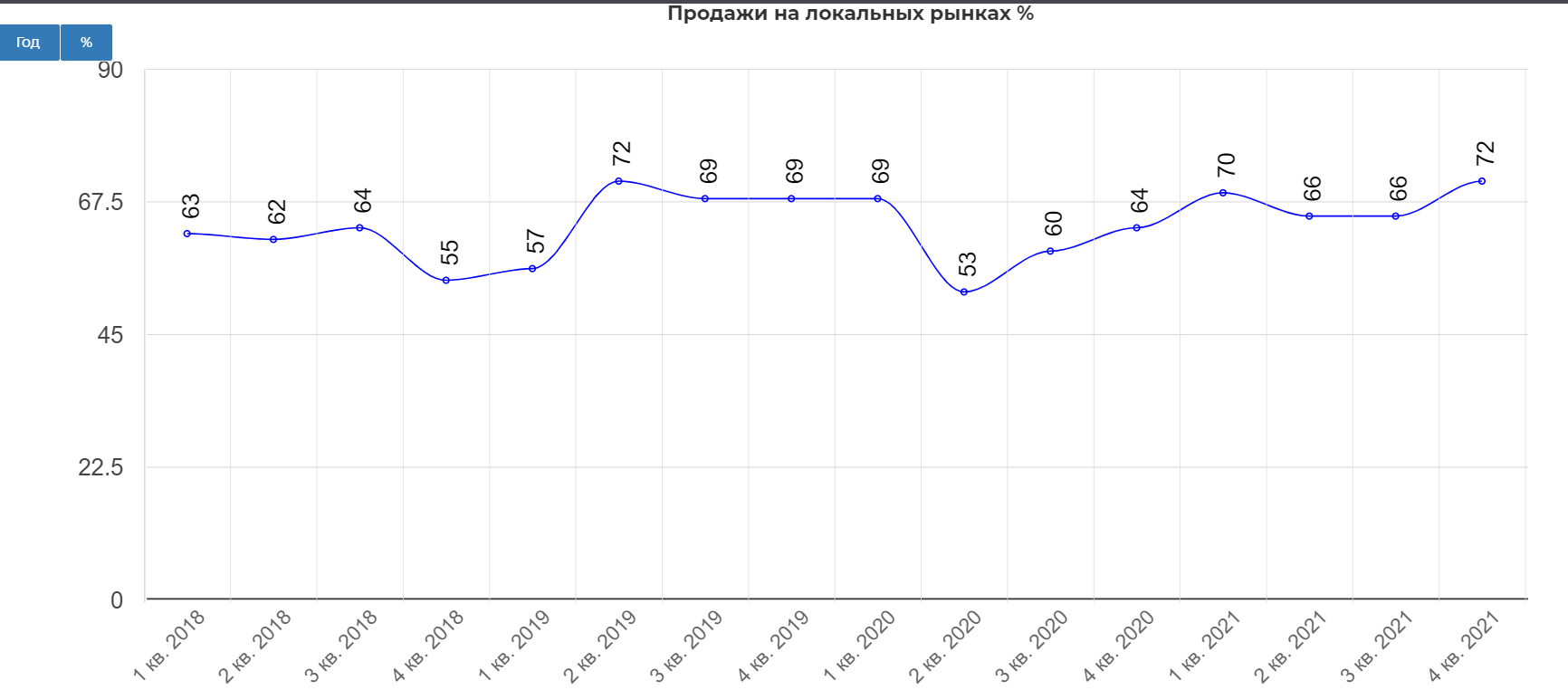

Тут конечно все очень сложно. Риск в повышающемся тумане, который компания выстраивает вокруг себя, чтобы защитить себя и партнеров от возможных санкций. Учитывая, что индекс алмазов даже как-то припал, то вероятно проблем с поставками на рынок нет.

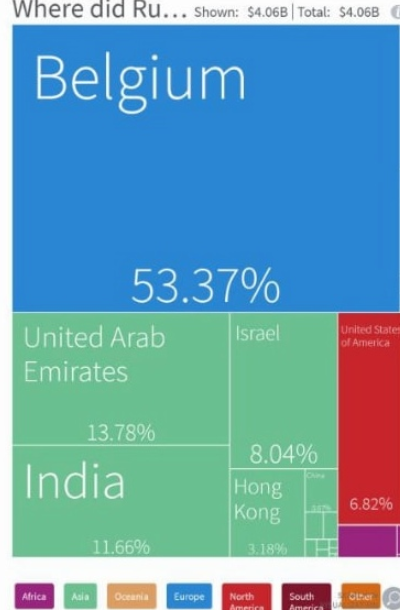

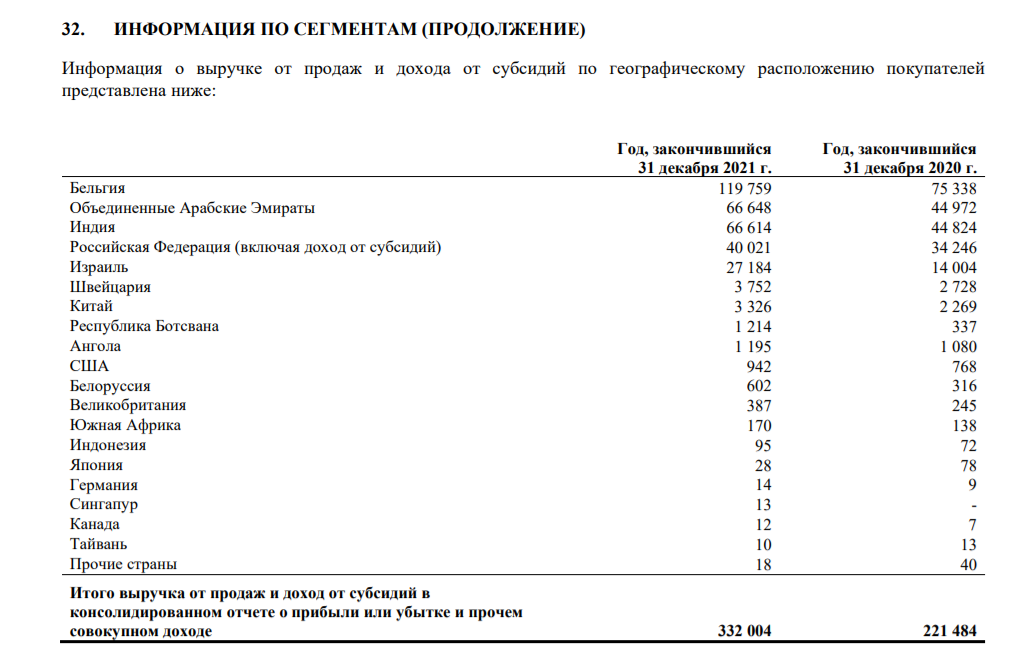

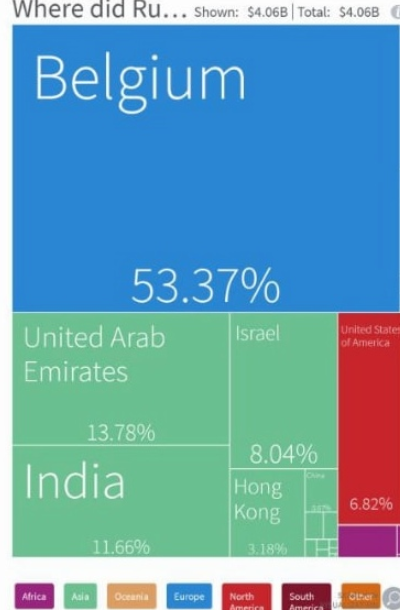

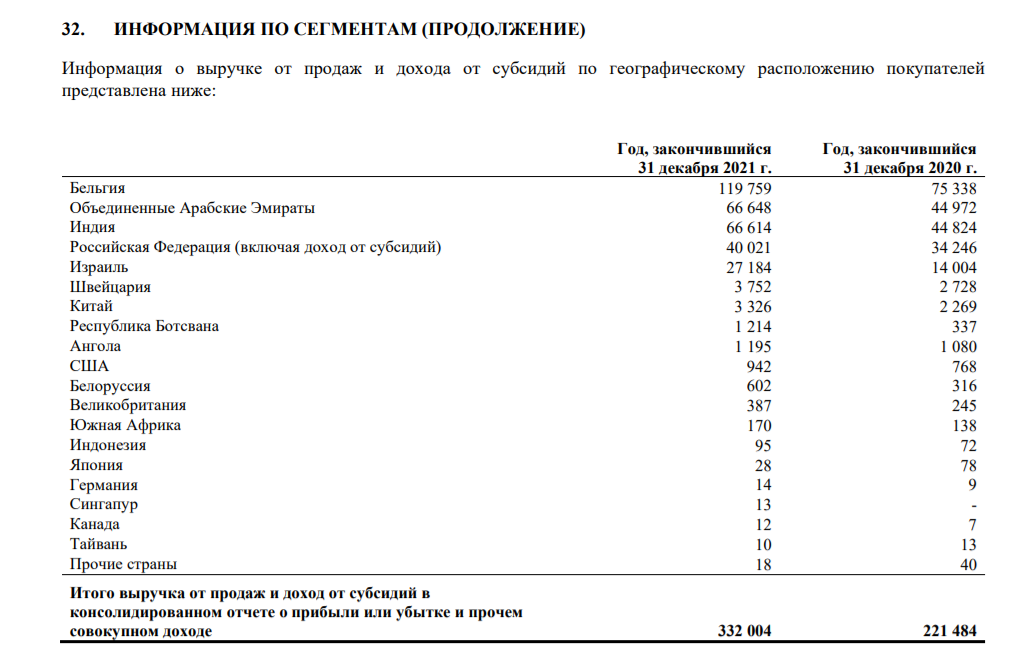

Структура экспорта алмазов .

Таблично выглядит так. Как будут обстоять дела с поставками в Бельгию не ясно.

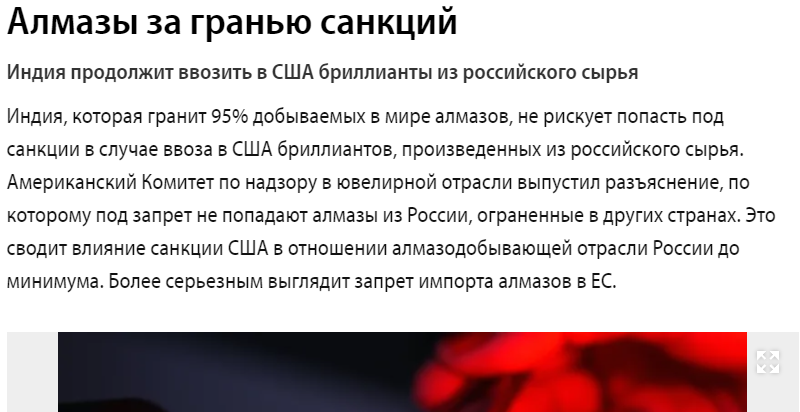

Но Индия уже заявила, что с удовольствием скушает, правда видимо с дисконтом...

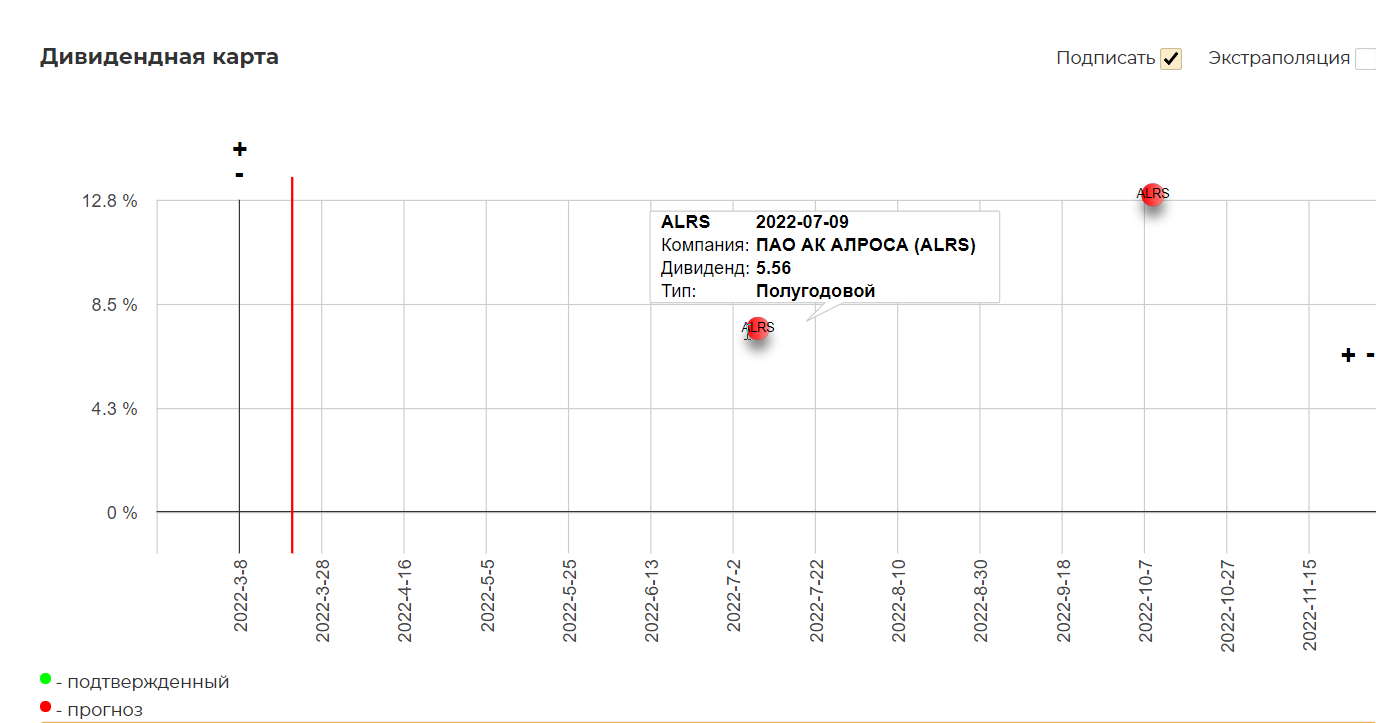

Вероятность выплаты дивидендов оцениваю, как средняя.

Технически есть слабенькая трендовая.

НЛМК санкции не затронули, так как компания экспортирует слябы, которые уже на своих европейских завода переделывает в продукцию. Экспорт составляет большую долю, а теперь еще может занять нишу Северстали.

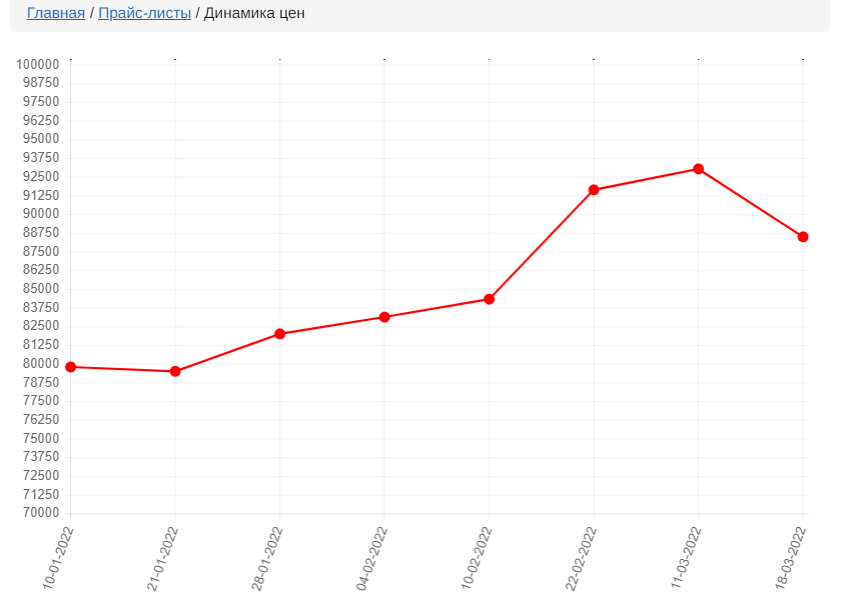

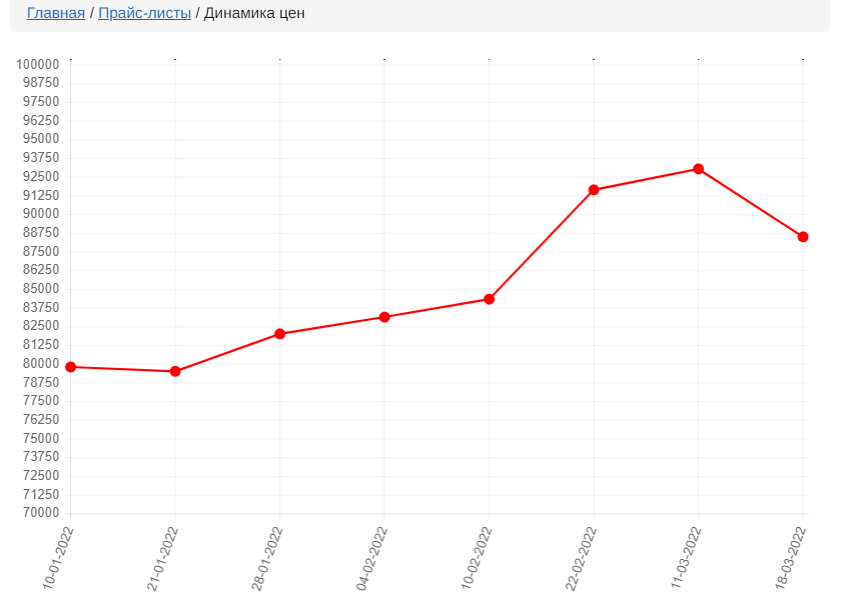

Цены внутри стабильны.

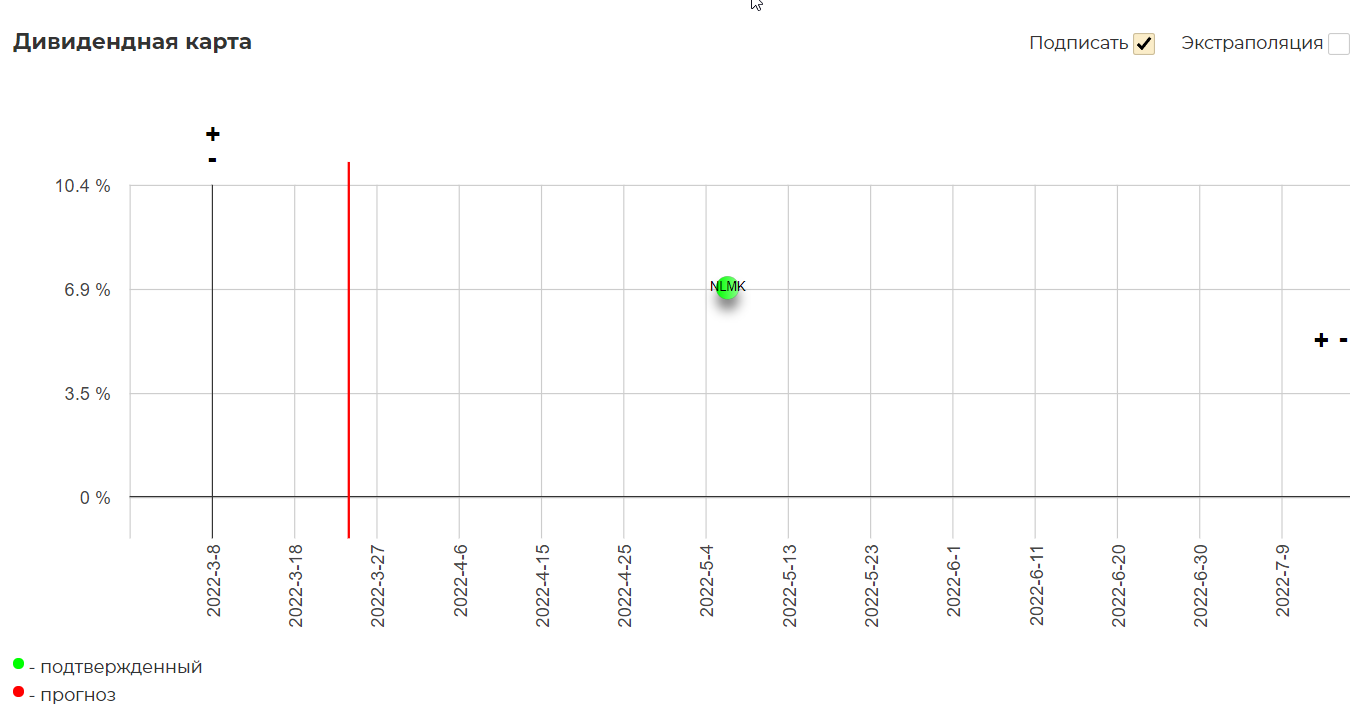

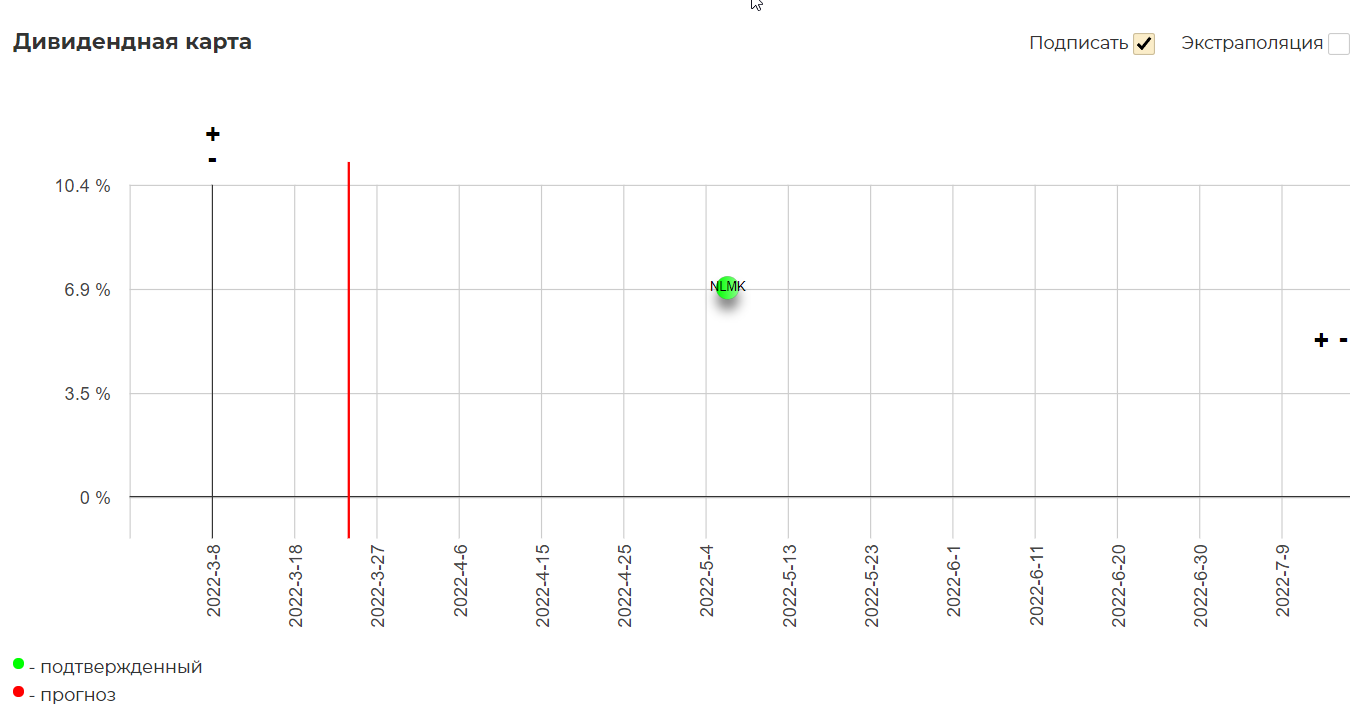

Не вижу причин не платить дивиденды, кроме каких-то технических проблем, связанных с долями на оффшорах, депозитариями и тд.

Технически на уровне октября 2021.

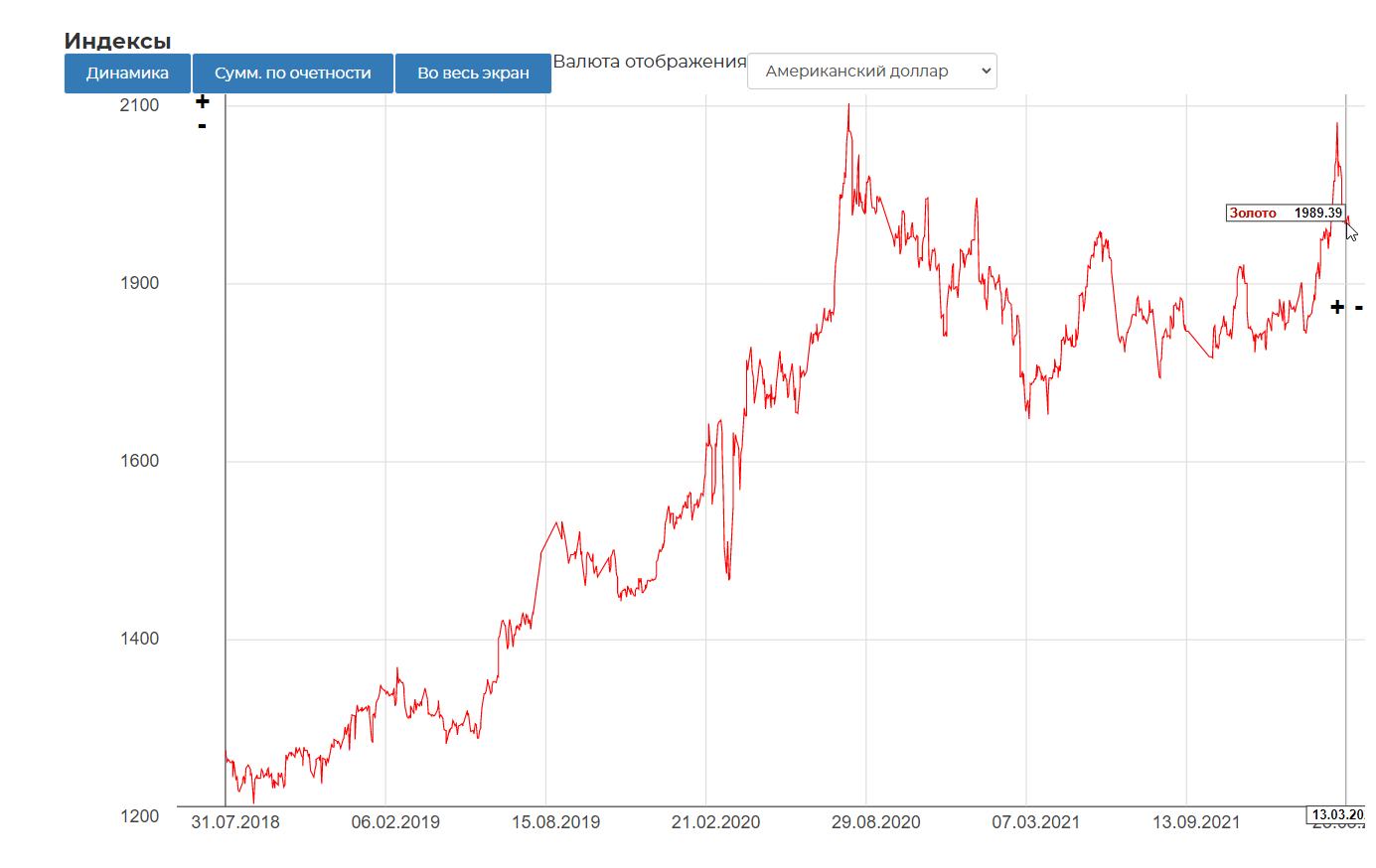

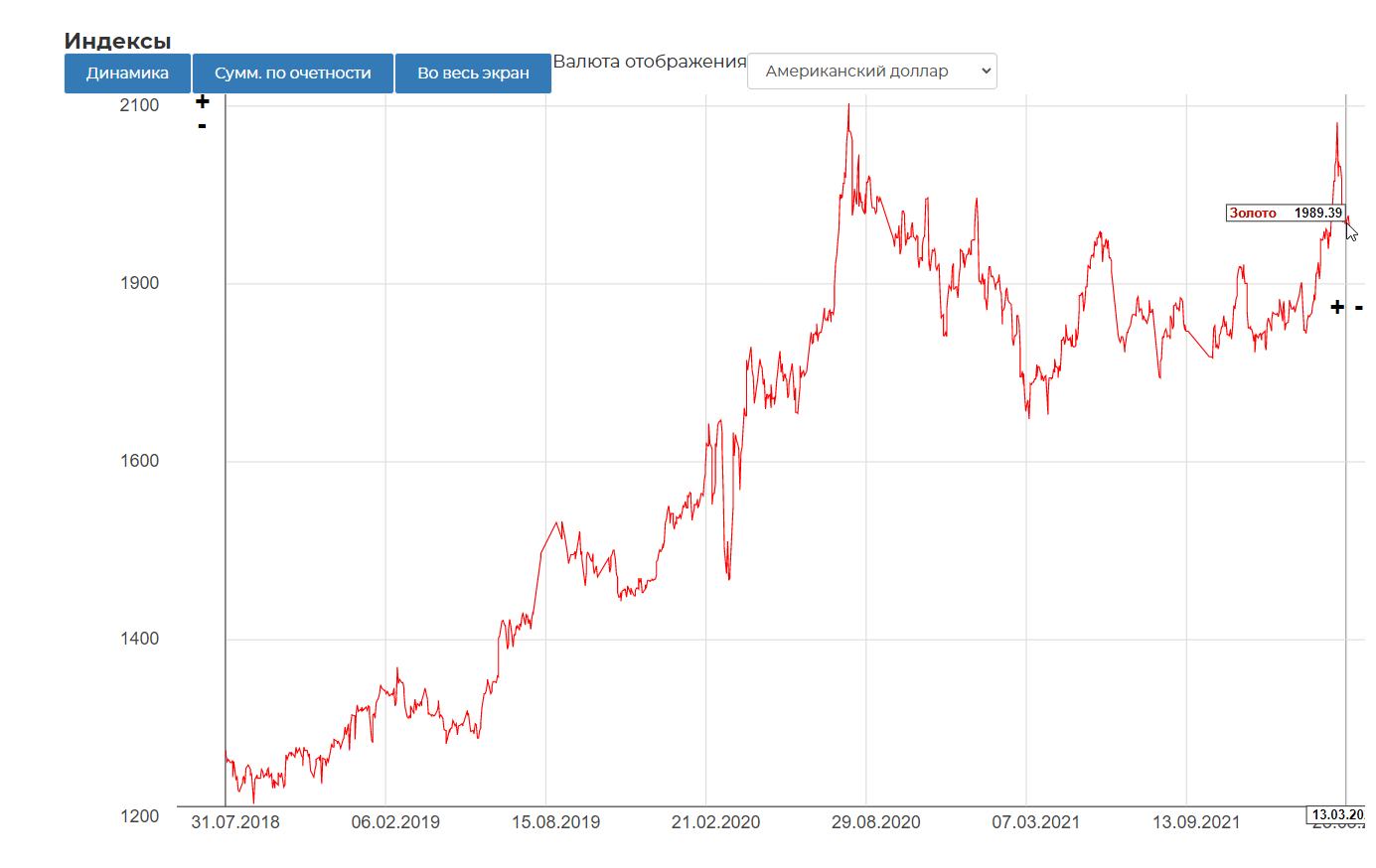

Полюс торгуется на ММВБ именно акциями, а не расписками. Торгов расписками мы не увидим. Центральный банк как известно пока еще имеет большие запасы золота.

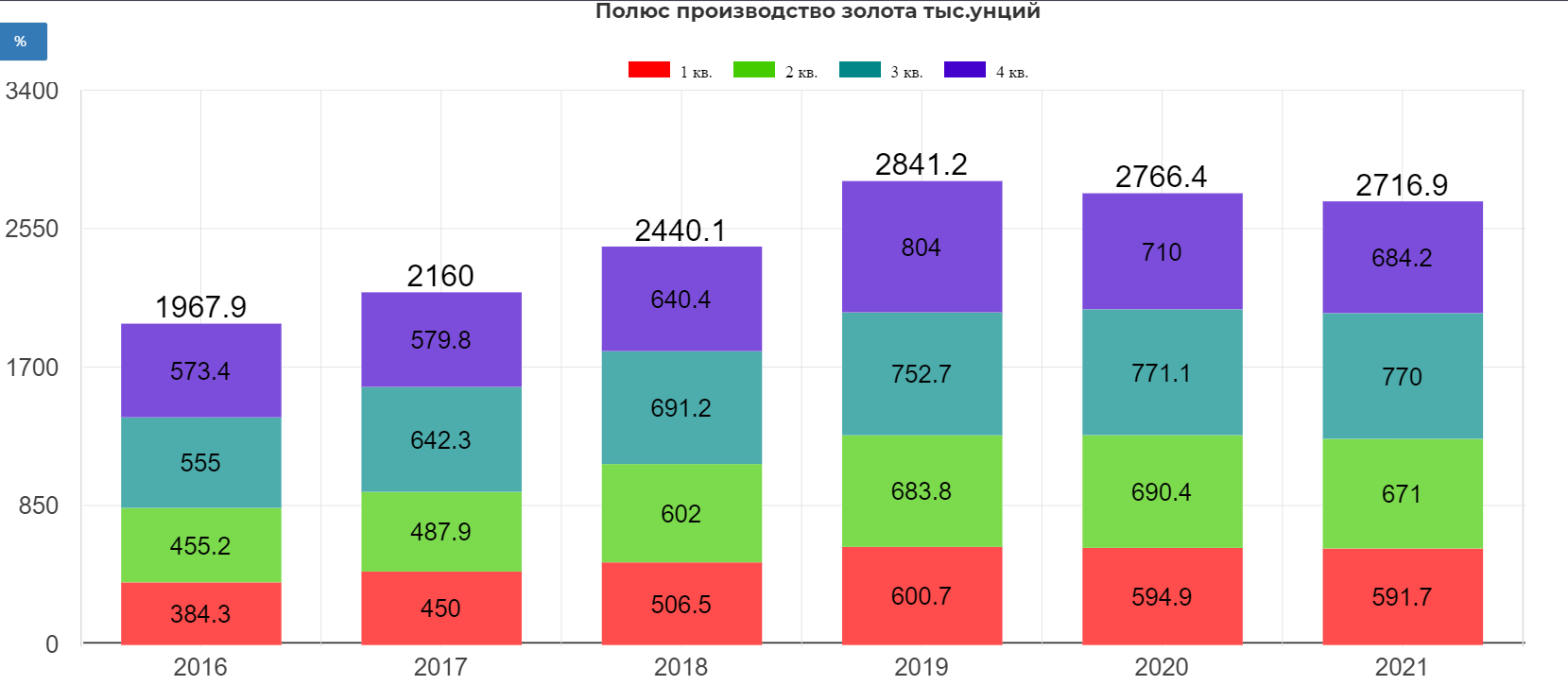

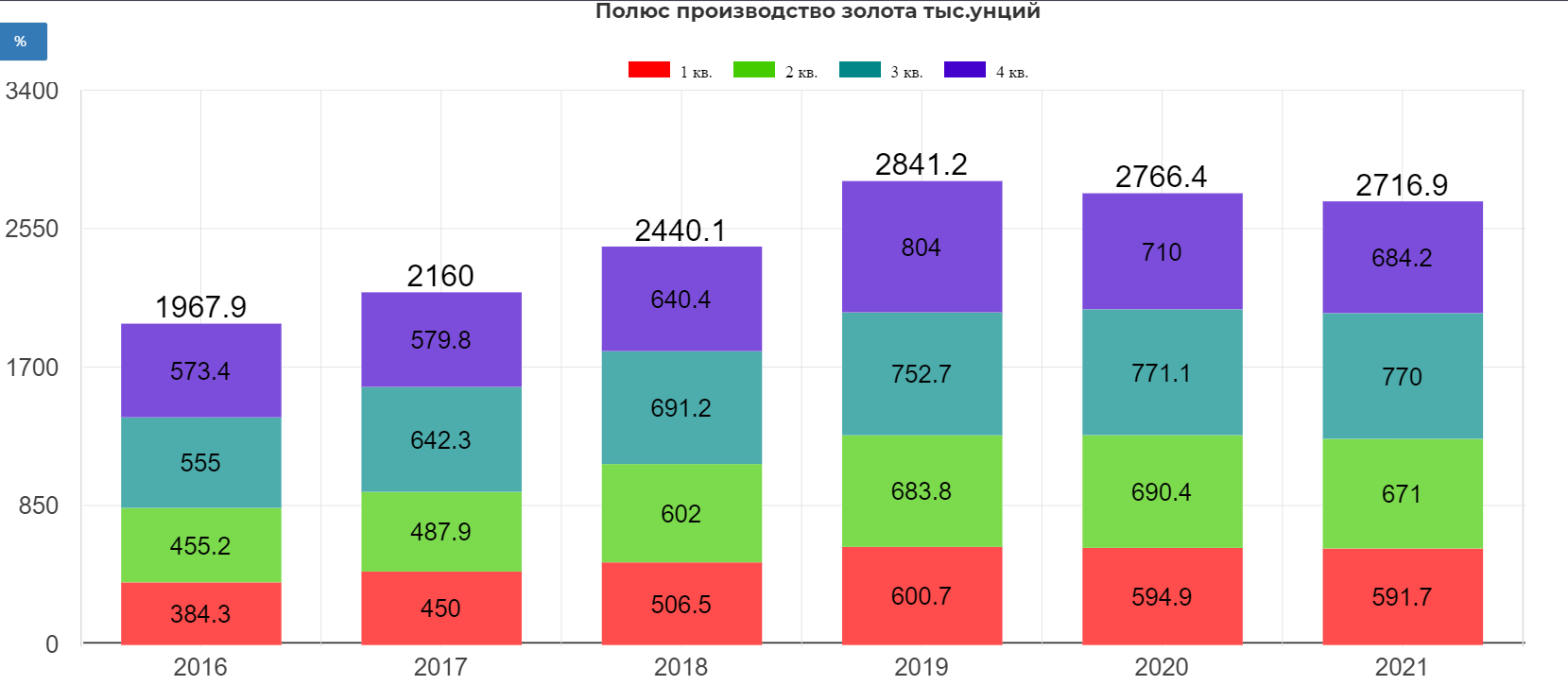

Одна тонна золота равна 35 тыс. унциям. PLZL добывает 2716 тыс. унций в год. Т.е. ЦБ спокойно сможет выкупать продукцию компании.

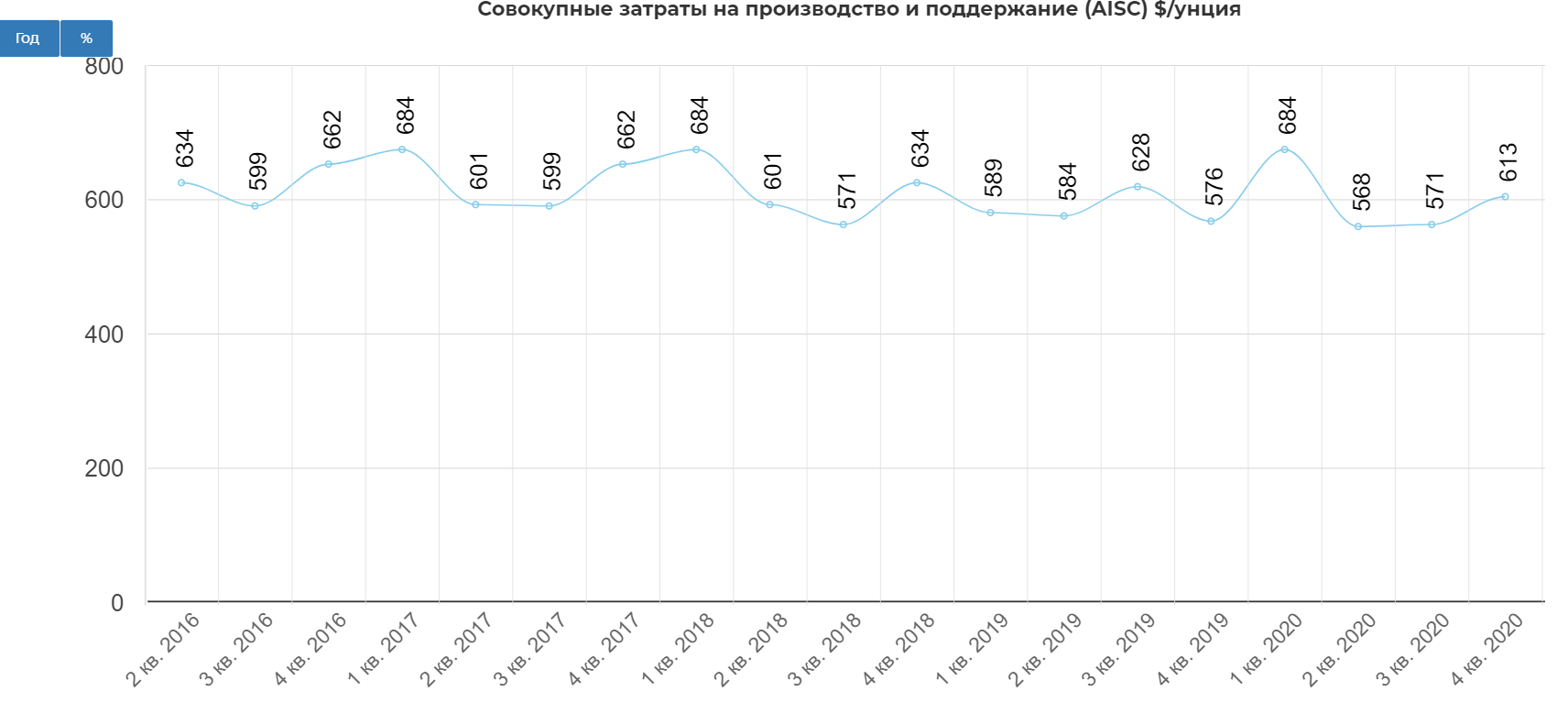

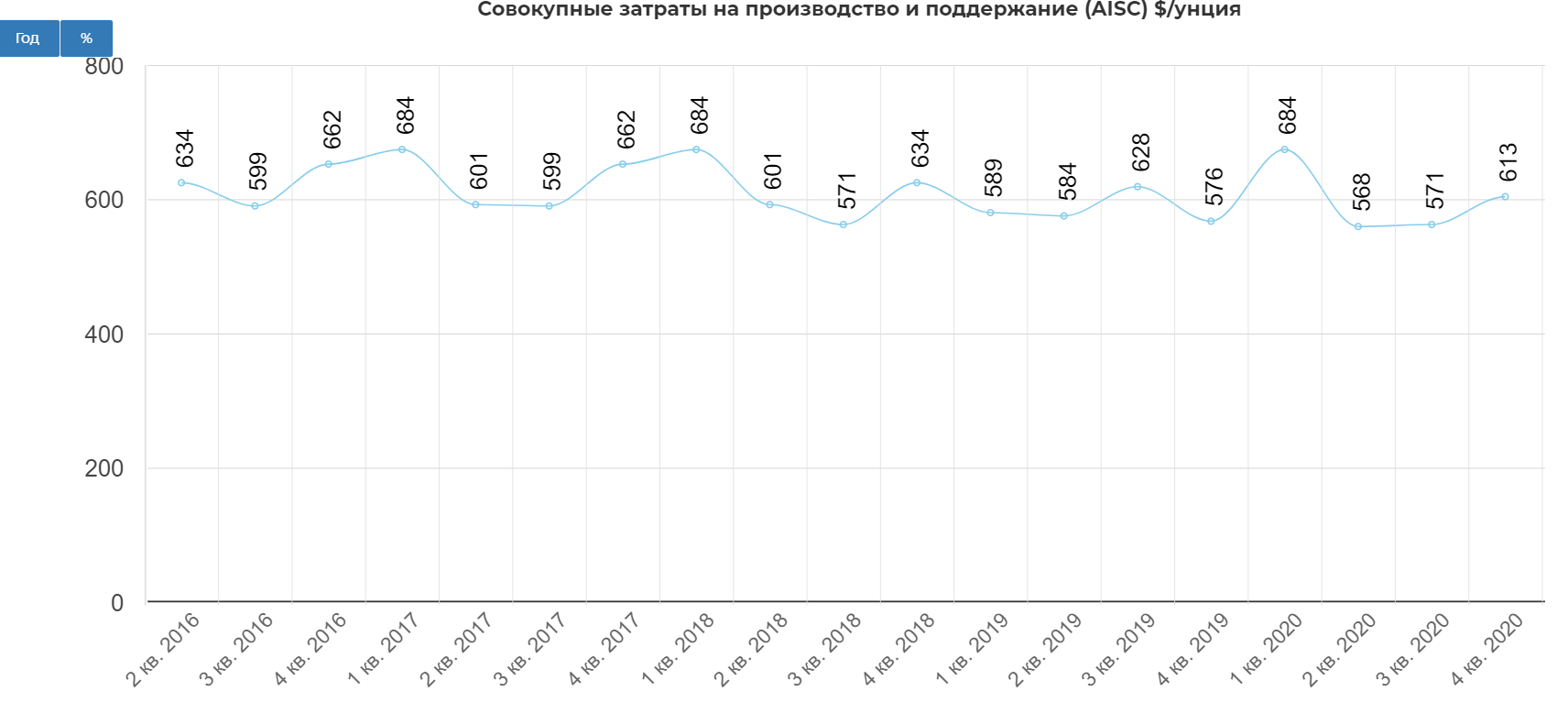

Плюс самые низкие совокупные затраты на добычу в мире.

Уровень цен лета 2020.

А продукция значительно выше.

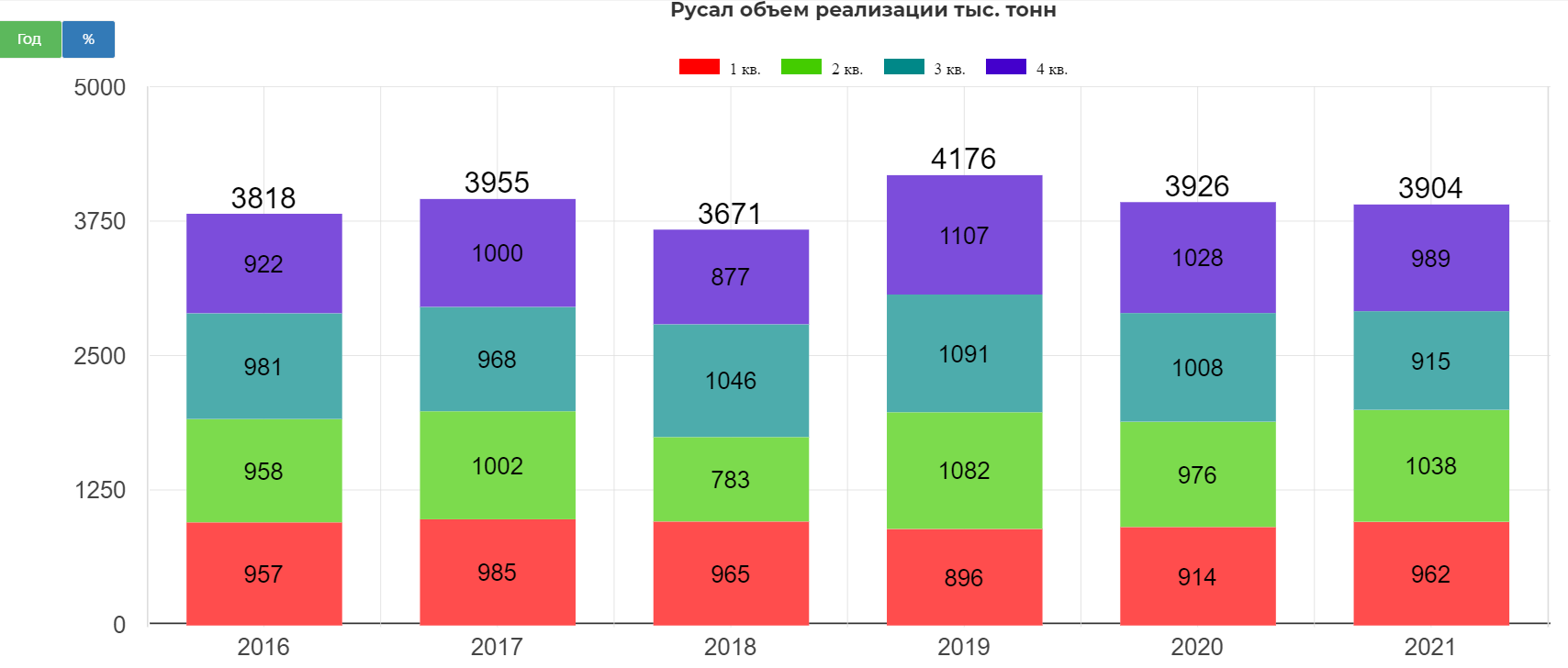

Русал, ЕН+.

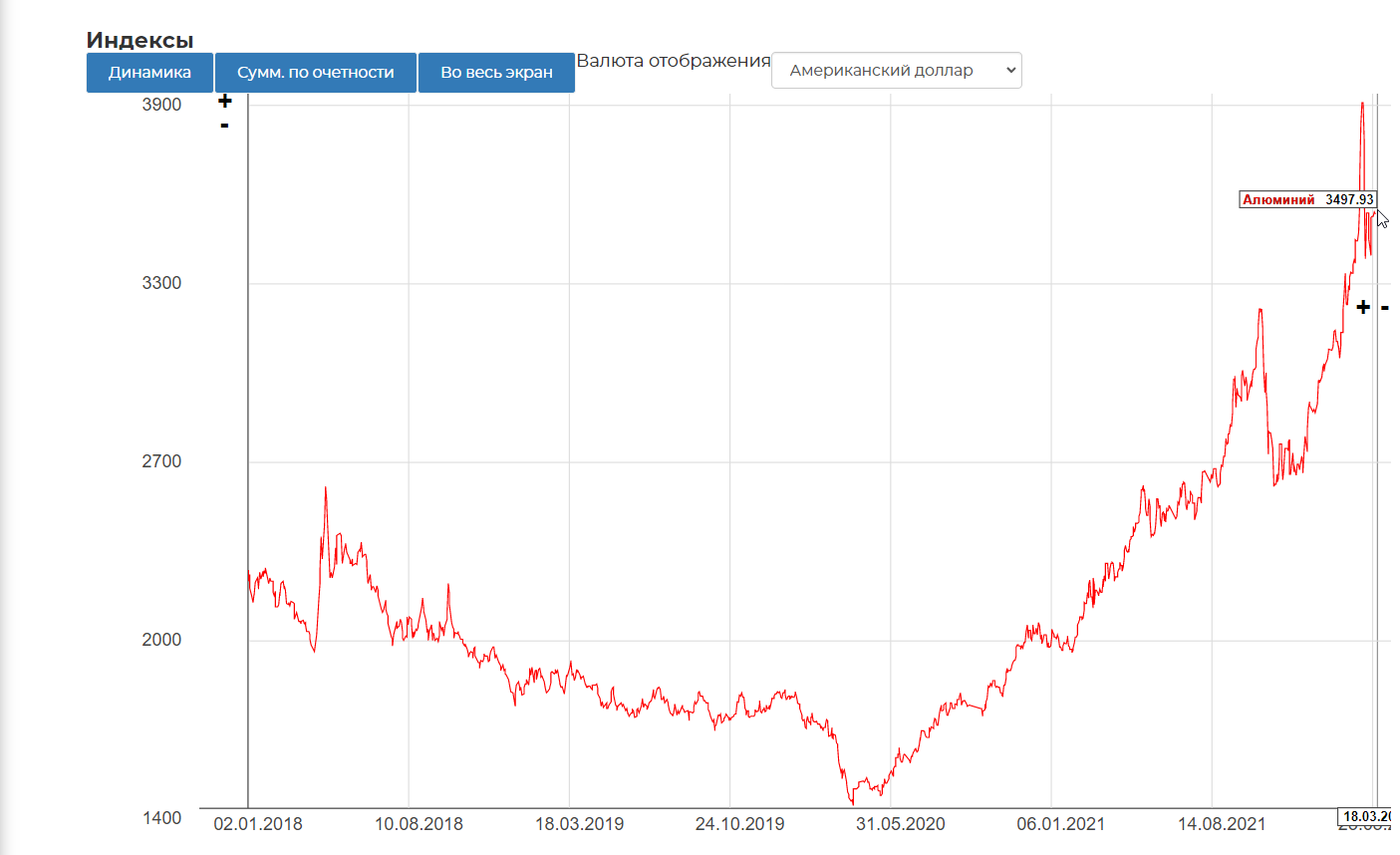

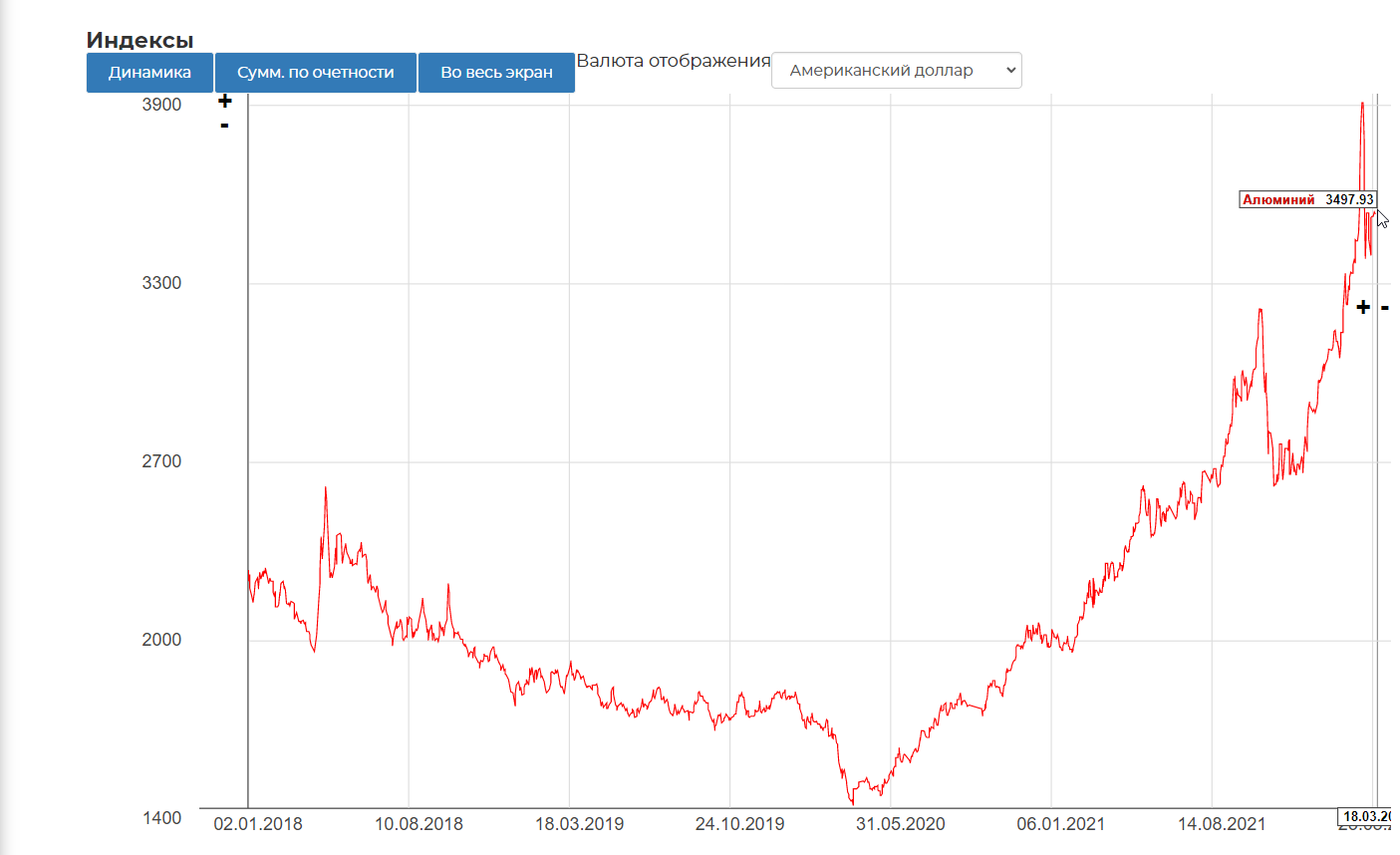

Алюминий избежал санкций, но даже так цены в космосе.

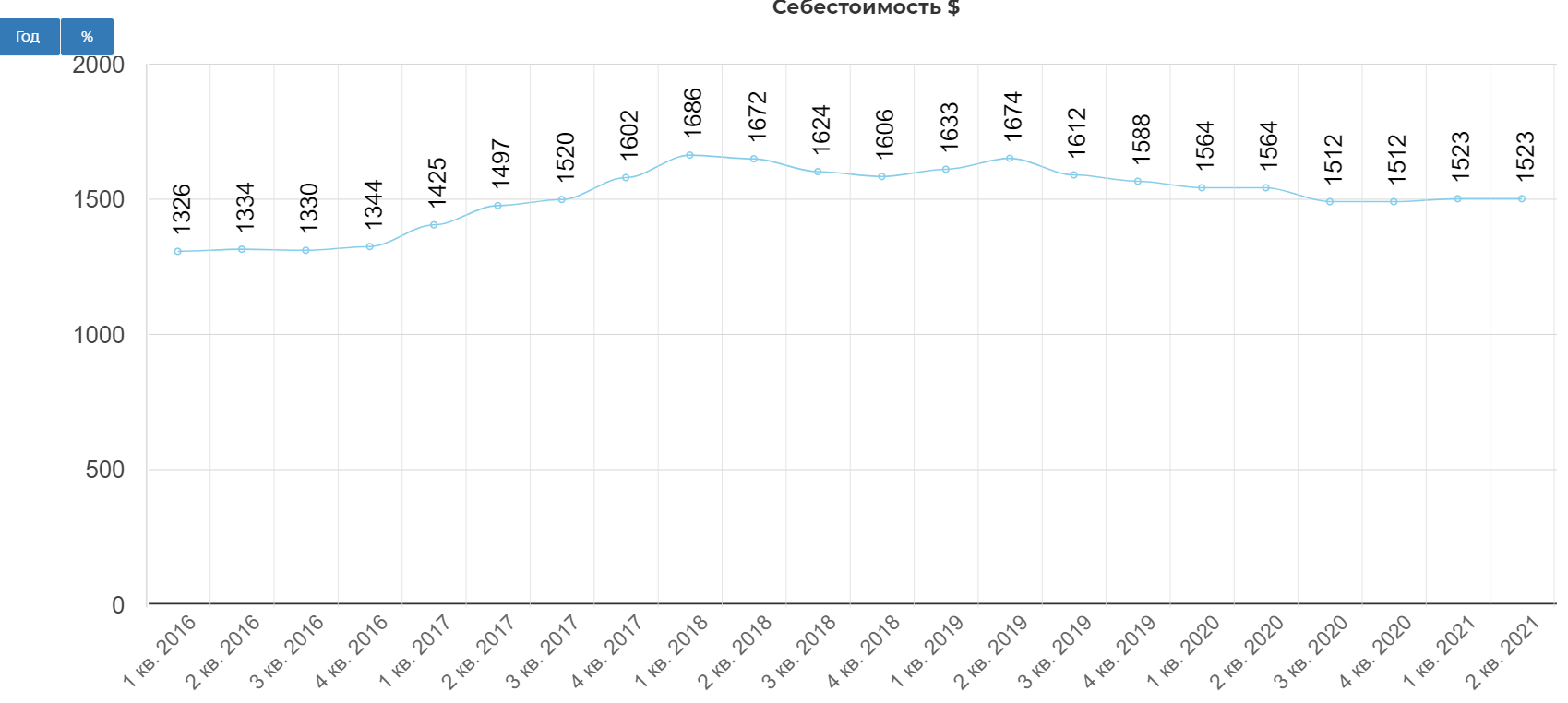

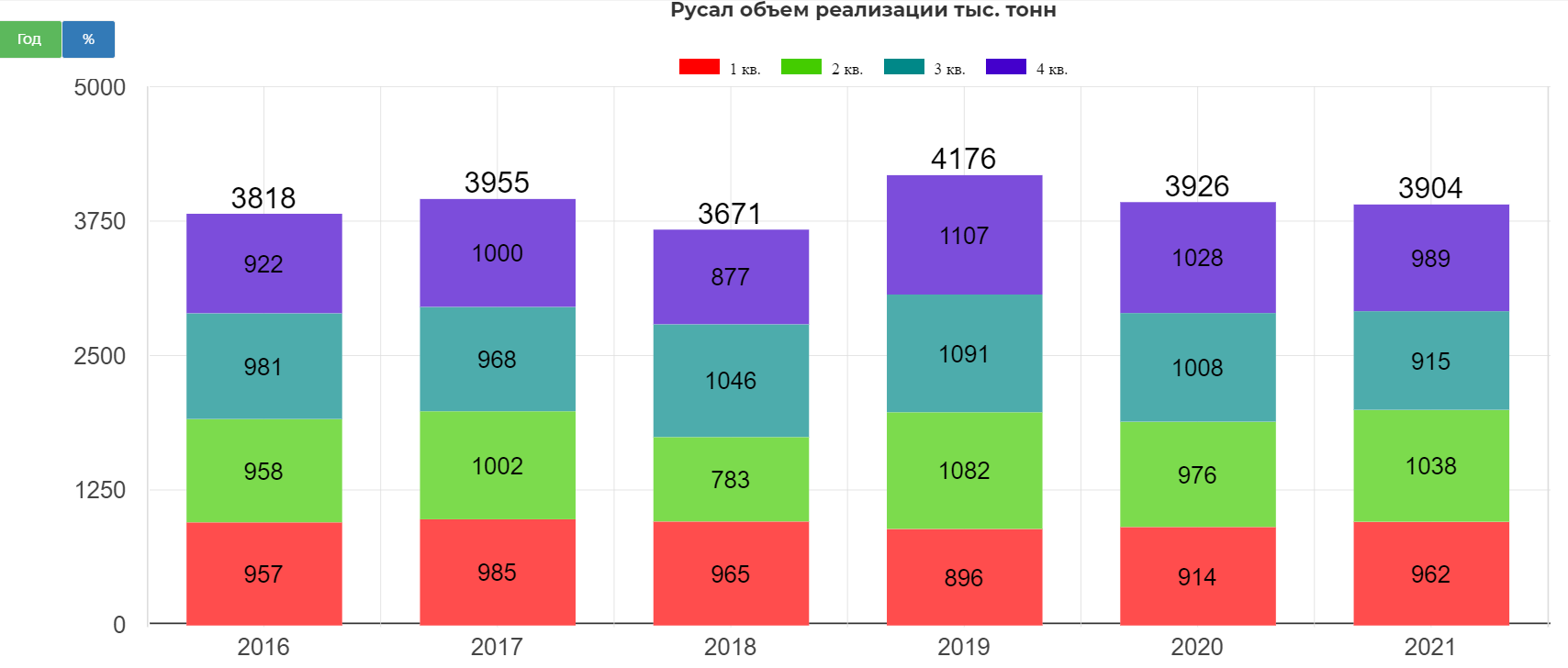

Русал еще не выпустил МСФО, но операционно там все отлично.

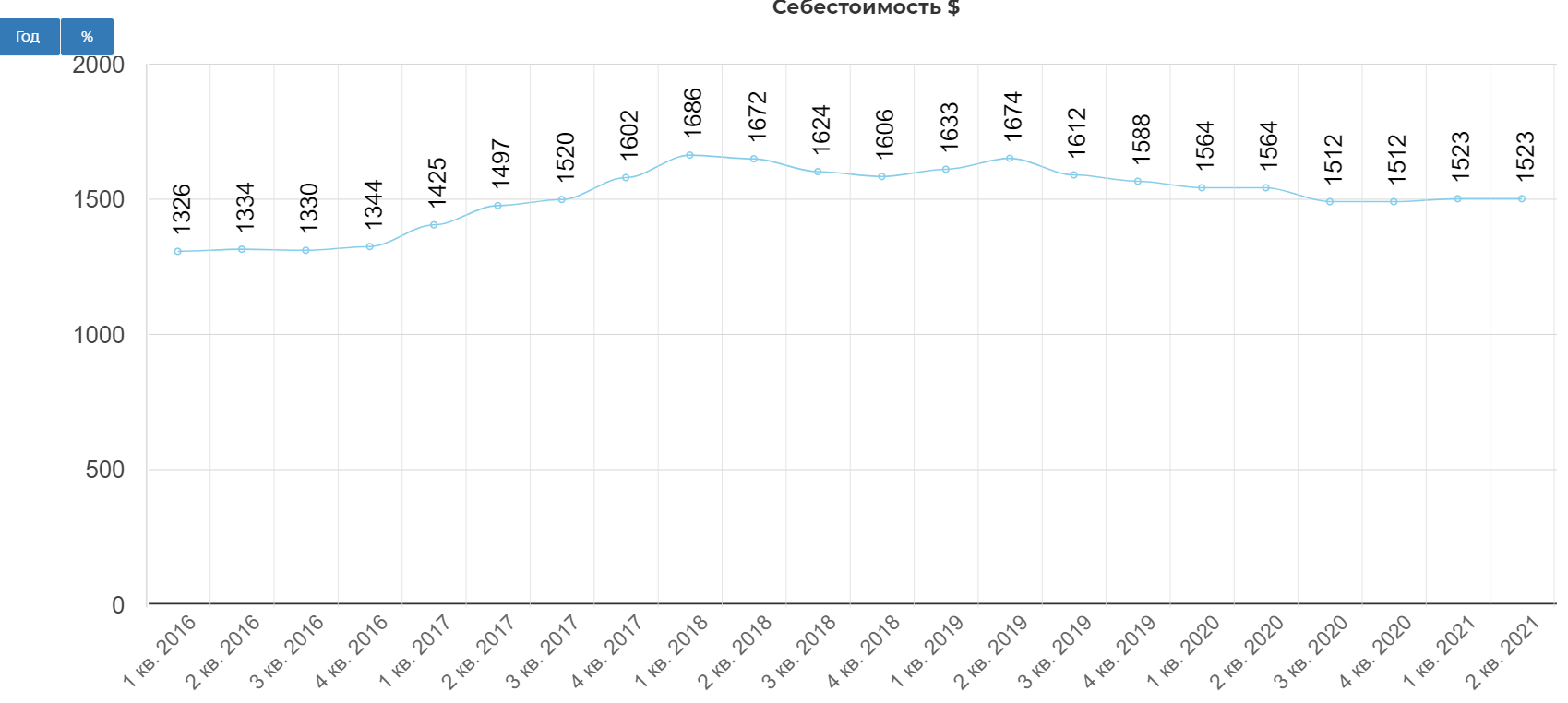

Не думаю, что с времен, когда Русал раскрывал себестоимость, что-то сильно поменялось.

Цены лета 2021.

ЕН+ упало сильнее, но когда рынок осознает доли в RUAL и GMKN не ясно.

Вот такой список топ 6 бумаг на открытии. Можно ли сказать, что другие акции не интересны? Нет конечно! Идея размазать капитал шире вполне здравая. Поэтому я сделал более широкий список по мере убывания.

GAPZ

ROSN

GMKN

ALRS

NLMK

PLZL

RUAL,ENPG

LKOH,SIBN, SNGSP, TATN

MAGN,CHMF

Банки будем брать под отчеты 2022 года.

Новость с отказом продавать газ за валюту настолько потрясающая, что требует время на осмысление. Рубль обречен на укрепление, а цены на газ опять поползли вверх.

Всем привет! Каникулы затянулись. Жаль, что ЦБ не сказал сразу о том, что они продлятся целый месяц... можно было как-то лучше спланировать время. Третий день торгов ОФЗ проходит скучно и без потрясений. (кроме событий вокруг Универа) Это дает надежду, что и фондовый рынок, который по объемам значительно ниже облигационного, откроется "стабильно и четко". Когда ЦБ думаем медленно, то действует он вполне логично. Валюту стабилизировал, отток денег перекрыл, РЕПО развязывает, ОФЗ торгуются. Браво!

Логично теперь ожидать открытие и фондового рынка, тем более нам подсказали список. Ощущение, что Система попала туда в последний момент.

Я уверен, что открытие РА будет по схеме ОФЗ без аномально высокой волатильности, и без сильных проливов. Уверенность кроется в необходимости развязать РЕПО, а вот что дальше будет не ведомо. Конечно все про Иран и основные сектора роста.

Нужно понимать, что Россия не Иран по всем критерия от географии, до номенклатурного списка, продаваемых ресурсов. Плюс кабмин тоже молодец, показывая надежность инвестиций в РФ. Не то, что там другие....

Новак: Россия работает над сохранением компаний, где иностранные собственники решили уйти, они могут получить возможность вернуться или продать свою долю.

Короче готовимся к открытию. Фокус на сырьевых экспортеров, которых будет трудно заменить. Список будет идти по убыванию.

Пока писал вышла новость:

24 марта 2022 года начнутся торги 33 акциями, входящими в индекс Московской Биржи (IMOEX) Торги на Московской Бирже будут проходить с 9:50 до 14:00 мск, короткие продажи запрещены.

Ну что ж....отлично

Что нужно помнить? Отчеты за 1ый квартал будут искажены валютной переоценкой долга.(рост доллара с 74р до 100р, а это 35%) Все компании, имеющие валютный долг, потеряют чистую прибыль в отчете. Таким образом, компании выплачивающие дивиденды из ЧП под некоторым психологическим давлением.

Газпром лидер, тут даже особо говорить не о чем, итак все понятно.

Весь рост 2021 был уничтожен одним днем.

А вот с нефтью сложнее. Мы знаем, что вероятно потеряем 1-1,5 млн. баррелей добычи и где-то столько же экспорта. Отсюда логичный вопрос за счет кого будут сокращать добычу? Верно! Возвращаемся к историям 2020, где в жертву приносились старые месторождения с меньшей рентабельностью. А это Башнефть, Татнефть и тд. Печально, но факт :( Старичкам так и не дали расправить полноценно крылья, но забывать про обратный акциз тоже не надо. Т.е. я не ожидаю там сильного провала в показателях, но по приросту показателей явно не фавориты.

Роснефть лидер по административному ресурсу и возможностям давления на другие компании. Очень вероятно, что дивиденды за 1ое полугодие буду искажены валютной переоценкой, если вдруг рубль к концу июня не вернется ниже 80. Кстати вполне допускаю. Валютный долг 47%.

Да еще и 70% по плавающей ставке. Правда вышла хорошая новость:

Москва. 23 марта. INTERFAX.RU - Правительство РФ внесло в Госдуму законопроект, который позволяет компаниям, взявшим до 27 февраля 2022 года рублевые кредиты по плавающим ставкам, на три месяца зафиксировать размер своих выплат кредиторам.

Говорит это о том, что в планах через 3 месяца начать снижать ставку?

На экспорт в ЕС идет внушительные четверть нефти.

Нефтепродукты чуть ниже.

Первые данные по экспорту за март, выйдут в апреле, но мы знаем, что март по старым контрактам исполняется полностью, т.е. никаких провалов в 1 квартале на операционном уровне быть не должно.

Норильский никель.

Известный экспортер, которого нельзя заменить. Экспорт в Европу занимал в 2021 больше половины. Как будет в 2022 трудно сказать, но Потанин заверяет, что все нормально.

Если обратить внимание на котировки, то акция быстро отжалась.

С дивидендами пока не ясно, ждем операционных показателей. До кризиса было так. Оцениваю вероятность выплаты как высокую.

Алроса.

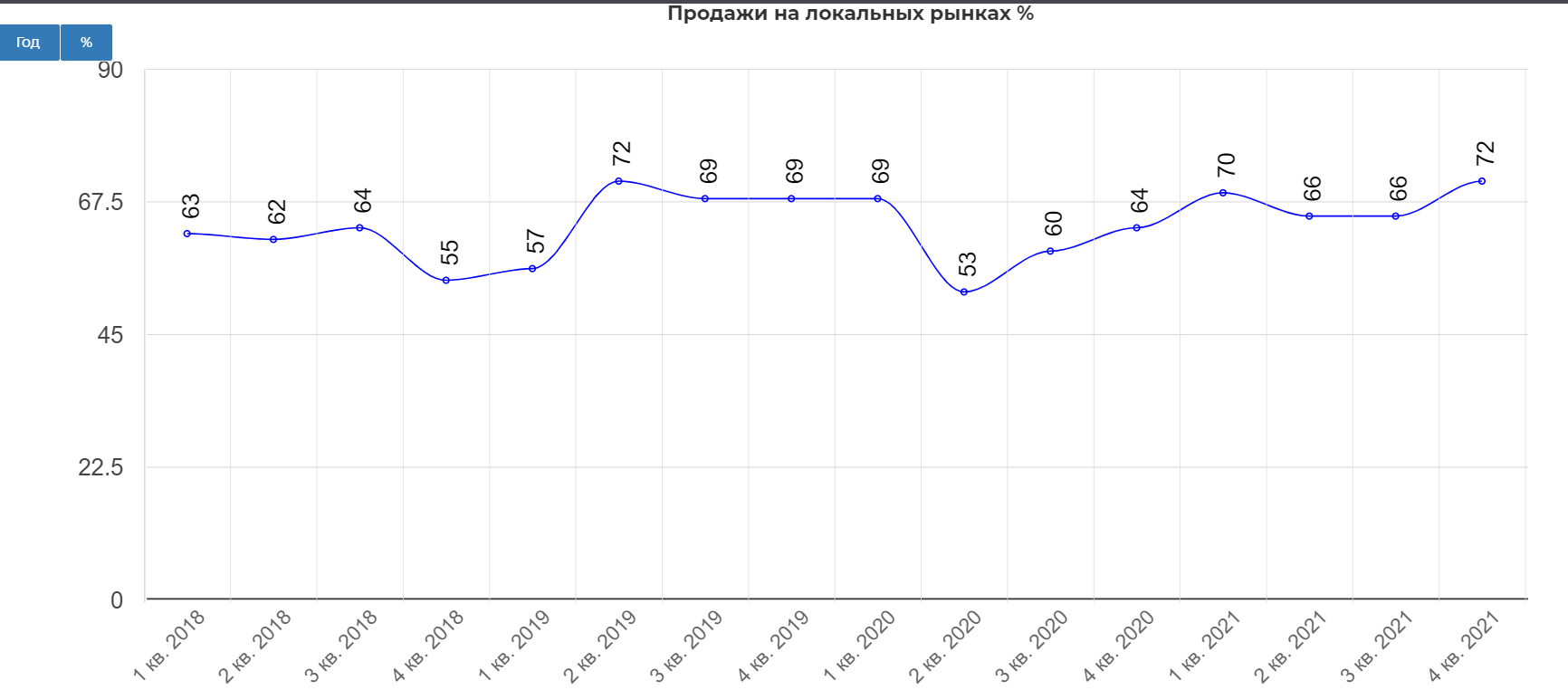

Тут конечно все очень сложно. Риск в повышающемся тумане, который компания выстраивает вокруг себя, чтобы защитить себя и партнеров от возможных санкций. Учитывая, что индекс алмазов даже как-то припал, то вероятно проблем с поставками на рынок нет.

Структура экспорта алмазов .

Таблично выглядит так. Как будут обстоять дела с поставками в Бельгию не ясно.

Но Индия уже заявила, что с удовольствием скушает, правда видимо с дисконтом...

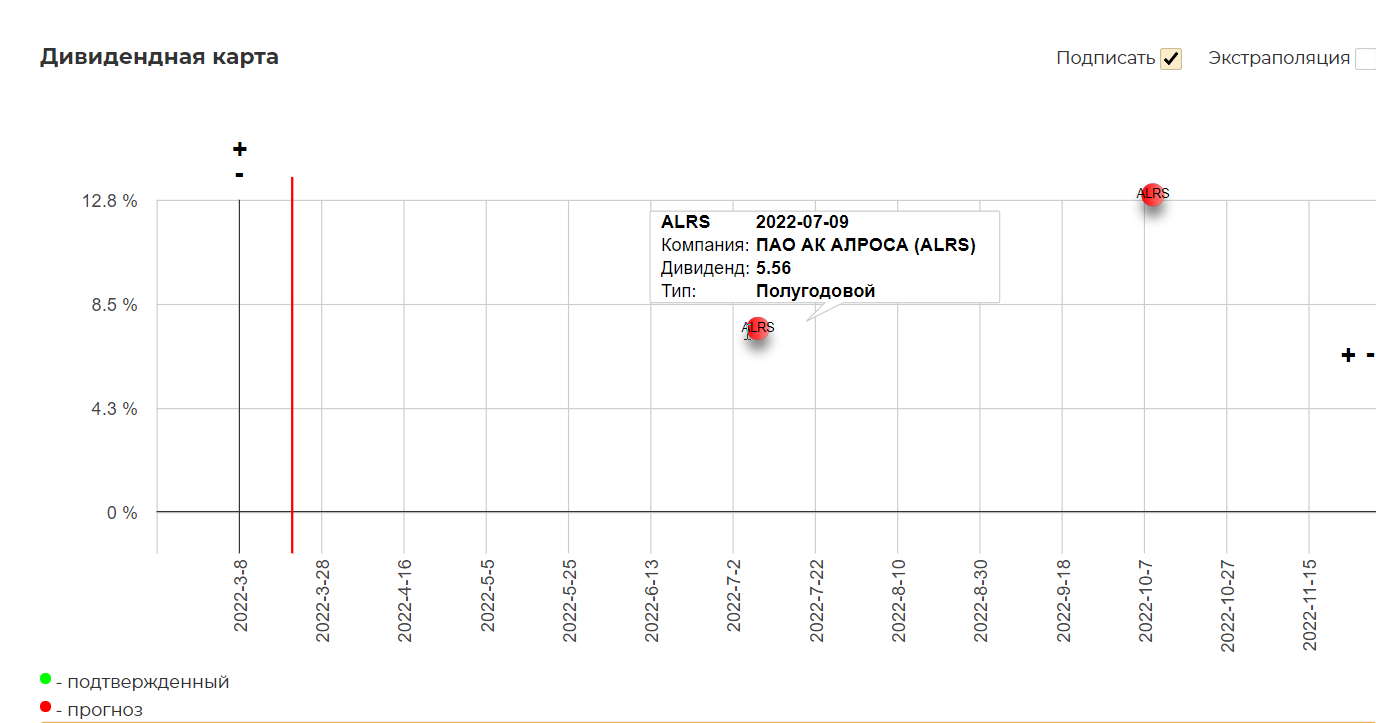

Вероятность выплаты дивидендов оцениваю, как средняя.

Технически есть слабенькая трендовая.

НЛМК санкции не затронули, так как компания экспортирует слябы, которые уже на своих европейских завода переделывает в продукцию. Экспорт составляет большую долю, а теперь еще может занять нишу Северстали.

Цены внутри стабильны.

Не вижу причин не платить дивиденды, кроме каких-то технических проблем, связанных с долями на оффшорах, депозитариями и тд.

Технически на уровне октября 2021.

Полюс торгуется на ММВБ именно акциями, а не расписками. Торгов расписками мы не увидим. Центральный банк как известно пока еще имеет большие запасы золота.

Одна тонна золота равна 35 тыс. унциям. PLZL добывает 2716 тыс. унций в год. Т.е. ЦБ спокойно сможет выкупать продукцию компании.

Плюс самые низкие совокупные затраты на добычу в мире.

Уровень цен лета 2020.

А продукция значительно выше.

Русал, ЕН+.

Алюминий избежал санкций, но даже так цены в космосе.

Русал еще не выпустил МСФО, но операционно там все отлично.

Не думаю, что с времен, когда Русал раскрывал себестоимость, что-то сильно поменялось.

Цены лета 2021.

ЕН+ упало сильнее, но когда рынок осознает доли в RUAL и GMKN не ясно.

Вот такой список топ 6 бумаг на открытии. Можно ли сказать, что другие акции не интересны? Нет конечно! Идея размазать капитал шире вполне здравая. Поэтому я сделал более широкий список по мере убывания.

GAPZ

ROSN

GMKN

ALRS

NLMK

PLZL

RUAL,ENPG

LKOH,SIBN, SNGSP, TATN

MAGN,CHMF

Банки будем брать под отчеты 2022 года.

Новость с отказом продавать газ за валюту настолько потрясающая, что требует время на осмысление. Рубль обречен на укрепление, а цены на газ опять поползли вверх.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба