23 марта 2022 T-Investments | Черкизово

Отрасль: товары первой необходимости

Тикер: GCHE

Страна: Россия 🇷🇺

📍 О компании

«Черкизово» (MCX: GCHE) — российский производитель мясной продукции. Компания контролирует все бизнес-процессы: от производства комбикормов до выпуска готовой продукции. С 2006 года акции «Черкизово» торгуются на Московской бирже под тикером GCHE. По итогам 2021 года около 93% выручки пришлось на продажи на российском рынке. Но в последние годы компания активно развивает экспорт, особенно в Китай и страны Ближнего Востока.

👥 Организационная структура

Компанией совместно владеют и управляют члены семьи Михайловых. На конец 2021 года по 27,35% акций принадлежат двум братьям: Сергею — генеральному директору и председателю правления — и Евгению — председателю совета директоров и директору по развитию бизнеса.

15,03% акций «Черкизово» принадлежат матери братьев Михайловых — Людмиле, которая занимает пост финансового директора и входит в состав правления.

Еще один крупный акционер компании — испанский производитель индейки Grupo Fuertes, который на конец года владел 8,34% акций. Но в результате сделки по консолидации 100% акций предприятия «Тамбовская индейка» доля испанского производителя в акционерном капитале «Черкизово» выросла до 11,12% в январе 2022 года.

Структура акционерного капитала на 31 декабря 2021

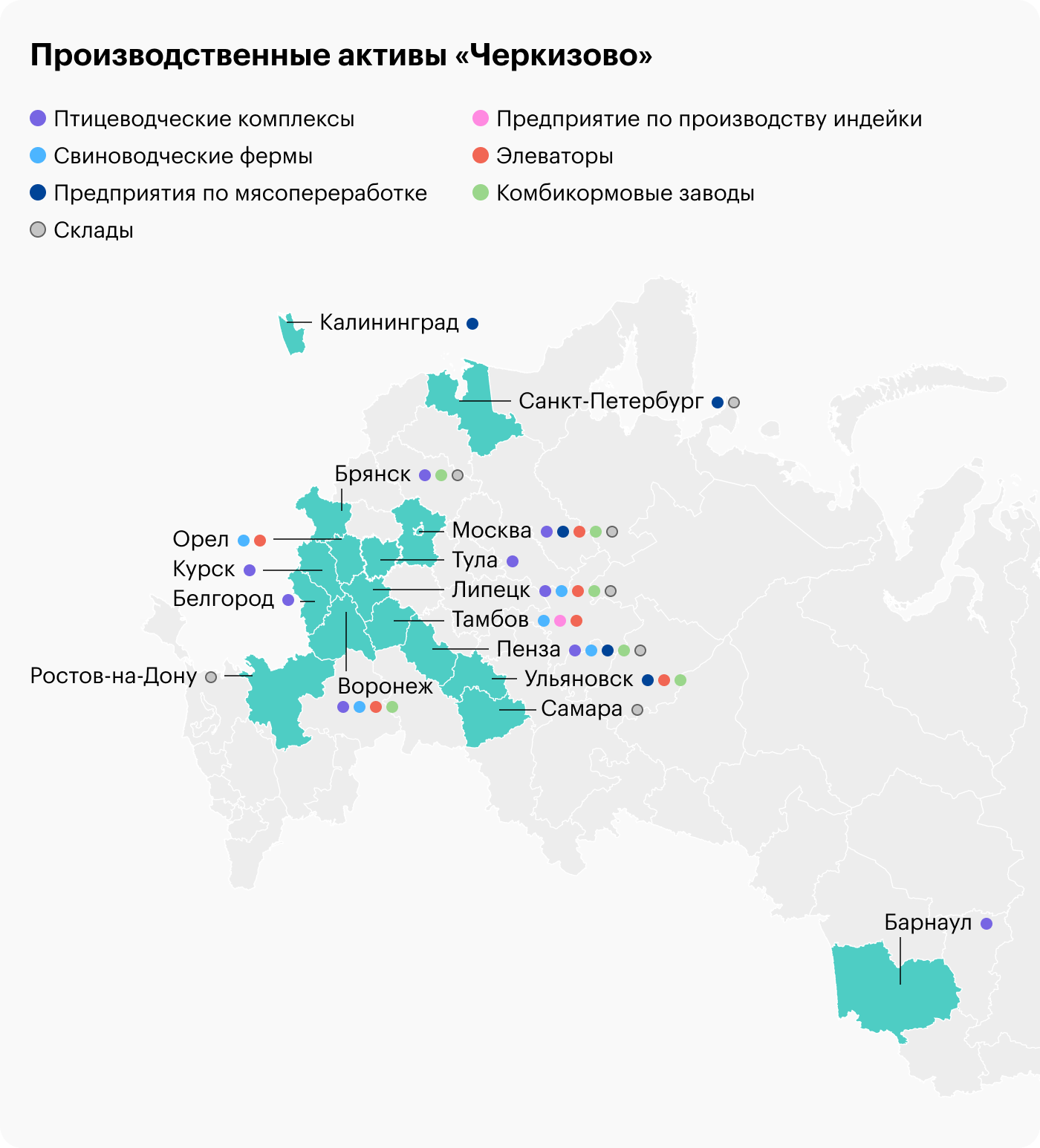

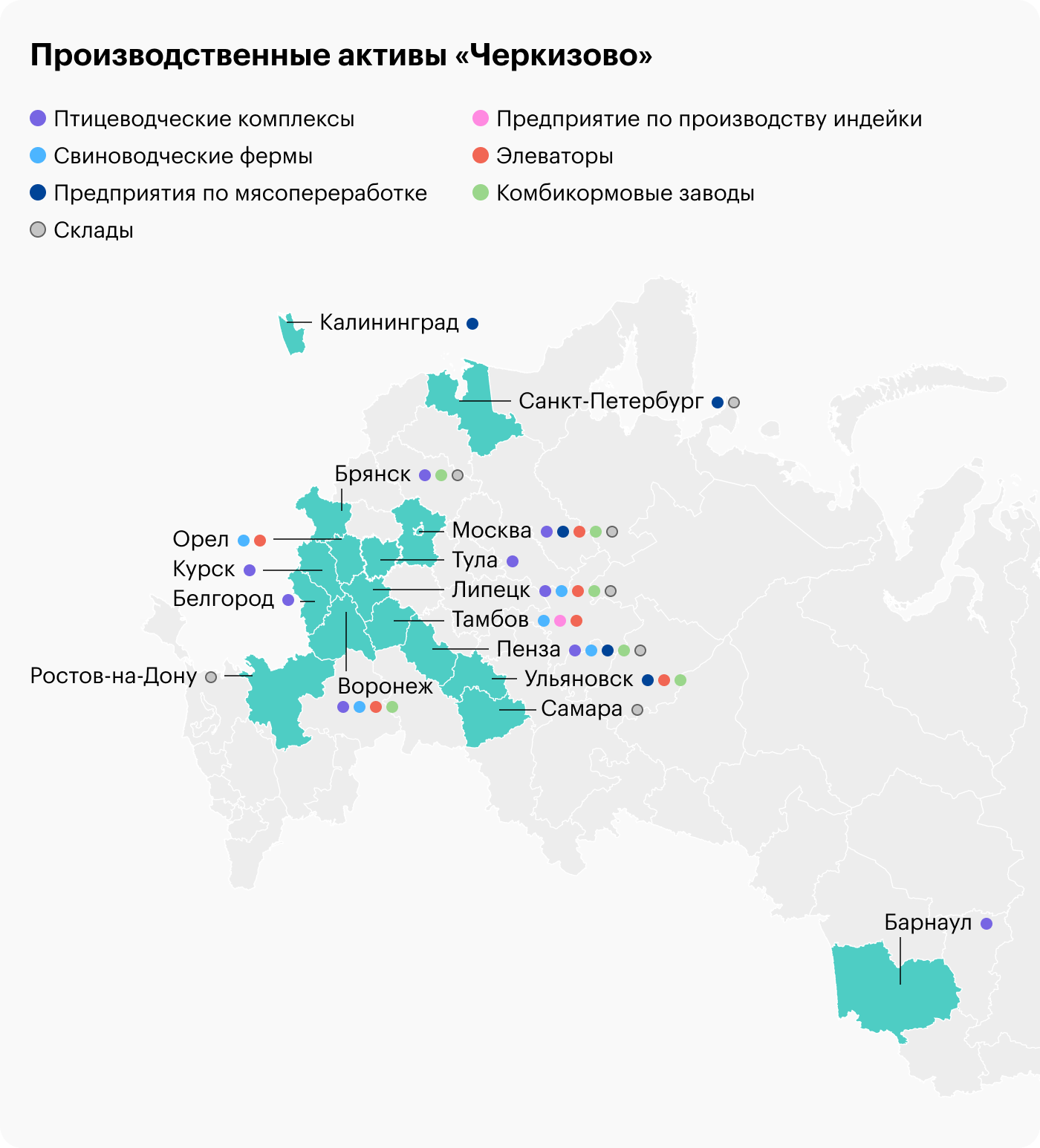

🏭 Активы

Основные производственные мощности «Черкизово» сосредоточены в России, а география производственных площадок охватывает более десятка регионов страны: от Калининградской области до Алтайского края.

Среднесписочная численность сотрудников превышает 31 тысячу человек, а общие производственные мощности составляют более миллиона тонн мясной продукции в год. Балансовая стоимость активов холдинга достигает 200 млрд рублей.

📦 Сегменты

Производственная деятельность компании делится на 5 больших сегментов: «Курица», «Индейка», «Свинина», «Мясопереработка» и «Растениеводство». Рассмотрим подробнее каждый из сегментов.

«Курица». «Черкизово» — крупнейший производитель куриного мяса в России. Птицеводческие комплексы компании обладают суммарной производственной мощностью около 800 тысяч тонн мяса птицы в живом весе в год, или более 200 миллионов голов бройлеров. Также компания занимает лидирующие позиции по выпуску брендированной продукции, включая такие известные торговые марки, как «Петелинка» и «Куриное царство».

Компания практически полностью обеспечивает себя инкубационными куриными яйцами и кормом для выращивания птиц, а 9 современных птицеводческих комплексов обеспечивают стабильный выпуск готовой продукции.

«Индейка». Одно из самых быстрорастущих и перспективных направлений бизнеса, которое запустили в 2012 году благодаря договору с испанской компанией Grupo Fuertes о строительстве производственного комплекса «Тамбовская индейка». С 2017 года начался выпуск индейки под брендом «Пава-Пава». В 2021 году «Черкизово» приобрела предприятие «Краснобор», которое находилось на третьем месте в России по объемам выпуска индейки в 2020 году. А в начале 2022 года «Тамбовская индейка» полностью перешла под контроль «Черкизово».

На фермах «Тамбовской индейки» содержится свыше 1,7 млн голов, а производственный комплекс включает инкубатор на 8,8 млн яиц, 5 площадок доращивания, 10 площадок откорма и комбикормовый завод мощностью 180 тысяч тонн в год.

«Свинина» и «Мясопереработка». Выращивание свиней в собственных свиноводческих комплексах для последующей продажи мясокомбинатам и переработчикам. Большая часть продукции поступает на собственные мясоперерабатывающие заводы для дальнейшей переработки и выпуска готовой мясной продукции.

Свиноводческие комплексы холдинга располагаются в Пензенской, Липецкой, Воронежской, Тамбовской и Орловской областях, а перерабатывающие заводы в основном размещены в Подмосковье. Компания выпускает как товарных свиней, полутуши и полуфабрикаты, так и продукты глубокой переработки: различные виды колбас, копченого мяса и мясные деликатесы.

«Растениеводство». Земельный банк компании составляет около 300 тысяч гектаров сельхозугодий, на которых выращиваются пшеница, кукуруза, ячмень, подсолнечник, соя и прочие сельскохозяйственные культуры, идущие на внутреннее потребление. Часть урожая поступает на собственные комбикормовые заводы для производства комбикормов.

Из-за неблагоприятных погодных условий общий объем собранного урожая в 2021 году сократился на четверть к уровню 2020 года и составил 597,2 тысячи тонн.

Структура выручки от продаж в 2021 году по сегментам

Средняя цена сельхозпродукции за килограмм

Последнее обновление: 23 марта 2022 года

📊 Основные операционные и финансовые показатели

Выручка от реализации. Доходы компании складываются из двух компонентов: объемов продаж курицы, индейки, свинины и мясоперерабатывающей продукции, а также средних цен реализации.

Разница между выручкой от продаж и себестоимостью реализации называется валовой прибылью. Для того чтобы рассчитать чистую прибыль, из валовой вычитаем чистые операционные и финансовые расходы, включая налоговые выплаты и разовые статьи от неденежной переоценки курсовых разниц и стоимости активов.

Чистая прибыль. Позволяет оценить итоговые результаты деятельности в денежном выражении. Из чистой прибыли выплачиваются дивиденды и финансируются инвестиционные проекты без увеличения долговой нагрузки. Кроме того, показатель чистой прибыли используют при расчете популярных мультипликаторов для оценки инвестиционной привлекательности бизнеса.

Коэффициент P / E — отношение рыночной капитализации к чистой прибыли. Определяет, за какой срок теоретически компания может «окупить» вложения инвестора в ценные бумаги эмитента.

Коэффициент ROE — отношение чистой прибыли компании к ее капиталу. Говорит о том, насколько эффективно компания использует свой капитал по сравнению с конкурентами.

Стандарты международной финансовой отчетности требуют от производителей мяса переоценивать стоимость биологических активов — обычно непроданных птиц и свиней — по текущим рыночным ценам. Из-за колебаний цен на мясо у бизнеса возникает прибыль или убыток от переоценки биологических активов, но это «бумажная» статья, поскольку реальных продаж по расчетным ценам не происходит. Для того чтобы инвесторы могли видеть реальное положение дел в компании и фактические результаты не искажались, менеджмент корректирует прибыль с учетом подобных разовых и неденежных статей.

Что изменилось в новом отчете

Динамика операционных показателей, тысяч тонн

Динамика финансовых показателей, млрд рублей

Динамика капитальных расходов, чистого долга и EBITDA, млрд рублей

Динамика ключевых мультипликаторов по годам

📈 Почему акции могут расти

Благоприятная ценовая конъюнктура на рынке мясной продукции. С 2021 года растет инфляция, в том числе в продовольственном секторе. На этом фоне цены на мясную продукцию находятся вблизи локальных максимумов и могут расти в будущем.

Увеличение доли экспорта. В последние годы «Черкизово» поставляет свою продукцию на экспорт, преимущественно в Китай и страны Ближнего Востока. Эти рынки имеют большую емкость и сохраняют дружеские партнерские связи с Россией, что особенно важно в условиях жесткой санкционной риторики со стороны западных стран.

Высокая самообеспеченность сырьем. Вертикально интегрированная структура компании позволяет контролировать издержки, что создает конкурентное преимущество благодаря низкой себестоимости продаж.

Масштабные инвестпрограммы. В последние годы бизнес активно расширяет собственное производство за счет модернизации существующих и строительства новых мощностей. Кроме того, компания активно поглощает конкурентов и увеличивает свою долю на рынке. Это находит отражение в ежегодном росте объемов производства мясной продукции в 2015—2021 годах.

📉 Почему акции могут падать

Невысокая ликвидность ценных бумаг. Средний дневной объем торгов акциями «Черкизово» остается относительно небольшим, поэтому котировки акций подвержены сильной волатильности из-за изменения рыночных настроений.

Изменение ценовой конъюнктуры на мировом рынке мяса. Финансовые результаты бизнеса находятся в прямой зависимости от цен на курицу, индейку, свинину и колбасные изделия. Изменение рыночной конъюнктуры и падение цен на мясную продукцию негативно отразятся на итоговой выручке и прибыли.

Крупная доля иностранного собственника. Испанская компания Grupo Fuertes владеет крупным пакетом акций «Черкизово». На фоне геополитических конфликтов и взаимных ограничительных мер России и западных стран наличие в капитале иностранной компании может создать дополнительные сложности. Есть риск того, что «Черкизово» придется временно отказаться от выплаты дивидендов, а может, искать деньги на выкуп доли испанского производителя.

Большая зависимость от внутреннего рынка. Более 90% выручки компании приносят продажи в России. Снижение реально располагаемых доходов населения приведет к падению объемов продаж, что негативно отразится на операционных и финансовых результатах.

Биологические риски. Компания занимается выращиванием свиней и птиц на своих производственных площадках. Эпидемии свиного или куриного гриппа, а также иные заболевания на предприятиях приводят к сокращению численности поголовья и значительному снижению объемов выпуска готовой продукции.

💸 Дивидендная политика

Согласно дивидендной политике «Черкизово» от мая 2018 года, компания направляет на выплату дивидендов не менее 50% от скорректированной чистой прибыли по МСФО, если коэффициент «чистый долг / скорректированная EBITDA» не превышает 2,5×. Прибыль при расчете дивидендной базы корректируется с учетом разовых прибылей и убытков и изменения справедливой стоимости биологических активов и сельхозпродукции.

Несмотря на то что долговая нагрузка «Черкизово» за последние годы периодически превышала уровень 2,5×, компания не снижала дивидендные выплаты ниже 50% от скорректированной чистой прибыли.

Размер дивидендов на акцию по результатам отчетного периода

🚨 Что важно знать прямо сейчас

Цены на продукты в 2022 году будут расти. Продовольственная и сельскохозяйственная организация (ФАО) ООН прогнозирует рост цен на продовольствие на 8—22% от высоких уровней начала 2022 года из-за военных действий на Украине.

Дивиденды отложили. 4 марта совет директоров «Черкизово» отменил рекомендацию по выплате дивидендов за 2021 отчетный год и проведение общего собрания акционеров 25 марта 2022 года. Вероятно, это связано с временным запретом российским эмитентам выплачивать дивиденды иностранным физическим и юридическим лицам. Напомню, что один из крупнейших акционеров «Черкизово» — испанский холдинг Grupo Fuertes.

Безоговорочный лидер. По итогам 2021 года «Черкизово» в очередной раз стала лидером по производству мяса бройлеров с долей на российском рынке около 13%. Кроме того, компания заняла второе место по объемам экспорта мяса бройлера.

Тикер: GCHE

Страна: Россия 🇷🇺

📍 О компании

«Черкизово» (MCX: GCHE) — российский производитель мясной продукции. Компания контролирует все бизнес-процессы: от производства комбикормов до выпуска готовой продукции. С 2006 года акции «Черкизово» торгуются на Московской бирже под тикером GCHE. По итогам 2021 года около 93% выручки пришлось на продажи на российском рынке. Но в последние годы компания активно развивает экспорт, особенно в Китай и страны Ближнего Востока.

👥 Организационная структура

Компанией совместно владеют и управляют члены семьи Михайловых. На конец 2021 года по 27,35% акций принадлежат двум братьям: Сергею — генеральному директору и председателю правления — и Евгению — председателю совета директоров и директору по развитию бизнеса.

15,03% акций «Черкизово» принадлежат матери братьев Михайловых — Людмиле, которая занимает пост финансового директора и входит в состав правления.

Еще один крупный акционер компании — испанский производитель индейки Grupo Fuertes, который на конец года владел 8,34% акций. Но в результате сделки по консолидации 100% акций предприятия «Тамбовская индейка» доля испанского производителя в акционерном капитале «Черкизово» выросла до 11,12% в январе 2022 года.

Структура акционерного капитала на 31 декабря 2021

🏭 Активы

Основные производственные мощности «Черкизово» сосредоточены в России, а география производственных площадок охватывает более десятка регионов страны: от Калининградской области до Алтайского края.

Среднесписочная численность сотрудников превышает 31 тысячу человек, а общие производственные мощности составляют более миллиона тонн мясной продукции в год. Балансовая стоимость активов холдинга достигает 200 млрд рублей.

📦 Сегменты

Производственная деятельность компании делится на 5 больших сегментов: «Курица», «Индейка», «Свинина», «Мясопереработка» и «Растениеводство». Рассмотрим подробнее каждый из сегментов.

«Курица». «Черкизово» — крупнейший производитель куриного мяса в России. Птицеводческие комплексы компании обладают суммарной производственной мощностью около 800 тысяч тонн мяса птицы в живом весе в год, или более 200 миллионов голов бройлеров. Также компания занимает лидирующие позиции по выпуску брендированной продукции, включая такие известные торговые марки, как «Петелинка» и «Куриное царство».

Компания практически полностью обеспечивает себя инкубационными куриными яйцами и кормом для выращивания птиц, а 9 современных птицеводческих комплексов обеспечивают стабильный выпуск готовой продукции.

«Индейка». Одно из самых быстрорастущих и перспективных направлений бизнеса, которое запустили в 2012 году благодаря договору с испанской компанией Grupo Fuertes о строительстве производственного комплекса «Тамбовская индейка». С 2017 года начался выпуск индейки под брендом «Пава-Пава». В 2021 году «Черкизово» приобрела предприятие «Краснобор», которое находилось на третьем месте в России по объемам выпуска индейки в 2020 году. А в начале 2022 года «Тамбовская индейка» полностью перешла под контроль «Черкизово».

На фермах «Тамбовской индейки» содержится свыше 1,7 млн голов, а производственный комплекс включает инкубатор на 8,8 млн яиц, 5 площадок доращивания, 10 площадок откорма и комбикормовый завод мощностью 180 тысяч тонн в год.

«Свинина» и «Мясопереработка». Выращивание свиней в собственных свиноводческих комплексах для последующей продажи мясокомбинатам и переработчикам. Большая часть продукции поступает на собственные мясоперерабатывающие заводы для дальнейшей переработки и выпуска готовой мясной продукции.

Свиноводческие комплексы холдинга располагаются в Пензенской, Липецкой, Воронежской, Тамбовской и Орловской областях, а перерабатывающие заводы в основном размещены в Подмосковье. Компания выпускает как товарных свиней, полутуши и полуфабрикаты, так и продукты глубокой переработки: различные виды колбас, копченого мяса и мясные деликатесы.

«Растениеводство». Земельный банк компании составляет около 300 тысяч гектаров сельхозугодий, на которых выращиваются пшеница, кукуруза, ячмень, подсолнечник, соя и прочие сельскохозяйственные культуры, идущие на внутреннее потребление. Часть урожая поступает на собственные комбикормовые заводы для производства комбикормов.

Из-за неблагоприятных погодных условий общий объем собранного урожая в 2021 году сократился на четверть к уровню 2020 года и составил 597,2 тысячи тонн.

Структура выручки от продаж в 2021 году по сегментам

Средняя цена сельхозпродукции за килограмм

Последнее обновление: 23 марта 2022 года

📊 Основные операционные и финансовые показатели

Выручка от реализации. Доходы компании складываются из двух компонентов: объемов продаж курицы, индейки, свинины и мясоперерабатывающей продукции, а также средних цен реализации.

Разница между выручкой от продаж и себестоимостью реализации называется валовой прибылью. Для того чтобы рассчитать чистую прибыль, из валовой вычитаем чистые операционные и финансовые расходы, включая налоговые выплаты и разовые статьи от неденежной переоценки курсовых разниц и стоимости активов.

Чистая прибыль. Позволяет оценить итоговые результаты деятельности в денежном выражении. Из чистой прибыли выплачиваются дивиденды и финансируются инвестиционные проекты без увеличения долговой нагрузки. Кроме того, показатель чистой прибыли используют при расчете популярных мультипликаторов для оценки инвестиционной привлекательности бизнеса.

Коэффициент P / E — отношение рыночной капитализации к чистой прибыли. Определяет, за какой срок теоретически компания может «окупить» вложения инвестора в ценные бумаги эмитента.

Коэффициент ROE — отношение чистой прибыли компании к ее капиталу. Говорит о том, насколько эффективно компания использует свой капитал по сравнению с конкурентами.

Стандарты международной финансовой отчетности требуют от производителей мяса переоценивать стоимость биологических активов — обычно непроданных птиц и свиней — по текущим рыночным ценам. Из-за колебаний цен на мясо у бизнеса возникает прибыль или убыток от переоценки биологических активов, но это «бумажная» статья, поскольку реальных продаж по расчетным ценам не происходит. Для того чтобы инвесторы могли видеть реальное положение дел в компании и фактические результаты не искажались, менеджмент корректирует прибыль с учетом подобных разовых и неденежных статей.

Что изменилось в новом отчете

Динамика операционных показателей, тысяч тонн

Динамика финансовых показателей, млрд рублей

Динамика капитальных расходов, чистого долга и EBITDA, млрд рублей

Динамика ключевых мультипликаторов по годам

📈 Почему акции могут расти

Благоприятная ценовая конъюнктура на рынке мясной продукции. С 2021 года растет инфляция, в том числе в продовольственном секторе. На этом фоне цены на мясную продукцию находятся вблизи локальных максимумов и могут расти в будущем.

Увеличение доли экспорта. В последние годы «Черкизово» поставляет свою продукцию на экспорт, преимущественно в Китай и страны Ближнего Востока. Эти рынки имеют большую емкость и сохраняют дружеские партнерские связи с Россией, что особенно важно в условиях жесткой санкционной риторики со стороны западных стран.

Высокая самообеспеченность сырьем. Вертикально интегрированная структура компании позволяет контролировать издержки, что создает конкурентное преимущество благодаря низкой себестоимости продаж.

Масштабные инвестпрограммы. В последние годы бизнес активно расширяет собственное производство за счет модернизации существующих и строительства новых мощностей. Кроме того, компания активно поглощает конкурентов и увеличивает свою долю на рынке. Это находит отражение в ежегодном росте объемов производства мясной продукции в 2015—2021 годах.

📉 Почему акции могут падать

Невысокая ликвидность ценных бумаг. Средний дневной объем торгов акциями «Черкизово» остается относительно небольшим, поэтому котировки акций подвержены сильной волатильности из-за изменения рыночных настроений.

Изменение ценовой конъюнктуры на мировом рынке мяса. Финансовые результаты бизнеса находятся в прямой зависимости от цен на курицу, индейку, свинину и колбасные изделия. Изменение рыночной конъюнктуры и падение цен на мясную продукцию негативно отразятся на итоговой выручке и прибыли.

Крупная доля иностранного собственника. Испанская компания Grupo Fuertes владеет крупным пакетом акций «Черкизово». На фоне геополитических конфликтов и взаимных ограничительных мер России и западных стран наличие в капитале иностранной компании может создать дополнительные сложности. Есть риск того, что «Черкизово» придется временно отказаться от выплаты дивидендов, а может, искать деньги на выкуп доли испанского производителя.

Большая зависимость от внутреннего рынка. Более 90% выручки компании приносят продажи в России. Снижение реально располагаемых доходов населения приведет к падению объемов продаж, что негативно отразится на операционных и финансовых результатах.

Биологические риски. Компания занимается выращиванием свиней и птиц на своих производственных площадках. Эпидемии свиного или куриного гриппа, а также иные заболевания на предприятиях приводят к сокращению численности поголовья и значительному снижению объемов выпуска готовой продукции.

💸 Дивидендная политика

Согласно дивидендной политике «Черкизово» от мая 2018 года, компания направляет на выплату дивидендов не менее 50% от скорректированной чистой прибыли по МСФО, если коэффициент «чистый долг / скорректированная EBITDA» не превышает 2,5×. Прибыль при расчете дивидендной базы корректируется с учетом разовых прибылей и убытков и изменения справедливой стоимости биологических активов и сельхозпродукции.

Несмотря на то что долговая нагрузка «Черкизово» за последние годы периодически превышала уровень 2,5×, компания не снижала дивидендные выплаты ниже 50% от скорректированной чистой прибыли.

Размер дивидендов на акцию по результатам отчетного периода

🚨 Что важно знать прямо сейчас

Цены на продукты в 2022 году будут расти. Продовольственная и сельскохозяйственная организация (ФАО) ООН прогнозирует рост цен на продовольствие на 8—22% от высоких уровней начала 2022 года из-за военных действий на Украине.

Дивиденды отложили. 4 марта совет директоров «Черкизово» отменил рекомендацию по выплате дивидендов за 2021 отчетный год и проведение общего собрания акционеров 25 марта 2022 года. Вероятно, это связано с временным запретом российским эмитентам выплачивать дивиденды иностранным физическим и юридическим лицам. Напомню, что один из крупнейших акционеров «Черкизово» — испанский холдинг Grupo Fuertes.

Безоговорочный лидер. По итогам 2021 года «Черкизово» в очередной раз стала лидером по производству мяса бройлеров с долей на российском рынке около 13%. Кроме того, компания заняла второе место по объемам экспорта мяса бройлера.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба