24 марта 2022 smart-lab.ru

Существует 2 варианта расчета PE:

Вариант 1: через цену и прибыль на одну акцию

Это наиболее простой способ, т.к. можно быстро собрать все данные:

— цену акций (можно взять из биржевых котировок)

— EPS (можно найти в отчетности по МСФО, указывается отдельной строкой)

Вариант 2: через рыночную капитализацию компании и годовую прибыль

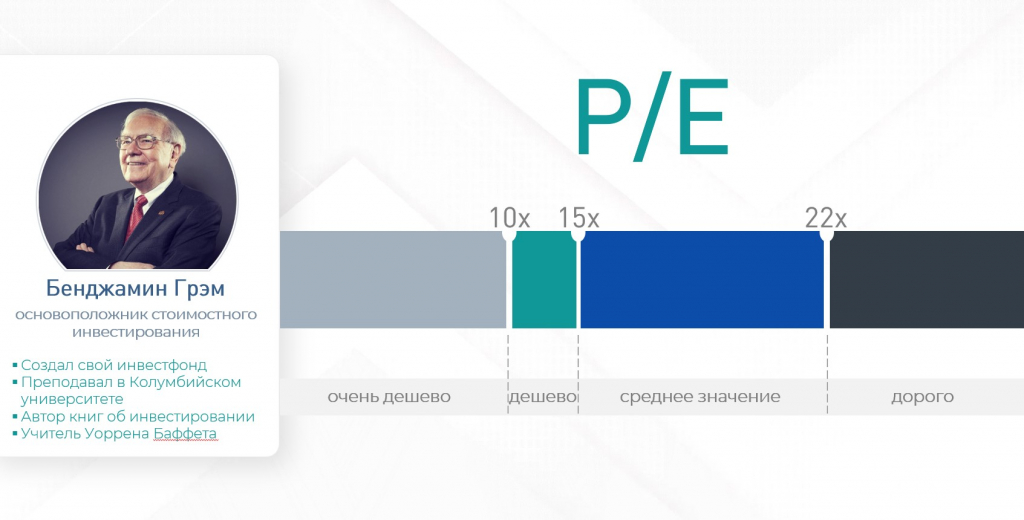

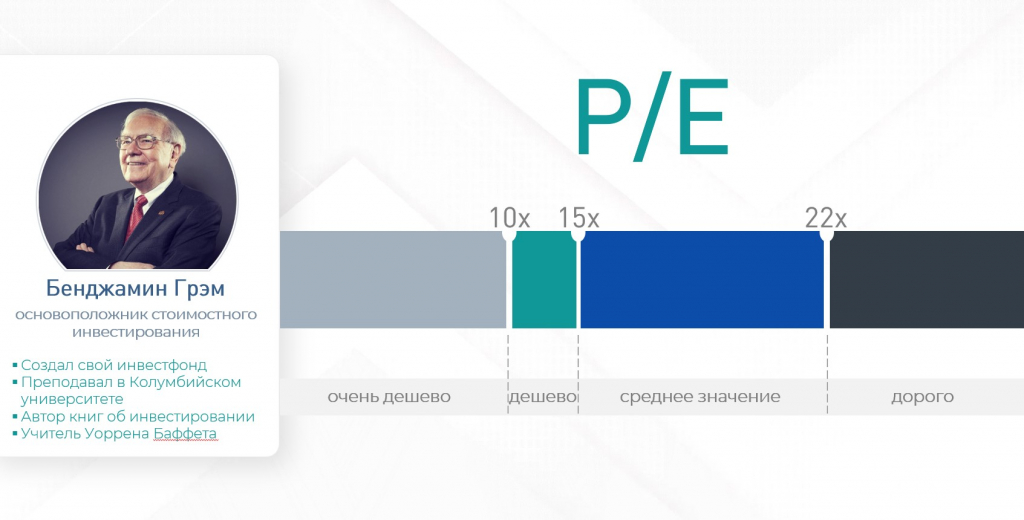

По мнению Грэма, Р/Е не должно превышать 22.0х. Все что стоит дороже – это дорогие компании. Оптимальное значение – это 15.0х. Все что меньше, это недорогие компании.

Здесь правда, важно сделать оговорку, Грэм для расчетов использовал усреднённое значение прибыли компании за несколько лет.

СПОСОБ 1.

На самом деле значение P/E сильно зависит от отрасли. на графике рассчитано значение мультипликатора для компаний из индекса SP500.

Наиболее высокие значения – сектор ИТ, здравоохранение, недвижимость.

Самые низкие значения — телекоммуникаций финансовый сектор.

Для каждого интервала значений P/E Мы собрали портфель из компаний американского фондового рынка. Доходность портфеля замерялась на протяжении 12 мес. с июня 2020 года по июнь 2021 года.

Наилучшие результаты показал портфель, с сами дешевыми компания, у которых Р/Е меньше 10.0х. Доходность составила порядка 20%.

А вот портфель из дорогих компаний, P/E которых превышал 22.0х показал самый слабый прирост – всего 11%.

Выводы:

Правило Бенджамина Грэма действительно работает. Необходимо покупать дешевые компании, чтобы заработать больше прибыли.

Для американского фондового рынка оптимальное значение P/E < 10.0х

СПОСОБ 2

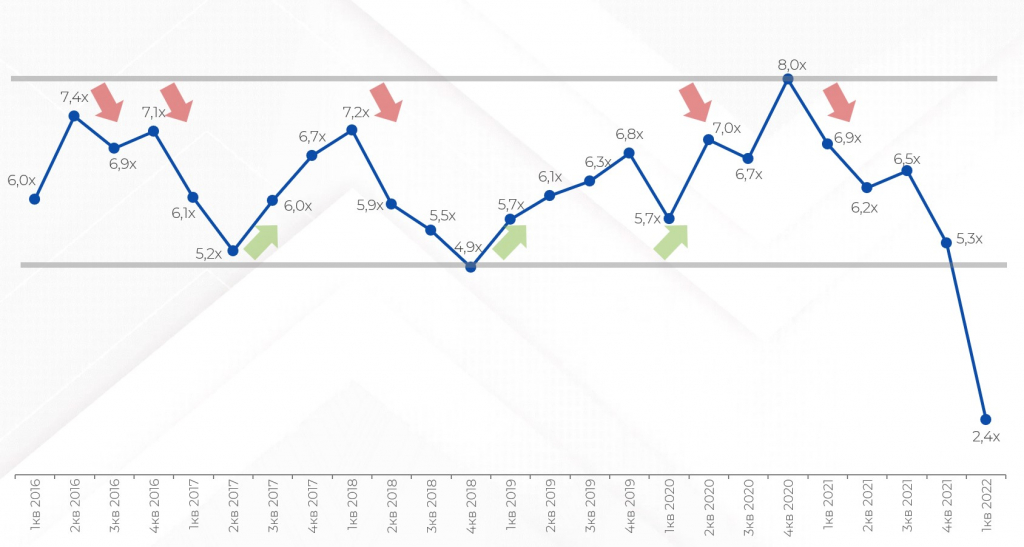

Следующий способ использования мультипликатора P/E разберем на примере Сбербанка.

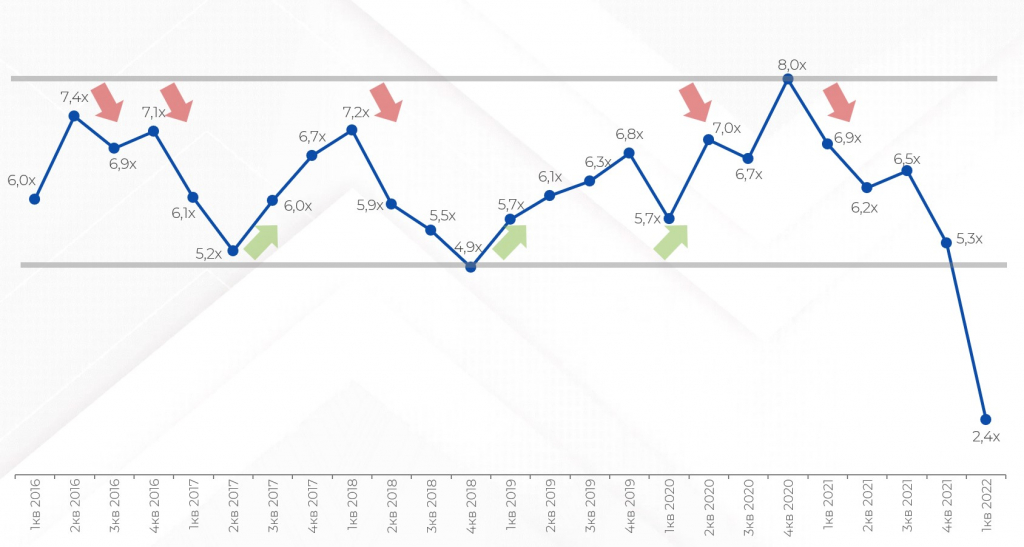

На графике показана квартальная динамика значений P/E, которые находятся в диапазоне 5.0-8.0х.

Мы наложили эти значения на график цены обыкновенных акций Сбера.

Наглядно видно, что как только значения мультипликатора опускается до 5.0х, от этого уровня начинаются покупки и цена идет вверх.

Сейчас мультипликатор Сбера находится на рекордно низком уровне и в горизонте полгода — год можно ожидать роста в 2-3 раза от этих уровней.

Выводы:

1. Анализируем исторические мультипликаторы

2. Находим минимальные значения.

3. Ждем возможности купить около этих значений.

СПОСОБ 3

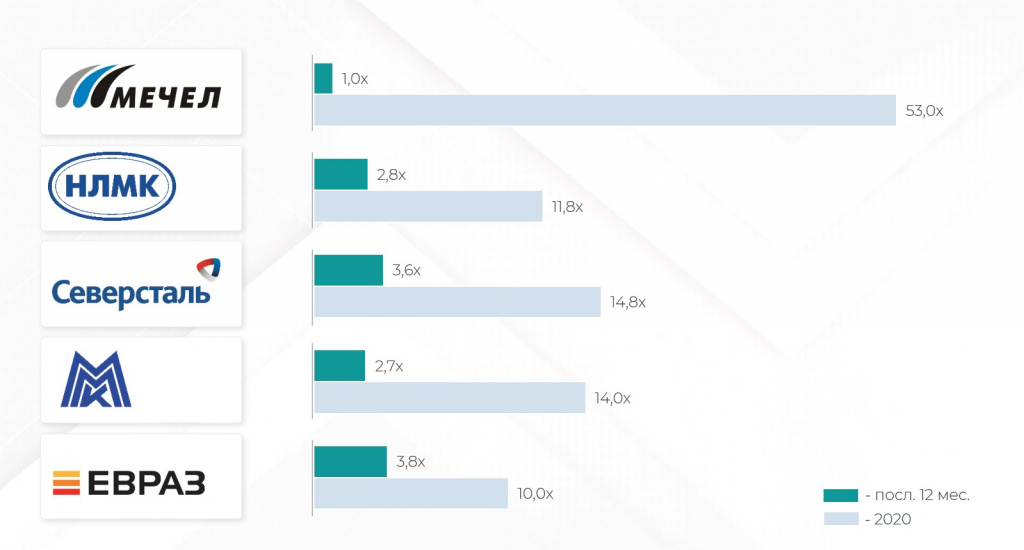

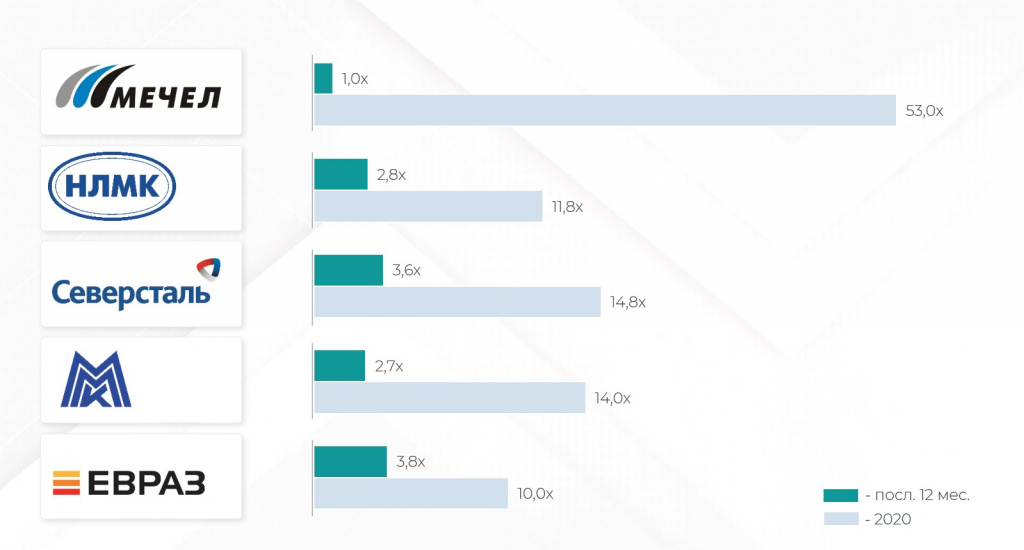

Возьмем компанию Мечел. Проанализируем ее конкурентов.

Исходя из производственного профиля наиболее близкая к Мечелу компания – Евраз.

Теперь рассчитываем значение мультипликаторов для этих компаний.

Чистая прибыль очень волатильный показатель. И на примере Мечела это очень хорошо видно. В 2020 году прибыль компании была кратно меньше и P/E превысил значение 50.

Чтобы нивелировать колебания чистой прибыли, можно рассчитать усредненное значение за 3 года. Именно так, кстати, делал Грэм, которого мы упоминали ранее.

Выводы

1. Находим компании-аналоги.

2. Далее рассчитываем мультипликаторы и сравниваем их между собой.

3. Если мультипликатор компании меньше, чем среднее значение аналогов, значит компания стоит не дорого.

Вариант 1: через цену и прибыль на одну акцию

Это наиболее простой способ, т.к. можно быстро собрать все данные:

— цену акций (можно взять из биржевых котировок)

— EPS (можно найти в отчетности по МСФО, указывается отдельной строкой)

Вариант 2: через рыночную капитализацию компании и годовую прибыль

По мнению Грэма, Р/Е не должно превышать 22.0х. Все что стоит дороже – это дорогие компании. Оптимальное значение – это 15.0х. Все что меньше, это недорогие компании.

Здесь правда, важно сделать оговорку, Грэм для расчетов использовал усреднённое значение прибыли компании за несколько лет.

СПОСОБ 1.

На самом деле значение P/E сильно зависит от отрасли. на графике рассчитано значение мультипликатора для компаний из индекса SP500.

Наиболее высокие значения – сектор ИТ, здравоохранение, недвижимость.

Самые низкие значения — телекоммуникаций финансовый сектор.

Для каждого интервала значений P/E Мы собрали портфель из компаний американского фондового рынка. Доходность портфеля замерялась на протяжении 12 мес. с июня 2020 года по июнь 2021 года.

Наилучшие результаты показал портфель, с сами дешевыми компания, у которых Р/Е меньше 10.0х. Доходность составила порядка 20%.

А вот портфель из дорогих компаний, P/E которых превышал 22.0х показал самый слабый прирост – всего 11%.

Выводы:

Правило Бенджамина Грэма действительно работает. Необходимо покупать дешевые компании, чтобы заработать больше прибыли.

Для американского фондового рынка оптимальное значение P/E < 10.0х

СПОСОБ 2

Следующий способ использования мультипликатора P/E разберем на примере Сбербанка.

На графике показана квартальная динамика значений P/E, которые находятся в диапазоне 5.0-8.0х.

Мы наложили эти значения на график цены обыкновенных акций Сбера.

Наглядно видно, что как только значения мультипликатора опускается до 5.0х, от этого уровня начинаются покупки и цена идет вверх.

Сейчас мультипликатор Сбера находится на рекордно низком уровне и в горизонте полгода — год можно ожидать роста в 2-3 раза от этих уровней.

Выводы:

1. Анализируем исторические мультипликаторы

2. Находим минимальные значения.

3. Ждем возможности купить около этих значений.

СПОСОБ 3

Возьмем компанию Мечел. Проанализируем ее конкурентов.

Исходя из производственного профиля наиболее близкая к Мечелу компания – Евраз.

Теперь рассчитываем значение мультипликаторов для этих компаний.

Чистая прибыль очень волатильный показатель. И на примере Мечела это очень хорошо видно. В 2020 году прибыль компании была кратно меньше и P/E превысил значение 50.

Чтобы нивелировать колебания чистой прибыли, можно рассчитать усредненное значение за 3 года. Именно так, кстати, делал Грэм, которого мы упоминали ранее.

Выводы

1. Находим компании-аналоги.

2. Далее рассчитываем мультипликаторы и сравниваем их между собой.

3. Если мультипликатор компании меньше, чем среднее значение аналогов, значит компания стоит не дорого.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба