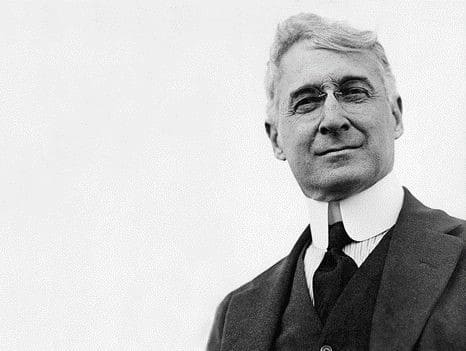

Бернард Барух — легендарная фигура в истории инвестирования. В разные годы жизни он был инвестором, филантропом, государственным деятелем и политическим консультантом, в любой роли оставаясь одним из наиболее авторитетных людей своего времени.

Сегодня имя этого человека редко встречается на страницах популярных финансовых изданий, хотя он и при жизни не стремился к публичности, предпочитая реальную власть газетным заголовкам.

Между тем посвящённые в тайны мировой политики люди ставят влиятельность фамилии Барух выше Рокфеллеров, Ротшильдов и Морганов. Тем интереснее будет узнать рекомендации выдающегося классика о работе на финансовых рынках.

1. Относитесь к инвестициям с полной самоотдачей

Не спекулируйте, если не можете сделать это основной работой.

Хотя со времён Баруха уровень компетенций и условия труда инвесторов и трейдеров изменились, рекомендация актуальна до сих пор. Независимо от того, на каком уровне вы пытаетесь получать доход, старайтесь вкладывать в это дело максимум сил. Конечно, при условии, что ваша цель — заработать, а не убить время. Не путайте работу с развлечением.

Не так важно, какой рынок вас интересует — валютный, ценных бумаг, сырья или товаров. Медийный шум вокруг инвестиций чаще всего создаётся для того, чтобы привлечь как можно больше потребителей, грезящих лёгким и быстрым богатством. Причём сила рекламы такова, что, даже понимая сложность экономических дисциплин и осознавая недостаток собственного опыта, люди не останавливаются.

Ни в одной сфере деятельности известная максима, гласящая, что малое знание опасно, не является столь неоспоримой, как в инвестировании.

2. Не верьте слухам, опирайтесь на факты

Одна из самых цитируемых мудростей Бернарда Баруха гласит: «Остерегайтесь парикмахеров, косметологов, официантов — всех, кто делится с вами „инсайдом“ или „советами“».

Настоящий инсайд (закрытая информация) доступен, как правило, ограниченному кругу лиц. Ситуации, когда эксклюзив для посвящённых становится достоянием широкой общественности — редкость.

Да, если с вами поделились реальным секретом, на нём можно неплохо заработать. Однако поспешная реакция на пустую болтовню или слух, вброшенный с неясными целями, скорее всего, окажутся фатальными для портфеля.

Если «эксклюзив» вы нашли в блоге, соцсети, услышали в магазине или от соседа по этажу, на 99% — это фикция, не имеющая ценности. Настоящий инсайд добыть непросто. Он надёжно спрятан от посторонних, и если доступен, то исключительно «своим».

Полезную для инвестиций информацию невозможно получить от первого встречного или через случайную ссылку из поисковика!

Это очевидная логика, однако она почему-то недоступна даже опытным людям. Особенно «ценят» инвесторы слухи в первые несколько часов или дней хайпа, поднятого каким-либо событием. Ведомые инстинктом толпы, думая, что встретили уникальный шанс мгновенно разбогатеть, тысячи трейдеров теряют сначала голову, а затем и деньги.

Подобно врачу вы должны постоянно находиться в поиске важных фактов, пропуская через себя массу сложных и противоречивых данных.

Будьте осторожны с информацией, которая попадает к вам под соусом «инсайда». А если вдруг авторитетный источник окажется прав, ни в коем случае не передавайте важную новость кому-либо другому, иначе она потеряет ценность.

3. Готовьте сделки тщательно

Лёгкость, с которой инвесторы открывают новые позиции, поражает. Боясь упустить возможность и забывая о рациональности, они продают и покупают на эмоциях, совершенно не заботясь о сборе и анализе данных.

Прежде чем купить ценную бумагу, узнайте всё, что можно о компании, её руководстве и конкурентах, доходах и возможностях роста.

Во времена Бернарда Баруха анализ рынка был сложным процессом из-за закрытости данных. Работа публичных компаний в начале XX века не отличалась прозрачностью, а доступ к любым сведениям о них ограничивался.

Это позволяло управляющим фондов осуществлять рискованные, а иногда и противозаконные финансовые операции, что не способствовало защите средств вкладчиков, у которых не было возможности провести масштабную, комплексную проверку показателей предприятия.

Сегодня ситуация обратная: информации так много, что за ней невозможно уследить. Тем не менее открытый доступ к рынкам, инструментам анализа и экспертному мнению — огромное преимущество. Используйте его для принятия качественных решений.

4. Не гоняйтесь за максимумами

Характер ценовых движений не изменился с тех времён, когда Барух бродил по залам Уолл-стрит. «Ловля падающих ножей» (попытка извлечь прибыль из резких колебаний курса) по-прежнему оставляет инвесторов «в крови». Это болезненный урок, который рано или поздно усваивает каждый, кто приходит на фондовую биржу за деньгами.

Не пытайтесь покупать «на дне» и продавать «на вершине». Это доступно только лжецам.

Попытка определить удачное время для сделки, скорее всего, окажется пустой затеей. На рынке единицы людей, которые угадали верно и смогли использовать разворот тренда, и совсем нет тех, кто доказал, что умеет делать это постоянно.

Как инвестор вы должны понимать, что тезис «покупай, когда падает, продавай, когда растёт» относится к выраженным средне- и долгосрочным трендам, где любой разворот — коррекция перед новым максимумом или минимумом. Из неё действительно можно извлечь прибыль.

Однако если подбирать стремительно дешевеющие акции, не имея в качестве базиса стабильного восходящего тренда, их восстановления придётся ждать очень долго, и не факт, что дождаться вообще получится.

Работайте в рамках своей стратегии, опирайтесь на тренд и не пытайтесь «ловить падающие ножи».

5. Закрывайте плохие сделки без эмоций

Неумение мириться с потерями — ключевая причина отсутствия прогресса. Выйти из неудачной сделки всегда сложнее, чем закрыть прибыльную. Когда терминал рисует график, противоположный прогнозам, многие из нас замирают в надежде на возвращение желанной цены. Фиксация убытка в этот момент равносильна признанию поражения. К нему мы не готовы.

Научитесь пресекать потери быстро и чисто. Не думайте, что будете постоянно принимать правильные решения. Если провели ошибочную сделку, закройте её быстрее.

Как изменить психологическое состояние в такой момент? Есть простые, но действенные советы:

смириться с потерей проще, пока она невелика;

небольшой убыток можно компенсировать следующей сделкой;

неудача не будет казаться разрушительной, если сфокусироваться на долгосрочных результатах.

Убытки, как и прибыль, являются частью работы инвестора. Если цена идёт против ожиданий — не спорьте с ней, отключите эмоции и зафиксируйте сделку. Секрет успеха не в том, чтобы быть правым как можно чаще, а в том, чтобы терять минимум, когда вы неправы.

Одна из худших ошибок, которую вы можете совершить — слепо ждать, отказываясь признать, что первоначальная оценка ситуации оказалась ошибкой.

6. Не распыляйтесь, инвестируйте в то, в чём разбираетесь

При вложении в слишком большое количество проектов появляется опасность никогда не дождаться настоящей прибыли. Внешняя пассивность инвестиционной деятельности обманчива. Чем больше времени вы посвящаете изучению рынка, тем выше отдача. Однако попытки одновременно контролировать десяток активов не позволяют уделять достаточно внимания каждому из них.

Не пытайтесь быть экспертом во всём. Придерживайтесь области, в которой вы разбираетесь лучше остальных. Не покупайте слишком много разных акций. Полезнее иметь всего несколько инвестиций, но внимательно наблюдать за ними.

Неважно, кто вы — трейдер или долгосрочный инвестор, найдите свою нишу и сфокусируйтесь на ней. Станьте лучшим (для себя) в границах этой области. Не вкладывайте средства во всё, что сулит вам выгоду, сделать это эффективно — невозможно.

Поставьте осязаемые цели и продумайте к ним маршрут. Вспомните, в чём вы особенно сильны и какие инструменты приносят больше всего прибыли — используйте свой положительный опыт, развивайте специализацию.

7. Создайте резервный фонд

Всегда держите часть капитала про запас. Никогда не инвестируйте все средства без остатка.

Есть две ситуации, когда инвестору требуется неприкасаемый финансовый резерв. Первой может стать потеря дохода или потребность осуществить внезапные крупные траты. Для таких случаев у инвестора всегда должна быть финансовая подушка безопасности — средства, которыми он сможет при необходимости компенсировать негатив форс-мажора.

Рекомендованный объём подобного запаса начинается от прожиточных минимумов, необходимых на три-пять месяцев. Ваших личных, не государственных. Очевидно, что средства, направляемые на эти цели, должны быть высоколиквидны и легкодоступны. Классический вариант их хранения — на отдельном банковском вкладе.

Вторая причина организовать личный резервный фонд — вероятность появления неожиданной возможности для выгодных приобретений. Любой экономический кризис — это время, когда масса доходных активов падает в цене. Купить такой — большая удача. Однако вы не сможете воспользоваться ей, если у вас под рукой не будет свободных средств.

Резервный капитал инвестора — базовый элемент, без которого прагматичная и безопасная работа невозможна по определению. Начинайте создавать его как можно раньше.

8. Рискуйте с умом

Инвестирования без риска и элементов игры не бывает. В жизни всем нам приходится рисковать. И человечество сегодня было бы значительно беднее, если бы не люди, пожелавшие положиться на удачу в долговременной перспективе.

Знаете, как отличить опытного инвестора от новичка? Первый при упоминании биржи и акций думает о рисках, второй — о миллионах. Есть несколько несложных правил, которые помогут обезопасить ваш портфель на любом рынке:

ни при каких обстоятельствах не инвестируйте более 50% капитала;

в портфеле должно быть как минимум два или три невзаимосвязанных инструмента;

объём потерь в одной сделке строго ограничен — 5%, не более;

обязательно используйте автоматические ограничители потерь — ордера стоп-лосс;

лимит отношения прибыли к убыткам, на который стоит ориентироваться перед сделкой — три к одному. Если такое соотношение невыполнимо, открывать позицию нельзя.

Однако любые рекомендации окажутся бесполезными, если выполнять их от случая к случаю или в критические моменты поддаваться эмоциональным порывам.

Даже если бы это было можно — а это невозможно, — глупо пытаться искоренить в человеке желание поставить на очевидно безнадёжный шанс. Что мы можем попытаться сделать — так это лучше понять, как снизить элемент риска в наших предприятиях.

Сделайте риск-менеджмент обязательной частью своей инвестиционной стратегии — и очень скоро ваш доход превысит статистический уровень большинства.

9. «Никогда не следуйте за толпой»

Планируя очередную сделку, редкий инвестор не оглядывается на коллег, сверяя своё решение с поведением большинства. Нам почему-то всегда кажется, что кругом одни профессионалы, которые точно знают, когда покупать, а когда фиксировать убытки.

Чужие ошибки, я заметил, часто лишь подстрекают нас сделать то же самое. Причина, возможно, состоит в том, что в душе каждого из нас горит не только божественная искра неудовлетворённости, но и стремление победить вопреки обстоятельствам, показать себя способнее остальных. В любом случае, поучительный эффект чужих ошибок глубоко усваиваешь, лишь повторив их самостоятельно.

Чтобы извлечь прибыль из поведения толпы, нужно действовать наоборот. Рядовые инвесторы и трейдеры не готовят сделки и не имеют проверенной лично стратегии. Ими управляют эмоции. Держитесь на шаг впереди или работайте против общей массы. Быть как все можно лишь в короткие периоды покоя, когда рынок копит силы перед новым движением.

10. Учитесь властвовать над собой

В конечном счёте наша единственная свобода — это свобода дисциплинировать себя.

Главный соперник любого инвестора — он сам. Ни один кризис не способен нанести счетам такой ущерб, как собственные эмоции их владельцев. Бернард Барух, один из самых богатых и влиятельных людей прошлого века, как никто другой понимал ценность поведенческой экономики.

Все известные мне неудачи, все совершённые мной ошибки, все безрассудства, которые я наблюдал в личной и общественной жизни, были следствием непродуманных действий.

Профессионалы рынка со временем приобретают иммунитет и понимают, когда нужно возводить барьер между чувствами и действиями. Именно это, а не количество сделок и умение пользоваться индикаторами, отличает опытных инвесторов и биржевых трейдеров от остальных: они умеют себя контролировать.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба