Сегодня у нас очень спекулятивная идея: взять акции производителя ПО Pegasystems (NASDAQ: PEGA), дабы заработать на их отскоке после сильного падения.

Потенциал роста и срок действия: 20,5% за 16 месяцев; 71,5% за 4 года; 11% годовых в течение 15 лет. Все без учета дивидендов.

Почему акции могут вырасти: потому что они сильно упали, а компанию могут купить.

Как действуем: берем акции сейчас по 82,71 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

PEGA делает программное обеспечение для управления бизнесом и автоматизации бизнес-процессов. Годовой отчет компании полон технических подробностей.

Можно много говорить о том, что именно делает ПО компании, но лучше посмотреть ее богатую подборку историй конкретных решений для конкретных клиентов: оптимизация и улучшение платформы сбора данных для ВВС США, система на основе ИИ для управления бизнес-операциями у фармацевтического гиганта AbbVie, автоматизация системы техподдержки для страховщиков Anthem. Думаю, вы уже поняли, для чего нужна PEGA и ее ПО.

По сегментам выручка делится так.

Подписка — 79%. Доступ к ПО компании, его обновлению и техподдержке за деньги. Валовая маржа сегмента — 87% от его выручки.

Лицензия на постоянное использование ПО компании — 3%. Продажа права на использование программ PEGA клиентам на всю жизнь. Валовая маржа сегмента — 99% от его выручки.

Консультирование — 18%. Услуги по обучению клиентов компании, а также оптимизации и установке нового ПО. Валовая маржа сегмента — 4% от его выручки.

Выручка PEGA по странам и регионам:

США — 57%.

Другие страны в Америках — 5%.

Великобритания — 10%.

Европа, Ближний Восток и Африка без учета Великобритании — 16%.

Азиатско-Тихоокеанский регион — 12%.

Компания убыточная, но так было не всегда: убытки связаны с переходом компании на подписную модель бизнеса и облачный бизнес.

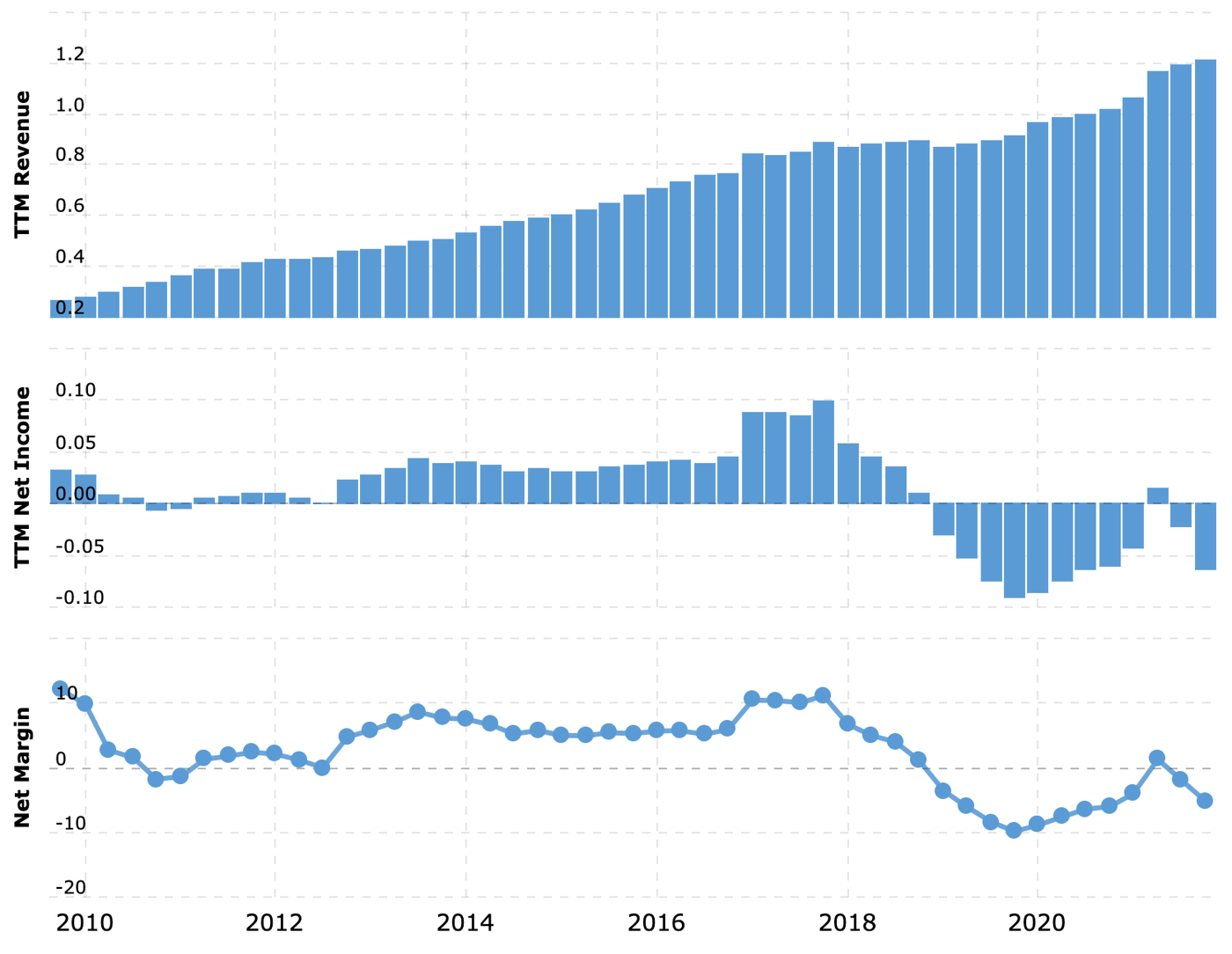

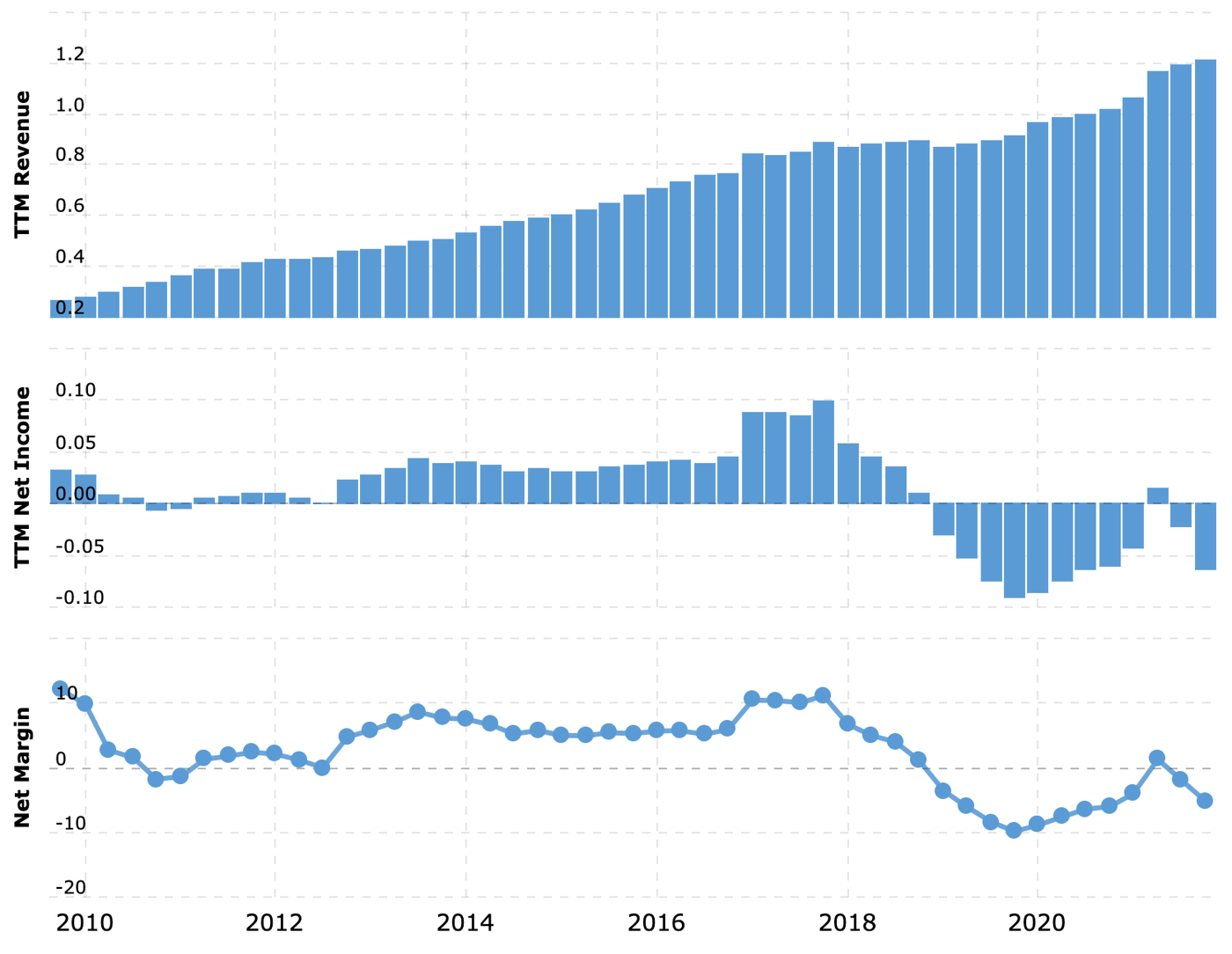

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. С сентября 2021 акции компании подешевели с 142 до 82,71 $ во многом из-за того, что компания не оправдала завышенных ожиданий инвесторов по выручке. Думаю, что предоставляется хорошая возможность заработать на отскоке.

Спрос. Конъюнктура для бизнеса компании видится исключительно позитивной как на коротких, так и на длинных дистанциях: американский, и не только американский, корпоративный сектор в условиях растущих издержек и вечной пандемии стремится сокращать расходы и выжимать максимум из имеющихся ресурсов.

И это хорошо для компаний типа PEGA, которая примерно такие решения и предлагает. Этот же факт привлечет в акции компании и массового инвестора.

Метаморфозы. Падение темпов роста выручки и убыточность компании связаны с масштабным переходом на новую модель бизнеса — в облака и на подписку.

В свое время такой гигант, как Adobe, испытывал большие сложности и столкнулся с падением маржи в связи с переходом на облачный бизнес и подписную модель. И длился этот спад очень долго.

В долгосрочной перспективе изменения в PEGA пойдут компании и ее котировкам на пользу. Собственно, валовая маржа у бизнеса растет и выход на прибыль не за горами. К тому же, положа руку на сердце, темпы роста выручки у компании все равно выше среднего.

Компанию могут купить. Учитывая все вышеописанное, крайне вероятна покупка PEGA кем-то крупнее. Этому также будут способствовать не самая высокая степень убыточности компании — минус 6% от ее выручки, — ее относительно небольшая капитализация — 6,75 млрд — и относительно умеренная цена — P / S 5,38.

К слову, на чудовищно убыточную Anaplan с итоговой маржой минус 35% от выручки нашелся покупатель: компанию покупают с P / S 15 за 10,7 млрд с премией 30% к ее цене. На этом фоне PEGA выглядит куда более интересной целью для поглощения.

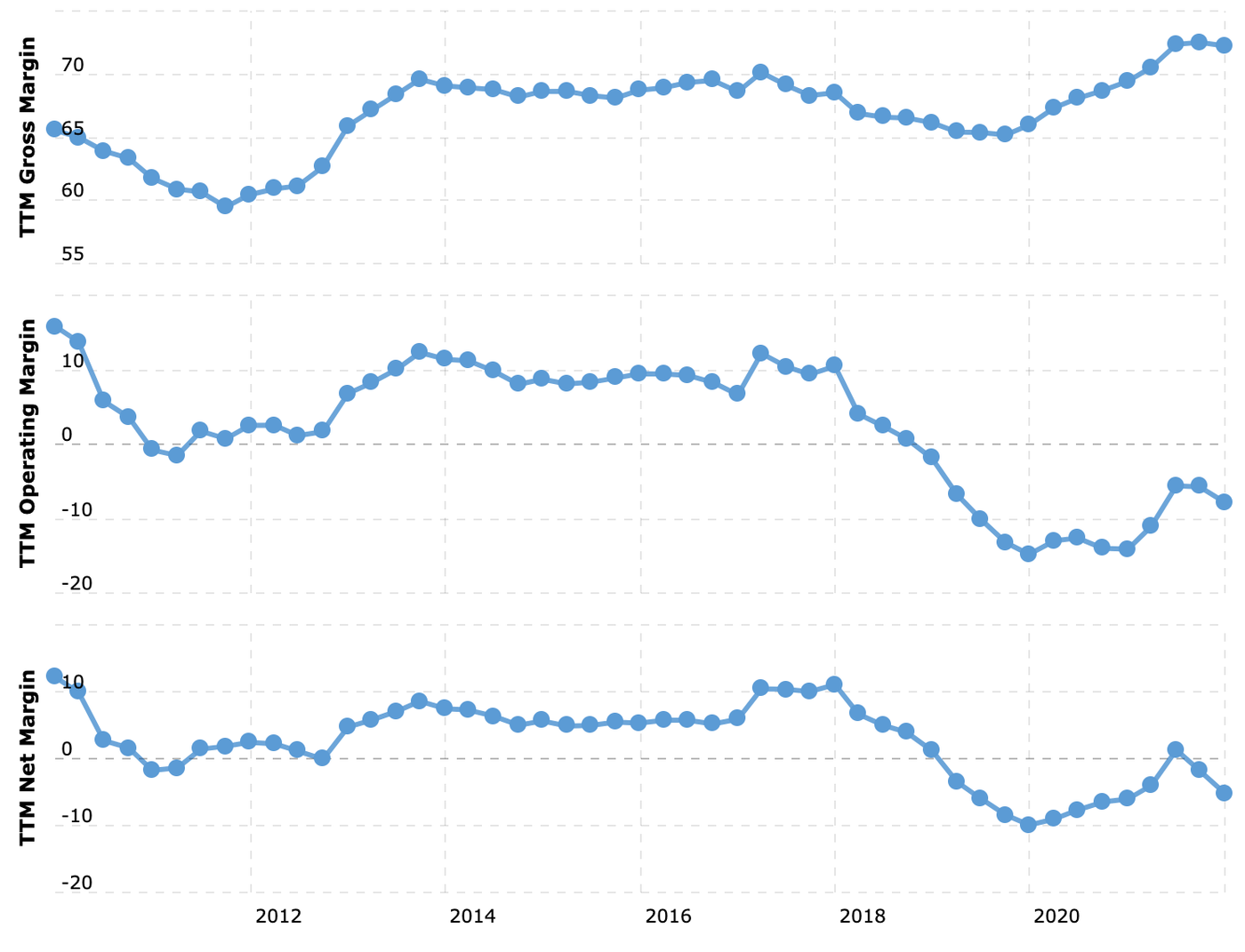

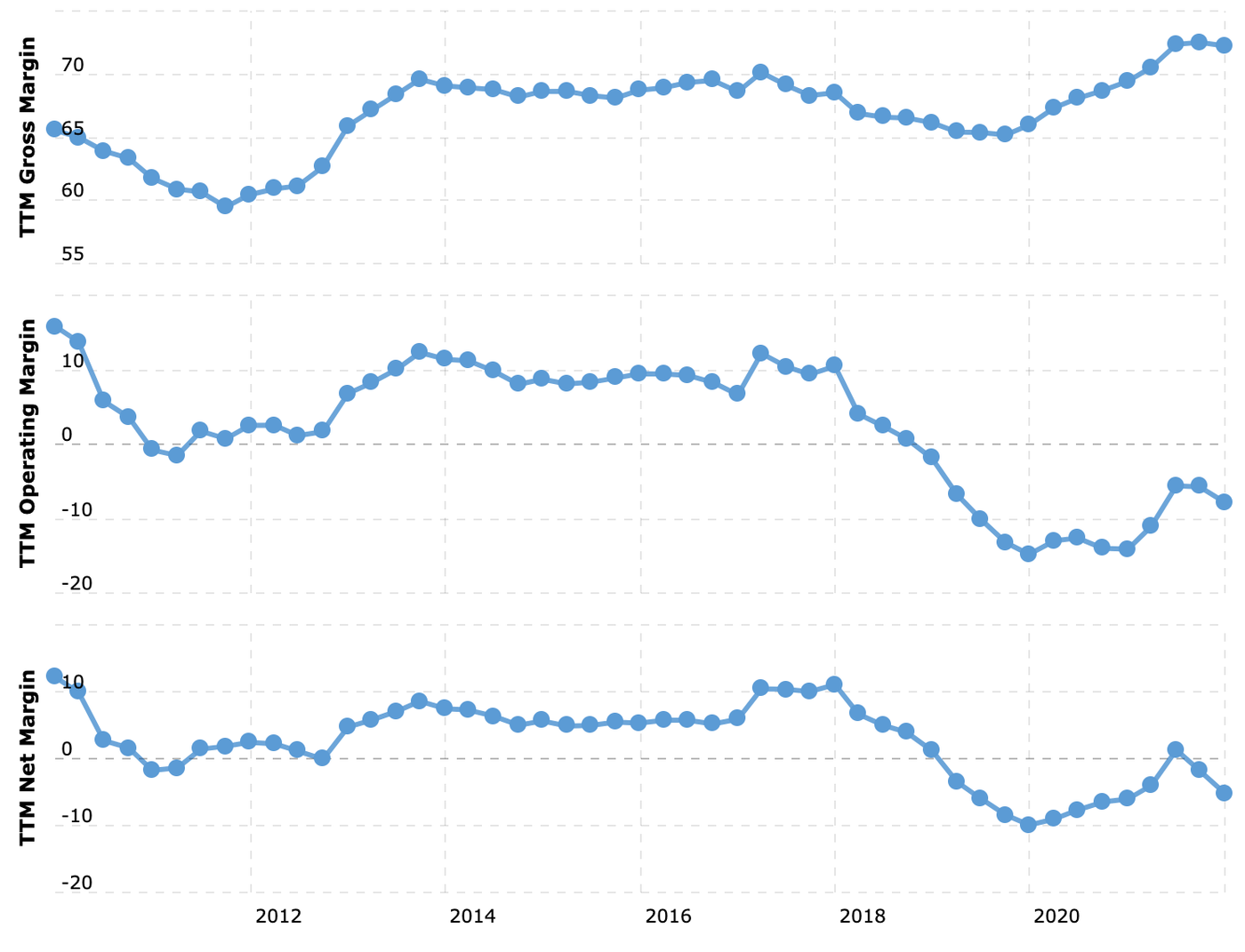

Показатели PEGA за последние 12 месяцев: валовая, операционная, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Что может помешать

«Горячее время ставит свою пробу». Грядет повышение ставок и подорожание кредитов — это по умолчанию плохо для всех убыточных компаний и не способствует повышению привлекательности их акций.

У PEGA немалый объем задолженностей: 1,177 млрд, из которых 485,404 млн нужно погасить в течение года. Денег в распоряжении компании может хватить на погашение срочных задолженностей, но, учитывая ее убыточность и потребности в инвестициях, я бы скорее готовился к тому, что объем задолженностей будет расти.

Это будет мотивировать компанию заниматься эмиссией новых акций, от чего стоимость существующих акций может серьезно упасть. И я не уверен, что в текущих обстоятельствах на новые акции будет достаточный спрос.

Убыточность компании гарантирует волатильность этих акций. И, в принципе, угроза банкротства тут всегда будет неподалеку.

Наследие. Компания выглядит убыточным стартапом. Но в глазах инвесторов она не такая: для них это старый бизнес, проходящий через период трансформации.

Поэтому инвесторское сообщество пока относится к этим акциям без энтузиазма: среднегодовые темпы роста выручки тут очень хорошие, но все же не поражают воображение. Это будет оказывать сдерживающее влияние на акции.

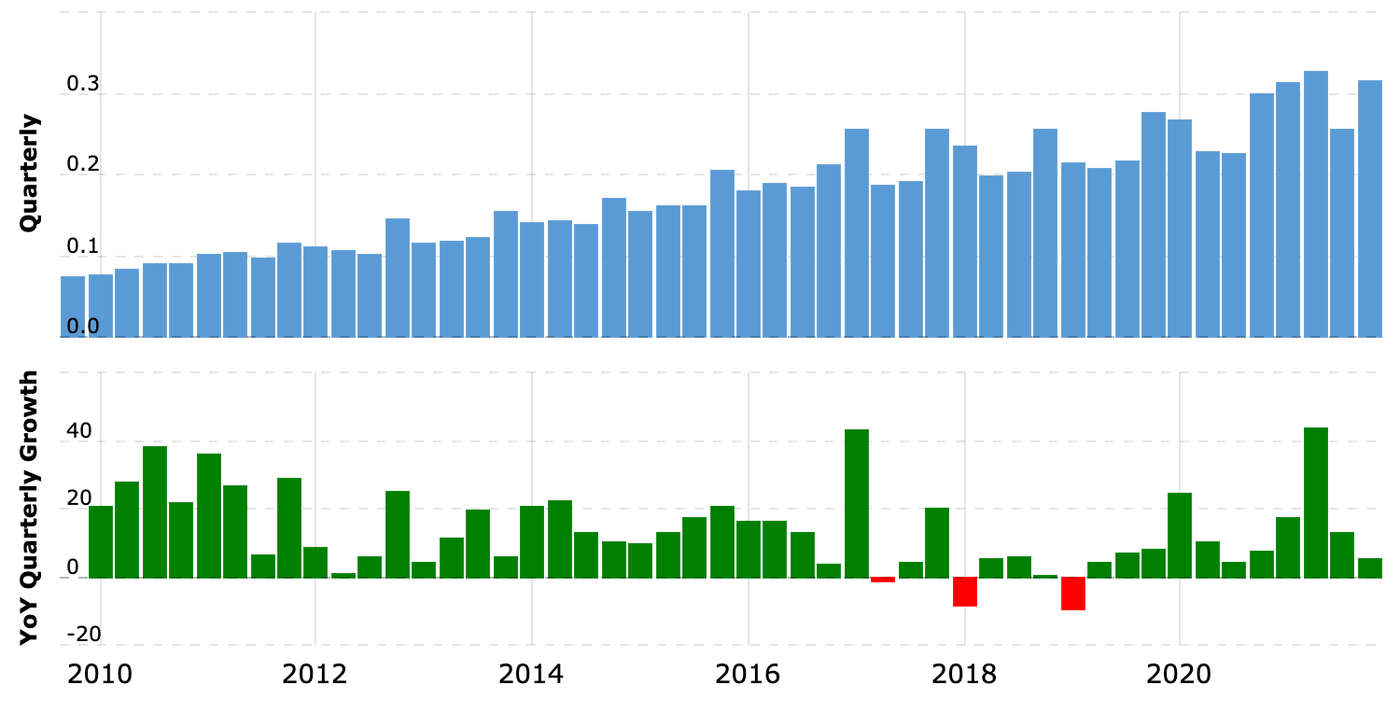

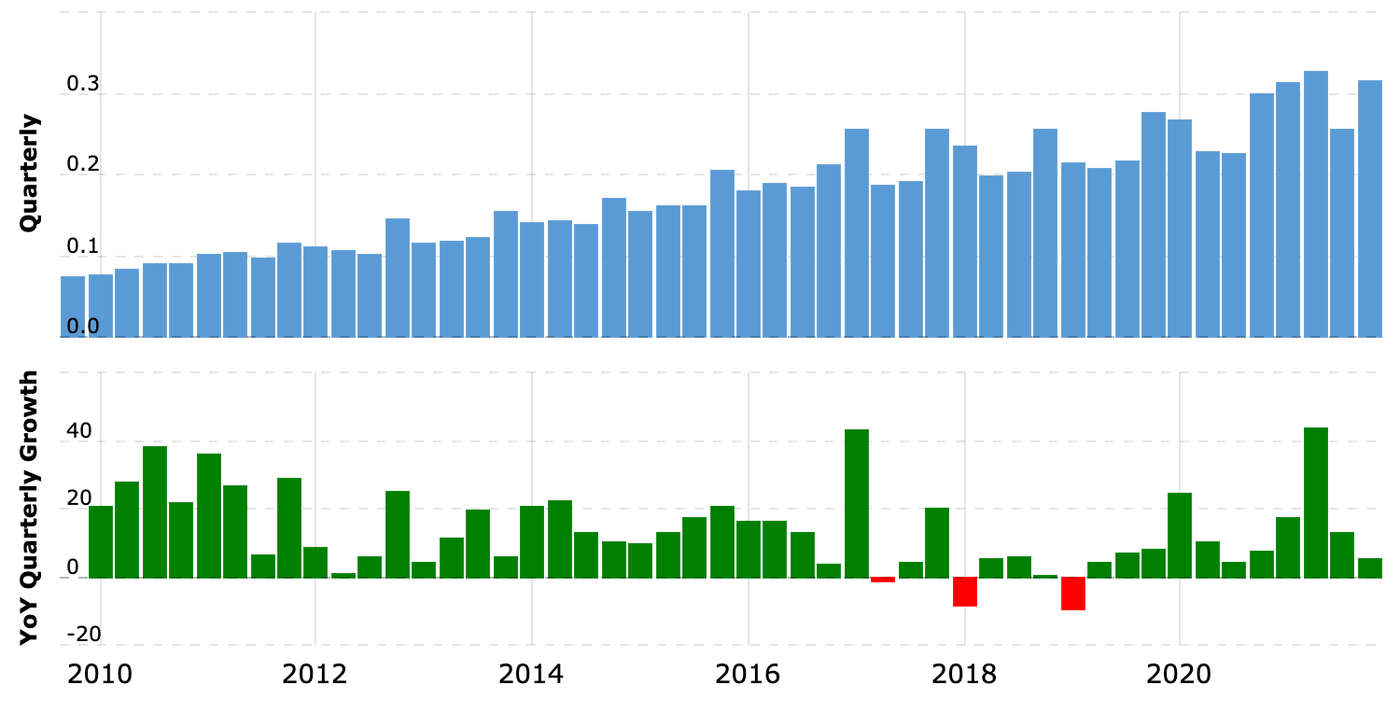

Сверху — сумма задолженностей PEGA по кварталам в миллиардах долларов. Снизу — сумма задолженностей PEGA, изменение в процентах по сравнению с аналогичным периодом годом ранее. Источник: Macrotrends

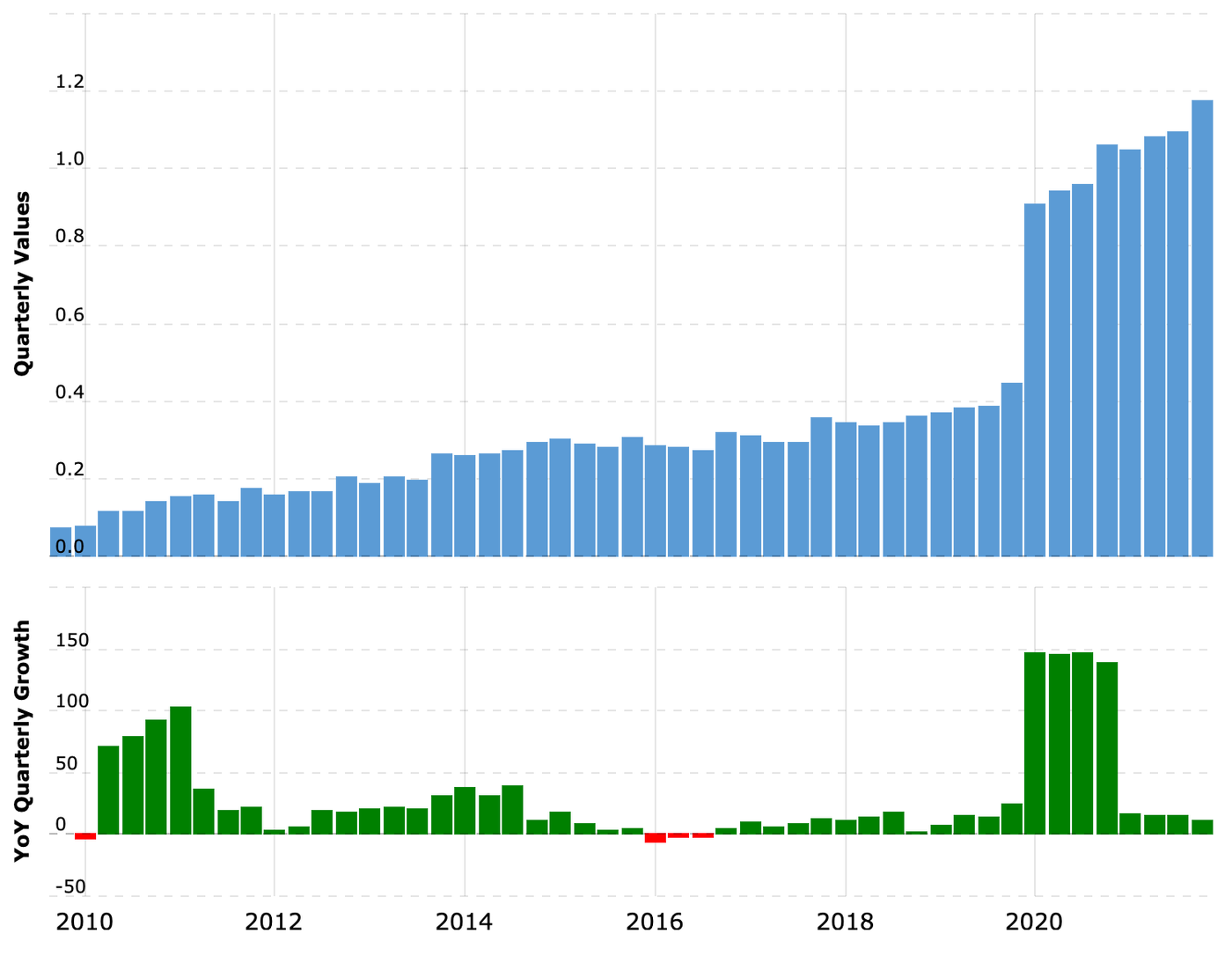

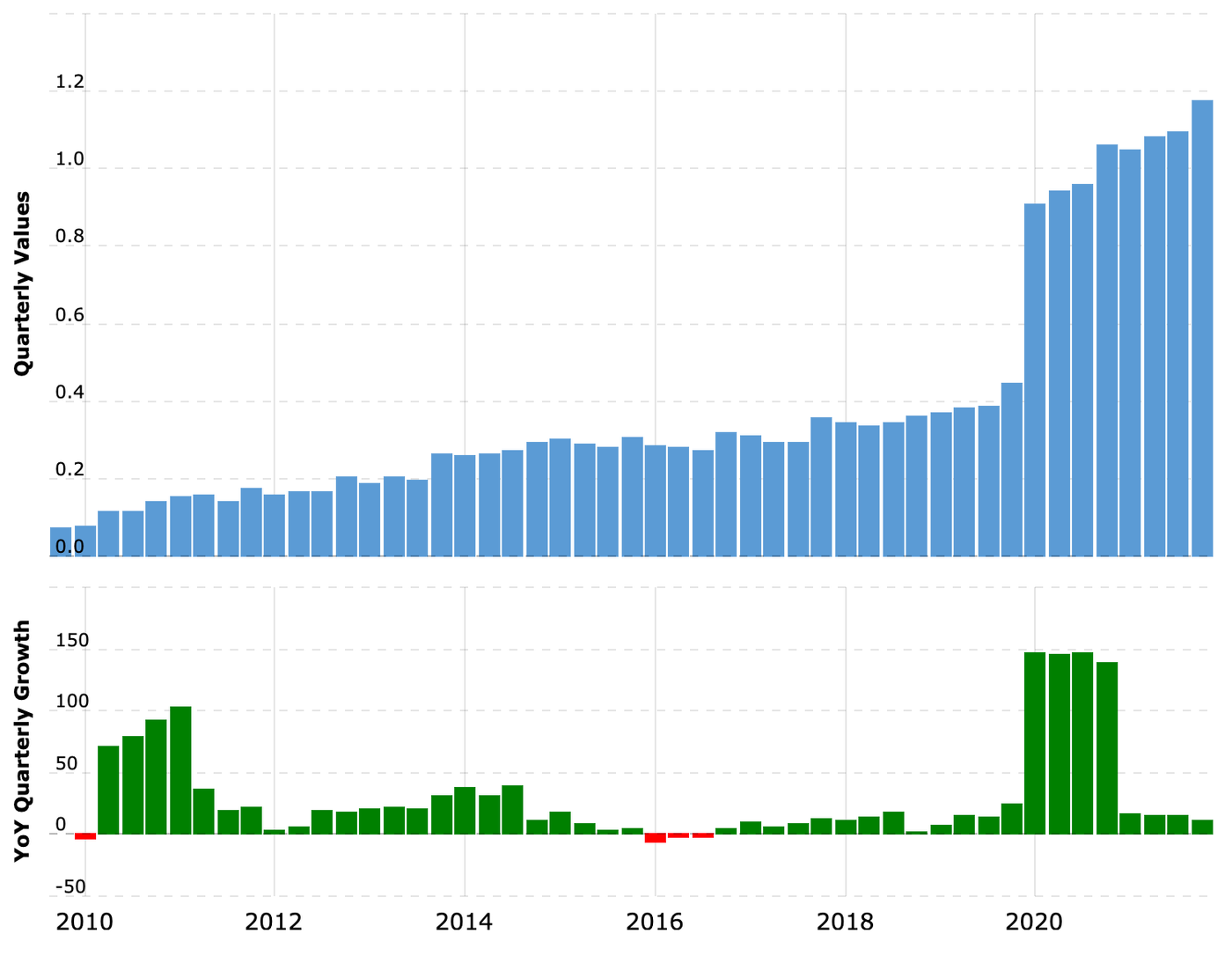

Сверху — показатели выручки PEGA по кварталам в миллиардах долларов. Снизу — показатели выручки PEGA, изменение в процентах по сравнению с аналогичным периодом годом ранее. Источник: Macrotrends

Что в итоге

Акции можно взять сейчас по 82,71 $. А дальше у нас есть три варианта действий:

ждать возвращения акций к 100 $. Думаю, тут лучше готовиться к 16 месяцам ожидания;

ждать возвращения акций к 142 $. Тут следует рассчитывать на четыре года ожидания;

держать акции 15 лет, пока компания трансформируется и превращается в ПО-гиганта.

Идея волатильная из-за убыточности компании — так что не трогайте эти акции, если не готовы к тому, что их будет трясти.

Еще один курьезный момент: компания, несмотря на свою убыточность, платит дивиденды — 12 центов на акцию в год. Это 0,15% годовых, поэтому я не буду вам советовать следить за новостями о возможном сокращении выплат. Маловероятно, что инвесторы начнут массовый исход из этих акций, если они не получат эти 12 центов.

Хотя, на мой взгляд, полная отмена выплат была бы более чем логичным ходом: на них уходит 9,84 млн в год.

Потенциал роста и срок действия: 20,5% за 16 месяцев; 71,5% за 4 года; 11% годовых в течение 15 лет. Все без учета дивидендов.

Почему акции могут вырасти: потому что они сильно упали, а компанию могут купить.

Как действуем: берем акции сейчас по 82,71 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

PEGA делает программное обеспечение для управления бизнесом и автоматизации бизнес-процессов. Годовой отчет компании полон технических подробностей.

Можно много говорить о том, что именно делает ПО компании, но лучше посмотреть ее богатую подборку историй конкретных решений для конкретных клиентов: оптимизация и улучшение платформы сбора данных для ВВС США, система на основе ИИ для управления бизнес-операциями у фармацевтического гиганта AbbVie, автоматизация системы техподдержки для страховщиков Anthem. Думаю, вы уже поняли, для чего нужна PEGA и ее ПО.

По сегментам выручка делится так.

Подписка — 79%. Доступ к ПО компании, его обновлению и техподдержке за деньги. Валовая маржа сегмента — 87% от его выручки.

Лицензия на постоянное использование ПО компании — 3%. Продажа права на использование программ PEGA клиентам на всю жизнь. Валовая маржа сегмента — 99% от его выручки.

Консультирование — 18%. Услуги по обучению клиентов компании, а также оптимизации и установке нового ПО. Валовая маржа сегмента — 4% от его выручки.

Выручка PEGA по странам и регионам:

США — 57%.

Другие страны в Америках — 5%.

Великобритания — 10%.

Европа, Ближний Восток и Африка без учета Великобритании — 16%.

Азиатско-Тихоокеанский регион — 12%.

Компания убыточная, но так было не всегда: убытки связаны с переходом компании на подписную модель бизнеса и облачный бизнес.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. С сентября 2021 акции компании подешевели с 142 до 82,71 $ во многом из-за того, что компания не оправдала завышенных ожиданий инвесторов по выручке. Думаю, что предоставляется хорошая возможность заработать на отскоке.

Спрос. Конъюнктура для бизнеса компании видится исключительно позитивной как на коротких, так и на длинных дистанциях: американский, и не только американский, корпоративный сектор в условиях растущих издержек и вечной пандемии стремится сокращать расходы и выжимать максимум из имеющихся ресурсов.

И это хорошо для компаний типа PEGA, которая примерно такие решения и предлагает. Этот же факт привлечет в акции компании и массового инвестора.

Метаморфозы. Падение темпов роста выручки и убыточность компании связаны с масштабным переходом на новую модель бизнеса — в облака и на подписку.

В свое время такой гигант, как Adobe, испытывал большие сложности и столкнулся с падением маржи в связи с переходом на облачный бизнес и подписную модель. И длился этот спад очень долго.

В долгосрочной перспективе изменения в PEGA пойдут компании и ее котировкам на пользу. Собственно, валовая маржа у бизнеса растет и выход на прибыль не за горами. К тому же, положа руку на сердце, темпы роста выручки у компании все равно выше среднего.

Компанию могут купить. Учитывая все вышеописанное, крайне вероятна покупка PEGA кем-то крупнее. Этому также будут способствовать не самая высокая степень убыточности компании — минус 6% от ее выручки, — ее относительно небольшая капитализация — 6,75 млрд — и относительно умеренная цена — P / S 5,38.

К слову, на чудовищно убыточную Anaplan с итоговой маржой минус 35% от выручки нашелся покупатель: компанию покупают с P / S 15 за 10,7 млрд с премией 30% к ее цене. На этом фоне PEGA выглядит куда более интересной целью для поглощения.

Показатели PEGA за последние 12 месяцев: валовая, операционная, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Что может помешать

«Горячее время ставит свою пробу». Грядет повышение ставок и подорожание кредитов — это по умолчанию плохо для всех убыточных компаний и не способствует повышению привлекательности их акций.

У PEGA немалый объем задолженностей: 1,177 млрд, из которых 485,404 млн нужно погасить в течение года. Денег в распоряжении компании может хватить на погашение срочных задолженностей, но, учитывая ее убыточность и потребности в инвестициях, я бы скорее готовился к тому, что объем задолженностей будет расти.

Это будет мотивировать компанию заниматься эмиссией новых акций, от чего стоимость существующих акций может серьезно упасть. И я не уверен, что в текущих обстоятельствах на новые акции будет достаточный спрос.

Убыточность компании гарантирует волатильность этих акций. И, в принципе, угроза банкротства тут всегда будет неподалеку.

Наследие. Компания выглядит убыточным стартапом. Но в глазах инвесторов она не такая: для них это старый бизнес, проходящий через период трансформации.

Поэтому инвесторское сообщество пока относится к этим акциям без энтузиазма: среднегодовые темпы роста выручки тут очень хорошие, но все же не поражают воображение. Это будет оказывать сдерживающее влияние на акции.

Сверху — сумма задолженностей PEGA по кварталам в миллиардах долларов. Снизу — сумма задолженностей PEGA, изменение в процентах по сравнению с аналогичным периодом годом ранее. Источник: Macrotrends

Сверху — показатели выручки PEGA по кварталам в миллиардах долларов. Снизу — показатели выручки PEGA, изменение в процентах по сравнению с аналогичным периодом годом ранее. Источник: Macrotrends

Что в итоге

Акции можно взять сейчас по 82,71 $. А дальше у нас есть три варианта действий:

ждать возвращения акций к 100 $. Думаю, тут лучше готовиться к 16 месяцам ожидания;

ждать возвращения акций к 142 $. Тут следует рассчитывать на четыре года ожидания;

держать акции 15 лет, пока компания трансформируется и превращается в ПО-гиганта.

Идея волатильная из-за убыточности компании — так что не трогайте эти акции, если не готовы к тому, что их будет трясти.

Еще один курьезный момент: компания, несмотря на свою убыточность, платит дивиденды — 12 центов на акцию в год. Это 0,15% годовых, поэтому я не буду вам советовать следить за новостями о возможном сокращении выплат. Маловероятно, что инвесторы начнут массовый исход из этих акций, если они не получат эти 12 центов.

Хотя, на мой взгляд, полная отмена выплат была бы более чем логичным ходом: на них уходит 9,84 млн в год.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба