Сейчас золото находится вблизи своих исторических максимумов. Тройская унция на 29 марта 2022 г. стоит 1913,62 долл.

Рис. 1. Динамика изменения стоимости тройской унции золота, 1981–2022. Источник: TradingView

Покупку золотых слитков в банке можно рассматривать как некую альтернативу покупке валюты, поскольку золото номинировано в долларах, но уже без 12% комиссии, которая введена ЦБ. Однако золото — это прежде всего товар. Даже если оно номинировано в долларах, его стоимость всё равно зависит от соотношения спроса и предложения. Кроме того, при покупке любого актива нужно чётко понимать горизонт инвестирования и цели (сохранить или приумножить капитал).

В данной статье предлагаем рассмотреть инвестиционные перспективы золотых слитков, а также ознакомиться с возможными рисками и нюансами их приобретения в банках.

Обзор рынка золота

Согласно анализу рынка, основной спрос на золото сейчас обеспечивается компаниями, которые специализируются на производстве ювелирных изделий (около 34% спроса на физическое золото), инвестициях (42% спроса) и промышленном производстве — полупроводников, микрочипов и так далее (7%).

По оценкам экспертов, спрос на ювелирные изделия будет сохраняться на высоком уровне. В промышленном секторе спрос на металл, наоборот, будет сокращаться. С каждым годом использование золота в полупроводниках уменьшается. Так, с начала 2018 г. китайские производители полупроводников (одни из мировых лидеров в этой области) постепенно переходят с золота на специальный сплав из меди.

Поддержку спроса на золото пока оказывают американские производители микросхем и чипов, которые продолжают его использовать. Рост объёма потребления был обусловлен переходом на технологии 5G. При этом в ближайшей перспективе прогнозируется спад производства микрочипов поколения 5G. И следующий рост может быть обусловлен переходом на микрочипы поколения 6G. Важно учитывать и общую тенденцию снижения использования золота в производстве микрочипов. США, по оценкам аналитиков, также пойдут по пути Китая и перейдут на медные сплавы, прежде всего по экономическим соображениям.

Геополитическая напряжённость также создаёт дополнительный спрос на золото в инвестиционных целях, так как исторически оно считается защитным активом. Аналогичную тенденцию мы наблюдали и в 2020 г. во время коронавируса (с марта до августа 2020 г. стоимость унции выросла с 1452 долл. до 2000 долл., однако к марту 2021 г. откатилась до 1680 долл. и далее находилась в области 1750–1900 долл.).

Рис. 2. Динамика изменения стоимости тройской унции золота, ноябрь 2019 – март 2022. Источник: TradingView

С начала 2022 г. поддержку золоту оказывают сразу несколько факторов.

Геополитическая напряжённость.

Рост инфляции и ужесточение денежно-кредитной политики в США и Европе: капиталы с фондовых рынков частично перетекают в золото, что толкает его котировки вверх.

Однако, согласно оценкам экспертов, по мере стабилизации геополитической обстановки заинтересованность в золоте как в защитном активе будет снижаться, что скажется на его котировках. Поэтому краткосрочная инвестиционная стратегия, основанная лишь на пережидании геополитической нестабильности, может принести убытки. Золотые слитки, приобретённые в феврале-марте 2022 г. по максимальным ценам, после стабилизации геополитической повестки могут начать дешеветь.

По мере стабилизации ситуации в мире целевой уровень золота может снизиться до 1600 долл. за тройскую унцию (коррекция на 15–20% от нынешних котировок).

Таким образом, желающие приобрести золото сейчас (по исторически максимальным ценам) должны учитывать возможные риски коррекции.

Что необходимо учитывать при покупке слитков в банке?

Спред и динамика курса

Спред — это разница между покупкой и продажей золотого слитка в банке. У каждого банка свой курс. При этом чем больше золота вы покупаете, тем больше спред.

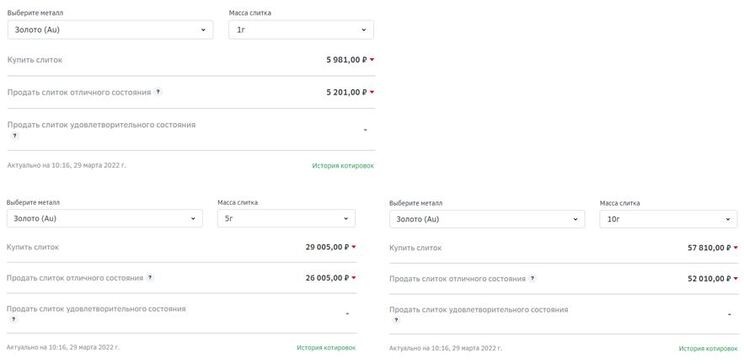

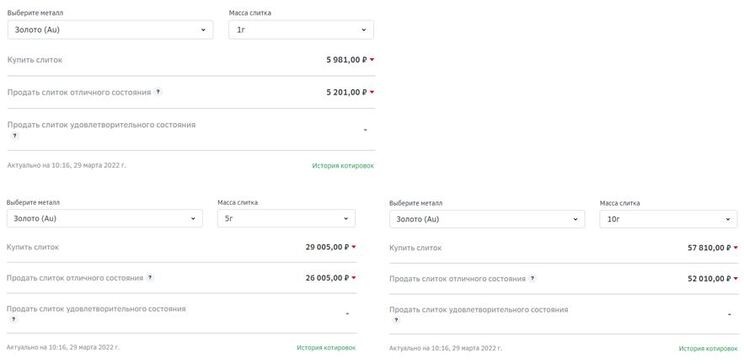

Согласно котировкам «Сбера», на 21.03.2022 г. стоимость золотого слитка в пять граммов была 34 320 руб., а продать его можно было за 31 005 руб. 29 марта этот же слиток стоил уже 29 005 руб., а продать банку его можно было лишь за 26 005 руб.

Рис. 3. Курс «Сбербанка» на золотые слитки на 10:16 мск 29.03.2022 г. Источник: сайт «Сбера»

Требования к хранению приобретённого золота

Есть два варианта хранения купленного золота.

Оставить золото на хранение в банке. Например, в одном из банков такая услуга обойдётся в 50 руб./сутки, или 1500 руб./месяц (в каждом банке свои тарифы на хранение золота).

Взять слиток домой. В этом случае, если вы решите продать его банку обратно, вам придётся оплатить экспертизу, так как каждый слиток должен строго соответствовать стандарту (стоимость экспертизы вам скажут во время приёмки). Если в ходе экспертизы буду обнаружены царапины, жировые следы и другие внешние повреждения, то это приведёт к удешевлению золотого слитка. А значит, вы получите за него меньше официального курса в банке на день продажи.

Скорость конвертирования физического золота в деньги

Если необходимо продать золото в моменте, то сделать это не получится. Нужно поехать в специализированное отделение банка, отстоять очередь, написать заявление и так далее. А если вы храните золото дома, то ещё и дождаться результатов экспертизы. Как может измениться цена актива за это время — никому не известно.

НДФЛ

В случае продажи золотого слитка по цене, которая превышает его покупку, вы должны самостоятельно задекларировать полученный доход и заплатить НДФЛ (налог на доходы физических лиц в размере 13%). Это также снижает реальную доходность. Однако если вы владели слитком более трёх лет, то вы освобождаетесь от уплаты налога.

Стоит ли сейчас инвестировать в золото?

Принимая решение о покупке золотого слитка в банке, обязательно учитывайте следующие факторы.

Перспективы роста стоимости золота в ближайшие пять лет разнонаправленны (промышленный спрос снижается, интерес как к защитному активу после стабилизации геополитической обстановки тоже может снизиться).

Покупка/продажа золота в банке происходит со спредом, поэтому вы покупаете дороже, чем продаёте. Кроме того, высока и динамика изменения курсов.

Хранение золота сопряжено с дополнительными тратами (комиссия за хранение в банке, экспертиза при продаже, если хранили дома).

Любой дефект слитка ведёт к удешевлению.

Золото сложно обернуть в деньги за несколько минут.

С одной стороны, золото всегда будет востребовано. В долгосрочной перспективе оно может являться выгодным активом. Однако, с другой стороны, по сравнению с 2011 г. золото практически не выросло в цене. Задумайтесь, готовы ли вы столько времени ждать в случае повторения такой же глубокой коррекции.

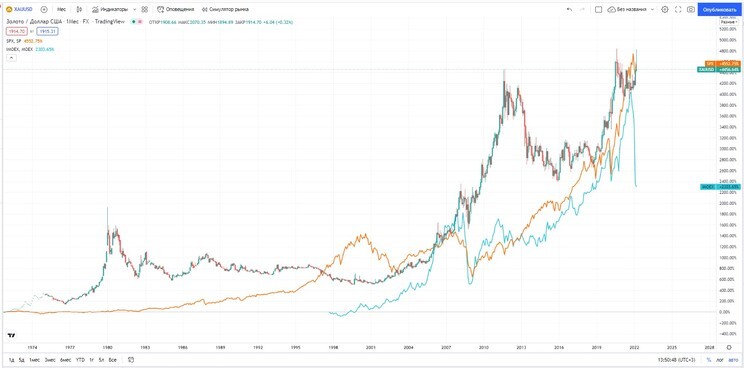

Рис. 4. Динамика изменения стоимости тройской унции золота, 1971–2022. Источник: TradingView

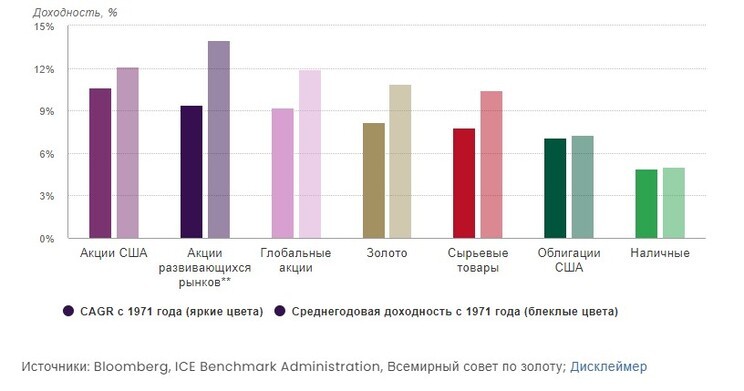

Что касается краткосрочных и среднесрочных инвестиционных стратегий, особенно с целью переждать острые экономические и геополитические кризисы, то золото в слитках для частного инвестора является рискованным активом. Мировая статистика показывает, что после отмены золотого стандарта доходность золота находится на уровне доходности акций и выше доходности облигаций.

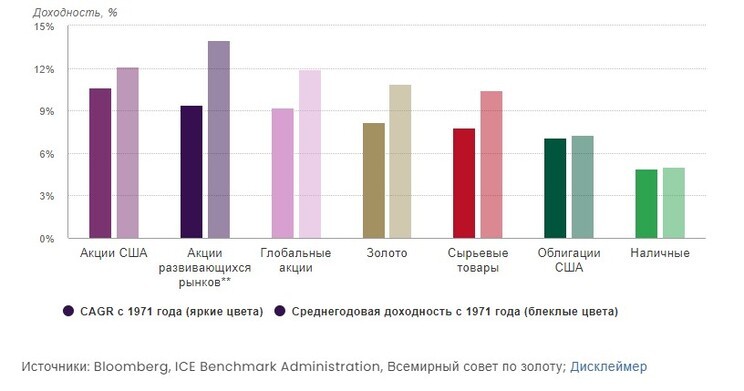

Рис. 5. CAGR (среднегодовой темп роста и среднегодовая доходность) для основных классов активов

Золото и любые формы инвестиций в него (золотые слитки, ПИФы, обезличенные металлические счета, инвестиционные монеты) традиционно являются консервативным защитным активом в периоды нестабильности фондовых рынков и могут составлять лишь часть инвестиционного портфеля в зависимости от горизонта инвестирования и консервативности стратегии. Например, Банк России хранит в золоте только 20% своих активов.

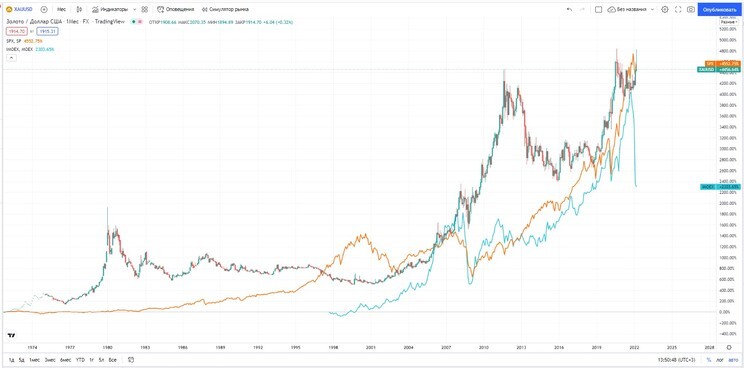

Рис. 6. Сравнительные графики изменения котировок тройской унции золота, индекса S&P500 и индекса Московской биржи, 1974–2002. Источник: TradingView

Рассматривать золото как единственный инвестиционный актив не стоит. Кроме того, в отличие от акций и облигаций, не позволяет получать дополнительный денежный поток в виде дивидендов или купонных выплат.

Рис. 1. Динамика изменения стоимости тройской унции золота, 1981–2022. Источник: TradingView

Покупку золотых слитков в банке можно рассматривать как некую альтернативу покупке валюты, поскольку золото номинировано в долларах, но уже без 12% комиссии, которая введена ЦБ. Однако золото — это прежде всего товар. Даже если оно номинировано в долларах, его стоимость всё равно зависит от соотношения спроса и предложения. Кроме того, при покупке любого актива нужно чётко понимать горизонт инвестирования и цели (сохранить или приумножить капитал).

В данной статье предлагаем рассмотреть инвестиционные перспективы золотых слитков, а также ознакомиться с возможными рисками и нюансами их приобретения в банках.

Обзор рынка золота

Согласно анализу рынка, основной спрос на золото сейчас обеспечивается компаниями, которые специализируются на производстве ювелирных изделий (около 34% спроса на физическое золото), инвестициях (42% спроса) и промышленном производстве — полупроводников, микрочипов и так далее (7%).

По оценкам экспертов, спрос на ювелирные изделия будет сохраняться на высоком уровне. В промышленном секторе спрос на металл, наоборот, будет сокращаться. С каждым годом использование золота в полупроводниках уменьшается. Так, с начала 2018 г. китайские производители полупроводников (одни из мировых лидеров в этой области) постепенно переходят с золота на специальный сплав из меди.

Поддержку спроса на золото пока оказывают американские производители микросхем и чипов, которые продолжают его использовать. Рост объёма потребления был обусловлен переходом на технологии 5G. При этом в ближайшей перспективе прогнозируется спад производства микрочипов поколения 5G. И следующий рост может быть обусловлен переходом на микрочипы поколения 6G. Важно учитывать и общую тенденцию снижения использования золота в производстве микрочипов. США, по оценкам аналитиков, также пойдут по пути Китая и перейдут на медные сплавы, прежде всего по экономическим соображениям.

Геополитическая напряжённость также создаёт дополнительный спрос на золото в инвестиционных целях, так как исторически оно считается защитным активом. Аналогичную тенденцию мы наблюдали и в 2020 г. во время коронавируса (с марта до августа 2020 г. стоимость унции выросла с 1452 долл. до 2000 долл., однако к марту 2021 г. откатилась до 1680 долл. и далее находилась в области 1750–1900 долл.).

Рис. 2. Динамика изменения стоимости тройской унции золота, ноябрь 2019 – март 2022. Источник: TradingView

С начала 2022 г. поддержку золоту оказывают сразу несколько факторов.

Геополитическая напряжённость.

Рост инфляции и ужесточение денежно-кредитной политики в США и Европе: капиталы с фондовых рынков частично перетекают в золото, что толкает его котировки вверх.

Однако, согласно оценкам экспертов, по мере стабилизации геополитической обстановки заинтересованность в золоте как в защитном активе будет снижаться, что скажется на его котировках. Поэтому краткосрочная инвестиционная стратегия, основанная лишь на пережидании геополитической нестабильности, может принести убытки. Золотые слитки, приобретённые в феврале-марте 2022 г. по максимальным ценам, после стабилизации геополитической повестки могут начать дешеветь.

По мере стабилизации ситуации в мире целевой уровень золота может снизиться до 1600 долл. за тройскую унцию (коррекция на 15–20% от нынешних котировок).

Таким образом, желающие приобрести золото сейчас (по исторически максимальным ценам) должны учитывать возможные риски коррекции.

Что необходимо учитывать при покупке слитков в банке?

Спред и динамика курса

Спред — это разница между покупкой и продажей золотого слитка в банке. У каждого банка свой курс. При этом чем больше золота вы покупаете, тем больше спред.

Согласно котировкам «Сбера», на 21.03.2022 г. стоимость золотого слитка в пять граммов была 34 320 руб., а продать его можно было за 31 005 руб. 29 марта этот же слиток стоил уже 29 005 руб., а продать банку его можно было лишь за 26 005 руб.

Рис. 3. Курс «Сбербанка» на золотые слитки на 10:16 мск 29.03.2022 г. Источник: сайт «Сбера»

Требования к хранению приобретённого золота

Есть два варианта хранения купленного золота.

Оставить золото на хранение в банке. Например, в одном из банков такая услуга обойдётся в 50 руб./сутки, или 1500 руб./месяц (в каждом банке свои тарифы на хранение золота).

Взять слиток домой. В этом случае, если вы решите продать его банку обратно, вам придётся оплатить экспертизу, так как каждый слиток должен строго соответствовать стандарту (стоимость экспертизы вам скажут во время приёмки). Если в ходе экспертизы буду обнаружены царапины, жировые следы и другие внешние повреждения, то это приведёт к удешевлению золотого слитка. А значит, вы получите за него меньше официального курса в банке на день продажи.

Скорость конвертирования физического золота в деньги

Если необходимо продать золото в моменте, то сделать это не получится. Нужно поехать в специализированное отделение банка, отстоять очередь, написать заявление и так далее. А если вы храните золото дома, то ещё и дождаться результатов экспертизы. Как может измениться цена актива за это время — никому не известно.

НДФЛ

В случае продажи золотого слитка по цене, которая превышает его покупку, вы должны самостоятельно задекларировать полученный доход и заплатить НДФЛ (налог на доходы физических лиц в размере 13%). Это также снижает реальную доходность. Однако если вы владели слитком более трёх лет, то вы освобождаетесь от уплаты налога.

Стоит ли сейчас инвестировать в золото?

Принимая решение о покупке золотого слитка в банке, обязательно учитывайте следующие факторы.

Перспективы роста стоимости золота в ближайшие пять лет разнонаправленны (промышленный спрос снижается, интерес как к защитному активу после стабилизации геополитической обстановки тоже может снизиться).

Покупка/продажа золота в банке происходит со спредом, поэтому вы покупаете дороже, чем продаёте. Кроме того, высока и динамика изменения курсов.

Хранение золота сопряжено с дополнительными тратами (комиссия за хранение в банке, экспертиза при продаже, если хранили дома).

Любой дефект слитка ведёт к удешевлению.

Золото сложно обернуть в деньги за несколько минут.

С одной стороны, золото всегда будет востребовано. В долгосрочной перспективе оно может являться выгодным активом. Однако, с другой стороны, по сравнению с 2011 г. золото практически не выросло в цене. Задумайтесь, готовы ли вы столько времени ждать в случае повторения такой же глубокой коррекции.

Рис. 4. Динамика изменения стоимости тройской унции золота, 1971–2022. Источник: TradingView

Что касается краткосрочных и среднесрочных инвестиционных стратегий, особенно с целью переждать острые экономические и геополитические кризисы, то золото в слитках для частного инвестора является рискованным активом. Мировая статистика показывает, что после отмены золотого стандарта доходность золота находится на уровне доходности акций и выше доходности облигаций.

Рис. 5. CAGR (среднегодовой темп роста и среднегодовая доходность) для основных классов активов

Золото и любые формы инвестиций в него (золотые слитки, ПИФы, обезличенные металлические счета, инвестиционные монеты) традиционно являются консервативным защитным активом в периоды нестабильности фондовых рынков и могут составлять лишь часть инвестиционного портфеля в зависимости от горизонта инвестирования и консервативности стратегии. Например, Банк России хранит в золоте только 20% своих активов.

Рис. 6. Сравнительные графики изменения котировок тройской унции золота, индекса S&P500 и индекса Московской биржи, 1974–2002. Источник: TradingView

Рассматривать золото как единственный инвестиционный актив не стоит. Кроме того, в отличие от акций и облигаций, не позволяет получать дополнительный денежный поток в виде дивидендов или купонных выплат.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба