Акции Chevron выросли вслед за ценами на нефть

Стоимость бумаг превышает усредненный 12-месячный целевой уровень

За последние недели нефть скинула 18%

Участники рынка опционов придерживаются слегка «медвежьих» оценок на начало 2023 года

7 марта нефтяные котировки достигли локального пика в 130,50 доллара за баррель, после чего началась коррекция. Тем не менее, торгуясь по $107,10, нефть все еще на 74% выше уровней начала апреля 2021 года. Скачок цен объясняется восстановлением глобального спроса и угрозами поставкам со стороны российско-украинского конфликта.

Акции Chevron (NYSE:CVX) выросли вместе с акциями многих других энергетических компаний. В целом бумаги CVX за последние три месяца прибавили 40,5%, а прирост за последние 12 месяцев составляет 58,8%. Последние недели акции провели в боковом тренде.

12-месячная динамика CVX

Источник: Investing.com

Рост ценового давления и процентных ставок, как правило, положительно сказывается на доходах нефтяных компаний. Учитывая, что инфляция достигла 40-летних максимумов, энергетический гигант должен и дальше наращивать прибыль.

Однако проблема заключается в том, что высокие нефтяные котировки сейчас объясняются российско-украинским конфликтом. Успешные мирные переговоры могут лишить нефть существенной части премии. Аналитики полагают, что в течение следующих трех-пяти лет CVX будет наращивать прибыль примерно на 7,3% в год.

В последний раз я писал о CVX 20 сентября 2021 года, т.е. чуть более шести месяцев назад. Тогда я присвоил акциям «бычий» рейтинг. С тех пор инвестиционная отдача от CVX (включая дивиденды) составила 72,9%, что на порядки превышает результат S&P 500 в 2,2%. Перспективы нефтяного гиганта зависят от перспектив спроса, цен на нефть и возможных нормативных изменений.

В своей оценке CVX я опирался на мнения как экспертов с Уолл-стрит, так и непосредственных участников рынка опционов. В сентябре аналитики ожидали роста CVX, а усредненный 12-месячный целевой уровень акций примерно на 28% превышал их тогдашнюю цену. Таким образом, даже с учетом довольно высокой волатильности CVX потенциальная прибыль перевешивала риски.

Что касается участников рынка опционов, то их прогнозы на начало 2022 года были слегка оптимистичными, а на середину марта — преимущественно нейтральными.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены опционов колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Тем читателям, которые хотят глубже погрузиться в этот аспект рыночного анализа, я советую ознакомиться с монографией CFA Institute.

Прошло более полугода с момента моей последней публикации относительно CVX, и украинский кризис успел потрясти энергетические рынки. На этом фоне я пересчитал прогнозы для CVX на конец 2022 года, сравнив результаты с текущим ценовым таргетом от экспертов с Уолл-стрит.

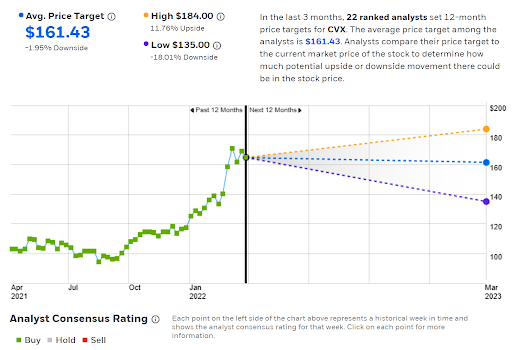

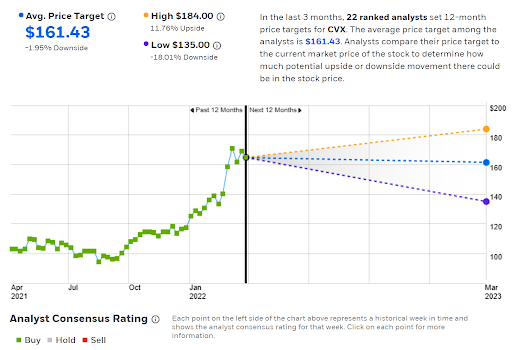

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций CVX от 22 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Следует делать поправку на то, что активная фаза российско-украинского конфликта началась около пяти недель назад (24 февраля). Рейтинг бумаг остается «бычьим», однако 12-месячный целевой уровень расположен на 1,95% ниже их текущей цены.

Рейтинг и ценовые таргеты CV

Источник: E-Trade

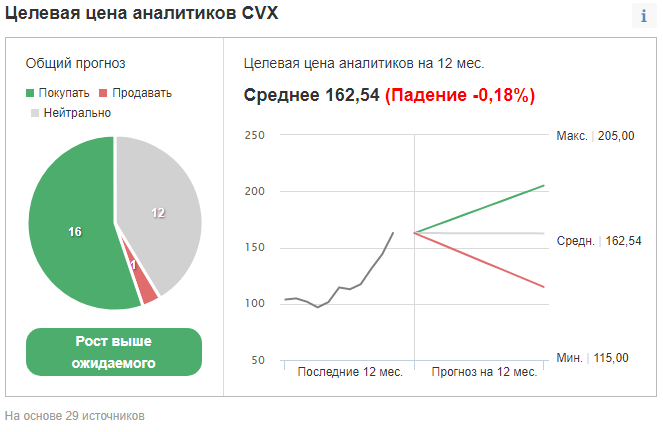

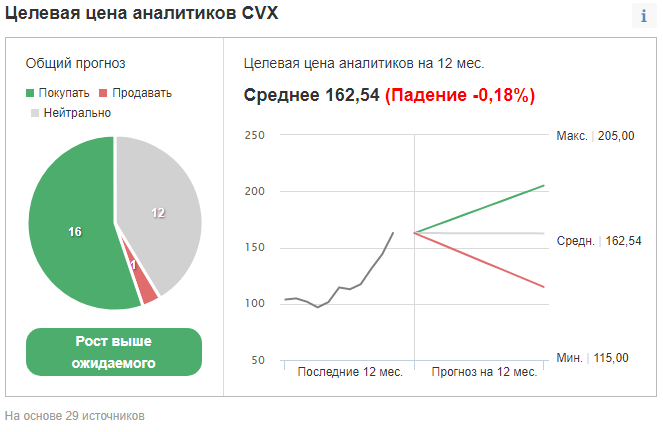

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 29 индивидуальных аналитиков. В целом эксперты заняли «бычью» позицию, однако ценовой таргет все равно расположен ниже текущей цены акций (на 5,4%).

В сентябре усредненный 12-месячный целевой уровень составлял около 124 долларов, тогда как сейчас таргетом является отметка в 162 доллара. Фактически, стоимость акций росла быстрее, чем целевой уровень.

Ожидания участников рынка опционов

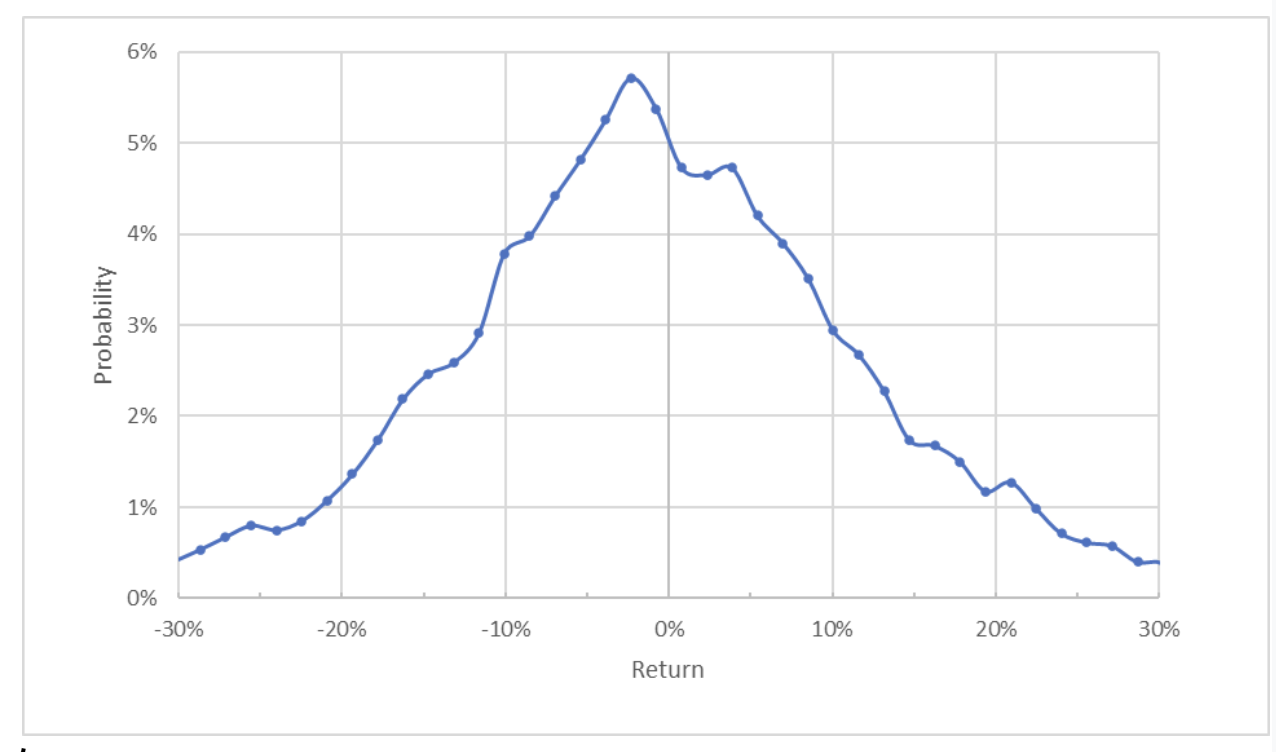

Я проанализировал ожидания трейдеров на середину 2022 года (при помощи опционов на 17 июня) и начало 2023 года (с использованием опционов с датой экспирации 20 января 2023 года).

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 17 июня 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Прогноз на следующие 2,6 месяца в целом симметричен, однако пиковая вероятность соответствует отрицательному исходу, а точнее, снижению акций на 2,3%. Годовая волатильность, рассчитанная на основе этого распределения, составляет 30,4%. В сентябре этот показатель равнялся 29%.

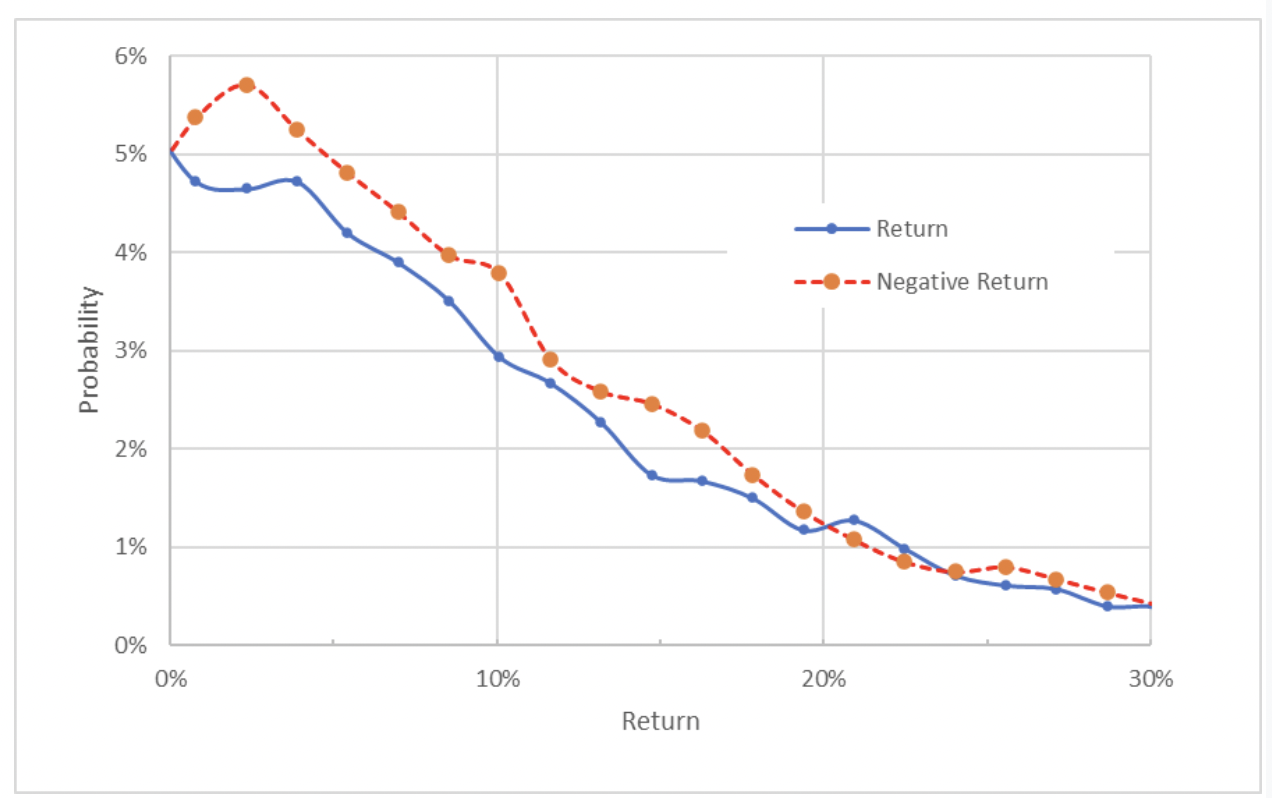

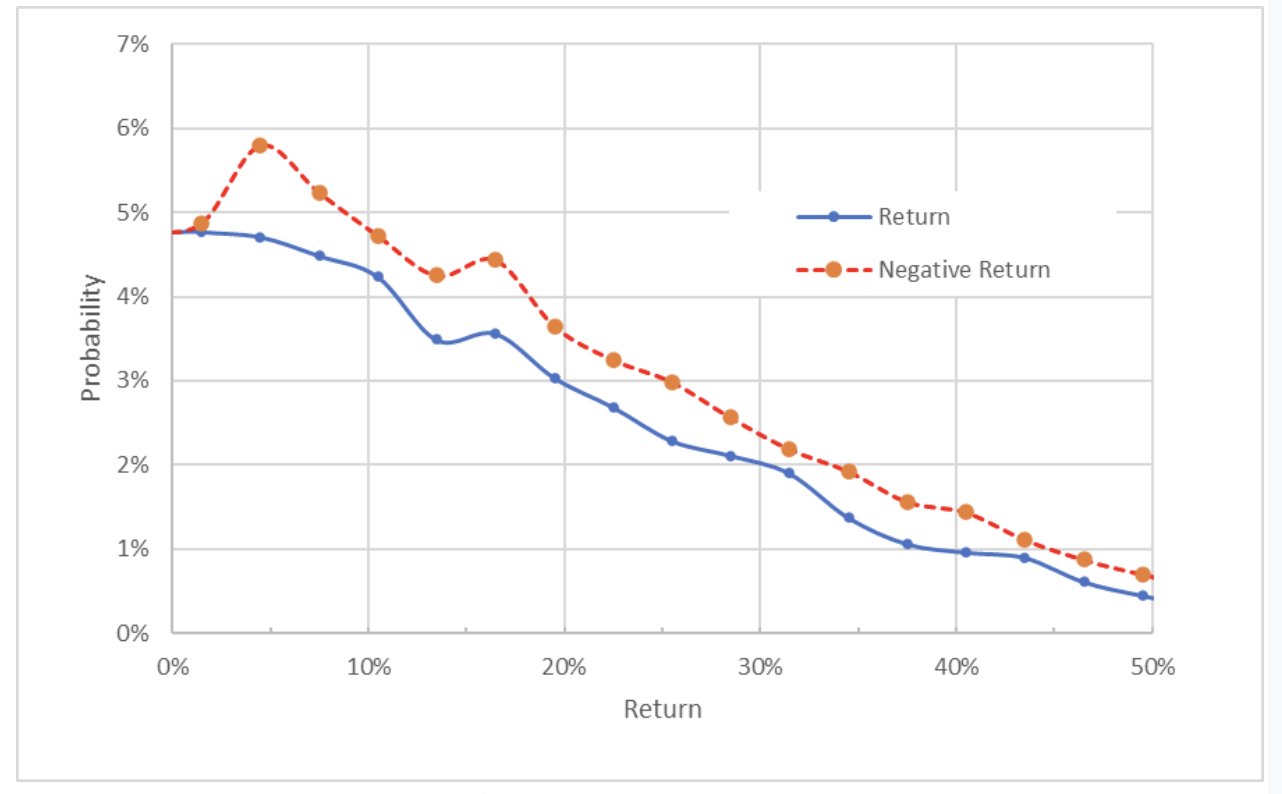

В целях упрощения прямого сравнения вероятностей роста и падения акций я нанесу их на положительную сторону оси “x”.

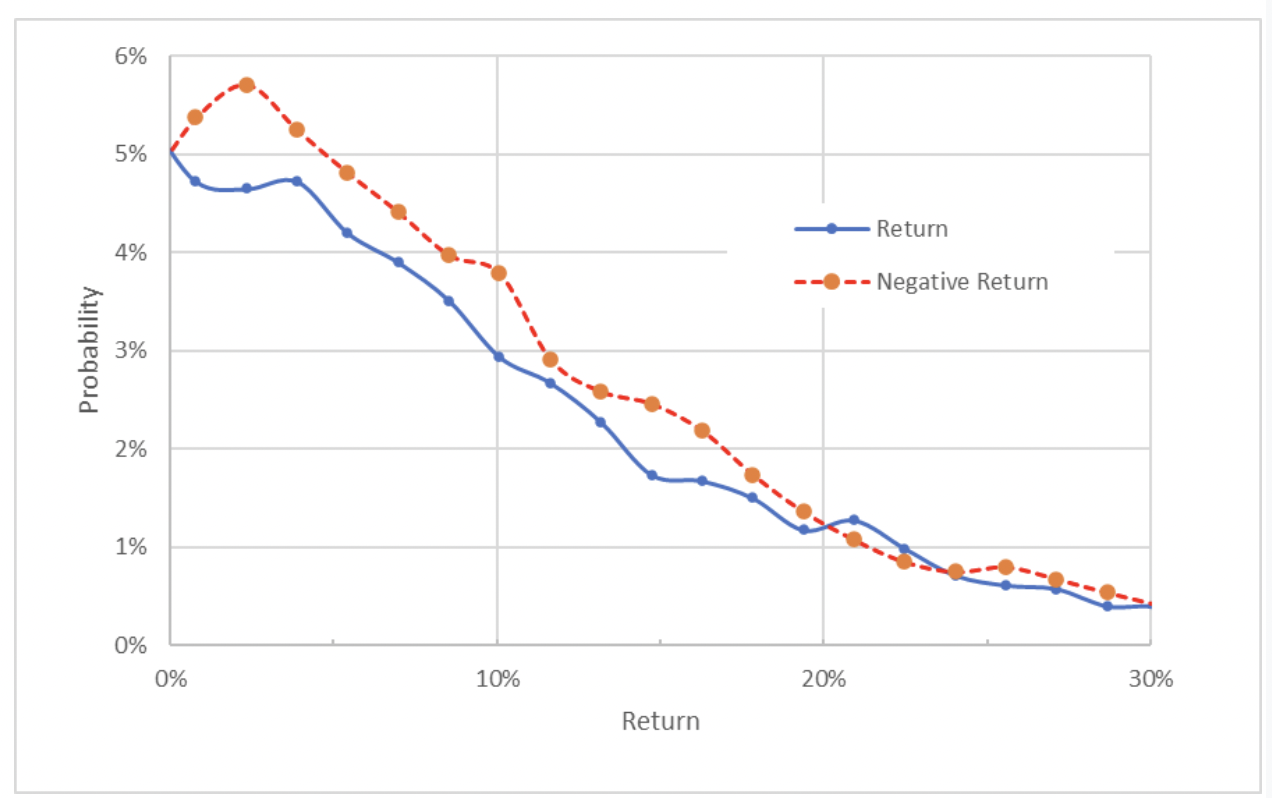

Прогноз динамики акций к 17 июня 2022 года

Как можно заметить, вероятность отрицательного исхода (красная линия) превышает вероятность роста акций на сопоставимую величину (отмеченную синей линией) на протяжении практически всей кривой. Это указывает на слегка «медвежьи» настроения участников рынка опционов.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, которые позволяют защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным, однако с поправкой на него я интерпретирую картину как нейтральную или слегка «медвежью».

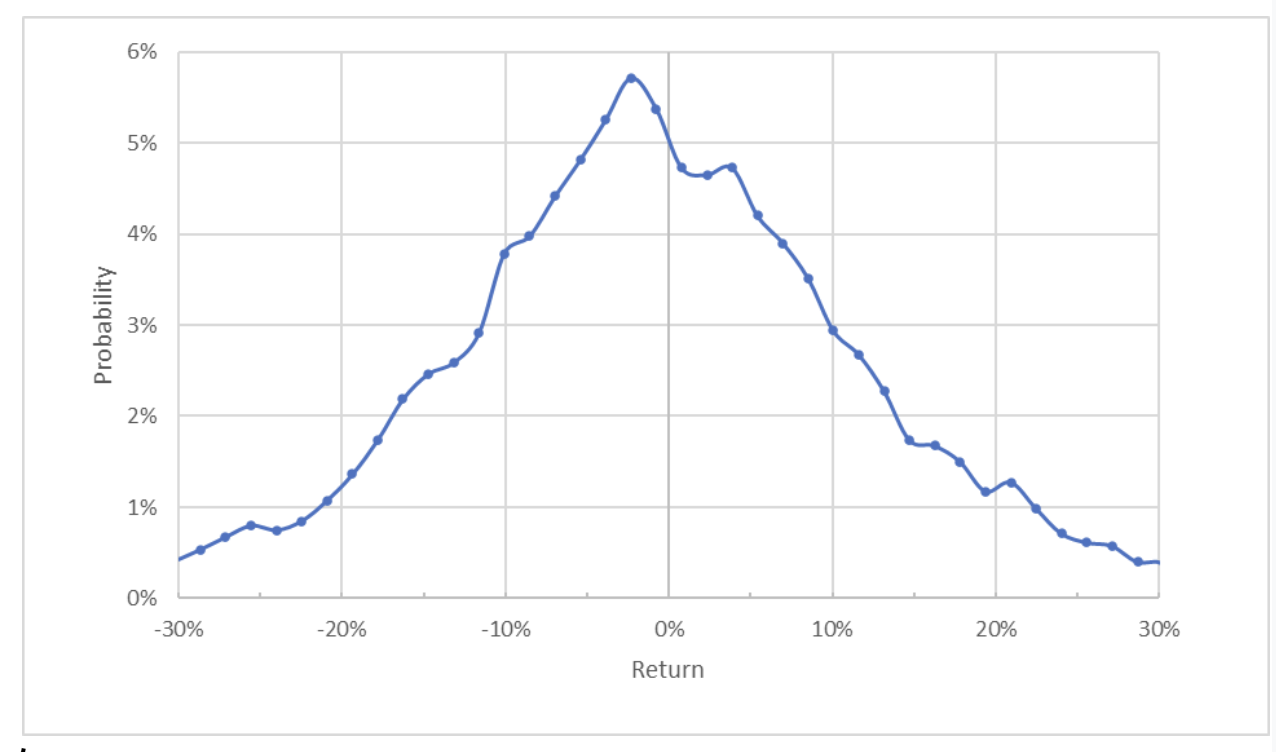

В то же время оценка на следующие 9,7 месяцев демонстрирует более сильный «медвежий» уклон. Пиковая вероятность соответствует снижению акций на 4,5%, а рассчитанная на основе этого распределения годовая волатильность составляет 31,4%. Я интерпретирую этот прогноз как слегка «медвежий».

Прогноз динамики акций к 20 января 2023 года

Таким образом, оценки на середину 2022 и начало 2023 года слегка «медвежьи». Расчетная волатильность довольно стабильна и немного растет со временем.

Подведем итог

За последние 12 месяцев нефтяные компании отыграли многолетние потери. Этому способствовали скачок инфляции и связанные с российско-украинским конфликтом опасения.

Но что ждет акции Chevron, которые за последние 12 месяцев прибавили 58,8%?

Эксперты с Уолл-Стрит в целом настроены оптимистично, однако усредненный 12-месячный таргет расположен немного ниже текущей цены акций. При этом оценки участников рынка опционов на середину 2022 и начало 2023 года несколько «медвежьи». Расчетная волатильность немного выше, чем в сентябре 2021 года, но все еще разумна. Рынок опционов не ожидает существенного снижения CVX.

Учитывая, что CVX торгуется выше 12-месячного целевого уровня, который существенно вырос за последние шесть месяцев, а рынок опционов ожидает незначительного снижения акций, я понижаю рейтинг Chevron с «бычьего» до нейтрального. Даже принимая во внимание инфляционную среду и возможность ценовых скачков из-за конфликта между Россией и Украиной, акции Chevron имеют ограниченный потенциал роста.

Стоимость бумаг превышает усредненный 12-месячный целевой уровень

За последние недели нефть скинула 18%

Участники рынка опционов придерживаются слегка «медвежьих» оценок на начало 2023 года

7 марта нефтяные котировки достигли локального пика в 130,50 доллара за баррель, после чего началась коррекция. Тем не менее, торгуясь по $107,10, нефть все еще на 74% выше уровней начала апреля 2021 года. Скачок цен объясняется восстановлением глобального спроса и угрозами поставкам со стороны российско-украинского конфликта.

Акции Chevron (NYSE:CVX) выросли вместе с акциями многих других энергетических компаний. В целом бумаги CVX за последние три месяца прибавили 40,5%, а прирост за последние 12 месяцев составляет 58,8%. Последние недели акции провели в боковом тренде.

12-месячная динамика CVX

Источник: Investing.com

Рост ценового давления и процентных ставок, как правило, положительно сказывается на доходах нефтяных компаний. Учитывая, что инфляция достигла 40-летних максимумов, энергетический гигант должен и дальше наращивать прибыль.

Однако проблема заключается в том, что высокие нефтяные котировки сейчас объясняются российско-украинским конфликтом. Успешные мирные переговоры могут лишить нефть существенной части премии. Аналитики полагают, что в течение следующих трех-пяти лет CVX будет наращивать прибыль примерно на 7,3% в год.

В последний раз я писал о CVX 20 сентября 2021 года, т.е. чуть более шести месяцев назад. Тогда я присвоил акциям «бычий» рейтинг. С тех пор инвестиционная отдача от CVX (включая дивиденды) составила 72,9%, что на порядки превышает результат S&P 500 в 2,2%. Перспективы нефтяного гиганта зависят от перспектив спроса, цен на нефть и возможных нормативных изменений.

В своей оценке CVX я опирался на мнения как экспертов с Уолл-стрит, так и непосредственных участников рынка опционов. В сентябре аналитики ожидали роста CVX, а усредненный 12-месячный целевой уровень акций примерно на 28% превышал их тогдашнюю цену. Таким образом, даже с учетом довольно высокой волатильности CVX потенциальная прибыль перевешивала риски.

Что касается участников рынка опционов, то их прогнозы на начало 2022 года были слегка оптимистичными, а на середину марта — преимущественно нейтральными.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены опционов колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Тем читателям, которые хотят глубже погрузиться в этот аспект рыночного анализа, я советую ознакомиться с монографией CFA Institute.

Прошло более полугода с момента моей последней публикации относительно CVX, и украинский кризис успел потрясти энергетические рынки. На этом фоне я пересчитал прогнозы для CVX на конец 2022 года, сравнив результаты с текущим ценовым таргетом от экспертов с Уолл-стрит.

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций CVX от 22 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Следует делать поправку на то, что активная фаза российско-украинского конфликта началась около пяти недель назад (24 февраля). Рейтинг бумаг остается «бычьим», однако 12-месячный целевой уровень расположен на 1,95% ниже их текущей цены.

Рейтинг и ценовые таргеты CV

Источник: E-Trade

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 29 индивидуальных аналитиков. В целом эксперты заняли «бычью» позицию, однако ценовой таргет все равно расположен ниже текущей цены акций (на 5,4%).

В сентябре усредненный 12-месячный целевой уровень составлял около 124 долларов, тогда как сейчас таргетом является отметка в 162 доллара. Фактически, стоимость акций росла быстрее, чем целевой уровень.

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на середину 2022 года (при помощи опционов на 17 июня) и начало 2023 года (с использованием опционов с датой экспирации 20 января 2023 года).

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 17 июня 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Прогноз на следующие 2,6 месяца в целом симметричен, однако пиковая вероятность соответствует отрицательному исходу, а точнее, снижению акций на 2,3%. Годовая волатильность, рассчитанная на основе этого распределения, составляет 30,4%. В сентябре этот показатель равнялся 29%.

В целях упрощения прямого сравнения вероятностей роста и падения акций я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 17 июня 2022 года

Как можно заметить, вероятность отрицательного исхода (красная линия) превышает вероятность роста акций на сопоставимую величину (отмеченную синей линией) на протяжении практически всей кривой. Это указывает на слегка «медвежьи» настроения участников рынка опционов.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, которые позволяют защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным, однако с поправкой на него я интерпретирую картину как нейтральную или слегка «медвежью».

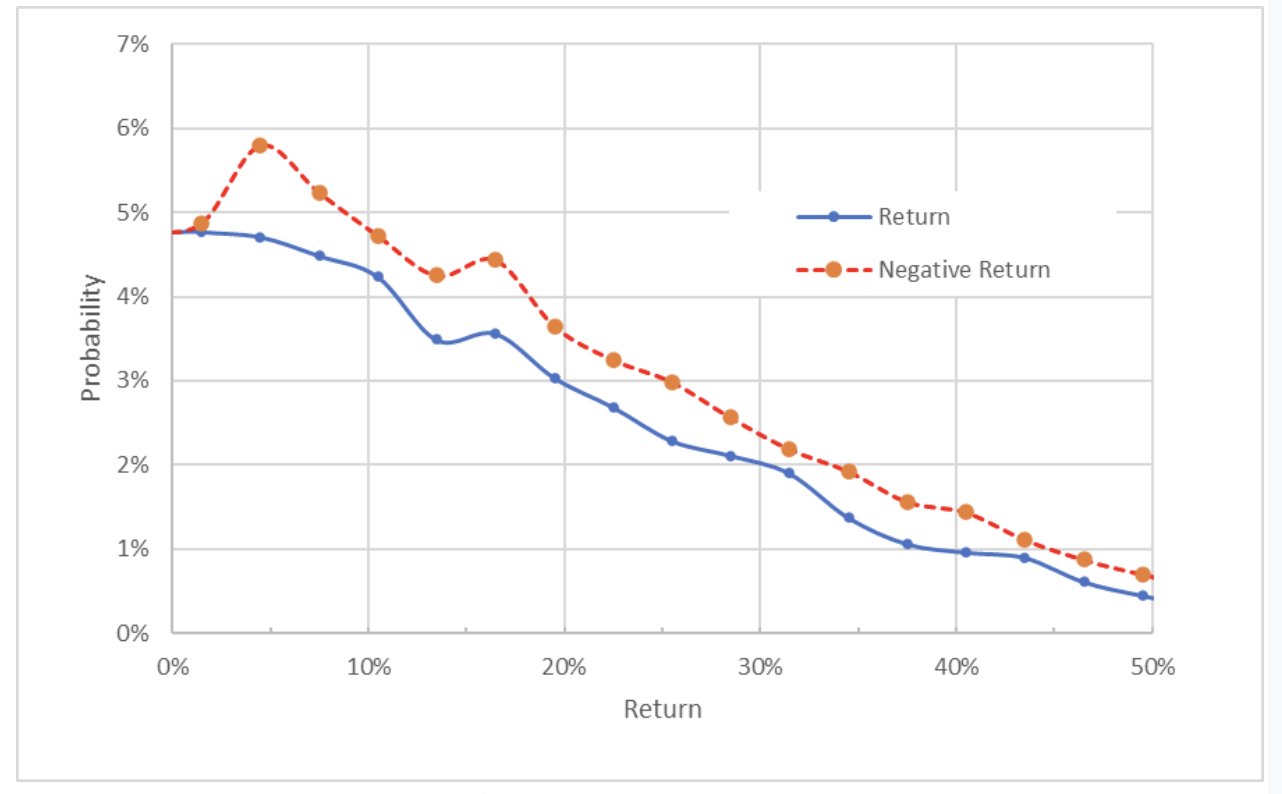

В то же время оценка на следующие 9,7 месяцев демонстрирует более сильный «медвежий» уклон. Пиковая вероятность соответствует снижению акций на 4,5%, а рассчитанная на основе этого распределения годовая волатильность составляет 31,4%. Я интерпретирую этот прогноз как слегка «медвежий».

Прогноз динамики акций к 20 января 2023 года

Таким образом, оценки на середину 2022 и начало 2023 года слегка «медвежьи». Расчетная волатильность довольно стабильна и немного растет со временем.

Подведем итог

За последние 12 месяцев нефтяные компании отыграли многолетние потери. Этому способствовали скачок инфляции и связанные с российско-украинским конфликтом опасения.

Но что ждет акции Chevron, которые за последние 12 месяцев прибавили 58,8%?

Эксперты с Уолл-Стрит в целом настроены оптимистично, однако усредненный 12-месячный таргет расположен немного ниже текущей цены акций. При этом оценки участников рынка опционов на середину 2022 и начало 2023 года несколько «медвежьи». Расчетная волатильность немного выше, чем в сентябре 2021 года, но все еще разумна. Рынок опционов не ожидает существенного снижения CVX.

Учитывая, что CVX торгуется выше 12-месячного целевого уровня, который существенно вырос за последние шесть месяцев, а рынок опционов ожидает незначительного снижения акций, я понижаю рейтинг Chevron с «бычьего» до нейтрального. Даже принимая во внимание инфляционную среду и возможность ценовых скачков из-за конфликта между Россией и Украиной, акции Chevron имеют ограниченный потенциал роста.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба