5 апреля 2022 goldenfront.ru

... Может ли евро победить иену в гонке на кладбище?

Прежде чем говорить что-либо еще, важно отметить, что когда речь идет о валютах развитых стран, можно с уверенностью предположить, что ими манипулируют центральные банки. Центральные банки заинтересованы держать их в довольно жестких рамках, чтобы не допускать раскачивание фундамента мировой финансовой системы. Вдобавок к нагрузке на экономику из-за войны в Украине, единственное, с чем банкиры не хотят иметь дело, - это растущий страх, что фиатная денежная система вот-вот потерпит крах.

Разрушение мифа о том, что валюта развитой страны не подвержена краху, может спровоцировать ситуацию, в которой мы увидим, как осторожные инвесторы массово продают такую валюту. По мере того как благосостояние перетекало из валют в материальные активы, наблюдался стремительный рост инфляции. Разрушение валюты способствует перемещению благосостояния от тех, кто держит теперь бесполезную бумагу, к тем, кто держит другие валюты или материальные активы. Групповое мышление всех основных центральных банков до недавнего времени было конкретизировано в глобальной денежно-кредитной политике, способствующей инфляции для поддержания экономического роста.В настоящее время эта монетарная политика сталкивается с проблемой роста цен при одновременном замедлении экономического роста.

Важно помнить, что выживание систем бумажных валют зависит от веры их пользователей и участников. Появление большого числа новых криптовалют означает то, что вера в существующие бумажные валюты начинает ослабевать.Эти цифровые валюты, заполонившие рынок, не зависят от центральных банков. Также к мнению о том, что нас ожидают серьезные потрясения в мировой финансовой системе, добавляются усилия таких стран, как Китай и Россия, по выводу торговли за пределы доллара. Это происходит в то же время, когда мы видим, что стоимость жизни для 16 государств, использующих валюту евро, выросла до 5.1% в январе, что является новым рекордным показателем, в 2022 году ожидается небольшое повышение процентных ставок, а индекс PPI в Германии составляет 18%, в Испании - 31%.

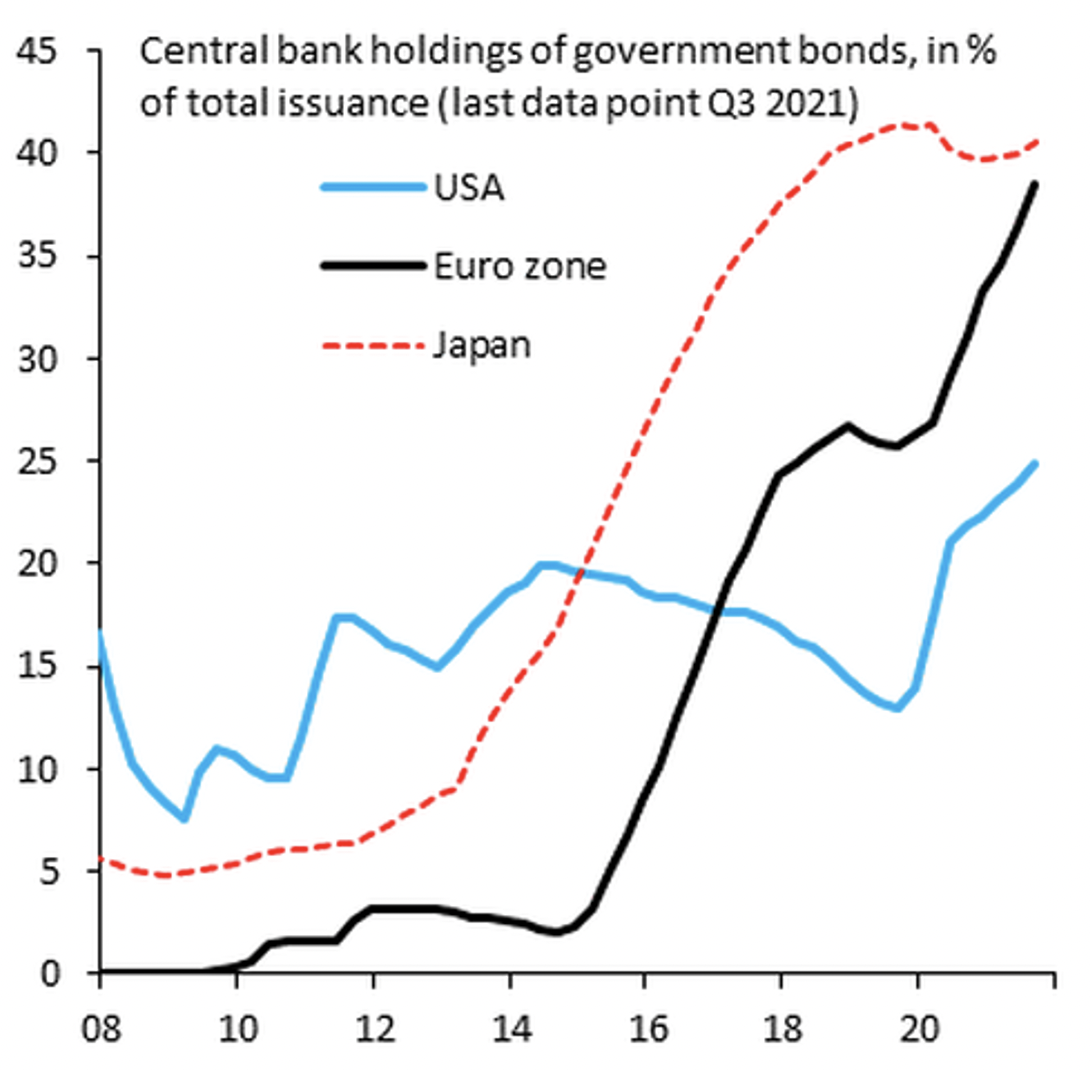

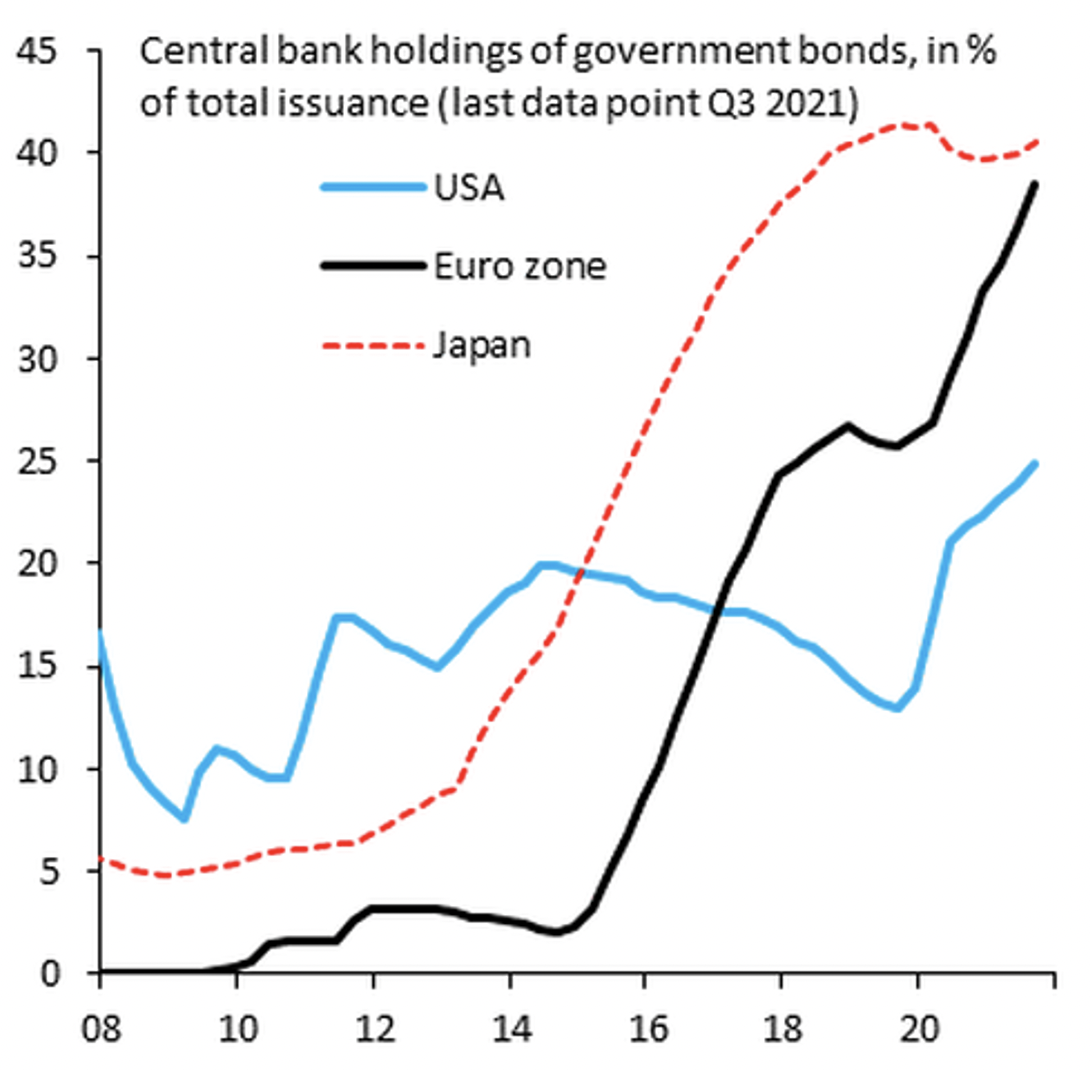

Государственные облигации в собственности центральных банков, в % от суммарной эмиссии на 3 кв. 2021. США – голубым, Еврозона – черным, Япония - красным

Недавно Золтан Позсар (Zoltan Pozsar), инвестиционный стратег Credit Suisse, базирующейся в Нью-Йорке, выступил в СМИ с теорией, которая коснётся всех нас. Он пропагандирует идею о том, что российские санкции в купе со взаимоотношениями с Китаем и кризисом на некоторых сырьевых рынках несут угрозу резервному статусу доллара. Он утверждает, что это приведет к событию Бреттон-Вудс III, где товарное обеспечение может проложить дорогу к твердым деньгам.

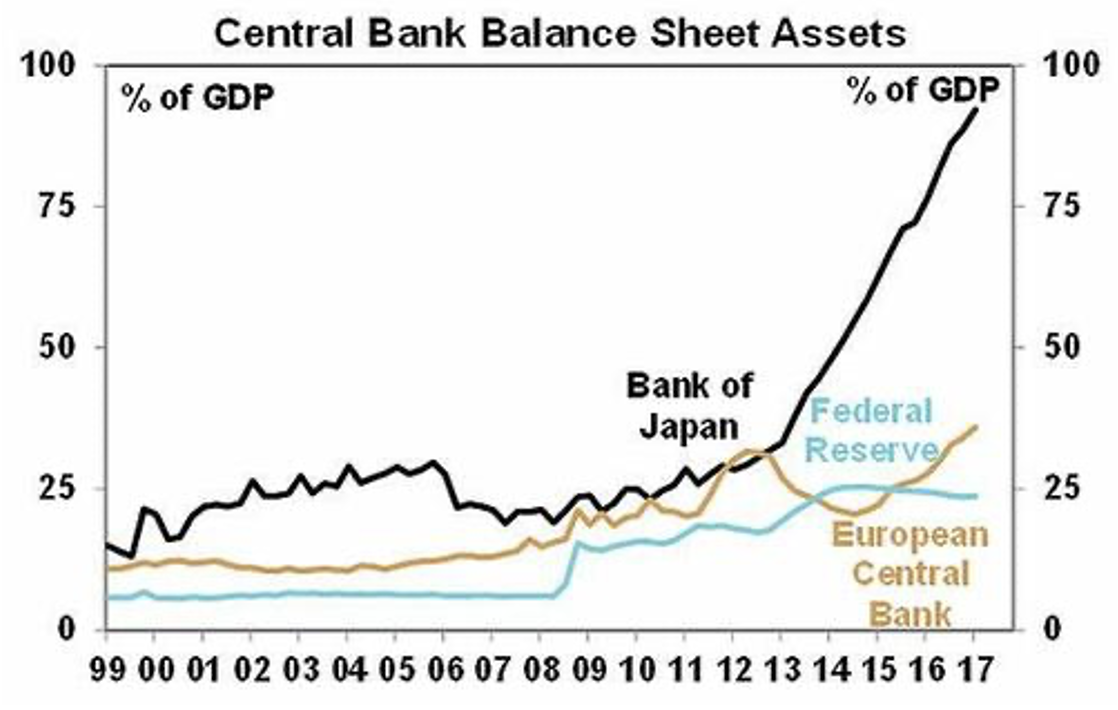

Хотя Золтан Позар (Zoltan Pozsar), возможно, не совсем прав, если мы двигаемся в данном направлении, эффект будет иметь широкие последствия для всех нас. Это привело бы к существенным изменениям взаимоотношений бумажной валюты и материальных активов. Можно привести весомые аргументы в пользу того, что, хотя Банк Японии и занимает первое место по монетизации долга, это может быть недолго. ЕЦБ догоняет остальных по доле государственных облигаций в процентах от общего объема эмиссии. Учитывая все проблемы Европы, большой вопрос заключается в том, чтобы представить себе сценарий, при котором может произойти экономическое возрождение.

Сказать, что обман банковской системы Еврозоны, длящийся уже долгие годы, продолжается, значит преуменьшить масштабы мошенничества, происходящего на наших глазах. Программа, известная как «Target 2», стала спасением евро и отвечает за предотвращение коллапса стран членов Еврозоны. С 2015 года, когда Драги (Draghi) начал количественное смягчение, Бундесбанк производит покупку облигаций на рынке. Итальянский центральный банк зависит от ЕЦБ, закупающего итальянские государственные облигации. Затем Германия отправляет евро в Италию, переводя долг через Target 2 в их немецкий банк. Растущая разница в балансе «Target 2» является результатом того, что немцы взяли эти облигации. Итальянцы также усугубили отток капитала, ликвидировав свои облигации и отправив свои деньги за границу.

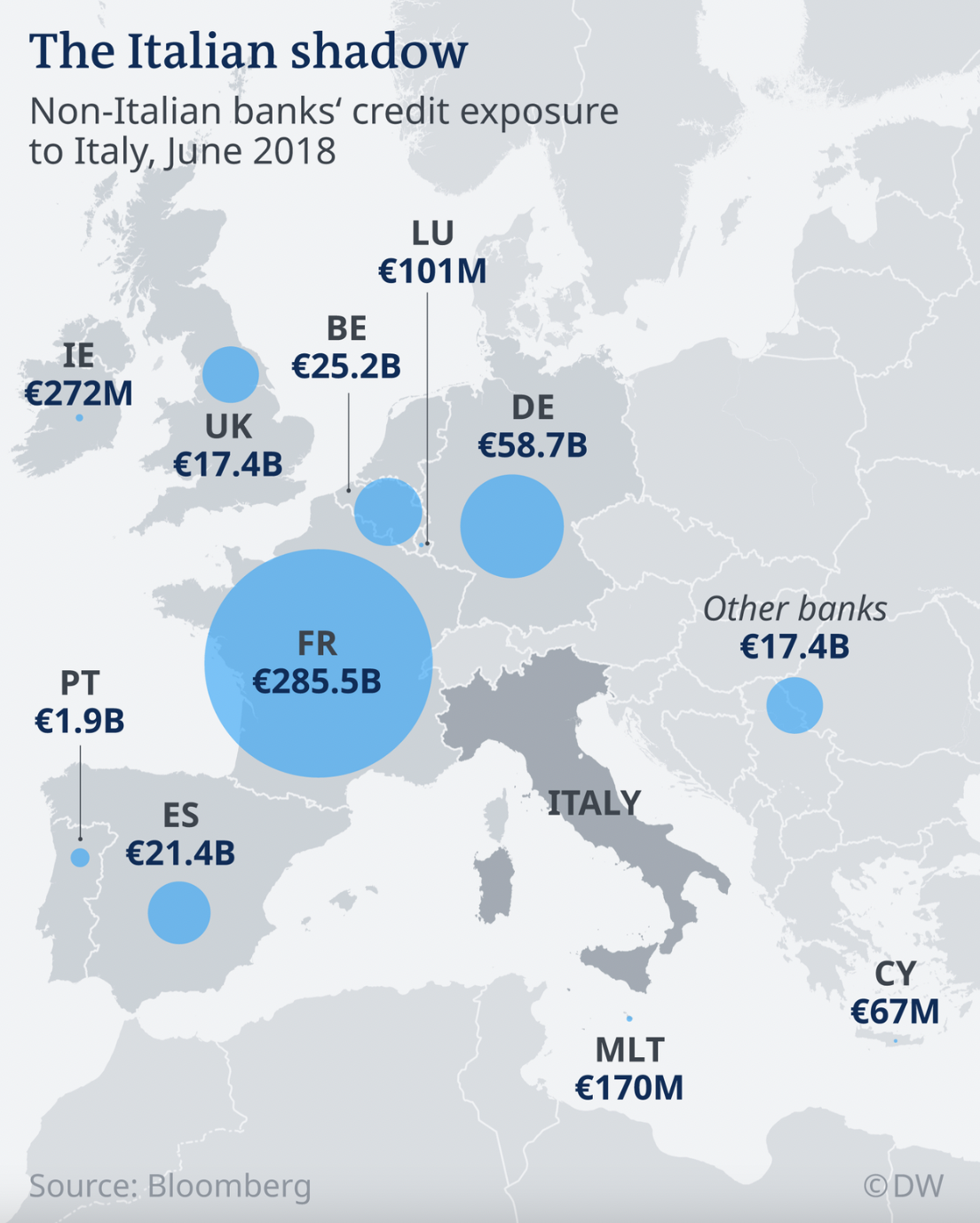

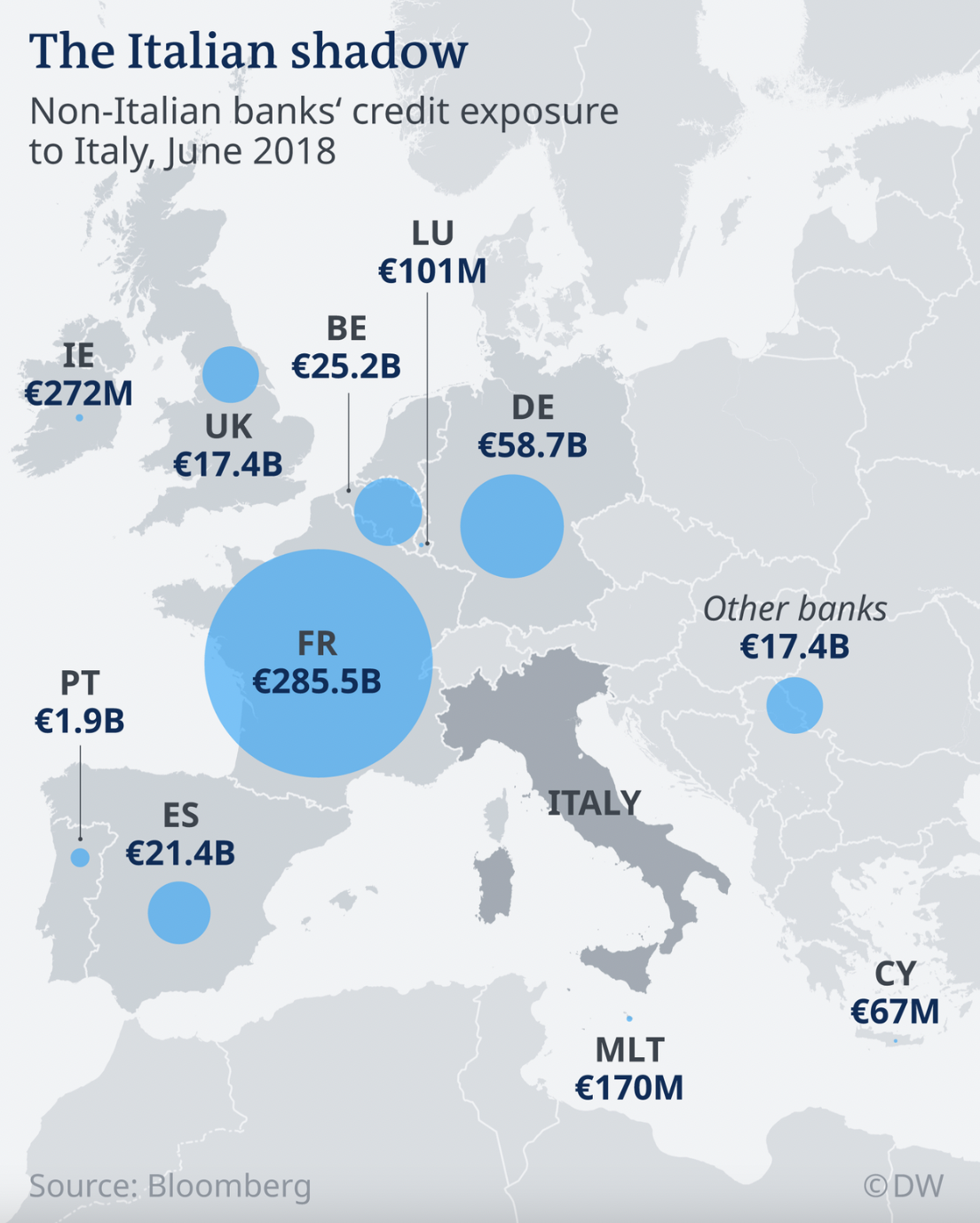

Итальянская тень: итальянские облигации на балансах неитальянских банков на июнь 2018 года

Италия намного хуже после Covid-19

«Target 2» означает огромные долговые требования к немцам, которые не покрывают никакие ценные бумаги. Проще говоря, если Италия (или даже Испания) покинет еврозону, немцы останутся с ничего не стоящими бумагами. В итоге Брюссель и Германия должны продолжать покупать то, что можно считать «плохим долгом», чтобы система удерживалась на плаву.Все это поднимает вопрос о том, когда стоимость евро начнет отражать стресс, который был замаскирован и в значительной степени игнорировался. Проще говоря, перед Европой стоит выбор: положить на баланс Европейского центрального банка большое количество плохих долгов или бороться с дефолтами и вытекающей из них заразой. Для ясности, многие немецкие экономисты критикуют «Target 2» и рассматривают ее как чек, который не может быть обналичен.

Что касается иены, то в течение долгого времени многие инвесторы рассматривали ее в качестве валюты-убежища, причем настолько, что ее называли “вдовьей” ставкой для тех, кто ставил на ее падение. На протяжении многих лет Япония была примером и живым доказательством того, что низкие процентные ставки не являются гарантией экономического роста и процветания. Многие инвесторы не замечают, что BOJ накачивает японский фондовый рынок, покупая ETF. Это переросло в программу, похожую на мошенничество Марио Драги - делай «все, что потребуется», чтобы создать видимость того, что экономика движется вперед. В продолжение мысли о том, что невозможно избежать окончательного краха бума, вызванного кредитной экспансией, много лет назад Людвиг фон Мизес (Ludwig Von Mises) писал: «Альтернатива заключается лишь в том, наступит ли кризис раньше в результате добровольного отказа от дальнейшей кредитной экспансии или позже, как окончательная и полная катастрофа валютной системы». Проще говоря, у BOJ теперь нет иного выбора, кроме как идти напролом, что лишает всякой иллюзии, что все хорошо.

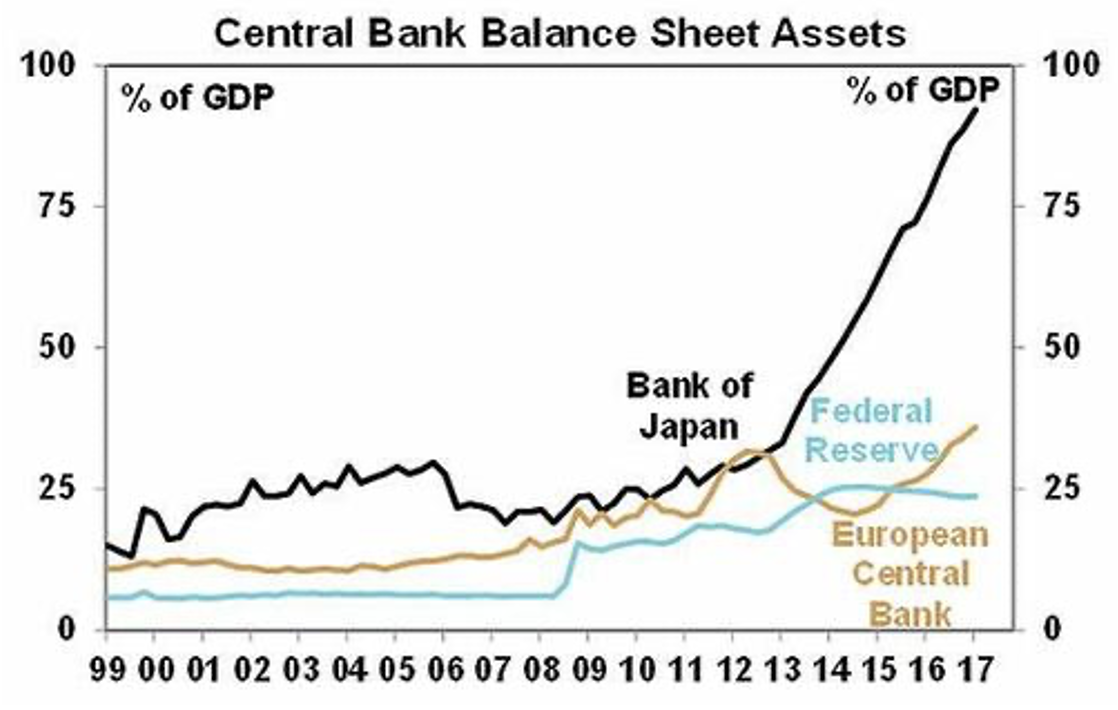

Балансы центральных банков, в % от ВВП. Банк Японии – черным, ФРС – голубым, ЕЦБ - желтым

Япония лидировала в этом эксперименте

До эпохи «у Бернанке есть все ответы» многие из нас критиковали Японию за неспособность самостоятельно решать свои проблемы. В то время идея была в том, что только позволив своим банкам-зомби и промышленности потерпеть крах, Япония сможет очистить систему и двигаться вперед. Вместо этого правительство Японии управляло огромным дефицитом и накопило огромный долг. В течение десятилетий Япония томилась и избежала катастрофы только благодаря тому, что из года в год имела большое положительное сальдо торгового баланса и смогла приспособиться к быстрому росту, происходящему в Китае. Сегодня большая часть этого положительного сальдо торгового баланса исчезла, но огромный долг Японии остался.

После 2008 года Япония решила поставить себя на передний край эксперимента по продвижению своей экономики вперед. Это включает в себя не только расширение баланса BOJ, но и накачивание рынка путем вхождения в рынок ETF, но страна не делает больших шагов в направлении экономических реформ. Все это превратилось в программу, которая, похоже, имеет общую направленность на то, чтобы сделать «все, что потребуется», чтобы экономика двигалась вперед. Проблема в проведении ошибочной политики, заключающейся в том, чтобы никогда не позволять рынку опускаться, а направлять его по пути постоянного роста, пока все сомневающиеся в силе рынка, наконец, не капитулируют, состоит в том, что это препятствует истинному открытию цен.

Недавно появились статьи о том, как центральные банки и правительства исказили истинное ценообразование на фондовых рынках по всему миру. Покупая акции, они забирают или передают целые отрасли промышленности или услуг из частного сектора в государственную собственность или под контроль государства.Ключевое слово здесь «владение».Это связано с тем, что государство может отказаться от контроля над решениями, оставив их в руках руководства.По оценкам, BOJ держит около 35 трлн иен, что составляет примерно 80% японского рынка ETF. В некотором смысле, действия японского центрального банка можно рассматривать не иначе как новую модель «скрытой национализации».

Это курс полон морального вреда, поскольку он разрушает истинное открытие цен, лежащее в основе свободных рынков. Нельзя недооценивать важность взаимосвязи между ценами на активы и сигналами обратной связи, которые они посылают. Они имеют решающее значение при определении стоимости, особенно когда речь идет о таких активах, как акции, облигации, валюта или бумажные обязательства, не имеющие полезной стоимости и не способные к выполнению какой-либо полезной задачи. Когда истинное открытие цен утрачивается или команды менеджеров больше не получают обратной связи от рынка о том, хорошим или плохим являются решения руководства, это ослабляет способность рынка к вознаграждению и наказанию компаний, независимо от того, насколько катастрофичны их решения.

Чтобы сохранить видимость жизнеспособной экономики, центральные банки должны продолжать наращивать кредиты и долги, чтобы не допустить падения экономики. Трудно создать видимость, что все хорошо, если безработица растет, а дефолты стремительно увеличиваются. Это означает, что центральные банки остаются запертыми в коробке, которую построил Бен Бернанке (Ben Bernanke), укрепила Джанет Йеллен (Janet Yellen), а Джером Пауэлл (Jerome Powell) не пытался выбраться из нее. Легко видеть, как политика центрального банка, правильная или неправильная, ложно решает две задачи: укрепляет и поддерживает текущие активы, одновременно укрепляя образ того, что рынки поднимаются выше, потому что наше экономическое будущее становится светлее, а крупные СМИ распространяют эту пропаганду.

Возможно, это начиналось как «краткосрочное решение», но Бен Бернанке (Ben Bernanke) повысил планку, включив печатные станки и наводнив Америку и весь мир QE. Когда другие центральные банки приняли это решение, мир приступил к грандиозному эксперименту. Большая проблема заключается в том, что импульс, похоже, ослабевает вскоре после каждой новой волны стимулов, и постоянно требуется очередное исправление. Сегодняшняя политика не создает истинного роста производительности или реального богатства, а просто повышает стоимость определенных рынков и активов. Это выгодно тем, кто владеет или имеет активы, но практически не приносит пользы или даже вредит бедным или тем, у кого ничего нет. Это также усиливает экономическое неравенство и социальные беспорядки. Суровая реальность, с которой должны столкнуться центральные банкиры, политики и весь мир, заключается в том, что лекарством от высокой инфляции являются высокие процентные ставки. Это не пойдет хорошо и для некоторых является неприемлемым решением.

В течение многих лет Япония и Италия, погрязшие в долгах, находились на искусственной поддержке. Не только размер долга, но и его качество указывают на то, что должно произойти огромное падение стоимости их валют.Ослабление евро или даже иены почти наверняка приведет к укреплению доллара, что может стать катализатором кризиса валют, эмитированных странами с развивающейся рыночной экономикой. Другими словами, существует вероятность того, что подобный инцидент распространится на остальной развитый мир и перерастет в глобальное событие по снижению долговой нагрузки. Скорее всего, это будет рассматриваться как часть великой перезагрузки, которую многие из нас ожидают в определенный момент. Это означает, что обещания будут нарушены, а правила будут переписаны, пока мы будем проходить через стирку. Если я правильно понимаю, эта перезагрузка будет включать в себя массовую передачу благосостояния, когда многие потеряют свои активы, поскольку общество будет переживать чудовищный стресс.

Брюс Уайлдс

Прежде чем говорить что-либо еще, важно отметить, что когда речь идет о валютах развитых стран, можно с уверенностью предположить, что ими манипулируют центральные банки. Центральные банки заинтересованы держать их в довольно жестких рамках, чтобы не допускать раскачивание фундамента мировой финансовой системы. Вдобавок к нагрузке на экономику из-за войны в Украине, единственное, с чем банкиры не хотят иметь дело, - это растущий страх, что фиатная денежная система вот-вот потерпит крах.

Разрушение мифа о том, что валюта развитой страны не подвержена краху, может спровоцировать ситуацию, в которой мы увидим, как осторожные инвесторы массово продают такую валюту. По мере того как благосостояние перетекало из валют в материальные активы, наблюдался стремительный рост инфляции. Разрушение валюты способствует перемещению благосостояния от тех, кто держит теперь бесполезную бумагу, к тем, кто держит другие валюты или материальные активы. Групповое мышление всех основных центральных банков до недавнего времени было конкретизировано в глобальной денежно-кредитной политике, способствующей инфляции для поддержания экономического роста.В настоящее время эта монетарная политика сталкивается с проблемой роста цен при одновременном замедлении экономического роста.

Важно помнить, что выживание систем бумажных валют зависит от веры их пользователей и участников. Появление большого числа новых криптовалют означает то, что вера в существующие бумажные валюты начинает ослабевать.Эти цифровые валюты, заполонившие рынок, не зависят от центральных банков. Также к мнению о том, что нас ожидают серьезные потрясения в мировой финансовой системе, добавляются усилия таких стран, как Китай и Россия, по выводу торговли за пределы доллара. Это происходит в то же время, когда мы видим, что стоимость жизни для 16 государств, использующих валюту евро, выросла до 5.1% в январе, что является новым рекордным показателем, в 2022 году ожидается небольшое повышение процентных ставок, а индекс PPI в Германии составляет 18%, в Испании - 31%.

Государственные облигации в собственности центральных банков, в % от суммарной эмиссии на 3 кв. 2021. США – голубым, Еврозона – черным, Япония - красным

Недавно Золтан Позсар (Zoltan Pozsar), инвестиционный стратег Credit Suisse, базирующейся в Нью-Йорке, выступил в СМИ с теорией, которая коснётся всех нас. Он пропагандирует идею о том, что российские санкции в купе со взаимоотношениями с Китаем и кризисом на некоторых сырьевых рынках несут угрозу резервному статусу доллара. Он утверждает, что это приведет к событию Бреттон-Вудс III, где товарное обеспечение может проложить дорогу к твердым деньгам.

Хотя Золтан Позар (Zoltan Pozsar), возможно, не совсем прав, если мы двигаемся в данном направлении, эффект будет иметь широкие последствия для всех нас. Это привело бы к существенным изменениям взаимоотношений бумажной валюты и материальных активов. Можно привести весомые аргументы в пользу того, что, хотя Банк Японии и занимает первое место по монетизации долга, это может быть недолго. ЕЦБ догоняет остальных по доле государственных облигаций в процентах от общего объема эмиссии. Учитывая все проблемы Европы, большой вопрос заключается в том, чтобы представить себе сценарий, при котором может произойти экономическое возрождение.

Сказать, что обман банковской системы Еврозоны, длящийся уже долгие годы, продолжается, значит преуменьшить масштабы мошенничества, происходящего на наших глазах. Программа, известная как «Target 2», стала спасением евро и отвечает за предотвращение коллапса стран членов Еврозоны. С 2015 года, когда Драги (Draghi) начал количественное смягчение, Бундесбанк производит покупку облигаций на рынке. Итальянский центральный банк зависит от ЕЦБ, закупающего итальянские государственные облигации. Затем Германия отправляет евро в Италию, переводя долг через Target 2 в их немецкий банк. Растущая разница в балансе «Target 2» является результатом того, что немцы взяли эти облигации. Итальянцы также усугубили отток капитала, ликвидировав свои облигации и отправив свои деньги за границу.

Итальянская тень: итальянские облигации на балансах неитальянских банков на июнь 2018 года

Италия намного хуже после Covid-19

«Target 2» означает огромные долговые требования к немцам, которые не покрывают никакие ценные бумаги. Проще говоря, если Италия (или даже Испания) покинет еврозону, немцы останутся с ничего не стоящими бумагами. В итоге Брюссель и Германия должны продолжать покупать то, что можно считать «плохим долгом», чтобы система удерживалась на плаву.Все это поднимает вопрос о том, когда стоимость евро начнет отражать стресс, который был замаскирован и в значительной степени игнорировался. Проще говоря, перед Европой стоит выбор: положить на баланс Европейского центрального банка большое количество плохих долгов или бороться с дефолтами и вытекающей из них заразой. Для ясности, многие немецкие экономисты критикуют «Target 2» и рассматривают ее как чек, который не может быть обналичен.

Что касается иены, то в течение долгого времени многие инвесторы рассматривали ее в качестве валюты-убежища, причем настолько, что ее называли “вдовьей” ставкой для тех, кто ставил на ее падение. На протяжении многих лет Япония была примером и живым доказательством того, что низкие процентные ставки не являются гарантией экономического роста и процветания. Многие инвесторы не замечают, что BOJ накачивает японский фондовый рынок, покупая ETF. Это переросло в программу, похожую на мошенничество Марио Драги - делай «все, что потребуется», чтобы создать видимость того, что экономика движется вперед. В продолжение мысли о том, что невозможно избежать окончательного краха бума, вызванного кредитной экспансией, много лет назад Людвиг фон Мизес (Ludwig Von Mises) писал: «Альтернатива заключается лишь в том, наступит ли кризис раньше в результате добровольного отказа от дальнейшей кредитной экспансии или позже, как окончательная и полная катастрофа валютной системы». Проще говоря, у BOJ теперь нет иного выбора, кроме как идти напролом, что лишает всякой иллюзии, что все хорошо.

Балансы центральных банков, в % от ВВП. Банк Японии – черным, ФРС – голубым, ЕЦБ - желтым

Япония лидировала в этом эксперименте

До эпохи «у Бернанке есть все ответы» многие из нас критиковали Японию за неспособность самостоятельно решать свои проблемы. В то время идея была в том, что только позволив своим банкам-зомби и промышленности потерпеть крах, Япония сможет очистить систему и двигаться вперед. Вместо этого правительство Японии управляло огромным дефицитом и накопило огромный долг. В течение десятилетий Япония томилась и избежала катастрофы только благодаря тому, что из года в год имела большое положительное сальдо торгового баланса и смогла приспособиться к быстрому росту, происходящему в Китае. Сегодня большая часть этого положительного сальдо торгового баланса исчезла, но огромный долг Японии остался.

После 2008 года Япония решила поставить себя на передний край эксперимента по продвижению своей экономики вперед. Это включает в себя не только расширение баланса BOJ, но и накачивание рынка путем вхождения в рынок ETF, но страна не делает больших шагов в направлении экономических реформ. Все это превратилось в программу, которая, похоже, имеет общую направленность на то, чтобы сделать «все, что потребуется», чтобы экономика двигалась вперед. Проблема в проведении ошибочной политики, заключающейся в том, чтобы никогда не позволять рынку опускаться, а направлять его по пути постоянного роста, пока все сомневающиеся в силе рынка, наконец, не капитулируют, состоит в том, что это препятствует истинному открытию цен.

Недавно появились статьи о том, как центральные банки и правительства исказили истинное ценообразование на фондовых рынках по всему миру. Покупая акции, они забирают или передают целые отрасли промышленности или услуг из частного сектора в государственную собственность или под контроль государства.Ключевое слово здесь «владение».Это связано с тем, что государство может отказаться от контроля над решениями, оставив их в руках руководства.По оценкам, BOJ держит около 35 трлн иен, что составляет примерно 80% японского рынка ETF. В некотором смысле, действия японского центрального банка можно рассматривать не иначе как новую модель «скрытой национализации».

Это курс полон морального вреда, поскольку он разрушает истинное открытие цен, лежащее в основе свободных рынков. Нельзя недооценивать важность взаимосвязи между ценами на активы и сигналами обратной связи, которые они посылают. Они имеют решающее значение при определении стоимости, особенно когда речь идет о таких активах, как акции, облигации, валюта или бумажные обязательства, не имеющие полезной стоимости и не способные к выполнению какой-либо полезной задачи. Когда истинное открытие цен утрачивается или команды менеджеров больше не получают обратной связи от рынка о том, хорошим или плохим являются решения руководства, это ослабляет способность рынка к вознаграждению и наказанию компаний, независимо от того, насколько катастрофичны их решения.

Чтобы сохранить видимость жизнеспособной экономики, центральные банки должны продолжать наращивать кредиты и долги, чтобы не допустить падения экономики. Трудно создать видимость, что все хорошо, если безработица растет, а дефолты стремительно увеличиваются. Это означает, что центральные банки остаются запертыми в коробке, которую построил Бен Бернанке (Ben Bernanke), укрепила Джанет Йеллен (Janet Yellen), а Джером Пауэлл (Jerome Powell) не пытался выбраться из нее. Легко видеть, как политика центрального банка, правильная или неправильная, ложно решает две задачи: укрепляет и поддерживает текущие активы, одновременно укрепляя образ того, что рынки поднимаются выше, потому что наше экономическое будущее становится светлее, а крупные СМИ распространяют эту пропаганду.

Возможно, это начиналось как «краткосрочное решение», но Бен Бернанке (Ben Bernanke) повысил планку, включив печатные станки и наводнив Америку и весь мир QE. Когда другие центральные банки приняли это решение, мир приступил к грандиозному эксперименту. Большая проблема заключается в том, что импульс, похоже, ослабевает вскоре после каждой новой волны стимулов, и постоянно требуется очередное исправление. Сегодняшняя политика не создает истинного роста производительности или реального богатства, а просто повышает стоимость определенных рынков и активов. Это выгодно тем, кто владеет или имеет активы, но практически не приносит пользы или даже вредит бедным или тем, у кого ничего нет. Это также усиливает экономическое неравенство и социальные беспорядки. Суровая реальность, с которой должны столкнуться центральные банкиры, политики и весь мир, заключается в том, что лекарством от высокой инфляции являются высокие процентные ставки. Это не пойдет хорошо и для некоторых является неприемлемым решением.

В течение многих лет Япония и Италия, погрязшие в долгах, находились на искусственной поддержке. Не только размер долга, но и его качество указывают на то, что должно произойти огромное падение стоимости их валют.Ослабление евро или даже иены почти наверняка приведет к укреплению доллара, что может стать катализатором кризиса валют, эмитированных странами с развивающейся рыночной экономикой. Другими словами, существует вероятность того, что подобный инцидент распространится на остальной развитый мир и перерастет в глобальное событие по снижению долговой нагрузки. Скорее всего, это будет рассматриваться как часть великой перезагрузки, которую многие из нас ожидают в определенный момент. Это означает, что обещания будут нарушены, а правила будут переписаны, пока мы будем проходить через стирку. Если я правильно понимаю, эта перезагрузка будет включать в себя массовую передачу благосостояния, когда многие потеряют свои активы, поскольку общество будет переживать чудовищный стресс.

Брюс Уайлдс

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба