2 июня 2022 Иволга Капитал Хохрин Андрей

Недавние события как общего санкционного толка, так и прикладные — уход в минус одного из старейших брокеров — заставили многих задуматься о сохранности активов на своих брокерских счетах. Увы, результатом раздумий становятся абстрактные страхи, и кажущееся очевидным решение потенциальных проблем в переводе активов в какую-то крупную компанию зеленого, синего или какого-нибудь еще цвета (или перевод между этими компаниями). Ранее было принято считать, что достаточно закупиться бумагами и не держать кэш на счетах. В этом случае можно будет вывести бумаги но, пример “Универа” показал (в очередной, а не в первый, раз), что это не так.

В этом материале конкретизируем риски утраты активов и способы их блокирования.

На самом деле, источников угрозы мало, всего 2, но у каждого из них много вариантов развития.

Риск первый. Убыток на соседнем брокерском счете

В стандартном случае большинство клиентов любого брокера находится на “общем” брокерском счете. Это один счет, разбитый на множество субсчетов, которые закреплены за клиентами. В последние годы, этот риск получил отягчающее обстоятельство в виде единой денежной позиции для работы на нескольких площадках.

В чем же риск? Например, есть общий брокерский счет объемом 1 млрд руб. один из субсчетов принадлежит клиенту с активами 100 млн р. Этот клиент приобретает евробонды с плечом, на 300 млн р. В какой-то момент цена евробонда резко падает на 80%, без возможности закрыть позицию (что мы видели недавно на практике). Убыток для общего брокерского счета составит 240 млн р. 100 из них “закроет” клиент своими активами, а оставшиеся 140 млн р убытка надо будет закрыть из оставшихся 900 млн активов других клиентов. Пример предельно упрощен, но принцип работы риска раскрывает. И да, у брокера есть собственный капитал, которым он покроет возможные потери, но любой капитал конечен.

Единая денежная позиция, которая добавляет инвестору комфорта в работе с рынками, также может увеличить наступление риск-события, потому что к потерям приводят ситуации нестандартные, и заранее не понять, на какой площадке они возникнут. Так, недавний обвал акций на половину стоимости за 1 сессию вряд ли был опасен для общего счета. Риск-менеджеры принудительно закроют потенциально опасные позиции, ликвидность-то есть. А вот спрогнозировать, что очень емкий рынок еврооблигаций, где большая часть инструментов имеет международный рейтинг, близкий к инвестиционному, в один момент потеряет и ликвидность, и бОльшую часть стоимости — сложно. Предотвратить последствия таких событий риск-менеджмент не может. Аналогичная ситуация произошла с депозитарными расписками. А пару лет назад мы видели то же, даже хуже, на срочном рынке, когда цена нефти показала значения ниже нуля. Не сложно представить масштаб убытка, если один из клиентов купил контракт по цене 5 центов и был принудительно закрыт по цене минус 1 доллар. убыток в 20 раз превысит стоимость позиции. По счастью, этот контракт не пользуется широким спросом и ту ситуацию все смогли решить без серьезных последствий. В любом случае, чем больше площадок объединены одной позицией, тем, статистически, больше потенциальных рисков.

Риск второй. Согласие на пользование активами

Практически все брокерские регламенты содержат пункты, позволяющие брокеру по умолчанию использовать бумаги и деньги клиента в своих целях (нередко клиенту начисляют какой-то процент на остатки). И варианты использования средств, в теории, могут быть весьма творческими. Можно “помогать” банку, смежному с брокером, или организатор ВДО, например, может выкупить часть размещения, занимая у своих клиентов. Известны случаи, когда группа компаний (включая брокерскую), скупала недвижимое имущество, занимая деньги под активы клиентов на брокерских счетах.

Если брокер на этом использовании заработал, всем хорошо. Сложности начинаются, если занятые под залог клиентских активов деньги вернуть не получается. В этом случае, счета клиентов, давших согласие на пользование их активами, могут быть частично обременены, заблокированы и т.п.

Решение проблемы кажется очевидным — запретить брокеру использовать свои средства, такая опция есть. Первое, что вы получите в ответ (бывают исключения) — более высокие комиссии. Однако и само это решение не защитит счет в полной мере. Допустим, на общем брокерском счете есть 100 счетов. 99 клиентов дали брокеру согласие на использование собственных средств, а 1 клиент отказался. При каких-то неблагоприятных обстоятельствах, от действий брокера пострадали эти 99 счетов. А 1 счет не пострадает, но тут возникает вероятность, что он пострадает от первого риска (от потерь на соседнем счете). Это случаи в практике также были, в частности, брокер не выводил деньги всем клиентам на протяжении нескольких недель, пока не решил свои проблемы по возврату заемных денег.

Блокирование риска. Сегрегированный брокерский счет

Указанные риски блокируются использованием сегрегированных (обособленных) брокерских счетов. На этих счетах нет соседей с агрессивной стратегией, брокер не может использовать активы на них. И, даже если брокер прекратил свое существование, вывести активы с такого счета, включая рубли (!) — вопрос нескольких рабочих дней. Все действия будут происходить в соответствии со ст. 39, закона о рынке ценных бумаг (39-ФЗ). В этой же статье есть ссылка на порядок прекращения деятельности профучастника, где указаны сроки и действия, необходимые для возврата активов.

Обособленные счета может открыть любой брокер, но не все брокеры предоставляют данную услугу розничному клиенту. Кроме того, обычно за ведение такого счета брокер берет дополнительную комиссию, либо (как правило, в дополнение), заметно растет уровень основных комиссий. Также станут недоступны ряд сервисов, например, единая денежная позиция на разных рынках.

К сожалению, сегрегированный счет подойдет не каждому инвестору. Хотя проникновение и доступность этой части финансовой культуры неизбежно будет расти. О том, что полезного можно сделать для сохранности своих средств без применения сегрегированного счета — в следующем материале.

Часть 2

В апреле мы писали о двух основных рисках утраты активов, которые могут нести клиенты брокеров. Немногим позже ЦБ подтвердил, что использование брокером денег и ценных бумаг клиента серьезно снижает шансы на возврат активов при банкротстве брокера. Однако какие моменты еще стоит обратить внимание, чтобы минимизировать риски утраты активов на счете?

Скажем сразу, каких-то однозначных, срабатывающих всегда признаков не существует. Но, есть косвенные признаки, которые могут набрать критическую массу, достаточную для принятия решения о смене брокера.

Для начала, можно разделить брокеров на 2 большие группы: просто брокеры и брокеры-банки. В конце 1 квартала проблемы в банковской сфере, вероятно, стали нарастать. Да и ЦБ этого не скрывает, давая послабления банкам (например, в области отчетности). Если бы ЦБ сохранил прежний строгий контроль выполнения нормативов, то мы бы могли столкнуться, скажем мягко, с некоторыми сложностями. Но если вкладчики банка могут еще рассчитывать на помощь АСВ, то клиенты одноименного с ним брокера, скорее всего, не смогут вернуть активы со своих счетов, т.к. возможность использования брокером активов клиента — стандарт отрасли, де факто (начисление %% на остаток по брокерскому счету — тому пример).

Наверно, наиболее высоким уровнем защиты обладают госбанки, понятен механизм решения их проблем с капиталом. Пока государство платежеспособно, вряд ли банк “позарится” на активы брокерского счета. Правда, госбанки сейчас преимущественно находятся под давлением санкций. Санкции — это риски другого плана, они, скорее, доставят неудобства. Но и тут не исключена заморозка части активов на неопределенный срок. Для кого-то это равносильно потере. Сами банки/брокеры, попавшие под санкции, понимают серьезность угрозы. Многие из них уже приобрели или получили альтернативные брокерские лицензии, чтобы иметь больше методов противостояния давлению.

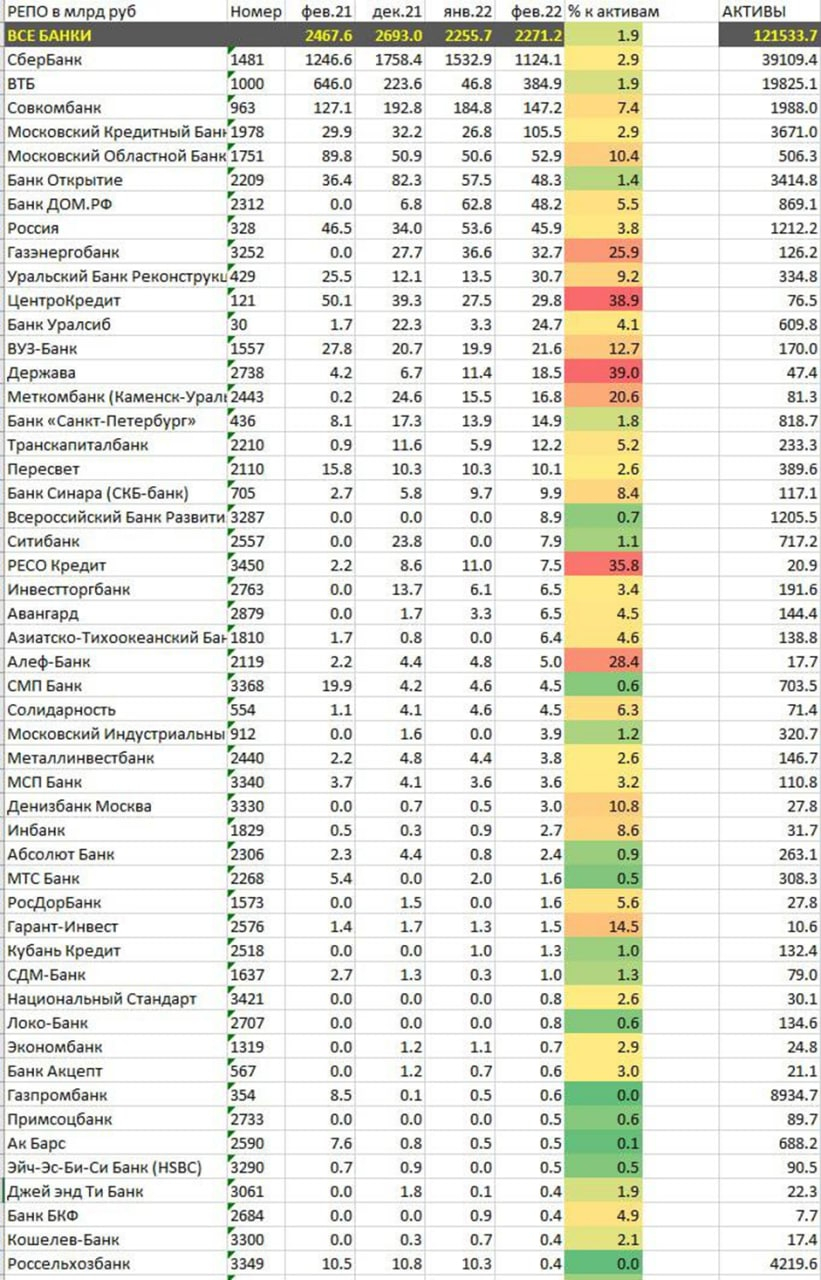

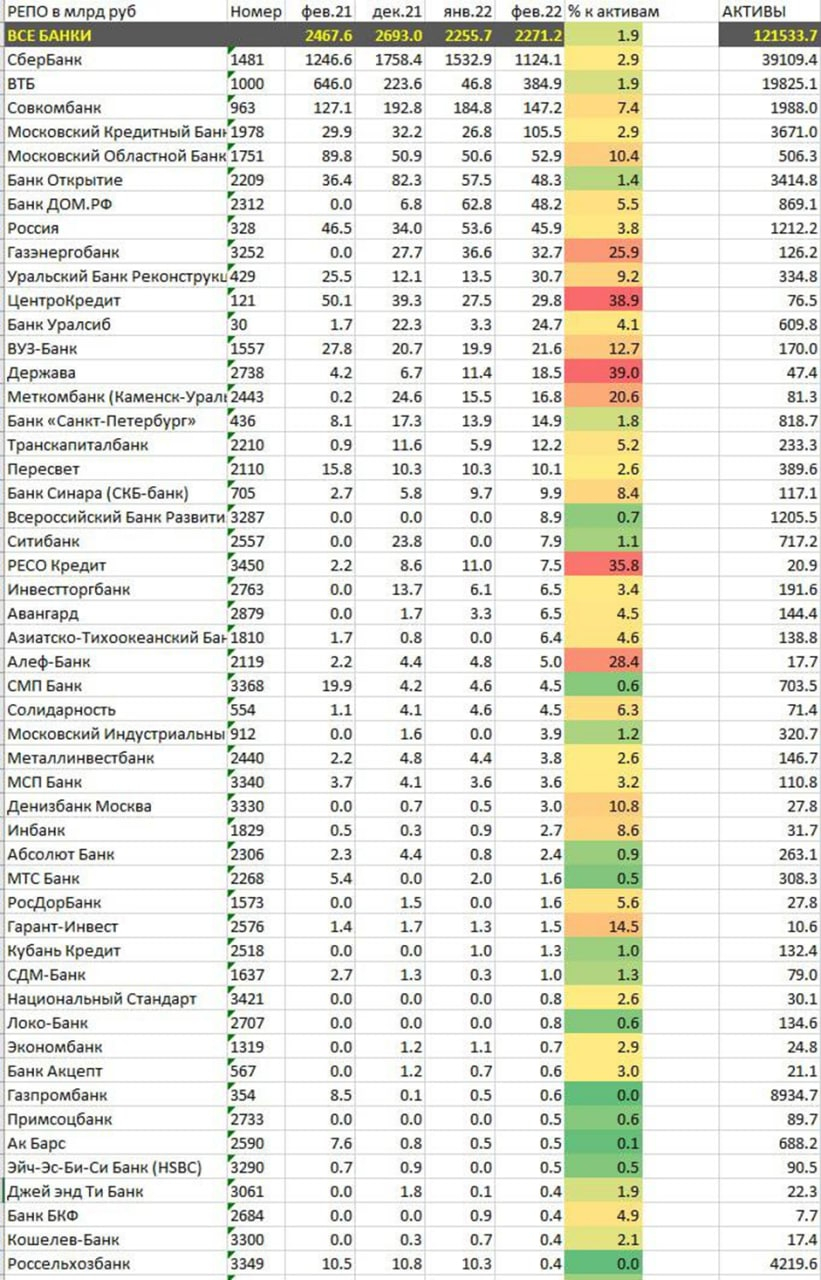

Если говорить не только о госбанках, можно посмотреть объемы РЕПО. Сколько денег привлекает банк на этом рынке. Многие из этих банков предлагают своим клиентам и брокерское обслуживание. Эти значения стоит взять на заметку.

Брокеры, увы, не обязаны отчитываться об объемах операций РЕПО, а было бы полезно. можно было бы предположить, что брокер или имеет большое количество кредитных позиций клиентов, или сам активно занимает под эти же активы на свои нужды. Не имея этого инструмента, надо предметно разбираться в деятельности и структуре.

Какие моменты должнs настораживать в деятельности брокера, на что обратить внимание?

1) Стоит посмотреть, какие финансовые продукты компания хочет продать мне, как клиенту. Наверняка, приходят рассылки, поступают звонки от менеджеров. К потенциально опасным мы бы отнесли создание коробочных продуктов, сложных структурных продуктов. Выпуская такой продукт, брокер берет на себя разнообразные риски. Как правило, структурки содержат опционы, которые эмитированы одной из структур брокера. Конечно, риски просчитываются, хеджируются. но, вряд ли кто-то закладывал риск мгновенного исчезновения ликвидности даже в суверенных бондах или кратного снижения цены в них же. так же существуют и другие явления, с которыми мы столкнулись впервые в этом году и, есть ненулевая вероятность, что столкнемся еще. Тут нужно отделить продажу различных “коробок” сторонних эмитентов. то есть, если российский брокер продал структурную ноту, которую выпустил Barclays, например (это частая практика), то риска не возникает. Также в группу риска можно отнести маржинальные позиции в евробондах (переориентация на азиатские рынки постепенно вернет эту практику). Привлеченное брокером фондирование под эти сделки — это риск брокера, который в этом году уже реализовался.

2) Тарифы и условия обслуживания. Если не крупный брокер предлагает всем своим клиентам брокерскую комиссию равную биржевой, например, и все это не зависит от оборота, то счета объемом несколько сотен тысяч рублей не принесут брокеру прибыли даже в далекой перспективе. На таких тарифах заработать может только биржа. Ради интереса, посмотрите, сколько стоит “бесплатное” ПО QUIK. Счету объемом 300 т.р. надо полгода оборачиваться полностью, каждый день, только чтоб “отбить” затраты на предоставление десктопной и мобильной версии торгового терминала. Стоит насторожиться, если условия предусматривают различного рода начисления на остатки денег и бумаг. Подобная политика привлечения розничного клиента намекает на то, что брокеру/банку в первую очередь нужны ваши активы, а не комиссионный доход. Получая выгоды в виде низких комиссий и допзаработков, клиент берет на себя весь финансовый риск не согласованных с ним операций.

3) Специфическая деятельность. Тут может быть больше всего вариаций, Вот пример близкий нам: брокер занимается организацией выпусков ВДО. Размещения ВДО всегда розничные, профучастники редко остаются конечным держателем таких долгов. Если мой брокер размещает ВДО, сам или в составе команды организаторов, я всегда могу посмотреть ход размещения и распределение заявок. Если все размещение разошлось равномерно относительно мелкими заявками, то брокер заработал комиссию от размещения. Но, если размещение на ⅔ или бОльшую часть ушло одной заявкой, высока вероятность, что организатор забрал бумагу на себя. Использовал он для этого собственные средства или занял под активы клиентов — оба варианта повышают риск клиентов брокера. В первом случае снижается запас прочности брокера перед новыми вызовами, во втором клиент берут на себя риск размещенной бумаги.

Четвертый пункт — наличие зарубежных компаний в структуре — включать не стали. в текущих условиях это может быть как серьезной проблемой, так и хорошим подспорьем. Установить это можно, лишь разобравшись с финансовыми потоками внутри группы. У рядового клиента доступа к таким данным нет.

Что в итоге? Есть брокеры-госбанки, которые имеют максимальное число вариантов защиты, но несут риск санкций и переброски брокерских счетов на какие-то сторонние компании или вовсе, заморозки на неопределенный срок. Их риск уже, наверно, реализован. Есть частные компании (в т.ч. мелкие/средние банки), по которым можно сложить воедино тарифную политику. политику продаж, стороннюю деятельность и, отдельно по банкам, оценить активность на рынке заимствований и степень агрессии в привлечении депозитной массы.

Получается достаточно сложная конструкция, но это лучше чем просто интуитивный выбор брокера.

В этом материале конкретизируем риски утраты активов и способы их блокирования.

На самом деле, источников угрозы мало, всего 2, но у каждого из них много вариантов развития.

Риск первый. Убыток на соседнем брокерском счете

В стандартном случае большинство клиентов любого брокера находится на “общем” брокерском счете. Это один счет, разбитый на множество субсчетов, которые закреплены за клиентами. В последние годы, этот риск получил отягчающее обстоятельство в виде единой денежной позиции для работы на нескольких площадках.

В чем же риск? Например, есть общий брокерский счет объемом 1 млрд руб. один из субсчетов принадлежит клиенту с активами 100 млн р. Этот клиент приобретает евробонды с плечом, на 300 млн р. В какой-то момент цена евробонда резко падает на 80%, без возможности закрыть позицию (что мы видели недавно на практике). Убыток для общего брокерского счета составит 240 млн р. 100 из них “закроет” клиент своими активами, а оставшиеся 140 млн р убытка надо будет закрыть из оставшихся 900 млн активов других клиентов. Пример предельно упрощен, но принцип работы риска раскрывает. И да, у брокера есть собственный капитал, которым он покроет возможные потери, но любой капитал конечен.

Единая денежная позиция, которая добавляет инвестору комфорта в работе с рынками, также может увеличить наступление риск-события, потому что к потерям приводят ситуации нестандартные, и заранее не понять, на какой площадке они возникнут. Так, недавний обвал акций на половину стоимости за 1 сессию вряд ли был опасен для общего счета. Риск-менеджеры принудительно закроют потенциально опасные позиции, ликвидность-то есть. А вот спрогнозировать, что очень емкий рынок еврооблигаций, где большая часть инструментов имеет международный рейтинг, близкий к инвестиционному, в один момент потеряет и ликвидность, и бОльшую часть стоимости — сложно. Предотвратить последствия таких событий риск-менеджмент не может. Аналогичная ситуация произошла с депозитарными расписками. А пару лет назад мы видели то же, даже хуже, на срочном рынке, когда цена нефти показала значения ниже нуля. Не сложно представить масштаб убытка, если один из клиентов купил контракт по цене 5 центов и был принудительно закрыт по цене минус 1 доллар. убыток в 20 раз превысит стоимость позиции. По счастью, этот контракт не пользуется широким спросом и ту ситуацию все смогли решить без серьезных последствий. В любом случае, чем больше площадок объединены одной позицией, тем, статистически, больше потенциальных рисков.

Риск второй. Согласие на пользование активами

Практически все брокерские регламенты содержат пункты, позволяющие брокеру по умолчанию использовать бумаги и деньги клиента в своих целях (нередко клиенту начисляют какой-то процент на остатки). И варианты использования средств, в теории, могут быть весьма творческими. Можно “помогать” банку, смежному с брокером, или организатор ВДО, например, может выкупить часть размещения, занимая у своих клиентов. Известны случаи, когда группа компаний (включая брокерскую), скупала недвижимое имущество, занимая деньги под активы клиентов на брокерских счетах.

Если брокер на этом использовании заработал, всем хорошо. Сложности начинаются, если занятые под залог клиентских активов деньги вернуть не получается. В этом случае, счета клиентов, давших согласие на пользование их активами, могут быть частично обременены, заблокированы и т.п.

Решение проблемы кажется очевидным — запретить брокеру использовать свои средства, такая опция есть. Первое, что вы получите в ответ (бывают исключения) — более высокие комиссии. Однако и само это решение не защитит счет в полной мере. Допустим, на общем брокерском счете есть 100 счетов. 99 клиентов дали брокеру согласие на использование собственных средств, а 1 клиент отказался. При каких-то неблагоприятных обстоятельствах, от действий брокера пострадали эти 99 счетов. А 1 счет не пострадает, но тут возникает вероятность, что он пострадает от первого риска (от потерь на соседнем счете). Это случаи в практике также были, в частности, брокер не выводил деньги всем клиентам на протяжении нескольких недель, пока не решил свои проблемы по возврату заемных денег.

Блокирование риска. Сегрегированный брокерский счет

Указанные риски блокируются использованием сегрегированных (обособленных) брокерских счетов. На этих счетах нет соседей с агрессивной стратегией, брокер не может использовать активы на них. И, даже если брокер прекратил свое существование, вывести активы с такого счета, включая рубли (!) — вопрос нескольких рабочих дней. Все действия будут происходить в соответствии со ст. 39, закона о рынке ценных бумаг (39-ФЗ). В этой же статье есть ссылка на порядок прекращения деятельности профучастника, где указаны сроки и действия, необходимые для возврата активов.

Обособленные счета может открыть любой брокер, но не все брокеры предоставляют данную услугу розничному клиенту. Кроме того, обычно за ведение такого счета брокер берет дополнительную комиссию, либо (как правило, в дополнение), заметно растет уровень основных комиссий. Также станут недоступны ряд сервисов, например, единая денежная позиция на разных рынках.

К сожалению, сегрегированный счет подойдет не каждому инвестору. Хотя проникновение и доступность этой части финансовой культуры неизбежно будет расти. О том, что полезного можно сделать для сохранности своих средств без применения сегрегированного счета — в следующем материале.

Часть 2

В апреле мы писали о двух основных рисках утраты активов, которые могут нести клиенты брокеров. Немногим позже ЦБ подтвердил, что использование брокером денег и ценных бумаг клиента серьезно снижает шансы на возврат активов при банкротстве брокера. Однако какие моменты еще стоит обратить внимание, чтобы минимизировать риски утраты активов на счете?

Скажем сразу, каких-то однозначных, срабатывающих всегда признаков не существует. Но, есть косвенные признаки, которые могут набрать критическую массу, достаточную для принятия решения о смене брокера.

Для начала, можно разделить брокеров на 2 большие группы: просто брокеры и брокеры-банки. В конце 1 квартала проблемы в банковской сфере, вероятно, стали нарастать. Да и ЦБ этого не скрывает, давая послабления банкам (например, в области отчетности). Если бы ЦБ сохранил прежний строгий контроль выполнения нормативов, то мы бы могли столкнуться, скажем мягко, с некоторыми сложностями. Но если вкладчики банка могут еще рассчитывать на помощь АСВ, то клиенты одноименного с ним брокера, скорее всего, не смогут вернуть активы со своих счетов, т.к. возможность использования брокером активов клиента — стандарт отрасли, де факто (начисление %% на остаток по брокерскому счету — тому пример).

Наверно, наиболее высоким уровнем защиты обладают госбанки, понятен механизм решения их проблем с капиталом. Пока государство платежеспособно, вряд ли банк “позарится” на активы брокерского счета. Правда, госбанки сейчас преимущественно находятся под давлением санкций. Санкции — это риски другого плана, они, скорее, доставят неудобства. Но и тут не исключена заморозка части активов на неопределенный срок. Для кого-то это равносильно потере. Сами банки/брокеры, попавшие под санкции, понимают серьезность угрозы. Многие из них уже приобрели или получили альтернативные брокерские лицензии, чтобы иметь больше методов противостояния давлению.

Если говорить не только о госбанках, можно посмотреть объемы РЕПО. Сколько денег привлекает банк на этом рынке. Многие из этих банков предлагают своим клиентам и брокерское обслуживание. Эти значения стоит взять на заметку.

Брокеры, увы, не обязаны отчитываться об объемах операций РЕПО, а было бы полезно. можно было бы предположить, что брокер или имеет большое количество кредитных позиций клиентов, или сам активно занимает под эти же активы на свои нужды. Не имея этого инструмента, надо предметно разбираться в деятельности и структуре.

Какие моменты должнs настораживать в деятельности брокера, на что обратить внимание?

1) Стоит посмотреть, какие финансовые продукты компания хочет продать мне, как клиенту. Наверняка, приходят рассылки, поступают звонки от менеджеров. К потенциально опасным мы бы отнесли создание коробочных продуктов, сложных структурных продуктов. Выпуская такой продукт, брокер берет на себя разнообразные риски. Как правило, структурки содержат опционы, которые эмитированы одной из структур брокера. Конечно, риски просчитываются, хеджируются. но, вряд ли кто-то закладывал риск мгновенного исчезновения ликвидности даже в суверенных бондах или кратного снижения цены в них же. так же существуют и другие явления, с которыми мы столкнулись впервые в этом году и, есть ненулевая вероятность, что столкнемся еще. Тут нужно отделить продажу различных “коробок” сторонних эмитентов. то есть, если российский брокер продал структурную ноту, которую выпустил Barclays, например (это частая практика), то риска не возникает. Также в группу риска можно отнести маржинальные позиции в евробондах (переориентация на азиатские рынки постепенно вернет эту практику). Привлеченное брокером фондирование под эти сделки — это риск брокера, который в этом году уже реализовался.

2) Тарифы и условия обслуживания. Если не крупный брокер предлагает всем своим клиентам брокерскую комиссию равную биржевой, например, и все это не зависит от оборота, то счета объемом несколько сотен тысяч рублей не принесут брокеру прибыли даже в далекой перспективе. На таких тарифах заработать может только биржа. Ради интереса, посмотрите, сколько стоит “бесплатное” ПО QUIK. Счету объемом 300 т.р. надо полгода оборачиваться полностью, каждый день, только чтоб “отбить” затраты на предоставление десктопной и мобильной версии торгового терминала. Стоит насторожиться, если условия предусматривают различного рода начисления на остатки денег и бумаг. Подобная политика привлечения розничного клиента намекает на то, что брокеру/банку в первую очередь нужны ваши активы, а не комиссионный доход. Получая выгоды в виде низких комиссий и допзаработков, клиент берет на себя весь финансовый риск не согласованных с ним операций.

3) Специфическая деятельность. Тут может быть больше всего вариаций, Вот пример близкий нам: брокер занимается организацией выпусков ВДО. Размещения ВДО всегда розничные, профучастники редко остаются конечным держателем таких долгов. Если мой брокер размещает ВДО, сам или в составе команды организаторов, я всегда могу посмотреть ход размещения и распределение заявок. Если все размещение разошлось равномерно относительно мелкими заявками, то брокер заработал комиссию от размещения. Но, если размещение на ⅔ или бОльшую часть ушло одной заявкой, высока вероятность, что организатор забрал бумагу на себя. Использовал он для этого собственные средства или занял под активы клиентов — оба варианта повышают риск клиентов брокера. В первом случае снижается запас прочности брокера перед новыми вызовами, во втором клиент берут на себя риск размещенной бумаги.

Четвертый пункт — наличие зарубежных компаний в структуре — включать не стали. в текущих условиях это может быть как серьезной проблемой, так и хорошим подспорьем. Установить это можно, лишь разобравшись с финансовыми потоками внутри группы. У рядового клиента доступа к таким данным нет.

Что в итоге? Есть брокеры-госбанки, которые имеют максимальное число вариантов защиты, но несут риск санкций и переброски брокерских счетов на какие-то сторонние компании или вовсе, заморозки на неопределенный срок. Их риск уже, наверно, реализован. Есть частные компании (в т.ч. мелкие/средние банки), по которым можно сложить воедино тарифную политику. политику продаж, стороннюю деятельность и, отдельно по банкам, оценить активность на рынке заимствований и степень агрессии в привлечении депозитной массы.

Получается достаточно сложная конструкция, но это лучше чем просто интуитивный выбор брокера.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба