5 апреля 2022 | Hello Group TAUREN

Ранее делал обзор данной компании, писал, что стоит она дорого и с тех пор капитализация упала уже более, чем в 2 раза

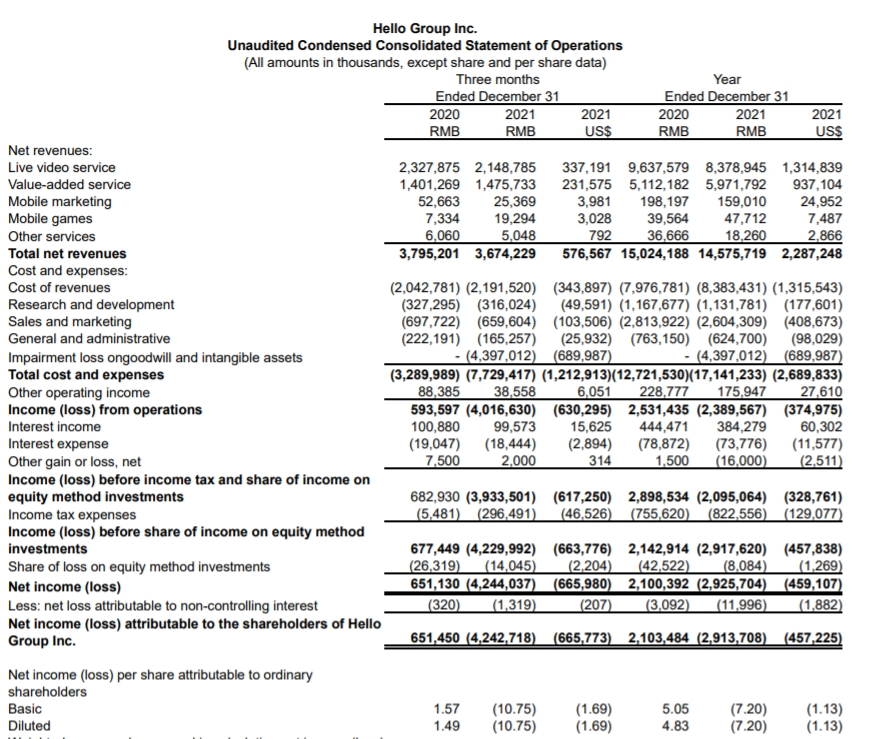

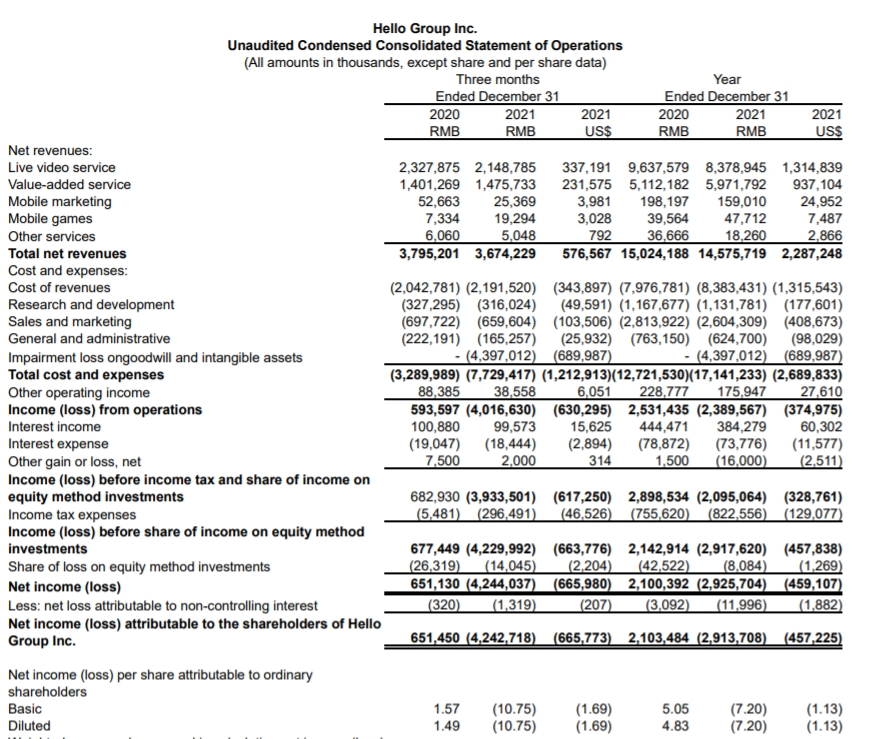

▫Капитализация: $1,1 млрд

▫ Выручка TTM: $2,3 млрд (-3% г/г)

▫Убыток TTM: $0,45 млрд

▫fwd P/E 2022: 5

▫P/B: 0,68

👉Компания показала серьезный убыток из-за списания нематериальных активов и гудвилла на сумму почти $700m, если скорректировать убыток на данную сумму, то компания заработала бы $250m, что предполагало бы P/E около 4,5.

👉Число активных пользователей платформы в 2021м году увеличилось незначительно (всего на 0,26% г/г). Компания скорее всего в дальнейшем продолжит стагнировать, так как проникновение в рынок уже достаточно больше (более 114 млн MAU).

✅Скорректированная чистая рентабельность достаточно высокая — почти 11%. Это хороший показатель для китайской компании. Он показывает, что запас прочности у бизнеса есть. Если рост расходов продолжит немного опережать рост доходов — это будет некритично.

❌У компании сильно упала выручка от услуг видеосервиса (-13% г/г), однако падение замедлилось по итогам 4кв2021 года до почти -8%.

👉Доход от премиальных подписок существенно вырос: +17% г/г. Теперь данный сегмент бизнеса составляет 41% от выручки компании.

❌Не смотря на рост доходов от премиум-подписок, число премиум-пользователей сервисов компании в 4кв2021 снизилось на 11% г/г, платных подписчиков Tantan — на 34% г/г.

❌Бизнес компании не растёт и пока конкретных драйверов для возобновления роста нет, а значит для компании, которая находится в Китае и имеет повышенные регуляторные риски, оценка по текущим и форвардным мультипликаторам не может быть высокой.

Выводы:

На первый взгляд, компания выглядит привлекательной по показателям рентабельности и мультипликаторам, но если посмотреть на ситуацию в глубже, то перспектив роста бизнеса нет. Наоборот, компания теряет аудиторию и доход.

📊 При текущей оценке с FWD P/E 2022 = 5 компания выглядит оценённой справедливо и имеет потенциал 10-15%. Однако, этого мало для того, чтобы покупать.

▫Капитализация: $1,1 млрд

▫ Выручка TTM: $2,3 млрд (-3% г/г)

▫Убыток TTM: $0,45 млрд

▫fwd P/E 2022: 5

▫P/B: 0,68

👉Компания показала серьезный убыток из-за списания нематериальных активов и гудвилла на сумму почти $700m, если скорректировать убыток на данную сумму, то компания заработала бы $250m, что предполагало бы P/E около 4,5.

👉Число активных пользователей платформы в 2021м году увеличилось незначительно (всего на 0,26% г/г). Компания скорее всего в дальнейшем продолжит стагнировать, так как проникновение в рынок уже достаточно больше (более 114 млн MAU).

✅Скорректированная чистая рентабельность достаточно высокая — почти 11%. Это хороший показатель для китайской компании. Он показывает, что запас прочности у бизнеса есть. Если рост расходов продолжит немного опережать рост доходов — это будет некритично.

❌У компании сильно упала выручка от услуг видеосервиса (-13% г/г), однако падение замедлилось по итогам 4кв2021 года до почти -8%.

👉Доход от премиальных подписок существенно вырос: +17% г/г. Теперь данный сегмент бизнеса составляет 41% от выручки компании.

❌Не смотря на рост доходов от премиум-подписок, число премиум-пользователей сервисов компании в 4кв2021 снизилось на 11% г/г, платных подписчиков Tantan — на 34% г/г.

❌Бизнес компании не растёт и пока конкретных драйверов для возобновления роста нет, а значит для компании, которая находится в Китае и имеет повышенные регуляторные риски, оценка по текущим и форвардным мультипликаторам не может быть высокой.

Выводы:

На первый взгляд, компания выглядит привлекательной по показателям рентабельности и мультипликаторам, но если посмотреть на ситуацию в глубже, то перспектив роста бизнеса нет. Наоборот, компания теряет аудиторию и доход.

📊 При текущей оценке с FWD P/E 2022 = 5 компания выглядит оценённой справедливо и имеет потенциал 10-15%. Однако, этого мало для того, чтобы покупать.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба