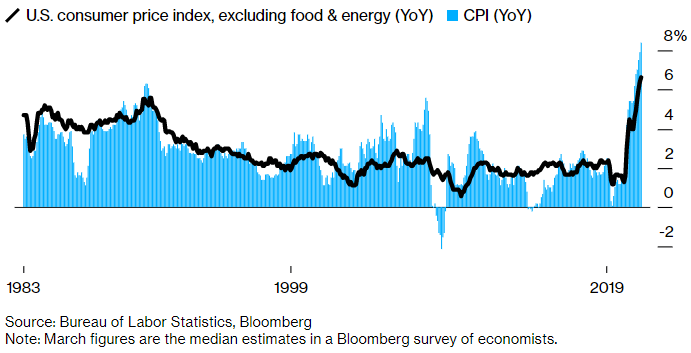

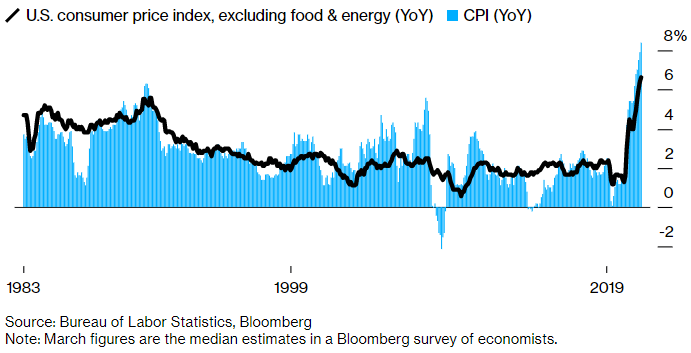

Сегодня в 15:30 мск будут опубликованы данные по потребительской инфляции в США за март. Консенсус-прогноз экономистов, опрошенных Bloomberg, предполагает, что она ускорилась до 8,4% г/г с 7,9% г/г и до 1,2% м/м с 0,80% м/м. Первое значение может стать рекордно высоким с начала 1980-х годов, а второе — с 2005 года. Базовый CPI, как ожидается, вырастет до 6,6% г/г с 6,4% г/г.

Те же самые экономисты прогнозируют, что в четвертом квартале 2022 года темпы роста потребительской инфляции в США замедлятся в среднем до 5,7% г/г. Однако, во-первых, это примерно в три раза выше среднего показателя нескольких допандемийных лет, а, во-вторых, реализация подобных ожиданий предполагает наличие нескольких условий. В частности, ситуация в цепочках поставок должна заметно улучшиться, товарная инфляция должна серьезно замедлиться, а американцы должны сместить фокус расходов с товаров на услуги.

Следует отметить, что инфляция давно стала в США не только экономическим, но и важнейшим политическим фактором. Эксперты Bank of America наблюдают сильную и устойчивую обратную корреляцию между рейтингом одобрения Джо Байдена и инфляцией. В частности, в период с января 2021 года по март 2022 года первый показатель снизился с 56% до 42%, а второй вырос с 1,4% г/г до 7,9% г/г.

На прошлой неделе ФРС заметно прояснила свою позицию, подтвердив серьезность намерений в борьбе с инфляцией. Во вторник член Совета управляющих ФРС Лаэль Брейнард сообщила о том, что борьба с инфляцией является «первоочередной» задачей регулятора, поэтому он может приступить к сокращению своего баланса уже в мае. В среду был опубликован протокол последнего заседания FOMC (15–16 марта), указавший на планы регулятора сокращать свой $9-триллионный баланс на $95 млрд в месяц ($60 млрд гособлигации США + $35 млрд ипотечные ценные бумаги (MBS)), что заметно превысило ожидания рынка на уровне $60–90 млрд. А в четверг глава ФРБ Сент-Луиса Джеймс Буллард предположил, что в рамках борьбы с инфляцией ФРС может столкнуться с необходимостью повысить ставки до 3,5%.

Даже в случае реализации подобного сценария ставка по федеральным фондам в обозримом будущем, скорее всего, продолжит оставаться ниже уровня потребительской инфляции. Теоретически, это — позитивный фактор для рынка акций США, но есть и важный нюанс. В настоящий момент рынок производных инструментов учитывает в ценах рост ставки по федеральным фондам по итогам текущего года на 2,25–2,50%, что станет самым быстрым циклом с 1994 года.

Как известно, для рынка акций важен не столько конкретный уровень ставок, сколько скорость их изменения, поэтому указанные выше перспективы вряд ли радуют инвесторов. Кроме того, уже в мае ФРС может объявить о начале сокращения своего баланса на $95 млрд в месяц, тогда как еще в октябре американский регулятор ежемесячно покупал активы на $120 млрд.

Мы полагаем, что S&P 500 может показать рост по итогам года, однако ближайшие месяцы могут оказаться для индекса весьма непростыми. Как минимум стоит ждать колебаний в широком диапазоне, что создаст отличные возможности для спекуляций.

Те же самые экономисты прогнозируют, что в четвертом квартале 2022 года темпы роста потребительской инфляции в США замедлятся в среднем до 5,7% г/г. Однако, во-первых, это примерно в три раза выше среднего показателя нескольких допандемийных лет, а, во-вторых, реализация подобных ожиданий предполагает наличие нескольких условий. В частности, ситуация в цепочках поставок должна заметно улучшиться, товарная инфляция должна серьезно замедлиться, а американцы должны сместить фокус расходов с товаров на услуги.

Следует отметить, что инфляция давно стала в США не только экономическим, но и важнейшим политическим фактором. Эксперты Bank of America наблюдают сильную и устойчивую обратную корреляцию между рейтингом одобрения Джо Байдена и инфляцией. В частности, в период с января 2021 года по март 2022 года первый показатель снизился с 56% до 42%, а второй вырос с 1,4% г/г до 7,9% г/г.

На прошлой неделе ФРС заметно прояснила свою позицию, подтвердив серьезность намерений в борьбе с инфляцией. Во вторник член Совета управляющих ФРС Лаэль Брейнард сообщила о том, что борьба с инфляцией является «первоочередной» задачей регулятора, поэтому он может приступить к сокращению своего баланса уже в мае. В среду был опубликован протокол последнего заседания FOMC (15–16 марта), указавший на планы регулятора сокращать свой $9-триллионный баланс на $95 млрд в месяц ($60 млрд гособлигации США + $35 млрд ипотечные ценные бумаги (MBS)), что заметно превысило ожидания рынка на уровне $60–90 млрд. А в четверг глава ФРБ Сент-Луиса Джеймс Буллард предположил, что в рамках борьбы с инфляцией ФРС может столкнуться с необходимостью повысить ставки до 3,5%.

Даже в случае реализации подобного сценария ставка по федеральным фондам в обозримом будущем, скорее всего, продолжит оставаться ниже уровня потребительской инфляции. Теоретически, это — позитивный фактор для рынка акций США, но есть и важный нюанс. В настоящий момент рынок производных инструментов учитывает в ценах рост ставки по федеральным фондам по итогам текущего года на 2,25–2,50%, что станет самым быстрым циклом с 1994 года.

Как известно, для рынка акций важен не столько конкретный уровень ставок, сколько скорость их изменения, поэтому указанные выше перспективы вряд ли радуют инвесторов. Кроме того, уже в мае ФРС может объявить о начале сокращения своего баланса на $95 млрд в месяц, тогда как еще в октябре американский регулятор ежемесячно покупал активы на $120 млрд.

Мы полагаем, что S&P 500 может показать рост по итогам года, однако ближайшие месяцы могут оказаться для индекса весьма непростыми. Как минимум стоит ждать колебаний в широком диапазоне, что создаст отличные возможности для спекуляций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба