13 апреля 2022 Альфа-Капитал

Американские рынки снижались на фоне ужесточения риторики ФРС

Обращения за пособиями по безработице на рекордно низких уровнях

Европейские рынки остро реагируют на внешние факторы

Самый масштабный локдаун в Китае продолжается, по домам почти 200 млн чел

Рынок рублевых долгов подрос в ответ на снижение ключевой ставки ЦБ

Минфин не собирается выходить на рынок в этом году

ЦБ отпускает возжи на валютном рынке

Розничные инвесторы правят рынком рублевого долга

Нефть снижается на фоне китайских локдаунов

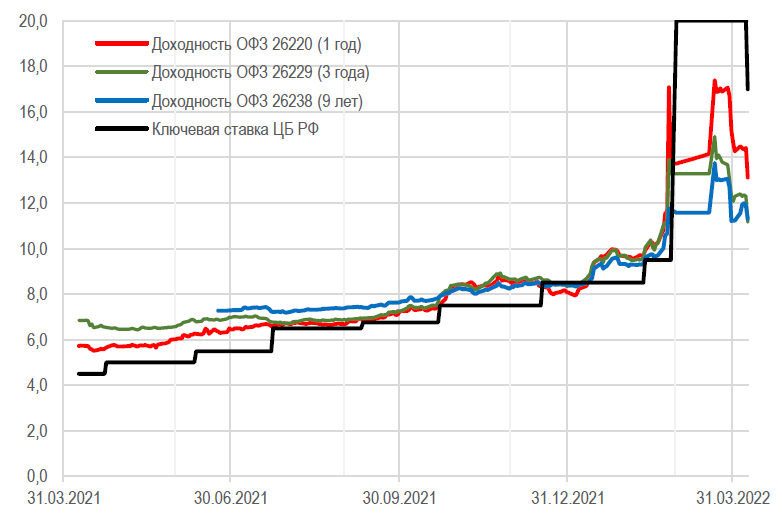

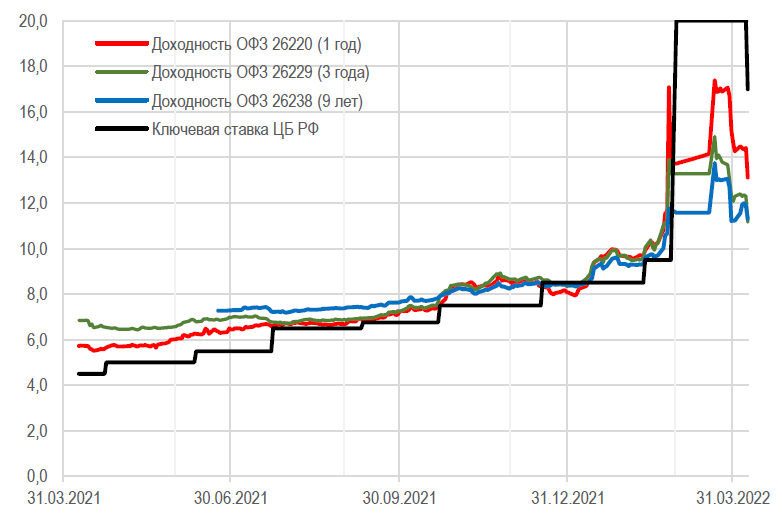

Ключевая ставка и доходность ОФЗ

Снижение ключевой ставки ЦБ РФ, очевидно, стало еще одним поводом для снижения доходностей ОФЗ. Важно отметить, что рынок и до пятничного решения ЦБ РФ не закладывал длительный период сохранения высоких ставок, что выражалось в том, что доходности ОФЗ, даже относительно коротких, не приближались и к 20%.

Для рынка важным сигналом стало то, что ЦБ РФ не стал дожидаться очередного заседания для снижения ключевой ставки. Это было воспринято как сигнал о том, что нормализация параметров денежно-кредитной политики ЦБ РФ будет идти быстрее, чем ожидалось ранее. А это веское основание для снижения рыночных доходностей и роста цен на облигации.

АКЦИИ

Американские рынки снижались в ожидании сезона отчетности за 1К-22

По итогам недели основные американские индексы снизились, причем значительное отставание продемонстрировали индексы компаний малой и средней капитализации и акции роста. Секторальные показатели индекса S&P500 также сильно различались: защитные секторы потребительских товаров и здравоохранения продемонстрировали значительный рост, в то время как акции компаний из сфер IТ, коммуникаций и товаров длительного потребления понесли значительные потери. Большую часть недели объемы торгов были незначительными, поскольку инвесторы ожидали начала сезона отчетности за первый квартал.

Акции еще больше упали в среду после публикации протокола заседания ФРС, состоявшегося в середине марта. Протокол показал, что регулятор готов сокращать баланс ФРС на USD90 млрд в месяц, что превышает консенсус-прогноз, актуальный до публикации. Протокол также показал, что чиновники готовы повысить ставки на 50 базисных пунктов на предстоящем заседании в мае. К концу недели рынки фьючерсов предсказывали, что наиболее вероятным сценарием будет достижение целевого диапазона ставки от 2,5% до 2,75% к концу года.

Обращения за пособиями по безработице рекордно низкие

Экономический календарь недели был относительно легким, но, вероятно, результаты свидетельствовали о том, что американская экономика демонстрирует устойчивость перед лицом инфляции и ситуации на Украине. Наиболее заметным стало еженедельное число заявок на пособие по безработице, которое снизилось намного больше, чем ожидалось, — до 166 000, что является самым низким показателем с 1968 года. Индикатор активности в секторе услуг ISM оказался немного ниже консенсус-прогноза, но все же свидетельствовал о продолжении роста.

Высокая волатильность европейских рынков

Акции в Европе незначительно выросли, несмотря на опасения по поводу ужесточения политики ЕЦБ, растущей инфляции и ситуации на Украине. Индекс STOXX 600 вырос на 0,57%. Основные континентальные фондовые индексы снизились. Индекс CAC 40 Франции упал на 2,04% из-за неопределенности в отношении выборов, поскольку опросы показывают значительное сокращение отрыва президента Эммануэля Макрона от ультраправого кандидата Марин Ле Пен. Итальянский индекс FTSE MIB снизился на 1,37%, а немецкий индекс DAX потерял 1,13%. Британский индекс FTSE 100 вырос на 1,75%.

Согласно ежемесячному опросу, проводимому немецкой компанией Sentix, моральное состояние инвесторов в еврозоне в апреле упало до самого низкого уровня почти за два года. Макроэкономические данные стали еще одним свидетельством набирающего силу замедления темпов роста в Германии. В феврале резко упали заказы немецких заводов, в основном за счет сокращения иностранных заказов. Это было первое падение заказов после трех месяцев роста подряд.

Протокол мартовского заседания ЕЦБ показал, что многие руководители считают, что сохраняющаяся высокая инфляция требует немедленных шагов по нормализации денежно-кредитной политики для предотвращения раскручивания инфляционной спирали. Некоторые выступали за сворачивание программы покупки активов Центрального банка к лету и отмечали, что условия для повышения процентных ставок либо уже выполнены, либо будут выполнены в ближайшее время. Однако другие члены предпочитали выжидательный подход, ссылаясь на исключительно высокую неопределенность, вызванную конфликтом на Украине.

Великий шанхайскй локдаун

Китайские рынки снизились на фоне тотального локдауна в Шанхае. Индекс Shanghai Composite снизился на 0,94%, а индекс «голубых фишек» CSI 300, который отслеживает крупнейшие компании, зарегистрированные на бирже в Шанхае и Шэньчжэне, упал на 1,08%.

Шанхай находится под двухэтапной изоляцией, начавшейся 28 марта, в попытке остановить распространение омикрона. По оценкам Nomura, в настоящее время 23 китайских города находятся под полной или частичной изоляцией, в районах, на которые приходится 13,5% экономики Китая, затронуто 193 миллиона человек. Влияние этих мер на экономические показатели Поднебесной еще предстоит оценить.

ОБЛИГАЦИИ

Рублевый рынок вырос после снижения ключевой ставки

Ключевым событием прошлой недели было снижение Банком России ключевой ставки. ЦБ вне запланированного заседания снизил ставку с 11 апреля на 3% — до 17% годовых.

Внешние условия для российской экономики остаются сложными и значительно ограничивают экономическую деятельность. Риски для финансовой стабильности сохраняются, но на сегодняшний день перестали нарастать, в том числе благодаря принятым мерам по контролю за движением капитала. Наблюдается устойчивый приток средств на срочные депозиты. Годовая инфляция продолжит возрастать в силу эффекта базы, но последние недельные данные указывают на существенное замедление текущих темпов роста цен, в том числе благодаря динамике обменного курса рубля. Произошедшее ужесточение денежно-кредитных условий частично компенсировано программами поддержки кредитования со стороны правительства и Банка России, но в целом продолжит ограничивать проинфляционные риски.

Сегодняшнее решение отражает изменение баланса рисков ускорения роста потребительских цен, спада экономической активности и рисков для финансовой стабильности. Банк России будет принимать дальнейшие решения по ключевой ставке, исходя из оценки рисков со стороны внешних и внутренних условий, реакции на них финансовых рынков и с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте и допускает возможность продолжения снижения ключевой ставки на ближайших заседаниях.

Цены отреагировали ростом, причем как в коротких, так и в длинных выпусках государственных рублевых бумаг.

Инфляция в России с 26 марта по 1 апреля составила 0,99%, годовая — 16,7%. ЦБ ждет дальнейшего роста, но это не мешает смягчать ДКП.

Минфин не планирует выходить на рынок в этом году

Министерство финансов РФ в этом году не планирует выходить на рынок заимствований. Россия не будет выпускать суверенные облигации ни на внешнем, ни на внутреннем рынках, рассказал министр финансов Антон Силуанов. «Мы изменили бюджетную политику, и все доходы, которые поступают в бюджет, включая нефтегазовые и не нефтегазовые, являются источником для наших расходов и ресурсом для погашения обязательств — как внутренних, так и внешних», — заявил он. По словам Силуанова, в будущем Минфин, скорее всего, будет выпускать бумаги на внутреннем рынке. Общий объем государственного долга России составляет около 21 трлн рублей. Около 4,5–4,7 трлн — это внешние обязательства, отметил министр. Безусловно, это поддержит рынок. Логично, что в условиях, когда ЗВР замораживаются, абсолютно нет смысла продолжать их пополнять и нет смысла теперь проводить заимствования, которые ранее и шли на покупку валюты.

Валютные ограничения потихоньку ослабляются

Банк России смягчает правила приобретения и продажи валюты через брокеров и банки. Ситуация на валютном рынке стабилизируется, и логично, что некоторые ограничения потихоньку снимаются.

Минфин и ЦБ выработают меры для того, чтобы курс рубля был более прогнозируемым и менее волатильным, сообщил министр финансов РФ Антон Силуанов. «Мы оцениваем в этом году бюджет еще и с точки зрения влияния на денежное предложение, чтобы, несмотря на возросшие доходы, объем расходов влиял на спрос государственный, и объемы этого спроса должны соответствовать денежно-кредитной политике ЦБ. Мы очень тесно взаимодействуем с ЦБ по координации усилий сдерживания цен», — подчеркнул глава Минфина. Есть ощущение, что целевой курс может быть вблизи текущих уровней.

Физики рулят рынком

Количество физических лиц, имеющих брокерские счета на Московской Бирже, на конец марта 2022 года составило 18,9 млн (+753 тыс. за март). Доля частных инвесторов в объеме торгов акциями в марте составила 61,7%, в объеме торгов облигациями — 36,1%, на спот-рынке валюты — 6,7%, на срочном рынке — 68,9%. Физики — большая сила.

СЫРЬЕ И ВАЛЮТЫ

Цена барреля Brent тестирует USD100

Цены на нефть продолжают постепенно снижаться, сегодня стоимость барреля Brent снова пробует пробиться ниже USD100. На фоне новостей из Китая о локдаунах, а также публикации слабых макроэкономических данных по некоторым ключевым экономикам в мире такое снижение выглядит вполне логичным. Более того, хочется напомнить, что те цены на нефть, которые мы наблюдаем сейчас, всего три месяца назад рисовались только в оптимистичных сценариях. Так что наблюдаемое снижение — это, по большому счету, просто возврат к более или менее адекватным уровням.

При этом не стоит списывать со счетов и влияние продаж нефти из стратегических резервов. Этот фактор, хотя и временно, может существенно снизить текущие цены на рынке.

Укрепление рубля заставляет ЦБ ФР идти на смягчения

После укрепления рубля в пятницу, когда курс опустился ниже USD/RUB72, ЦБ РФ объявил о том, что с понедельника отменяет некоторые ограничения, которые были призваны сбить спекулятивный спрос на иностранную валюту. Речь идет о 12% комиссии на покупку иностранной валюты через брокеров. Результатом стало открытие валютного рынка на уровнях почти USD/RUB82, но довольно быстро курс снова начал снижаться и к середине дня успел побывать на уровне ниже USD/RUB78.

Похоже, мы наблюдали действие отложенного спроса на валюту, который в нынешних условиях оказался довольно ограниченным. В том числе, очевидно, из-за динамики курса рубля в последнее время, а также сохранения санкционных рисков, связанных с хранением безналичных долларов в банках.

Снижение ключевой ставки ЦБ РФ с 20% до 17% не оказало какого-то заметного влияния на курс рубля. Так как мы находимся в режиме контроля движения капитала, то механизмы, которые могли бы обеспечить реакцию курса на снижение ставки, сейчас выключены. Проще говоря, инвесторы не могут свободно уйти из российских активов и вложиться в иностранные. Да если бы и могли, пока дифференциал ставок слишком значительный, чтобы это оправдать.

Пока сохраняются ограничения на движение капитала, а у ЦБ РФ нет возможности направить валюту в резервы, на российском рынке будет сохраняться избыток предложения иностранной валюты. А значит, у рубля будут веские основания для укрепления, причем быстрого. Вопрос в том, что будет делать ЦБ РФ и Минфин. Ведь крепкий рубль — это хорошо с точки зрения инфляции и восстановления импорта, в том числе необходимого для внутренних производств. Но это плохо для госфинансов и экспортеров, особенно несырьевых, да и внутренним производителям будет сложнее конкурировать с импортом (крепкий рубль, к сожалению, действует неизбирательно).

Обращения за пособиями по безработице на рекордно низких уровнях

Европейские рынки остро реагируют на внешние факторы

Самый масштабный локдаун в Китае продолжается, по домам почти 200 млн чел

Рынок рублевых долгов подрос в ответ на снижение ключевой ставки ЦБ

Минфин не собирается выходить на рынок в этом году

ЦБ отпускает возжи на валютном рынке

Розничные инвесторы правят рынком рублевого долга

Нефть снижается на фоне китайских локдаунов

Ключевая ставка и доходность ОФЗ

Снижение ключевой ставки ЦБ РФ, очевидно, стало еще одним поводом для снижения доходностей ОФЗ. Важно отметить, что рынок и до пятничного решения ЦБ РФ не закладывал длительный период сохранения высоких ставок, что выражалось в том, что доходности ОФЗ, даже относительно коротких, не приближались и к 20%.

Для рынка важным сигналом стало то, что ЦБ РФ не стал дожидаться очередного заседания для снижения ключевой ставки. Это было воспринято как сигнал о том, что нормализация параметров денежно-кредитной политики ЦБ РФ будет идти быстрее, чем ожидалось ранее. А это веское основание для снижения рыночных доходностей и роста цен на облигации.

АКЦИИ

Американские рынки снижались в ожидании сезона отчетности за 1К-22

По итогам недели основные американские индексы снизились, причем значительное отставание продемонстрировали индексы компаний малой и средней капитализации и акции роста. Секторальные показатели индекса S&P500 также сильно различались: защитные секторы потребительских товаров и здравоохранения продемонстрировали значительный рост, в то время как акции компаний из сфер IТ, коммуникаций и товаров длительного потребления понесли значительные потери. Большую часть недели объемы торгов были незначительными, поскольку инвесторы ожидали начала сезона отчетности за первый квартал.

Акции еще больше упали в среду после публикации протокола заседания ФРС, состоявшегося в середине марта. Протокол показал, что регулятор готов сокращать баланс ФРС на USD90 млрд в месяц, что превышает консенсус-прогноз, актуальный до публикации. Протокол также показал, что чиновники готовы повысить ставки на 50 базисных пунктов на предстоящем заседании в мае. К концу недели рынки фьючерсов предсказывали, что наиболее вероятным сценарием будет достижение целевого диапазона ставки от 2,5% до 2,75% к концу года.

Обращения за пособиями по безработице рекордно низкие

Экономический календарь недели был относительно легким, но, вероятно, результаты свидетельствовали о том, что американская экономика демонстрирует устойчивость перед лицом инфляции и ситуации на Украине. Наиболее заметным стало еженедельное число заявок на пособие по безработице, которое снизилось намного больше, чем ожидалось, — до 166 000, что является самым низким показателем с 1968 года. Индикатор активности в секторе услуг ISM оказался немного ниже консенсус-прогноза, но все же свидетельствовал о продолжении роста.

Высокая волатильность европейских рынков

Акции в Европе незначительно выросли, несмотря на опасения по поводу ужесточения политики ЕЦБ, растущей инфляции и ситуации на Украине. Индекс STOXX 600 вырос на 0,57%. Основные континентальные фондовые индексы снизились. Индекс CAC 40 Франции упал на 2,04% из-за неопределенности в отношении выборов, поскольку опросы показывают значительное сокращение отрыва президента Эммануэля Макрона от ультраправого кандидата Марин Ле Пен. Итальянский индекс FTSE MIB снизился на 1,37%, а немецкий индекс DAX потерял 1,13%. Британский индекс FTSE 100 вырос на 1,75%.

Согласно ежемесячному опросу, проводимому немецкой компанией Sentix, моральное состояние инвесторов в еврозоне в апреле упало до самого низкого уровня почти за два года. Макроэкономические данные стали еще одним свидетельством набирающего силу замедления темпов роста в Германии. В феврале резко упали заказы немецких заводов, в основном за счет сокращения иностранных заказов. Это было первое падение заказов после трех месяцев роста подряд.

Протокол мартовского заседания ЕЦБ показал, что многие руководители считают, что сохраняющаяся высокая инфляция требует немедленных шагов по нормализации денежно-кредитной политики для предотвращения раскручивания инфляционной спирали. Некоторые выступали за сворачивание программы покупки активов Центрального банка к лету и отмечали, что условия для повышения процентных ставок либо уже выполнены, либо будут выполнены в ближайшее время. Однако другие члены предпочитали выжидательный подход, ссылаясь на исключительно высокую неопределенность, вызванную конфликтом на Украине.

Великий шанхайскй локдаун

Китайские рынки снизились на фоне тотального локдауна в Шанхае. Индекс Shanghai Composite снизился на 0,94%, а индекс «голубых фишек» CSI 300, который отслеживает крупнейшие компании, зарегистрированные на бирже в Шанхае и Шэньчжэне, упал на 1,08%.

Шанхай находится под двухэтапной изоляцией, начавшейся 28 марта, в попытке остановить распространение омикрона. По оценкам Nomura, в настоящее время 23 китайских города находятся под полной или частичной изоляцией, в районах, на которые приходится 13,5% экономики Китая, затронуто 193 миллиона человек. Влияние этих мер на экономические показатели Поднебесной еще предстоит оценить.

ОБЛИГАЦИИ

Рублевый рынок вырос после снижения ключевой ставки

Ключевым событием прошлой недели было снижение Банком России ключевой ставки. ЦБ вне запланированного заседания снизил ставку с 11 апреля на 3% — до 17% годовых.

Внешние условия для российской экономики остаются сложными и значительно ограничивают экономическую деятельность. Риски для финансовой стабильности сохраняются, но на сегодняшний день перестали нарастать, в том числе благодаря принятым мерам по контролю за движением капитала. Наблюдается устойчивый приток средств на срочные депозиты. Годовая инфляция продолжит возрастать в силу эффекта базы, но последние недельные данные указывают на существенное замедление текущих темпов роста цен, в том числе благодаря динамике обменного курса рубля. Произошедшее ужесточение денежно-кредитных условий частично компенсировано программами поддержки кредитования со стороны правительства и Банка России, но в целом продолжит ограничивать проинфляционные риски.

Сегодняшнее решение отражает изменение баланса рисков ускорения роста потребительских цен, спада экономической активности и рисков для финансовой стабильности. Банк России будет принимать дальнейшие решения по ключевой ставке, исходя из оценки рисков со стороны внешних и внутренних условий, реакции на них финансовых рынков и с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте и допускает возможность продолжения снижения ключевой ставки на ближайших заседаниях.

Цены отреагировали ростом, причем как в коротких, так и в длинных выпусках государственных рублевых бумаг.

Инфляция в России с 26 марта по 1 апреля составила 0,99%, годовая — 16,7%. ЦБ ждет дальнейшего роста, но это не мешает смягчать ДКП.

Минфин не планирует выходить на рынок в этом году

Министерство финансов РФ в этом году не планирует выходить на рынок заимствований. Россия не будет выпускать суверенные облигации ни на внешнем, ни на внутреннем рынках, рассказал министр финансов Антон Силуанов. «Мы изменили бюджетную политику, и все доходы, которые поступают в бюджет, включая нефтегазовые и не нефтегазовые, являются источником для наших расходов и ресурсом для погашения обязательств — как внутренних, так и внешних», — заявил он. По словам Силуанова, в будущем Минфин, скорее всего, будет выпускать бумаги на внутреннем рынке. Общий объем государственного долга России составляет около 21 трлн рублей. Около 4,5–4,7 трлн — это внешние обязательства, отметил министр. Безусловно, это поддержит рынок. Логично, что в условиях, когда ЗВР замораживаются, абсолютно нет смысла продолжать их пополнять и нет смысла теперь проводить заимствования, которые ранее и шли на покупку валюты.

Валютные ограничения потихоньку ослабляются

Банк России смягчает правила приобретения и продажи валюты через брокеров и банки. Ситуация на валютном рынке стабилизируется, и логично, что некоторые ограничения потихоньку снимаются.

Минфин и ЦБ выработают меры для того, чтобы курс рубля был более прогнозируемым и менее волатильным, сообщил министр финансов РФ Антон Силуанов. «Мы оцениваем в этом году бюджет еще и с точки зрения влияния на денежное предложение, чтобы, несмотря на возросшие доходы, объем расходов влиял на спрос государственный, и объемы этого спроса должны соответствовать денежно-кредитной политике ЦБ. Мы очень тесно взаимодействуем с ЦБ по координации усилий сдерживания цен», — подчеркнул глава Минфина. Есть ощущение, что целевой курс может быть вблизи текущих уровней.

Физики рулят рынком

Количество физических лиц, имеющих брокерские счета на Московской Бирже, на конец марта 2022 года составило 18,9 млн (+753 тыс. за март). Доля частных инвесторов в объеме торгов акциями в марте составила 61,7%, в объеме торгов облигациями — 36,1%, на спот-рынке валюты — 6,7%, на срочном рынке — 68,9%. Физики — большая сила.

СЫРЬЕ И ВАЛЮТЫ

Цена барреля Brent тестирует USD100

Цены на нефть продолжают постепенно снижаться, сегодня стоимость барреля Brent снова пробует пробиться ниже USD100. На фоне новостей из Китая о локдаунах, а также публикации слабых макроэкономических данных по некоторым ключевым экономикам в мире такое снижение выглядит вполне логичным. Более того, хочется напомнить, что те цены на нефть, которые мы наблюдаем сейчас, всего три месяца назад рисовались только в оптимистичных сценариях. Так что наблюдаемое снижение — это, по большому счету, просто возврат к более или менее адекватным уровням.

При этом не стоит списывать со счетов и влияние продаж нефти из стратегических резервов. Этот фактор, хотя и временно, может существенно снизить текущие цены на рынке.

Укрепление рубля заставляет ЦБ ФР идти на смягчения

После укрепления рубля в пятницу, когда курс опустился ниже USD/RUB72, ЦБ РФ объявил о том, что с понедельника отменяет некоторые ограничения, которые были призваны сбить спекулятивный спрос на иностранную валюту. Речь идет о 12% комиссии на покупку иностранной валюты через брокеров. Результатом стало открытие валютного рынка на уровнях почти USD/RUB82, но довольно быстро курс снова начал снижаться и к середине дня успел побывать на уровне ниже USD/RUB78.

Похоже, мы наблюдали действие отложенного спроса на валюту, который в нынешних условиях оказался довольно ограниченным. В том числе, очевидно, из-за динамики курса рубля в последнее время, а также сохранения санкционных рисков, связанных с хранением безналичных долларов в банках.

Снижение ключевой ставки ЦБ РФ с 20% до 17% не оказало какого-то заметного влияния на курс рубля. Так как мы находимся в режиме контроля движения капитала, то механизмы, которые могли бы обеспечить реакцию курса на снижение ставки, сейчас выключены. Проще говоря, инвесторы не могут свободно уйти из российских активов и вложиться в иностранные. Да если бы и могли, пока дифференциал ставок слишком значительный, чтобы это оправдать.

Пока сохраняются ограничения на движение капитала, а у ЦБ РФ нет возможности направить валюту в резервы, на российском рынке будет сохраняться избыток предложения иностранной валюты. А значит, у рубля будут веские основания для укрепления, причем быстрого. Вопрос в том, что будет делать ЦБ РФ и Минфин. Ведь крепкий рубль — это хорошо с точки зрения инфляции и восстановления импорта, в том числе необходимого для внутренних производств. Но это плохо для госфинансов и экспортеров, особенно несырьевых, да и внутренним производителям будет сложнее конкурировать с импортом (крепкий рубль, к сожалению, действует неизбирательно).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба