Сегодня у нас очень спекулятивная идея: взять акции медиахолдинга Ziff Davis (NASDAQ: ZD), дабы заработать на манипуляциях с этой компанией.

Потенциал роста и срок действия: 13,5% за 12 месяцев; 9% в год на протяжении 10 лет. Во всех случаях мы учитываем возможность разделения компании.

Почему акции могут вырасти: потому что компанию могут купить.

Как действуем: берем акции сейчас по 94,26 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

ZD — это цифровые медиаактивы компании J2 Global. J2 с тех пор разделилась на медиа- и облачный бизнесы. Сегодня мы обсуждаем именно медиакомпанию.

Согласно ее годовому отчету, выручка ZD делится на следующие сегменты.

Цифровые медиа — 75,47%. Это интернет-приложения и онлайн-СМИ ZD. Их можно разделить на следующие группы:

Технологии. Издания про высокие технологии PCMag и Mashable, сервисы Ookla и Downdetector.

Покупки. Агрегаторы скидок, акций и купонов типа RetailMeNot.

Развлечения. Широко известное в узких кругах издание про игры IGN и игровой сервис HumbleBundle.com с фокусом на благотворительность.

Красота и здоровье. Подборка изданий медицинского и околомедицинского толка: рейтинг докторов и поставщик исследований Castle Connolly, ресурс про беременность BabyCenter и целая россыпь медиа и ресурсов для людей, работающих в сфере медицины.

Источники доходов в этом сегменте:

Реклама — 78,37%.

Подписки и лицензирование — 18,45%.

Доходы с рекламы на основе кликов — 3,18%.

Операционная маржа сегмента — 20,33% от его выручки.

Кибербезопасность и маркетинговые технологии — 24,53%. Вот какие группы решений предлагает этот сегмент:

Аналитика угроз, обучение безопасности, защита переписки: VIPRE и Inspired eLearning.

VPN-сервис IPVanish.

Сервис для сохранения и управления данными Livedrive.

Сервисы для email-маркетинга, оптимизации поискового движка и прочего: SEOMoz, Kickbox, Campaigner, iContact и SMTP.

Онлайн-связь: eVoice и Line2.

Основной источник доходов в сегменте — это подписка. Небольшую часть доходов дает плата в зависимости от интенсивности использования. Операционная маржа сегмента — 8,4% от его выручки.

Выручка компании по странам и регионам:

США — 83,79%.

Канада — 2,34%.

Ирландия — 2,67%.

Другие, неназванные страны — 11,2%.

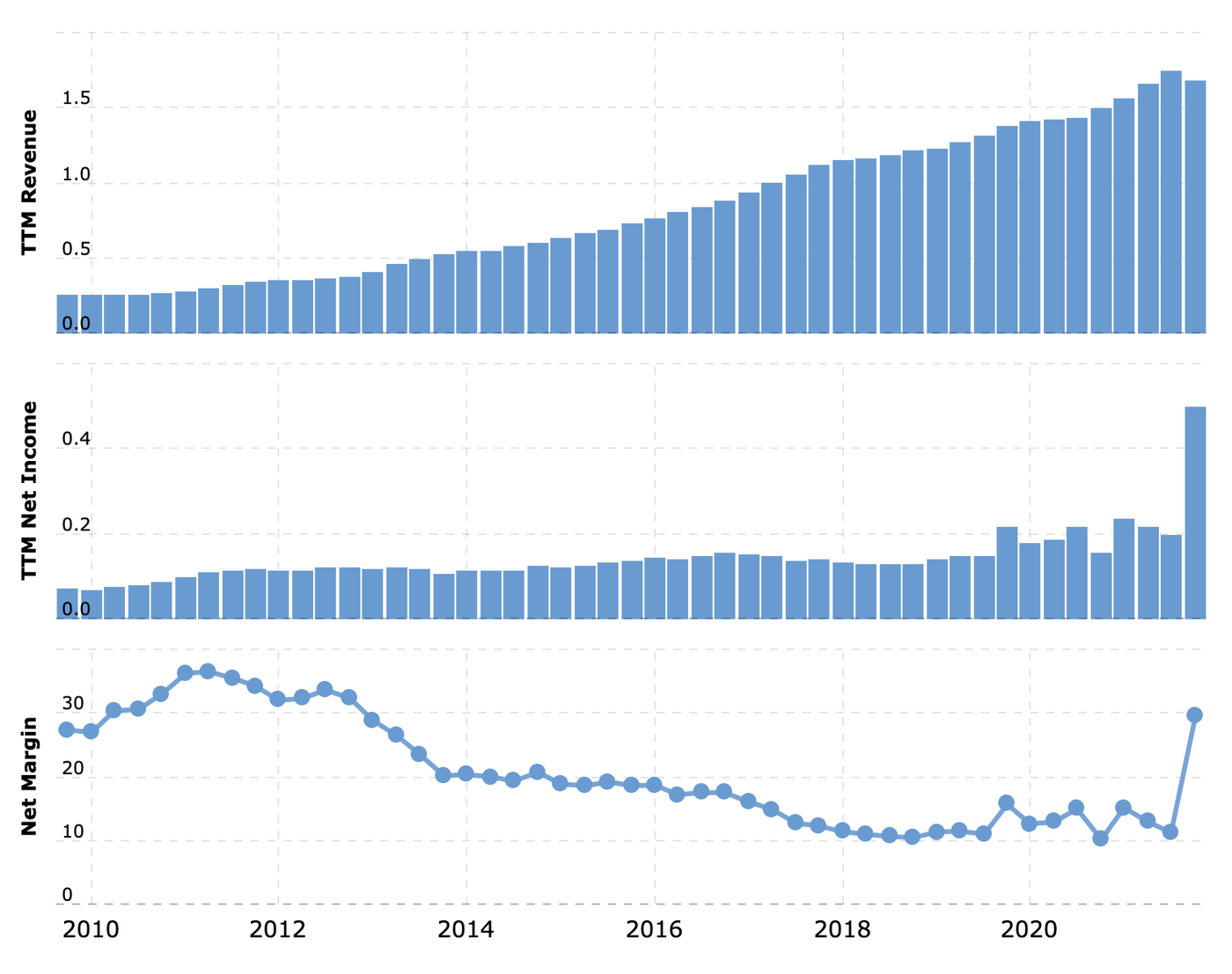

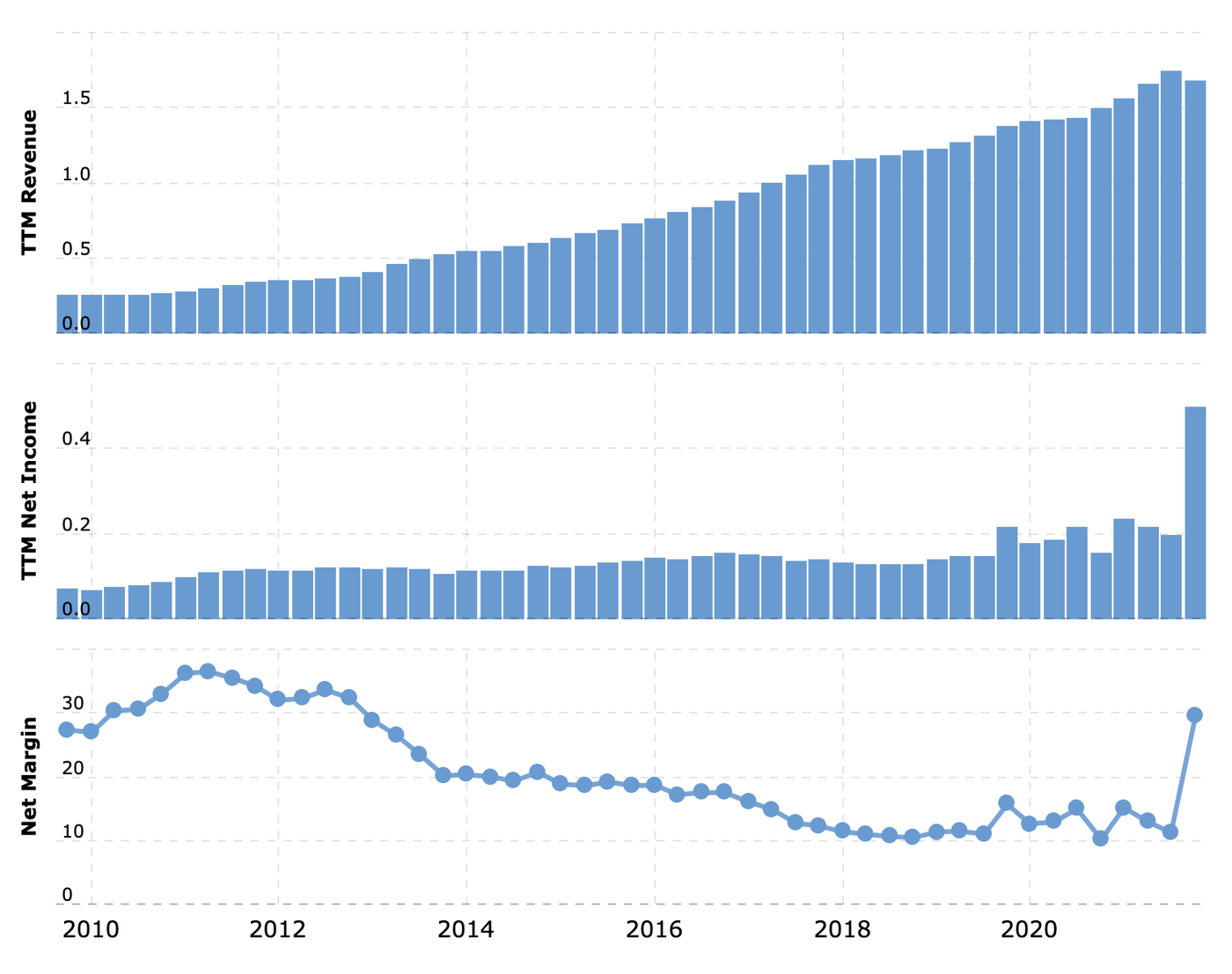

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Резкий рост прибыльности в 2021 связан с разовыми непрофильными доходами от выделения облачных активов J2 Global в отдельного эмитента. Прибыль ZD без учета этого, только от операций, в 3 раза меньше. Источник: Macrotrends

Аргументы в пользу компании

Нормально и даже хорошо. Бизнес компании отличается высокой стабильностью и хорошими показателями удержания клиентов. В ключевом для компании рекламном бизнесе уровень удержания выручки составляет 114%, а вот уровень отписок подписчиков во всех сегментах составляет примерно 3%.

В обоих случаях мы видим очень высокий уровень удержания клиентов, что обеспечивает этому бизнесу завидную надежность. Это может привлечь в акции компании немало инвесторов, которых очень волнует устойчивость бизнеса в нынешние неспокойные времена.

Уровень удержания выручки (net revenue retention) = Сумма, потраченная клиентами за определенный период в этом году (за вычетом выручки от приобретенных компаний) / Сумма, потраченная клиентами за аналогичный период в предыдущем году.

Обычно эту метрику используют для оценки состояния бизнесов с высокой долей прогнозируемых возобновляемых доходов — будь то подписки или просто продление существующих контрактов на обслуживание.

Эта метрика показывает, насколько велика возможность компании компенсировать ущерб от ухода части пользователей или подписчиков выкачиванием денег из оставшихся клиентов. Показатель выше 100% означает, что она с лихвой покрывает отток. Показатели в пределах 95—100% считаются хорошими, в пределах 90—95% — приемлемыми, в пределах 85—90% — нормальными. А вот если показатель этот ниже 85%, это проблема.

Уровень отписок подписчиков (churn rate) = (Средняя выручка с одной подписки в предыдущем месяце × Количество отписок в этом месяце) / Вся выручка с подписок в этом месяце. Показатель отписок в районе 6—8% считается нормальным.

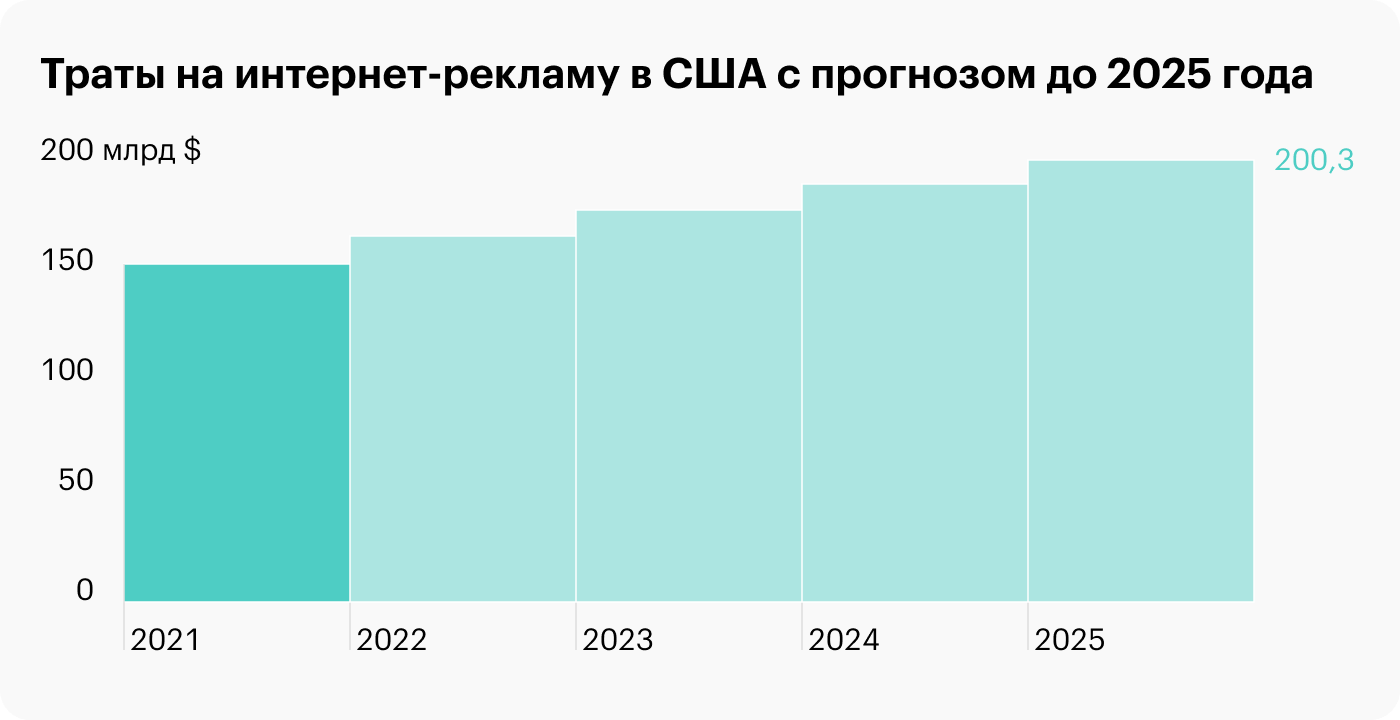

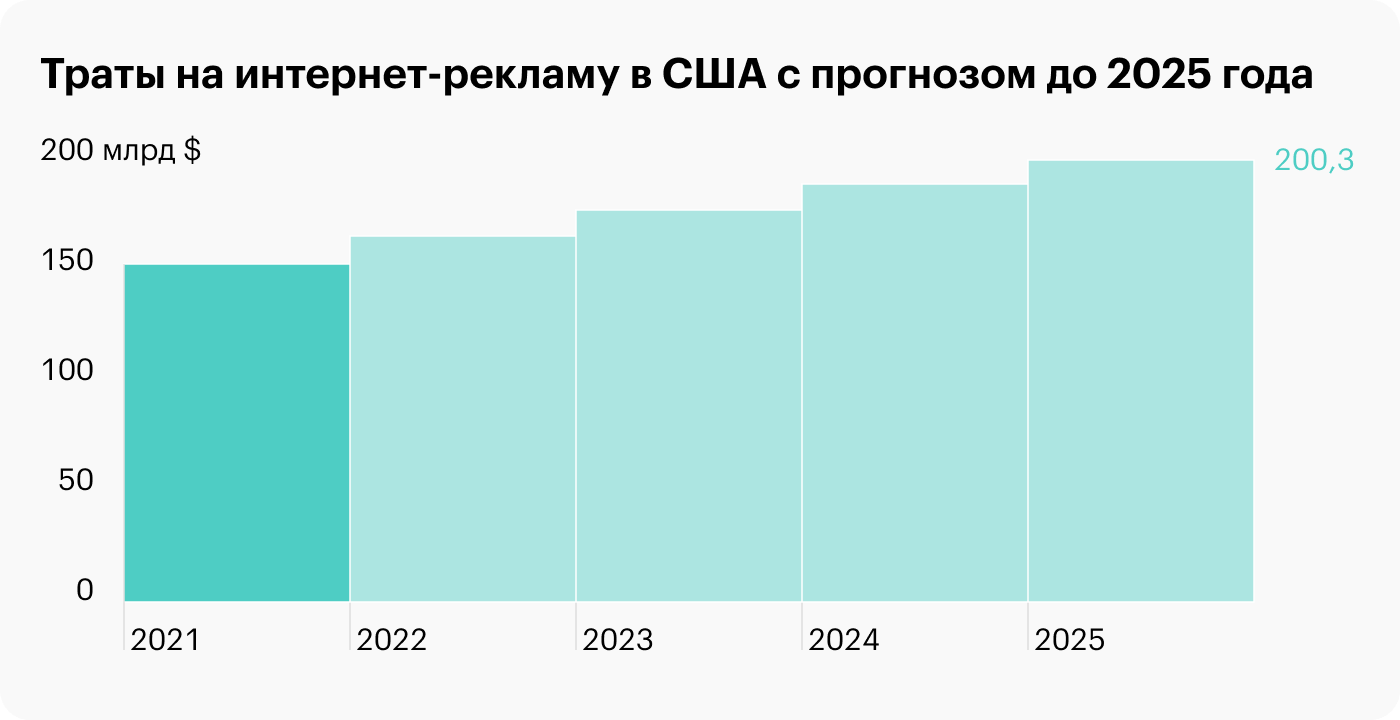

И туда и сюда. Я считаю, что обе основные части бизнеса компании ждет попутный ветер. Рекламному бизнесу будет благоприятствовать рост расходов на онлайн-рекламу в США. Как мне кажется, реальность окажется даже круче прогнозов, потому что уровень поляризации общества в США будет увеличиваться и культурные войны в онлайне будут полыхать с большой силой — а противоборствующие лагеря будут готовы платить много денег за право подержать мегафон и докричаться до целевой аудитории.

Кибербезопасность будет расти просто потому, что количество угроз в этой области будет расти в геометрической прогрессии. Хакерским атакам с целью выкупа больше всего подвергаются сектора с наименьшим уровнем компьютерной грамотности среди работников, это образование и госучреждения. Поэтому я считаю, мы можем надеяться на то, что ZD, как опытная медиакомпания, сможет освоить этот рынок даже успешнее многих чисто айтишных конкурентов.

Конечно, сногсшибательных темпов роста у ZD тут точно не будет, оба рынка достаточно конкурентные. Но это обеспечит ее бизнесу некоторую перспективность, что позволяет надеяться на какой-никакой рост финансовых показателей и внимание инвесторов к ее акциям. Последнее даже важнее.

Хакерские атаки с целью получения выкупа в США по отраслям

Могут купить. В абсолютных числах ZD — это серьезный актив:

миллиард просмотров видео, 8,5 млрд онлайн-посещений и 29,6 млрд просмотров страниц в год;

670 млн установленных приложений;

73 млрд ежегодно отправляемых email;

2,4 млн годовых платных подписчиков;

135 млн подписчиков в социальных сетях.

Не стоит забывать, что даже на унылый, проблемный медиабизнес Nielsen нашелся щедрый покупатель.

ZD стоит относительно недорого: P / S 2,74, реальный P / E в районе 27,6. А если считать не вычитая разовые доходы от выделения облачного подразделения в отдельного эмитента, то P / E там 9,2, капитализация — 4,45 млрд долларов.

Этот фактор в сочетании со всеми сильными сторонами компании может привлечь к ней покупателя. Очень вероятной кажется покупка компании Apple: яблочная компания интенсивно развивает сегмент услуг и ZD может быть ей очень полезна в этом отношении. Ну или Apple может заключить с ZD крупное взаимовыгодное партнерство, что тоже будет большим благом для котировок последней.

Отдельная кибербезопасность. Компания может отпустить сегмент маркетинга и кибербезопасности в свободное плавание, выделив его в отдельного эмитента и раздав акции акционерам ZD.

Учитывая, что на рынке большой дефицит прибыльных компаний в этой сфере, я бы ожидал, что акции «кибербезопасного» эмитента улетят в стратосферу, как у сильно напоминающего его KnowBe4.

За все хорошее против всего плохого. Компания бежит впереди леволиберального поезда западного общества и постоянно отчитывается об участии в инициативах по повышению доли женщин и меньшинств среди сотрудников и на руководящих постах, борьбе с выбросами в атмосферу. Я считаю, что это может привлечь в акции компании ангажированных политизированных ESG-инвесторов, что поможет нам накачать котировки.

Что может помешать

Бухгалтерия. У компании 1,802 млрд долларов задолженностей, из которых 497,238 млн нужно погасить в течение года. Денег в распоряжении компании достаточно для погашения срочных долгов: 694,842 млн на счетах плюс 316,342 млн задолженностей контрагентов.

Но все же долговое бремя компании велико, и, учитывая ее склонность тратиться на расширение и развитие бизнеса, я бы готовился к тому, что долг будет расти, что будет отпугивать часть инвесторов в свете поднятия ставок и подорожания займов.

Ничего сверхъестественного. Стремительного роста доходов тут точно не будет. Это может разочаровать часть инвесторов.

Что в итоге

Берем акции сейчас по 94,26 $. А дальше есть два варианта действий:

держать до 107 $. Думаю, этого уровня мы достигнем за следующие 12 месяцев;

держать акции 10 лет.

Во всех случаях мы учитываем возможность разделения компании. Поэтому акции Ziff Davis могут упасть, пока акции одного из ее подразделений летят в стратосферу. Как это работает на практике, можно посмотреть в комментариях к идее по Synnex.

Потенциал роста и срок действия: 13,5% за 12 месяцев; 9% в год на протяжении 10 лет. Во всех случаях мы учитываем возможность разделения компании.

Почему акции могут вырасти: потому что компанию могут купить.

Как действуем: берем акции сейчас по 94,26 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

ZD — это цифровые медиаактивы компании J2 Global. J2 с тех пор разделилась на медиа- и облачный бизнесы. Сегодня мы обсуждаем именно медиакомпанию.

Согласно ее годовому отчету, выручка ZD делится на следующие сегменты.

Цифровые медиа — 75,47%. Это интернет-приложения и онлайн-СМИ ZD. Их можно разделить на следующие группы:

Технологии. Издания про высокие технологии PCMag и Mashable, сервисы Ookla и Downdetector.

Покупки. Агрегаторы скидок, акций и купонов типа RetailMeNot.

Развлечения. Широко известное в узких кругах издание про игры IGN и игровой сервис HumbleBundle.com с фокусом на благотворительность.

Красота и здоровье. Подборка изданий медицинского и околомедицинского толка: рейтинг докторов и поставщик исследований Castle Connolly, ресурс про беременность BabyCenter и целая россыпь медиа и ресурсов для людей, работающих в сфере медицины.

Источники доходов в этом сегменте:

Реклама — 78,37%.

Подписки и лицензирование — 18,45%.

Доходы с рекламы на основе кликов — 3,18%.

Операционная маржа сегмента — 20,33% от его выручки.

Кибербезопасность и маркетинговые технологии — 24,53%. Вот какие группы решений предлагает этот сегмент:

Аналитика угроз, обучение безопасности, защита переписки: VIPRE и Inspired eLearning.

VPN-сервис IPVanish.

Сервис для сохранения и управления данными Livedrive.

Сервисы для email-маркетинга, оптимизации поискового движка и прочего: SEOMoz, Kickbox, Campaigner, iContact и SMTP.

Онлайн-связь: eVoice и Line2.

Основной источник доходов в сегменте — это подписка. Небольшую часть доходов дает плата в зависимости от интенсивности использования. Операционная маржа сегмента — 8,4% от его выручки.

Выручка компании по странам и регионам:

США — 83,79%.

Канада — 2,34%.

Ирландия — 2,67%.

Другие, неназванные страны — 11,2%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Резкий рост прибыльности в 2021 связан с разовыми непрофильными доходами от выделения облачных активов J2 Global в отдельного эмитента. Прибыль ZD без учета этого, только от операций, в 3 раза меньше. Источник: Macrotrends

Аргументы в пользу компании

Нормально и даже хорошо. Бизнес компании отличается высокой стабильностью и хорошими показателями удержания клиентов. В ключевом для компании рекламном бизнесе уровень удержания выручки составляет 114%, а вот уровень отписок подписчиков во всех сегментах составляет примерно 3%.

В обоих случаях мы видим очень высокий уровень удержания клиентов, что обеспечивает этому бизнесу завидную надежность. Это может привлечь в акции компании немало инвесторов, которых очень волнует устойчивость бизнеса в нынешние неспокойные времена.

Уровень удержания выручки (net revenue retention) = Сумма, потраченная клиентами за определенный период в этом году (за вычетом выручки от приобретенных компаний) / Сумма, потраченная клиентами за аналогичный период в предыдущем году.

Обычно эту метрику используют для оценки состояния бизнесов с высокой долей прогнозируемых возобновляемых доходов — будь то подписки или просто продление существующих контрактов на обслуживание.

Эта метрика показывает, насколько велика возможность компании компенсировать ущерб от ухода части пользователей или подписчиков выкачиванием денег из оставшихся клиентов. Показатель выше 100% означает, что она с лихвой покрывает отток. Показатели в пределах 95—100% считаются хорошими, в пределах 90—95% — приемлемыми, в пределах 85—90% — нормальными. А вот если показатель этот ниже 85%, это проблема.

Уровень отписок подписчиков (churn rate) = (Средняя выручка с одной подписки в предыдущем месяце × Количество отписок в этом месяце) / Вся выручка с подписок в этом месяце. Показатель отписок в районе 6—8% считается нормальным.

И туда и сюда. Я считаю, что обе основные части бизнеса компании ждет попутный ветер. Рекламному бизнесу будет благоприятствовать рост расходов на онлайн-рекламу в США. Как мне кажется, реальность окажется даже круче прогнозов, потому что уровень поляризации общества в США будет увеличиваться и культурные войны в онлайне будут полыхать с большой силой — а противоборствующие лагеря будут готовы платить много денег за право подержать мегафон и докричаться до целевой аудитории.

Кибербезопасность будет расти просто потому, что количество угроз в этой области будет расти в геометрической прогрессии. Хакерским атакам с целью выкупа больше всего подвергаются сектора с наименьшим уровнем компьютерной грамотности среди работников, это образование и госучреждения. Поэтому я считаю, мы можем надеяться на то, что ZD, как опытная медиакомпания, сможет освоить этот рынок даже успешнее многих чисто айтишных конкурентов.

Конечно, сногсшибательных темпов роста у ZD тут точно не будет, оба рынка достаточно конкурентные. Но это обеспечит ее бизнесу некоторую перспективность, что позволяет надеяться на какой-никакой рост финансовых показателей и внимание инвесторов к ее акциям. Последнее даже важнее.

Хакерские атаки с целью получения выкупа в США по отраслям

Могут купить. В абсолютных числах ZD — это серьезный актив:

миллиард просмотров видео, 8,5 млрд онлайн-посещений и 29,6 млрд просмотров страниц в год;

670 млн установленных приложений;

73 млрд ежегодно отправляемых email;

2,4 млн годовых платных подписчиков;

135 млн подписчиков в социальных сетях.

Не стоит забывать, что даже на унылый, проблемный медиабизнес Nielsen нашелся щедрый покупатель.

ZD стоит относительно недорого: P / S 2,74, реальный P / E в районе 27,6. А если считать не вычитая разовые доходы от выделения облачного подразделения в отдельного эмитента, то P / E там 9,2, капитализация — 4,45 млрд долларов.

Этот фактор в сочетании со всеми сильными сторонами компании может привлечь к ней покупателя. Очень вероятной кажется покупка компании Apple: яблочная компания интенсивно развивает сегмент услуг и ZD может быть ей очень полезна в этом отношении. Ну или Apple может заключить с ZD крупное взаимовыгодное партнерство, что тоже будет большим благом для котировок последней.

Отдельная кибербезопасность. Компания может отпустить сегмент маркетинга и кибербезопасности в свободное плавание, выделив его в отдельного эмитента и раздав акции акционерам ZD.

Учитывая, что на рынке большой дефицит прибыльных компаний в этой сфере, я бы ожидал, что акции «кибербезопасного» эмитента улетят в стратосферу, как у сильно напоминающего его KnowBe4.

За все хорошее против всего плохого. Компания бежит впереди леволиберального поезда западного общества и постоянно отчитывается об участии в инициативах по повышению доли женщин и меньшинств среди сотрудников и на руководящих постах, борьбе с выбросами в атмосферу. Я считаю, что это может привлечь в акции компании ангажированных политизированных ESG-инвесторов, что поможет нам накачать котировки.

Что может помешать

Бухгалтерия. У компании 1,802 млрд долларов задолженностей, из которых 497,238 млн нужно погасить в течение года. Денег в распоряжении компании достаточно для погашения срочных долгов: 694,842 млн на счетах плюс 316,342 млн задолженностей контрагентов.

Но все же долговое бремя компании велико, и, учитывая ее склонность тратиться на расширение и развитие бизнеса, я бы готовился к тому, что долг будет расти, что будет отпугивать часть инвесторов в свете поднятия ставок и подорожания займов.

Ничего сверхъестественного. Стремительного роста доходов тут точно не будет. Это может разочаровать часть инвесторов.

Что в итоге

Берем акции сейчас по 94,26 $. А дальше есть два варианта действий:

держать до 107 $. Думаю, этого уровня мы достигнем за следующие 12 месяцев;

держать акции 10 лет.

Во всех случаях мы учитываем возможность разделения компании. Поэтому акции Ziff Davis могут упасть, пока акции одного из ее подразделений летят в стратосферу. Как это работает на практике, можно посмотреть в комментариях к идее по Synnex.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба