18 апреля 2022 Открытие | Открытый журнал

Всё, о чём пойдёт речь в данной статье, — это мои мысли и описание моих действий, основанных на собственном опыте. Все эмоции, оценки и прогнозы касаются только фондового рынка и личной финансовой составляющей. Остальные аспекты — политические, социальные и прочие — вынесены за рамки этого материала.

В чём я ошибся

Торги акциями российских компаний на фондовой секции Московской биржи возобновились 24 марта, и спустя уже две недели можно давать первые оценки происходящему.

Я ожидал, что после открытия рынок продолжит падение, так как негативный геополитический и санкционный фон за время приостановки торгов лишь усилились. На этой коррекции я планировал докупить ряд активов. Однако отчасти этот прогноз оказался ошибочным: участники рынка, напротив, оказались решительно настроены на покупку просевших акций.

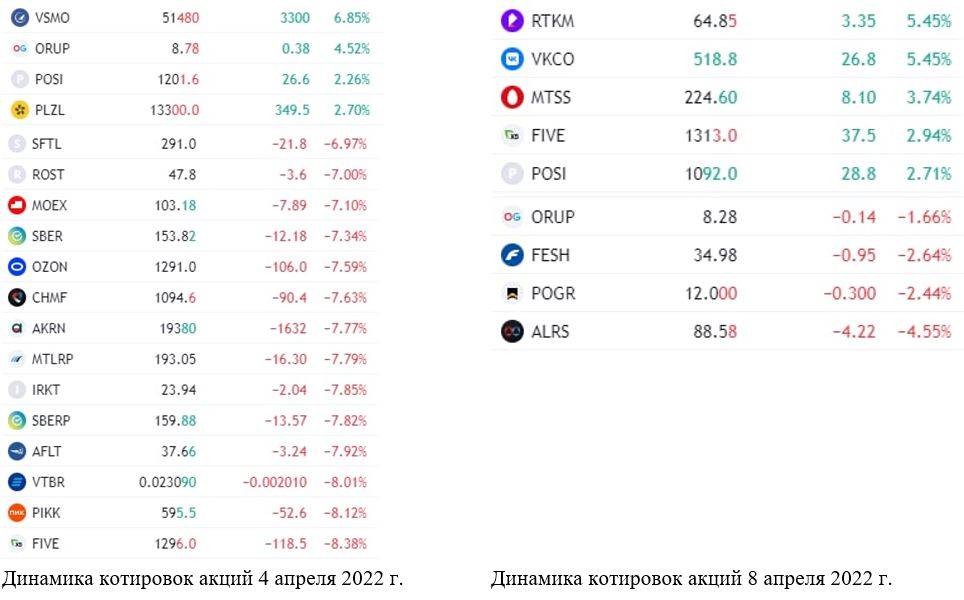

В целом волатильность на рынке в первые дни торгов была крайне высокой, а двузначные темпы роста и падения стали обычным явлением для ценных бумаг в течение первой недели торгов. Как показывает опыт, на таком рынке лучше оставаться в стороне. А долго такие колебания рынка продолжаться не могут.

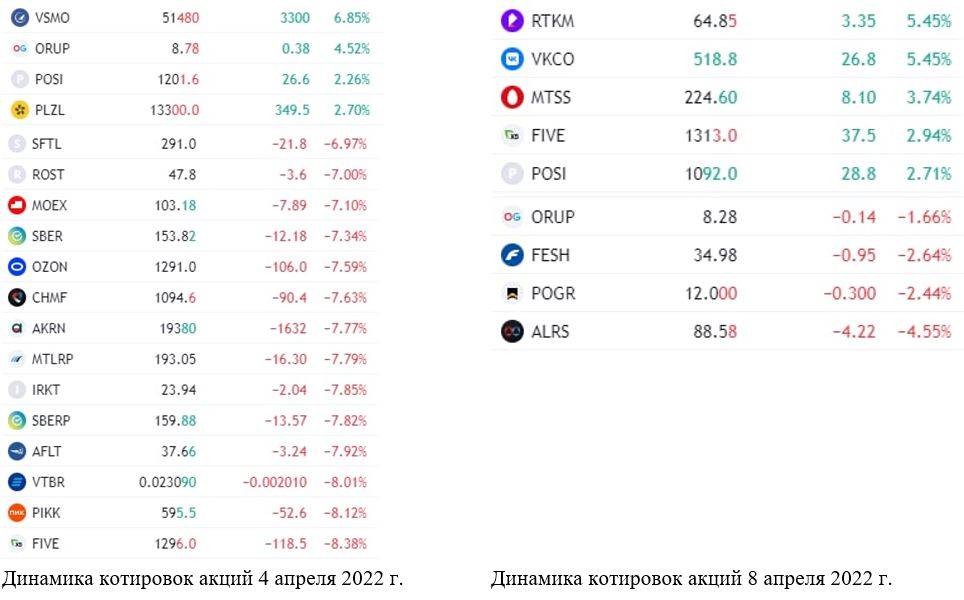

Рис. 1. Динамика изменения стоимости акций на российской фондовой бирже. Источник: сайт Мосбиржи

Рис. 2. Динамика изменения стоимости акций на российской фондовой бирже. Источник: сайт Мосбиржи

Рис. 3. Динамика изменения стоимости акций на российской фондовой бирже. Источник: сайт Мосбиржи

Покупать нельзя ждать

Основная эмоциональная дилемма, которая доставляла мне наибольший дискомфорт на протяжении прошедших двух недель, заключалась в следующем.

С одной стороны, меня терзали жадность и желание заработать. Особенно когда я наблюдал за колебаниями в акциях на десятки процентов. Однако за две недели я не совершил ни одной краткосрочной спекулятивной сделки.

Многие начинающие инвесторы, которые пришли на рынок в 2020–2021 гг., на этих колебаниях пытались отыграть хотя бы часть потерь, полученных с момента коррекции рынка (с ноября 2021 г. по 25 февраля 2022 г.).

Через попытки вернуть потерянное или увеличить депозит путём совершения краткосрочных спекулятивных сделок проходит большинство начинающих инвесторов. А в периоды повышенной волатильности это кажется ещё более привлекательным, хотя и рискованным.

Кому-то удаётся заработать, но большинство остаётся в ещё бо́льших убытках. Почему так происходит?

Инвестор, особенно начинающий, принимает решение не на основе анализа и расчёта, а руководствуется исключительно эмоциями (страх или жадность).

Участники рынка совершают спекулятивные сделки, руководствуясь следующими принципами:

покупка акций, которые уже показали рост/отскок (в надежде, что эта динамика продолжится);

покупка акций наугад/наудачу (в надежде, что ценная бумага вырастет на фоне общего роста всего рынка).

Обычно сделки совершаются через приложение в телефоне, без анализа ликвидности в стакане и прочих технических показателей, которые связаны с трейдингом внутри дня.

Сделки совершаются без чёткой стратегии, риск-менеджмента и расчёта точек входа и выхода в спекулятивную позицию.

Опытные трейдеры учитывают все эти нюансы. Кроме того, их деятельность сопровождается постоянным контролем рынка, эмоций и уровня стресса. Именно по этим причинам краткосрочный трейдинг подходит не всем. Например, мне комфортней рассчитывать и прогнозировать движение акций в долгосрочной перспективе, чем пытаться угадать движение цены в её ближайшем будущем.

С другой стороны, покупать бумаги в долгосрок я тоже не спешил, исходя из прогнозов ожидания коррекции.

И для этого есть все основания. Более того, моя точка зрения о среднесрочных перспективах рынка, высказанная ранее, только укрепилась. За прошедшие две торговые недели геополитическая повестка ухудшилась. Произошло усиление санкционного давления, частичное введение (и возможное расширение) торгового эмбарго со стороны ЕС и США, создание условий со стороны США для дефолта, охлаждение дипломатических отношений. Предпосылок для ослабления давления в ближайшем будущем пока нет.

Победить жадность было непросто. Но холодный расчёт и опыт взяли верх. Пока на рынке бушевали страсти, а заголовки статей лишь подстёгивали эмоциональные переживания участников рынка, я просто наблюдал и ждал, когда эмоции улягутся.

Однако опыт не всегда побеждает эмоции. Я тоже склонен совершать эмоциональные сделки, которые, как правило, бывают убыточны. Но благодаря им я продолжаю учиться и развиваться. Совершённые ошибки дают возможность напомнить самому себе, что рынок — это не игра наудачу, а место, где прежде всего важны цифры, знания и терпение. Некоторые боятся признаваться в своих ошибках даже самим себе, а я горжусь ими, ведь они помогают становиться лучше.

Что происходит на рынке после открытия торгов?

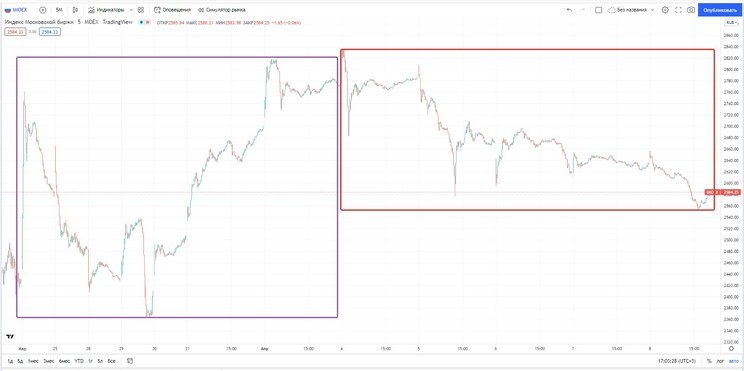

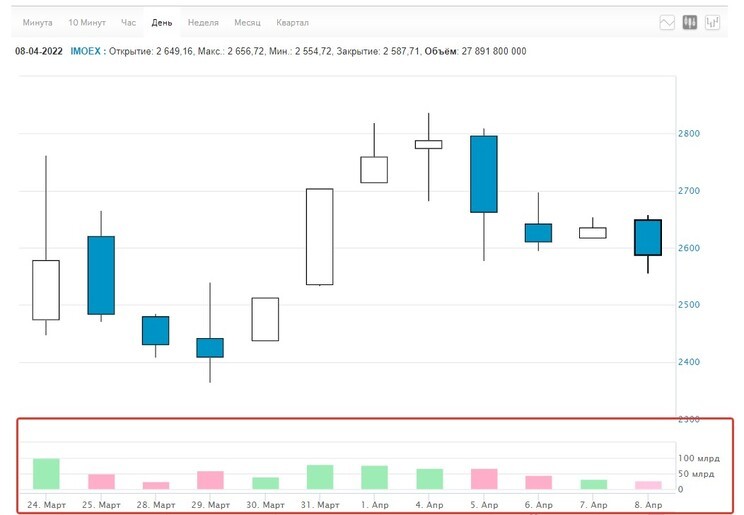

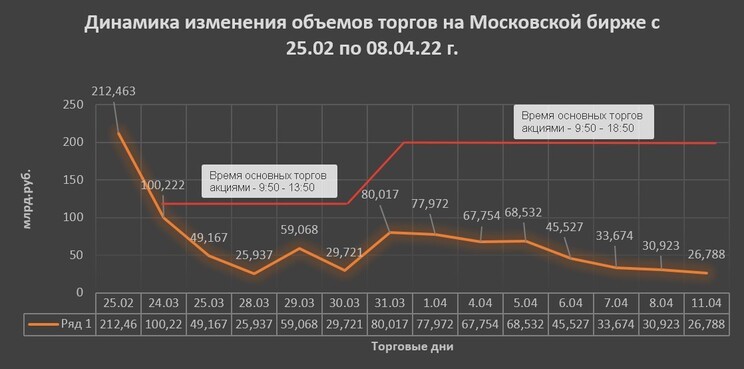

К концу второй недели торгов эмоции, которые накопились за время месячного простоя рынка, ослабли. Кто хотел купить или продать акции — сделал это. Волатильность и объёмы сделок стали снижаться, что отразилось на объёмах торгов, Индексе Московской биржи и динамике котировок акций.

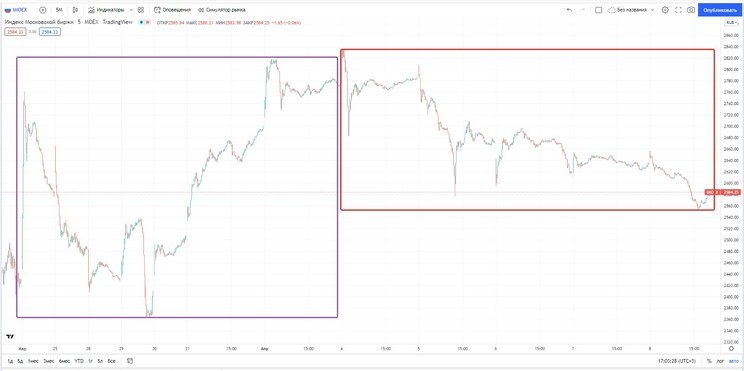

Рис. 4. Динамика изменения Индекса MOEX, 24 марта — 8 апреля 2022 г. Источник: TradingView

Рис. 5. Динамика изменения объёма торгов на Московской бирже, 24 марта — 8 апреля 2022 г. Источник: сайт Мосбиржи

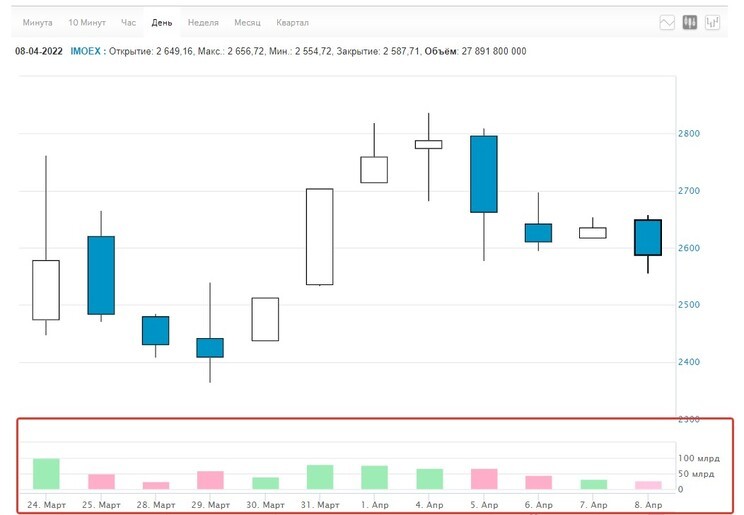

Рис. 6. Динамика изменения объёма торгов. На графике видна обратная корреляция объёмов торгов относительно времени их проведения. Источник данных: сайт Мосбиржи, расчёты автора

Такая ситуация может сохраняться ещё долго: причин для её изменения и появления на рынке оптимизма пока нет. Более того, пока в отношении нерезидентов будут действовать ограничения на продажу российских активов, это будет оказывать сдерживающее влияние на рынок. При этом есть опасения очередных коррекций после снятия ограничений.

Снижение волатильности и продолжение эскалации в геополитической повестке может привести к формированию боковика с преобладанием нисходящего коррекционного движения. Локальные отскоки на новостях возможны, но и они постепенно будут отыгрываться.

Мартовский отскок спустя две недели торгов отыгран уже наполовину, и коррекционное движение продолжается.

Рис. 7. Динамика изменения Индекса MOEX, 24 марта — 8 апреля 2022 г. Источник: TradingView

Время терпения, веры и возможностей

Частные инвесторы, не видя желаемого роста, будут либо просто сидеть в активах без сделок, либо постепенно их продавать. Крупные инвестиционные участники, скорее всего, не спеша продолжат увеличивать объёмы своих позиций по многим российским голубым фишкам.

Я так и охарактеризовал ситуацию, которая складывается на российском фондовом рынке, — время терпения, веры и возможностей.

Время терпения — потому что быстрого восстановления и роста ждать не стоит. Как раз наоборот — наиболее вероятен долгий, затяжной боковик и продолжение коррекции. И только терпеливый инвестор сможет пересидеть это время и по мере возможности сформировать перспективные позиции.

Время веры — так как сейчас звучат разнополярные мнения и прогнозы относительно будущего российского фондового рынка: от крайне положительных, пророчащих кратный рост, до крайне пессимистичных — вплоть до закрытия или длительной приостановки торгов (в зависимости от развития ситуации). В данном случае сложно говорить про сроки: ситуация беспрецедентная, поэтому затруднительно даже провести исторические параллели.

А время возможностей — потому, что такие глубокие просадки рынка происходят не часто, а все негативные факторы — явления временные. К тому же российский рынок даже на своих пиковых значениях был недооценён, а сейчас и тем более, даже несмотря на просадки. Поэтому формирование инвестиционных активов по действующим ценам можно рассматривать как хорошую возможность.

Сейчас, принимая решения об инвестициях в российский фондовый рынок, главное — правильно сформулировать свой собственный прогноз. Какие-либо сомнения не позволят вам сохранять эмоциональное спокойствие в периоды будущих просадок рынка или длительных периодов без явных трендов. А и те, и другие весьма вероятны.

Я готов к долгим просадкам и верю, что российский рынок восстановится, несмотря на внешнее давление. Единственное, что невозможно просчитать, но что является значимым риском в складывающейся ситуации, — это внутриполитические катаклизмы в стране.

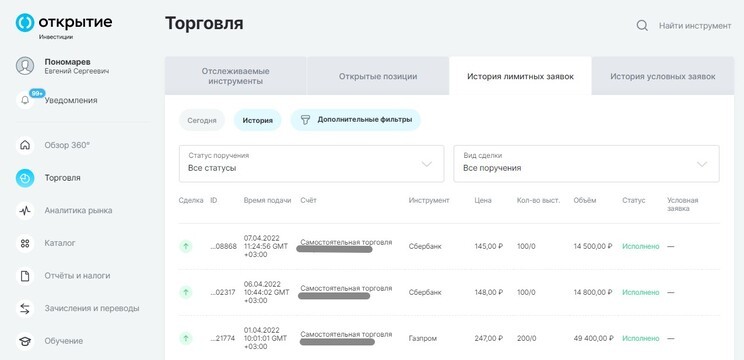

Какие сделки я совершил после открытия торгов

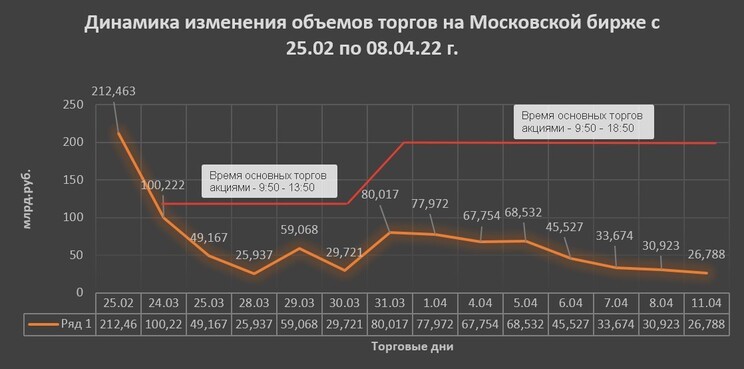

За прошедшие две недели я совершил всего две сделки (долгосрочные) — приобрёл акции «Газпрома» (GAZP) и «Сбербанка» (SBER). Позицию по «Сбербанку» планирую регулярно увеличивать, даже несмотря на возможную отмену дивидендов.

В ближайшее время я больше не собираюсь совершать сделок. В целом планирую докупать интересные мне активы каждые один-два месяца, вне зависимости от их стоимости.

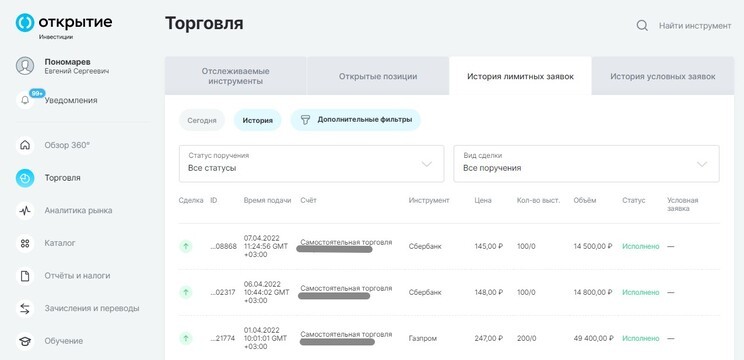

Рис. 8. Мои торговые сделки после открытия биржи, 1–8 апреля 2022 г. Источник: скриншот из личного кабинета «Открытие Инвестиции»

В чём я ошибся

Торги акциями российских компаний на фондовой секции Московской биржи возобновились 24 марта, и спустя уже две недели можно давать первые оценки происходящему.

Я ожидал, что после открытия рынок продолжит падение, так как негативный геополитический и санкционный фон за время приостановки торгов лишь усилились. На этой коррекции я планировал докупить ряд активов. Однако отчасти этот прогноз оказался ошибочным: участники рынка, напротив, оказались решительно настроены на покупку просевших акций.

В целом волатильность на рынке в первые дни торгов была крайне высокой, а двузначные темпы роста и падения стали обычным явлением для ценных бумаг в течение первой недели торгов. Как показывает опыт, на таком рынке лучше оставаться в стороне. А долго такие колебания рынка продолжаться не могут.

Рис. 1. Динамика изменения стоимости акций на российской фондовой бирже. Источник: сайт Мосбиржи

Рис. 2. Динамика изменения стоимости акций на российской фондовой бирже. Источник: сайт Мосбиржи

Рис. 3. Динамика изменения стоимости акций на российской фондовой бирже. Источник: сайт Мосбиржи

Покупать нельзя ждать

Основная эмоциональная дилемма, которая доставляла мне наибольший дискомфорт на протяжении прошедших двух недель, заключалась в следующем.

С одной стороны, меня терзали жадность и желание заработать. Особенно когда я наблюдал за колебаниями в акциях на десятки процентов. Однако за две недели я не совершил ни одной краткосрочной спекулятивной сделки.

Многие начинающие инвесторы, которые пришли на рынок в 2020–2021 гг., на этих колебаниях пытались отыграть хотя бы часть потерь, полученных с момента коррекции рынка (с ноября 2021 г. по 25 февраля 2022 г.).

Через попытки вернуть потерянное или увеличить депозит путём совершения краткосрочных спекулятивных сделок проходит большинство начинающих инвесторов. А в периоды повышенной волатильности это кажется ещё более привлекательным, хотя и рискованным.

Кому-то удаётся заработать, но большинство остаётся в ещё бо́льших убытках. Почему так происходит?

Инвестор, особенно начинающий, принимает решение не на основе анализа и расчёта, а руководствуется исключительно эмоциями (страх или жадность).

Участники рынка совершают спекулятивные сделки, руководствуясь следующими принципами:

покупка акций, которые уже показали рост/отскок (в надежде, что эта динамика продолжится);

покупка акций наугад/наудачу (в надежде, что ценная бумага вырастет на фоне общего роста всего рынка).

Обычно сделки совершаются через приложение в телефоне, без анализа ликвидности в стакане и прочих технических показателей, которые связаны с трейдингом внутри дня.

Сделки совершаются без чёткой стратегии, риск-менеджмента и расчёта точек входа и выхода в спекулятивную позицию.

Опытные трейдеры учитывают все эти нюансы. Кроме того, их деятельность сопровождается постоянным контролем рынка, эмоций и уровня стресса. Именно по этим причинам краткосрочный трейдинг подходит не всем. Например, мне комфортней рассчитывать и прогнозировать движение акций в долгосрочной перспективе, чем пытаться угадать движение цены в её ближайшем будущем.

С другой стороны, покупать бумаги в долгосрок я тоже не спешил, исходя из прогнозов ожидания коррекции.

И для этого есть все основания. Более того, моя точка зрения о среднесрочных перспективах рынка, высказанная ранее, только укрепилась. За прошедшие две торговые недели геополитическая повестка ухудшилась. Произошло усиление санкционного давления, частичное введение (и возможное расширение) торгового эмбарго со стороны ЕС и США, создание условий со стороны США для дефолта, охлаждение дипломатических отношений. Предпосылок для ослабления давления в ближайшем будущем пока нет.

Победить жадность было непросто. Но холодный расчёт и опыт взяли верх. Пока на рынке бушевали страсти, а заголовки статей лишь подстёгивали эмоциональные переживания участников рынка, я просто наблюдал и ждал, когда эмоции улягутся.

Однако опыт не всегда побеждает эмоции. Я тоже склонен совершать эмоциональные сделки, которые, как правило, бывают убыточны. Но благодаря им я продолжаю учиться и развиваться. Совершённые ошибки дают возможность напомнить самому себе, что рынок — это не игра наудачу, а место, где прежде всего важны цифры, знания и терпение. Некоторые боятся признаваться в своих ошибках даже самим себе, а я горжусь ими, ведь они помогают становиться лучше.

Что происходит на рынке после открытия торгов?

К концу второй недели торгов эмоции, которые накопились за время месячного простоя рынка, ослабли. Кто хотел купить или продать акции — сделал это. Волатильность и объёмы сделок стали снижаться, что отразилось на объёмах торгов, Индексе Московской биржи и динамике котировок акций.

Рис. 4. Динамика изменения Индекса MOEX, 24 марта — 8 апреля 2022 г. Источник: TradingView

Рис. 5. Динамика изменения объёма торгов на Московской бирже, 24 марта — 8 апреля 2022 г. Источник: сайт Мосбиржи

Рис. 6. Динамика изменения объёма торгов. На графике видна обратная корреляция объёмов торгов относительно времени их проведения. Источник данных: сайт Мосбиржи, расчёты автора

Такая ситуация может сохраняться ещё долго: причин для её изменения и появления на рынке оптимизма пока нет. Более того, пока в отношении нерезидентов будут действовать ограничения на продажу российских активов, это будет оказывать сдерживающее влияние на рынок. При этом есть опасения очередных коррекций после снятия ограничений.

Снижение волатильности и продолжение эскалации в геополитической повестке может привести к формированию боковика с преобладанием нисходящего коррекционного движения. Локальные отскоки на новостях возможны, но и они постепенно будут отыгрываться.

Мартовский отскок спустя две недели торгов отыгран уже наполовину, и коррекционное движение продолжается.

Рис. 7. Динамика изменения Индекса MOEX, 24 марта — 8 апреля 2022 г. Источник: TradingView

Время терпения, веры и возможностей

Частные инвесторы, не видя желаемого роста, будут либо просто сидеть в активах без сделок, либо постепенно их продавать. Крупные инвестиционные участники, скорее всего, не спеша продолжат увеличивать объёмы своих позиций по многим российским голубым фишкам.

Я так и охарактеризовал ситуацию, которая складывается на российском фондовом рынке, — время терпения, веры и возможностей.

Время терпения — потому что быстрого восстановления и роста ждать не стоит. Как раз наоборот — наиболее вероятен долгий, затяжной боковик и продолжение коррекции. И только терпеливый инвестор сможет пересидеть это время и по мере возможности сформировать перспективные позиции.

Время веры — так как сейчас звучат разнополярные мнения и прогнозы относительно будущего российского фондового рынка: от крайне положительных, пророчащих кратный рост, до крайне пессимистичных — вплоть до закрытия или длительной приостановки торгов (в зависимости от развития ситуации). В данном случае сложно говорить про сроки: ситуация беспрецедентная, поэтому затруднительно даже провести исторические параллели.

А время возможностей — потому, что такие глубокие просадки рынка происходят не часто, а все негативные факторы — явления временные. К тому же российский рынок даже на своих пиковых значениях был недооценён, а сейчас и тем более, даже несмотря на просадки. Поэтому формирование инвестиционных активов по действующим ценам можно рассматривать как хорошую возможность.

Сейчас, принимая решения об инвестициях в российский фондовый рынок, главное — правильно сформулировать свой собственный прогноз. Какие-либо сомнения не позволят вам сохранять эмоциональное спокойствие в периоды будущих просадок рынка или длительных периодов без явных трендов. А и те, и другие весьма вероятны.

Я готов к долгим просадкам и верю, что российский рынок восстановится, несмотря на внешнее давление. Единственное, что невозможно просчитать, но что является значимым риском в складывающейся ситуации, — это внутриполитические катаклизмы в стране.

Какие сделки я совершил после открытия торгов

За прошедшие две недели я совершил всего две сделки (долгосрочные) — приобрёл акции «Газпрома» (GAZP) и «Сбербанка» (SBER). Позицию по «Сбербанку» планирую регулярно увеличивать, даже несмотря на возможную отмену дивидендов.

В ближайшее время я больше не собираюсь совершать сделок. В целом планирую докупать интересные мне активы каждые один-два месяца, вне зависимости от их стоимости.

Рис. 8. Мои торговые сделки после открытия биржи, 1–8 апреля 2022 г. Источник: скриншот из личного кабинета «Открытие Инвестиции»

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба