Подольет ли спич Пауэлла масла в огонь доминирования доллара США?

Сильная экономика – сильная валюта. Доминирование доллара США на Forex является очередным доказательством данного принципа. Самый жесткий за несколько последних десятилетий рынок труда, где сотрудники не боятся быть уволенными, потому что могут легко найти новую работу, и сидящие на мешках денег благодаря масштабным фискальным стимулам потребители убеждают чиновников FOMC, что американская экономика способна выдержать любое ужесточение денежно-кредитной политики. Почему же тогда на рынке все чаще говорят о рецессии?

За 11-й из 14-ти циклов монетарной рестрикции ФРС последовал экономический спад в течение двух лет, однако лишь 8 из них можно было как-то связать с деятельностью центробанка. В его действиях чаще всего прослеживается желание осуществить мягкую посадку, когда рецессии удается избежать. Вместе с тем, ее шансы, согласно консенсус-прогнозу экспертов Bloomberg, в течение следующих 12 месяцев выросли с 20% в марте до 27% в апреле. Goldman Sachs оценивает шансы спада на горизонте в 2 года в 35%.

По мнению Bloomberg, совокупное воздействие вооруженного конфликта в Украине и COVID-19 приводит к периоду низкого экономического роста, высоких инфляции и неопределенности. Чтобы добраться до рецессии, нужно увидеть новые потрясения. Возможными катализаторами представляются отказ от поставок нефти и газа в Европу и (или) распространение коронавируса на большей части территории Китая.

Таким образом, колыбелью для будущего спада глобального ВВП представляется Европа или Азия, в то время как экономика США продолжает выглядит глыбой. Не зря же как на дрожжах растет доходность трежерис, подпитывая силу американского доллара. В первом квартале индекс государственных облигаций упал на 5,5%, что стало худшим результатом с 1980. В апреле он потерял еще 2,4%. Ставки по 10-леткам подбираются к отметке 2,9%. Инвесторы избавляются от долговых обязательства, веря в крепкие позиции экономики США, видя разгоняющуюся инфляцию и намерение ФРС перекрыть ей кислород.

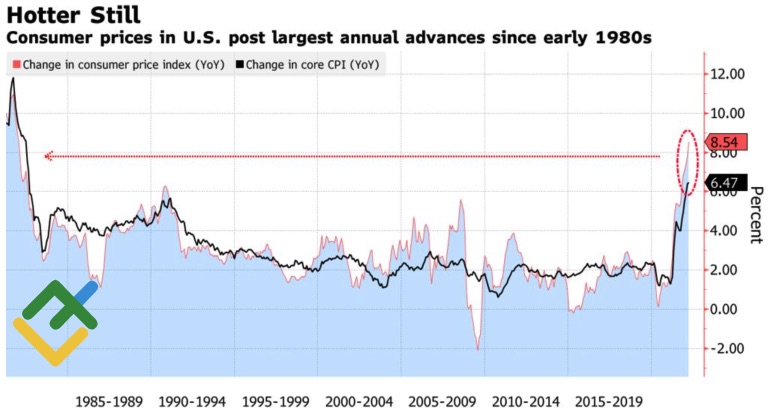

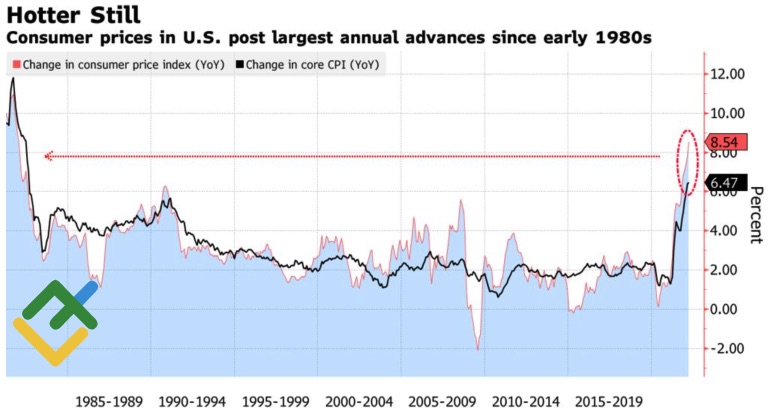

Динамика американской инфляции

Bloomberg прогнозирует, что Федрезерв будет повышать ставки на каждой встрече FOMC в 2022, при этом на одном из заседаний, вероятнее всего, в мае, затраты по займам вырастут сразу на 50 б.п. Срочный рынок ожидает, что в 2023 они достигнут отметки 3%. При этом, согласно исследованиям Penn Mutual Asset Management, повышение оценки до 3,5% может обернуться падением S&P 500 еще на 10%.

Как я отмечал ранее, ралли доходности казначейских облигаций и падение фондовых индексов США создают для «медведей» по EUR/USD благоприятную среду. И выступление Джерома Пауэлла на встрече МВФ и Всемирного банка в конце недели к 22 апреля может подлить масла в огонь монетарной рестрикции.

Ожидания «ястребиной» риторики председателя Федрезерва будут поддерживать гринбэк в начале пятидневки. Если прибавить к этому сохраняющееся давление на евро из-за ожиданий второго тура президентских выборов во Франции, эскалации конфликта в Украине и присоединения ЕС к эмбарго в отношении российской нефти станет очевидно, что продажи EUR/USD в направлении 1,072 и 1,065 обоснованы.

Сильная экономика – сильная валюта. Доминирование доллара США на Forex является очередным доказательством данного принципа. Самый жесткий за несколько последних десятилетий рынок труда, где сотрудники не боятся быть уволенными, потому что могут легко найти новую работу, и сидящие на мешках денег благодаря масштабным фискальным стимулам потребители убеждают чиновников FOMC, что американская экономика способна выдержать любое ужесточение денежно-кредитной политики. Почему же тогда на рынке все чаще говорят о рецессии?

За 11-й из 14-ти циклов монетарной рестрикции ФРС последовал экономический спад в течение двух лет, однако лишь 8 из них можно было как-то связать с деятельностью центробанка. В его действиях чаще всего прослеживается желание осуществить мягкую посадку, когда рецессии удается избежать. Вместе с тем, ее шансы, согласно консенсус-прогнозу экспертов Bloomberg, в течение следующих 12 месяцев выросли с 20% в марте до 27% в апреле. Goldman Sachs оценивает шансы спада на горизонте в 2 года в 35%.

По мнению Bloomberg, совокупное воздействие вооруженного конфликта в Украине и COVID-19 приводит к периоду низкого экономического роста, высоких инфляции и неопределенности. Чтобы добраться до рецессии, нужно увидеть новые потрясения. Возможными катализаторами представляются отказ от поставок нефти и газа в Европу и (или) распространение коронавируса на большей части территории Китая.

Таким образом, колыбелью для будущего спада глобального ВВП представляется Европа или Азия, в то время как экономика США продолжает выглядит глыбой. Не зря же как на дрожжах растет доходность трежерис, подпитывая силу американского доллара. В первом квартале индекс государственных облигаций упал на 5,5%, что стало худшим результатом с 1980. В апреле он потерял еще 2,4%. Ставки по 10-леткам подбираются к отметке 2,9%. Инвесторы избавляются от долговых обязательства, веря в крепкие позиции экономики США, видя разгоняющуюся инфляцию и намерение ФРС перекрыть ей кислород.

Динамика американской инфляции

Bloomberg прогнозирует, что Федрезерв будет повышать ставки на каждой встрече FOMC в 2022, при этом на одном из заседаний, вероятнее всего, в мае, затраты по займам вырастут сразу на 50 б.п. Срочный рынок ожидает, что в 2023 они достигнут отметки 3%. При этом, согласно исследованиям Penn Mutual Asset Management, повышение оценки до 3,5% может обернуться падением S&P 500 еще на 10%.

Как я отмечал ранее, ралли доходности казначейских облигаций и падение фондовых индексов США создают для «медведей» по EUR/USD благоприятную среду. И выступление Джерома Пауэлла на встрече МВФ и Всемирного банка в конце недели к 22 апреля может подлить масла в огонь монетарной рестрикции.

Ожидания «ястребиной» риторики председателя Федрезерва будут поддерживать гринбэк в начале пятидневки. Если прибавить к этому сохраняющееся давление на евро из-за ожиданий второго тура президентских выборов во Франции, эскалации конфликта в Украине и присоединения ЕС к эмбарго в отношении российской нефти станет очевидно, что продажи EUR/USD в направлении 1,072 и 1,065 обоснованы.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба