В этой статье мы расскажем о новых недооцененных технологических компаниях, от которых можно ждать опережающей динамики на фоне продолжающихся в секторе распродаж.

С помощью инструмента для скрининга акций Investing Pro+ мы выделили три компании, которые можно считать относительно дешевыми по сравнению с конкурентами с учетом сильных фундаментальных показателей и низких оценочных мультипликаторов.

Этим критериям удовлетворяют Applied Materials, Dell Technologies и NortonLifeLock.

Хотите добавить в свой портфель другие акции из списка наблюдения? Пользователи InvestingPro+ получают эксклюзивный доступ к аналитическим инструментам и данным.

Акции технологических компаний сталкиваются в 2022 году с серьезными проблемами. Опасения из-за планов ФРС провести агрессивное ужесточение денежно-кредитной политики спровоцировали масштабные распродажи в этом секторе.

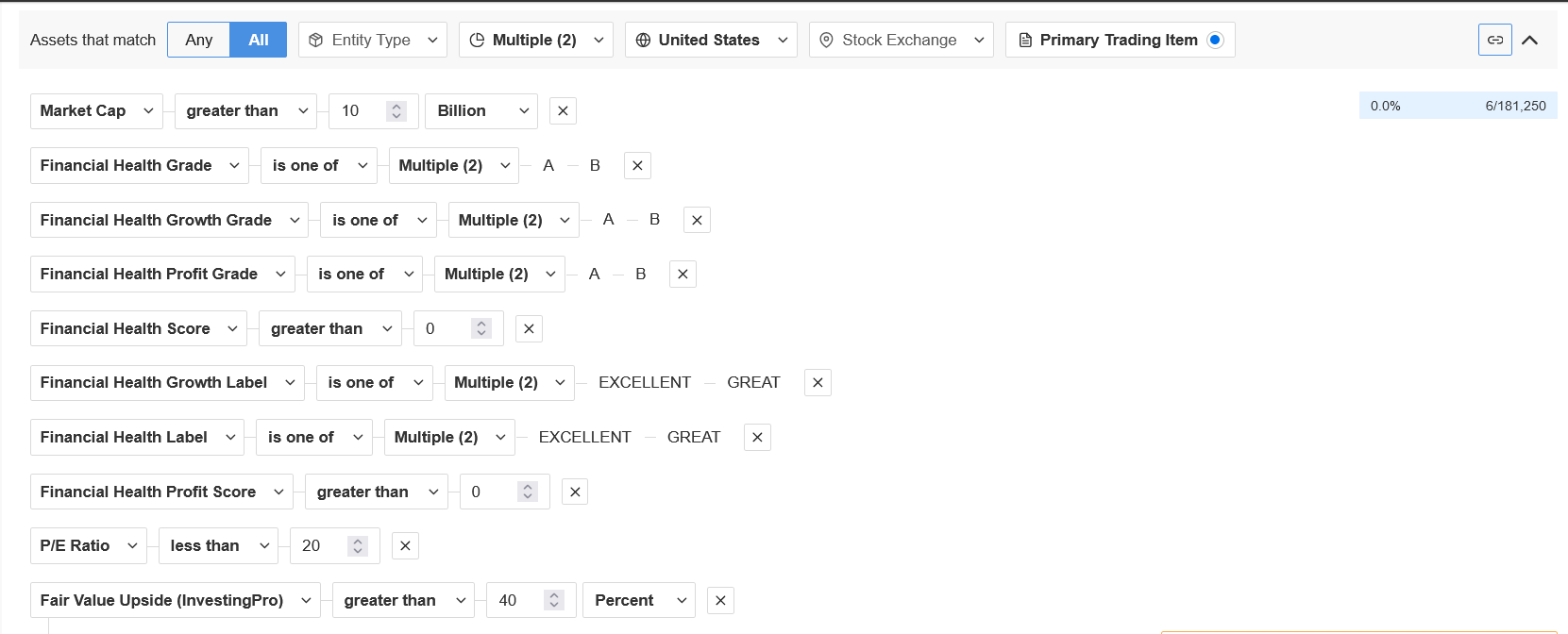

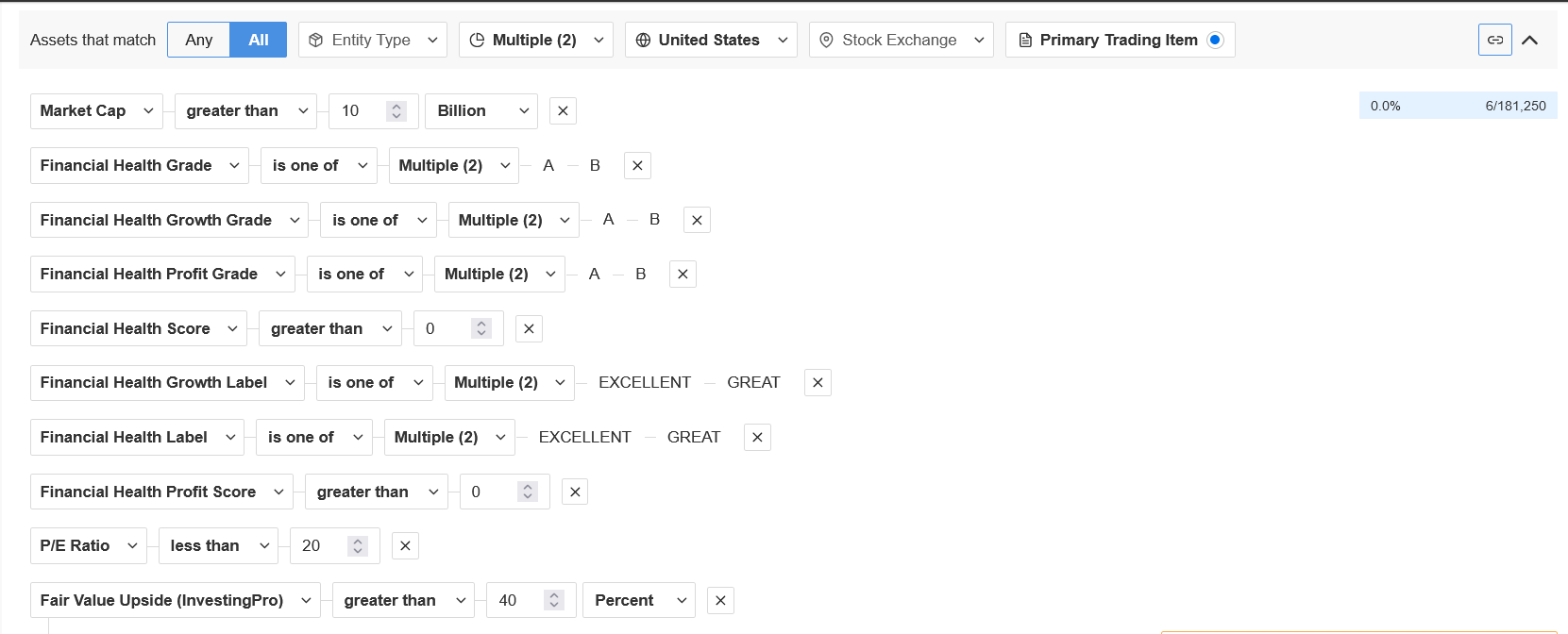

С учетом этого мы провели методичный отбор среди более чем 10 тыс. зарегистрированных на биржах США акций с использованием инструмента InvestingPro+ для скрининга акций, составив по его результатам небольшой список недооцененных техкомпаний с радужными перспективами роста.

Мы решили ограничиться только теми компаниями, рыночная капитализация которых составляет не менее $10 миллиардов, а мультипликатор P/E не превышает 20. Затем среди них мы отобрали компании, акции которых торгуются по меньшей мере на 40% ниже своей справедливой цены, согласно InvestingPro.

Инструмент скрининга акций InvestingPro

Источник: InvestingPro

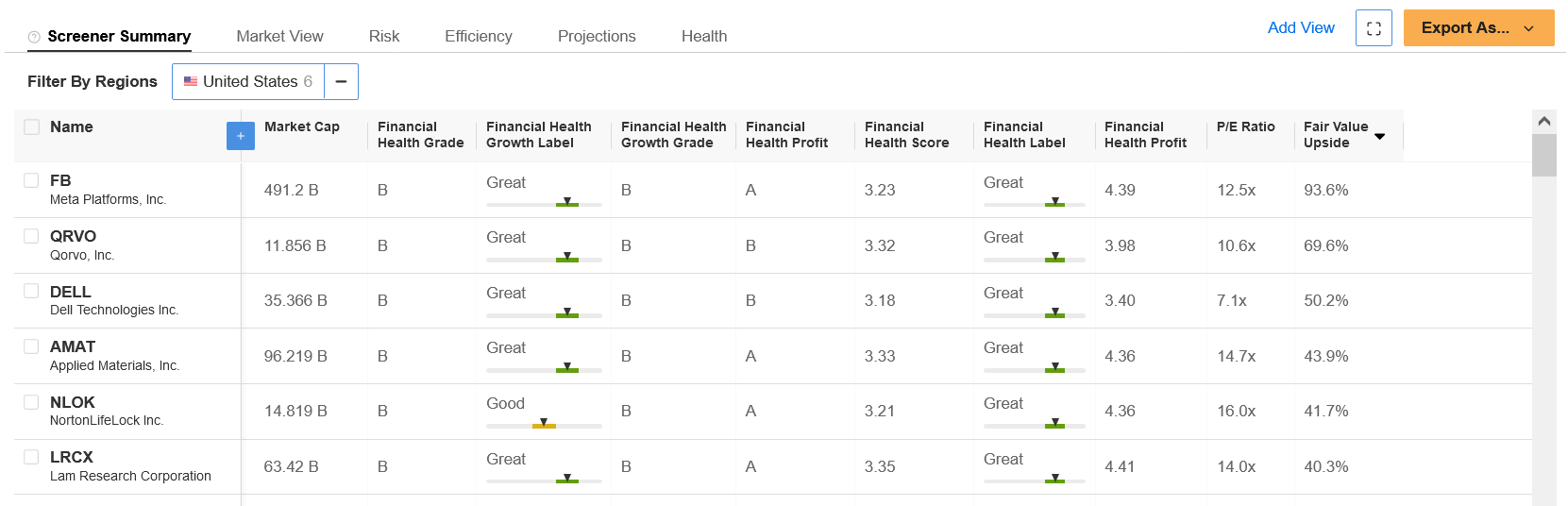

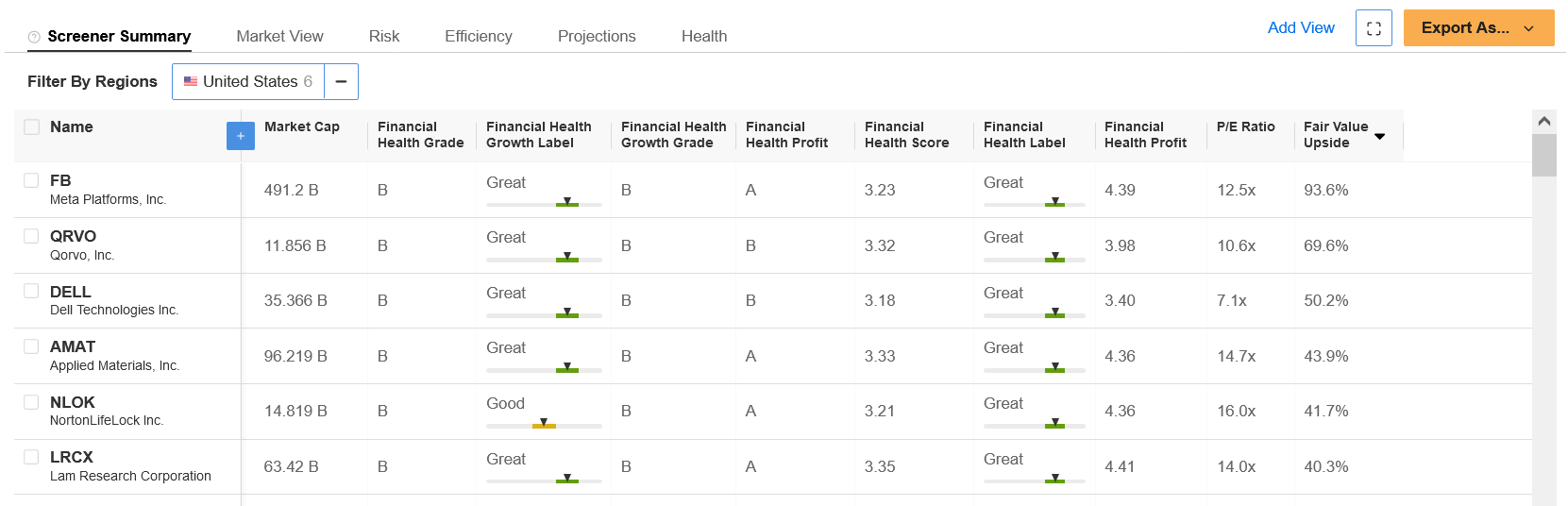

Всем этим критериям удовлетворяют лишь шесть компаний из нашего списка наблюдения.

Список наблюдения InvestingPro

Источник: InvestingPro

Ниже мы в подробностях расскажем о трех наиболее привлекательных из них. Исходя из моделей InvestingPro, эти компании должны принести инвесторам максимальную доходность.

1. Applied Materials

Оценка финансового благополучия: B

Коэффициент P/E: 14,7

Рыночная капитализация: $96,2 миллиарда

Потенциал роста к справедливой цене Pro+: +43,9%

Applied Materials (NASDAQ:AMAT) — это ведущий поставщик производственного оборудования, услуг и программного обеспечения для полупроводниковой отрасли.

Компания также поставляет технологии для разработки и производства OLED-дисплеев и прочие связанные с дисплеями технологии для потребительских устройств, в том числе телевизоров, смартфонов, планшетов, ноутбуков и настольных компьютеров.

В этом году Applied Materials испытывает затруднения, сильно отстав от индекса Philadelphia Semiconductor Index и широкого рынка на фоне дефицитов в глобальных цепочках поставок.

С начала текущего года акции Applied Materials упали примерно на 31%. Еще большую тревогу вызывает тот факт, что со времени достижения 14 января рекордного максимума $167,06 бумаги упали приблизительно на 35%.

Сессию вторника акции Applied Materials завершили на 13-месячном минимуме $108,92. Рыночная капитализация компании составляет $96,2 миллиарда.

Несмотря на слабую динамику, акции Applied Materials — весьма привлекательный вариант для инвесторов, желающих заработать на восстановлении полупроводниковой отрасли в ближайшие месяцы.

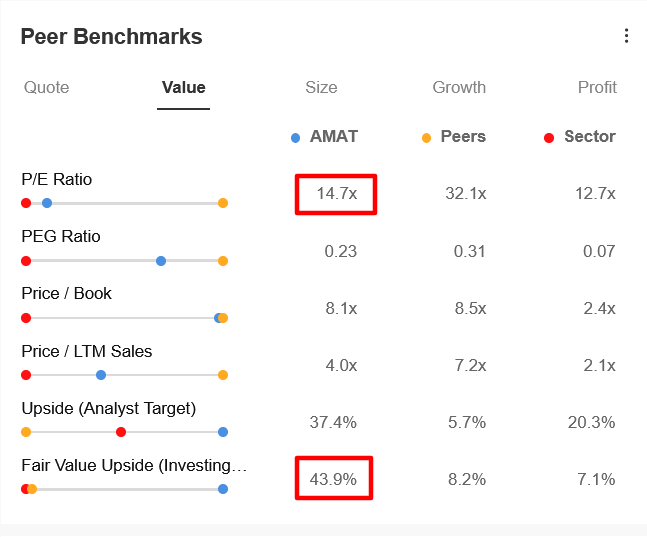

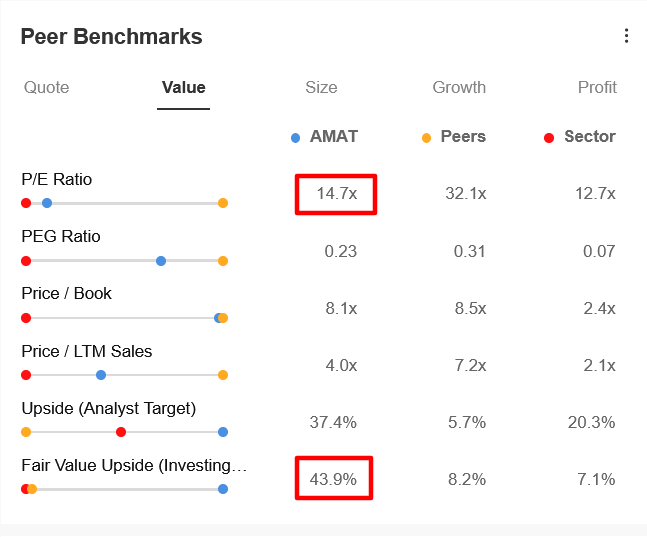

У компании относительно низкий мультипликатор P/E в 14,7. Это существенно ниже, чем у других заслуживающих внимания компаний полупроводникового сектора, таких как ASML Holding (NASDAQ:ASML), KLA-Tencor Corporation (NASDAQ:KLAC) и Teradyne (NASDAQ:TER).

Applied Materials в сопоставлении

Источник: InvestingPro

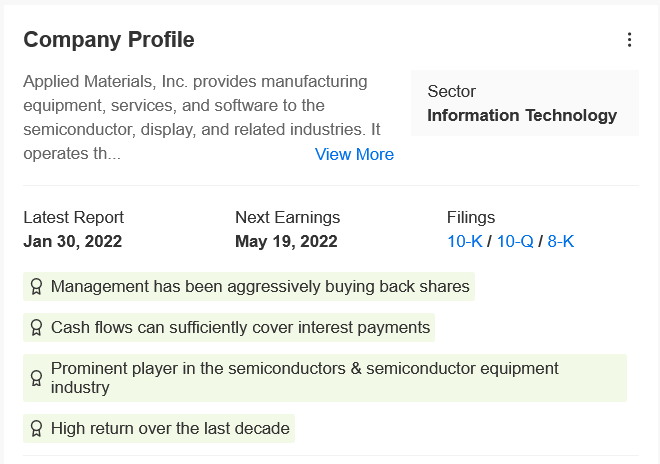

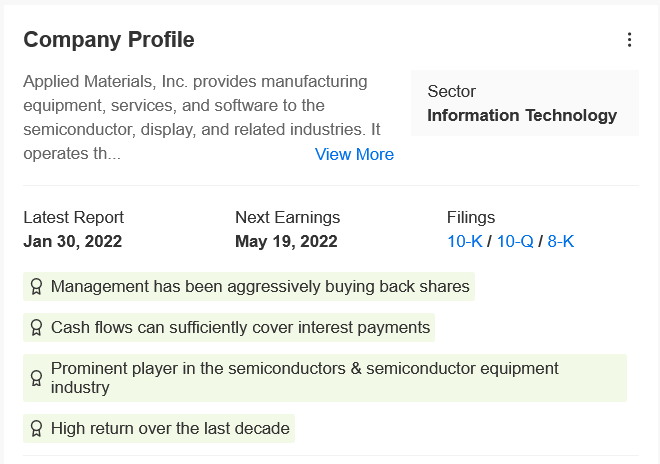

Pro+ выделяет еще несколько ключевых аспектов, касающихся прежде всего обратного выкупа акций и стабильности денежных потоков:

Профиль компании: Applied Materials

Источник: InvestingPro

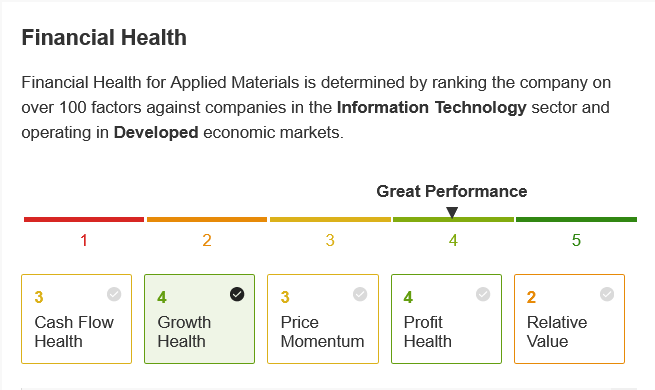

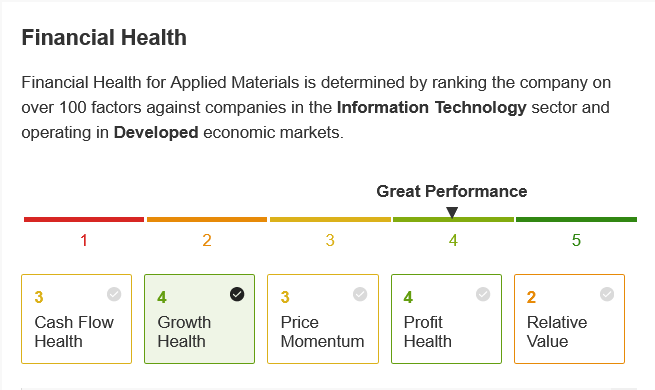

Инструмент также дает краткий обзор финансового благополучия Applied Materials. Благодаря радужным перспективам прибыли и продаж компания заработала 4 балла из 5 возможных.

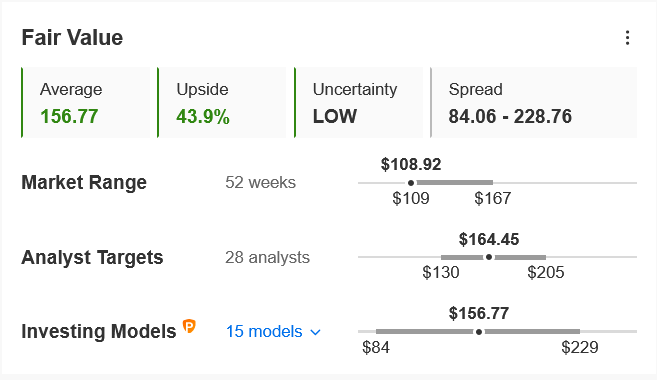

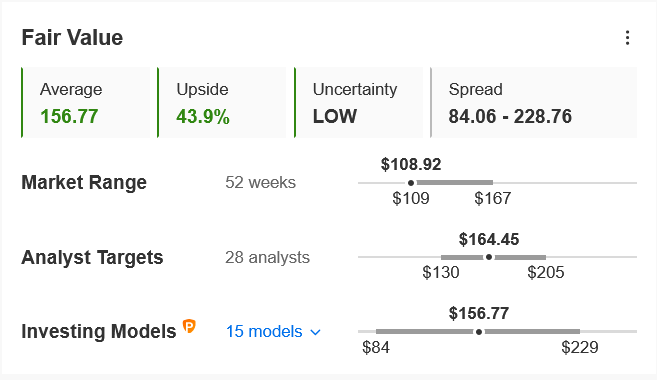

По текущей цене ниже $110 акции Applied Materials торгуются с крайне большим дисконтом относительно количественных моделей InvestingPro, судя по которым бумаги обладают потенциалом роста с текущих уровней приблизительно на 44% в течение следующих 12 месяцев.

Applied Materials – справедливая стоимость

Источник: InvestingPro

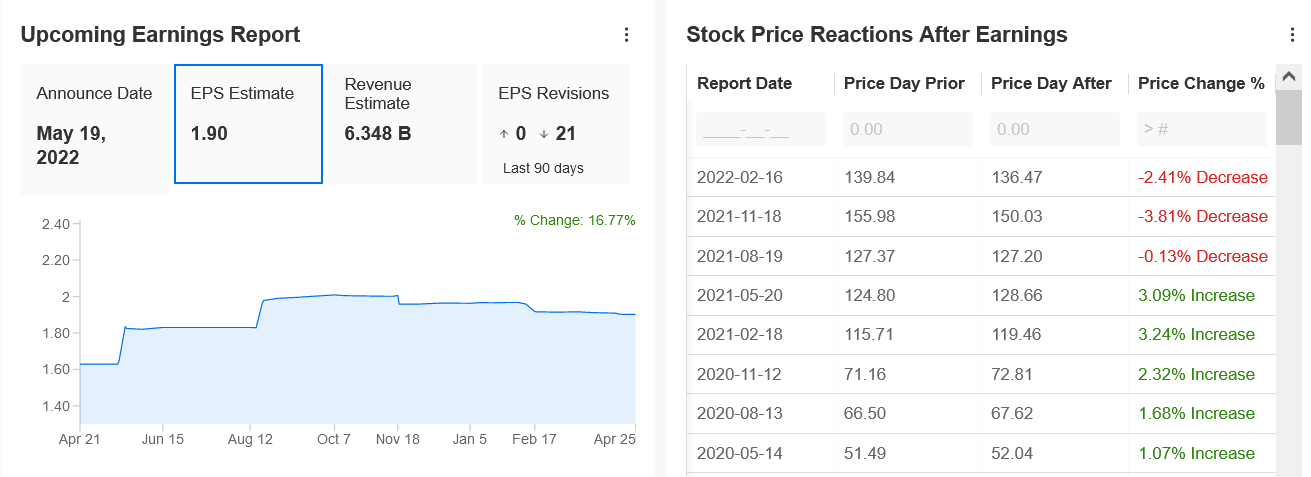

Прибыль и выручка Applied Materials за последний квартал с лихвой превзошли ожидания аналитиков. Следующий квартальный отчет будет опубликован в четверг, 19 мая, после закрытия рынков.

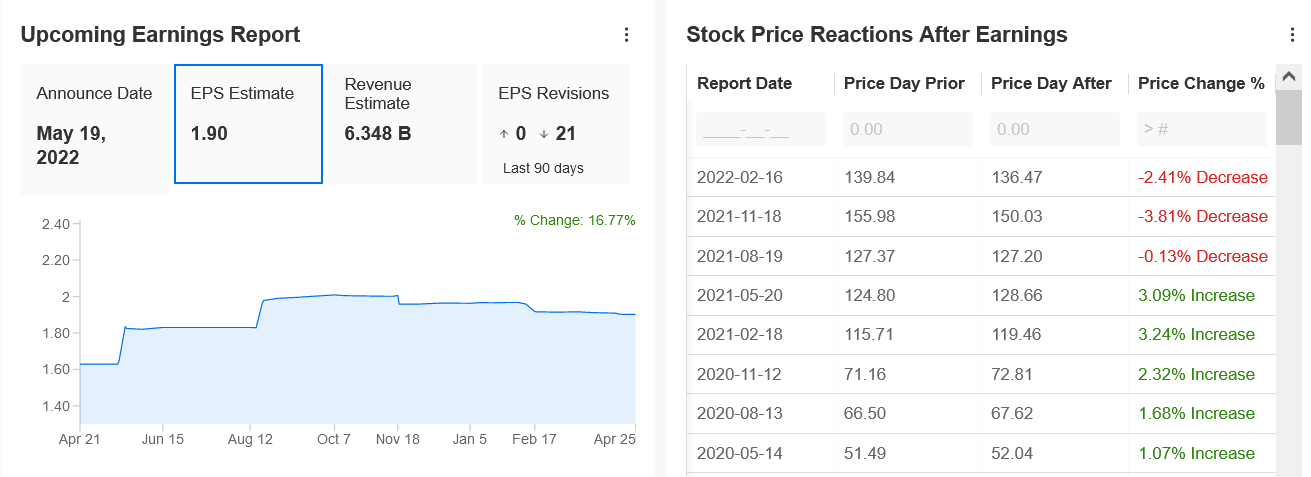

Согласно консенсус-прогнозу, прибыль на акцию за второй квартал составит $1,90, увеличившись на 16,5% с уровня $1,63, зафиксированного годом ранее. По выручке прогнозируется рост почти на 14% г/г до $6,34 миллиарда.

Прогноз по прибыли Applied Materials

Источник: InvestingPro

2. Dell Technologies

Оценка финансового благополучия: B

Коэффициент P/E: 7,1

Рыночная капитализация: $35,3 миллиарда

Потенциал роста к справедливой цене Pro+: +50,2%

Компания Dell Technologies (NYSE:DELL), образовавшаяся в результате слияния Dell и EMC в 2016 году, входит в число ведущих мировых поставщиков решений в сфере информационных технологий.

Dell поставляет ПК, мейнфреймы, программное обеспечение, решения в области компьютерной и сетевой безопасности, а также ИТ-услуги.

С учетом настороженного отношения ко многим ведущим техкомпаниям акции Dell в последнее время столкнулись с турбулентностью и на днях несколько раз обновляли минимумы за 52 недели.

Вчерашнюю сессию акции Dell, с начала года потерявшие 17,2%, завершили на уровне $46,51. Рыночная капитализация компании составляет $35,3 миллиарда. На текущих уровнях акции торгуются примерно на 60% ниже рекордного максимума $115,00, зафиксированного в октябре 2021 года.

Dell – дневной таймфрейм

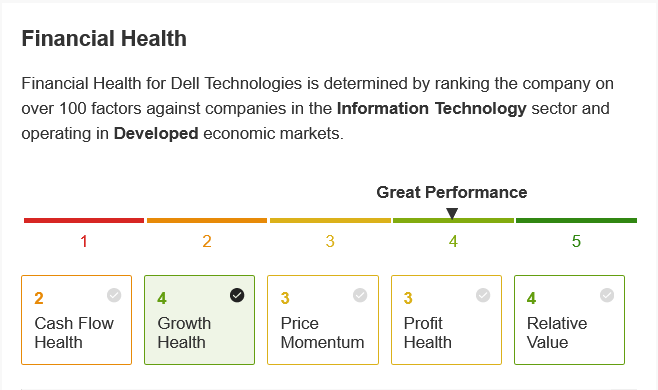

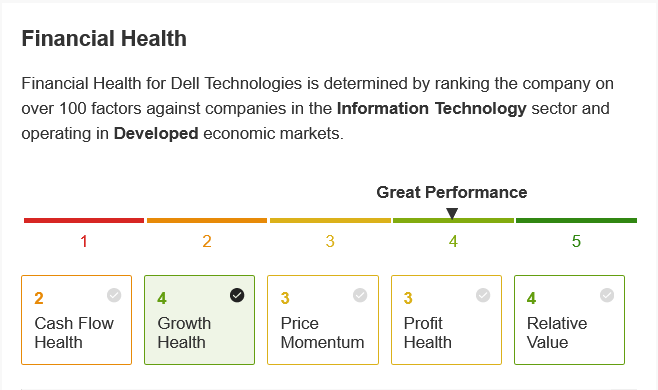

Как демонстрирует Pro+, Dell находится в прекрасной финансовой форме благодаря радужным перспективам прибыли и роста в сочетании с привлекательной оценкой.

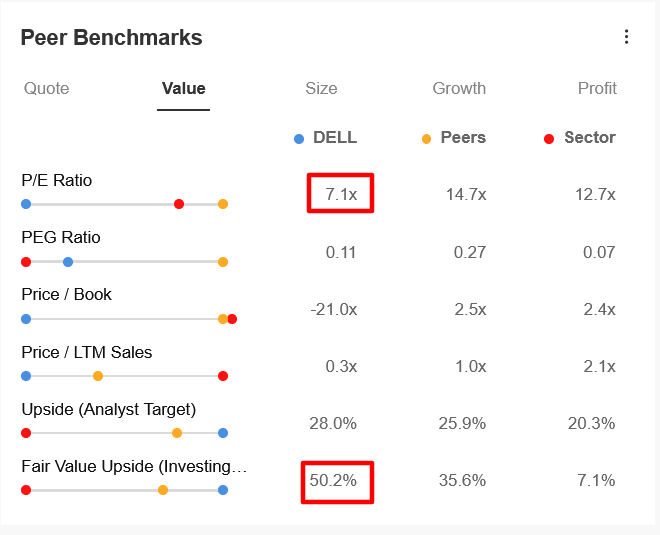

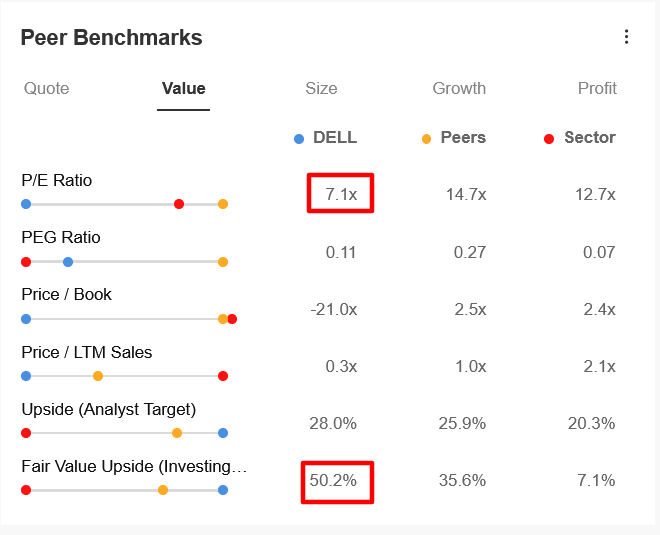

Мультипликатор P/E для акций Dell составляет 7,1. Это гораздо ниже медианного показателя для сектора, составляющего 12,7, и существенно ниже составного мультипликатора конкурентов, равного 14,7.

Вдобавок к этому, Dell лидирует в своем секторе по некоторым метрикам прибыльности и продаж. Так, выручка компании растет темпами 17% по сравнению с 12,5% у конкурентов.

Dell в сопоставлении

Источник: InvestingPro

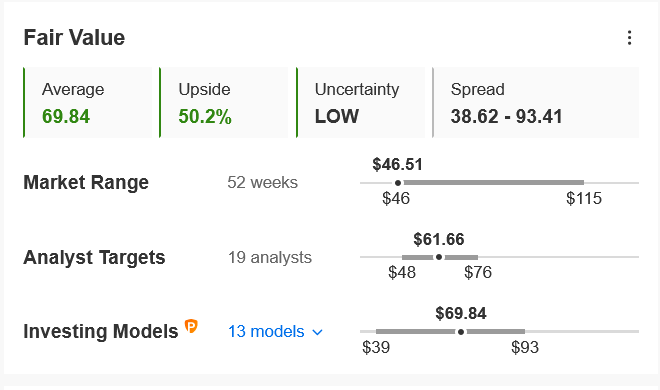

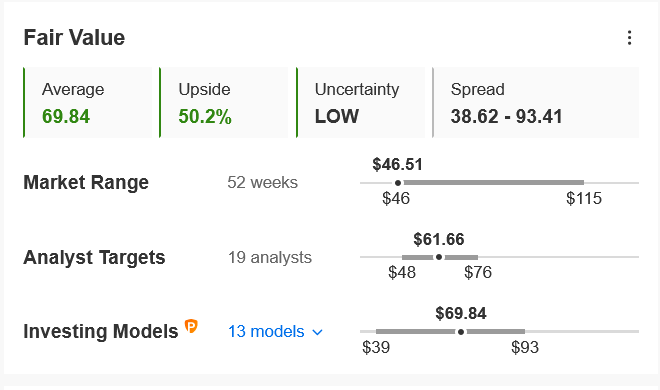

Акции DELL, что неудивительно, сейчас недооценены. Согласно моделям InvestingPro, в течение ближайших 12 месяцев они могут вырасти на 50% к справедливой цене $69,84.

Dell – справедливая стоимость

Источник: InvestingPro

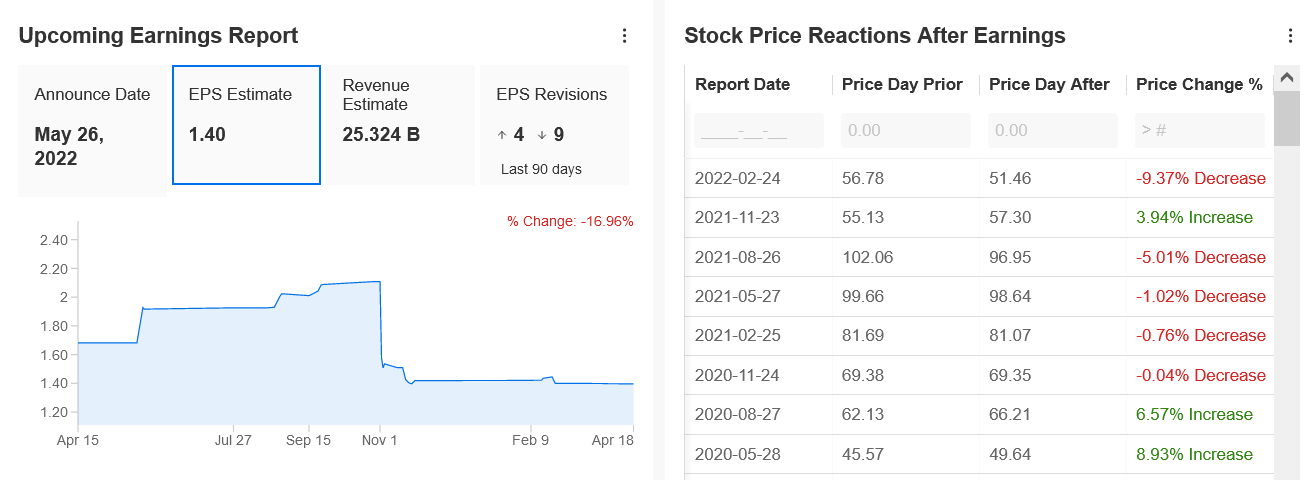

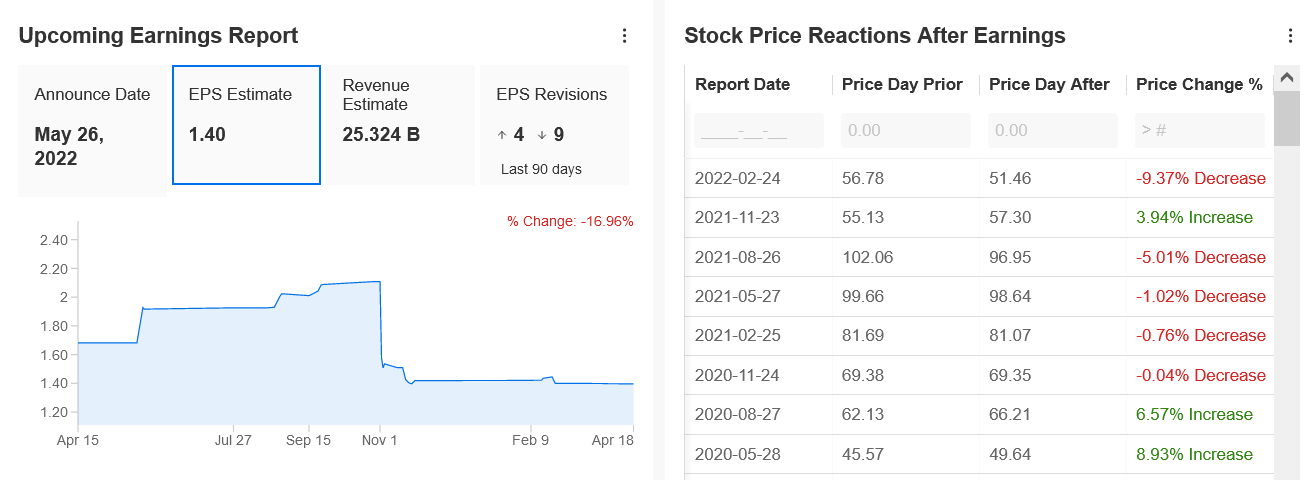

Dell опубликует свои финансовые результаты за первый квартал в пятницу, 27 мая, после закрытия регулярной торговой сессии. Согласно консенсус-прогнозу, прибыль на акцию составит $1,40, выручка — $25,3 миллиарда.

Оценки прибылей снижаются

Источник: InvestingPro

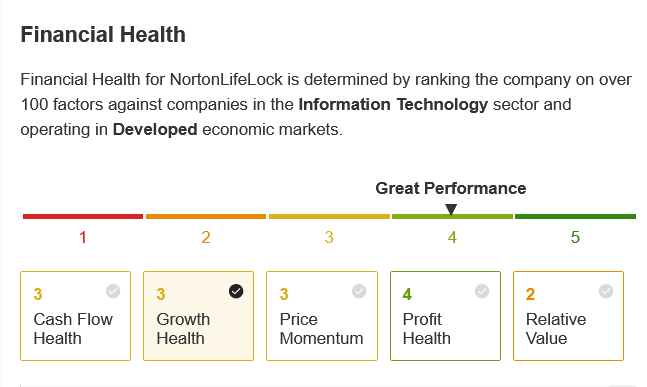

3. NortonLifeLock

Оценка финансового благополучия: B

Коэффициент P/E: 16,0

Рыночная капитализация: $14,8 миллиарда

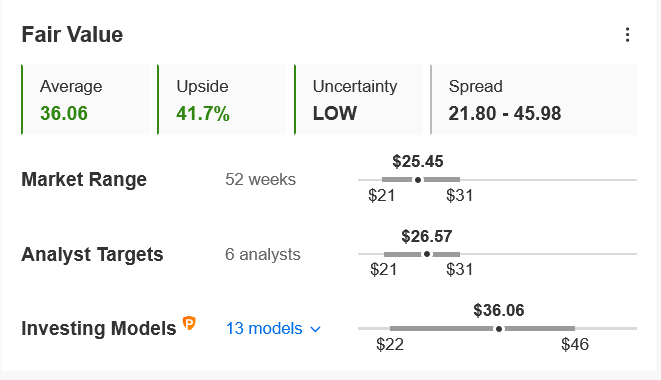

Потенциал роста к справедливой цене Pro+: +41,7%

Компания NortonLifeLock (NASDAQ:NLOK), ранее известная как Symantec Corporation, является одним из ведущих поставщиков антивирусного программного обеспечения и услуг. В число продуктов этой компании из списка Fortune 500 входят Norton 360 Security, Norton Security, Norton Secure VPN, Avira Security и другие потребительские решения.

Компания извлекает выгоду из высокого спроса на антивирусные инструменты и продукты на фоне возросших киберугроз. Несмотря на продолжающиеся распродажи в техсекторе, акции NortonLifeLock с начала текущего года потеряли всего 2%, показав результат существенно лучше, чем индекс NASDAQ Composite за сопоставимый период.

На торгах 10 февраля акции достигли рекордного максимума $30,92. Сессию вторника они завершили на отметке $25,45. Исходя из текущих уровней, рыночная капитализация компании составляет $14,8 миллиарда. За последние 12 месяцев акции подорожали примерно на 15%.

NortonLifeLock – дневной таймфрейм

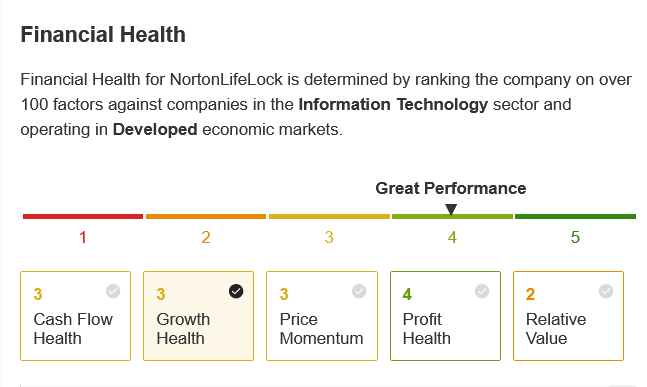

NortonLifeLock получила 4 балла из 5 возможных по итогам анализа финансового благополучия, при этом акции компании обладают чрезвычайно привлекательной оценкой, что делает ее неплохим вариантом для инвесторов, желающих захеджировать свои позиции на случай дальнейшей повышенной волатильности в ближайшие месяцы.

С учетом продолжающегося резкого роста спроса на антивирусное программное обеспечение, необходимое для защиты ПК и мобильных устройств от вирусов и кибератак, акции NortonLifeLock, согласно модели InvestingPro, могут вырасти примерно на 42% ближе к свой справедливой цене $36,06.

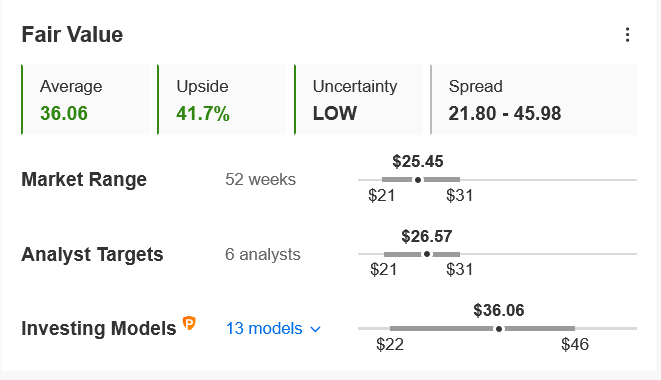

NortonLifeLock – справедливая стоимость

Источник: InvestingPro

Аналитики тоже с оптимизмом оценивают перспективы этой SaaS-компании, ссылаясь на благоприятные фундаментальные факторы. Усредненная целевая цена акций NortonLifeLock составляет примерно $30,00, что означает потенциал роста на 16% с текущих уровней в течение следующих 12 месяцев.

Оценки аналитиков по NortonLifeLock

Источник: Investing.com

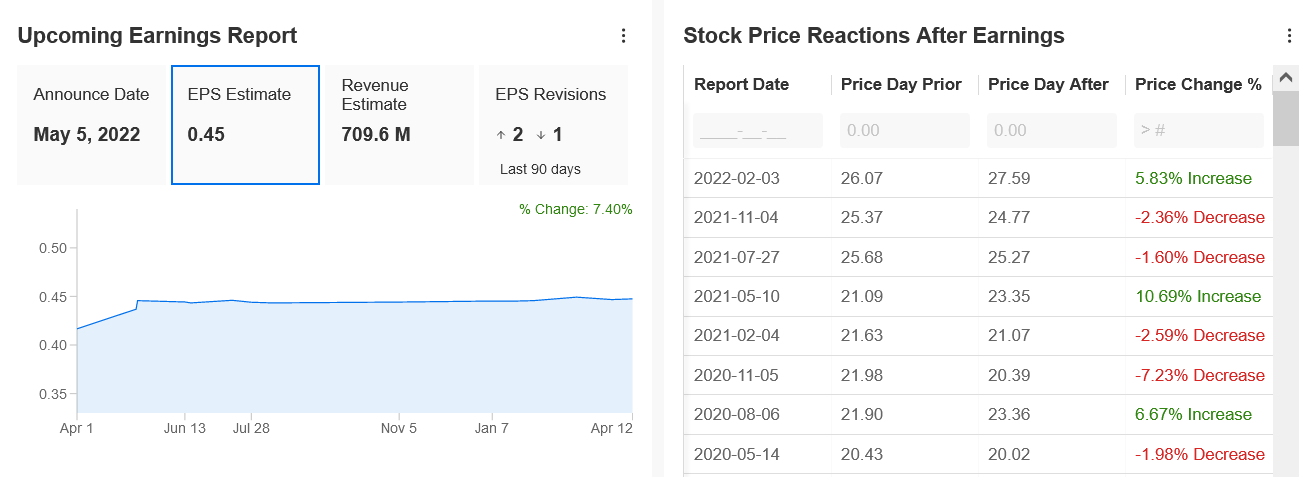

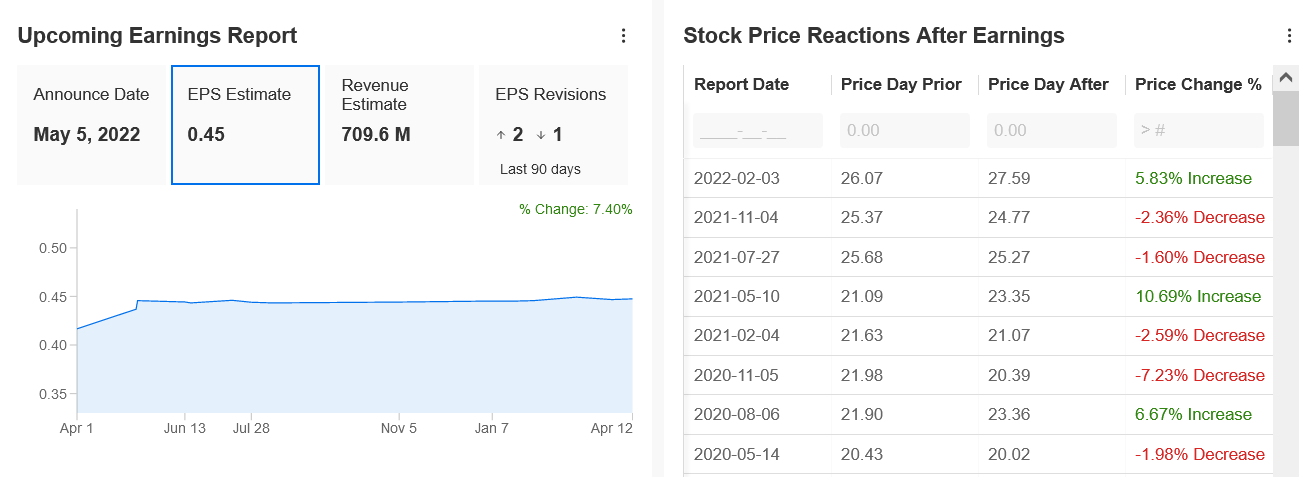

От компании можно ожидать сильного роста прибыли и выручки. Свои свежие финансовые результаты она представит в четверг, 5 мая, после закрытия регулярной торговой сессии. Согласно консенсус-прогнозу, прибыль на акцию за четвертый финансовый квартал составит $0,45, увеличившись на 12,5% с уровня $0,40, зафиксированного годом ранее.

По выручке прогнозируется рост примерно на 6% г/г до $709,6 миллиона.

Оценки аналитиков по NortonLifeLock

С помощью инструмента для скрининга акций Investing Pro+ мы выделили три компании, которые можно считать относительно дешевыми по сравнению с конкурентами с учетом сильных фундаментальных показателей и низких оценочных мультипликаторов.

Этим критериям удовлетворяют Applied Materials, Dell Technologies и NortonLifeLock.

Хотите добавить в свой портфель другие акции из списка наблюдения? Пользователи InvestingPro+ получают эксклюзивный доступ к аналитическим инструментам и данным.

Акции технологических компаний сталкиваются в 2022 году с серьезными проблемами. Опасения из-за планов ФРС провести агрессивное ужесточение денежно-кредитной политики спровоцировали масштабные распродажи в этом секторе.

С учетом этого мы провели методичный отбор среди более чем 10 тыс. зарегистрированных на биржах США акций с использованием инструмента InvestingPro+ для скрининга акций, составив по его результатам небольшой список недооцененных техкомпаний с радужными перспективами роста.

Мы решили ограничиться только теми компаниями, рыночная капитализация которых составляет не менее $10 миллиардов, а мультипликатор P/E не превышает 20. Затем среди них мы отобрали компании, акции которых торгуются по меньшей мере на 40% ниже своей справедливой цены, согласно InvestingPro.

Инструмент скрининга акций InvestingPro

Источник: InvestingPro

Всем этим критериям удовлетворяют лишь шесть компаний из нашего списка наблюдения.

Список наблюдения InvestingPro

Источник: InvestingPro

Ниже мы в подробностях расскажем о трех наиболее привлекательных из них. Исходя из моделей InvestingPro, эти компании должны принести инвесторам максимальную доходность.

1. Applied Materials

Оценка финансового благополучия: B

Коэффициент P/E: 14,7

Рыночная капитализация: $96,2 миллиарда

Потенциал роста к справедливой цене Pro+: +43,9%

Applied Materials (NASDAQ:AMAT) — это ведущий поставщик производственного оборудования, услуг и программного обеспечения для полупроводниковой отрасли.

Компания также поставляет технологии для разработки и производства OLED-дисплеев и прочие связанные с дисплеями технологии для потребительских устройств, в том числе телевизоров, смартфонов, планшетов, ноутбуков и настольных компьютеров.

В этом году Applied Materials испытывает затруднения, сильно отстав от индекса Philadelphia Semiconductor Index и широкого рынка на фоне дефицитов в глобальных цепочках поставок.

С начала текущего года акции Applied Materials упали примерно на 31%. Еще большую тревогу вызывает тот факт, что со времени достижения 14 января рекордного максимума $167,06 бумаги упали приблизительно на 35%.

Сессию вторника акции Applied Materials завершили на 13-месячном минимуме $108,92. Рыночная капитализация компании составляет $96,2 миллиарда.

Несмотря на слабую динамику, акции Applied Materials — весьма привлекательный вариант для инвесторов, желающих заработать на восстановлении полупроводниковой отрасли в ближайшие месяцы.

У компании относительно низкий мультипликатор P/E в 14,7. Это существенно ниже, чем у других заслуживающих внимания компаний полупроводникового сектора, таких как ASML Holding (NASDAQ:ASML), KLA-Tencor Corporation (NASDAQ:KLAC) и Teradyne (NASDAQ:TER).

Applied Materials в сопоставлении

Источник: InvestingPro

Pro+ выделяет еще несколько ключевых аспектов, касающихся прежде всего обратного выкупа акций и стабильности денежных потоков:

Профиль компании: Applied Materials

Источник: InvestingPro

Инструмент также дает краткий обзор финансового благополучия Applied Materials. Благодаря радужным перспективам прибыли и продаж компания заработала 4 балла из 5 возможных.

По текущей цене ниже $110 акции Applied Materials торгуются с крайне большим дисконтом относительно количественных моделей InvestingPro, судя по которым бумаги обладают потенциалом роста с текущих уровней приблизительно на 44% в течение следующих 12 месяцев.

Applied Materials – справедливая стоимость

Источник: InvestingPro

Прибыль и выручка Applied Materials за последний квартал с лихвой превзошли ожидания аналитиков. Следующий квартальный отчет будет опубликован в четверг, 19 мая, после закрытия рынков.

Согласно консенсус-прогнозу, прибыль на акцию за второй квартал составит $1,90, увеличившись на 16,5% с уровня $1,63, зафиксированного годом ранее. По выручке прогнозируется рост почти на 14% г/г до $6,34 миллиарда.

Прогноз по прибыли Applied Materials

Источник: InvestingPro

2. Dell Technologies

Оценка финансового благополучия: B

Коэффициент P/E: 7,1

Рыночная капитализация: $35,3 миллиарда

Потенциал роста к справедливой цене Pro+: +50,2%

Компания Dell Technologies (NYSE:DELL), образовавшаяся в результате слияния Dell и EMC в 2016 году, входит в число ведущих мировых поставщиков решений в сфере информационных технологий.

Dell поставляет ПК, мейнфреймы, программное обеспечение, решения в области компьютерной и сетевой безопасности, а также ИТ-услуги.

С учетом настороженного отношения ко многим ведущим техкомпаниям акции Dell в последнее время столкнулись с турбулентностью и на днях несколько раз обновляли минимумы за 52 недели.

Вчерашнюю сессию акции Dell, с начала года потерявшие 17,2%, завершили на уровне $46,51. Рыночная капитализация компании составляет $35,3 миллиарда. На текущих уровнях акции торгуются примерно на 60% ниже рекордного максимума $115,00, зафиксированного в октябре 2021 года.

Dell – дневной таймфрейм

Как демонстрирует Pro+, Dell находится в прекрасной финансовой форме благодаря радужным перспективам прибыли и роста в сочетании с привлекательной оценкой.

Мультипликатор P/E для акций Dell составляет 7,1. Это гораздо ниже медианного показателя для сектора, составляющего 12,7, и существенно ниже составного мультипликатора конкурентов, равного 14,7.

Вдобавок к этому, Dell лидирует в своем секторе по некоторым метрикам прибыльности и продаж. Так, выручка компании растет темпами 17% по сравнению с 12,5% у конкурентов.

Dell в сопоставлении

Источник: InvestingPro

Акции DELL, что неудивительно, сейчас недооценены. Согласно моделям InvestingPro, в течение ближайших 12 месяцев они могут вырасти на 50% к справедливой цене $69,84.

Dell – справедливая стоимость

Источник: InvestingPro

Dell опубликует свои финансовые результаты за первый квартал в пятницу, 27 мая, после закрытия регулярной торговой сессии. Согласно консенсус-прогнозу, прибыль на акцию составит $1,40, выручка — $25,3 миллиарда.

Оценки прибылей снижаются

Источник: InvestingPro

3. NortonLifeLock

Оценка финансового благополучия: B

Коэффициент P/E: 16,0

Рыночная капитализация: $14,8 миллиарда

Потенциал роста к справедливой цене Pro+: +41,7%

Компания NortonLifeLock (NASDAQ:NLOK), ранее известная как Symantec Corporation, является одним из ведущих поставщиков антивирусного программного обеспечения и услуг. В число продуктов этой компании из списка Fortune 500 входят Norton 360 Security, Norton Security, Norton Secure VPN, Avira Security и другие потребительские решения.

Компания извлекает выгоду из высокого спроса на антивирусные инструменты и продукты на фоне возросших киберугроз. Несмотря на продолжающиеся распродажи в техсекторе, акции NortonLifeLock с начала текущего года потеряли всего 2%, показав результат существенно лучше, чем индекс NASDAQ Composite за сопоставимый период.

На торгах 10 февраля акции достигли рекордного максимума $30,92. Сессию вторника они завершили на отметке $25,45. Исходя из текущих уровней, рыночная капитализация компании составляет $14,8 миллиарда. За последние 12 месяцев акции подорожали примерно на 15%.

NortonLifeLock – дневной таймфрейм

NortonLifeLock получила 4 балла из 5 возможных по итогам анализа финансового благополучия, при этом акции компании обладают чрезвычайно привлекательной оценкой, что делает ее неплохим вариантом для инвесторов, желающих захеджировать свои позиции на случай дальнейшей повышенной волатильности в ближайшие месяцы.

С учетом продолжающегося резкого роста спроса на антивирусное программное обеспечение, необходимое для защиты ПК и мобильных устройств от вирусов и кибератак, акции NortonLifeLock, согласно модели InvestingPro, могут вырасти примерно на 42% ближе к свой справедливой цене $36,06.

NortonLifeLock – справедливая стоимость

Источник: InvestingPro

Аналитики тоже с оптимизмом оценивают перспективы этой SaaS-компании, ссылаясь на благоприятные фундаментальные факторы. Усредненная целевая цена акций NortonLifeLock составляет примерно $30,00, что означает потенциал роста на 16% с текущих уровней в течение следующих 12 месяцев.

Оценки аналитиков по NortonLifeLock

Источник: Investing.com

От компании можно ожидать сильного роста прибыли и выручки. Свои свежие финансовые результаты она представит в четверг, 5 мая, после закрытия регулярной торговой сессии. Согласно консенсус-прогнозу, прибыль на акцию за четвертый финансовый квартал составит $0,45, увеличившись на 12,5% с уровня $0,40, зафиксированного годом ранее.

По выручке прогнозируется рост примерно на 6% г/г до $709,6 миллиона.

Оценки аналитиков по NortonLifeLock

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба