2 мая 2022 РБК Quote Хрисанфова Александра

С помощью опционов можно застраховаться и заработать независимо от того, будут рынки расти или падать. Рассказываем, что это за инструмент и как им пользоваться

Что такое опцион

Опцион — это договор на покупку или продажу базового актива в определенный период по заранее установленной цене. С его помощью инвестор может застраховать риски того, что его бумаги пойдут не в том направлении, в каком ему бы хотелось, то есть их захеджировать, а также заработать независимо от того, в какую сторону пойдут рынки.

Разберем термины, связанные с опционами.

Базовый актив — это актив, который инвестор может продать или купить по условиям контракта. Им могут быть акции, товары и так далее.

Цена исполнения, или страйк-цена — это цена, по которой инвестор может купить или продать базовый актив. Она прописана в контракте и фиксируется на дату заключения договора.

Дата экспирации — это дата истечения срока действия опциона. Контракт заключают на определенный период времени. Например, на неделю, месяц или квартал.

Премия — это стоимость опциона, денежное вознаграждение за право покупки или продажи базового актива по договору. Ее получает продавец опциона. Она не возвращается покупателю и похожа на страховку. Например, человек на определенный срок страхует имущество и платит за это деньги страховой компании. Если с имуществом произойдет страховой случай, то его владельцу выплатят компенсацию. Если до конца срока договора такое событие не произойдет, то владелец не только не получит компенсацию, но и не вернет деньги за страховку.

Покупатель опциона — это тот, кто платит премию продавцу. Он получает право купить или продать актив, но не обязан это делать. Его максимальный убыток — размер премии, а максимальный доход не ограничен.

Продавец опциона — это тот, кто получает премию за опцион. Он обязан исполнить контракт по требованию покупателя опциона в установленные сроки. Эта сторона договора несет большие риски, так как продавец не может заработать больше размера премии, но его потенциальные убытки не ограничены.

Все условия по опционному контракту прописаны в спецификации, ее можно посмотреть на сайте биржи.

Пример

Допустим, что инвестор купил опцион на акции «Газпрома» со страйком ₽250 за премию ₽100. Теперь у него есть право купить акции компании за ₽250 до истечения срока контракта или в дату экспирации.

Например, акции компании выросли до ₽500. Тогда инвестор может купить бумагу по фиксированной цене и продать ее дороже. Он заработает: ₽500 — ₽250 — ₽100 = ₽150. Если цена акции упала, то инвестор может их не покупать. Тогда он потеряет только ₽100 премии.

Чем опцион отличается от фьючерса?

Фьючерс — это договор покупки или продажи базового актива, при заключении которого покупатель и продавец договариваются о цене и сроках исполнения. Базовым активом также могут быть акции, товары, индексы и прочее. В таком договоре заранее прописано, через какой срок и по какой цене состоится сделка.

Покупатель опциона получает право выкупить или продать актив, но может не пользоваться этим правом и не заключить сделку до конца срока контракта. Так как заключение сделки для покупателя необязательно, при худшем для него развитии событий он может потерять только стоимость опциона. Однако продавец опциона обязан его исполнить по запросу, если такой поступил до истечения срока договора.

В этом его отличие от фьючерса, где в дату экспирации продавец и покупатель обязаны заключить сделку по условиям контракта. Например, инвестор купил фьючерс на десять акций Apple. Срок контракта истек, и продавец передал покупателю десять бумаг компании. В то же время инвестор купил опцион на пять акций Amazon. Но срок договора истек, а опцион так и не был исполнен, так как цена акций оказалась для покупателя невыгодной. И тогда инвестор не получает бумаги Amazon.

Опцион и фьючерс: сходства

Фьючерс, о котором говорится в примере, называется поставочным. При таком контракте продавец обязан поставить актив покупателю по истечении срока договора, а покупатель — приобрести его по установленной заранее цене. Однако есть и расчетные фьючерсы. Если инвестор купит такой, то каждый день ему будут начислять прибыль или снимать с него убытки в зависимости от того, куда будет двигаться цена базового актива. В срок исполнения фьючерса биржа проведет последний расчет.

Опционы также бывают расчетными и поставочными. В первом случае инвестор получает разницу между прописанной в договоре ценой актива и той, что сформировалась в последний день торгов опциона. Во втором — конкретный товар, например нефть, или финансовый актив — фьючерс, акции и так далее.

Что такое бинарный опцион

Бинарный опцион — это экзотический, спекулятивный инструмент, который предусматривает выбор нескольких сценариев. Трейдер ставит деньги на падение актива либо на его рост или выбирает два варианта в краткосрочный период — от нескольких минут до суток. То есть он ставит на то, что то или иное событие произойдет в будущем. Если он оказывается прав, то возвращает ставку с премией, а если не угадывает, то теряет все. Поэтому бинарные опционы похожи на ставки в букмекерских конторах.

В сфере торговли бинарными опционами было много мошенников. Директор департамента Банка России по противодействию недобросовестным практикам Валерий Лях в 2020 году отмечал, что большое число людей пострадали от «так называемых бинарных опционов», которые активно рекламировались. «Так называемых, потому что в принципе бинарные опционы — это нормальный финансовый инструмент. Другое дело — он не имеет никакого отношения к тому, что продавалось у нас в стране под таким наименованием. И то, что людям пытались преподнести как предложения по инвестициям, было самой настоящей игорной деятельностью», — говорил он.

В конце 2019 года был принят закон о бинарных опционах, который дал ЦБ право лишать профучастников брокерской лицензии, если они под ее прикрытием незаконно организуют лотереи и азартные игры. Вице-президент НАУФОР Кирилл Зверев отмечал, что закон относит к азартным играм заключение любых внебиржевых производных финансовых инструментов со сроком исполнения менее трех дней. К их числу относятся и бинарные опционы.

Какие бывают опционы

По стилю исполнения контракта:

европейский опцион: его можно исполнить только по истечении срока контракта;

американский опцион: его можно исполнить в любой момент до истечения срока контракта;

квазиамериканский опцион: его владелец имеет право исполнить опцион только в заранее оговоренные в контракте даты в период до срока экспирации — окна. В договоре может быть прописано несколько окон, в которые можно исполнить опцион;

азиатский опцион: цена его исполнения определяется на основе средней цены базового актива за определенный период времени. Его также называют опционом средней цены или среднекурсовым. Он считается экзотическим опционом.

По базовому активу:

товарный: чаще всего это опцион на фьючерс на биржевой товар, например нефть. То есть если исполнить такой контракт, вам передадут фьючерсы, а не конкретные товары;

фондовый: опцион на акции;

валютный: опцион на валютный курс, который дает покупателю право приобрести или продать валюту по курсу, зафиксированному в день заключения договора;

на индекс: такой опцион может быть только расчетным, так как невозможно поставить индекс;

на фьючерс: фьючерсный контракт поставляется за несколько дней до истечения срока опциона, но иногда даты экспирации и поставки фьючерса совпадают. В последнем случае покупатель опциона сразу получает базовый актив фьючерса, например акции;

на процентную ставку или процентный опцион: опцион на финансовый инструмент с процентной ставкой, например кредит, вклад. Опцион cap устанавливает верхнюю границу ставки, применяется для инструментов с плавающей ставкой и защищает от ее повышения. Опцион floor устанавливает нижнюю границу ставки и защищает от ее снижения;

на наличные товары: процентный опцион на ценные бумаги с фиксированной доходностью.

Колл-опцион

Опционы бывают двух типов. Опцион колл (call) дает покупателю право приобрести актив по фиксированной цене в заранее установленный день или до этой даты, а у продавца создает обязательство продать его при поступлении запроса. Покупая такой опцион, трейдер или инвестор занимают длинную позицию — лонг. Ее открывают в надежде заработать на росте цены актива, например акции. Соответственно, чтобы покупатель получил возможность использовать право на покупку актива по колл-опциону и получить прибыль, цена актива должна быть выше уровня цены исполнения — страйка. Другими словами, опцион должен быть «в деньгах».

Опцион «в деньгах» (in-the-money, ITM) — это ситуация, когда цена базового актива выгодна покупателю. И тогда покупатель может потребовать его исполнить. Например, это опцион колл (пут), цена исполнения которого ниже (выше) текущей цены базового актива. Продавец при этом получает убыток.

Допустим, инвестор купил опцион на акции Tesla со страйком в $1 тыс. и рассчитывает, что стоимость бумаг компании вырастет. И тогда он купит их дешевле рыночной цены, а потом продаст дороже. Например, стоимость одной акции выросла до $1,5 тыс. В итоге инвестор купил акции по $1 тыс. за бумагу и продал на фондовом рынке по $1,5 тыс. Тогда он заработал по $500 с одной бумаги, если не учитывать расходы на премию продавцу.

Кроме того, опцион может быть «вне денег» (out-of-the-money, OTM), когда происходит обратная ситуация, то есть невыгодная покупателю, но выгодная продавцу. Это опцион колл (пут), цена исполнения которого выше (ниже) текущей цены базового актива. Тогда покупатель не требует исполнения опциона и терпит убыток в размере премии, выплаченной продавцу. Когда страйк-цена примерно равна текущей цене базового актива, то это называется опционом «на деньгах» (at-the-money, ATM).

Пут-опцион

Опцион пут (put) дает покупателю право продать актив по фиксированной цене в определенный день или до него. Продавец обязан принять поставленный базовый актив, если покупатель захочет исполнить опцион. Приобретая такой опцион, трейдер или инвестор занимает короткую позицию — шорт, то есть ставит на падение актива и хочет на этом заработать.

Например, трейдер купил опционы пут на обыкновенные акции Сбербанка со страйком в ₽200. Цена бумаг банка упала до ₽120, и трейдер купил эти акции. Он решил потребовать исполнить опцион, и тогда продавец будет обязан выкупить у трейдера бумаги по ₽200, хотя на бирже они стоят уже намного дешевле. В итоге с одной акции трейдер заработал ₽80, если не учитывать премию продавцу.

Какие опционы можно купить на Мосбирже?

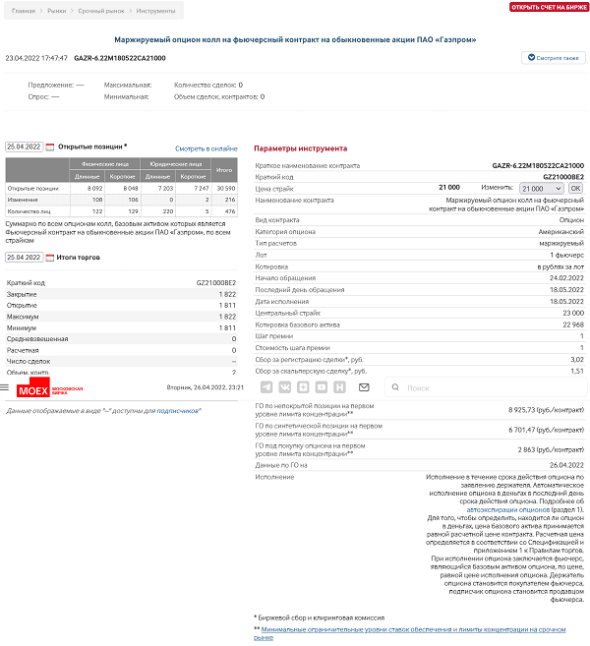

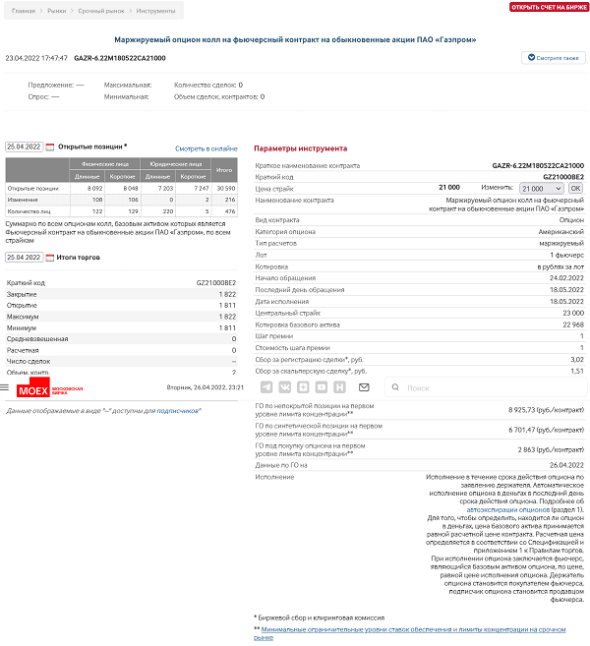

На Мосбирже торгуются маржируемые опционы

Опционы торгуются на срочном рынке Мосбиржи. Сейчас доступны опционы только на фьючерсы, базовый актив которых может быть разным (индексы, российские акции, доллар, золото, серебро или нефть). Их называют маржируемыми опционами, или опционами фьючерсного типа.

По фьючерсам два раза в день рассчитывается и перечисляется вариационная маржа — доход или убыток трейдера, разница между текущей ценой фьючерса и его расчетной ценой на момент последнего клиринга. При купле или продаже маржируемого опциона с покупателя не снимают премию сразу. Вместо этого биржа блокирует на его счете гарантийное обеспечение (ГО), оно равно размеру премии, указанной в заявке, за вычетом величины потенциальных потерь по опциону. У продавца также блокируют ГО. Ежедневно опцион будет переоцениваться, как и размер ГО у покупателя и продавца.

Кроме того, ежедневно по итогам клиринговой сессии продавец и покупатель опциона будут платить или получать вариационную маржу вплоть до исполнения или истечения срока опциона. Таким образом, перечисление премии будет происходить постепенно. Вариационная маржа рассчитывается на основе цен заключенных сделок и расчетных цен опционов — это теоретическая цена опциона на момент окончания расчетного периода, в 14:00 мск и в 18:45 мск.

Опционы исполняются автоматически

На сайте Мосбиржи говорится, что для всех опционов, допущенных к торгам, действует автоматическое исполнение в последний день их срока действия, или автоэкспирация. Кроме того, автоматически исполняются все опционы «в деньгах». Если опцион «на деньгах», когда страйк равен цене исполнения фьючерса, автоматически исполнится половина позиции. В случае если количество опционов в портфеле нечетное, то для коллов применяют округление вверх (0,5=1), а для путов — вниз (0,5=0).

Например, инвестор купил 101 колл-опцион и 101 пут-опцион. Тогда у него исполнится 51 опцион колл и 50 пут-опционов.

На Мосбирже отметили, что для досрочного исполнения опциона нужно подать заявку. «В ближайшем клиринге будет исполнен весь объем, указанный покупателем в заявке на исполнение», — говорится в разъяснении площадки. Однако брокер может ввести общий запрет на прием поручений по опционам от клиентов.

«В этом случае ни один клиент не сможет самостоятельно исполнить опцион досрочно или отказаться от автоэкспирации опциона, для этих действий он должен будет обратиться к брокеру. Алгоритм автоэкспирации при этом работает без изменений», — рассказали на Мосбирже.

Кроме того, брокер может запретить исполнять опционы «вне денег» как досрочно, так и в день экспирации. Однако клиент сможет досрочно исполнять опционы «в деньгах» и «на деньгах», добавили на торговой площадке. Поэтому условия исполнения опционов можно уточнить у вашего брокера.

Опционные стратегии

По сути, за небольшую плату — премию по опциону — инвестор может нивелировать убытки по своему портфелю в случае резких колебаний цен, купив опцион пут. Либо, не имея возможности купить дорогой актив, он может заработать на его росте, приобретя опцион колл, отметил Александр Гусев, руководитель отдела брокерских продуктов «Тинькофф Инвестиции». Он также добавил, что если у инвестора нет статуса квалифицированного, то для использования опционов ему нужно пройти тестирование у брокера.

Придумать опционных стратегий можно много, основные и простые среди них — это стратегии, опирающиеся на базовые принципы работы опционов, рассказал эксперт по фондовому рынку «БКС Мир инвестиций» Павел Гаврилов. Он назвал следующие:

long Call (Put) (покупка колл (пут) опциона) — инвестор зарабатывает на росте (падении) цены выше определенного значения, при этом убытки инвестора ограничены размером премии;

short Call (Put) (продажа колл (пут) опциона) — инвестор зарабатывает на том, что цена актива будет ниже (выше) определенного значения на момент экспирации. Прибыль в этом случае ограничена размером премии, а убытки не ограничены.

С их помощью можно застраховаться от падения или роста стоимости активов, смотря какая у вас открыта позиция — шорт или лонг. Например, чтобы застраховаться от падения цен акций или фьючерсов, можно купить пут-опционы. Если у вас короткая позиция по акциям или фьючерсам, то можно купить колл-опционы.

По словам Гаврилова, далее идет комбинирование разных опционов. Например:

стратегия «Длинный фьючерс»: Long Call + Short Put или Long Put+ Short Call, то есть совмещение покупки колл-опциона с продажей пут-опциона либо наоборот — покупки пут-опциона и продажи колл-опциона;

стратегия «Бычий спред»: покупка опциона колл и одновременная продажа опциона колл с более высокой ценой исполнения, но той же датой экспирации;

стратегия «Медвежий спред»: покупка опциона пут и одновременная продажа опциона пут с более низкой ценой исполнения с одинаковым номиналом и датой экспирации.

Спред — одновременная покупка и продажа опционов одного типа — пут или колл, но с разными ценами исполнения и/или датами экспирации. На Мосбирже отметили, что спреды бывают:

вертикальными — опционы с одинаковой датой экспирации, но разными страйками;

горизонтальными — опционы с одинаковыми страйками, но разными датами экспирации;

диагональными — опционы с разными датами экспирации и ценами исполнения.

Есть и другие опционные стратегии. Например, «длинный стрэддл» — одновременная покупка опционов пут и колл с одинаковыми ценами исполнения.

«Перед тем как начать работать с таким инструментом, как опционы, особенно новичкам, следует изучить теорию, протестировать свои знания на демосчете. Когда появится понимание, как работают опционы, их можно использовать как для целей трейдинга, так и для диверсификации и хеджирования», — посоветовал Гаврилов.

Что такое опцион

Опцион — это договор на покупку или продажу базового актива в определенный период по заранее установленной цене. С его помощью инвестор может застраховать риски того, что его бумаги пойдут не в том направлении, в каком ему бы хотелось, то есть их захеджировать, а также заработать независимо от того, в какую сторону пойдут рынки.

Разберем термины, связанные с опционами.

Базовый актив — это актив, который инвестор может продать или купить по условиям контракта. Им могут быть акции, товары и так далее.

Цена исполнения, или страйк-цена — это цена, по которой инвестор может купить или продать базовый актив. Она прописана в контракте и фиксируется на дату заключения договора.

Дата экспирации — это дата истечения срока действия опциона. Контракт заключают на определенный период времени. Например, на неделю, месяц или квартал.

Премия — это стоимость опциона, денежное вознаграждение за право покупки или продажи базового актива по договору. Ее получает продавец опциона. Она не возвращается покупателю и похожа на страховку. Например, человек на определенный срок страхует имущество и платит за это деньги страховой компании. Если с имуществом произойдет страховой случай, то его владельцу выплатят компенсацию. Если до конца срока договора такое событие не произойдет, то владелец не только не получит компенсацию, но и не вернет деньги за страховку.

Покупатель опциона — это тот, кто платит премию продавцу. Он получает право купить или продать актив, но не обязан это делать. Его максимальный убыток — размер премии, а максимальный доход не ограничен.

Продавец опциона — это тот, кто получает премию за опцион. Он обязан исполнить контракт по требованию покупателя опциона в установленные сроки. Эта сторона договора несет большие риски, так как продавец не может заработать больше размера премии, но его потенциальные убытки не ограничены.

Все условия по опционному контракту прописаны в спецификации, ее можно посмотреть на сайте биржи.

Пример

Допустим, что инвестор купил опцион на акции «Газпрома» со страйком ₽250 за премию ₽100. Теперь у него есть право купить акции компании за ₽250 до истечения срока контракта или в дату экспирации.

Например, акции компании выросли до ₽500. Тогда инвестор может купить бумагу по фиксированной цене и продать ее дороже. Он заработает: ₽500 — ₽250 — ₽100 = ₽150. Если цена акции упала, то инвестор может их не покупать. Тогда он потеряет только ₽100 премии.

Чем опцион отличается от фьючерса?

Фьючерс — это договор покупки или продажи базового актива, при заключении которого покупатель и продавец договариваются о цене и сроках исполнения. Базовым активом также могут быть акции, товары, индексы и прочее. В таком договоре заранее прописано, через какой срок и по какой цене состоится сделка.

Покупатель опциона получает право выкупить или продать актив, но может не пользоваться этим правом и не заключить сделку до конца срока контракта. Так как заключение сделки для покупателя необязательно, при худшем для него развитии событий он может потерять только стоимость опциона. Однако продавец опциона обязан его исполнить по запросу, если такой поступил до истечения срока договора.

В этом его отличие от фьючерса, где в дату экспирации продавец и покупатель обязаны заключить сделку по условиям контракта. Например, инвестор купил фьючерс на десять акций Apple. Срок контракта истек, и продавец передал покупателю десять бумаг компании. В то же время инвестор купил опцион на пять акций Amazon. Но срок договора истек, а опцион так и не был исполнен, так как цена акций оказалась для покупателя невыгодной. И тогда инвестор не получает бумаги Amazon.

Опцион и фьючерс: сходства

Фьючерс, о котором говорится в примере, называется поставочным. При таком контракте продавец обязан поставить актив покупателю по истечении срока договора, а покупатель — приобрести его по установленной заранее цене. Однако есть и расчетные фьючерсы. Если инвестор купит такой, то каждый день ему будут начислять прибыль или снимать с него убытки в зависимости от того, куда будет двигаться цена базового актива. В срок исполнения фьючерса биржа проведет последний расчет.

Опционы также бывают расчетными и поставочными. В первом случае инвестор получает разницу между прописанной в договоре ценой актива и той, что сформировалась в последний день торгов опциона. Во втором — конкретный товар, например нефть, или финансовый актив — фьючерс, акции и так далее.

Что такое бинарный опцион

Бинарный опцион — это экзотический, спекулятивный инструмент, который предусматривает выбор нескольких сценариев. Трейдер ставит деньги на падение актива либо на его рост или выбирает два варианта в краткосрочный период — от нескольких минут до суток. То есть он ставит на то, что то или иное событие произойдет в будущем. Если он оказывается прав, то возвращает ставку с премией, а если не угадывает, то теряет все. Поэтому бинарные опционы похожи на ставки в букмекерских конторах.

В сфере торговли бинарными опционами было много мошенников. Директор департамента Банка России по противодействию недобросовестным практикам Валерий Лях в 2020 году отмечал, что большое число людей пострадали от «так называемых бинарных опционов», которые активно рекламировались. «Так называемых, потому что в принципе бинарные опционы — это нормальный финансовый инструмент. Другое дело — он не имеет никакого отношения к тому, что продавалось у нас в стране под таким наименованием. И то, что людям пытались преподнести как предложения по инвестициям, было самой настоящей игорной деятельностью», — говорил он.

В конце 2019 года был принят закон о бинарных опционах, который дал ЦБ право лишать профучастников брокерской лицензии, если они под ее прикрытием незаконно организуют лотереи и азартные игры. Вице-президент НАУФОР Кирилл Зверев отмечал, что закон относит к азартным играм заключение любых внебиржевых производных финансовых инструментов со сроком исполнения менее трех дней. К их числу относятся и бинарные опционы.

Какие бывают опционы

По стилю исполнения контракта:

европейский опцион: его можно исполнить только по истечении срока контракта;

американский опцион: его можно исполнить в любой момент до истечения срока контракта;

квазиамериканский опцион: его владелец имеет право исполнить опцион только в заранее оговоренные в контракте даты в период до срока экспирации — окна. В договоре может быть прописано несколько окон, в которые можно исполнить опцион;

азиатский опцион: цена его исполнения определяется на основе средней цены базового актива за определенный период времени. Его также называют опционом средней цены или среднекурсовым. Он считается экзотическим опционом.

По базовому активу:

товарный: чаще всего это опцион на фьючерс на биржевой товар, например нефть. То есть если исполнить такой контракт, вам передадут фьючерсы, а не конкретные товары;

фондовый: опцион на акции;

валютный: опцион на валютный курс, который дает покупателю право приобрести или продать валюту по курсу, зафиксированному в день заключения договора;

на индекс: такой опцион может быть только расчетным, так как невозможно поставить индекс;

на фьючерс: фьючерсный контракт поставляется за несколько дней до истечения срока опциона, но иногда даты экспирации и поставки фьючерса совпадают. В последнем случае покупатель опциона сразу получает базовый актив фьючерса, например акции;

на процентную ставку или процентный опцион: опцион на финансовый инструмент с процентной ставкой, например кредит, вклад. Опцион cap устанавливает верхнюю границу ставки, применяется для инструментов с плавающей ставкой и защищает от ее повышения. Опцион floor устанавливает нижнюю границу ставки и защищает от ее снижения;

на наличные товары: процентный опцион на ценные бумаги с фиксированной доходностью.

Колл-опцион

Опционы бывают двух типов. Опцион колл (call) дает покупателю право приобрести актив по фиксированной цене в заранее установленный день или до этой даты, а у продавца создает обязательство продать его при поступлении запроса. Покупая такой опцион, трейдер или инвестор занимают длинную позицию — лонг. Ее открывают в надежде заработать на росте цены актива, например акции. Соответственно, чтобы покупатель получил возможность использовать право на покупку актива по колл-опциону и получить прибыль, цена актива должна быть выше уровня цены исполнения — страйка. Другими словами, опцион должен быть «в деньгах».

Опцион «в деньгах» (in-the-money, ITM) — это ситуация, когда цена базового актива выгодна покупателю. И тогда покупатель может потребовать его исполнить. Например, это опцион колл (пут), цена исполнения которого ниже (выше) текущей цены базового актива. Продавец при этом получает убыток.

Допустим, инвестор купил опцион на акции Tesla со страйком в $1 тыс. и рассчитывает, что стоимость бумаг компании вырастет. И тогда он купит их дешевле рыночной цены, а потом продаст дороже. Например, стоимость одной акции выросла до $1,5 тыс. В итоге инвестор купил акции по $1 тыс. за бумагу и продал на фондовом рынке по $1,5 тыс. Тогда он заработал по $500 с одной бумаги, если не учитывать расходы на премию продавцу.

Кроме того, опцион может быть «вне денег» (out-of-the-money, OTM), когда происходит обратная ситуация, то есть невыгодная покупателю, но выгодная продавцу. Это опцион колл (пут), цена исполнения которого выше (ниже) текущей цены базового актива. Тогда покупатель не требует исполнения опциона и терпит убыток в размере премии, выплаченной продавцу. Когда страйк-цена примерно равна текущей цене базового актива, то это называется опционом «на деньгах» (at-the-money, ATM).

Пут-опцион

Опцион пут (put) дает покупателю право продать актив по фиксированной цене в определенный день или до него. Продавец обязан принять поставленный базовый актив, если покупатель захочет исполнить опцион. Приобретая такой опцион, трейдер или инвестор занимает короткую позицию — шорт, то есть ставит на падение актива и хочет на этом заработать.

Например, трейдер купил опционы пут на обыкновенные акции Сбербанка со страйком в ₽200. Цена бумаг банка упала до ₽120, и трейдер купил эти акции. Он решил потребовать исполнить опцион, и тогда продавец будет обязан выкупить у трейдера бумаги по ₽200, хотя на бирже они стоят уже намного дешевле. В итоге с одной акции трейдер заработал ₽80, если не учитывать премию продавцу.

Какие опционы можно купить на Мосбирже?

На Мосбирже торгуются маржируемые опционы

Опционы торгуются на срочном рынке Мосбиржи. Сейчас доступны опционы только на фьючерсы, базовый актив которых может быть разным (индексы, российские акции, доллар, золото, серебро или нефть). Их называют маржируемыми опционами, или опционами фьючерсного типа.

По фьючерсам два раза в день рассчитывается и перечисляется вариационная маржа — доход или убыток трейдера, разница между текущей ценой фьючерса и его расчетной ценой на момент последнего клиринга. При купле или продаже маржируемого опциона с покупателя не снимают премию сразу. Вместо этого биржа блокирует на его счете гарантийное обеспечение (ГО), оно равно размеру премии, указанной в заявке, за вычетом величины потенциальных потерь по опциону. У продавца также блокируют ГО. Ежедневно опцион будет переоцениваться, как и размер ГО у покупателя и продавца.

Кроме того, ежедневно по итогам клиринговой сессии продавец и покупатель опциона будут платить или получать вариационную маржу вплоть до исполнения или истечения срока опциона. Таким образом, перечисление премии будет происходить постепенно. Вариационная маржа рассчитывается на основе цен заключенных сделок и расчетных цен опционов — это теоретическая цена опциона на момент окончания расчетного периода, в 14:00 мск и в 18:45 мск.

Опционы исполняются автоматически

На сайте Мосбиржи говорится, что для всех опционов, допущенных к торгам, действует автоматическое исполнение в последний день их срока действия, или автоэкспирация. Кроме того, автоматически исполняются все опционы «в деньгах». Если опцион «на деньгах», когда страйк равен цене исполнения фьючерса, автоматически исполнится половина позиции. В случае если количество опционов в портфеле нечетное, то для коллов применяют округление вверх (0,5=1), а для путов — вниз (0,5=0).

Например, инвестор купил 101 колл-опцион и 101 пут-опцион. Тогда у него исполнится 51 опцион колл и 50 пут-опционов.

На Мосбирже отметили, что для досрочного исполнения опциона нужно подать заявку. «В ближайшем клиринге будет исполнен весь объем, указанный покупателем в заявке на исполнение», — говорится в разъяснении площадки. Однако брокер может ввести общий запрет на прием поручений по опционам от клиентов.

«В этом случае ни один клиент не сможет самостоятельно исполнить опцион досрочно или отказаться от автоэкспирации опциона, для этих действий он должен будет обратиться к брокеру. Алгоритм автоэкспирации при этом работает без изменений», — рассказали на Мосбирже.

Кроме того, брокер может запретить исполнять опционы «вне денег» как досрочно, так и в день экспирации. Однако клиент сможет досрочно исполнять опционы «в деньгах» и «на деньгах», добавили на торговой площадке. Поэтому условия исполнения опционов можно уточнить у вашего брокера.

Опционные стратегии

По сути, за небольшую плату — премию по опциону — инвестор может нивелировать убытки по своему портфелю в случае резких колебаний цен, купив опцион пут. Либо, не имея возможности купить дорогой актив, он может заработать на его росте, приобретя опцион колл, отметил Александр Гусев, руководитель отдела брокерских продуктов «Тинькофф Инвестиции». Он также добавил, что если у инвестора нет статуса квалифицированного, то для использования опционов ему нужно пройти тестирование у брокера.

Придумать опционных стратегий можно много, основные и простые среди них — это стратегии, опирающиеся на базовые принципы работы опционов, рассказал эксперт по фондовому рынку «БКС Мир инвестиций» Павел Гаврилов. Он назвал следующие:

long Call (Put) (покупка колл (пут) опциона) — инвестор зарабатывает на росте (падении) цены выше определенного значения, при этом убытки инвестора ограничены размером премии;

short Call (Put) (продажа колл (пут) опциона) — инвестор зарабатывает на том, что цена актива будет ниже (выше) определенного значения на момент экспирации. Прибыль в этом случае ограничена размером премии, а убытки не ограничены.

С их помощью можно застраховаться от падения или роста стоимости активов, смотря какая у вас открыта позиция — шорт или лонг. Например, чтобы застраховаться от падения цен акций или фьючерсов, можно купить пут-опционы. Если у вас короткая позиция по акциям или фьючерсам, то можно купить колл-опционы.

По словам Гаврилова, далее идет комбинирование разных опционов. Например:

стратегия «Длинный фьючерс»: Long Call + Short Put или Long Put+ Short Call, то есть совмещение покупки колл-опциона с продажей пут-опциона либо наоборот — покупки пут-опциона и продажи колл-опциона;

стратегия «Бычий спред»: покупка опциона колл и одновременная продажа опциона колл с более высокой ценой исполнения, но той же датой экспирации;

стратегия «Медвежий спред»: покупка опциона пут и одновременная продажа опциона пут с более низкой ценой исполнения с одинаковым номиналом и датой экспирации.

Спред — одновременная покупка и продажа опционов одного типа — пут или колл, но с разными ценами исполнения и/или датами экспирации. На Мосбирже отметили, что спреды бывают:

вертикальными — опционы с одинаковой датой экспирации, но разными страйками;

горизонтальными — опционы с одинаковыми страйками, но разными датами экспирации;

диагональными — опционы с разными датами экспирации и ценами исполнения.

Есть и другие опционные стратегии. Например, «длинный стрэддл» — одновременная покупка опционов пут и колл с одинаковыми ценами исполнения.

«Перед тем как начать работать с таким инструментом, как опционы, особенно новичкам, следует изучить теорию, протестировать свои знания на демосчете. Когда появится понимание, как работают опционы, их можно использовать как для целей трейдинга, так и для диверсификации и хеджирования», — посоветовал Гаврилов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба