2 мая 2022 Thomson Reuters

США выиграют, остальной мир проиграет. Так было не раз и сопровождалось мировыми кризисами

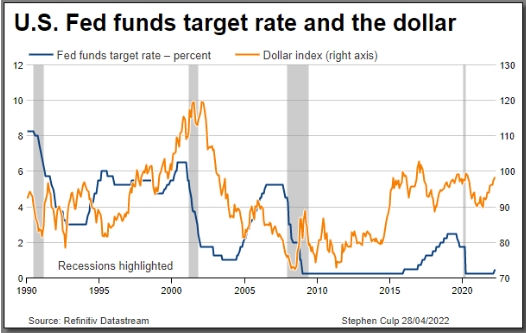

Ралли доллара к максимумам за два десятилетия оставляет за собой разрушительный след, усугубляя инфляцию в других странах и ужесточая финансовые условия, в то время как мировая экономика сталкивается с перспективой замедления роста.

8-процентный прирост в этом году по отношению к корзине валют отчасти обусловлен ставками на то, что Федеральная резервная система США повысит процентные ставки быстрее и сильнее, чем в других развитых странах, а отчасти - его статусом убежища во времена потрясений.

Его также поддерживает нежелание Японии отказываться от своей сверхлегкой политики и опасения рецессии в Европе.

Вот некоторые области, затронутые игрой мышц доллара:

Экспорт

Слабость валюты обычно приносит пользу Европе и Японии, зависящим от экспорта, но уравнение может не выполняться, когда инфляция высока и растет.

Инфляция в еврозоне в этом месяце достигла рекордных 7,5%, хотя до сих пор политики Европейского центрального банка винят в этом в основном цены на энергоносители.

Глава Банка Японии Харухико Курода по-прежнему считает ослабление иены положительным моментом для Японии, но политики опасаются, что иена на 20-летнем минимуме нанесет ущерб из-за более дорогих продуктов питания и топлива. Опрос показал, что половина японских фирм ожидает, что более высокие затраты повредят их доходам.

Рост доллара США ведет к ужесточению финансовых условий, что отражает доступность финансирования. По оценкам Goldman Sachs, ужесточение его широко используемого индекса финансовых условий (FCI) на 100 базисных пунктов сдерживает рост на один процентный пункт в следующем году.

Индекс FCI, который учитывает влияние взвешенного по торговле доллара, показывает, что глобальные условия являются самыми жесткими с 2009 года. Только в апреле индекс FCI ужесточился на 120 базисных пунктов, поскольку доллар укрепился на 5%.

Развивающиеся рынки, как правило, имеют особенно высокий уровень долларового долга. По данным Goldman FCI, в этом месяце условия на развивающихся рынках ужесточились на 190 базисных пунктов во главе с Россией.

FCI США находится на самом низком уровне с июля 2020 года.

«Это должно вызывать беспокойство, учитывая все остальное, что происходит. Сейчас как раз то время, когда вы не хотите слишком сильного ужесточения условий», — сказал Джастин Онуэквуси, портфельный менеджер Legal & General Investment Management.

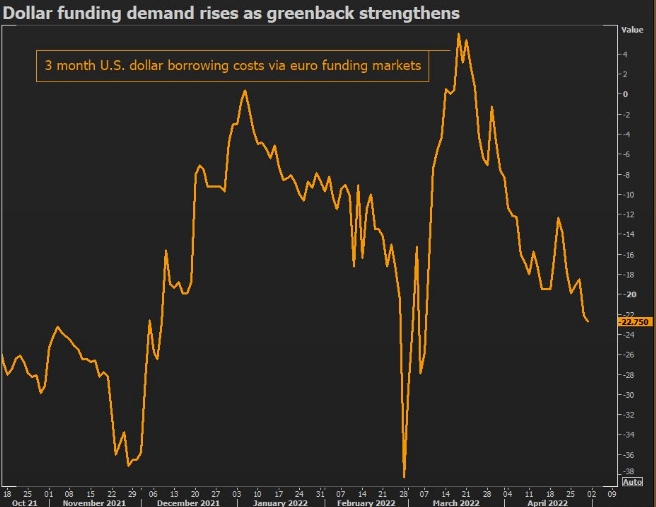

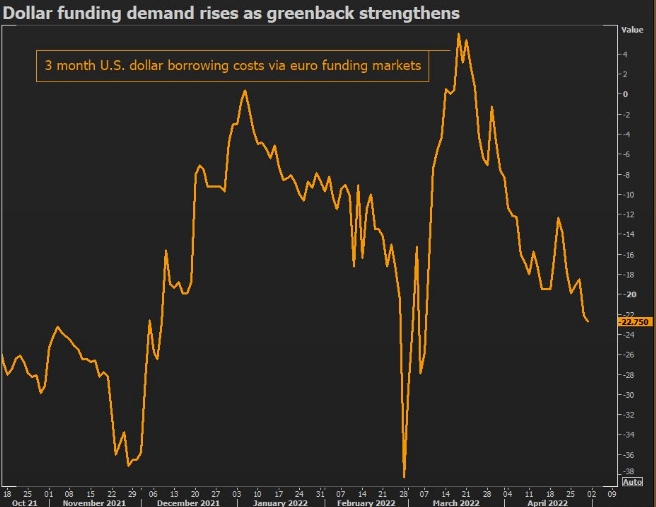

Расходы по займам

Возникающие проблемы

Почти все прошлые кризисы на развивающихся рынках были связаны с укреплением доллара. Например, скачок на 10,5% в 1993 году, за которым последовал рост на 4,6% в 1994 году, вызвал «текиловый кризис» в Мексике, за которым последовали обвалы на развивающихся рынках Азии, а также в Бразилии и России.

Сила доллара означает более высокие доходы в местной валюте для развивающихся стран, экспортирующих сырьевые товары. Но обратная сторона — более высокая стоимость обслуживания долга.

По оценкам Fitch, к концу 2021 года средний государственный долг в иностранной валюте на развивающихся рынках составлял треть ВВП по сравнению с 18% в 2013 году.

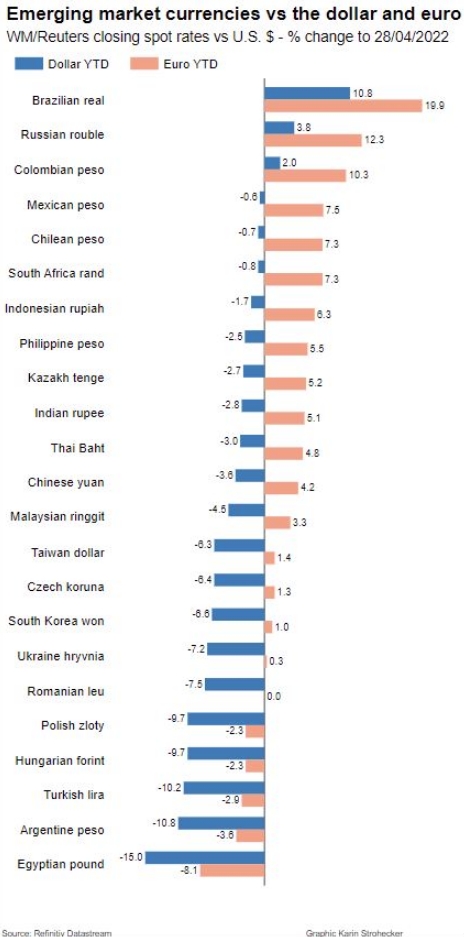

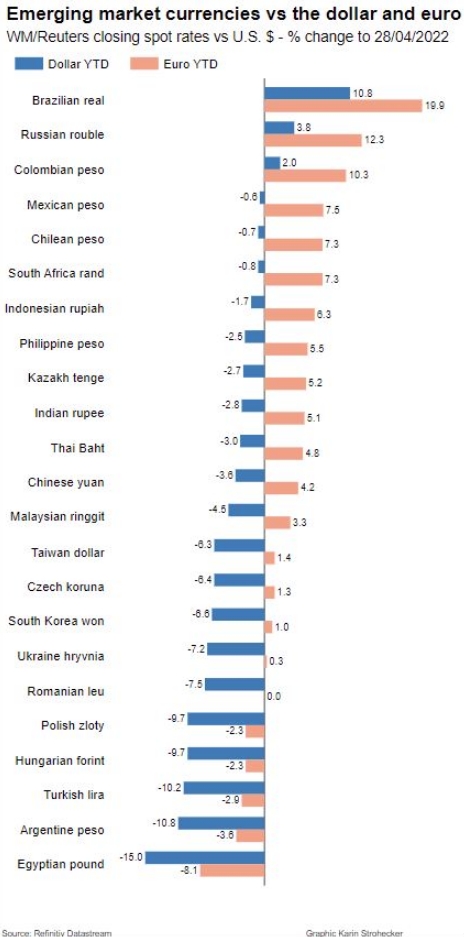

Развивающийся валютный рынок

Товарныйрынок

Эмпирическое правило заключается в том, что более твердый доллар делает товары, номинированные в долларах, более дорогими для потребителей, использующих другие валюты, что в конечном итоге снижает спрос и цены.

В этом году, однако, дефицит основных сырьевых товаров помешал этому уравнению сработать, поскольку украинско-российский конфликт ударил по экспорту нефти, зерна, металлов и удобрений, удерживая цены на высоком уровне.

«Когда вы видите, что происходит в Восточной Европе, это затмевает все, что делает доллар», — сказал Онуэквуси из LGIM.

ФРС может приветствовать рост доллара, который снизит импортируемую инфляцию. По оценке Societe Generale, повышение курса доллара на 10% приводит к снижению потребительской инфляции в США на 0,5 процентных пункта в течение года.

Если рост доллара продолжится, ФРС не нужно будет ужесточать денежно-кредитную политику так агрессивно, как ожидалось; в частности, рост доллара на прошлой неделе также привел к стабилизации ставок денежного рынка на повышение процентных ставок ФРС.

Аналитик BMO Markets Стивен Галло говорит, что если индекс доллара ФРС, взвешенный по торговле, превысит максимумы времени пандемии — в настоящее время он на 2% ниже этого уровня — «этого может быть достаточно, чтобы заставить ФРС предоставить менее ястребиный поход на следующей неделе».

Он добавил, что это вполне может стать максимумом для доллара.

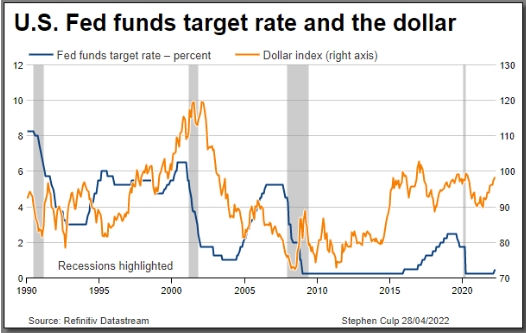

Целевая ставка по фондам ФРС и доллар

Ралли доллара к максимумам за два десятилетия оставляет за собой разрушительный след, усугубляя инфляцию в других странах и ужесточая финансовые условия, в то время как мировая экономика сталкивается с перспективой замедления роста.

8-процентный прирост в этом году по отношению к корзине валют отчасти обусловлен ставками на то, что Федеральная резервная система США повысит процентные ставки быстрее и сильнее, чем в других развитых странах, а отчасти - его статусом убежища во времена потрясений.

Его также поддерживает нежелание Японии отказываться от своей сверхлегкой политики и опасения рецессии в Европе.

Вот некоторые области, затронутые игрой мышц доллара:

Экспорт

Слабость валюты обычно приносит пользу Европе и Японии, зависящим от экспорта, но уравнение может не выполняться, когда инфляция высока и растет.

Инфляция в еврозоне в этом месяце достигла рекордных 7,5%, хотя до сих пор политики Европейского центрального банка винят в этом в основном цены на энергоносители.

Глава Банка Японии Харухико Курода по-прежнему считает ослабление иены положительным моментом для Японии, но политики опасаются, что иена на 20-летнем минимуме нанесет ущерб из-за более дорогих продуктов питания и топлива. Опрос показал, что половина японских фирм ожидает, что более высокие затраты повредят их доходам.

Рост доллара США ведет к ужесточению финансовых условий, что отражает доступность финансирования. По оценкам Goldman Sachs, ужесточение его широко используемого индекса финансовых условий (FCI) на 100 базисных пунктов сдерживает рост на один процентный пункт в следующем году.

Индекс FCI, который учитывает влияние взвешенного по торговле доллара, показывает, что глобальные условия являются самыми жесткими с 2009 года. Только в апреле индекс FCI ужесточился на 120 базисных пунктов, поскольку доллар укрепился на 5%.

Развивающиеся рынки, как правило, имеют особенно высокий уровень долларового долга. По данным Goldman FCI, в этом месяце условия на развивающихся рынках ужесточились на 190 базисных пунктов во главе с Россией.

FCI США находится на самом низком уровне с июля 2020 года.

«Это должно вызывать беспокойство, учитывая все остальное, что происходит. Сейчас как раз то время, когда вы не хотите слишком сильного ужесточения условий», — сказал Джастин Онуэквуси, портфельный менеджер Legal & General Investment Management.

Расходы по займам

Возникающие проблемы

Почти все прошлые кризисы на развивающихся рынках были связаны с укреплением доллара. Например, скачок на 10,5% в 1993 году, за которым последовал рост на 4,6% в 1994 году, вызвал «текиловый кризис» в Мексике, за которым последовали обвалы на развивающихся рынках Азии, а также в Бразилии и России.

Сила доллара означает более высокие доходы в местной валюте для развивающихся стран, экспортирующих сырьевые товары. Но обратная сторона — более высокая стоимость обслуживания долга.

По оценкам Fitch, к концу 2021 года средний государственный долг в иностранной валюте на развивающихся рынках составлял треть ВВП по сравнению с 18% в 2013 году.

Развивающийся валютный рынок

Товарныйрынок

Эмпирическое правило заключается в том, что более твердый доллар делает товары, номинированные в долларах, более дорогими для потребителей, использующих другие валюты, что в конечном итоге снижает спрос и цены.

В этом году, однако, дефицит основных сырьевых товаров помешал этому уравнению сработать, поскольку украинско-российский конфликт ударил по экспорту нефти, зерна, металлов и удобрений, удерживая цены на высоком уровне.

«Когда вы видите, что происходит в Восточной Европе, это затмевает все, что делает доллар», — сказал Онуэквуси из LGIM.

ФРС может приветствовать рост доллара, который снизит импортируемую инфляцию. По оценке Societe Generale, повышение курса доллара на 10% приводит к снижению потребительской инфляции в США на 0,5 процентных пункта в течение года.

Если рост доллара продолжится, ФРС не нужно будет ужесточать денежно-кредитную политику так агрессивно, как ожидалось; в частности, рост доллара на прошлой неделе также привел к стабилизации ставок денежного рынка на повышение процентных ставок ФРС.

Аналитик BMO Markets Стивен Галло говорит, что если индекс доллара ФРС, взвешенный по торговле, превысит максимумы времени пандемии — в настоящее время он на 2% ниже этого уровня — «этого может быть достаточно, чтобы заставить ФРС предоставить менее ястребиный поход на следующей неделе».

Он добавил, что это вполне может стать максимумом для доллара.

Целевая ставка по фондам ФРС и доллар

http://ru.reuters.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба