2 мая 2022 InvestCommunity Аксельрод Жека

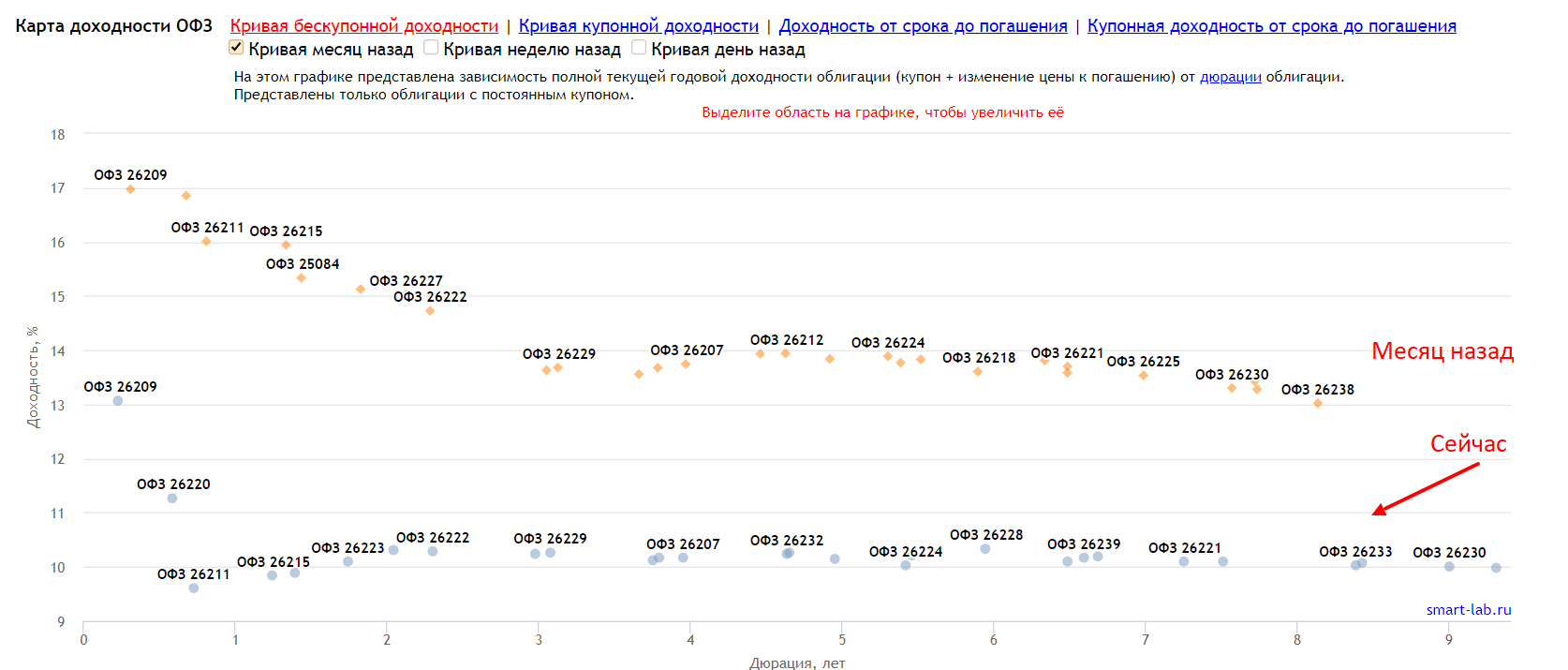

В текущее время, давать прогнозы дело гиблое, но некоторые тенденции достаточно точно просматриваются. В пятницу Эльвира Набиуллина дала понять рынку, что ЦБ держит все под контролем(ха-ха) и надо ожидать дальнейшего снижения ставки. Десять процентов к концу года только так!

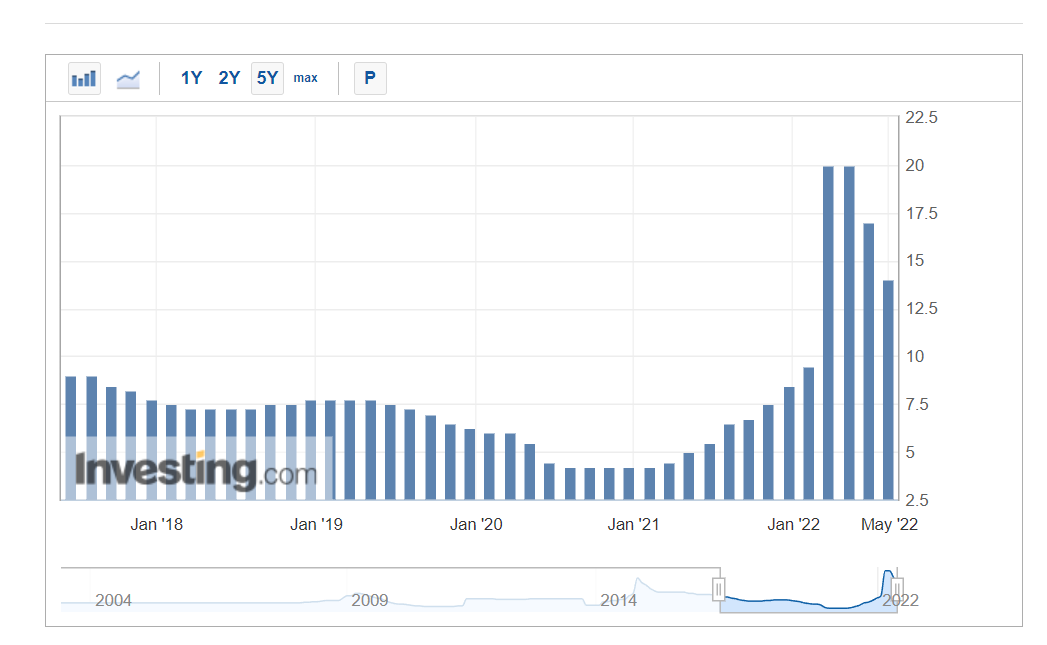

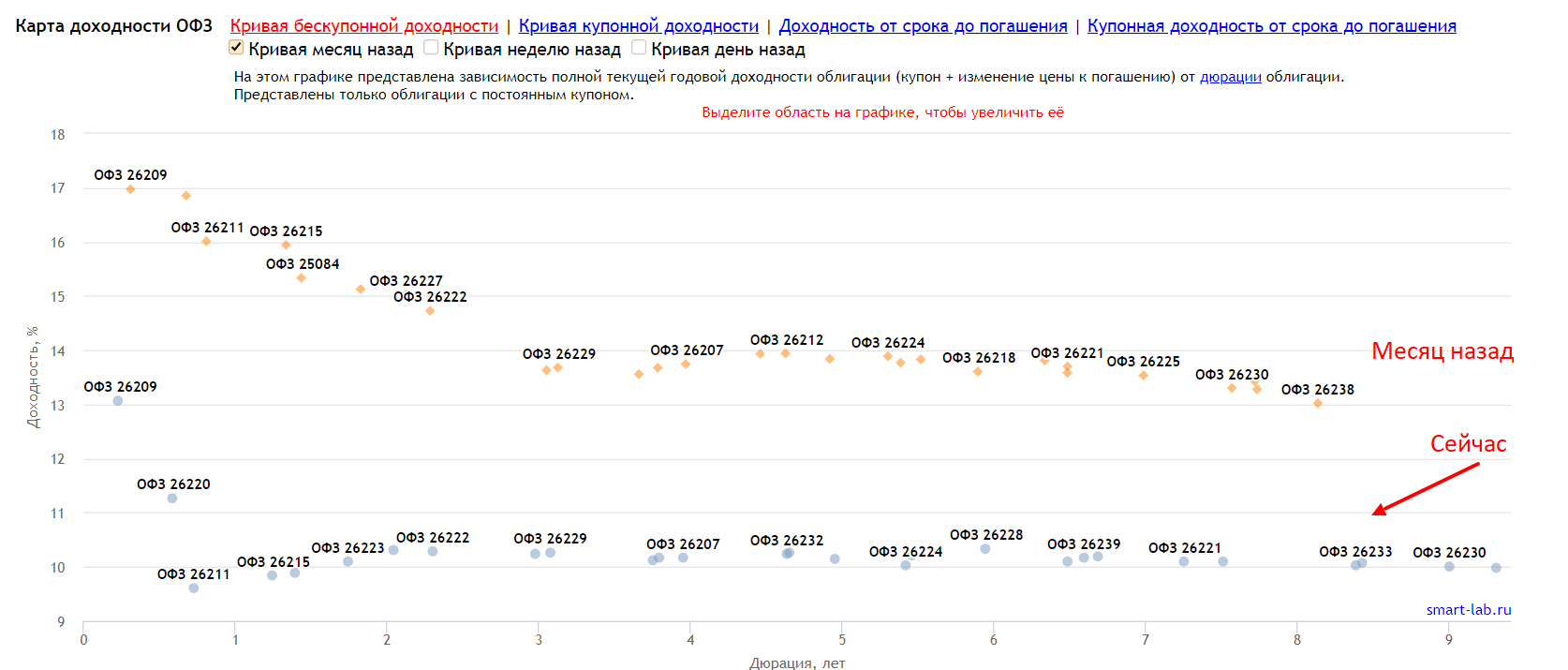

Доходность ОФЗ прилично упала.

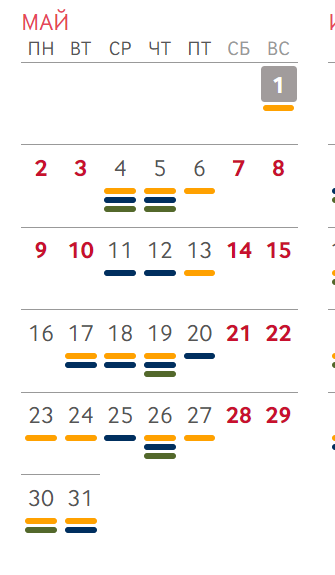

Ушел на майские праздники в тревоге. Измученное сознание ожидает подвоха на длинных выходных.

Геополитика откровенно раздражает. Всех пугает заход НАТО на запад Украины.

Если раньше это событие 100% повлияло бы на фондовый рынок, то сейчас так сходу и не сказать. Возможно на местных инвесторах уже мозоли, а запрет на шорты гасит потенциал снижения.

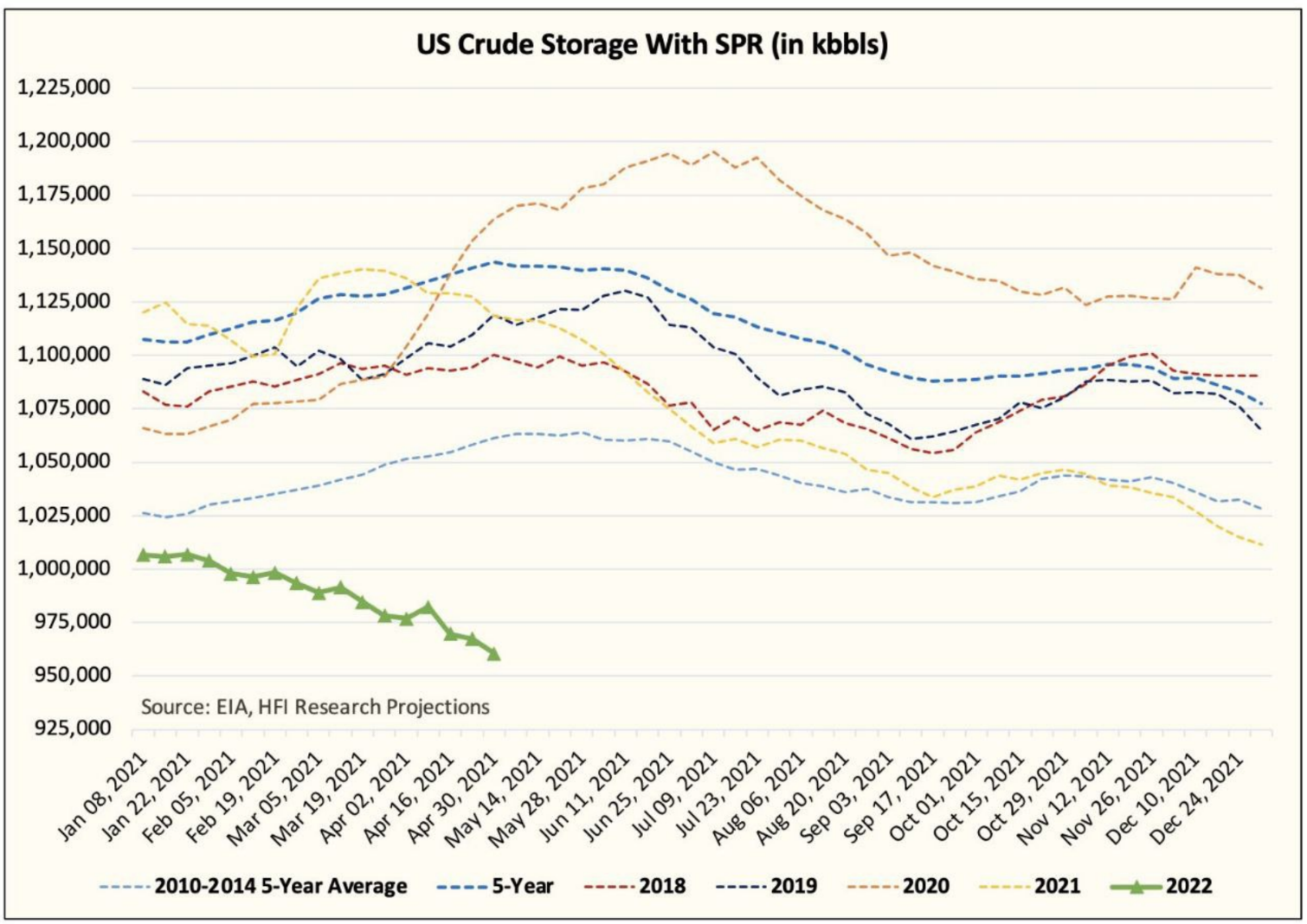

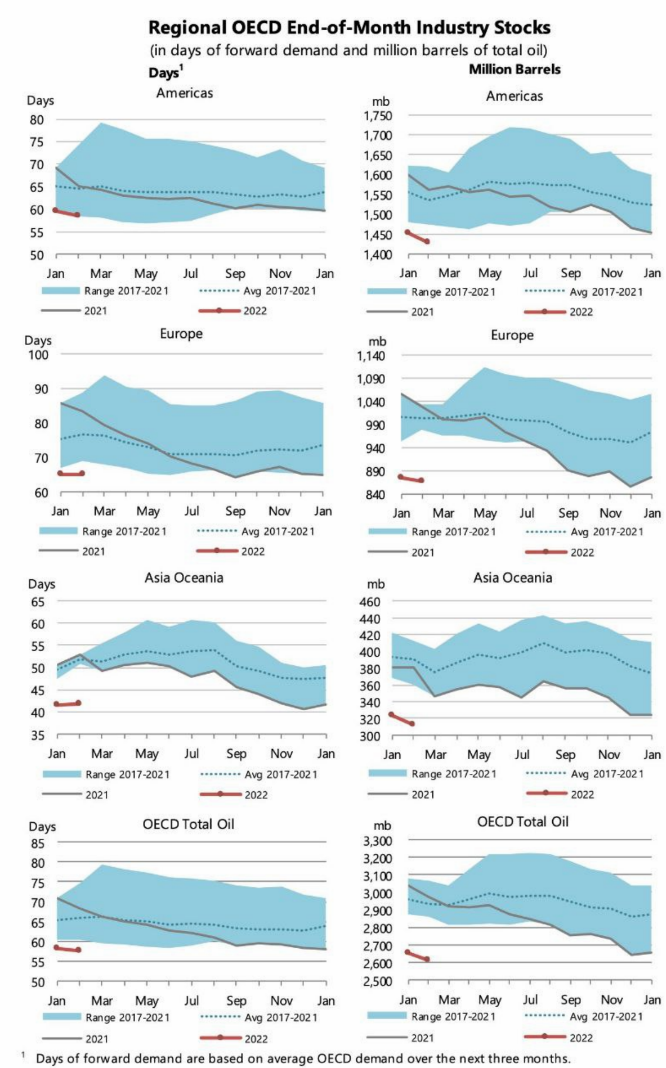

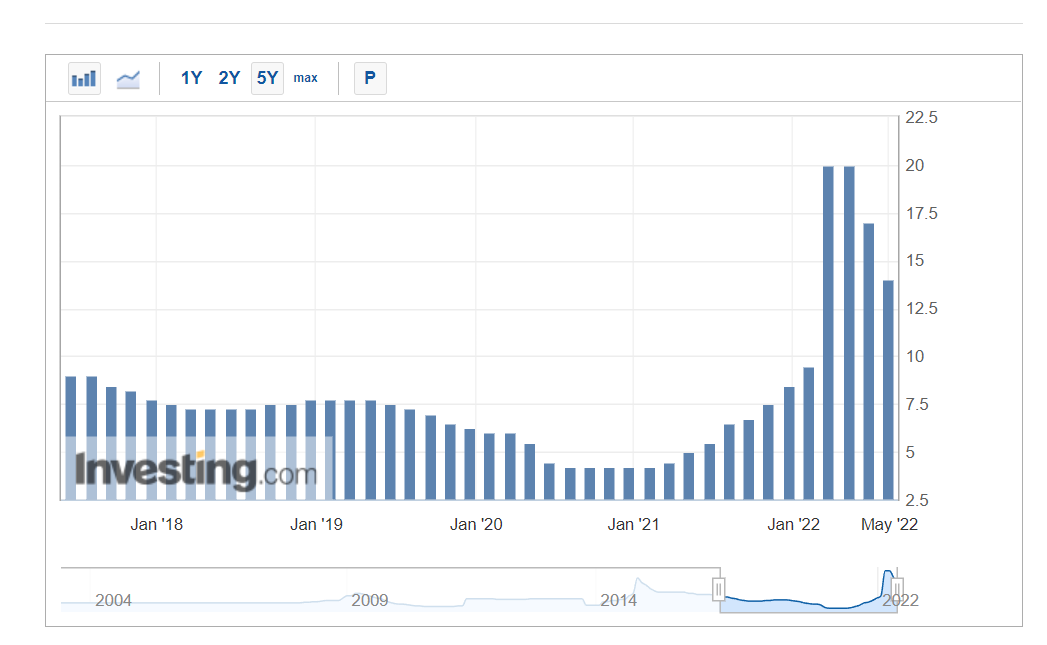

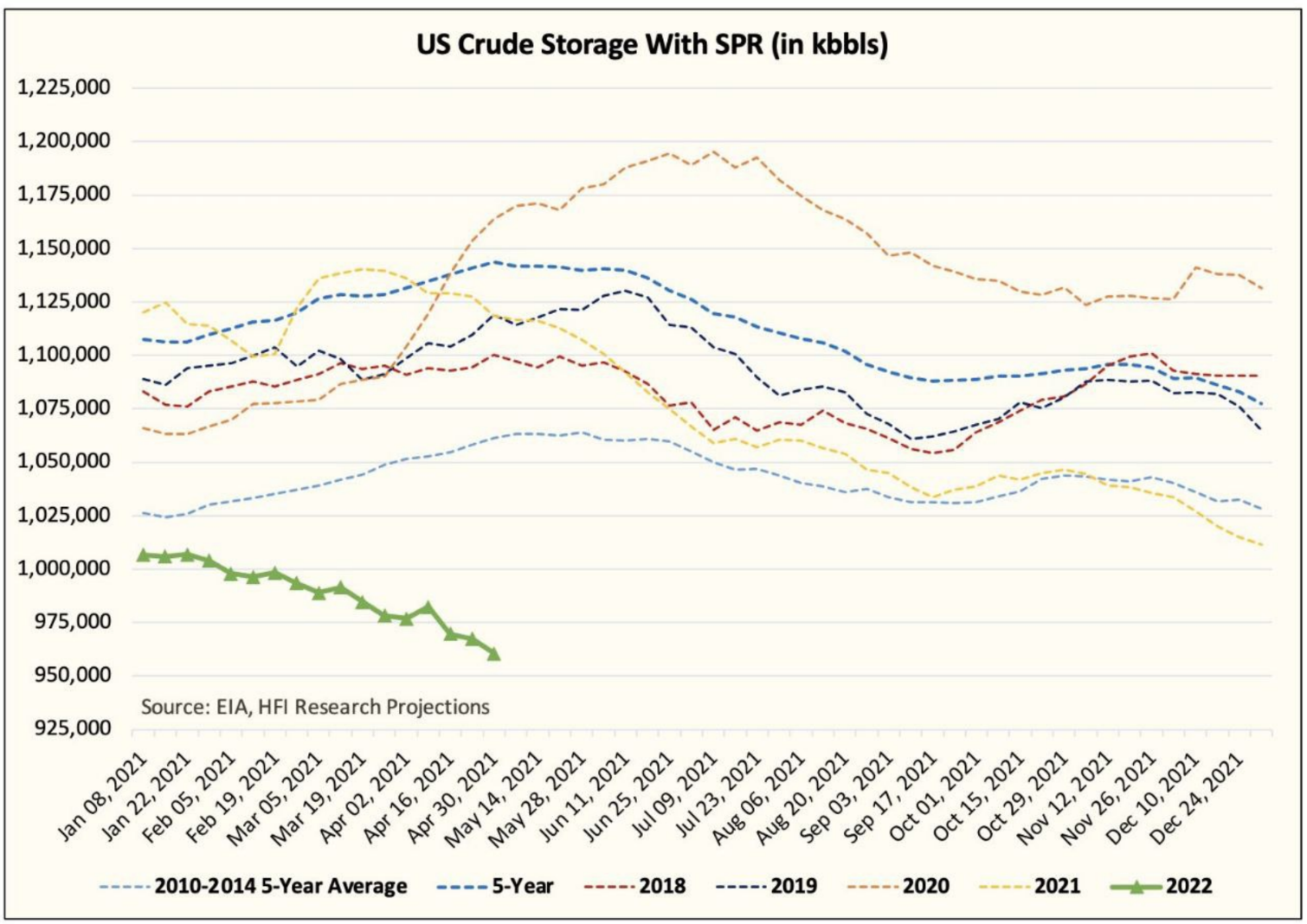

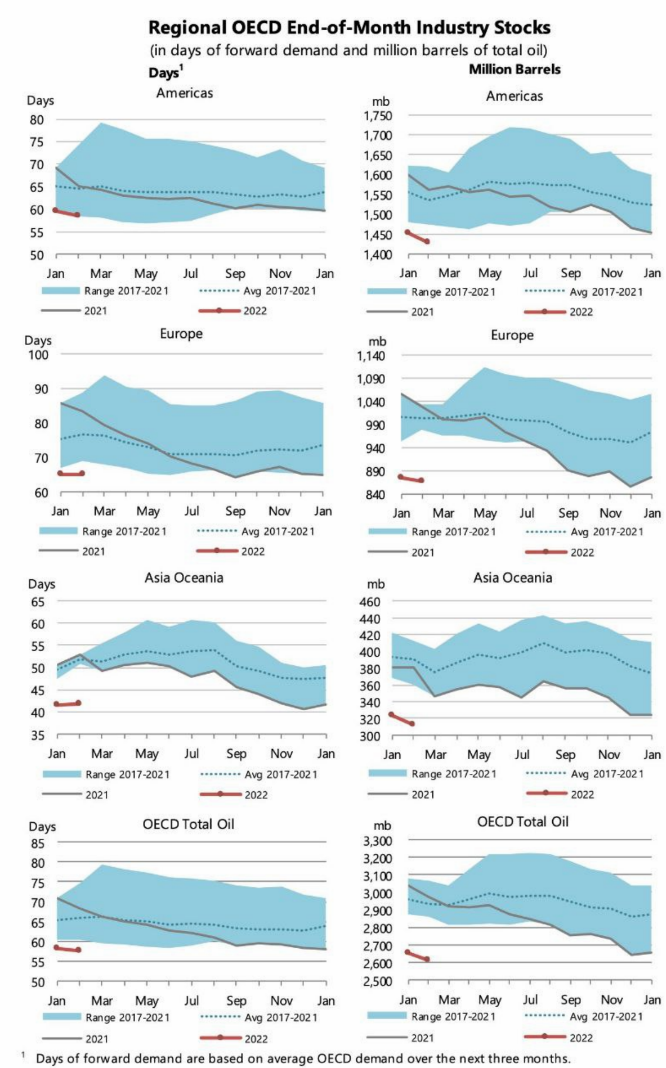

Парни из НЗТ подкинули интересные диаграммы. Запасы нефти в мире таят.

Такого давно не было. Энергетический кризис тихо подкрадывается.

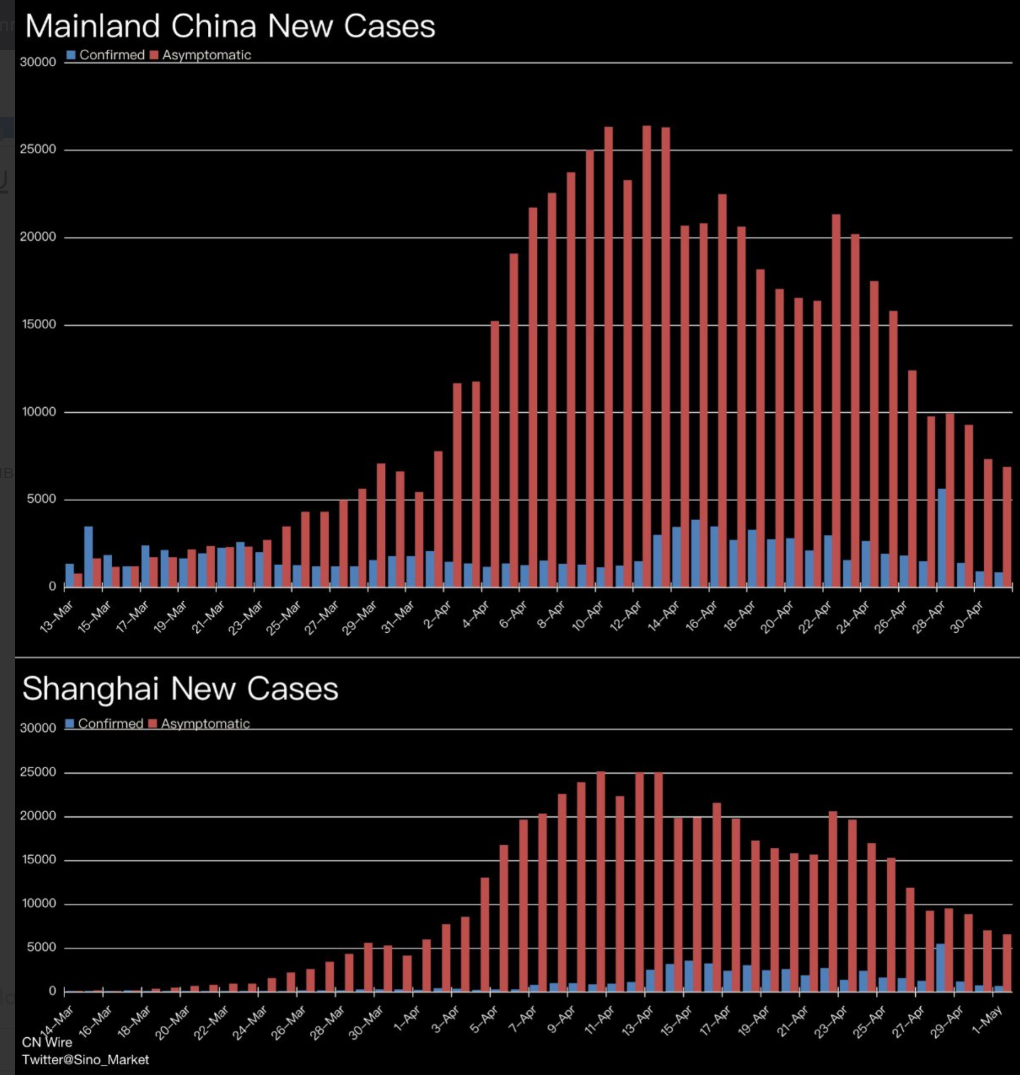

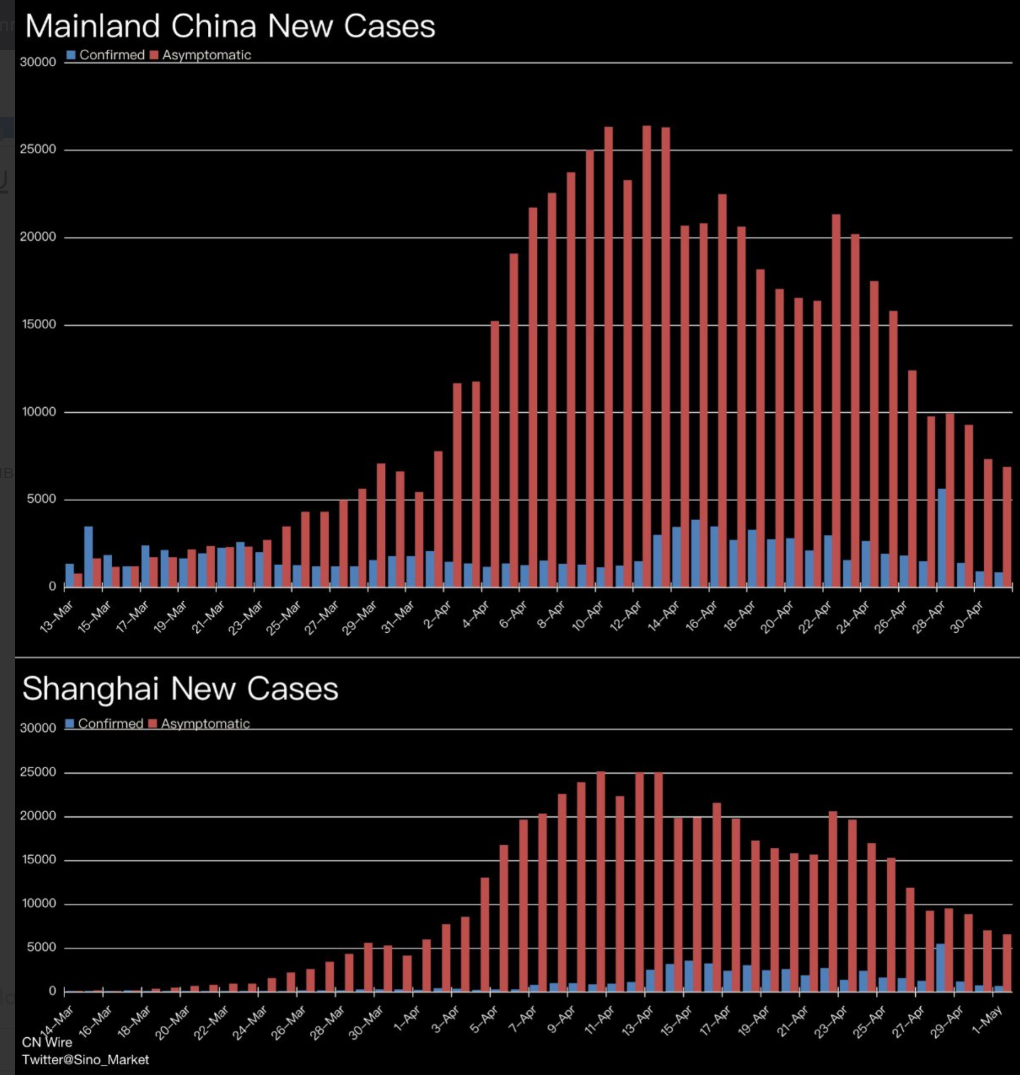

Т.е. фундаментальных предпосылок к падению нефти абсолютно никаких. Такая картина происходит при сильнейшем локдауне в Китае с жесткими заторами в портах.

Открытие вопрос времени.

В случаи снятия локдауна, мировой спрос еще получит подпитку, а в России еще и снижение добычи.

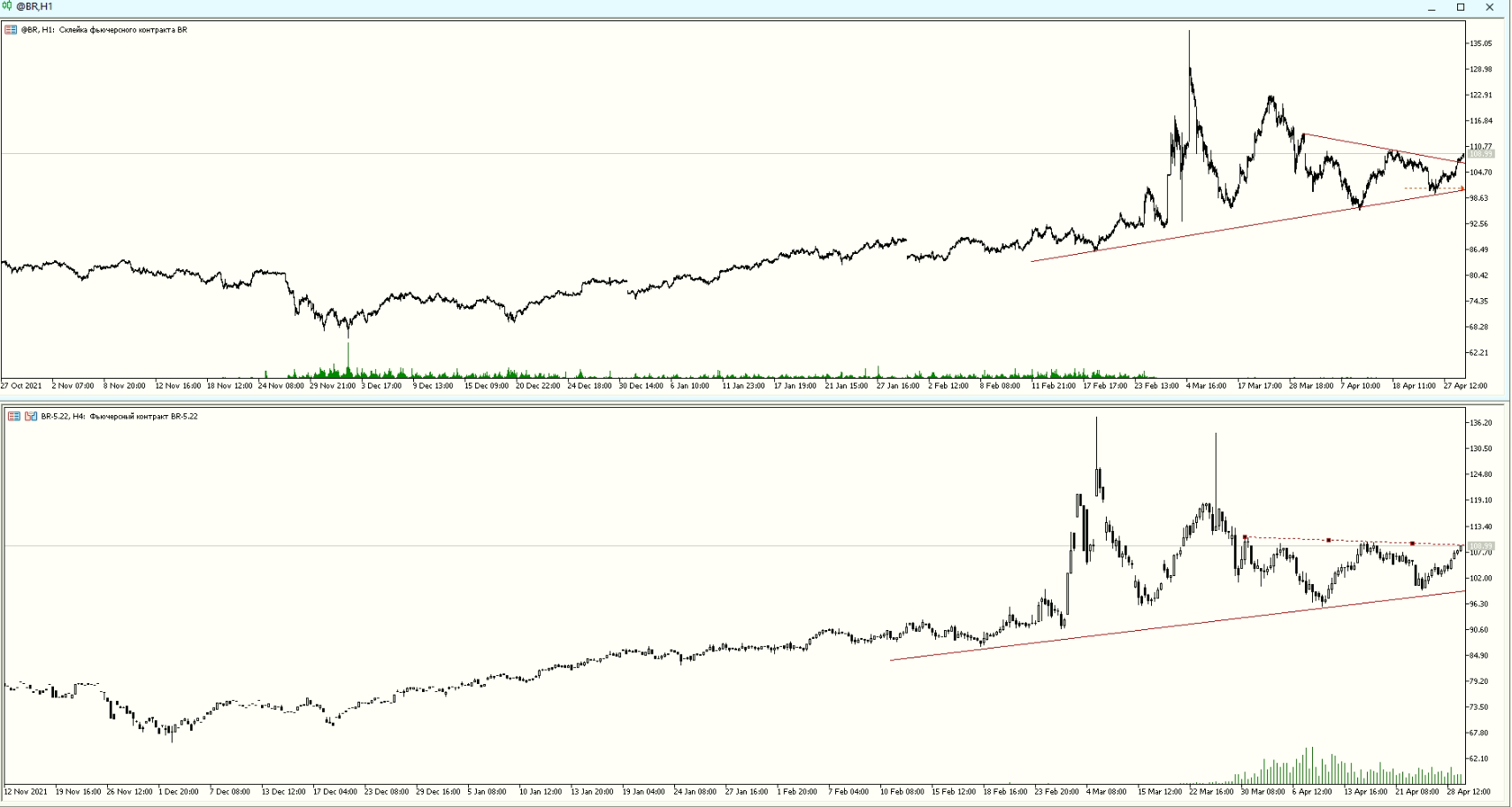

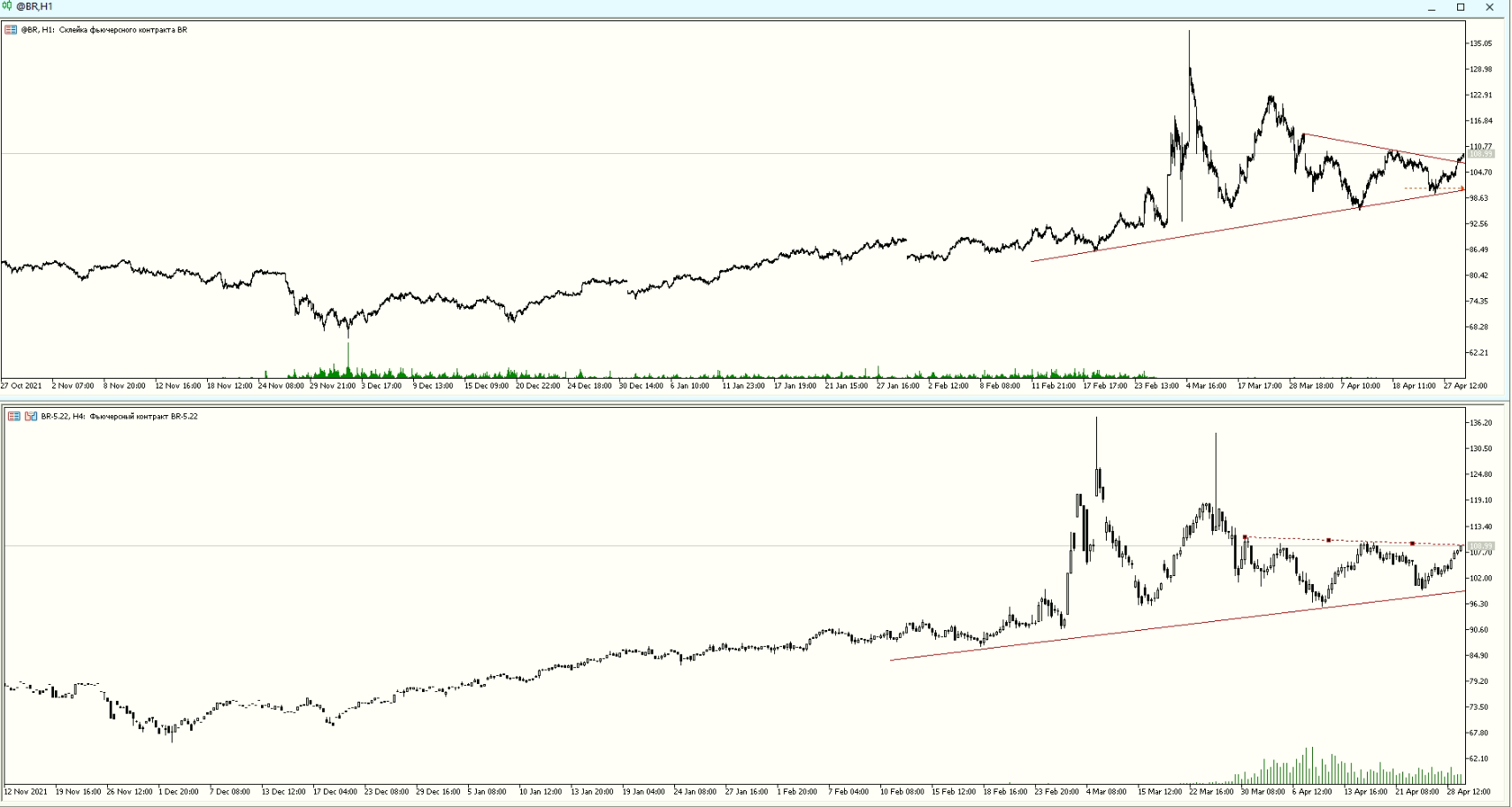

График Brent как бы намекает....

Общего консенсуса об эмбарго в ЕС нет. Ощущение, что играют в игру когда все крутые дядьки хотят эмбарго, но якобы из-за бюрократических проволочек не выходит:

Венгрия заблокирует любую инициативу Евросоюза, направленную на дальнейшее расширение запрета на импорт российских энергоносителей, сообщает Bloomberg.

Еврокомиссии нет смысла предлагать санкции, затрагивающие газ и нефть. Для принятия санкций необходимо, чтобы их поддержали все страны — члены Евросоюза

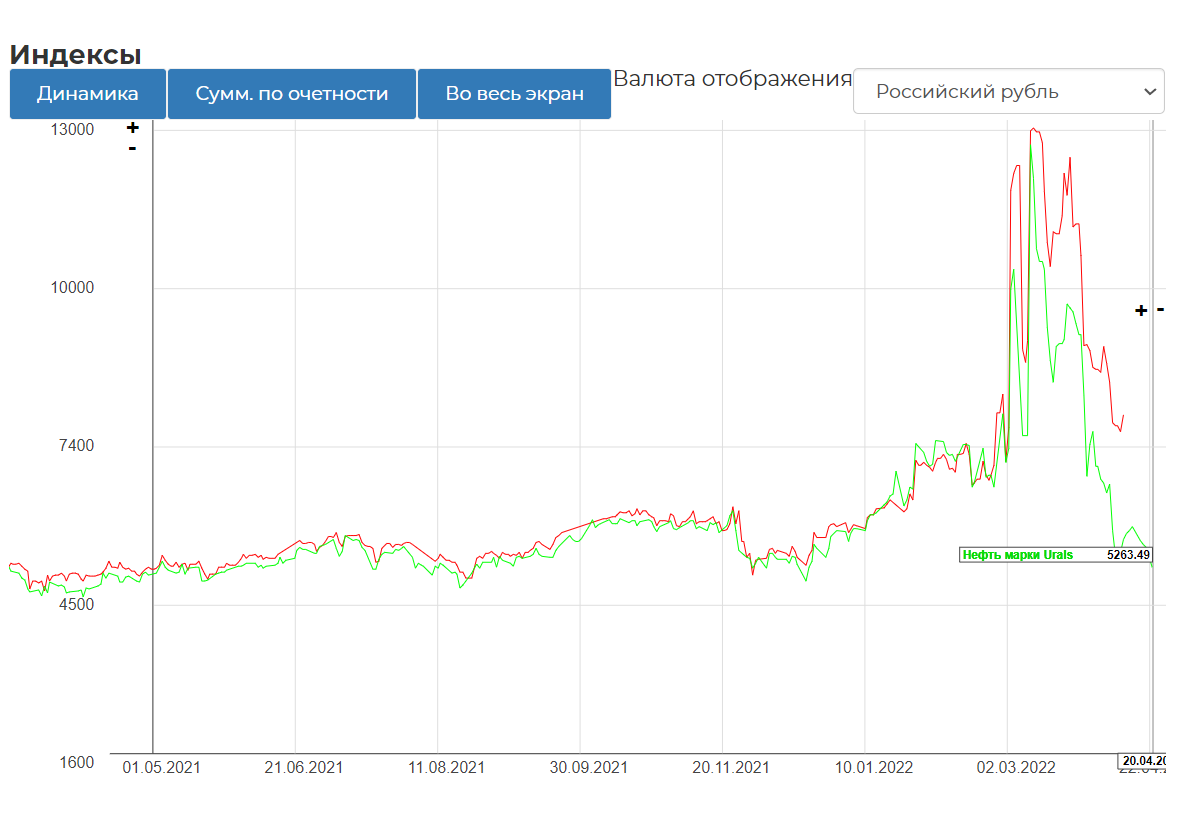

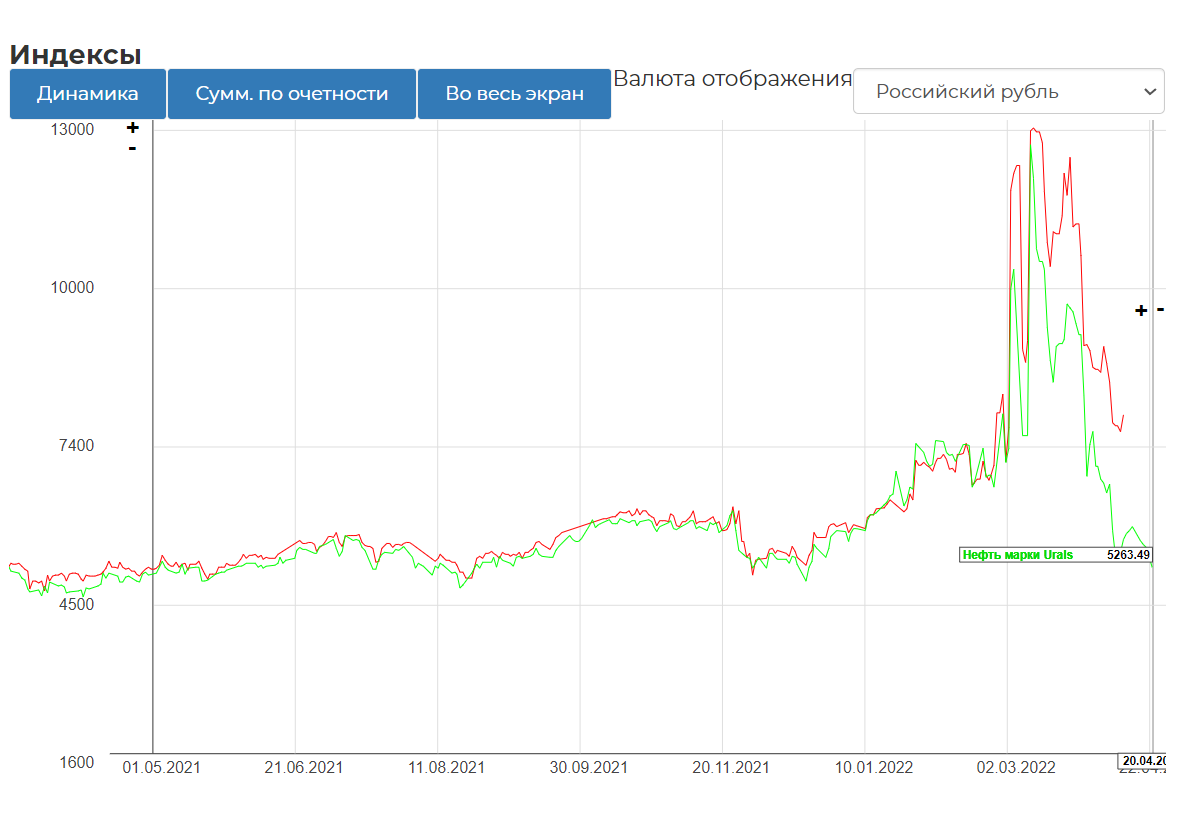

Urals в рублях потерял все мега прибыльность.

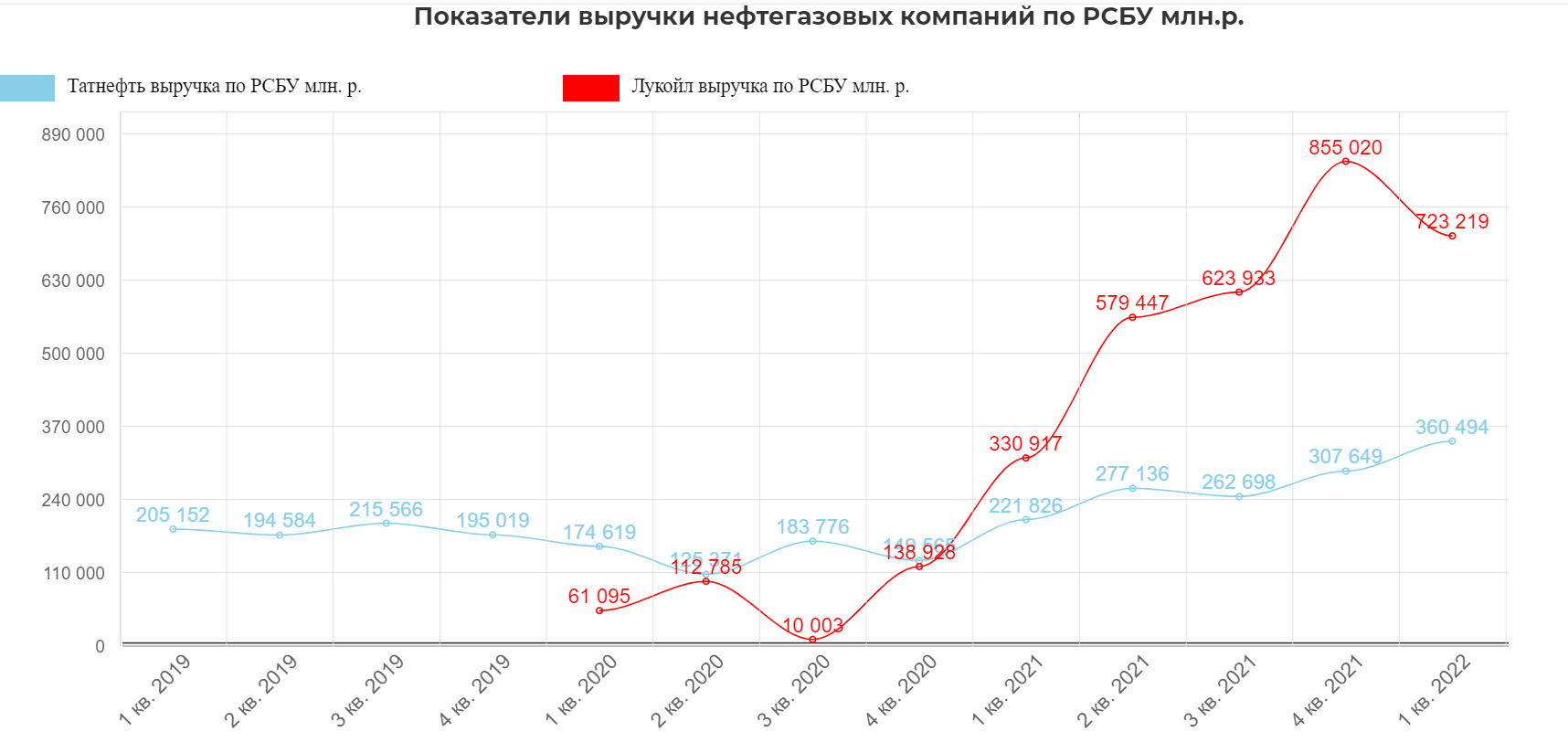

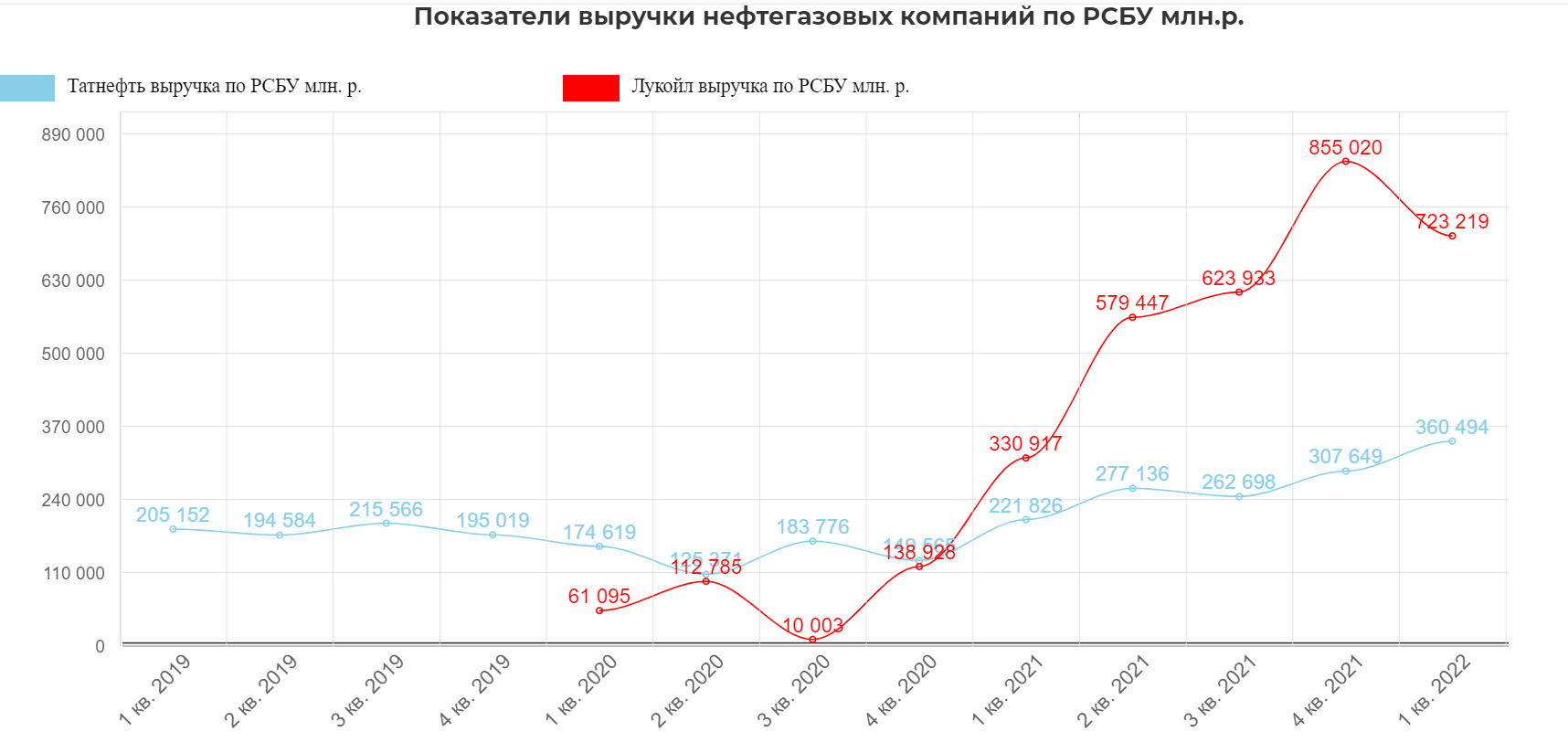

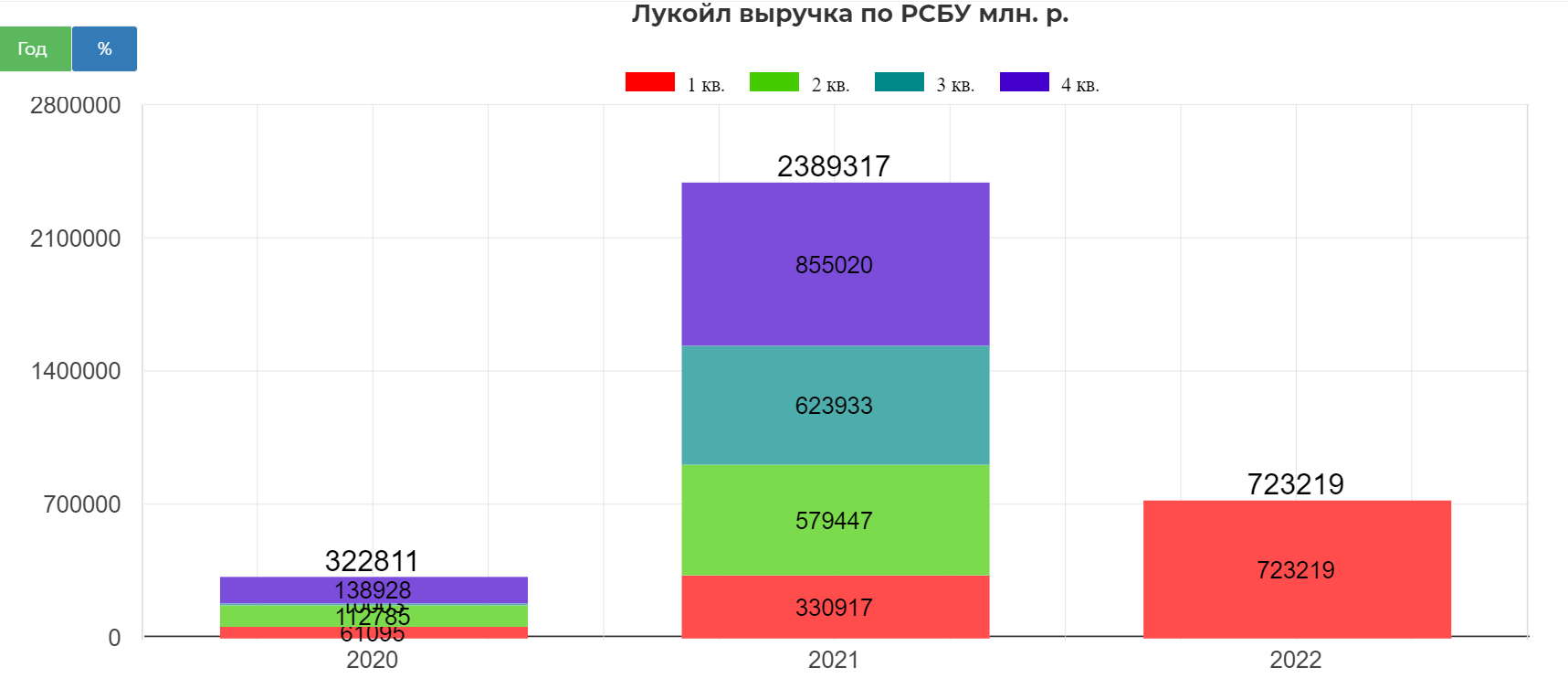

При анализе нефтегазовых компаний нужно помнить об аномальности цен 1го квартала, которые мощно задрайвили выручку.

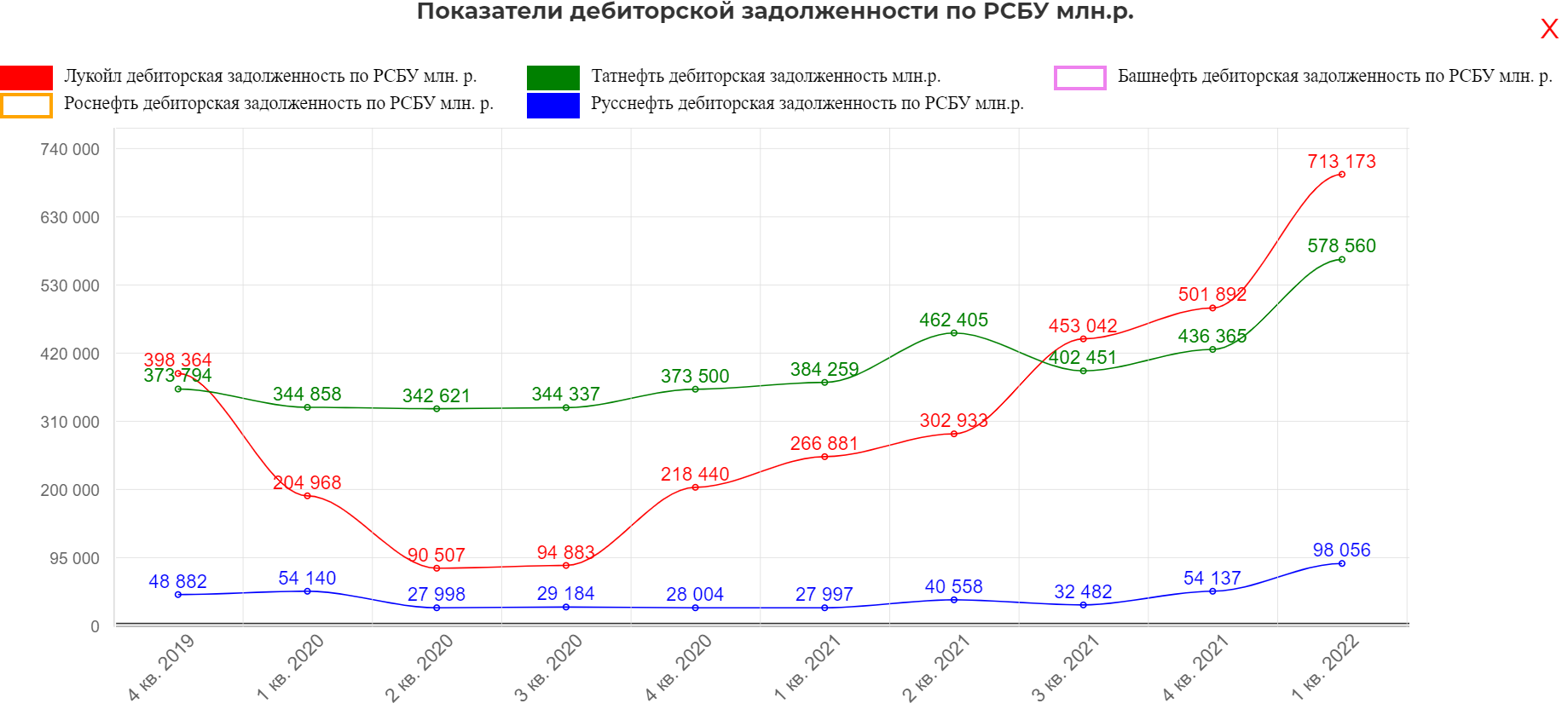

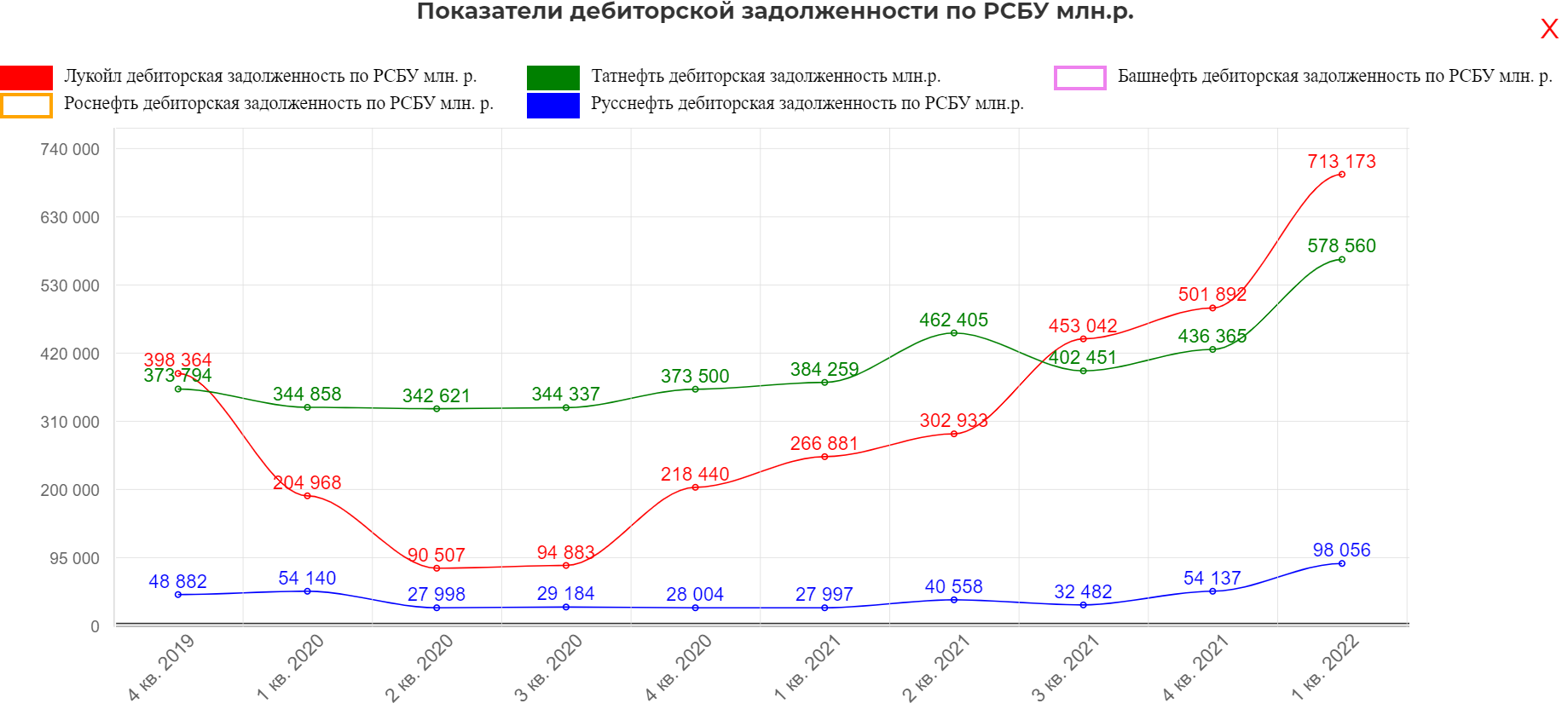

Но тревогу вызывает резкий рост дебиторской задолженности. Проблемы с оплатой? Чуть позже планирую вычленить процентное соотношение д.задолженности в процентах от выручки. Станет понятнее.

Лукойл стал героем восстания расписок. +25% за несколько дней. Локальный уровень 4750 рублей за акцию.

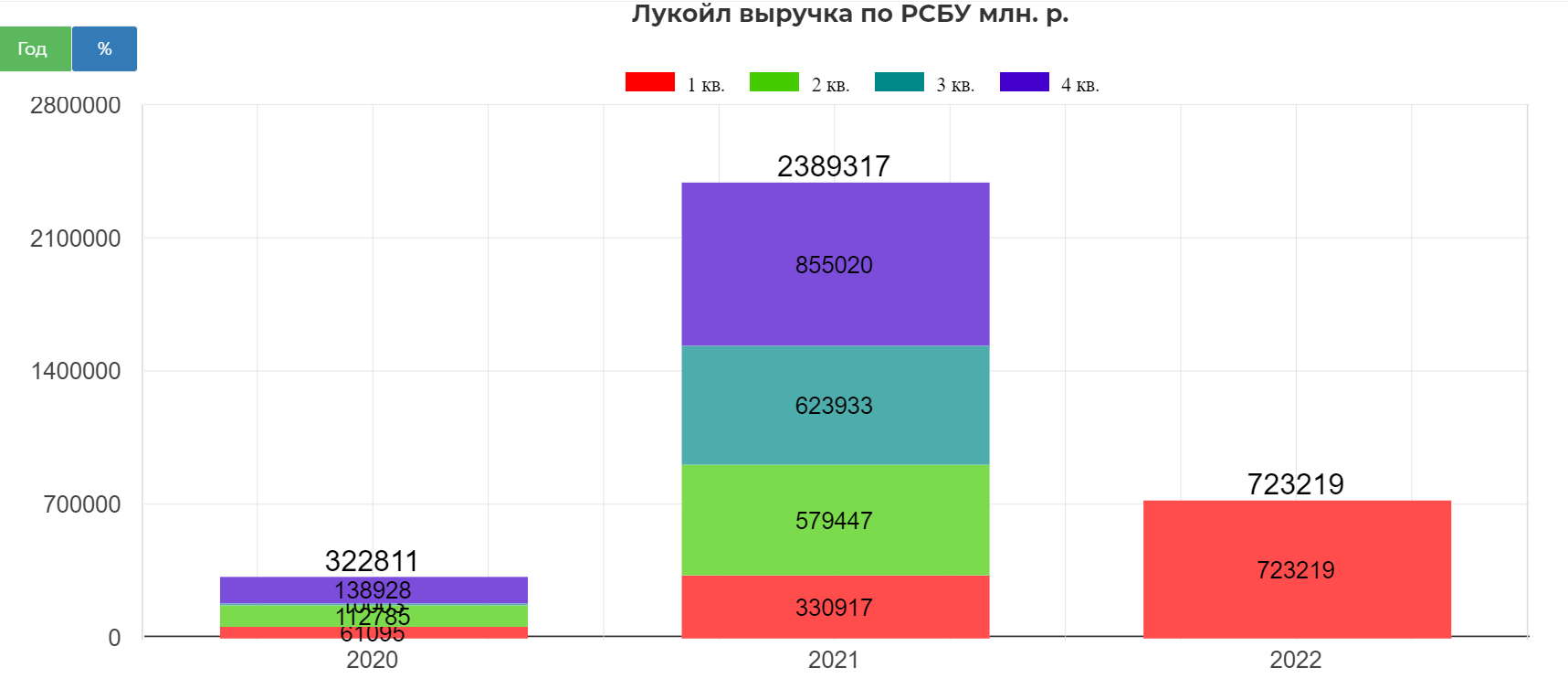

Первый квартал был шедевральным, так как у Лукойла подавляющая часть выручки идет на экспорт.

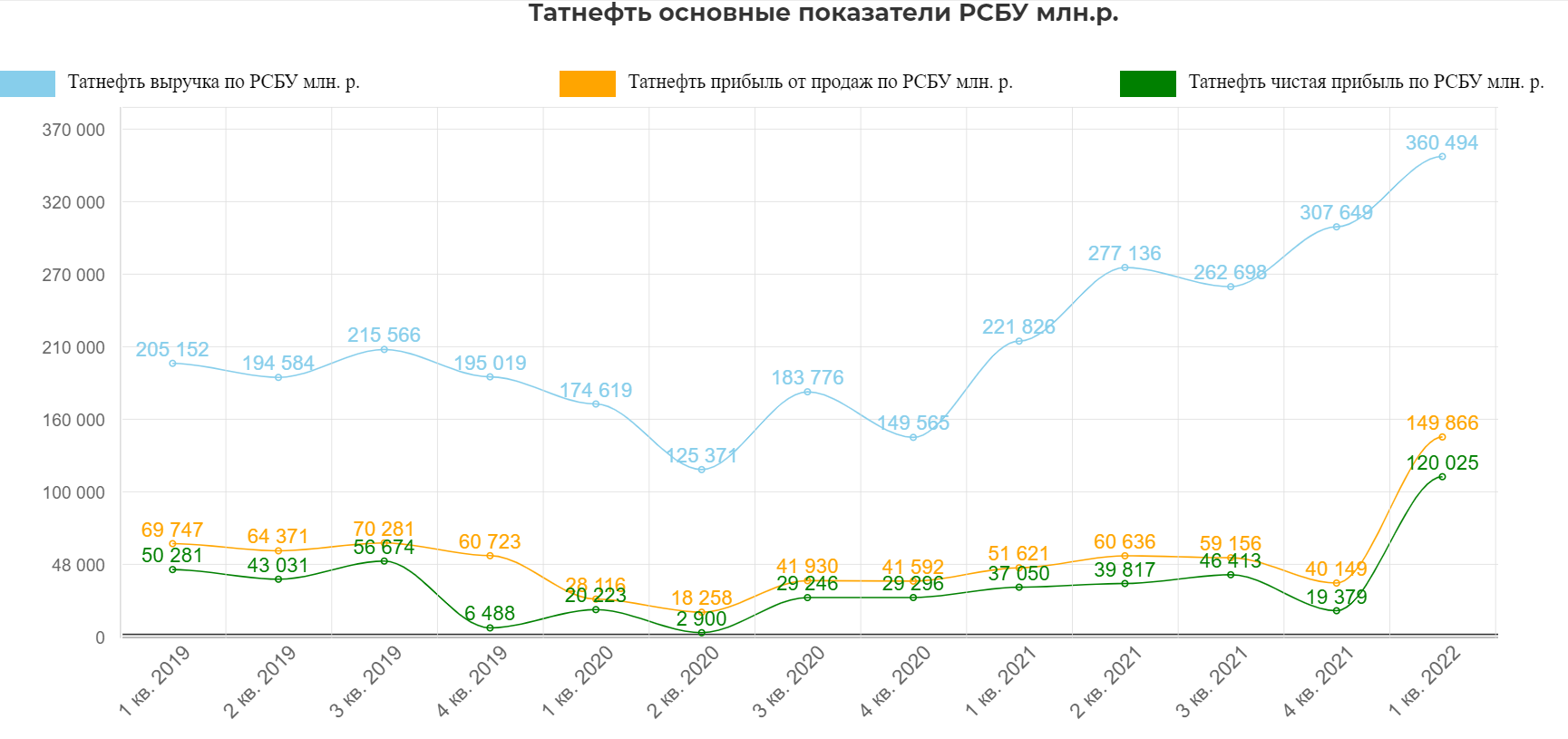

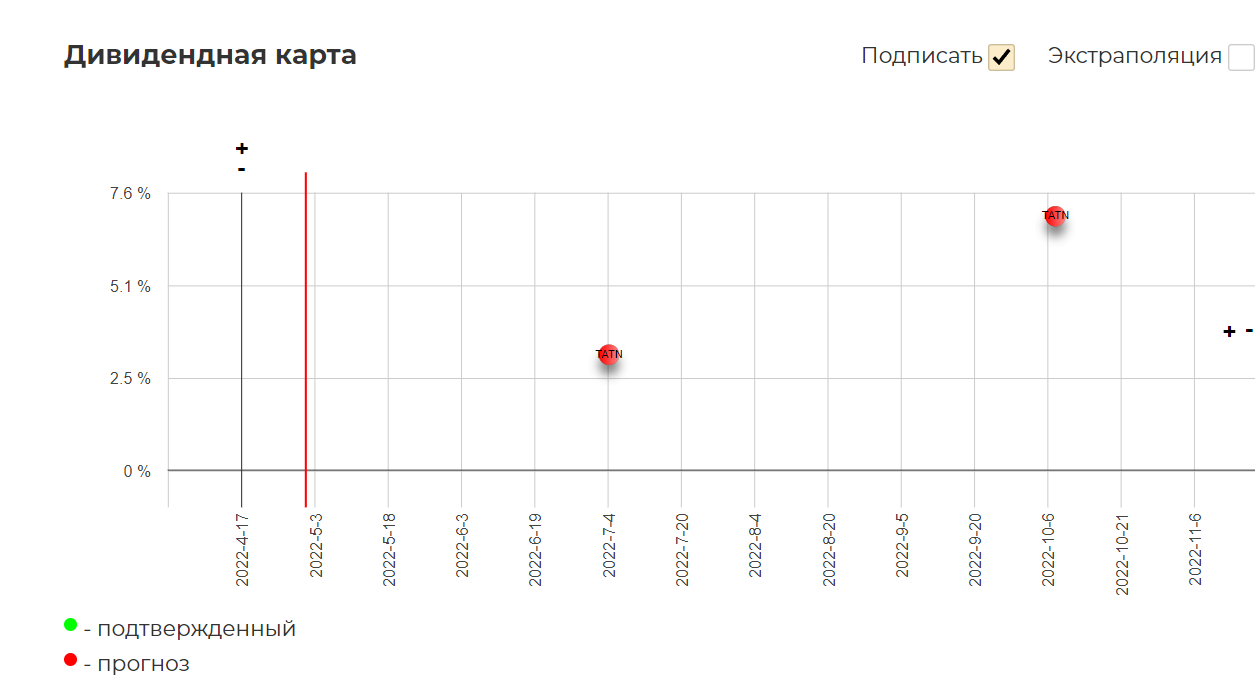

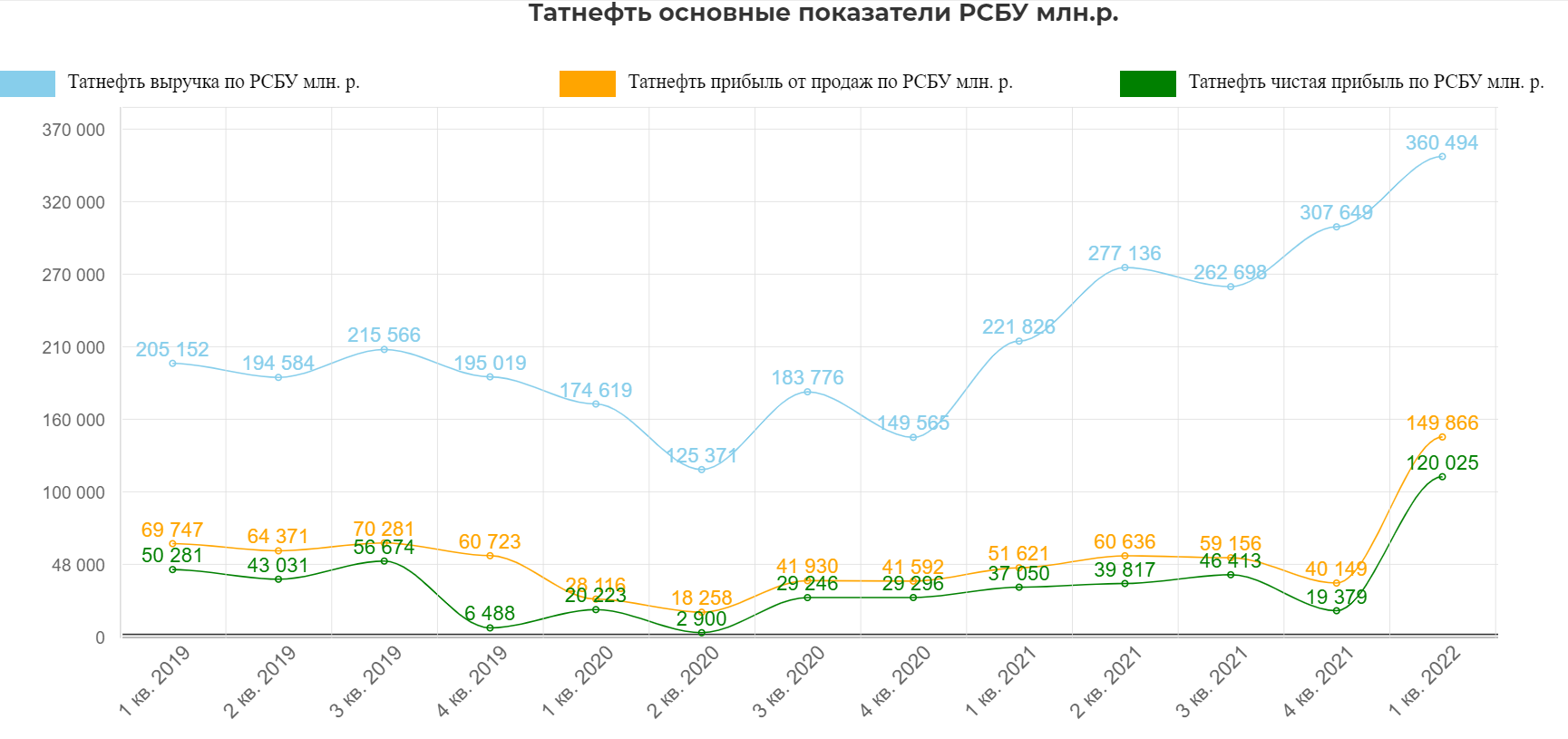

Татнефть сильно не отстает ни по котировкам. Ключевой уровень в районе 400.

Ни фундаментально.

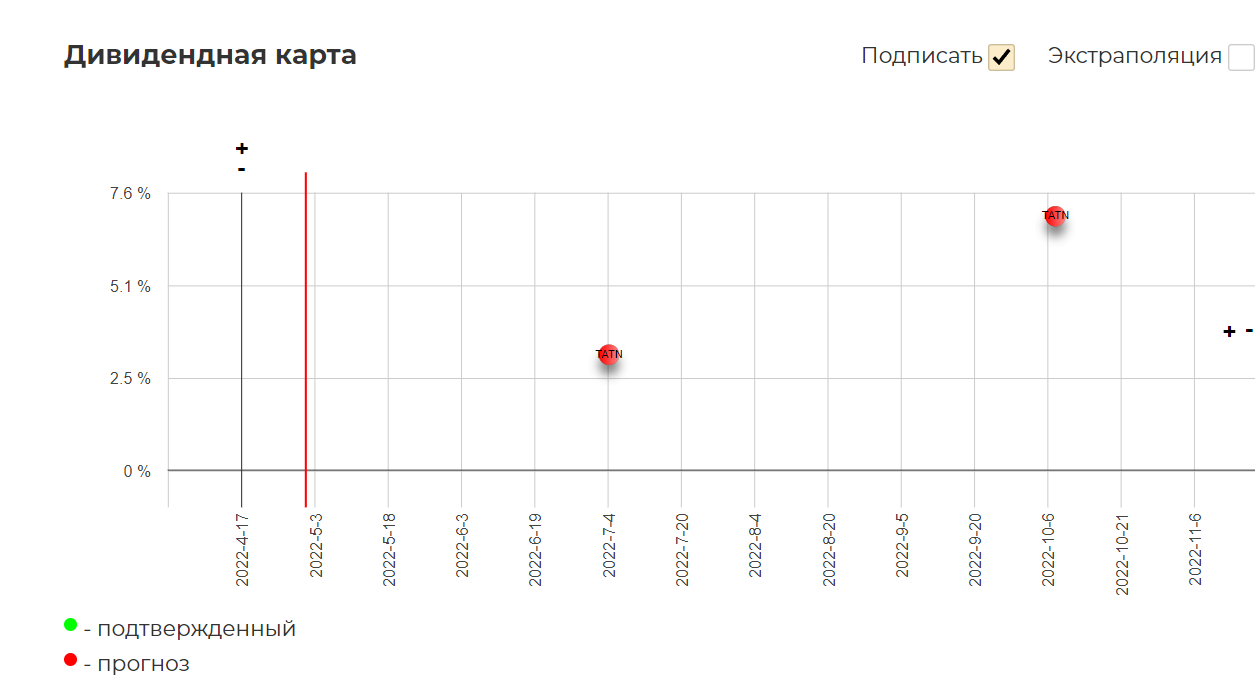

Если вдруг вернутся к выплатам 50% от ЧП, то это даст огромнейшие дивиденды только за 1ый квартал.(26.7) Обычно Татнефть платит 2 раза в год за 1ое и 2ое полугодия. Т.е. итоговый по идеи может быть в районе 35-40 минимум.

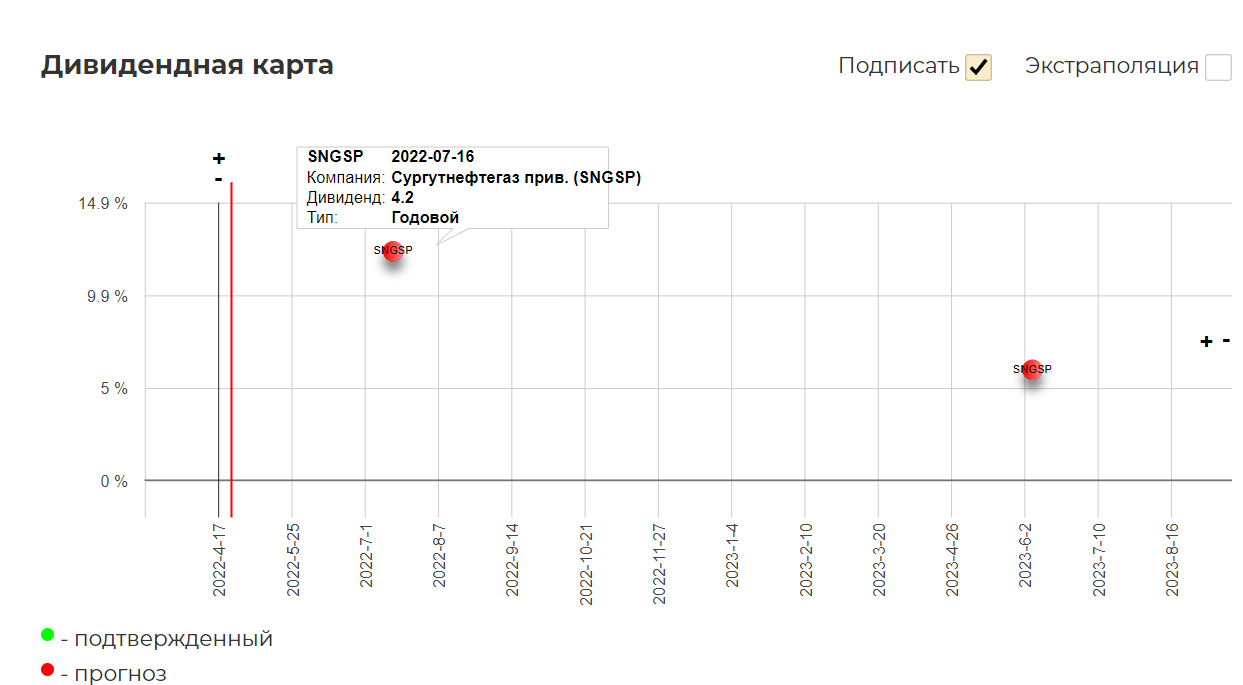

Сургут ушел с радаров. Данных нет, кроме приличных дивидендов за 2021г. Вероятно крепкий рубль не даст выплатить больших дивидендов за 2022. (при курсе 70р где-то 1.5-2р)

В точке 33.40 возможно продолжение тенденции.

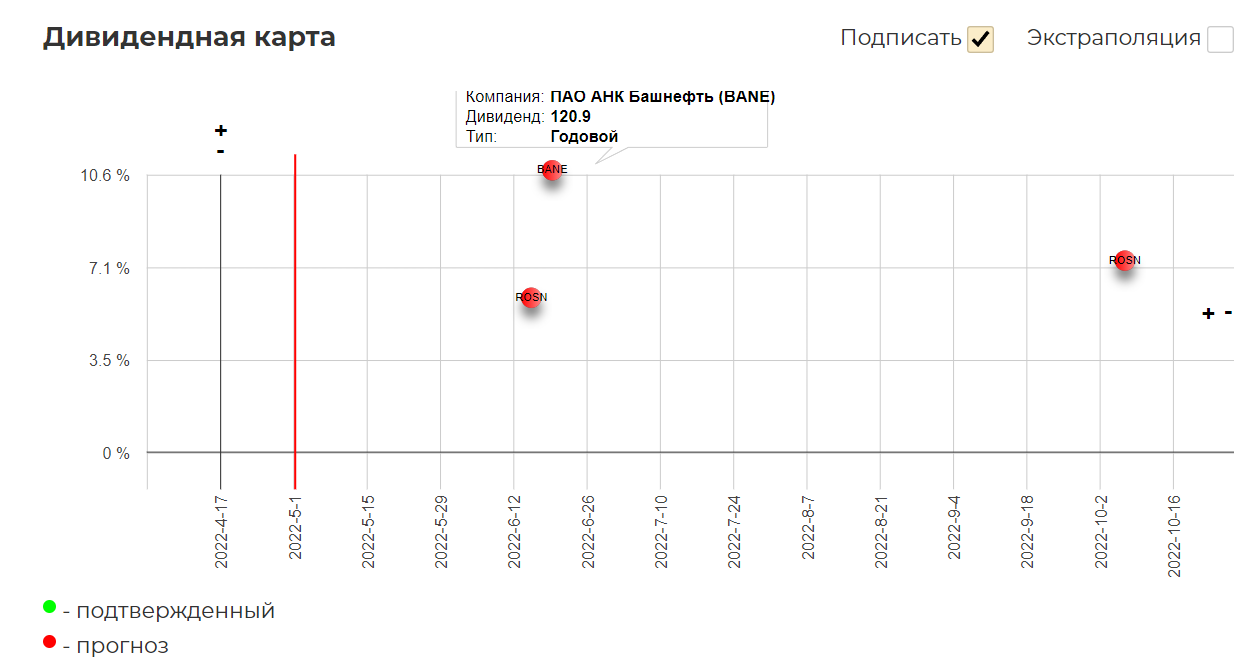

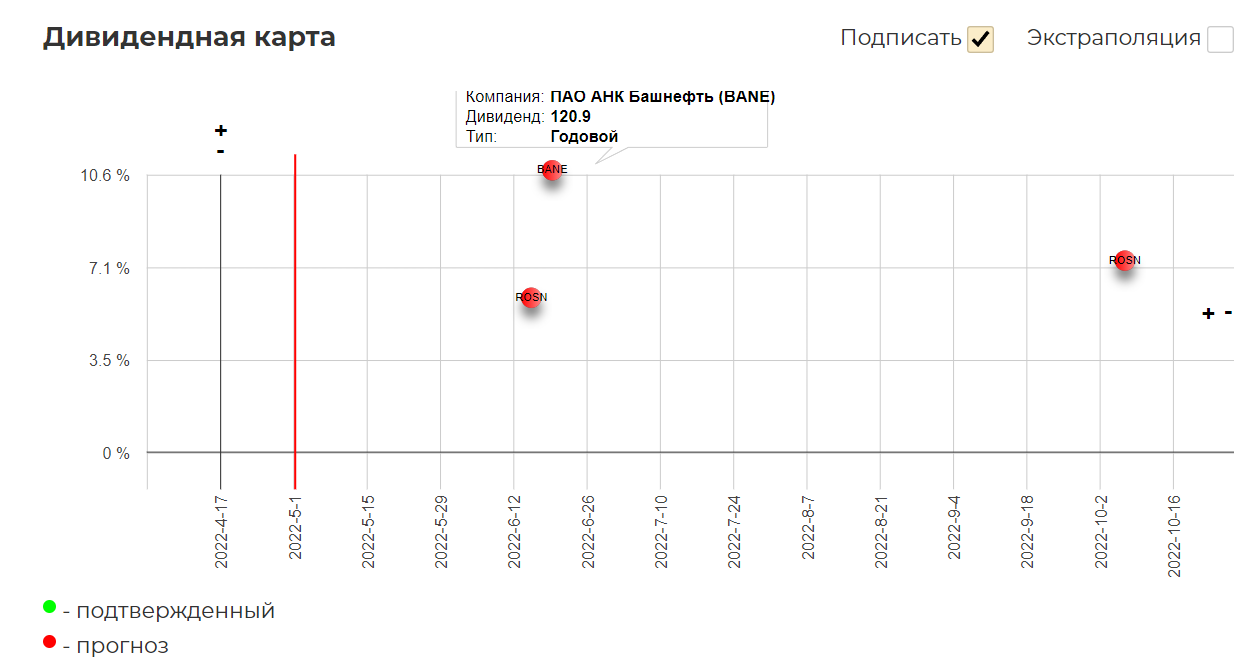

Неожиданно Роснефть и Башнефть стали жертвами сокращения. Выбрал пока наблюдательную позицию относительно двух этих бумаг.

По словам собеседников “Ъ”, среди крупнейших российских нефтекомпаний стремительнее всего добыча упала у «Роснефти» — почти на 20%, до 370 тыс. тонн в сутки.

Также резко сократилась добыча «Башнефти» (у «Роснефти» 57,7% в ее капитале): за 26 дней апреля она в среднем упала почти на 35%, до 34,7 тыс. тонн. Собеседники “Ъ” в отрасли связывают значительное уменьшение добычи предприятий «Роснефти» именно в Поволжье с тем, что одновременно резко упала переработка на расположенных в регионе НПЗ в Самаре, Саратове и заводах Уфимской группы.

Пока фантазии по дивидендам выглядят так:

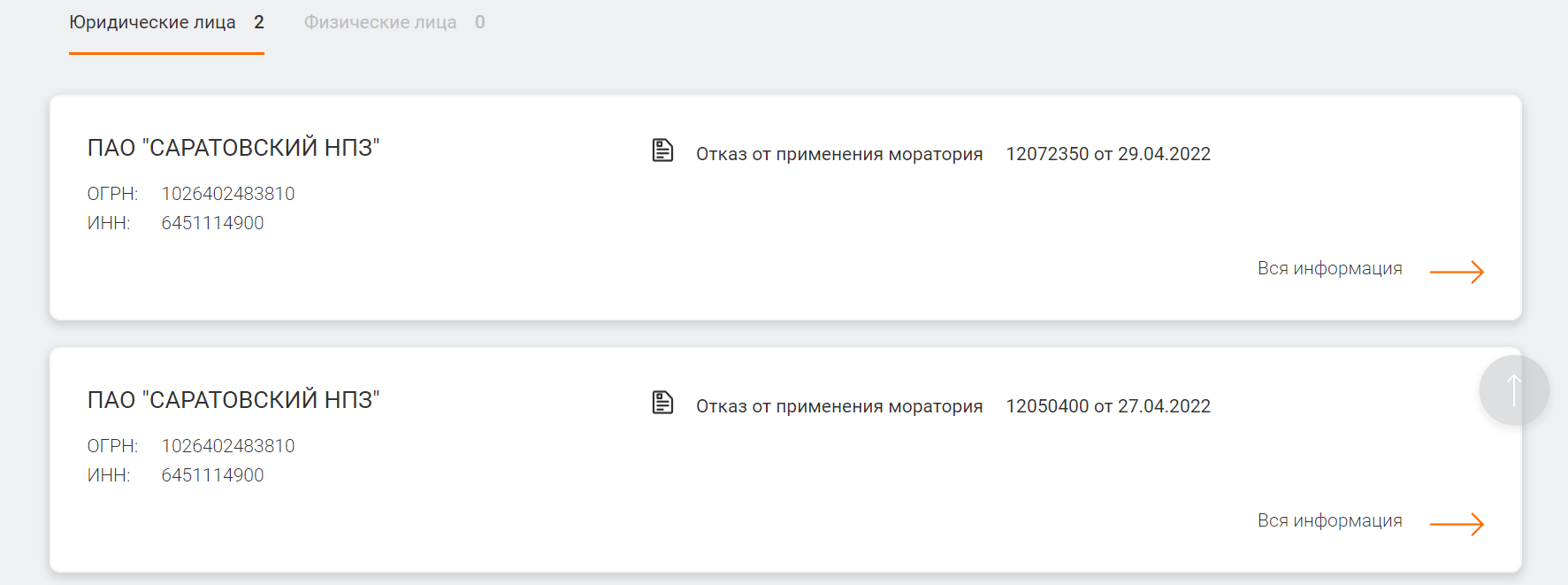

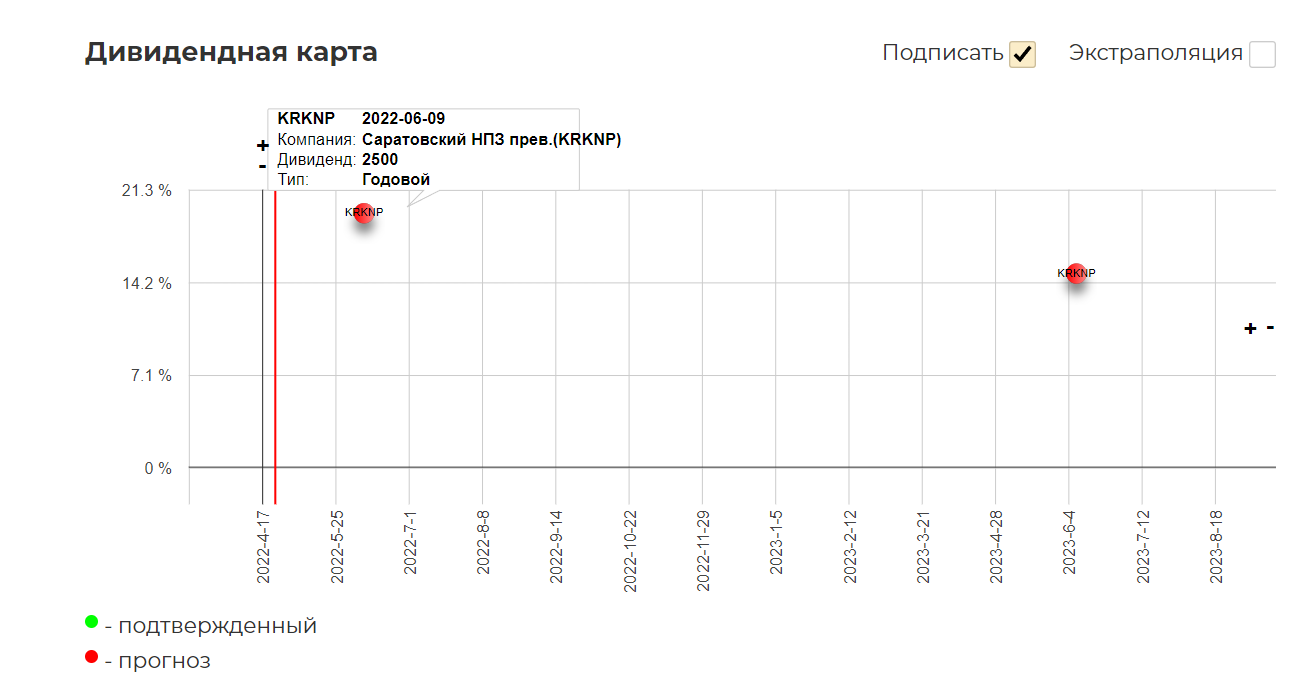

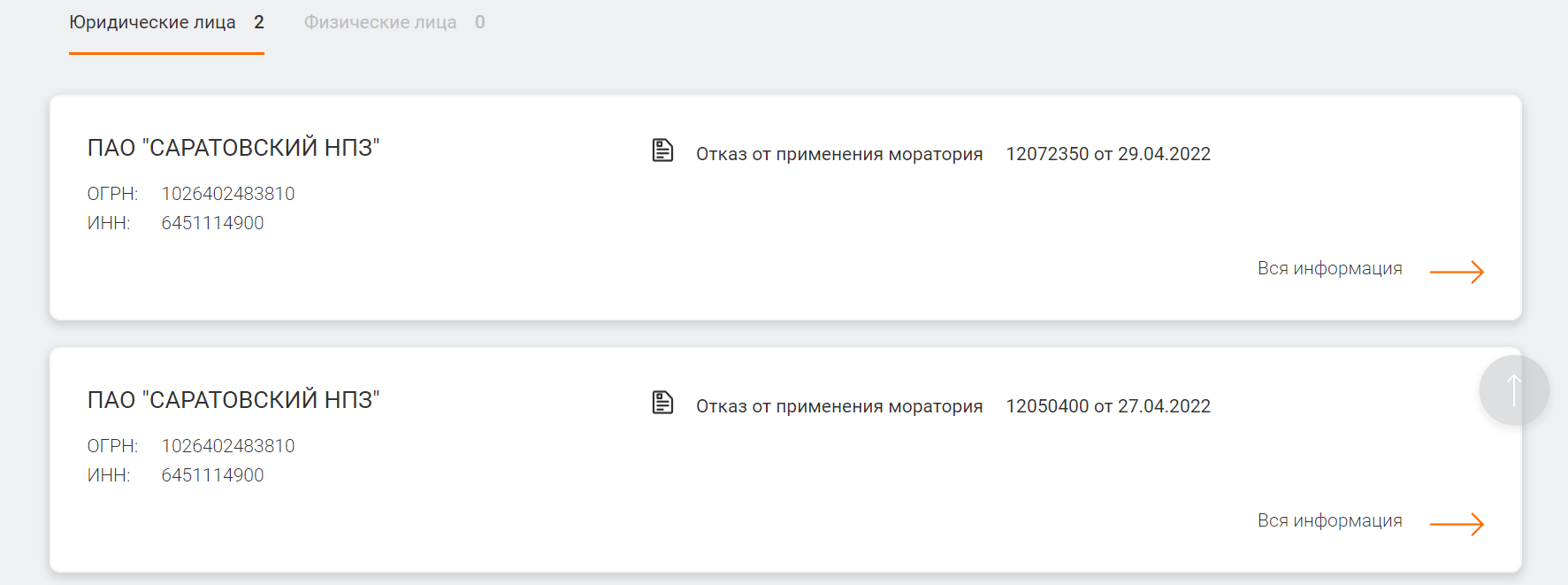

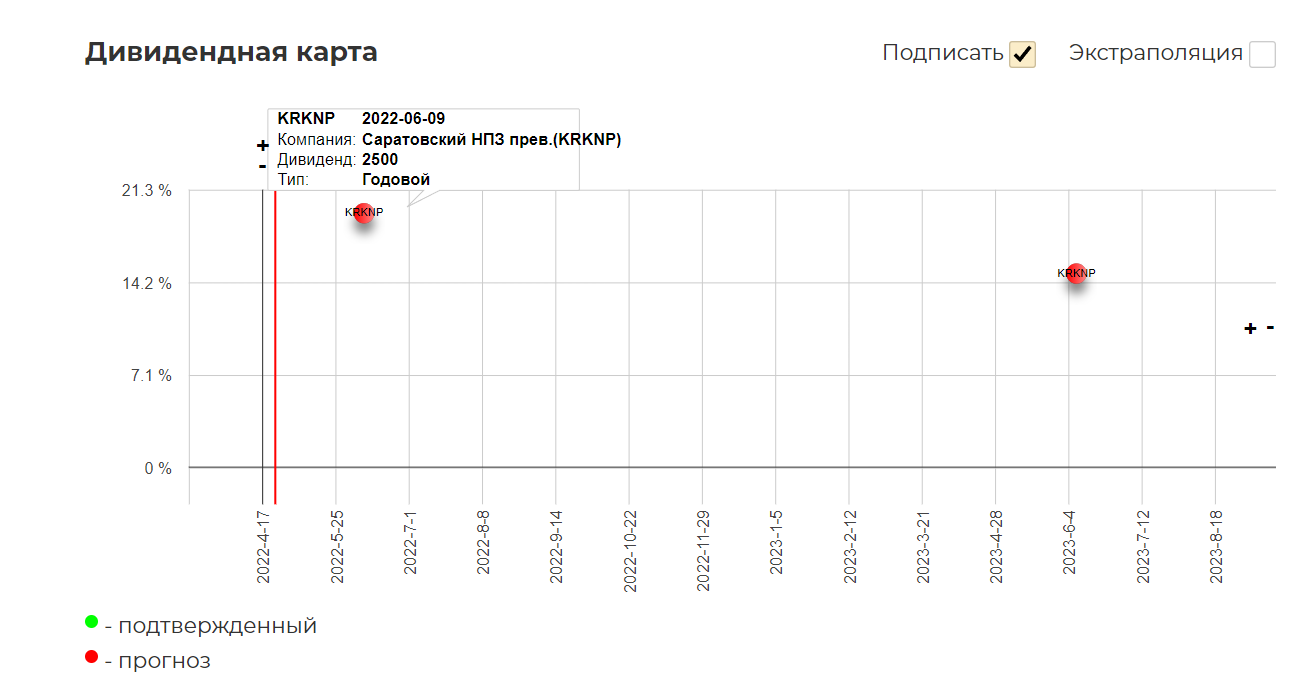

А вот Саратовский НПЗ отказался от моратория на дивиденды, причем два раза...видимо для усиления эффекта.

До СВО ждал дивидендов 2000+, теперь даже не знаю...

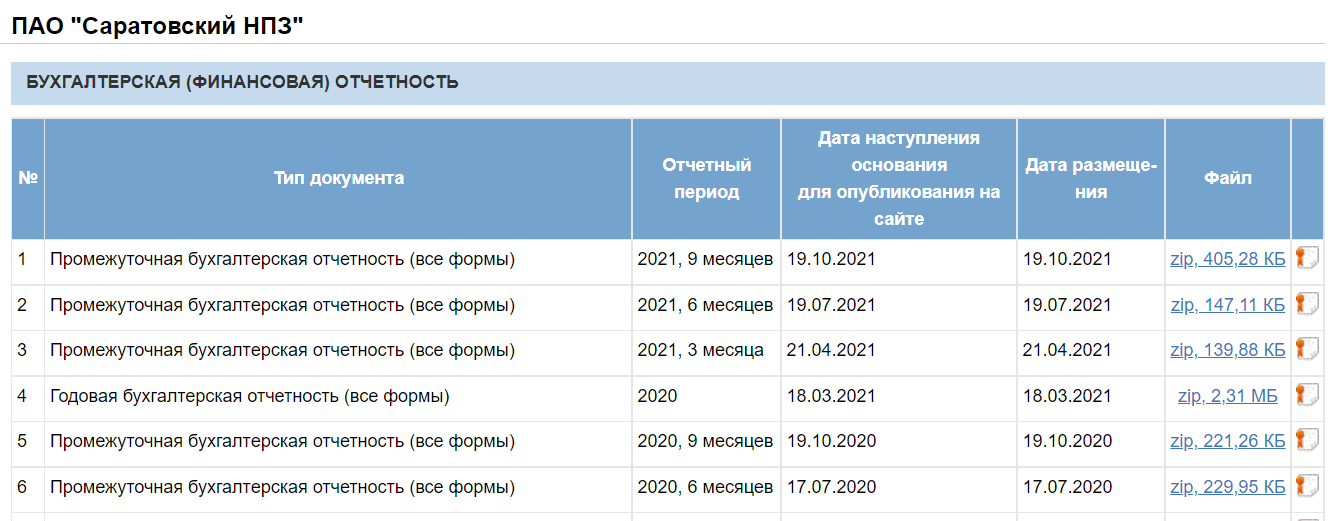

Годового отчета мы так и не увидели:(

В котировках оживление. Ключ 14 000р за бумагу.

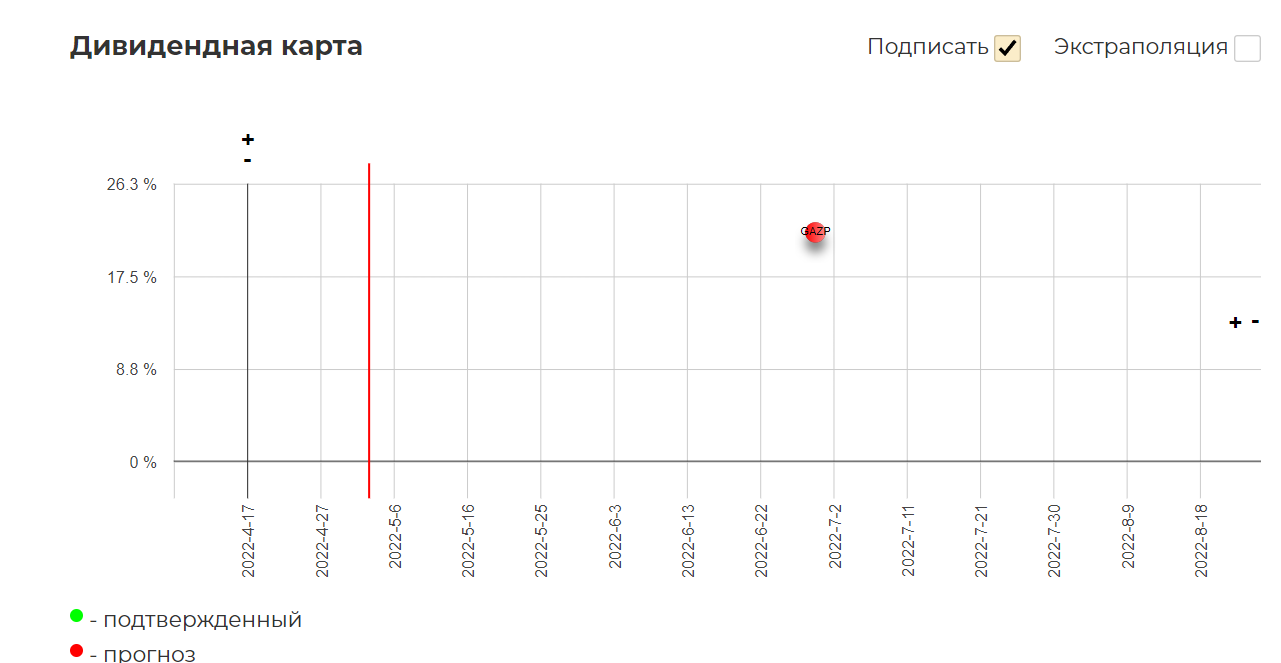

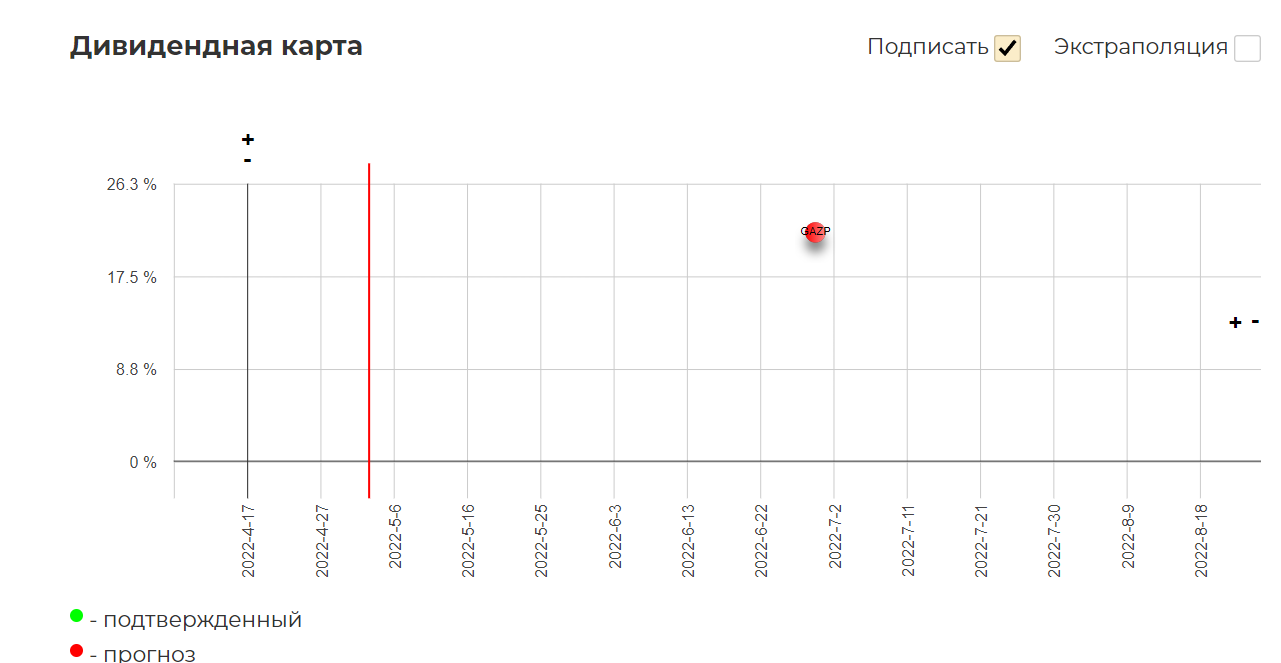

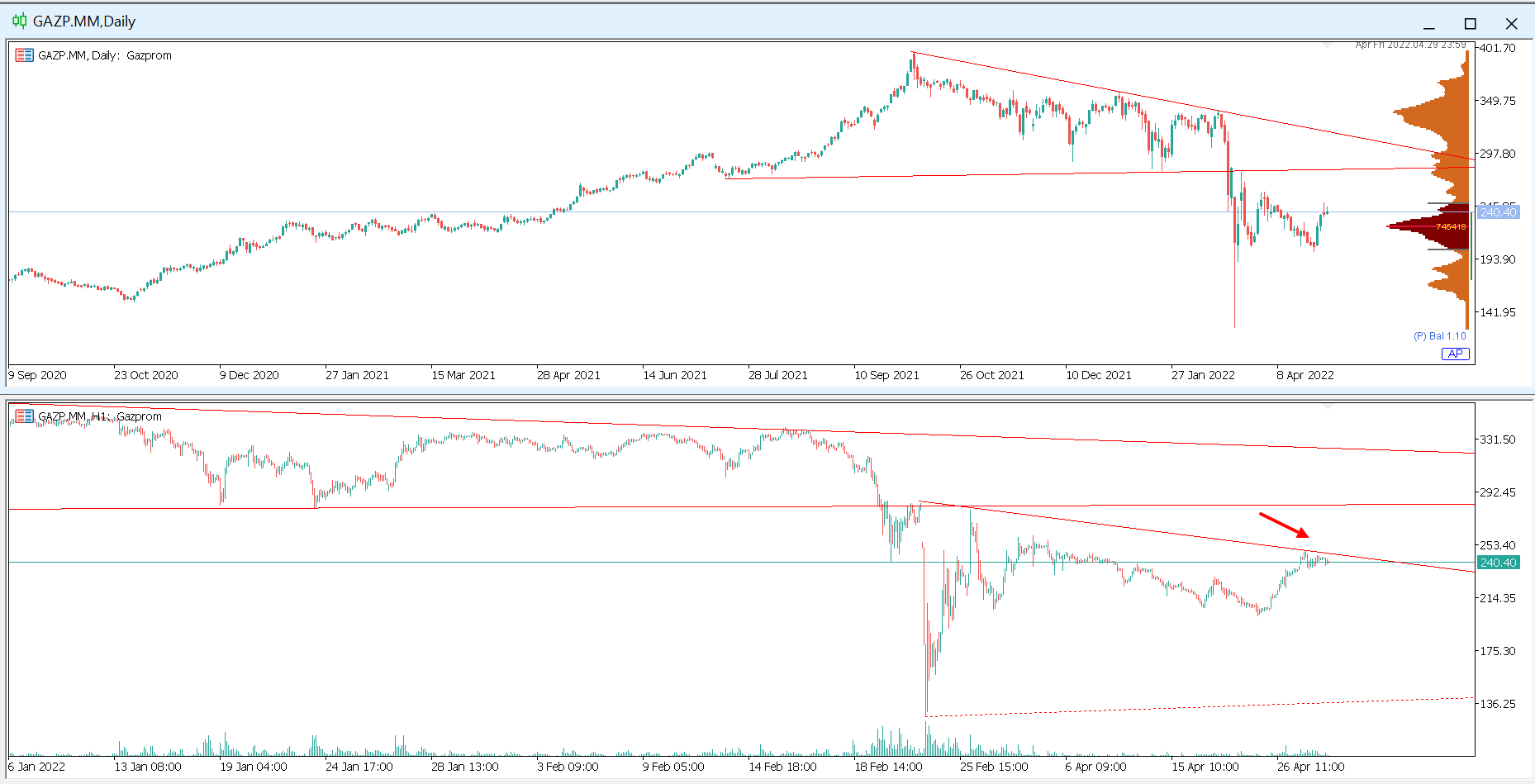

Газпром выдал сильнейший отчет за 2021 с дивидендами 50+р. Осталось дождаться ;)

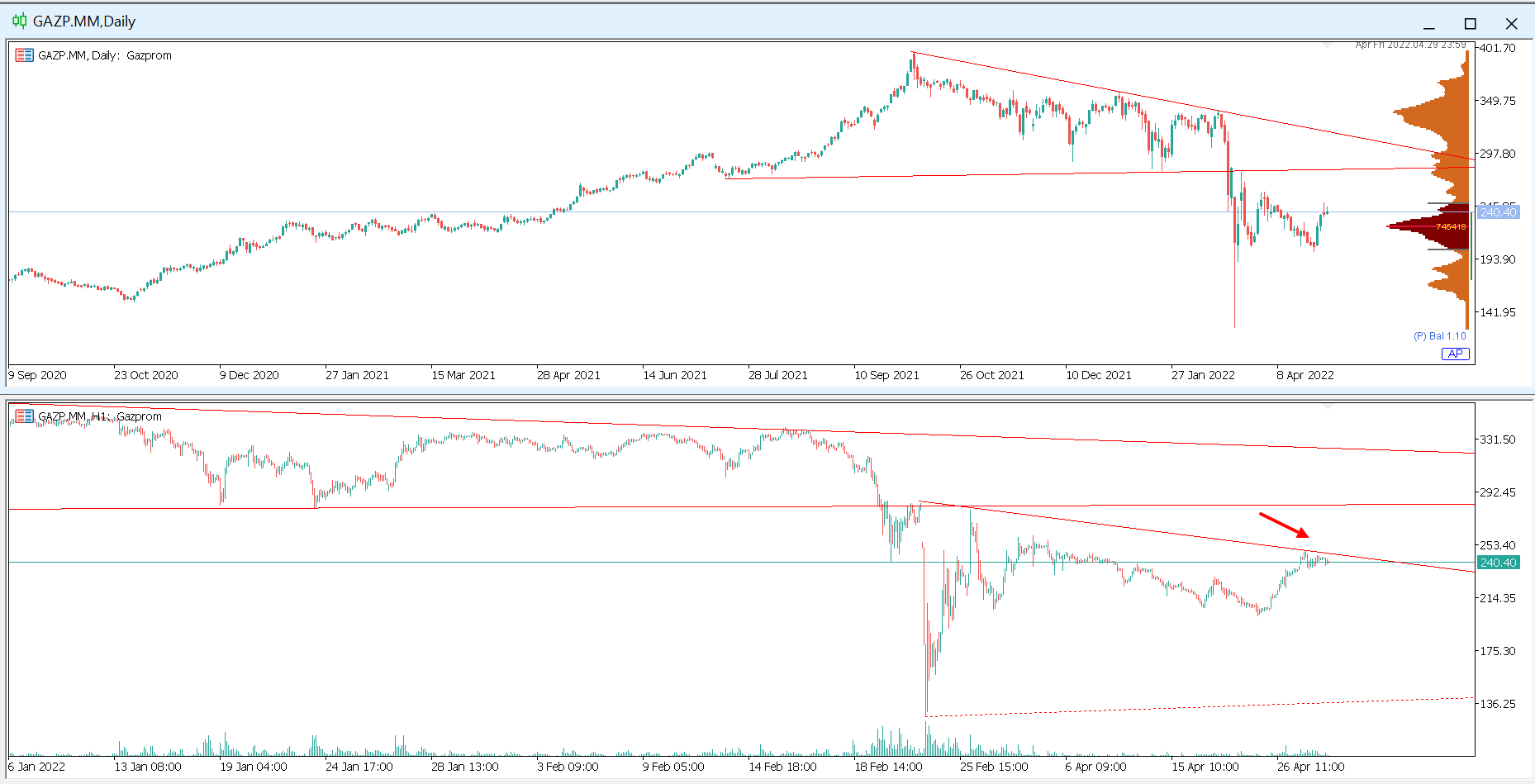

Технически жду прорыв выше 250.

Пока писал обзор вышла новость:

США разрешили сделки с Gazprom Germania GMBH до 30 сентября - лицензия Минфина

Во так вот....

Ощущение, что Европа затаривается пока дают.

Поставки через порты страны подскочили почти на 54% по сравнению с предыдущим месяцем, в то время как поставки по трубопроводу "Дружба" в Европу и ВСТО в Китай выросли на 7,8%, показывают расчеты. Согласно полученным данным, единственным направлением, где потоки снизились по сравнению с аналогичным периодом марта, был участок трубопровода "Дружба" в сторону Германии.

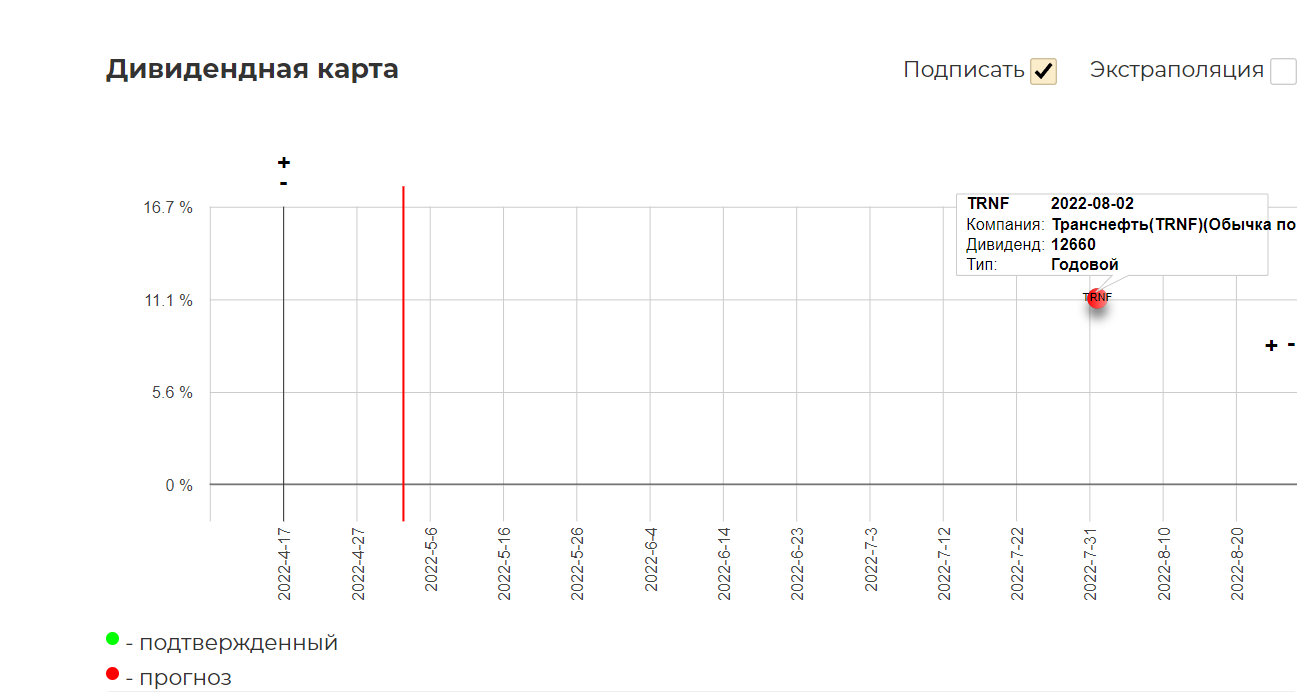

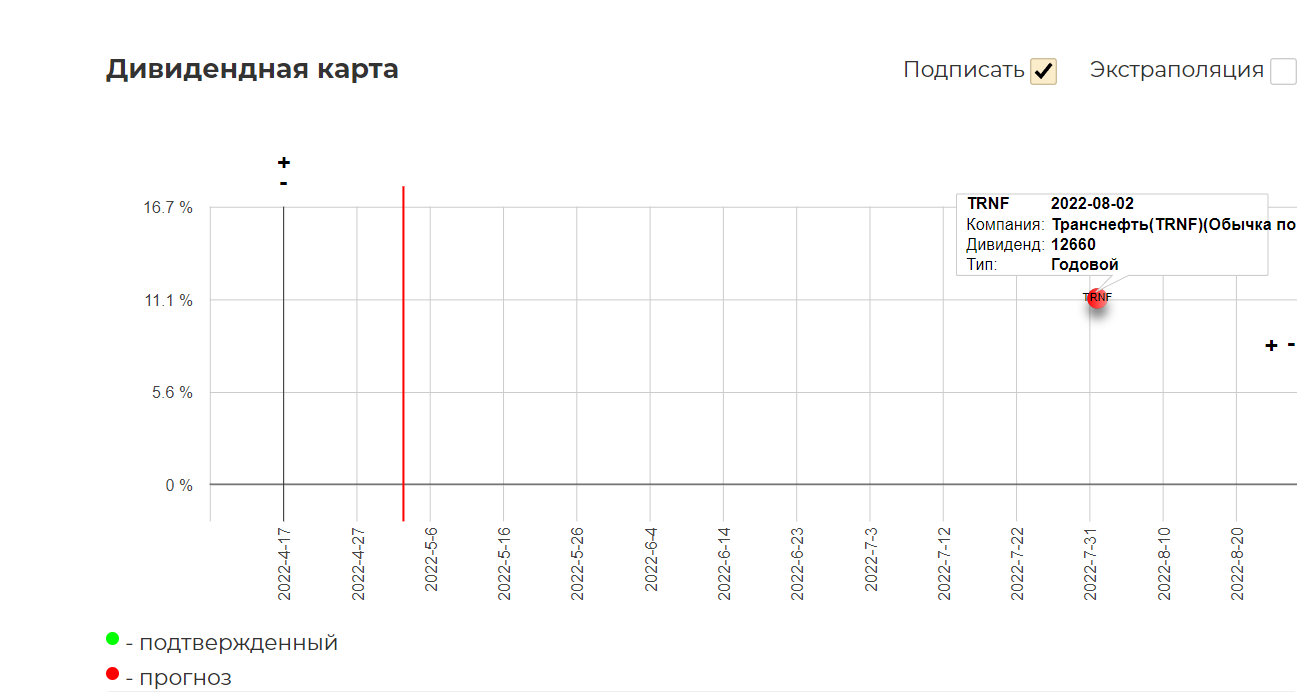

Локально выигрывают Транснефть со своей дочкой НМТП. Правда не очень понятно как на этом заработать, и будут ли дивиденды. Технически жду прорыв выше 116000 р за акцию.

В прошлой жизни дивиденды могли бы быть такими.

Нефтегазовый сектор России сражается за свое будущее, перенаправляя продукцию куда только можно. Я верю в менеджмент, так как каждые несколько лет он постоянно попадает в шторм. Уверен справятся и в этот раз. Возможно я излишне оптимистичен, но текущие уровни могут быть отличным шансом. Не забываем про риски!

Доходность ОФЗ прилично упала.

Ушел на майские праздники в тревоге. Измученное сознание ожидает подвоха на длинных выходных.

Геополитика откровенно раздражает. Всех пугает заход НАТО на запад Украины.

Если раньше это событие 100% повлияло бы на фондовый рынок, то сейчас так сходу и не сказать. Возможно на местных инвесторах уже мозоли, а запрет на шорты гасит потенциал снижения.

Парни из НЗТ подкинули интересные диаграммы. Запасы нефти в мире таят.

Такого давно не было. Энергетический кризис тихо подкрадывается.

Т.е. фундаментальных предпосылок к падению нефти абсолютно никаких. Такая картина происходит при сильнейшем локдауне в Китае с жесткими заторами в портах.

Открытие вопрос времени.

В случаи снятия локдауна, мировой спрос еще получит подпитку, а в России еще и снижение добычи.

График Brent как бы намекает....

Общего консенсуса об эмбарго в ЕС нет. Ощущение, что играют в игру когда все крутые дядьки хотят эмбарго, но якобы из-за бюрократических проволочек не выходит:

Венгрия заблокирует любую инициативу Евросоюза, направленную на дальнейшее расширение запрета на импорт российских энергоносителей, сообщает Bloomberg.

Еврокомиссии нет смысла предлагать санкции, затрагивающие газ и нефть. Для принятия санкций необходимо, чтобы их поддержали все страны — члены Евросоюза

Urals в рублях потерял все мега прибыльность.

При анализе нефтегазовых компаний нужно помнить об аномальности цен 1го квартала, которые мощно задрайвили выручку.

Но тревогу вызывает резкий рост дебиторской задолженности. Проблемы с оплатой? Чуть позже планирую вычленить процентное соотношение д.задолженности в процентах от выручки. Станет понятнее.

Лукойл стал героем восстания расписок. +25% за несколько дней. Локальный уровень 4750 рублей за акцию.

Первый квартал был шедевральным, так как у Лукойла подавляющая часть выручки идет на экспорт.

Татнефть сильно не отстает ни по котировкам. Ключевой уровень в районе 400.

Ни фундаментально.

Если вдруг вернутся к выплатам 50% от ЧП, то это даст огромнейшие дивиденды только за 1ый квартал.(26.7) Обычно Татнефть платит 2 раза в год за 1ое и 2ое полугодия. Т.е. итоговый по идеи может быть в районе 35-40 минимум.

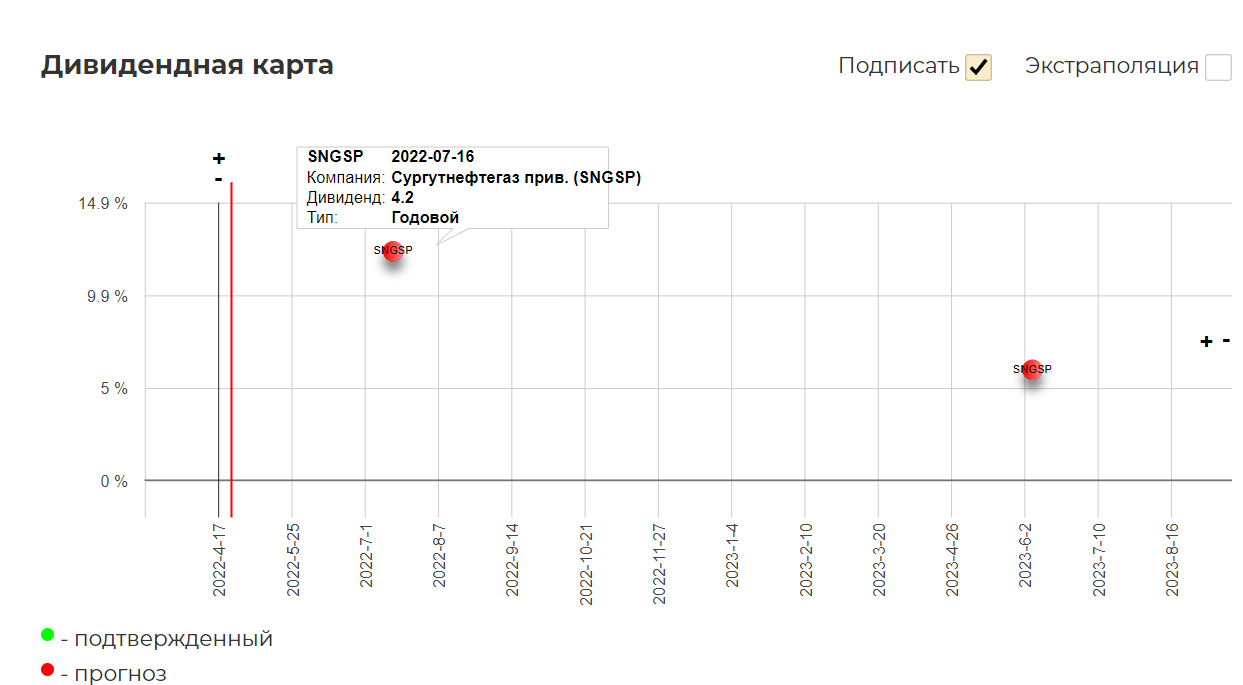

Сургут ушел с радаров. Данных нет, кроме приличных дивидендов за 2021г. Вероятно крепкий рубль не даст выплатить больших дивидендов за 2022. (при курсе 70р где-то 1.5-2р)

В точке 33.40 возможно продолжение тенденции.

Неожиданно Роснефть и Башнефть стали жертвами сокращения. Выбрал пока наблюдательную позицию относительно двух этих бумаг.

По словам собеседников “Ъ”, среди крупнейших российских нефтекомпаний стремительнее всего добыча упала у «Роснефти» — почти на 20%, до 370 тыс. тонн в сутки.

Также резко сократилась добыча «Башнефти» (у «Роснефти» 57,7% в ее капитале): за 26 дней апреля она в среднем упала почти на 35%, до 34,7 тыс. тонн. Собеседники “Ъ” в отрасли связывают значительное уменьшение добычи предприятий «Роснефти» именно в Поволжье с тем, что одновременно резко упала переработка на расположенных в регионе НПЗ в Самаре, Саратове и заводах Уфимской группы.

Пока фантазии по дивидендам выглядят так:

А вот Саратовский НПЗ отказался от моратория на дивиденды, причем два раза...видимо для усиления эффекта.

До СВО ждал дивидендов 2000+, теперь даже не знаю...

Годового отчета мы так и не увидели:(

В котировках оживление. Ключ 14 000р за бумагу.

Газпром выдал сильнейший отчет за 2021 с дивидендами 50+р. Осталось дождаться ;)

Технически жду прорыв выше 250.

Пока писал обзор вышла новость:

США разрешили сделки с Gazprom Germania GMBH до 30 сентября - лицензия Минфина

Во так вот....

Ощущение, что Европа затаривается пока дают.

Поставки через порты страны подскочили почти на 54% по сравнению с предыдущим месяцем, в то время как поставки по трубопроводу "Дружба" в Европу и ВСТО в Китай выросли на 7,8%, показывают расчеты. Согласно полученным данным, единственным направлением, где потоки снизились по сравнению с аналогичным периодом марта, был участок трубопровода "Дружба" в сторону Германии.

Локально выигрывают Транснефть со своей дочкой НМТП. Правда не очень понятно как на этом заработать, и будут ли дивиденды. Технически жду прорыв выше 116000 р за акцию.

В прошлой жизни дивиденды могли бы быть такими.

Нефтегазовый сектор России сражается за свое будущее, перенаправляя продукцию куда только можно. Я верю в менеджмент, так как каждые несколько лет он постоянно попадает в шторм. Уверен справятся и в этот раз. Возможно я излишне оптимистичен, но текущие уровни могут быть отличным шансом. Не забываем про риски!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба