23 мая 2022 investing.com Эштон Майкл

Опубликованный в четверг отчет о продажах на вторичном рынке жилья отлично проиллюстрировал мои недавние слова: экономический рост не обязательно вызывает инфляцию, равно как и рецессия не ведет к падению цен. Таким образом, хотя я и негативно отношусь к перспективам экономики, я не верю в способность рецессии потушить инфляционный пожар.

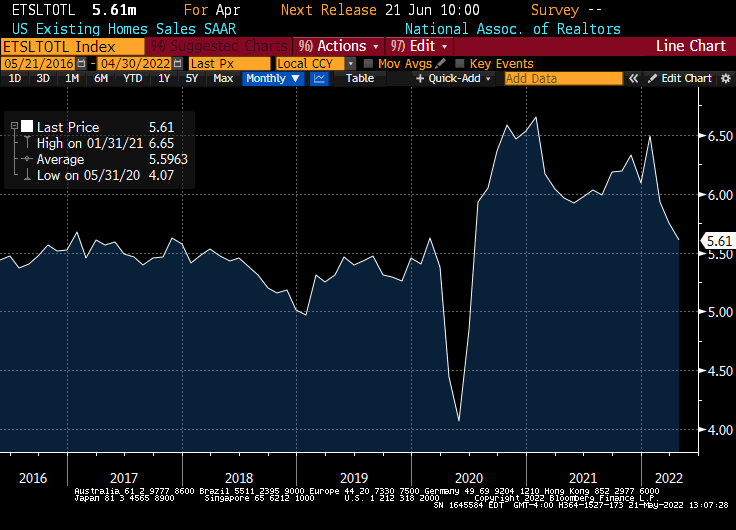

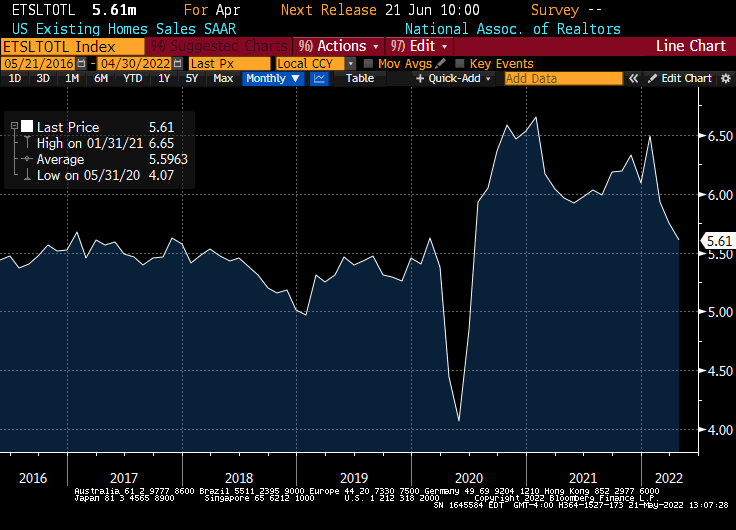

Отчет о продажах жилья разочаровал участников рынка и подтвердил обоснованные опасения застройщиков и риелторов касательно того, что возросшие ставки по ипотечным кредитам и замедление экономики ограничат спрос. Продажи жилья с учетом сезонных колебаний составили 5,61 млн, не дотянув до прогноза и опустившись к уровням времен жестких коронавирусных ограничений. И хотя это значение само по себе все еще выглядит неплохо, нет никаких сомнений в том, что повышение процентных ставок замедляет восстановление рынка жилья.

Этот эффект является одним из наиболее очевидных экономических последствий растущей ключевой ставки и явно входит в планы Федеральной резервной системы. Охладить перегретый рынок жилья и сбить инфляцию. Что ж, выполнение плана на 50% — тоже неплохой результат.

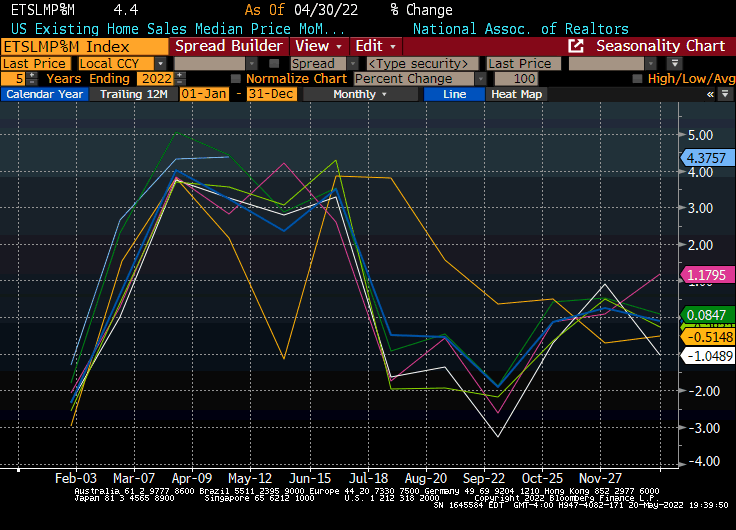

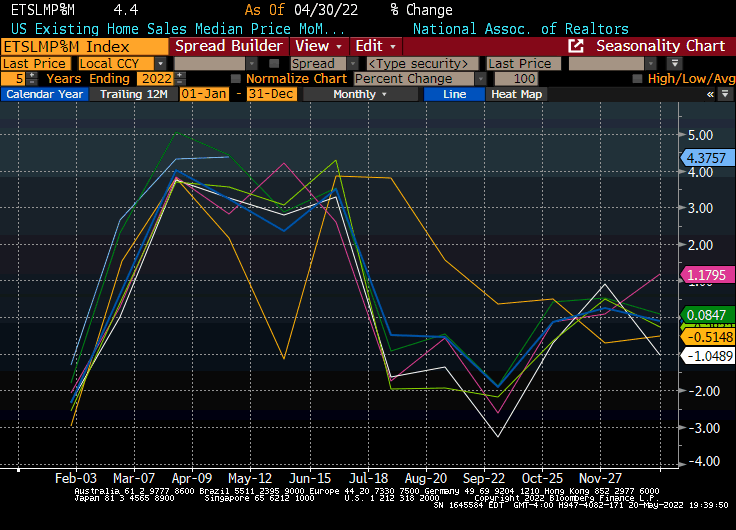

Апрельский прирост цен на жилье в месячном отношении составил 4,38%, тогда как в годовом отношении цены выросли на 14,8%. Сейчас рынок жилья очень подвержен сезонным колебаниям; тем не менее, в этом столетии апрельский прирост был выше текущих значений только в 2005 и 2013 годах. В первом случае жилищный пузырь надувался, а второй скачок произошел после того, как пузырь лопнул.

Представленный ниже график от Bloomberg демонстрирует месячную инфляцию за последние 5 лет для каждого из месяцев. Тонкая синяя линия вверху — апрельское значение.

Таким образом, слабые продажи сочетаются с активным ростом цен на жилье. Безусловно, цены не могут расти на 15-20% в год продолжительное время.

Но важным моментом является тот факт, что связь между активностью покупателей и ценами в лучшем случае незначительна. Касаемо рынка жилья этому есть как минимум два объяснения, и первое из них относится к рынкам в целом. Его я привел на прошлой неделе, когда отметил, что более возросшие ставки по ипотечным кредитам в первую очередь сказываются на покупателях, более чувствительных к цене. Но более важная причина заключается в том, что номинальная стоимость актива должна расти параллельно ценам.

Базовый уровень цен меняется. 14-процентный скачок цен на жилье в годовом отношении при инфляции в размере 8% равносилен росту на 8% при 2-процентной инфляции. Мы смотрим на 14% и говорим «вау», но это потому, что привыкли к «нормальной» инфляции в 2%. С 1999 года средние цены на жилье росли в среднем примерно на 2,3% в год быстрее, чем общая инфляция (включая бум и спад 2000-х). В текущих реалиях 6-процентный рост (который не может длиться долго) не кажется мне чем-то неадекватным. Не следует смотреть на динамику цен через устаревшую призму 2-процентной инфляции.

Нет никаких сомнений в том, что продажи (выраженные в количестве объектов недвижимости, а не их стоимости) снижаются. ФРС успешно замедляет экономику. И если председатель Пауэлл останется верен своему слову, и ФРС сохранит текущий курс, то нас ждет «жесткая посадка». Я по-прежнему скептически отношусь к тому, что ФРС продолжит вести себя столь же бесцеремонно в случае падения фондового рынка и роста безработицы (хотя и должен признать: я думал, что регулятор уступит гораздо раньше).

Взгляд на общую картину…

Не забывайте, что уровень цен меняется, и время от времени ваша привязка к 2-процентной инфляции будет вас подводить. Как я уже отмечал, замедление инфляции не говорит о снижении цен.

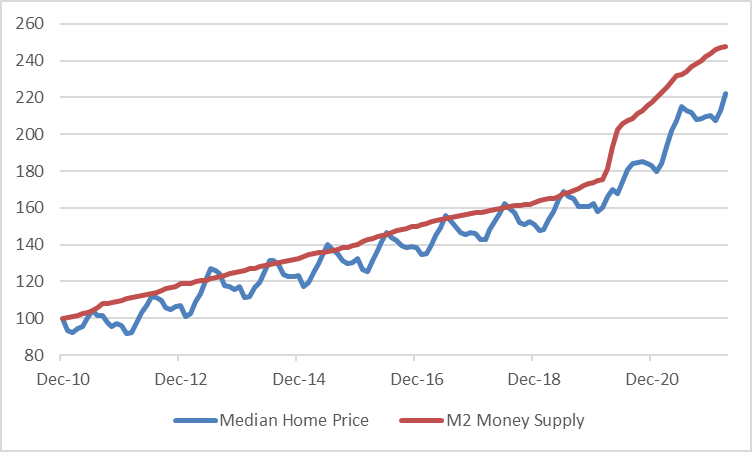

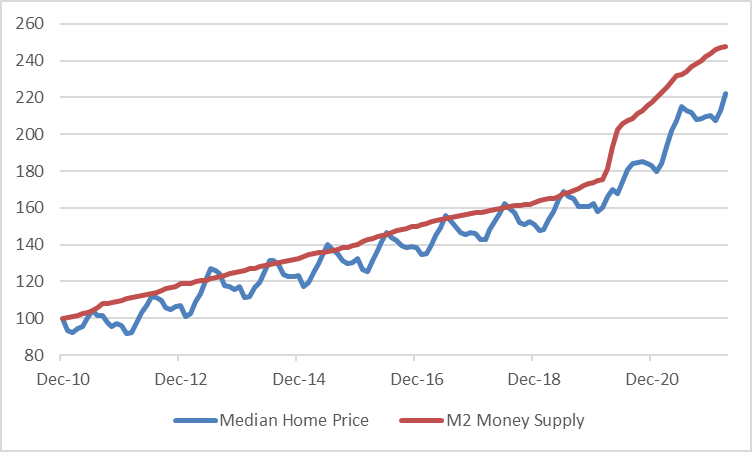

Валюта сейчас стоит меньше, чем до кризиса, потому что ее стало намного больше. С 2010 года агрегат М2 вырос на 148%, тогда как стоимость жилья — всего на 122%.

Приведенная ниже диаграмма (построенная исходя из данных Национальной ассоциации риелторов и ФРС) индексирована на конец 2010 года и, похоже, не предполагает снижения номинальных цен на жилье. Точкой отсчета я выбрал дно, последовавшее за пробоем пузыря недвижимости.

Медианная стоимость жилья и агрегат М2

График также интересен тем, что он отражает серьезный изгиб цен на жилье как раз в то время, когда мы наблюдали рост денежной массы. Интересное совпадение, не правда ли?

Вы можете повторить эти расчеты для всех видов активов и потребительских продуктов. В сфере жилья мы наблюдаем снижение объемов продаж на фоне роста цен, а в целом по экономике падают темпы роста продаж в единицах при аналогичном росте цен.

Когда в своих сопроводительных заявлениях к квартальным отчетам компании говорят об изменении продаж, они говорят о двух вещах. Рост продаж в долларовом выражении представляет собой изменение продаж в единицах продукции с учетом изменения цены. Это два разных показателя, и на них влияют разные факторы. Совершенно закономерно видеть снижение темпов роста объемов проданной продукции по мере усиления ценового давления, влияющего на стоимость каждой единицы продукции. ВВП измеряется в реальных единицах.

Короче говоря, именно поэтому экономика, скорее всего, сползет в рецессию при сохранении инфляции. Отличная работа, ФРС. Как пел Гедди Ли, «иногда ангелы наказывают нас, отвечая на наши молитвы».

Это не означает, что цены повсеместно будут расти с одинаковой скоростью, или что все обойдется без локальных всплесков инфляции. Но очень важно понимать разницу между изменениями относительных цен (некоторые из них растут быстрее, чем общая инфляция, а некоторые медленнее) и абсолютных цен. Цены на отдельные продукты будут расти быстрее и медленнее. Этим они напоминают приливы и отливы. Уровень цен сам по себе является приливом, и он наступает. Передвиньте свои песчаные замки подальше от линии прибоя.

Отчет о продажах жилья разочаровал участников рынка и подтвердил обоснованные опасения застройщиков и риелторов касательно того, что возросшие ставки по ипотечным кредитам и замедление экономики ограничат спрос. Продажи жилья с учетом сезонных колебаний составили 5,61 млн, не дотянув до прогноза и опустившись к уровням времен жестких коронавирусных ограничений. И хотя это значение само по себе все еще выглядит неплохо, нет никаких сомнений в том, что повышение процентных ставок замедляет восстановление рынка жилья.

Этот эффект является одним из наиболее очевидных экономических последствий растущей ключевой ставки и явно входит в планы Федеральной резервной системы. Охладить перегретый рынок жилья и сбить инфляцию. Что ж, выполнение плана на 50% — тоже неплохой результат.

Апрельский прирост цен на жилье в месячном отношении составил 4,38%, тогда как в годовом отношении цены выросли на 14,8%. Сейчас рынок жилья очень подвержен сезонным колебаниям; тем не менее, в этом столетии апрельский прирост был выше текущих значений только в 2005 и 2013 годах. В первом случае жилищный пузырь надувался, а второй скачок произошел после того, как пузырь лопнул.

Представленный ниже график от Bloomberg демонстрирует месячную инфляцию за последние 5 лет для каждого из месяцев. Тонкая синяя линия вверху — апрельское значение.

Таким образом, слабые продажи сочетаются с активным ростом цен на жилье. Безусловно, цены не могут расти на 15-20% в год продолжительное время.

Но важным моментом является тот факт, что связь между активностью покупателей и ценами в лучшем случае незначительна. Касаемо рынка жилья этому есть как минимум два объяснения, и первое из них относится к рынкам в целом. Его я привел на прошлой неделе, когда отметил, что более возросшие ставки по ипотечным кредитам в первую очередь сказываются на покупателях, более чувствительных к цене. Но более важная причина заключается в том, что номинальная стоимость актива должна расти параллельно ценам.

Базовый уровень цен меняется. 14-процентный скачок цен на жилье в годовом отношении при инфляции в размере 8% равносилен росту на 8% при 2-процентной инфляции. Мы смотрим на 14% и говорим «вау», но это потому, что привыкли к «нормальной» инфляции в 2%. С 1999 года средние цены на жилье росли в среднем примерно на 2,3% в год быстрее, чем общая инфляция (включая бум и спад 2000-х). В текущих реалиях 6-процентный рост (который не может длиться долго) не кажется мне чем-то неадекватным. Не следует смотреть на динамику цен через устаревшую призму 2-процентной инфляции.

Нет никаких сомнений в том, что продажи (выраженные в количестве объектов недвижимости, а не их стоимости) снижаются. ФРС успешно замедляет экономику. И если председатель Пауэлл останется верен своему слову, и ФРС сохранит текущий курс, то нас ждет «жесткая посадка». Я по-прежнему скептически отношусь к тому, что ФРС продолжит вести себя столь же бесцеремонно в случае падения фондового рынка и роста безработицы (хотя и должен признать: я думал, что регулятор уступит гораздо раньше).

Взгляд на общую картину…

Не забывайте, что уровень цен меняется, и время от времени ваша привязка к 2-процентной инфляции будет вас подводить. Как я уже отмечал, замедление инфляции не говорит о снижении цен.

Валюта сейчас стоит меньше, чем до кризиса, потому что ее стало намного больше. С 2010 года агрегат М2 вырос на 148%, тогда как стоимость жилья — всего на 122%.

Приведенная ниже диаграмма (построенная исходя из данных Национальной ассоциации риелторов и ФРС) индексирована на конец 2010 года и, похоже, не предполагает снижения номинальных цен на жилье. Точкой отсчета я выбрал дно, последовавшее за пробоем пузыря недвижимости.

Медианная стоимость жилья и агрегат М2

График также интересен тем, что он отражает серьезный изгиб цен на жилье как раз в то время, когда мы наблюдали рост денежной массы. Интересное совпадение, не правда ли?

Вы можете повторить эти расчеты для всех видов активов и потребительских продуктов. В сфере жилья мы наблюдаем снижение объемов продаж на фоне роста цен, а в целом по экономике падают темпы роста продаж в единицах при аналогичном росте цен.

Когда в своих сопроводительных заявлениях к квартальным отчетам компании говорят об изменении продаж, они говорят о двух вещах. Рост продаж в долларовом выражении представляет собой изменение продаж в единицах продукции с учетом изменения цены. Это два разных показателя, и на них влияют разные факторы. Совершенно закономерно видеть снижение темпов роста объемов проданной продукции по мере усиления ценового давления, влияющего на стоимость каждой единицы продукции. ВВП измеряется в реальных единицах.

Короче говоря, именно поэтому экономика, скорее всего, сползет в рецессию при сохранении инфляции. Отличная работа, ФРС. Как пел Гедди Ли, «иногда ангелы наказывают нас, отвечая на наши молитвы».

Это не означает, что цены повсеместно будут расти с одинаковой скоростью, или что все обойдется без локальных всплесков инфляции. Но очень важно понимать разницу между изменениями относительных цен (некоторые из них растут быстрее, чем общая инфляция, а некоторые медленнее) и абсолютных цен. Цены на отдельные продукты будут расти быстрее и медленнее. Этим они напоминают приливы и отливы. Уровень цен сам по себе является приливом, и он наступает. Передвиньте свои песчаные замки подальше от линии прибоя.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба