За прошлый год Сбер заработал 1180 млрд рублей, что предполагало выплату порядка 26 рублей на акцию. Однако, падение фондового рынка, заморозка зарубежных активов и изменение рисков по кредитному портфелю ударило по показателям достаточности капитала, что не позволило менеджменту принять решение о выплате дивидендов. Насколько критична ситуация в банке - давайте разбираться.

Для того, чтобы понять насколько все плохо, нужно спрогнозировать три основных источника дохода Сбера: чистые процентные доходы после резерва (ЧПДпр), чистые комиссионные доходы (ЧКД) и прочие доходы.

К чистым процентным доходам после резерва относят платежи по кредитам и купоны по ценным бумагам за вычетом процентов по депозитам, долговым ценным бумагам и отчислений в резерв. В период резкого роста ключевой ставки ЧПДпр страдают в первую очередь, так как привлекать денежные средства на депозиты становится дороже, новые кредиты берут менее охотно, и в дополнении к этому растут отчисления в резерв на случай банкротства заемщиков.

Чистые комиссионные доходы от ключевой ставки так не зависят, большую их часть генерируют комиссии по банковским картам, сюда входят эквайринг, комиссии за переводы, расчетно-касcовое обслуживание и прочее. На динамику ЧКД в основном влияет потребительская активность, если люди тратят в тех же объемах или больше, то они не уменьшаются.

Прочие доходы - это разного рода переоценки и доходы от небанковской деятельности, обычно их доля в общей структуре доходов незначительна, но в этом году ситуация изменится из-за отрицательной переоценки портфеля ценных бумаг.

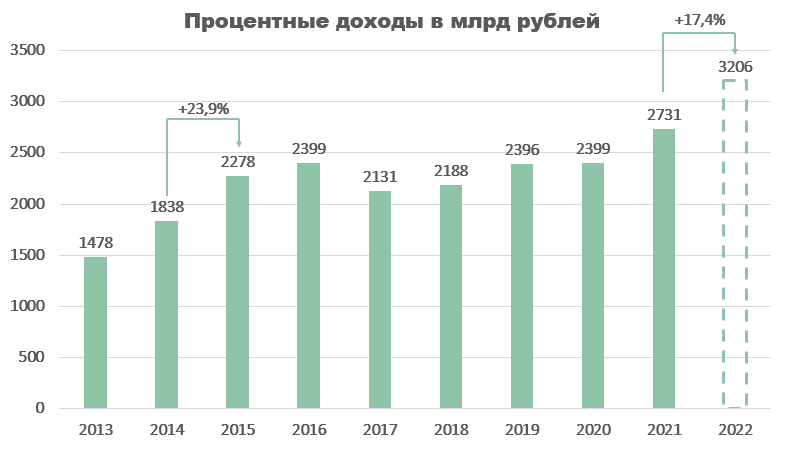

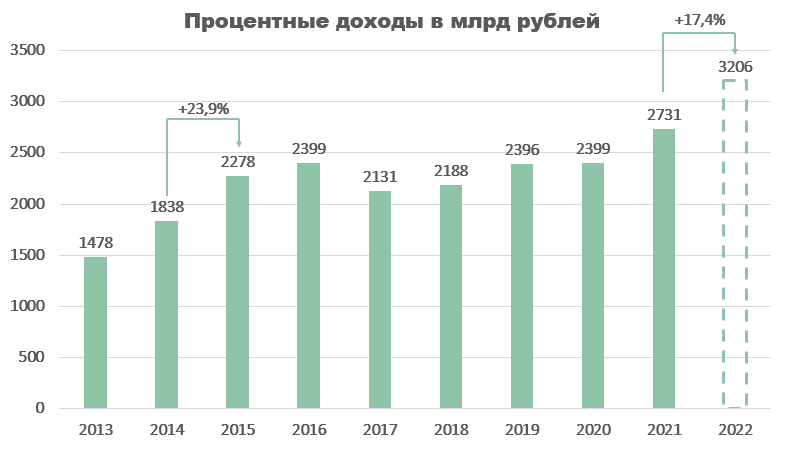

Начнем с оценки изменения процентных доходов, так как они составляют большую часть. На их динамику влияют два фактора: рост объема процентных активов (кредиты, ценные бумаги, средства в банках) и ставка по которой начисляются проценты по этим активам. В 2022 году я ожидаю, что процентные доходы вырастут на 17,4%, с 2731 до 3206 млрд рублей. Основной вклад в этот прирост внесут проценты по кредитам и авансам клиентов, около 364 млрд. Они образуются за счет увеличение портфеля ипотечных кредитов на 10%, потребительских займов на 10,8% и кредитов юр. лицам на 2,8%. Эти цифры были взяты исходя из данных по банковскому сектору на конец марта (их можно найти здесь) и озвученных правительством программ поддержки пострадавших секторов. Для сравнения на графике можно увидеть как вели себя процентные доходы в аналогичной ситуации в 2014 и 2015 году, тогда тоже вводилось множество санкций, но процентные доходы продолжали расти.

Теперь перейдем к самому печальному — процентным расходам. Как уже говорилось ранее привлечение денежных средств на депозиты будет дорожать. У Сбера больше половины всех депозитов физ. и юр. лиц размещены на срок менее года, следовательно, ставки по вновь открытым депозитам будут значительно выше прошлогодних. В совокупности с увеличением процентных пассивов на 8% (исходя из прогноза) рост процентных расходов в 2022 году составит 66%, с 929 до 1543 млрд рублей. Основной вклад внесут проценты по депозитам физ. и юр. лиц, 300 и 200 млрд соответственно.

По итогам года чистые процентные доходы (процентные доходы минус процентные расходы) упадут на 9,3%, в три раза больше, чем в 2015 году.

Не стоит забывать и об увеличении отчислений в резерв. Их спрогнозировать с текущим уровнем раскрытия отчетности почти нереально, поэтому в своей модели взял их сходя из уровня 2020 года, или 420 млрд рублей, Х3 по сравнению с 2021 годом.

Итого, чистые процентные доходы после резерва в 2022 году составят 1243 млрд рублей, -25,1% г/г. В 2015 году они падали на 21,1%, можно сказать, что сценарий, который я рассматриваю, достаточно консервативный.

Теперь перейдем ко второму источнику доходов — комиссиям. Здесь на самом деле много чего не скажешь. ЧКД по моему прогнозу вырастут на 10,2%, с 617 до 680 млрд рублей. Обусловлено это растущими потребительскими расходами, данные по ним можно найти на сайте Сбера (ссылка), и постоянно ухудшающейся марже. В целом это статья доходов стабильна даже в кризисные периоды, поэтому ожидать чего-то иного не стоит.

Что касается прочих доходов, то частично я уже их разбирал в статьях по оценкам убытков, более подробно можете почитать здесь (переоценка убытков на 11.05.22) и здесь (убытки Сбера на пике падения рынка). В таблице ниже я просто их обновил на текущую дату. По моим расчетам на данный момент убытки от переоценки ценных бумаг составляют 400 млрд рублей. Учитывая текущую динамику инфляции и прогнозируемое понижение ставки до 10% к концу года, они снизятся с 400 до 152 млрд рублей.

В дополнение к этим 152 млрд убытков следует еще отнять 30 млрд от национализации активов Сбера в Украине, 54 млрд потерь от аккредитивов и 60 млрд от заморозки активов в Европе. Итого получается убыток 296 млрд рублей, но и это еще не все. Недавно вышла новость о продаже Сбером пяти своих дочек: «Эвотор», Okko, «Звук», ЦРТ и SberCloud. По моим подсчетам это могло принести банку около 124 млрд рублей, тем самым сократив убытки с 296 до 172 млрд. Самым дорогим в этой сделке является SberCloud, выручка компании в 2020 году составляла 3 млрд, в 2021 - 9,1 млрд рублей. По-хорошему с такими темпами роста ее справедливая цена находится в районе 150 млрд рублей, я взял по нижней границе, около 100 млрд. Если продали дешевле, то земля им металлом. Это наверное был один из самых лучших активов Сбера. Само руководство заявляет, что сделка прошла по рыночной цене, не уточняя по какой. Я все же надеюсь, что это минимум 100 млрд.

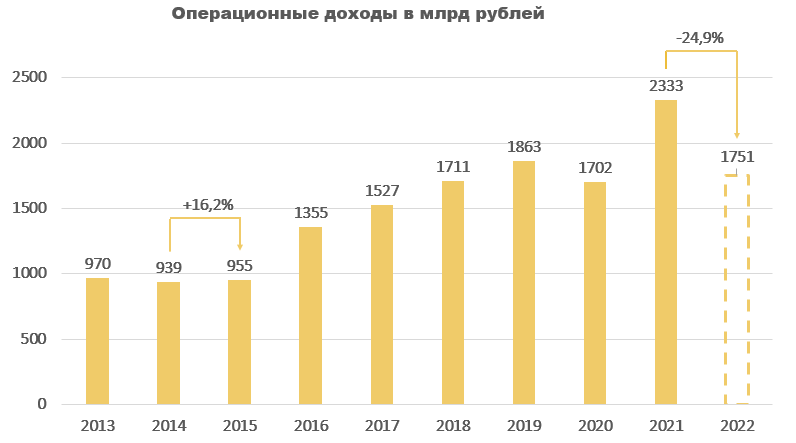

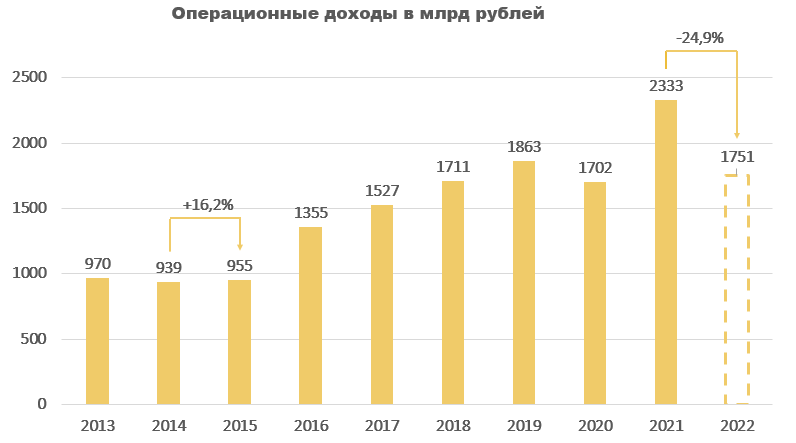

Если сложим результаты по всем трем статьям (ЧПДпр + ЧКД + прочие), то получим падение операционной прибыли в 2022 году на 24,9%, с 2333 млрд до 1751 млрд рублей. Это самое больше падение за последние 10 лет.

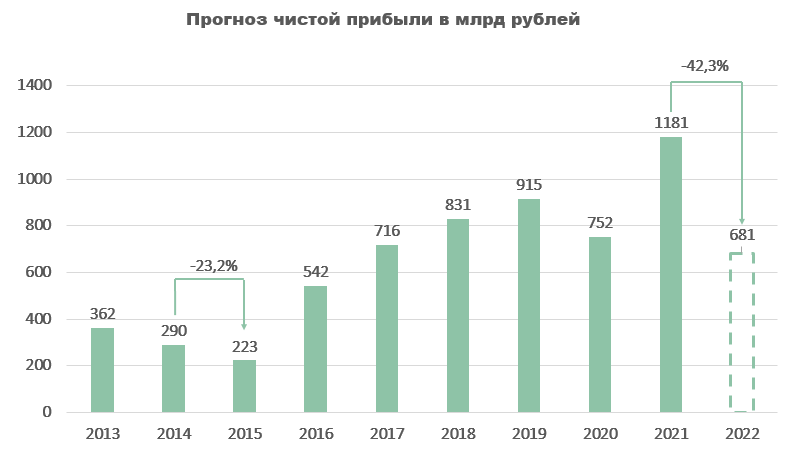

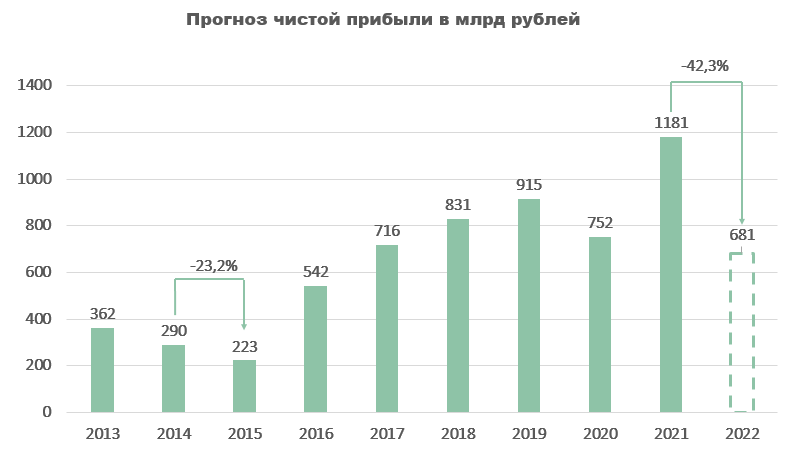

В 2022 году административные расходы в моем прогнозе вырастут на 4,9% с 859 до 900 млрд рублей. Эффективная ставка налогообложения составит 20%. Если вычесть эти переменные из операционных доходов, то прибыль за этот год составит 680 млрд рублей, -42,3% г/г. Дивиденд в таком случае будет в районе 15 рублей на акцию, что дает див. доходность в 12,5% к текущей цене.

Ниже в таблице сведены расчеты, которые мы обсудили. На случай, если кто-то хочет сразу по всем пробежаться или внести свои корректировки.

Если ожидать падение инфляции в следующем году до 8% и выплату 15 рублей на акцию, то справедливая цена одной акции Сбера составит 190 рублей, +56% к текущей цене. Однако, стоит понимать, что при стабилизации ситуации и возвращении к докризисной марже потенциал акций становится кратным. Если еще в дополнении к этому будет благоприятная макроэкономическая конъюнктура, то акции Сбера могут пойти покорять исторические максимумы - 400, 500 и 600 рублей. Я все же пока поставлю ближайший таргет в 190 рублей, буду обновлять по мере достижения.

Заключение

Отмена дивидендов это, определенно, печальная новость. Акции Сбера сейчас выглядя хуже, чем бумаги экспортеров, но долгосрочную привлекательность сохраняют. При стабилизации ситуации в банковском секторе, понижении ключевой ставки и снижении политической напряженности они могут вырасти в разы от текущих уровней. Ближайший таргет по акциям Сбера - 190 рублей. По мере приближения к цели буду обновлять прогноз.

P.S. Если кому-то нужна отчетность Сбера по МСФО за 20 и 21 год, то ее можно найти на моем канале (https://t.me/sergei_ryzhkov). На своем сайте они ее скрыли.

Для того, чтобы понять насколько все плохо, нужно спрогнозировать три основных источника дохода Сбера: чистые процентные доходы после резерва (ЧПДпр), чистые комиссионные доходы (ЧКД) и прочие доходы.

К чистым процентным доходам после резерва относят платежи по кредитам и купоны по ценным бумагам за вычетом процентов по депозитам, долговым ценным бумагам и отчислений в резерв. В период резкого роста ключевой ставки ЧПДпр страдают в первую очередь, так как привлекать денежные средства на депозиты становится дороже, новые кредиты берут менее охотно, и в дополнении к этому растут отчисления в резерв на случай банкротства заемщиков.

Чистые комиссионные доходы от ключевой ставки так не зависят, большую их часть генерируют комиссии по банковским картам, сюда входят эквайринг, комиссии за переводы, расчетно-касcовое обслуживание и прочее. На динамику ЧКД в основном влияет потребительская активность, если люди тратят в тех же объемах или больше, то они не уменьшаются.

Прочие доходы - это разного рода переоценки и доходы от небанковской деятельности, обычно их доля в общей структуре доходов незначительна, но в этом году ситуация изменится из-за отрицательной переоценки портфеля ценных бумаг.

Начнем с оценки изменения процентных доходов, так как они составляют большую часть. На их динамику влияют два фактора: рост объема процентных активов (кредиты, ценные бумаги, средства в банках) и ставка по которой начисляются проценты по этим активам. В 2022 году я ожидаю, что процентные доходы вырастут на 17,4%, с 2731 до 3206 млрд рублей. Основной вклад в этот прирост внесут проценты по кредитам и авансам клиентов, около 364 млрд. Они образуются за счет увеличение портфеля ипотечных кредитов на 10%, потребительских займов на 10,8% и кредитов юр. лицам на 2,8%. Эти цифры были взяты исходя из данных по банковскому сектору на конец марта (их можно найти здесь) и озвученных правительством программ поддержки пострадавших секторов. Для сравнения на графике можно увидеть как вели себя процентные доходы в аналогичной ситуации в 2014 и 2015 году, тогда тоже вводилось множество санкций, но процентные доходы продолжали расти.

Теперь перейдем к самому печальному — процентным расходам. Как уже говорилось ранее привлечение денежных средств на депозиты будет дорожать. У Сбера больше половины всех депозитов физ. и юр. лиц размещены на срок менее года, следовательно, ставки по вновь открытым депозитам будут значительно выше прошлогодних. В совокупности с увеличением процентных пассивов на 8% (исходя из прогноза) рост процентных расходов в 2022 году составит 66%, с 929 до 1543 млрд рублей. Основной вклад внесут проценты по депозитам физ. и юр. лиц, 300 и 200 млрд соответственно.

По итогам года чистые процентные доходы (процентные доходы минус процентные расходы) упадут на 9,3%, в три раза больше, чем в 2015 году.

Не стоит забывать и об увеличении отчислений в резерв. Их спрогнозировать с текущим уровнем раскрытия отчетности почти нереально, поэтому в своей модели взял их сходя из уровня 2020 года, или 420 млрд рублей, Х3 по сравнению с 2021 годом.

Итого, чистые процентные доходы после резерва в 2022 году составят 1243 млрд рублей, -25,1% г/г. В 2015 году они падали на 21,1%, можно сказать, что сценарий, который я рассматриваю, достаточно консервативный.

Теперь перейдем ко второму источнику доходов — комиссиям. Здесь на самом деле много чего не скажешь. ЧКД по моему прогнозу вырастут на 10,2%, с 617 до 680 млрд рублей. Обусловлено это растущими потребительскими расходами, данные по ним можно найти на сайте Сбера (ссылка), и постоянно ухудшающейся марже. В целом это статья доходов стабильна даже в кризисные периоды, поэтому ожидать чего-то иного не стоит.

Что касается прочих доходов, то частично я уже их разбирал в статьях по оценкам убытков, более подробно можете почитать здесь (переоценка убытков на 11.05.22) и здесь (убытки Сбера на пике падения рынка). В таблице ниже я просто их обновил на текущую дату. По моим расчетам на данный момент убытки от переоценки ценных бумаг составляют 400 млрд рублей. Учитывая текущую динамику инфляции и прогнозируемое понижение ставки до 10% к концу года, они снизятся с 400 до 152 млрд рублей.

В дополнение к этим 152 млрд убытков следует еще отнять 30 млрд от национализации активов Сбера в Украине, 54 млрд потерь от аккредитивов и 60 млрд от заморозки активов в Европе. Итого получается убыток 296 млрд рублей, но и это еще не все. Недавно вышла новость о продаже Сбером пяти своих дочек: «Эвотор», Okko, «Звук», ЦРТ и SberCloud. По моим подсчетам это могло принести банку около 124 млрд рублей, тем самым сократив убытки с 296 до 172 млрд. Самым дорогим в этой сделке является SberCloud, выручка компании в 2020 году составляла 3 млрд, в 2021 - 9,1 млрд рублей. По-хорошему с такими темпами роста ее справедливая цена находится в районе 150 млрд рублей, я взял по нижней границе, около 100 млрд. Если продали дешевле, то земля им металлом. Это наверное был один из самых лучших активов Сбера. Само руководство заявляет, что сделка прошла по рыночной цене, не уточняя по какой. Я все же надеюсь, что это минимум 100 млрд.

Если сложим результаты по всем трем статьям (ЧПДпр + ЧКД + прочие), то получим падение операционной прибыли в 2022 году на 24,9%, с 2333 млрд до 1751 млрд рублей. Это самое больше падение за последние 10 лет.

В 2022 году административные расходы в моем прогнозе вырастут на 4,9% с 859 до 900 млрд рублей. Эффективная ставка налогообложения составит 20%. Если вычесть эти переменные из операционных доходов, то прибыль за этот год составит 680 млрд рублей, -42,3% г/г. Дивиденд в таком случае будет в районе 15 рублей на акцию, что дает див. доходность в 12,5% к текущей цене.

Ниже в таблице сведены расчеты, которые мы обсудили. На случай, если кто-то хочет сразу по всем пробежаться или внести свои корректировки.

Если ожидать падение инфляции в следующем году до 8% и выплату 15 рублей на акцию, то справедливая цена одной акции Сбера составит 190 рублей, +56% к текущей цене. Однако, стоит понимать, что при стабилизации ситуации и возвращении к докризисной марже потенциал акций становится кратным. Если еще в дополнении к этому будет благоприятная макроэкономическая конъюнктура, то акции Сбера могут пойти покорять исторические максимумы - 400, 500 и 600 рублей. Я все же пока поставлю ближайший таргет в 190 рублей, буду обновлять по мере достижения.

Заключение

Отмена дивидендов это, определенно, печальная новость. Акции Сбера сейчас выглядя хуже, чем бумаги экспортеров, но долгосрочную привлекательность сохраняют. При стабилизации ситуации в банковском секторе, понижении ключевой ставки и снижении политической напряженности они могут вырасти в разы от текущих уровней. Ближайший таргет по акциям Сбера - 190 рублей. По мере приближения к цели буду обновлять прогноз.

P.S. Если кому-то нужна отчетность Сбера по МСФО за 20 и 21 год, то ее можно найти на моем канале (https://t.me/sergei_ryzhkov). На своем сайте они ее скрыли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба