24 мая 2022 smart-lab.ru Кузмичев Олег

Вчера Вредный Инвестор (Назар Щетинин и Мурад Агаев) делали стрим с представителями Арсагеры (Василий Соловьев и Артем Абалов). В текущей ситуации всегда интересно послушать профессионалов, которые прошли 98 год на фондовом рынке, а не только 2014 и 2020.

Сегодня явно тот случай, когда надо приложить подорожник к российскому фондовому рынку!

Основные тезисы:

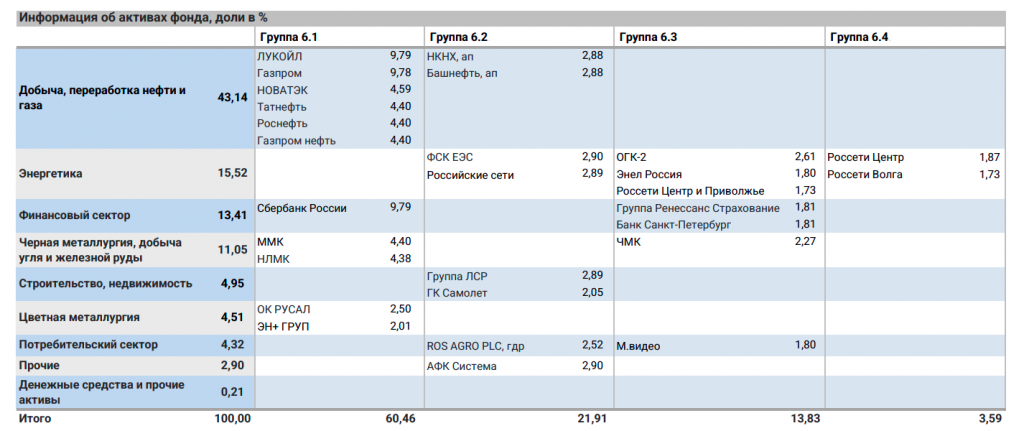

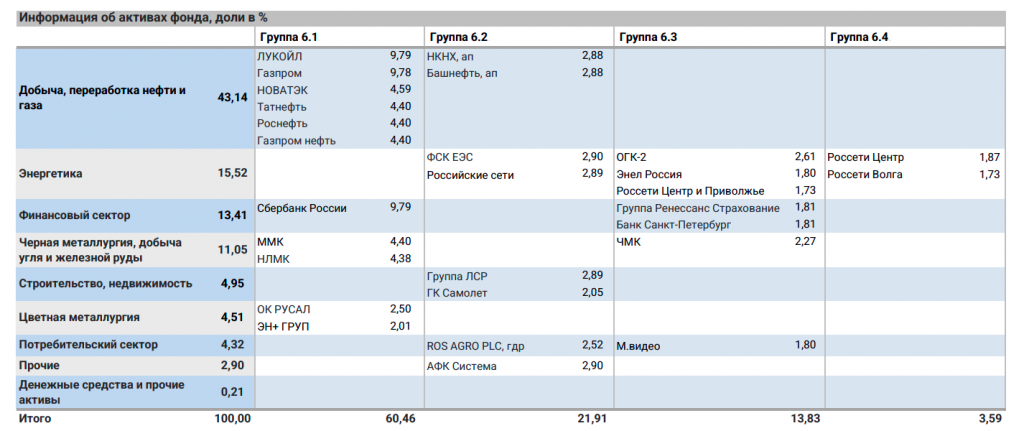

👉 Структура портфеля до 24.02.22 и сейчас принципиально не изменилась

👉 Всегда ориентируются на бизнес, который зарабатывает прибыль. Перед покупкой прогнозируют бизнес на несколько лет вперед через мат модели.

👉 Между акциями роста и акциями стоимости всегда выбирают акции стоимости.

👉 В первый раз в портфель купили акции Интер РАО. 2,5 рубля считают интересной ценой. Ждут роста качества корпоративного управления в электроэнергетике, которая переоценит капитализацию данного сектора

👉 ОЗОН может появится в портфеле, если в моделях станет прибыльным — сейчас по прогнозу выход в 0 пргнозируется в 2025 году. Так же есть вопрос текущей цены — по 1000 р неособо интересен, а вот по 200 р может быть другая ситуация.

👉 Золотодобытчики неинтересно при текущих ценах. Раньше покупали Селигдар — выходили по 57-60 рублей.

👉 По ценам на все сырье (уголь, сталь, нефть и т.д.) строят прогноз исходя из баланса спроса/предложения и себестоимости в отрасли. От этих прогнозов строят модели на сырьевые компании + постоянно эти прогнозы корректируют.

👉 В свое время банковские акции это было не инвест идея — были никому неинтересно и неперспективно. Потом пришел Греф, сказал, что это бизнес и на нем можно заработать, платить дивиденды — и все переоценилось.

👉 Сбербанк — в их моделях праткически невозможна потеря половины капитала. в МТСБанке катастрофы в 1 квартале не увидели — не ждут ее и в Сбере. За пределами 2022 года прогнозируют восстановление финансовых показателей и капитализации.

👉 Основная задача любого АО — ответственность перед акционерами. Когда акции торгуются ниже баланса — совет директоров и акционеры должны действовать.

👉 Газпром — наше всё. Ключевой момент размер дивидендов за 21 год. 52 рубля за 21 год и около 90 за 22 — вполне вероятно. Возможен перенос дивидендов, но в целом выплату закладывают.

Даже если будут поставлять 130-140 млрд в Европу вместе 200 — компания все равно будет иметь выручку и прибыль. Закладывают цену 600-700 долларов за тысячу кубометров

👉 Есть в портфеле акции девелопера Самолет — Эталон интереснее, но слишком большие транзакционные издержки

👉 НЛМК и ММК держат, считают активы интересными и дешевле по балансу чем Северсталь

👉 Русал и ЕН+ держат, недооцененные активы в секторе цветной металлургии

👉 АФК Система потенциальная доходность высокая, но может многих разочаровать — на IPO Озона АФК Система акции должны были продать по безумным ценам, а они наоборот докупили на доп эмиссии.

Сегодня явно тот случай, когда надо приложить подорожник к российскому фондовому рынку!

Основные тезисы:

👉 Структура портфеля до 24.02.22 и сейчас принципиально не изменилась

👉 Всегда ориентируются на бизнес, который зарабатывает прибыль. Перед покупкой прогнозируют бизнес на несколько лет вперед через мат модели.

👉 Между акциями роста и акциями стоимости всегда выбирают акции стоимости.

👉 В первый раз в портфель купили акции Интер РАО. 2,5 рубля считают интересной ценой. Ждут роста качества корпоративного управления в электроэнергетике, которая переоценит капитализацию данного сектора

👉 ОЗОН может появится в портфеле, если в моделях станет прибыльным — сейчас по прогнозу выход в 0 пргнозируется в 2025 году. Так же есть вопрос текущей цены — по 1000 р неособо интересен, а вот по 200 р может быть другая ситуация.

👉 Золотодобытчики неинтересно при текущих ценах. Раньше покупали Селигдар — выходили по 57-60 рублей.

👉 По ценам на все сырье (уголь, сталь, нефть и т.д.) строят прогноз исходя из баланса спроса/предложения и себестоимости в отрасли. От этих прогнозов строят модели на сырьевые компании + постоянно эти прогнозы корректируют.

👉 В свое время банковские акции это было не инвест идея — были никому неинтересно и неперспективно. Потом пришел Греф, сказал, что это бизнес и на нем можно заработать, платить дивиденды — и все переоценилось.

👉 Сбербанк — в их моделях праткически невозможна потеря половины капитала. в МТСБанке катастрофы в 1 квартале не увидели — не ждут ее и в Сбере. За пределами 2022 года прогнозируют восстановление финансовых показателей и капитализации.

👉 Основная задача любого АО — ответственность перед акционерами. Когда акции торгуются ниже баланса — совет директоров и акционеры должны действовать.

👉 Газпром — наше всё. Ключевой момент размер дивидендов за 21 год. 52 рубля за 21 год и около 90 за 22 — вполне вероятно. Возможен перенос дивидендов, но в целом выплату закладывают.

Даже если будут поставлять 130-140 млрд в Европу вместе 200 — компания все равно будет иметь выручку и прибыль. Закладывают цену 600-700 долларов за тысячу кубометров

👉 Есть в портфеле акции девелопера Самолет — Эталон интереснее, но слишком большие транзакционные издержки

👉 НЛМК и ММК держат, считают активы интересными и дешевле по балансу чем Северсталь

👉 Русал и ЕН+ держат, недооцененные активы в секторе цветной металлургии

👉 АФК Система потенциальная доходность высокая, но может многих разочаровать — на IPO Озона АФК Система акции должны были продать по безумным ценам, а они наоборот докупили на доп эмиссии.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба