25 мая 2022 Халепа Евгений

Пока участники финансового рынка гадают, что делать, состояние долларовой ликвидности в США остается достаточно стабильным – за исключением некоторых нюансов, о которых и пойдет речь в данной статье.

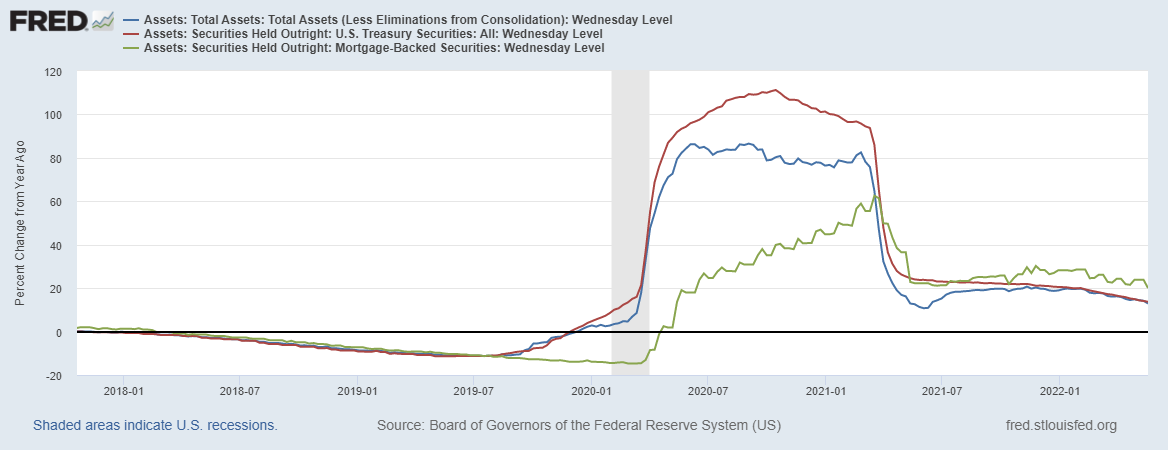

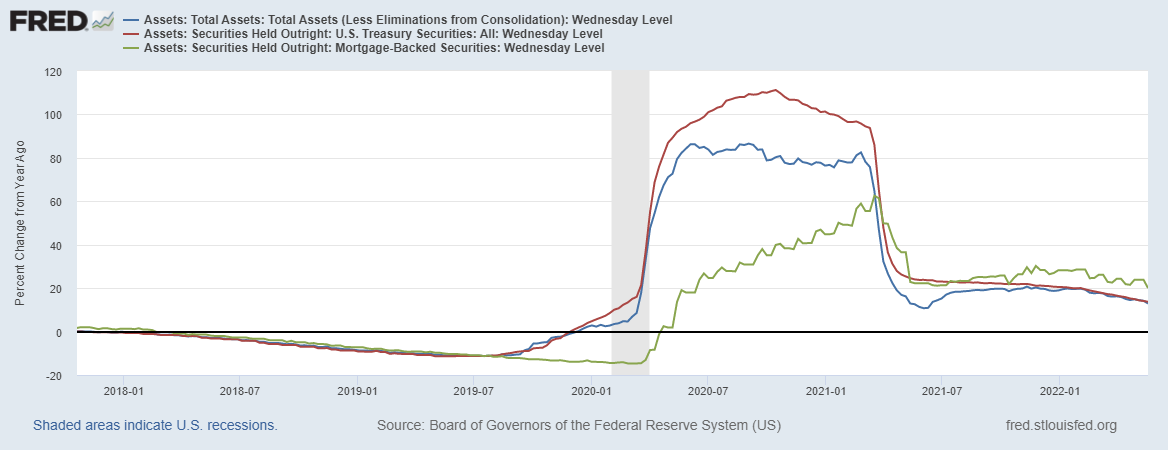

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) продолжает дрейфовать внизу относительно прошлого года:

синяя линия – баланс ФРС от года к году;

красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой;

зеленая линия – годовая динамика баланса трежерис.

Баланс ФРС пока снижается медленно, но мы знаем, что с июня ФРС будет его сокращать со скоростью 47,5 млрд долларов в месяц, а с сентября – по 95 млрд долларов в месяц.

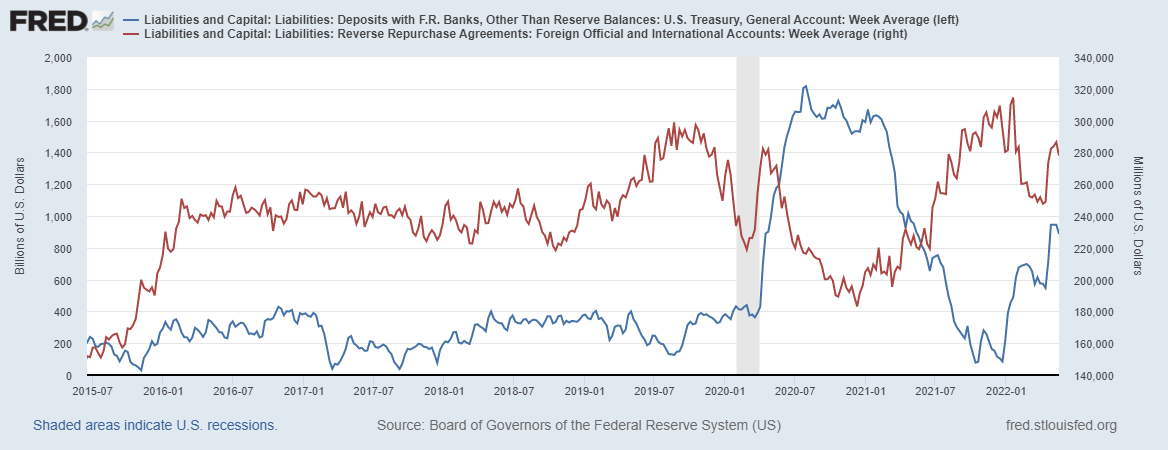

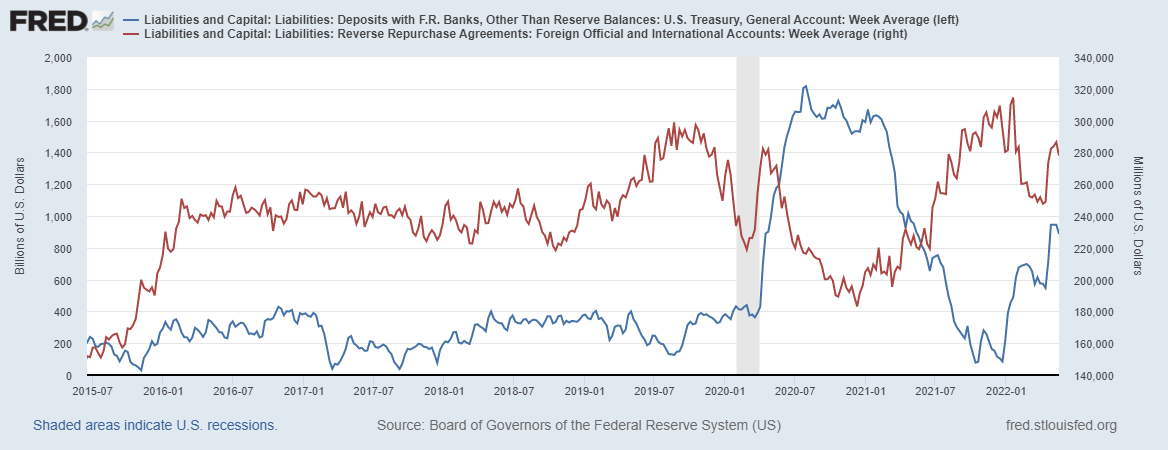

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

синяя линия – счет Казначейства США в ФРБ (среднее значение за неделю), который на прошлой неделе немного сократился; Минфин пока не вытягивает ликвидность из системы, хотя особо и не раздает;

красная линия – дневные РЕПО для нерезидентов: на прошлой неделе спрос на доллары со стороны нерезидентов ослаб, также не наблюдается абсорбции ликвидности по этому направлению.

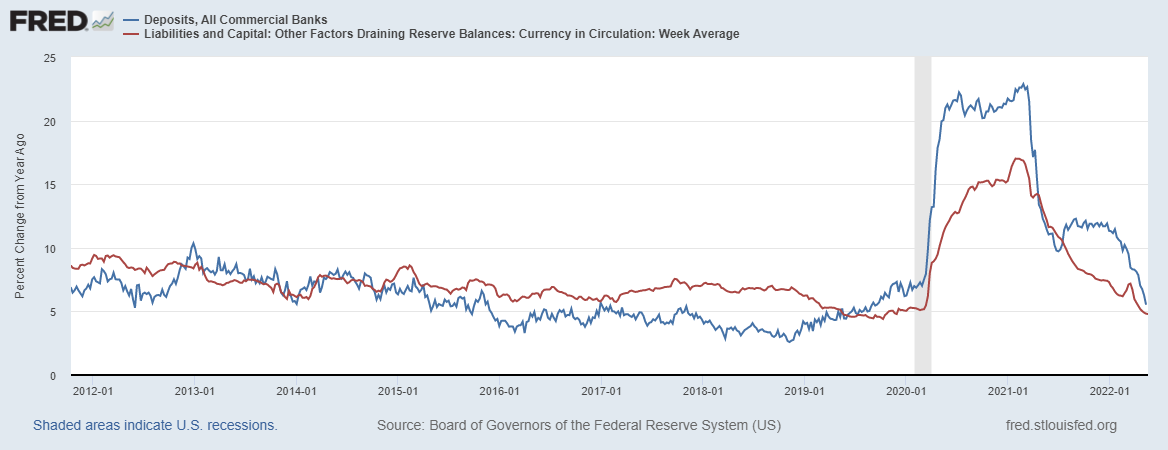

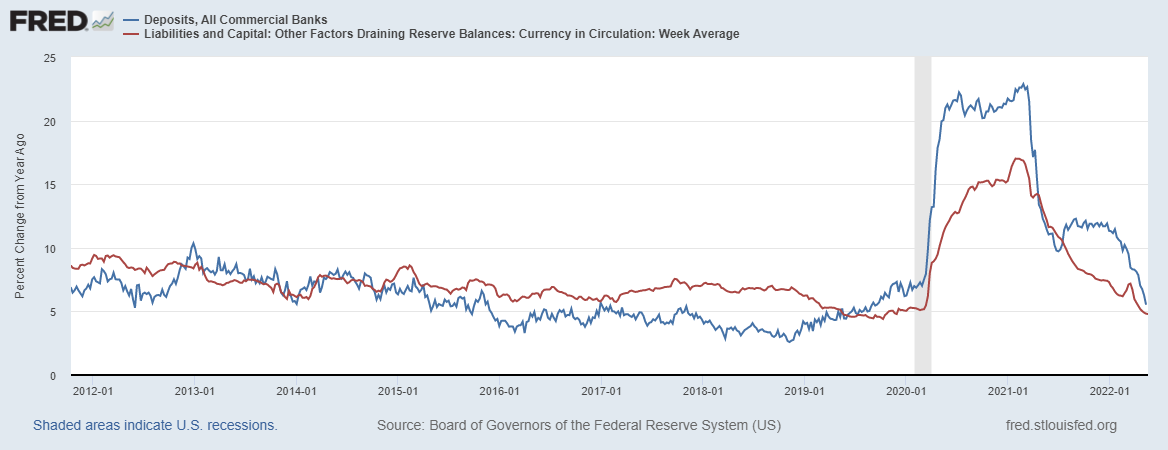

Важные компоненты денежного рынка, отражающие разное состояние долларовой ликвидности, синхронно сокращались:

красная линия – показатель наличных денег в обращении, нанесенный от года к году: в течение нескольких последних недель наблюдается продолжение снижения относительно прошлого года; годовая динамика показателя почти сравнялась с докризисными уровнями;

синяя линия – показатель депозитов в финансовой системе США, тоже нанесенный от года к году: и здесь видим снижение показателя относительно прошлого года, но темпы снижения – более умеренные, чем по наличным.

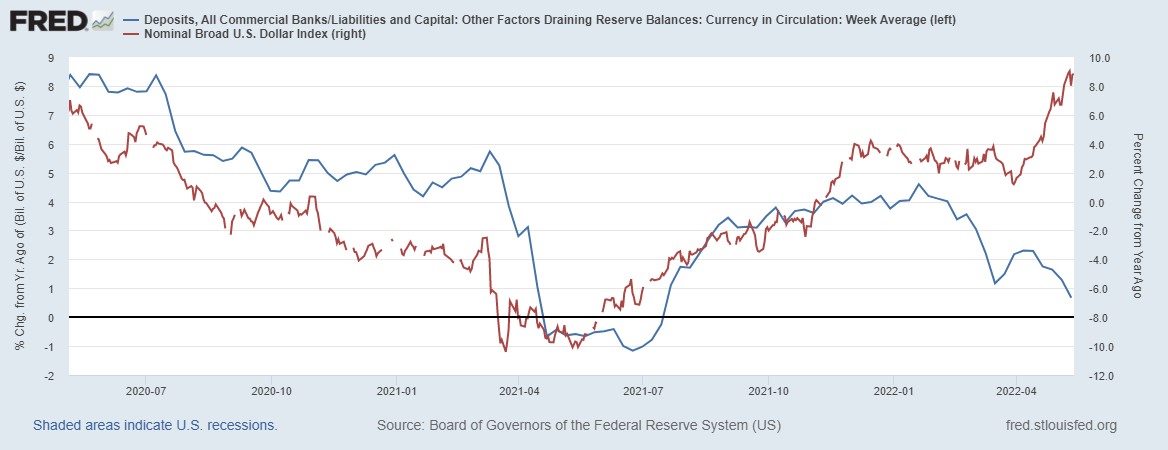

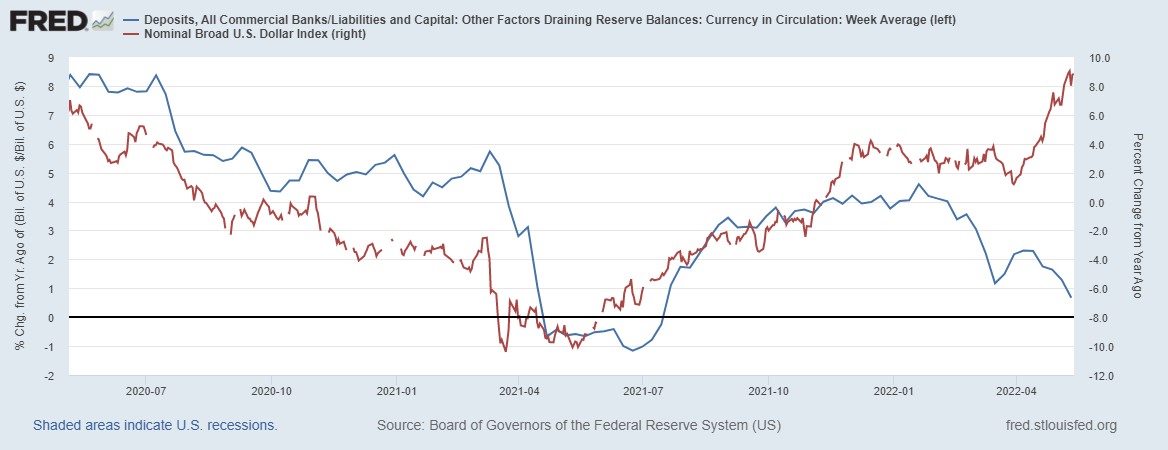

Ускорение снижения годовых темпов денежной массы приводит к важному дисбалансу не в пользу доллара:

синяя линия – это соотношение депозитов к наличным деньгам, которое, по сути – если отбросить нюансы, – является одним из денежных мультипликаторов: мы видим, что показатель за последние несколько недель снизился, в то время как доллар укрепился (см. красную линию, которой обозначена годовая динамика индекса доллара).

Такая асинхронность в показателях, на мой взгляд, указывает на спекулятивную составляющую в цикле роста индекса доллара и сигнализирует о локальном завершении тренда в долларе.

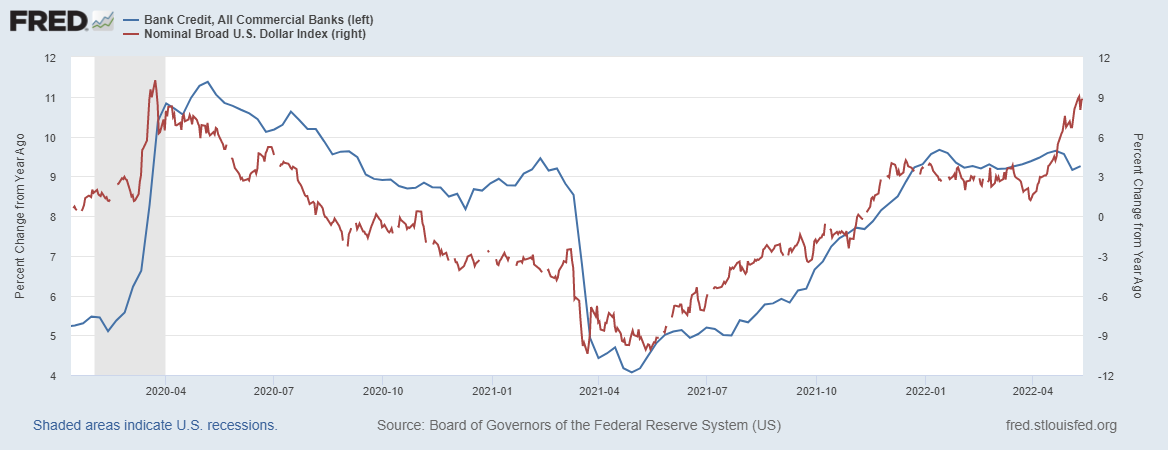

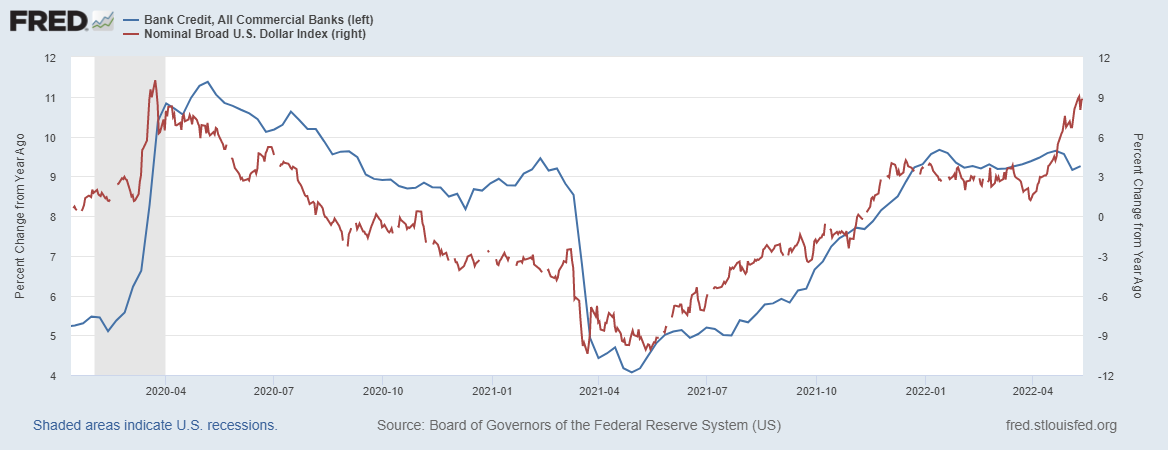

Рассмотренный выше денежный мультипликатор плотно связан с кредитованием, которое в США также замедлилось:

синяя линия – это годовая динамика кредитования в США: как видим, объемы кредитов относительно прошлого года больше не растут, обосновавшись на высоких исторических уровнях; иными словами – кредиты выдаются активно, но все же в меньших объемах, чем годом ранее;

доллар (красная линия) и здесь оторвался от показателя, и дивергенция тоже не в пользу доллара.

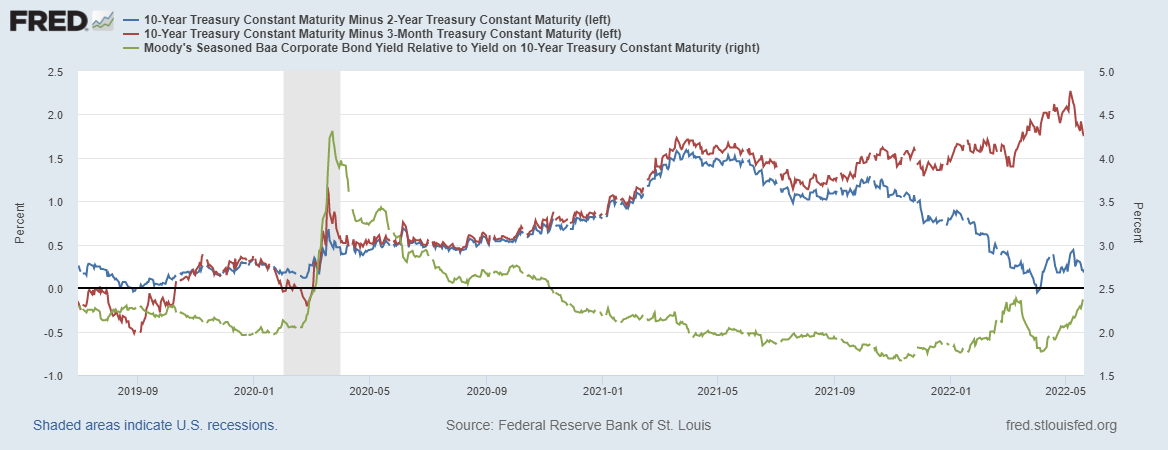

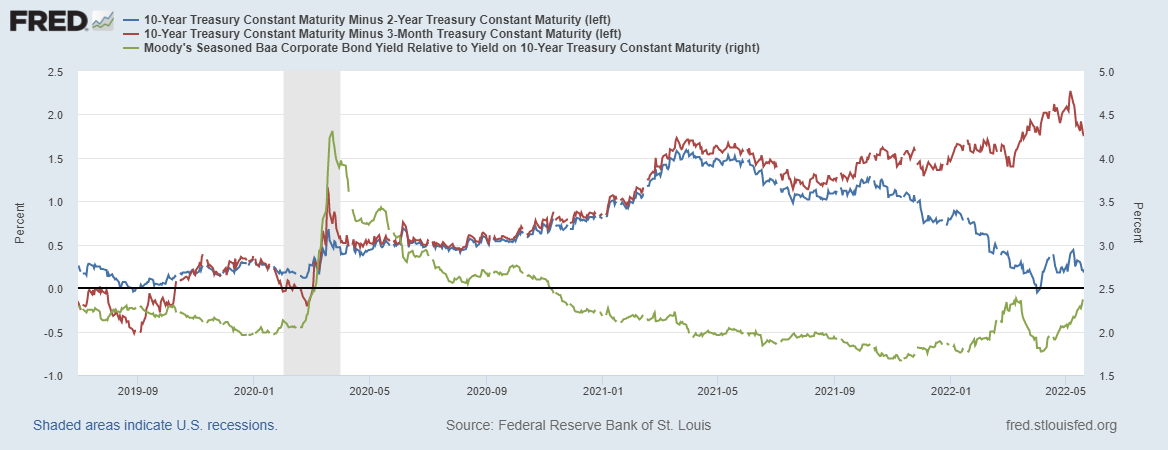

По традиции – перейдем к обзору дифференциалов ставок:

синяя линия – это спред между ставками 10-летних и 2-летних трежерис: наблюдаем мягкое снижение за последние пару недель;

красная линия – спред между ставками 10-летних и 3-месячных трежерис: здесь также наблюдается уверенное снижение показателя;

зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис: ситуация на рынке корпоративного долга также ухудшается, поскольку относительный рост ставок по корпоративным облигациям говорит о более интенсивной распродаже корпоративных облигаций относительно трежерис.

Завершаем обзор анализом ожидаемой инфляции и ее динамики на текущей неделе, а также ситуации с S&P 500:

синяя линия – это ожидаемая инфляция: мы видим, что на уходящей неделе показатель оказывается под давлением и ушел уже ниже 3% (левая шкала);

красная линия – индекс S&P 500; здесь наблюдается неплохая корреляция между показателями: на сегодняшний день фондовый рынок снижается синхронно с инфляционными ожиданиями.

ВЫВОД

Важно отметить, что на денежном рынке дефицита долларов не наблюдается, поэтому «риск-офф» на финансовых рынках, о котором четко сигнализируют ставки – рост доходности корпоративных облигаций относительно доходности трежерис; снижение обоих спредов (10-2 и 10-3 месяца), – носит локальный характер.

С точки зрения состояния ликвидности – доллар выглядит перекупленным, что подтверждается техническим анализом. Таким образом, вполне возможно, что рынок доллара переходит в фазу бифуркации.

В целом же денежный рынок США выглядит весьма устойчивым как для цикла «риск-офф», поэтому сильно волноваться, на мой взгляд, время еще не пришло.

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) продолжает дрейфовать внизу относительно прошлого года:

синяя линия – баланс ФРС от года к году;

красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой;

зеленая линия – годовая динамика баланса трежерис.

Баланс ФРС пока снижается медленно, но мы знаем, что с июня ФРС будет его сокращать со скоростью 47,5 млрд долларов в месяц, а с сентября – по 95 млрд долларов в месяц.

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

синяя линия – счет Казначейства США в ФРБ (среднее значение за неделю), который на прошлой неделе немного сократился; Минфин пока не вытягивает ликвидность из системы, хотя особо и не раздает;

красная линия – дневные РЕПО для нерезидентов: на прошлой неделе спрос на доллары со стороны нерезидентов ослаб, также не наблюдается абсорбции ликвидности по этому направлению.

Важные компоненты денежного рынка, отражающие разное состояние долларовой ликвидности, синхронно сокращались:

красная линия – показатель наличных денег в обращении, нанесенный от года к году: в течение нескольких последних недель наблюдается продолжение снижения относительно прошлого года; годовая динамика показателя почти сравнялась с докризисными уровнями;

синяя линия – показатель депозитов в финансовой системе США, тоже нанесенный от года к году: и здесь видим снижение показателя относительно прошлого года, но темпы снижения – более умеренные, чем по наличным.

Ускорение снижения годовых темпов денежной массы приводит к важному дисбалансу не в пользу доллара:

синяя линия – это соотношение депозитов к наличным деньгам, которое, по сути – если отбросить нюансы, – является одним из денежных мультипликаторов: мы видим, что показатель за последние несколько недель снизился, в то время как доллар укрепился (см. красную линию, которой обозначена годовая динамика индекса доллара).

Такая асинхронность в показателях, на мой взгляд, указывает на спекулятивную составляющую в цикле роста индекса доллара и сигнализирует о локальном завершении тренда в долларе.

Рассмотренный выше денежный мультипликатор плотно связан с кредитованием, которое в США также замедлилось:

синяя линия – это годовая динамика кредитования в США: как видим, объемы кредитов относительно прошлого года больше не растут, обосновавшись на высоких исторических уровнях; иными словами – кредиты выдаются активно, но все же в меньших объемах, чем годом ранее;

доллар (красная линия) и здесь оторвался от показателя, и дивергенция тоже не в пользу доллара.

По традиции – перейдем к обзору дифференциалов ставок:

синяя линия – это спред между ставками 10-летних и 2-летних трежерис: наблюдаем мягкое снижение за последние пару недель;

красная линия – спред между ставками 10-летних и 3-месячных трежерис: здесь также наблюдается уверенное снижение показателя;

зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис: ситуация на рынке корпоративного долга также ухудшается, поскольку относительный рост ставок по корпоративным облигациям говорит о более интенсивной распродаже корпоративных облигаций относительно трежерис.

Завершаем обзор анализом ожидаемой инфляции и ее динамики на текущей неделе, а также ситуации с S&P 500:

синяя линия – это ожидаемая инфляция: мы видим, что на уходящей неделе показатель оказывается под давлением и ушел уже ниже 3% (левая шкала);

красная линия – индекс S&P 500; здесь наблюдается неплохая корреляция между показателями: на сегодняшний день фондовый рынок снижается синхронно с инфляционными ожиданиями.

ВЫВОД

Важно отметить, что на денежном рынке дефицита долларов не наблюдается, поэтому «риск-офф» на финансовых рынках, о котором четко сигнализируют ставки – рост доходности корпоративных облигаций относительно доходности трежерис; снижение обоих спредов (10-2 и 10-3 месяца), – носит локальный характер.

С точки зрения состояния ликвидности – доллар выглядит перекупленным, что подтверждается техническим анализом. Таким образом, вполне возможно, что рынок доллара переходит в фазу бифуркации.

В целом же денежный рынок США выглядит весьма устойчивым как для цикла «риск-офф», поэтому сильно волноваться, на мой взгляд, время еще не пришло.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба