Ранее мы рассматривали общее состояние сектора в России и основные тенденции его развития. В этой статье речь пойдёт о крупнейших представителях сегмента,и основных показателях их деятельности.

По итогам 2021 г. на долю ста крупнейших торговых сетей в мире приходилось около 50% мирового рынка FMCG, а на топ-10 самых крупных ритейлеров — 38%.

Российский рынок, по оценкам экспертов, остаётся довольно фрагментированным. Так, пятёрка крупнейших российских сетей занимает около 32,5% всего рынка.

В последние годы российский розничный рынок развивался путём регулярных поглощений и слияний. В течение следующих нескольких лет, по прогнозам экспертов, в силу специфических условий ведения бизнеса и ожидаемой трансформации российской экономики эта тенденция сохранится. Более того, есть все предпосылки к формированию нового импульса для экспансии федеральных компаний на региональные рынки.

Рис. 1. Источник: данные компаний (голубым выделены публичные компании)

Публичные лидеры рынка FMCG и продовольственного ритейла в России

Лидерами российского рынка FMCG и продовольственного ритейла, акции которых торгуются на Московской бирже, являются:

X5 Group;

«Магнит»;

«Лента»;

«Окей».

Планировали провести IPO в 2021 г., но отложили на неопределённый срок:

Mercury Retail Group;

«ВкусВилл».

Рис. 2. Источник: аналитическое агентство INFOline, отчётность компании «Магнит»

Что представляет собой бизнес ритейлеров?

При оценке операционных и финансовых показателей ритейлеров, кроме основных индикаторов (выручка, прибыль, долговая нагрузка и так далее), особое внимание стоит уделить следующим: динамика роста суммарной торговой площади и количества магазинов, LFL-средний чек и LFL-трафик.

X5 Group (FIVE)

Выручка компании выросла год к году на 19% — до 603 млрд руб. При этом рост выручки на 7,3% стал возможет росту торговой площади на 7,4%.

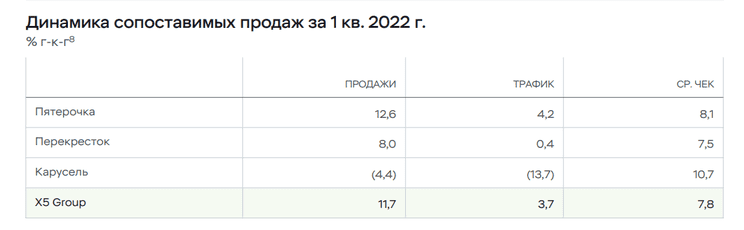

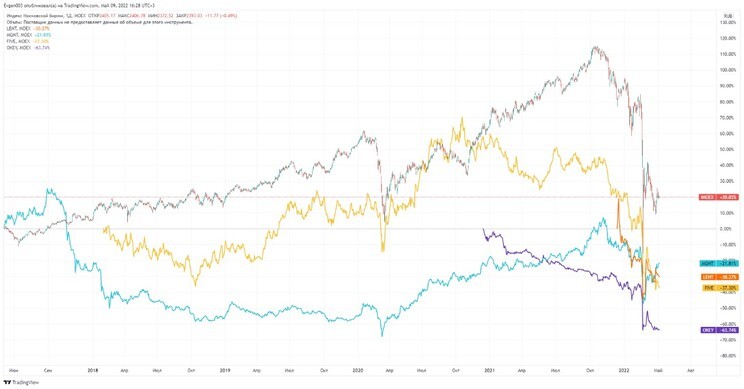

Рост сопоставимых (LFL) продаж составил 11,7% на фоне роста среднего чека на 7,8% (до 452 руб.) и увеличения трафика на 3,7%.

Рис. 3. Источник: финансовая отчётность X5 Group по МСФО за I квартал 2022 г.

Количество торговых площадей выросло на 7,4% — до 8,5 млн м2, а количество магазинов увеличилось на 8,3% — до 19 479.

Рис. 4. Источник: финансовая отчётность X5 Group по МСФО за I квартал 2022 г.

Динамика прироста торговых площадей и магазинов год к году увеличилась на 21,3% и 29,7% соответственно, что свидетельствует о развитии сети. Рост обеспечили магазины «Пятёрочка» и «Чижик» — магазин среднего ценового порядка и дискаунтер. При этом в отчётный период произошло сокращение магазинов и торговых площадей «Перекрёстка» (магазины ценовой категории выше среднего).

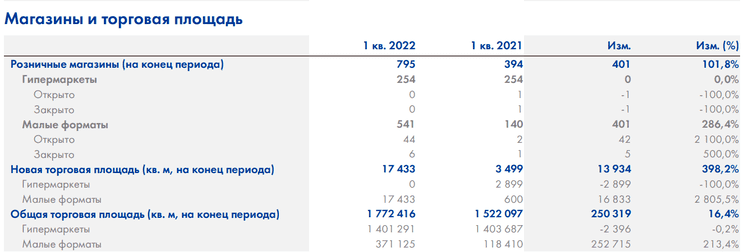

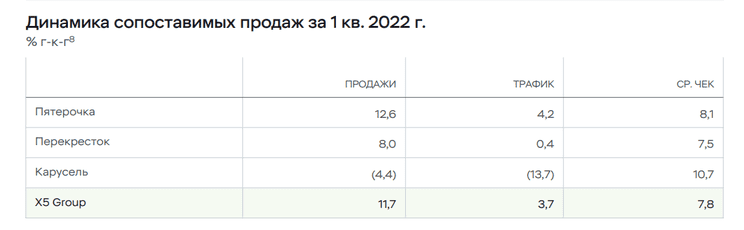

Компания продолжает активно развивать сегмент e-commerce, который в отчётный период показывает двузначные и даже кратные темпы роста по ряду позиций.

Рис. 5. Источник: финансовая отчётность X5 Group по МСФО за I квартал 2022 г.

Совокупный GMV «Vprok.ru Перекрёсток» и сервисов экспресс-доставки в I квартале 2022 г. вырос на 77% — до 20,7 млрд руб. Количество заказов год к году увеличилось почти в два раза — с 9,3 до 17,6 млн штук.

«Магнит» (MGNT)

Выручка компании выросла на 37,7% год к году — до 547,7 млрд руб.

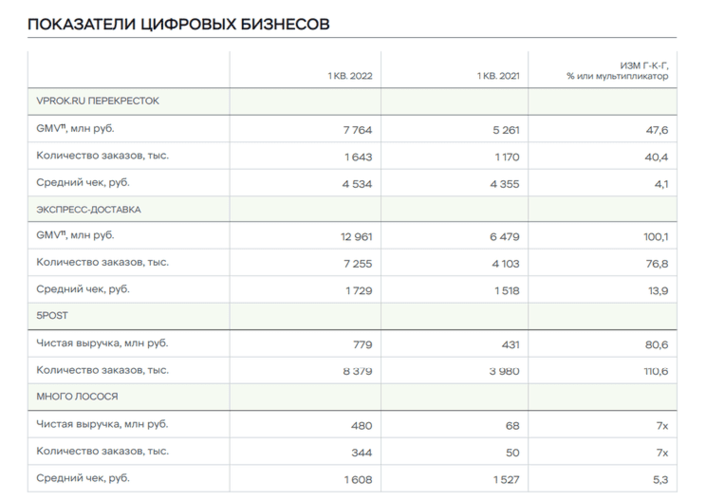

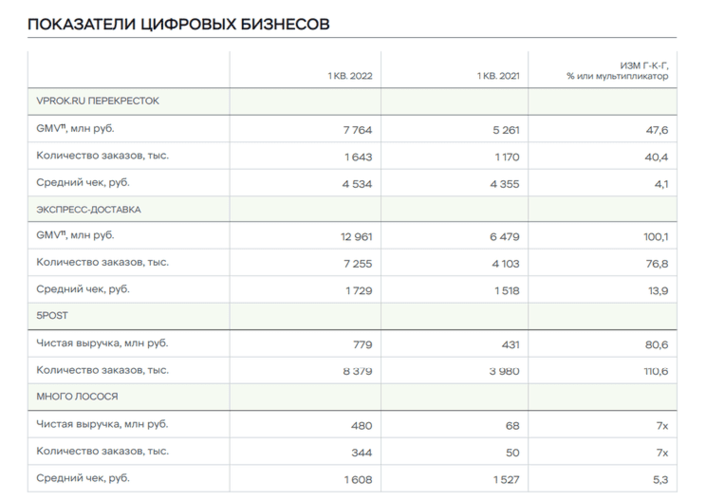

LFL-продажи поднялись на 12% на фоне роста среднего чека на 11,1%, до 394 руб., и увеличения трафика на незначительные 0,8%.

Рис. 6. Источник: финансовая отчётность «Магнита» по МСФО за I квартал 2022 г.

Торговые площади увеличились на 21,4% — до 9,2 млн м2, а количество магазинов выросло на 21,5% — до 26 605.

Двузначные темпы роста количества магазинов и торговых площадей обусловлены в основном поглощением в 2021 г. сети «Дикси», которая увеличила сеть «Магнит» на 2371 магазин.

Общий онлайн-оборот товаров (GMV) с НДС в отчётном периоде вырос более чем в десять раз и составил 9,2 млрд руб., по сравнению с 0,9 млрд руб. в I квартале 2021 г. Такими же темпами выросло и количество заказов — с 9,5 тыс. до 91,2 тыс. год к году.

«Лента» (LENT)

Выручка компании выросла на 23% — до 132 млрд руб., а LFL-продажи — на 7,8% на фоне роста среднего чека на 9,4% и сокращения трафика на 1,4%.

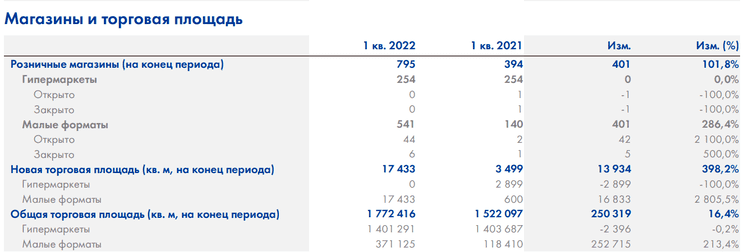

Рис. 7. Источник: финансовая отчётность «Ленты» по МСФО за I квартал 2022 г.

Снижение среднего чека на 4,3% (с 1126 руб. до 1078 руб.) несколько настораживает. Как поведут себя финансовые показатели в следующие отчётные периоды, когда снижение покупательной способности будет проявляться более очевидно, пока неизвестно.

Рис. 8. Источник: финансовая отчётность «Ленты» по МСФО за I квартал 2022 г.

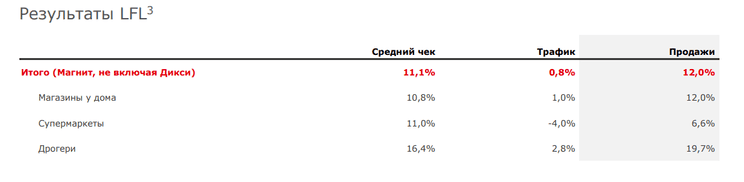

Торговые площади сети увеличились на 16,4% — до 1,7 млн м2, количество магазинов — на 102%, до 795.

За отчётный период компания открыла 44 магазина малых форматов. «Лента» реализует новую стратегию развития, нацеленную на расширение сети магазинов у дома. За год компания увеличила количество таких магазинов почти втрое — до 541. При этом количество гипермаркетов не изменилось.

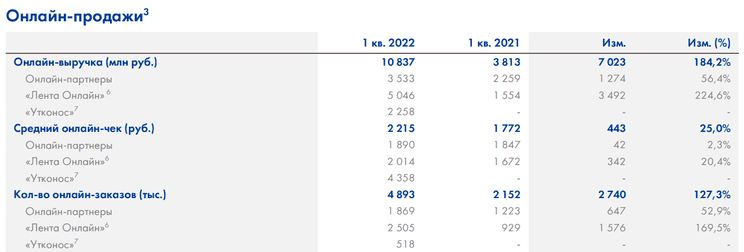

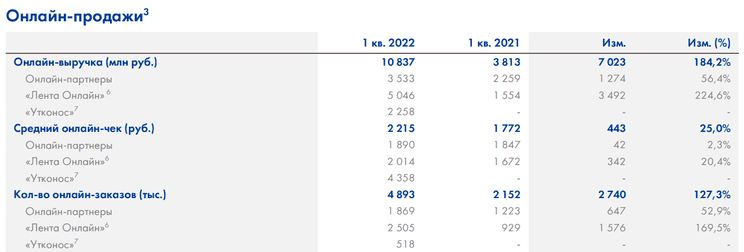

Онлайн-выручка ритейлера выросла на 184,2% — до 10,8 млрд руб. Количество заказов — на 127,3%, до 4,9 млн штук.

Рис. 9. Источник: финансовая отчётность «Ленты» по МСФО за I квартал 2022 г.

«Окей»

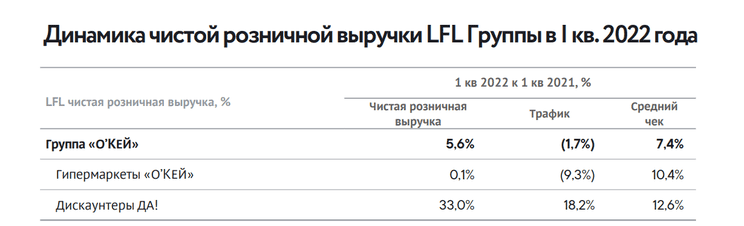

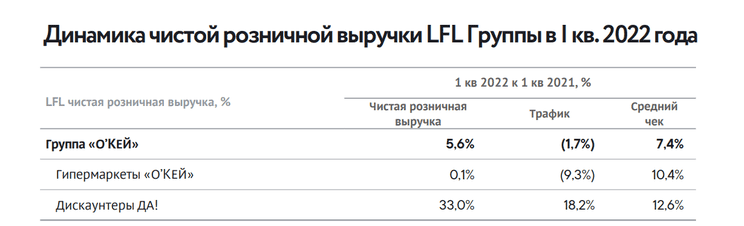

Выручка компании за I квартал 2022 г. выросла на 9,3% — до 47,25 млрд руб. Однако выручка LFL показала более скромную динамику роста — в 5,6% — на фоне сокращения трафика на 1,7% и увеличения среднего чека на 7,4%.

Отдельно стоит отметить снижение трафика на 9,3% в гипермаркетах «Окей» и рост трафика в дискаунтере как ещё одно подтверждение в изменении покупательских трендов.

Рис. 10. Источник: финансовая отчётность «Окей» по МСФО за I квартал 2022 г.

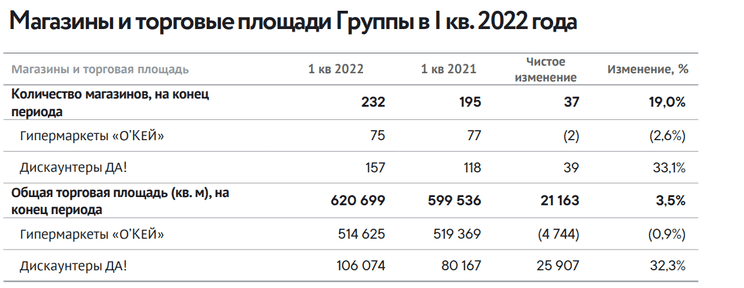

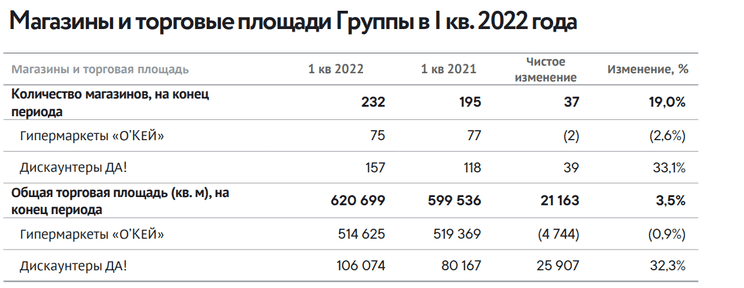

Компания за отчётный период нарастила торговую площадь на 3,5%, до 620 тыс. м2, и увеличила количество магазинов на 19% — до 232. Рост обусловлен исключительно расширением сети дискаунтера «Да!».

Рис. 11. Источник: финансовая отчётность «Окей» по МСФО за I квартал 2022 г.

Общие онлайн-продажи с учётом собственного и внешнего сервисов доставки «Окей» выросли на 64,5% год к году — до 1,6 млрд руб. В I квартале 2022 г. доля общих онлайн-продаж в чистой розничной выручке «Окей» увеличилась на 1,8 пп в годовом выражении и составила 4,5% по сравнению с 2,7% годом ранее.

Что ждёт рынок FMCG и продовольственного ритейла в будущем?

Макроэкономические показатели и геополитическая ситуация продолжают оказывать негативное влияние на сектор FMCG и продовольственного ритейла.

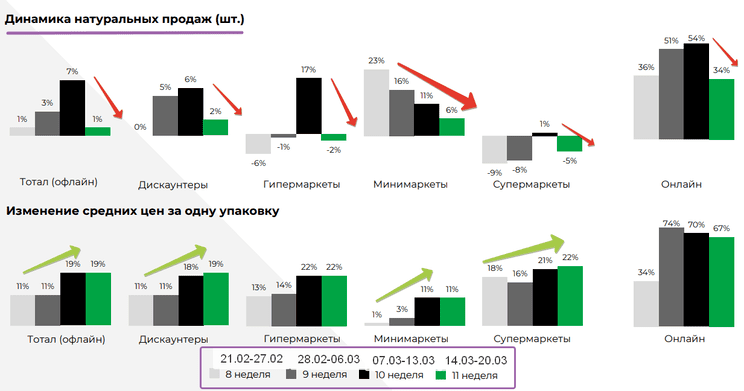

Ориентируясь на финансовую отчётность участников рынка за I квартал 2022 г., необходимо учитывать ажиотажный скачок спроса на FMCG и продовольственные товары длительного хранения на фоне введения санкций, заявлений об уходе с рынка ряда зарубежных компаний и ослабления курса рубля. Такое поведение связано с желанием потребителей сформировать запас продуктов и товаров FMCG на фоне эмоциональных переживаний.

Аналогичное поведение потребителей прослеживалось и после введения локдауна в России во время коронавируса. Однако это носит временный эмоциональный характер, а за резким скачком наблюдается снижение потребительской активности.

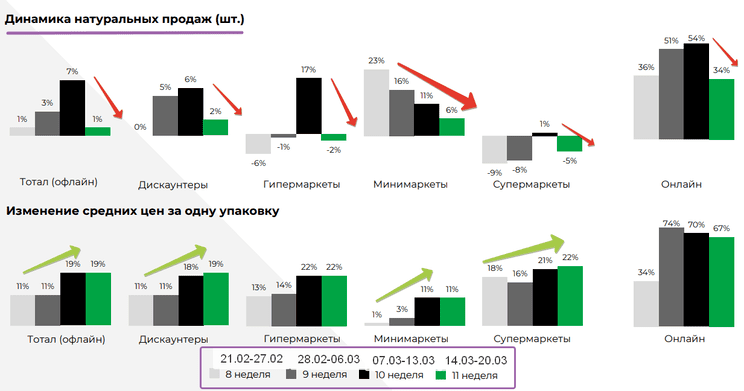

Рис. 12. Источник: аналитическое агентство NielsenIQ TSR

Все эти факторы могут негативно сказаться на финансовых результатах участников рынка за следующие отчётные периоды.

Участники рынка на фоне негативных экономических факторов сворачивают большинство инвестиционных программ по развитию сети. Основной упор делается на развитии сети дискаунтеров и онлайн-продажах. Однако развитие этих направлений способно лишь отчасти компенсировать доходы компании, но не увеличить их, по крайней мере в ближайшем будущем.

Проблемы с поставщиками. На сегодняшний день российские и зарубежные производители товаров, которые имеют производственные мощности на территории России, столкнулись с перебоями и приостановкой поставок зарубежного сырья, технологий и производственных мощностей. В перспективе это может проявиться в росте себестоимости продукции или в сокращении её производства. В частности, в одной из крупных российских сетей уже прогнозируют сокращение ассортимента с 27 тыс. до 17 тыс. наименований в течение 2022 г.

Драйвером для роста крупных участников рынка может стать несколько факторов.

Расширение присутствия в регионах путём поглощения мелких региональных сетей и строительства новых магазинов.

Развитие собственных сетей дискаунтеров и их переход на более высокий качественный уровень при сохранении минимальной ценовой категории.

Развитие онлайн-продаж. По оценкам экспертов, уже в этом году доля онлайн-продаж в общем объёме FMCG-ритейла может вырасти с 4,5% до 8–10%. При этом сфера онлайн-продаж становится всё более конкурентной: свои позиции наращивают не только ритейлеры, но и сервисы «Яндекса» (YNDX) и маркетплейсы.

Возможный уход с российского рынка сети гипермаркетов «Ашан». Компания продолжает испытывать давление со стороны французских правительственных структур. Кроме того, «Ашан» столкнулся с серьёзными логистическими трудностями и был вынужден отчасти сократить ассортимент и повысить цены. Дополнительное давление на сеть оказывает и снижение популярности формата гипермаркетов у потребителей.

Ожидать появления новых публичных компаний в 2022–2023 гг., скорее всего, не стоит. Сложные экономические условия, изоляция российского фондового рынка и санкции делают этот процесс бесперспективным.

В 2021 г. о листинге на российском и зарубежном фондовых рынках заявляли «ВкусВилл» и Mercury Retail Group (сети «Красное и Белое» и «Бристоль»). Однако в начале ноября прошлого года обе компании отложили планируемое IPO. В руководстве Mercury Retail Group отказ мотивировали «сложившимися рыночными условиями», «ВкусВилл» сообщил, что вместо IPO планирует привлечь стратегического инвестора.

И если IPO прошлого года стали не самыми удачными для российских компаний, то в ближайшие несколько лет ждать новых выходов на биржу точно не стоит.

Стоит ли сейчас покупать акции FMCG-ритейлеров и продовольственного сектора?

Российская экономика столкнулась с серьёзным вызовом. Все направления российского бизнеса сегодня переживают непростые времена и вынуждены адаптироваться к новым условиям, чтобы выжить и продолжить развиваться.

Ритейл FMCG не стал исключением. Крупные участники рынка на фоне новых экономических реалий пересматривают свои стратегические планы, инвестиционные программы и отменяют ранее опубликованные прогнозы.

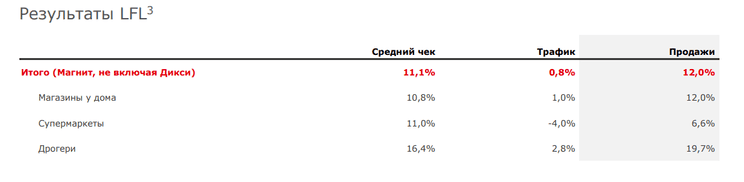

С учётом имеющихся и формирующихся негативных факторов акции ритейлеров продолжают оставаться в зоне серьёзного давления, имея все шансы дальнейшей коррекции.

Интерес к ценным бумагам указанных компаний со стороны инвесторов сейчас на минимальном уровне. Объёмы торгов упали на 30–70%. При таких условиях создаются предпосылки к манипулированию котировками ценных бумаг.

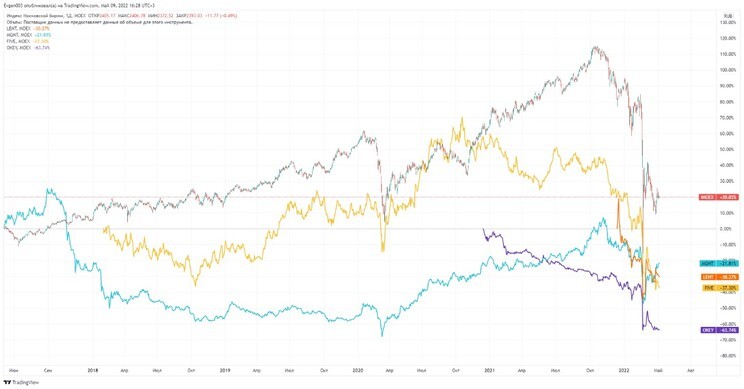

Рис. 13. Динамика изменения стоимости акций российского ритейла с 2018 г. («Лента», «Магнит», X5 Group, «Окей»). Свечной график — Индекс Московской биржи. Источник: TradingView

Неплохие финансовые и операционные результаты за I квартал 2022 г., о которых отчитались ритейлеры, не должны вводить инвесторов в заблуждение. Наиболее объективную картину сможет показать отчётность компаний за II и III кварталы 2022 г.

Рассматривать сектор FMCG и продуктового ритейла в качестве защитного сейчас следует крайне осторожно. Торопиться с покупкой просевших акций не стоит, потому что потенциал продолжения коррекции ещё не исчерпан, и для него есть все фундаментальные основания.

По итогам 2021 г. на долю ста крупнейших торговых сетей в мире приходилось около 50% мирового рынка FMCG, а на топ-10 самых крупных ритейлеров — 38%.

Российский рынок, по оценкам экспертов, остаётся довольно фрагментированным. Так, пятёрка крупнейших российских сетей занимает около 32,5% всего рынка.

В последние годы российский розничный рынок развивался путём регулярных поглощений и слияний. В течение следующих нескольких лет, по прогнозам экспертов, в силу специфических условий ведения бизнеса и ожидаемой трансформации российской экономики эта тенденция сохранится. Более того, есть все предпосылки к формированию нового импульса для экспансии федеральных компаний на региональные рынки.

Рис. 1. Источник: данные компаний (голубым выделены публичные компании)

Публичные лидеры рынка FMCG и продовольственного ритейла в России

Лидерами российского рынка FMCG и продовольственного ритейла, акции которых торгуются на Московской бирже, являются:

X5 Group;

«Магнит»;

«Лента»;

«Окей».

Планировали провести IPO в 2021 г., но отложили на неопределённый срок:

Mercury Retail Group;

«ВкусВилл».

Рис. 2. Источник: аналитическое агентство INFOline, отчётность компании «Магнит»

Что представляет собой бизнес ритейлеров?

При оценке операционных и финансовых показателей ритейлеров, кроме основных индикаторов (выручка, прибыль, долговая нагрузка и так далее), особое внимание стоит уделить следующим: динамика роста суммарной торговой площади и количества магазинов, LFL-средний чек и LFL-трафик.

X5 Group (FIVE)

Выручка компании выросла год к году на 19% — до 603 млрд руб. При этом рост выручки на 7,3% стал возможет росту торговой площади на 7,4%.

Рост сопоставимых (LFL) продаж составил 11,7% на фоне роста среднего чека на 7,8% (до 452 руб.) и увеличения трафика на 3,7%.

Рис. 3. Источник: финансовая отчётность X5 Group по МСФО за I квартал 2022 г.

Количество торговых площадей выросло на 7,4% — до 8,5 млн м2, а количество магазинов увеличилось на 8,3% — до 19 479.

Рис. 4. Источник: финансовая отчётность X5 Group по МСФО за I квартал 2022 г.

Динамика прироста торговых площадей и магазинов год к году увеличилась на 21,3% и 29,7% соответственно, что свидетельствует о развитии сети. Рост обеспечили магазины «Пятёрочка» и «Чижик» — магазин среднего ценового порядка и дискаунтер. При этом в отчётный период произошло сокращение магазинов и торговых площадей «Перекрёстка» (магазины ценовой категории выше среднего).

Компания продолжает активно развивать сегмент e-commerce, который в отчётный период показывает двузначные и даже кратные темпы роста по ряду позиций.

Рис. 5. Источник: финансовая отчётность X5 Group по МСФО за I квартал 2022 г.

Совокупный GMV «Vprok.ru Перекрёсток» и сервисов экспресс-доставки в I квартале 2022 г. вырос на 77% — до 20,7 млрд руб. Количество заказов год к году увеличилось почти в два раза — с 9,3 до 17,6 млн штук.

«Магнит» (MGNT)

Выручка компании выросла на 37,7% год к году — до 547,7 млрд руб.

LFL-продажи поднялись на 12% на фоне роста среднего чека на 11,1%, до 394 руб., и увеличения трафика на незначительные 0,8%.

Рис. 6. Источник: финансовая отчётность «Магнита» по МСФО за I квартал 2022 г.

Торговые площади увеличились на 21,4% — до 9,2 млн м2, а количество магазинов выросло на 21,5% — до 26 605.

Двузначные темпы роста количества магазинов и торговых площадей обусловлены в основном поглощением в 2021 г. сети «Дикси», которая увеличила сеть «Магнит» на 2371 магазин.

Общий онлайн-оборот товаров (GMV) с НДС в отчётном периоде вырос более чем в десять раз и составил 9,2 млрд руб., по сравнению с 0,9 млрд руб. в I квартале 2021 г. Такими же темпами выросло и количество заказов — с 9,5 тыс. до 91,2 тыс. год к году.

«Лента» (LENT)

Выручка компании выросла на 23% — до 132 млрд руб., а LFL-продажи — на 7,8% на фоне роста среднего чека на 9,4% и сокращения трафика на 1,4%.

Рис. 7. Источник: финансовая отчётность «Ленты» по МСФО за I квартал 2022 г.

Снижение среднего чека на 4,3% (с 1126 руб. до 1078 руб.) несколько настораживает. Как поведут себя финансовые показатели в следующие отчётные периоды, когда снижение покупательной способности будет проявляться более очевидно, пока неизвестно.

Рис. 8. Источник: финансовая отчётность «Ленты» по МСФО за I квартал 2022 г.

Торговые площади сети увеличились на 16,4% — до 1,7 млн м2, количество магазинов — на 102%, до 795.

За отчётный период компания открыла 44 магазина малых форматов. «Лента» реализует новую стратегию развития, нацеленную на расширение сети магазинов у дома. За год компания увеличила количество таких магазинов почти втрое — до 541. При этом количество гипермаркетов не изменилось.

Онлайн-выручка ритейлера выросла на 184,2% — до 10,8 млрд руб. Количество заказов — на 127,3%, до 4,9 млн штук.

Рис. 9. Источник: финансовая отчётность «Ленты» по МСФО за I квартал 2022 г.

«Окей»

Выручка компании за I квартал 2022 г. выросла на 9,3% — до 47,25 млрд руб. Однако выручка LFL показала более скромную динамику роста — в 5,6% — на фоне сокращения трафика на 1,7% и увеличения среднего чека на 7,4%.

Отдельно стоит отметить снижение трафика на 9,3% в гипермаркетах «Окей» и рост трафика в дискаунтере как ещё одно подтверждение в изменении покупательских трендов.

Рис. 10. Источник: финансовая отчётность «Окей» по МСФО за I квартал 2022 г.

Компания за отчётный период нарастила торговую площадь на 3,5%, до 620 тыс. м2, и увеличила количество магазинов на 19% — до 232. Рост обусловлен исключительно расширением сети дискаунтера «Да!».

Рис. 11. Источник: финансовая отчётность «Окей» по МСФО за I квартал 2022 г.

Общие онлайн-продажи с учётом собственного и внешнего сервисов доставки «Окей» выросли на 64,5% год к году — до 1,6 млрд руб. В I квартале 2022 г. доля общих онлайн-продаж в чистой розничной выручке «Окей» увеличилась на 1,8 пп в годовом выражении и составила 4,5% по сравнению с 2,7% годом ранее.

Что ждёт рынок FMCG и продовольственного ритейла в будущем?

Макроэкономические показатели и геополитическая ситуация продолжают оказывать негативное влияние на сектор FMCG и продовольственного ритейла.

Ориентируясь на финансовую отчётность участников рынка за I квартал 2022 г., необходимо учитывать ажиотажный скачок спроса на FMCG и продовольственные товары длительного хранения на фоне введения санкций, заявлений об уходе с рынка ряда зарубежных компаний и ослабления курса рубля. Такое поведение связано с желанием потребителей сформировать запас продуктов и товаров FMCG на фоне эмоциональных переживаний.

Аналогичное поведение потребителей прослеживалось и после введения локдауна в России во время коронавируса. Однако это носит временный эмоциональный характер, а за резким скачком наблюдается снижение потребительской активности.

Рис. 12. Источник: аналитическое агентство NielsenIQ TSR

Все эти факторы могут негативно сказаться на финансовых результатах участников рынка за следующие отчётные периоды.

Участники рынка на фоне негативных экономических факторов сворачивают большинство инвестиционных программ по развитию сети. Основной упор делается на развитии сети дискаунтеров и онлайн-продажах. Однако развитие этих направлений способно лишь отчасти компенсировать доходы компании, но не увеличить их, по крайней мере в ближайшем будущем.

Проблемы с поставщиками. На сегодняшний день российские и зарубежные производители товаров, которые имеют производственные мощности на территории России, столкнулись с перебоями и приостановкой поставок зарубежного сырья, технологий и производственных мощностей. В перспективе это может проявиться в росте себестоимости продукции или в сокращении её производства. В частности, в одной из крупных российских сетей уже прогнозируют сокращение ассортимента с 27 тыс. до 17 тыс. наименований в течение 2022 г.

Драйвером для роста крупных участников рынка может стать несколько факторов.

Расширение присутствия в регионах путём поглощения мелких региональных сетей и строительства новых магазинов.

Развитие собственных сетей дискаунтеров и их переход на более высокий качественный уровень при сохранении минимальной ценовой категории.

Развитие онлайн-продаж. По оценкам экспертов, уже в этом году доля онлайн-продаж в общем объёме FMCG-ритейла может вырасти с 4,5% до 8–10%. При этом сфера онлайн-продаж становится всё более конкурентной: свои позиции наращивают не только ритейлеры, но и сервисы «Яндекса» (YNDX) и маркетплейсы.

Возможный уход с российского рынка сети гипермаркетов «Ашан». Компания продолжает испытывать давление со стороны французских правительственных структур. Кроме того, «Ашан» столкнулся с серьёзными логистическими трудностями и был вынужден отчасти сократить ассортимент и повысить цены. Дополнительное давление на сеть оказывает и снижение популярности формата гипермаркетов у потребителей.

Ожидать появления новых публичных компаний в 2022–2023 гг., скорее всего, не стоит. Сложные экономические условия, изоляция российского фондового рынка и санкции делают этот процесс бесперспективным.

В 2021 г. о листинге на российском и зарубежном фондовых рынках заявляли «ВкусВилл» и Mercury Retail Group (сети «Красное и Белое» и «Бристоль»). Однако в начале ноября прошлого года обе компании отложили планируемое IPO. В руководстве Mercury Retail Group отказ мотивировали «сложившимися рыночными условиями», «ВкусВилл» сообщил, что вместо IPO планирует привлечь стратегического инвестора.

И если IPO прошлого года стали не самыми удачными для российских компаний, то в ближайшие несколько лет ждать новых выходов на биржу точно не стоит.

Стоит ли сейчас покупать акции FMCG-ритейлеров и продовольственного сектора?

Российская экономика столкнулась с серьёзным вызовом. Все направления российского бизнеса сегодня переживают непростые времена и вынуждены адаптироваться к новым условиям, чтобы выжить и продолжить развиваться.

Ритейл FMCG не стал исключением. Крупные участники рынка на фоне новых экономических реалий пересматривают свои стратегические планы, инвестиционные программы и отменяют ранее опубликованные прогнозы.

С учётом имеющихся и формирующихся негативных факторов акции ритейлеров продолжают оставаться в зоне серьёзного давления, имея все шансы дальнейшей коррекции.

Интерес к ценным бумагам указанных компаний со стороны инвесторов сейчас на минимальном уровне. Объёмы торгов упали на 30–70%. При таких условиях создаются предпосылки к манипулированию котировками ценных бумаг.

Рис. 13. Динамика изменения стоимости акций российского ритейла с 2018 г. («Лента», «Магнит», X5 Group, «Окей»). Свечной график — Индекс Московской биржи. Источник: TradingView

Неплохие финансовые и операционные результаты за I квартал 2022 г., о которых отчитались ритейлеры, не должны вводить инвесторов в заблуждение. Наиболее объективную картину сможет показать отчётность компаний за II и III кварталы 2022 г.

Рассматривать сектор FMCG и продуктового ритейла в качестве защитного сейчас следует крайне осторожно. Торопиться с покупкой просевших акций не стоит, потому что потенциал продолжения коррекции ещё не исчерпан, и для него есть все фундаментальные основания.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба