27 мая 2022 investing.com Крамер Майкл

На фоне приближения лета и увеличения риска рецессии рынку, похоже, предстоит пережить еще одно неприятное событие. Рост реального ВВП США в первом квартале оказался отрицательным, и вероятность повторения этого результата во втором квартале увеличивается. Согласно модели ФРБ Атланты GDP Now, экономика должна была вырасти во втором квартале на 1,8%. Но эта цифра в последнее время неуклонно снижается, а с учетом инфляции в 8% все возможно.

Усиление опасений по поводу рецессии начинает оказывать давление на рынки. Доллар внезапно развернулся вниз, а доходность, в том числе 10-летних казначейских облигаций, перестала расти. В довершение ко всему, в котировки фьючерсов на EUR/USD и на ставку по федеральным фондам ФРС теперь закладывается меньшее число повышений ставок и потенциальное первое снижение к лету следующего года.

Правда, оценки прибыли S&P 500 пока проявляют устойчивость, и, невзирая на резкое снижение мультипликатора P/E, в значении этого индекса пока не закладывается рецессия. Оценка прибыли на 2022 год повысилась до $227,43, что выше уровня начала года $220. И хотя прибыль выровнялась, признаков разворота вниз пока нет.

Оценки по EPS для S&P 500

В кривой доходности появляются изменения. Так, доходность 2-летних трежерис упала примерно с 2,8% до около 2,5%, а доходность 10-летних облигаций снизилась до 2,8% примерно с 3,2% за последние две недели. Помимо этого, существенно снизился индекс доллара — примерно до 101,80 с максимума чуть выше 105. Судя по предварительным сигналам, участники рынка думают о рецессии в США и снижают свои ожидания относительно повышения ставок ФРС.

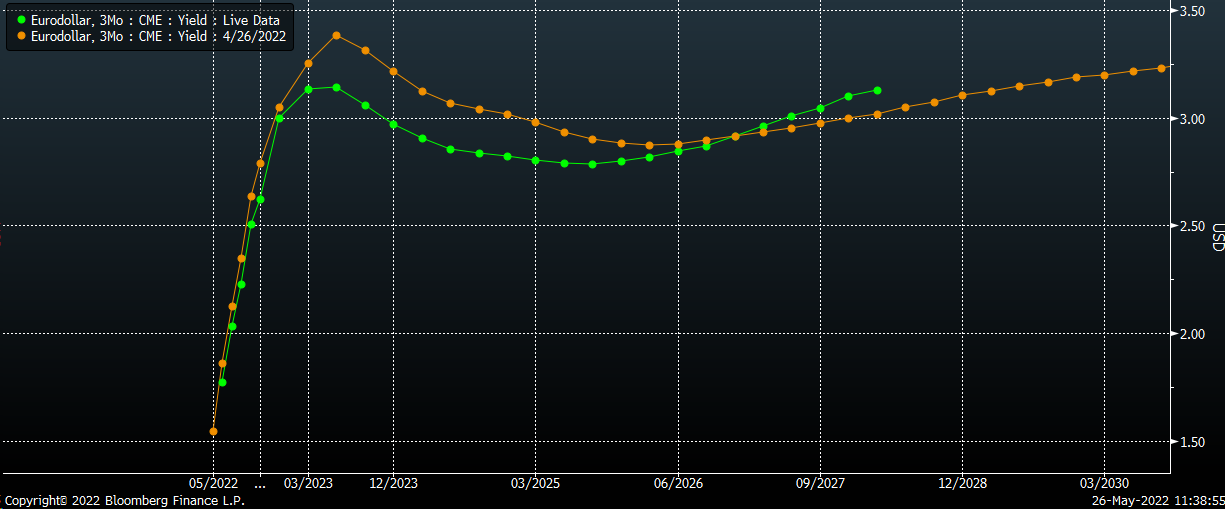

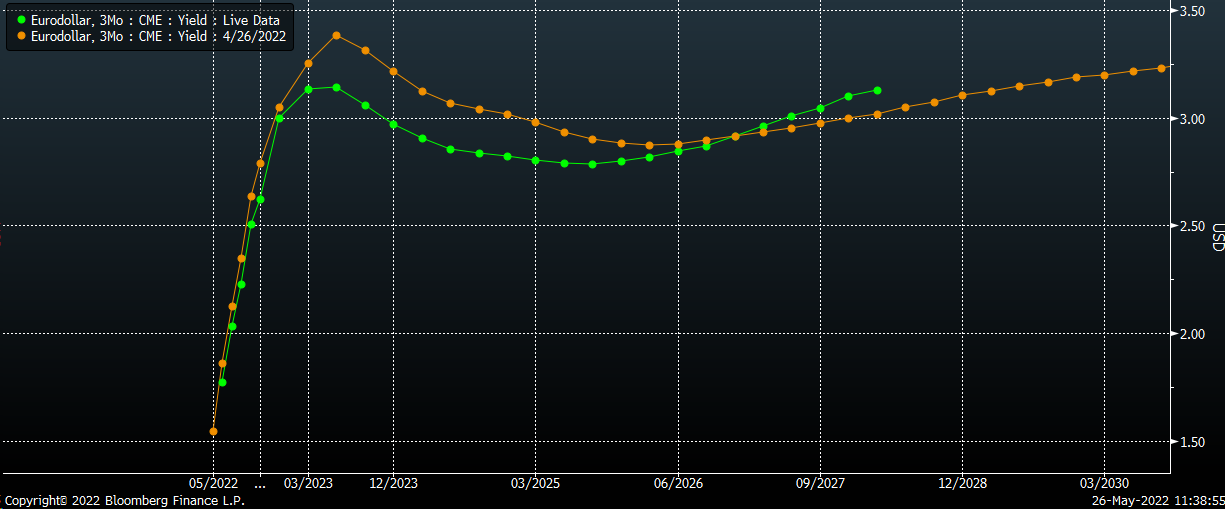

Нисходящий характер также приняла динамика фьючерсов на EUR/USD, что указывает на меньшее количество повышений ставок ФРС и вероятность их снижения к середине следующего года. Котировки изменились кардинальным образом по сравнению с уровнями, фиксировавшимися всего несколько недель назад.

На торгах 26 апреля контракт на EUR/USD на июнь 2023 года торговался в районе 3,38%. Сегодня он торгуется в районе 3,15% — это почти минус одно повышение ставок. Вдобавок к этому, рынок фьючерсов на EUR/USD раньше указывал на вероятность первого снижения ставок в июне — сентябре 2023 года. Теперь речь идет уже о марте — сентябре 2023 года.

Фьючерсы на EUR/USD

Сдвиги на рынках фьючерсов на EUR/USD и ставку по федеральным фондам, разумеется, не остались без внимания фондового рынка. Мультипликатор P/E для S&P 500 резко снизился в 2022 году из-за повышения ставок. Форвардный мультипликатор, для расчета которого используются прогнозы по прибыли на следующие 12 месяцев, снизился примерно до 17,2 с уровня 22,3, фиксировавшегося в начале года.

И в то время как мультипликатор P/E снизился, оценки прибыли остались неизменными, что означает две потенциальные проблемы для рынка акций. Если американская экономика все-таки погрузится в рецессию, как сильно нужно будет снизиться оценкам прибыли? И, если они снизятся, как сильно сократится мультипликатор P/E?

Мультипликатор P/E для S&P 500

Чтобы оценки прибылей сохранили устойчивость, рост ВВП может оказаться отрицательным в реальном выражении, но он должен остаться положительным в номинальном выражении, что, конечно же, возможно с учетом текущей высокой инфляции. Поскольку выручка и прибыль приводятся в номинальном выражении, оценки прибыли могут пострадать не так сильно и избегут резкого сокращения. В этом случае не исключено, что рынок удержится на текущих уровнях.

Как же сейчас непросто быть инвестором...

Усиление опасений по поводу рецессии начинает оказывать давление на рынки. Доллар внезапно развернулся вниз, а доходность, в том числе 10-летних казначейских облигаций, перестала расти. В довершение ко всему, в котировки фьючерсов на EUR/USD и на ставку по федеральным фондам ФРС теперь закладывается меньшее число повышений ставок и потенциальное первое снижение к лету следующего года.

Правда, оценки прибыли S&P 500 пока проявляют устойчивость, и, невзирая на резкое снижение мультипликатора P/E, в значении этого индекса пока не закладывается рецессия. Оценка прибыли на 2022 год повысилась до $227,43, что выше уровня начала года $220. И хотя прибыль выровнялась, признаков разворота вниз пока нет.

Оценки по EPS для S&P 500

В кривой доходности появляются изменения. Так, доходность 2-летних трежерис упала примерно с 2,8% до около 2,5%, а доходность 10-летних облигаций снизилась до 2,8% примерно с 3,2% за последние две недели. Помимо этого, существенно снизился индекс доллара — примерно до 101,80 с максимума чуть выше 105. Судя по предварительным сигналам, участники рынка думают о рецессии в США и снижают свои ожидания относительно повышения ставок ФРС.

Нисходящий характер также приняла динамика фьючерсов на EUR/USD, что указывает на меньшее количество повышений ставок ФРС и вероятность их снижения к середине следующего года. Котировки изменились кардинальным образом по сравнению с уровнями, фиксировавшимися всего несколько недель назад.

На торгах 26 апреля контракт на EUR/USD на июнь 2023 года торговался в районе 3,38%. Сегодня он торгуется в районе 3,15% — это почти минус одно повышение ставок. Вдобавок к этому, рынок фьючерсов на EUR/USD раньше указывал на вероятность первого снижения ставок в июне — сентябре 2023 года. Теперь речь идет уже о марте — сентябре 2023 года.

Фьючерсы на EUR/USD

Сдвиги на рынках фьючерсов на EUR/USD и ставку по федеральным фондам, разумеется, не остались без внимания фондового рынка. Мультипликатор P/E для S&P 500 резко снизился в 2022 году из-за повышения ставок. Форвардный мультипликатор, для расчета которого используются прогнозы по прибыли на следующие 12 месяцев, снизился примерно до 17,2 с уровня 22,3, фиксировавшегося в начале года.

И в то время как мультипликатор P/E снизился, оценки прибыли остались неизменными, что означает две потенциальные проблемы для рынка акций. Если американская экономика все-таки погрузится в рецессию, как сильно нужно будет снизиться оценкам прибыли? И, если они снизятся, как сильно сократится мультипликатор P/E?

Мультипликатор P/E для S&P 500

Чтобы оценки прибылей сохранили устойчивость, рост ВВП может оказаться отрицательным в реальном выражении, но он должен остаться положительным в номинальном выражении, что, конечно же, возможно с учетом текущей высокой инфляции. Поскольку выручка и прибыль приводятся в номинальном выражении, оценки прибыли могут пострадать не так сильно и избегут резкого сокращения. В этом случае не исключено, что рынок удержится на текущих уровнях.

Как же сейчас непросто быть инвестором...

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба