Индекс NASDAQ 100 объединяет 100 крупнейших компаний, торгующихся на NASDAQ Composite, и начало этого года стало для него худшим за всю историю.

За первые пять месяцев 2022 года высокотехнологичный бенчмарк скинул почти 27%. Причиной стало бегство капитала из перекупленных быстрорастущих акций технологических компаний на фоне высокой инфляции и ужесточения денежно-кредитной политики Федеральной резервной системы.

Некогда процветающая индустрия «программного обеспечения как услуги» (SaaS) оказалась в числе главных жертв этой тенденции, о чем говорит отставание двух ведущих ETF сектора от NASDAQ.

С начала года First Trust Cloud Computing ETF (NASDAQ:SKYY) и Global X Cloud Computing (NASDAQ:CLOU) упали на 36,1% и 35,8% соответственно.

SKYY и CLOU – дневной таймфрейм

Но, хотя распродажа еще не окончена, мы считаем акции Palantir Technologies (NYSE:PLTR) заслуживающими внимания инвесторов.

Palantir Technologies

Динамика акций с начала года: -54,1%;

Размах падения с рекордного максимума: -81,4%.

Поставщик программного обеспечения и услуг для анализа данных, некогда ходивший в «любимчиках» рынка, стремительно потерял привлекательность в глазах инвесторов.

В результате акции Palantir с начала года обвалились на 54,1%, значительно отстав от рынка в целом на фоне падения интереса к технологическому сектору, вызванному перспективами дальнейшего повышения ставки ФРС.

В сентябре 2020 года Palantir вышла на открытый рынок путем прямого листинга, предложив акции по 10 долларов за штуку. Уже в январе 2021 года был зафиксирован рекордный максимум в 45 долларов, за которым, однако, последовал более чем 80-процентный обвал к текущим $8,3.

Поставщик ПО и услуг в области анализа данных для корпоративного сектора и государственных органов в настоящее время оценивается примерно в 17 миллиардов долларов.

PLTR – дневной таймфрейм

Финансовые показатели за I квартал 2022 года

Отчет Palantir за первый квартал от 9 мая оказался неоднозначным.

Скорректированная прибыль на акцию в размере $0,02 доллара не дотянула до прогнозируемых $0,03 и оказалась вдвое ниже показателя аналогичного периода прошло года. Однако выручка в годовом отношении возросла на 31% до 446,3 млн долларов, превысив ожидаемые 443,4 млн долларов.

Общая выручка от корпоративного сегмента выросла на 54% г/г до 204,5 млн долларов, превзойдя оценки в 193 млн. Еще более впечатляющим выглядит 136-процентный рост доходов от работы с корпоративными клиентами в США (который фиксируется уже пятый квартал подряд).

Между тем, доход от основного направления Palantir, связанного с предоставлением услуг федеральным агентствам (на который приходится более половины общей выручки), в годовом отношении вырос на 16% до 241,7 млн долларов, не дотянув до прогноза в 251 млн долларов.

Количество клиентов компании выросло на 86% г/г, отражая ее успехи в диверсификации клиентской базы.

Собственные прогнозы компании

Прогнозы руководства Palantir на текущий квартал не оправдали ожиданий аналитиков. Программа планирует нарастить продажи в годовом отношении на 25% и заработать 470 миллионов долларов, что ниже оценки аналитиков в 483,7 миллиона долларов.

При этом Palantir ожидает ускорения роста во втором полугодии благодаря запланированным к подписанию контрактам. Операционная рентабельность за весь 2022 год должна составить 27%.

Компания также намерена демонстрировать анонсированный рост выручки на 30% и более до 2025 года.

Поставщик программного обеспечения все еще видит:

«…широкий спектр потенциальных возможностей, в том числе обусловленных нашей ролью в реагировании на происходящие геополитические события».

Подведем итог

На наш взгляд, существенная просадка акций Palantir (которые сейчас торгуются с форвардными коэффициентами P/E и P/S в 42 и 8 соответственно) представляет собой привлекательную инвестиционную возможность, учитывая многообещающий долгосрочный прогноз спроса на программные инструменты компании для дата-майнинга.

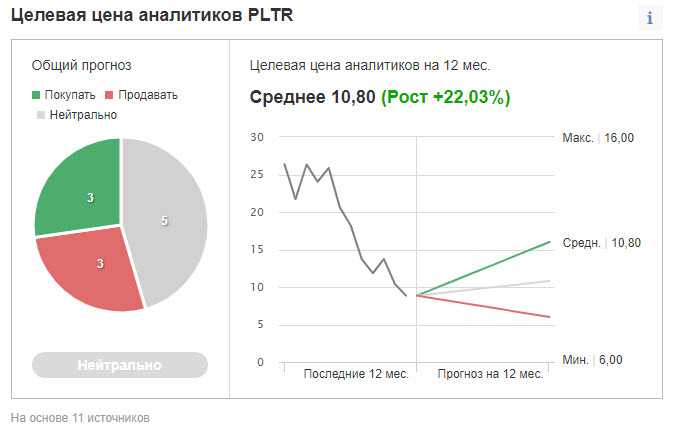

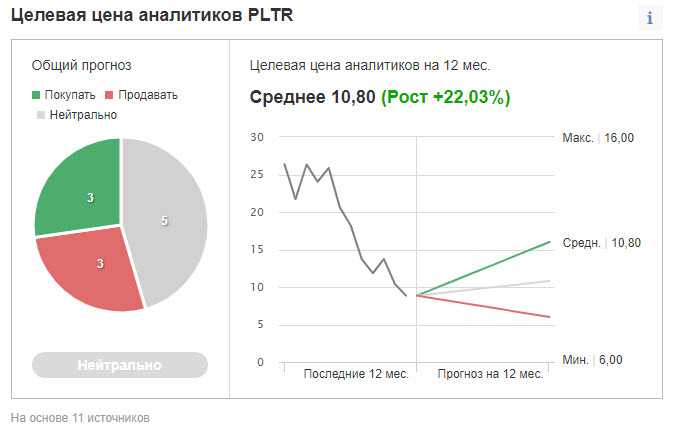

Усредненный 12-месячный целевой уровень опрошенных Investing.com аналитиков в $10,80 предполагает наличие потенциала роста PLTR примерно на 29%.

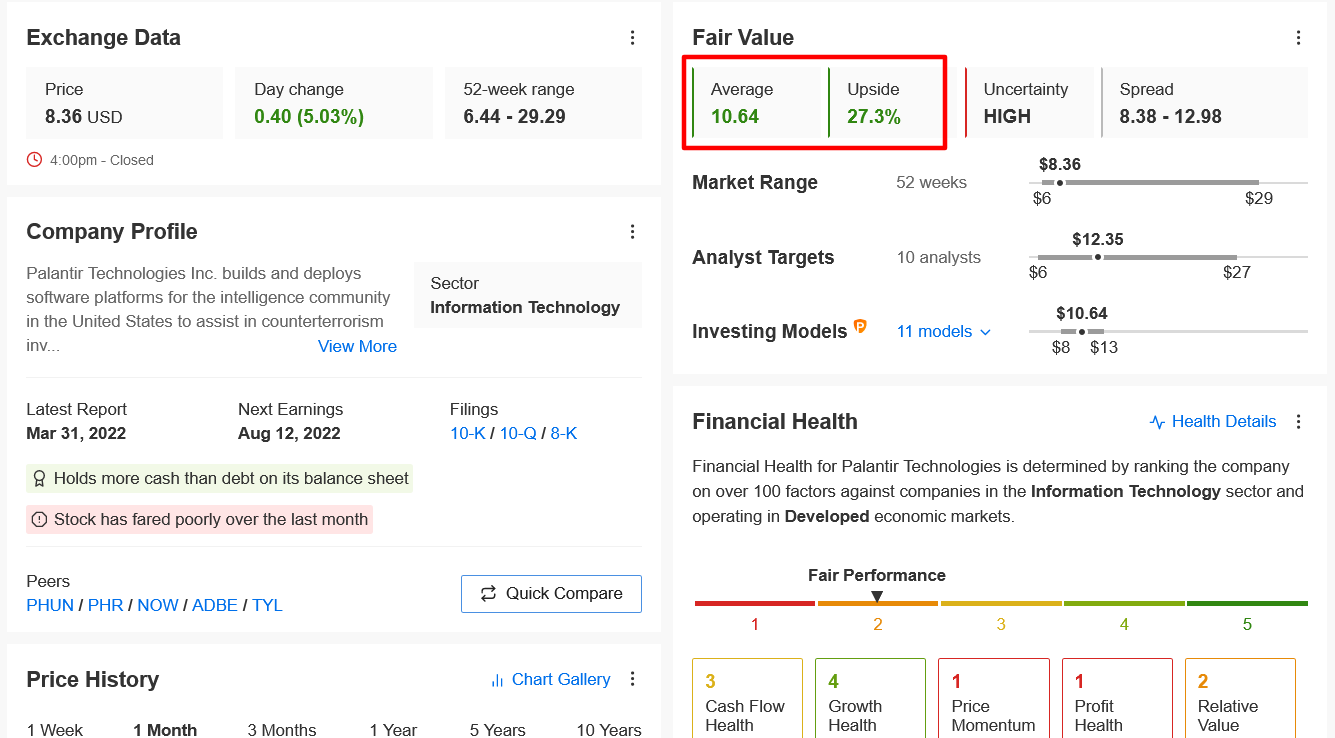

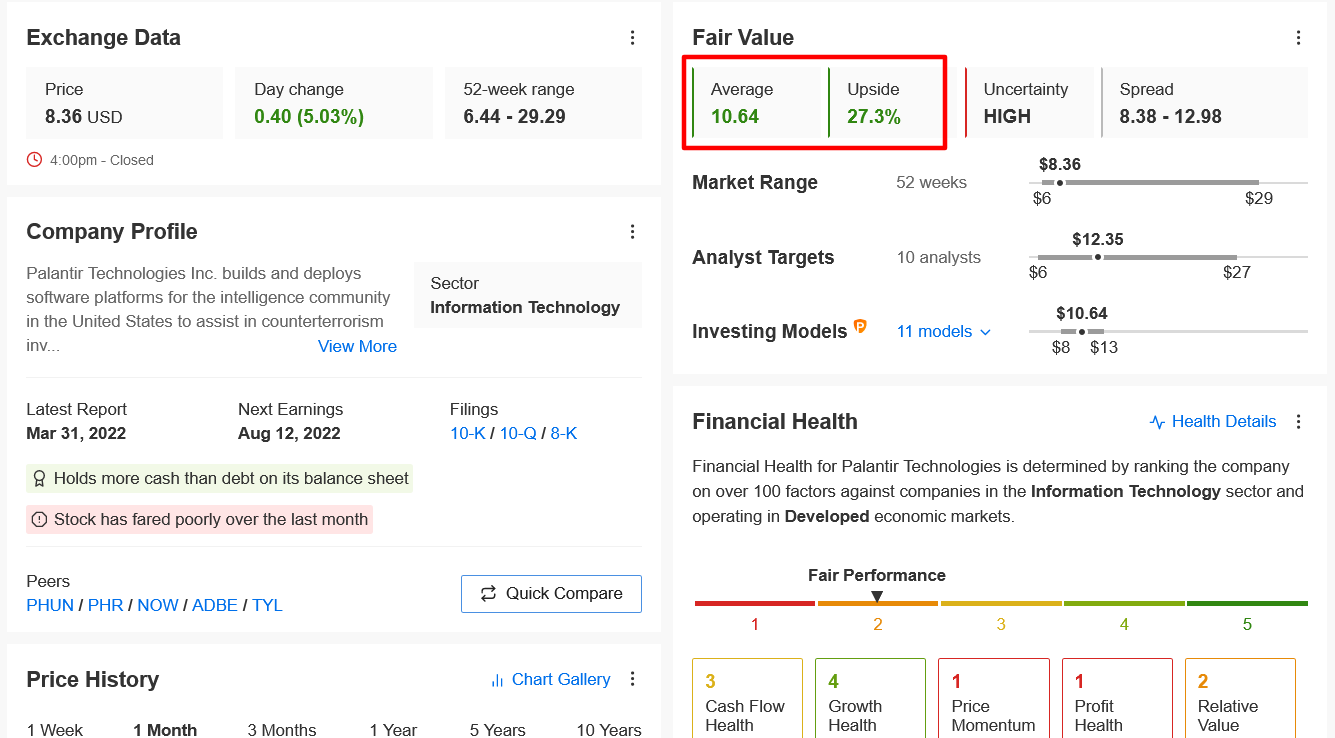

Аналогичным образом, модели инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/S, а также терминальную стоимость) оценивают справедливую стоимость PLTR в 10,64 доллара, отмечая наличие сопоставимого потенциала роста в размере 27,3%.

За первые пять месяцев 2022 года высокотехнологичный бенчмарк скинул почти 27%. Причиной стало бегство капитала из перекупленных быстрорастущих акций технологических компаний на фоне высокой инфляции и ужесточения денежно-кредитной политики Федеральной резервной системы.

Некогда процветающая индустрия «программного обеспечения как услуги» (SaaS) оказалась в числе главных жертв этой тенденции, о чем говорит отставание двух ведущих ETF сектора от NASDAQ.

С начала года First Trust Cloud Computing ETF (NASDAQ:SKYY) и Global X Cloud Computing (NASDAQ:CLOU) упали на 36,1% и 35,8% соответственно.

SKYY и CLOU – дневной таймфрейм

Но, хотя распродажа еще не окончена, мы считаем акции Palantir Technologies (NYSE:PLTR) заслуживающими внимания инвесторов.

Palantir Technologies

Динамика акций с начала года: -54,1%;

Размах падения с рекордного максимума: -81,4%.

Поставщик программного обеспечения и услуг для анализа данных, некогда ходивший в «любимчиках» рынка, стремительно потерял привлекательность в глазах инвесторов.

В результате акции Palantir с начала года обвалились на 54,1%, значительно отстав от рынка в целом на фоне падения интереса к технологическому сектору, вызванному перспективами дальнейшего повышения ставки ФРС.

В сентябре 2020 года Palantir вышла на открытый рынок путем прямого листинга, предложив акции по 10 долларов за штуку. Уже в январе 2021 года был зафиксирован рекордный максимум в 45 долларов, за которым, однако, последовал более чем 80-процентный обвал к текущим $8,3.

Поставщик ПО и услуг в области анализа данных для корпоративного сектора и государственных органов в настоящее время оценивается примерно в 17 миллиардов долларов.

PLTR – дневной таймфрейм

Финансовые показатели за I квартал 2022 года

Отчет Palantir за первый квартал от 9 мая оказался неоднозначным.

Скорректированная прибыль на акцию в размере $0,02 доллара не дотянула до прогнозируемых $0,03 и оказалась вдвое ниже показателя аналогичного периода прошло года. Однако выручка в годовом отношении возросла на 31% до 446,3 млн долларов, превысив ожидаемые 443,4 млн долларов.

Общая выручка от корпоративного сегмента выросла на 54% г/г до 204,5 млн долларов, превзойдя оценки в 193 млн. Еще более впечатляющим выглядит 136-процентный рост доходов от работы с корпоративными клиентами в США (который фиксируется уже пятый квартал подряд).

Между тем, доход от основного направления Palantir, связанного с предоставлением услуг федеральным агентствам (на который приходится более половины общей выручки), в годовом отношении вырос на 16% до 241,7 млн долларов, не дотянув до прогноза в 251 млн долларов.

Количество клиентов компании выросло на 86% г/г, отражая ее успехи в диверсификации клиентской базы.

Собственные прогнозы компании

Прогнозы руководства Palantir на текущий квартал не оправдали ожиданий аналитиков. Программа планирует нарастить продажи в годовом отношении на 25% и заработать 470 миллионов долларов, что ниже оценки аналитиков в 483,7 миллиона долларов.

При этом Palantir ожидает ускорения роста во втором полугодии благодаря запланированным к подписанию контрактам. Операционная рентабельность за весь 2022 год должна составить 27%.

Компания также намерена демонстрировать анонсированный рост выручки на 30% и более до 2025 года.

Поставщик программного обеспечения все еще видит:

«…широкий спектр потенциальных возможностей, в том числе обусловленных нашей ролью в реагировании на происходящие геополитические события».

Подведем итог

На наш взгляд, существенная просадка акций Palantir (которые сейчас торгуются с форвардными коэффициентами P/E и P/S в 42 и 8 соответственно) представляет собой привлекательную инвестиционную возможность, учитывая многообещающий долгосрочный прогноз спроса на программные инструменты компании для дата-майнинга.

Усредненный 12-месячный целевой уровень опрошенных Investing.com аналитиков в $10,80 предполагает наличие потенциала роста PLTR примерно на 29%.

Аналогичным образом, модели инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/S, а также терминальную стоимость) оценивают справедливую стоимость PLTR в 10,64 доллара, отмечая наличие сопоставимого потенциала роста в размере 27,3%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба