7 июня 2022 T-Investments | Fleetcor Technologies

Мы рассказывали об этом американском операторе топливных карт в нашей долларовой стратегии, рекомендуя его акции к покупке. С того момента Fleetcor Technologies (NYSE: FLT) успел выпустить отчет за первый квартал 2022 года. Давайте посмотрим на показатели и сделаем апдейт.

Результаты первого квартала

Выручка выросла на 30% год к году (до $789,2 млн), а скорректированная прибыль на акцию — на 29% (до $3,65). Эти результаты выше ожиданий аналитиков.

Драйверами такого роста были органические и неорганические факторы. Среди органических можно выделить:

увеличение числа новых заказов на 39%;

высокий процент удержания клиентов (около 93%).

Самый крупный бизнес-сегмент — реализация топливных карт. Он занял около 40% в общей выручке и показал рост на 14% год к году (до $299 млн). Второй по значимости сегмент — корпоративные платежи. Он прибавил 19% (до $186 млн).

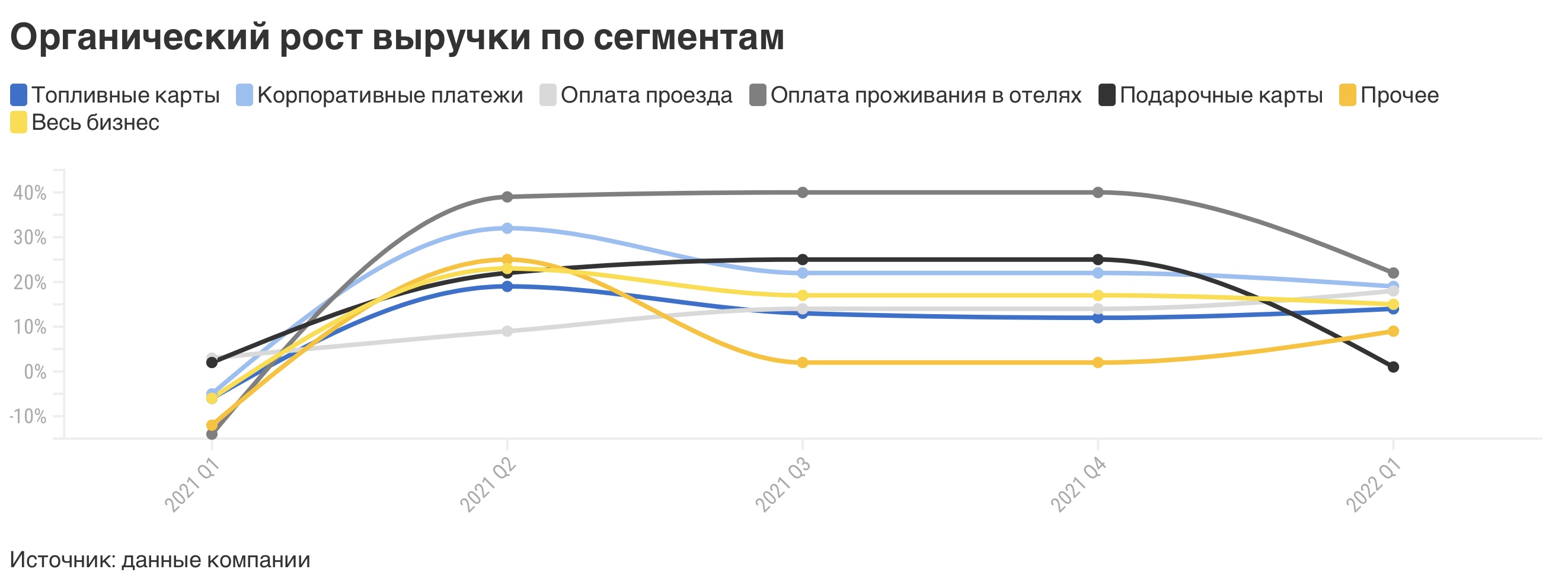

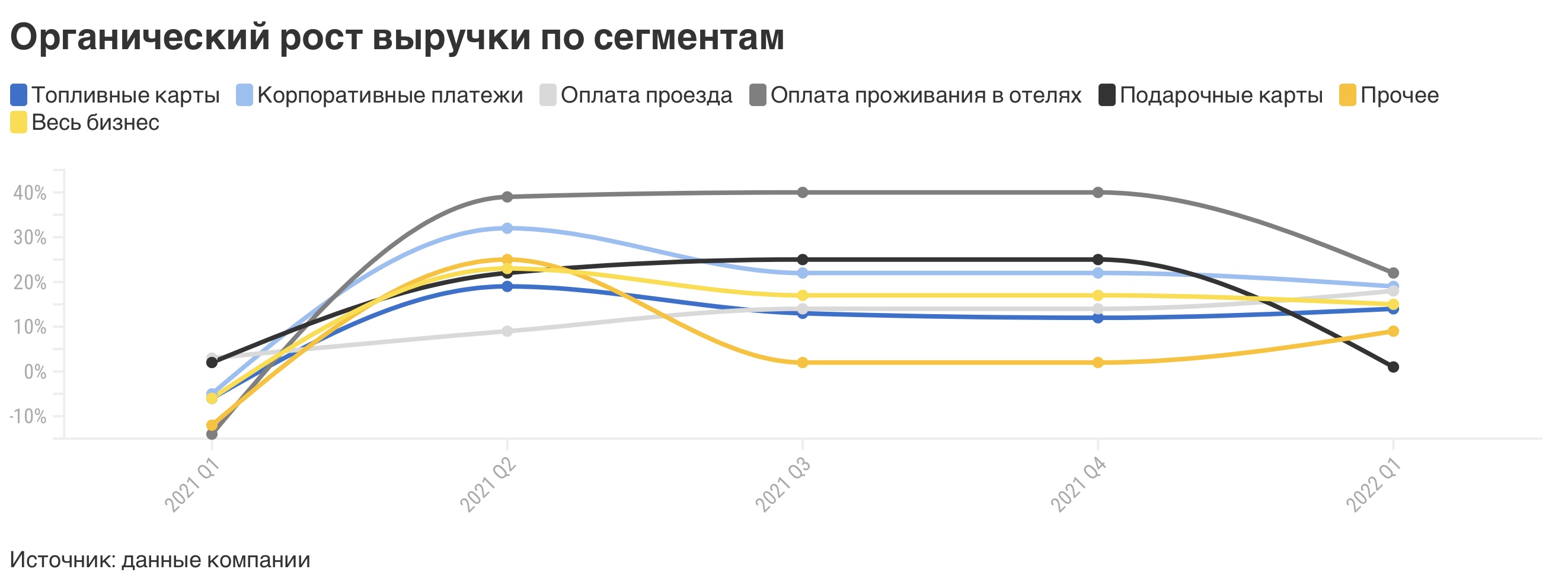

В целом органический рост бизнеса составил 15%, и каждое из четырех основных направлений показало двузначный органический рост.

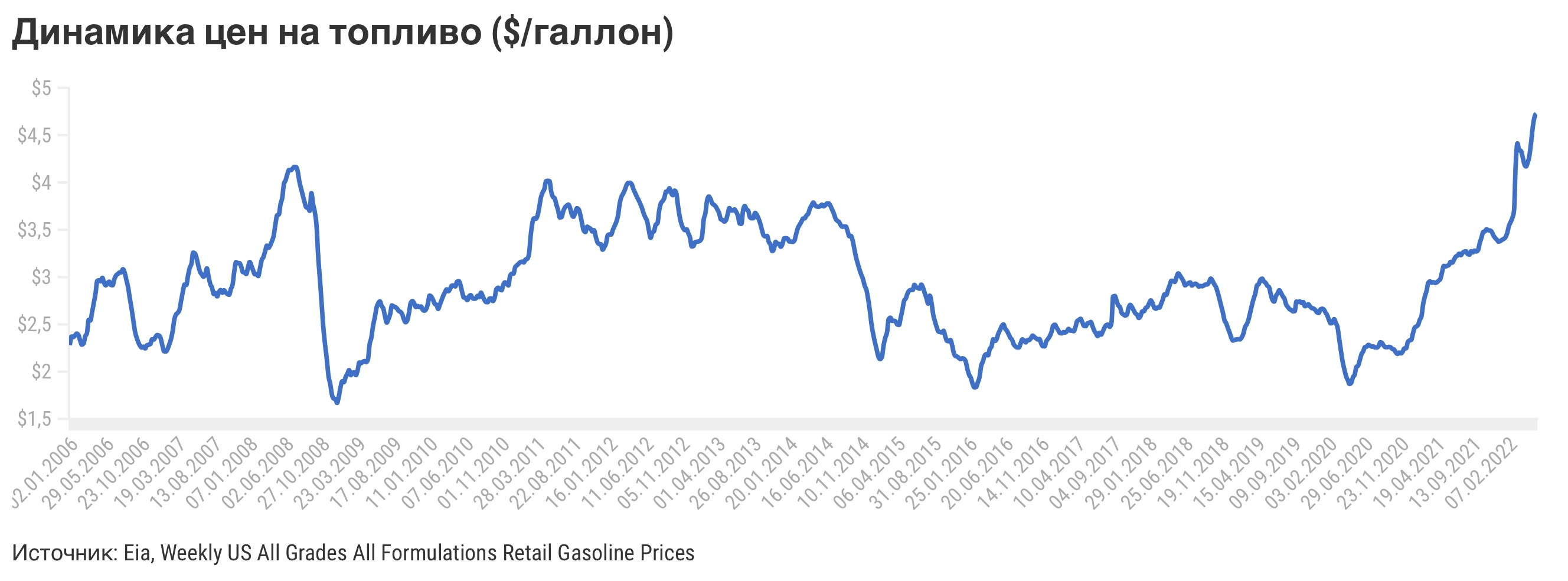

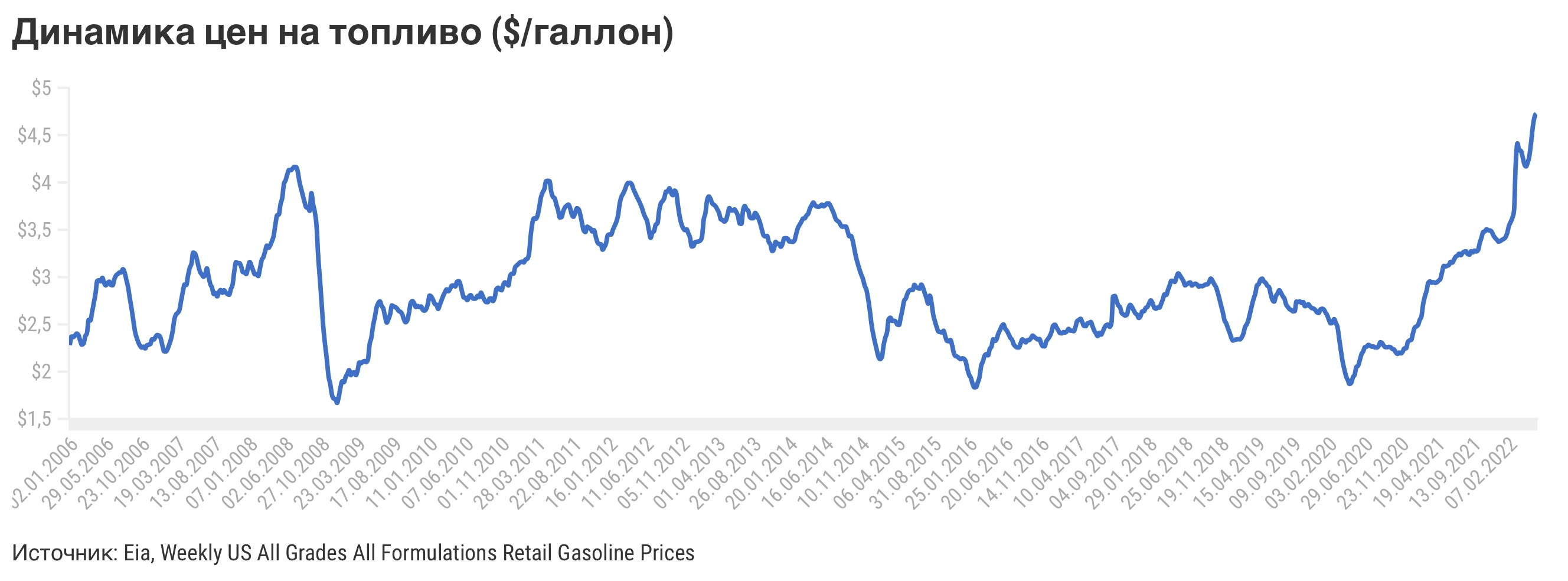

К неорганическим факторам можно отнести рост за счет приобретений (вклад в рост выручки на уровне 10%) и благоприятные макроэкономические условия, например более высокие цены на топливо. Так, средняя цена галлона топлива в первом квартале составила $3,88. Это на 14% выше прогнозов самой компании, которые она давала на основе январских уровней.

Уровень долговой нагрузки увеличился, но совсем незначительно (с 2,7х до 2,72х). Размер общего долга стабильно остается на уровне $4,9 млрд. При этом объем ликвидных средств, доступных компании, составляет $2,3 млрд. Часть этих средств она использует для байбэка. В первом квартале она выкупила 1,8 млн акций с рынка на сумму $423 млн.

Прогнозы на второй квартал

Выручка составит $805—825 млн, а скорректированная чистая прибыль на акцию — $3,8—3,9. В таком случае оба показателя могут вырасти примерно на 22% год к году.

Прогнозы на весь 2022 год

Успешный первый квартал воодушевил менеджмент, и он повысил прогноз на весь год.

Выручка будет в диапазоне $3 335—3 385 млн, что предполагает рост в среднем на 19% год к году. Предыдущий прогноз менеджмента предполагал рост в среднем на 14%, а консенсус-прогноз Уолл-стрит — на 15%.

Скорректированная чистая прибыль на акцию может составить $15,45—15,75. Это в среднем плюс 18% год к году. Предыдущий прогноз менеджмента предполагал рост в среднем на 15%.

Маржу по EBITDA по-прежнему ожидают на уровне 52%.

Отметим, что компания не ждет сохранения цен на топливо на текущих повышенных уровнях. Во втором квартале она ожидает среднего уровня цен в $4,25 за галлон, а в последующих двух кварталах — снижения до $3,85 и $3,65 соответственно. Эта форвардная кривая лежит в основе прогнозов менеджмента.

А еще руководство по-прежнему включает доходы от топливного бизнеса в России. Он занимает несущественную долю в бизнесе Fleetcor — около 3% выручки. В 2022 году его вклад в выручку может составить $67 млн, а в скорректированную прибыль на акцию — $0,63.

Ну и что?

Fleetcor Technologies помогает предприятиям контролировать корпоративные расходы и удобно совершать платежи с помощью бизнес-карт. Ключевой продукт — топливные карты, поэтому компания выигрывает от высоких цен на энергоносители в этом году. Это видно по ее отчету за первый квартал и прогнозам на год.

Акции компании, несмотря на падение американского рынка, проявляют устойчивость. С начала года они прибавили 6%, а с момента нашей рекомендации в мае инвесторы могли заработать уже 8%. Мы верим, что могут еще.

Мы подтверждаем нашу идею на покупку акций Fleetcor Technologies. Целевая цена на горизонте 12 месяцев — $298 за акцию. Потенциал роста с текущих уровней — около 20%.

Результаты первого квартала

Выручка выросла на 30% год к году (до $789,2 млн), а скорректированная прибыль на акцию — на 29% (до $3,65). Эти результаты выше ожиданий аналитиков.

Драйверами такого роста были органические и неорганические факторы. Среди органических можно выделить:

увеличение числа новых заказов на 39%;

высокий процент удержания клиентов (около 93%).

Самый крупный бизнес-сегмент — реализация топливных карт. Он занял около 40% в общей выручке и показал рост на 14% год к году (до $299 млн). Второй по значимости сегмент — корпоративные платежи. Он прибавил 19% (до $186 млн).

В целом органический рост бизнеса составил 15%, и каждое из четырех основных направлений показало двузначный органический рост.

К неорганическим факторам можно отнести рост за счет приобретений (вклад в рост выручки на уровне 10%) и благоприятные макроэкономические условия, например более высокие цены на топливо. Так, средняя цена галлона топлива в первом квартале составила $3,88. Это на 14% выше прогнозов самой компании, которые она давала на основе январских уровней.

Уровень долговой нагрузки увеличился, но совсем незначительно (с 2,7х до 2,72х). Размер общего долга стабильно остается на уровне $4,9 млрд. При этом объем ликвидных средств, доступных компании, составляет $2,3 млрд. Часть этих средств она использует для байбэка. В первом квартале она выкупила 1,8 млн акций с рынка на сумму $423 млн.

Прогнозы на второй квартал

Выручка составит $805—825 млн, а скорректированная чистая прибыль на акцию — $3,8—3,9. В таком случае оба показателя могут вырасти примерно на 22% год к году.

Прогнозы на весь 2022 год

Успешный первый квартал воодушевил менеджмент, и он повысил прогноз на весь год.

Выручка будет в диапазоне $3 335—3 385 млн, что предполагает рост в среднем на 19% год к году. Предыдущий прогноз менеджмента предполагал рост в среднем на 14%, а консенсус-прогноз Уолл-стрит — на 15%.

Скорректированная чистая прибыль на акцию может составить $15,45—15,75. Это в среднем плюс 18% год к году. Предыдущий прогноз менеджмента предполагал рост в среднем на 15%.

Маржу по EBITDA по-прежнему ожидают на уровне 52%.

Отметим, что компания не ждет сохранения цен на топливо на текущих повышенных уровнях. Во втором квартале она ожидает среднего уровня цен в $4,25 за галлон, а в последующих двух кварталах — снижения до $3,85 и $3,65 соответственно. Эта форвардная кривая лежит в основе прогнозов менеджмента.

А еще руководство по-прежнему включает доходы от топливного бизнеса в России. Он занимает несущественную долю в бизнесе Fleetcor — около 3% выручки. В 2022 году его вклад в выручку может составить $67 млн, а в скорректированную прибыль на акцию — $0,63.

Ну и что?

Fleetcor Technologies помогает предприятиям контролировать корпоративные расходы и удобно совершать платежи с помощью бизнес-карт. Ключевой продукт — топливные карты, поэтому компания выигрывает от высоких цен на энергоносители в этом году. Это видно по ее отчету за первый квартал и прогнозам на год.

Акции компании, несмотря на падение американского рынка, проявляют устойчивость. С начала года они прибавили 6%, а с момента нашей рекомендации в мае инвесторы могли заработать уже 8%. Мы верим, что могут еще.

Мы подтверждаем нашу идею на покупку акций Fleetcor Technologies. Целевая цена на горизонте 12 месяцев — $298 за акцию. Потенциал роста с текущих уровней — около 20%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба