Повышенная волатильность фондового рынка США не остановила волну выходящих на него биржевых фондов. Согласно данным Bloomberg, в этом году число новых ETF может превзойти рекордный максимум прошлого года.

Одним из популярных направлений стали тематические фонды, которые делают акцент на отдельных отраслях или сегментах рынка. Недавний опрос, проведенный Brown Brothers Harriman, показал, что:

«84% держателей бумаг ETF планируют нарастить вложенный в них капитал, что на 12% превышает значение 2021 года», а «38% респондентов планируют вложить 11-20% своего портфеля в тематические ETF в течение следующих пяти лет».

Сегодняшняя статья посвящена двум новым тематическим фондам, которые помогут диверсифицировать инвестиционные портфели. Однако мы должны напомнить читателям, что подобные ETF не могут похвастаться длительной торговой историей и зачастую управляют небольшими объемами средств. Обязательно проводите дополнительные исследования потенциальных активов.

1. Global X Green Building ETF

Стоимость: $23,06;

Годовой диапазон торгов: $22,62-25,38;

Издержки инвестирования: 0,45%.

Создание устойчивой урбанизированной среды занимает важное место в повестке правительств и корпораций. Всемирный совет по экологическому строительству (WorldGBC) заявляет, что:

«Практики зеленого строительства охватывают проектирование, планирование, строительство, эксплуатацию зданий, а также их утилизацию или обновление по окончании срока службы».

Согласно прогнозам, к 2030 году объем мирового рынка экологически чистых строительных материалов может достичь 635 миллиардов долларов, что предполагает рост показателя более чем на 10% в год.

Первым фондом нашего небольшого списка стал Global X Green Building ETF (NASDAQ:GRNR), который инвестирует в предприятия, генерирующие не менее половины выручки от развития зеленого строительства, управления материальными потоками, предоставления соответствующих технологий или услуг. Как правило, продукты и услуги таких компаний помогают повысить энергоэффективность зданий и снизить выбросы углекислого газа. Фонд дебютировал в апреле 2022 года и с тех пор привлек 2,4 миллиона долларов.

В 10 из 74 активов GRNR сосредоточено более трети средств фонда. Более 80% компонентов ETF относятся к сектору недвижимости (80%); следом идут промышленные предприятия (13,9%) и компании потребительского сектора (4,6%).

Доли компаний Японии и США составляют 24% и 20% соответственно; фонд также инвестирует в предприятия Франции (11,7%), Сингапура (8%), Гонконга (7,3%), Великобритании (7,3%) и Финляндии (4,5%).

Список вложений возглавляют China Overseas Land Investment (OTC:CAOVY); финский производитель лифтов и эскалаторов Kone Oyj (HE:KNEBV); французский производитель электрических компонентов Legrand (EPA:LEGD); Carrier Global (NYSE:CARR), которая поставляет системы отопления, вентиляции и кондиционирования воздуха (HVAC), а также технические средства обеспечения безопасности; и сингапурский инвестиционный фонд недвижимости Capitaland Investment (SGX:CAPN).

В настоящее время GRNR торгуется в районе $23, что более чем на 9% ниже внутридневного максимума от 19 апреля в $25,38. Долгосрочные инвесторы, желающие приобщиться к экосистеме «зеленого» строительства, могут обратить внимание на фонд.

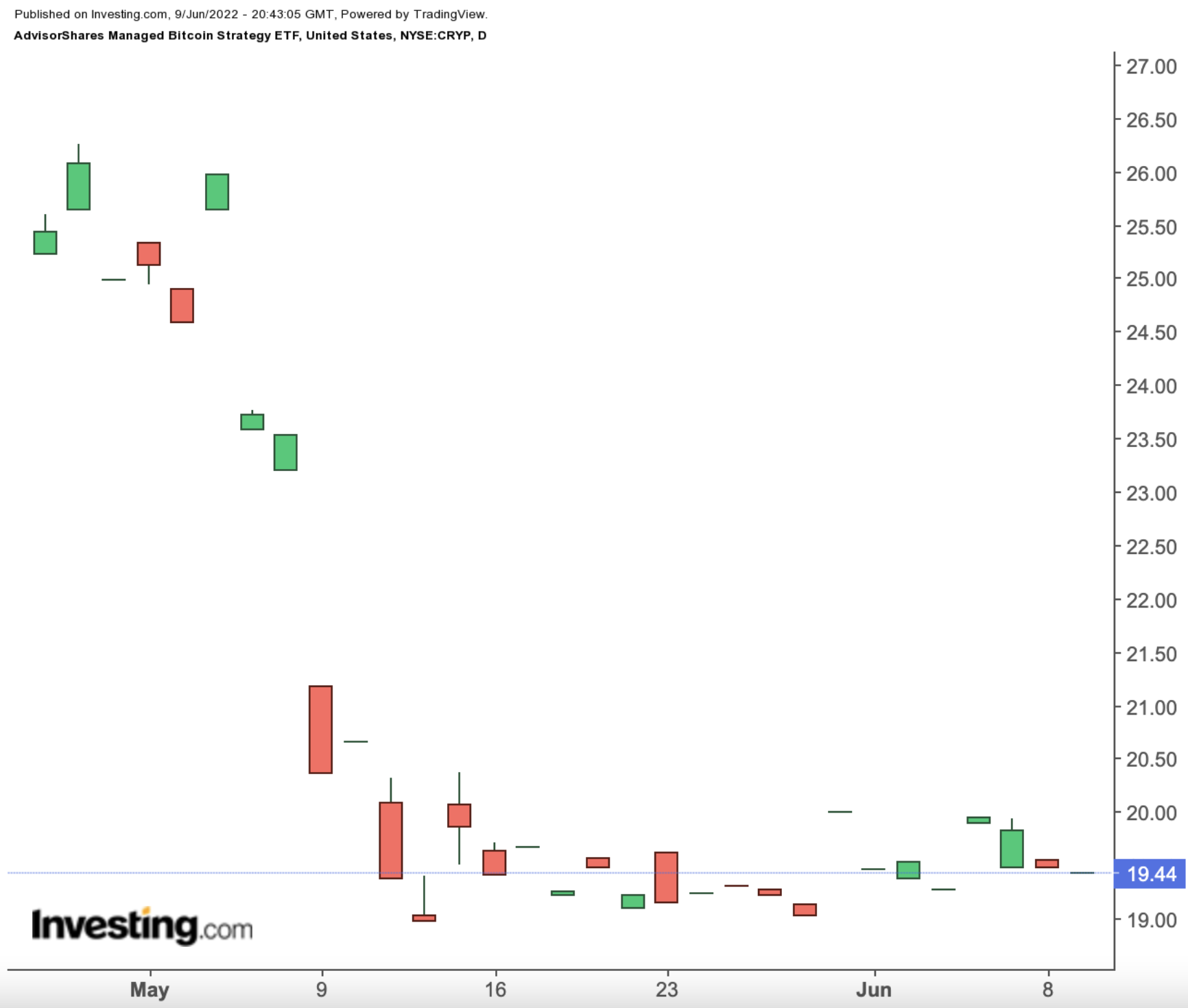

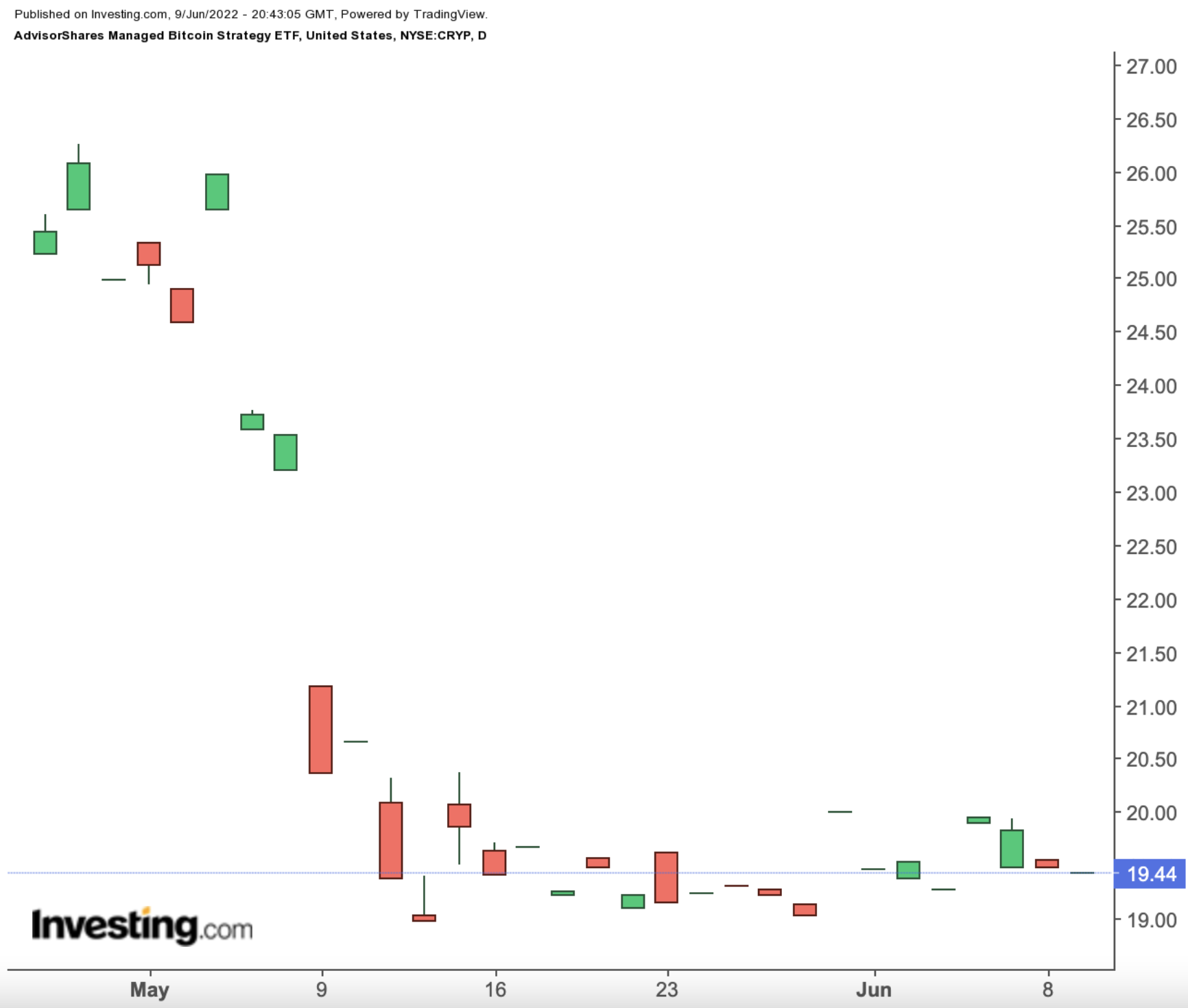

2. AdvisorShares Managed Bitcoin Strategy ETF

Стоимость: $19,44;

Годовой диапазон торгов: $18,98-26,26;

Издержки инвестирования: 1,61%.

Пока что 2022 год был далеко не самым удачным для криптовалют. Биткоин и эфир, например, с начала января потеряли около 35% и 51% своей стоимости соответственно.

Тем не менее, даже в условиях текущей неопределенности интерес к «крипте» не угас. Почти половина из 600 опрошенных консультантов по финансовым вопросам заинтересованы в акциях компаний, связанных с сегментом цифровых активов (таких как Coinbase Global (NASDAQ:COIN)). При этом почти 45% респондентов хотят инвестировать в криптовалюты напрямую.

AdvisorShares Managed Bitcoin Strategy ETF (NYSE:CRYP) инвестирует в торгующиеся на рынке США биржевые фонды, которые управляют портфелями фьючерсов на биткоин, краткосрочными бумагами с фиксированным доходом и наличными средствами. Менеджеры фонда координируют структуру портфеля и сроки погашения бумаг на его балансе.

В настоящее время портфель CRYP состоит из трех основных компонентов: ProShares Bitcoin Strategy ETF (NYSE:BITO); Valkyrie Bitcoin Strategy ETF (NASDAQ:BTF); и BlackRock Liquidity Funds Treasury Trust Fund Institutional Shares (NASDAQ:TTTXX).

Листинг этого активно управляемого фонда состоялся в конце апреля, а объем его чистых средств не превышает 1 млн долларов. CRYP может понравиться читателям, которые хотят «разбавить» свои долгосрочные портфели небольшой долей биткоинов. Однако обращаем внимание на относительно высокую комиссию фонда.

Одним из популярных направлений стали тематические фонды, которые делают акцент на отдельных отраслях или сегментах рынка. Недавний опрос, проведенный Brown Brothers Harriman, показал, что:

«84% держателей бумаг ETF планируют нарастить вложенный в них капитал, что на 12% превышает значение 2021 года», а «38% респондентов планируют вложить 11-20% своего портфеля в тематические ETF в течение следующих пяти лет».

Сегодняшняя статья посвящена двум новым тематическим фондам, которые помогут диверсифицировать инвестиционные портфели. Однако мы должны напомнить читателям, что подобные ETF не могут похвастаться длительной торговой историей и зачастую управляют небольшими объемами средств. Обязательно проводите дополнительные исследования потенциальных активов.

1. Global X Green Building ETF

Стоимость: $23,06;

Годовой диапазон торгов: $22,62-25,38;

Издержки инвестирования: 0,45%.

Создание устойчивой урбанизированной среды занимает важное место в повестке правительств и корпораций. Всемирный совет по экологическому строительству (WorldGBC) заявляет, что:

«Практики зеленого строительства охватывают проектирование, планирование, строительство, эксплуатацию зданий, а также их утилизацию или обновление по окончании срока службы».

Согласно прогнозам, к 2030 году объем мирового рынка экологически чистых строительных материалов может достичь 635 миллиардов долларов, что предполагает рост показателя более чем на 10% в год.

Первым фондом нашего небольшого списка стал Global X Green Building ETF (NASDAQ:GRNR), который инвестирует в предприятия, генерирующие не менее половины выручки от развития зеленого строительства, управления материальными потоками, предоставления соответствующих технологий или услуг. Как правило, продукты и услуги таких компаний помогают повысить энергоэффективность зданий и снизить выбросы углекислого газа. Фонд дебютировал в апреле 2022 года и с тех пор привлек 2,4 миллиона долларов.

В 10 из 74 активов GRNR сосредоточено более трети средств фонда. Более 80% компонентов ETF относятся к сектору недвижимости (80%); следом идут промышленные предприятия (13,9%) и компании потребительского сектора (4,6%).

Доли компаний Японии и США составляют 24% и 20% соответственно; фонд также инвестирует в предприятия Франции (11,7%), Сингапура (8%), Гонконга (7,3%), Великобритании (7,3%) и Финляндии (4,5%).

Список вложений возглавляют China Overseas Land Investment (OTC:CAOVY); финский производитель лифтов и эскалаторов Kone Oyj (HE:KNEBV); французский производитель электрических компонентов Legrand (EPA:LEGD); Carrier Global (NYSE:CARR), которая поставляет системы отопления, вентиляции и кондиционирования воздуха (HVAC), а также технические средства обеспечения безопасности; и сингапурский инвестиционный фонд недвижимости Capitaland Investment (SGX:CAPN).

В настоящее время GRNR торгуется в районе $23, что более чем на 9% ниже внутридневного максимума от 19 апреля в $25,38. Долгосрочные инвесторы, желающие приобщиться к экосистеме «зеленого» строительства, могут обратить внимание на фонд.

2. AdvisorShares Managed Bitcoin Strategy ETF

Стоимость: $19,44;

Годовой диапазон торгов: $18,98-26,26;

Издержки инвестирования: 1,61%.

Пока что 2022 год был далеко не самым удачным для криптовалют. Биткоин и эфир, например, с начала января потеряли около 35% и 51% своей стоимости соответственно.

Тем не менее, даже в условиях текущей неопределенности интерес к «крипте» не угас. Почти половина из 600 опрошенных консультантов по финансовым вопросам заинтересованы в акциях компаний, связанных с сегментом цифровых активов (таких как Coinbase Global (NASDAQ:COIN)). При этом почти 45% респондентов хотят инвестировать в криптовалюты напрямую.

AdvisorShares Managed Bitcoin Strategy ETF (NYSE:CRYP) инвестирует в торгующиеся на рынке США биржевые фонды, которые управляют портфелями фьючерсов на биткоин, краткосрочными бумагами с фиксированным доходом и наличными средствами. Менеджеры фонда координируют структуру портфеля и сроки погашения бумаг на его балансе.

В настоящее время портфель CRYP состоит из трех основных компонентов: ProShares Bitcoin Strategy ETF (NYSE:BITO); Valkyrie Bitcoin Strategy ETF (NASDAQ:BTF); и BlackRock Liquidity Funds Treasury Trust Fund Institutional Shares (NASDAQ:TTTXX).

Листинг этого активно управляемого фонда состоялся в конце апреля, а объем его чистых средств не превышает 1 млн долларов. CRYP может понравиться читателям, которые хотят «разбавить» свои долгосрочные портфели небольшой долей биткоинов. Однако обращаем внимание на относительно высокую комиссию фонда.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба