21 июня 2022 Zero Hedge

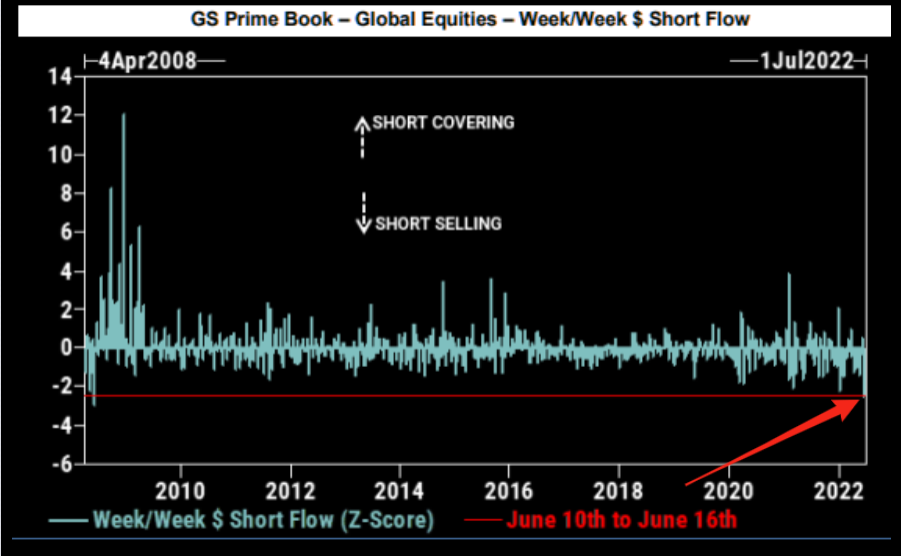

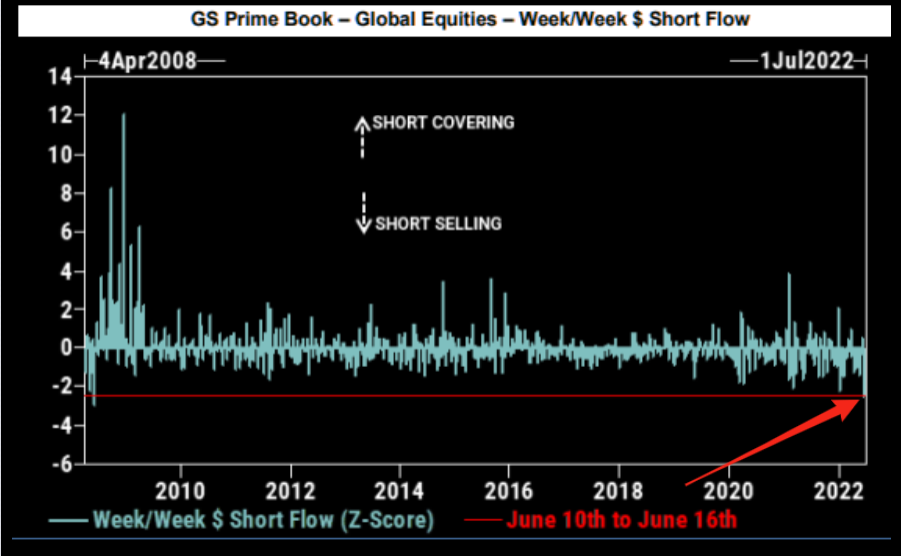

В последнее время мы наблюдаем экстремальные короткие продажи. Как мы отмечали в пятницу, предполагаемый медведь сильнее, чем фактический медведь. Фьючерсы NASDAQ в основном закрылись на тех же уровнях, на которых мы торговали на минимумах понедельника, после того как они двигались как вверх, так и вниз. Представьте себе боль шортистов, если он решит отскочить отсюда ...

_411.png)

Текущая распродажа на медвежьем рынке была более серьезной, чем в среднем

_400.png)

Skew продолжает выравниваться и сейчас находится на самом низком уровне за очень долгое время. Также обратите внимание на падение открытого интереса по пут/колл. Как точно отмечает Barclays: «…несмотря на некоторые крупные ежедневные движения, эта распродажа была скорее медленным крушением поезда, чем второстепенным событием, подобным 2008 или 2020 году. Фактически, даже когда рынок достигал новых минимумов в течение года, не было никаких признаков панической покупки хеджей». Сумел ли институциональный инвестор захеджировать этот ход, монетизировался, но теперь «плавает голышом»?

_394.png)

Дорогая нефть – встречный ветер для экономической активности

_390.png)

Проблемы с ликвидностью остаются открытой раной для CL, открытый интерес достиг новых минимумов, последний отчет CFTC (6/14), показывающий отсутствие чистых длинных позиций по крупным спецификациям, отказ спредеров, который стал катализатором роста выше 120 долларов за баррель, и коммерческие короткие позиции, вынужденные закрыться, покрытие на недавней силе, имейте в виду, что отчет CFTC не охватывает фиаско в пятницу -$10/баррель, нефть остается, по сути, игрой ликвидности и интервенций, побитый рекорд, торговля против потоков перед движением из-за интервенций сопряжена с чрезмерным риском, технически CL прочно вернулся в торговый диапазон $93-$116/барр.

_383.png)

Последний опрос, проведенный Майком Уилсоном среди примерно 2 тыс. потребителей в США, который был проведен с 11 по 13 июня, показал, что опасения по поводу инфляции продолжают расти во всех группах доходов: 67% (рекордный максимум) против 64% всего две недели назад и 62% в апреле. 70% сказали, что они, вероятно, сократят расходы в течение следующих шести месяцев из-за инфляции (по сравнению с 63% две недели назад)… но, несмотря на то, что продукты и бензин являются расходами, по которым потребители замечают, что цены растут больше всего, оба они находятся в нижней части списка отката по тратам (см. ниже). Только 53% планируют путешествовать в течение следующих шести месяцев (по сравнению с 58% две недели назад и ~64% прошлым летом), при этом снижение в основном обусловлено теми, кто зарабатывает от 75 до 149 тысяч долларов, в то время как домохозяйства с доходом ≥ 150 тысяч долларов больше привержены планам поездок до сих пор.

_369.png)

От снижений до повышений ставок на картинке. Это было быстро...

_338.png)

Доля глобальных облигаций с отрицательной доходностью рухнула

_302.png)

Менее 10 дней назад (здесь) мы напомнили нашим читателям о «веб-соединении» ETH со ссылкой на Thanfield Capital: «…если Ethereum — это новая сеть, то некоторые могут понимать, что большинство интернет-акций торгуются на максимумах до COVID». С тех пор ETH ушёл с 1800 до 990… и сброс против FDN все еще не «закрыт». Вторая таблица уже должна быть знакома большинству читателей TME. Независимо от того, какими активами вы торгуете, ваша единственная задача — получать положительный P/L. Урок номер один во всей торговле — никогда не допускать больших просадок. Достаточно одной большой просадки, чтобы навсегда снизить ваш P/L.

_251.png)

_182.png)

Опять продавать на минимумах BTC? Это было бы слишком идеально...

_128.png)

_411.png)

Текущая распродажа на медвежьем рынке была более серьезной, чем в среднем

_400.png)

Skew продолжает выравниваться и сейчас находится на самом низком уровне за очень долгое время. Также обратите внимание на падение открытого интереса по пут/колл. Как точно отмечает Barclays: «…несмотря на некоторые крупные ежедневные движения, эта распродажа была скорее медленным крушением поезда, чем второстепенным событием, подобным 2008 или 2020 году. Фактически, даже когда рынок достигал новых минимумов в течение года, не было никаких признаков панической покупки хеджей». Сумел ли институциональный инвестор захеджировать этот ход, монетизировался, но теперь «плавает голышом»?

_394.png)

Дорогая нефть – встречный ветер для экономической активности

_390.png)

Проблемы с ликвидностью остаются открытой раной для CL, открытый интерес достиг новых минимумов, последний отчет CFTC (6/14), показывающий отсутствие чистых длинных позиций по крупным спецификациям, отказ спредеров, который стал катализатором роста выше 120 долларов за баррель, и коммерческие короткие позиции, вынужденные закрыться, покрытие на недавней силе, имейте в виду, что отчет CFTC не охватывает фиаско в пятницу -$10/баррель, нефть остается, по сути, игрой ликвидности и интервенций, побитый рекорд, торговля против потоков перед движением из-за интервенций сопряжена с чрезмерным риском, технически CL прочно вернулся в торговый диапазон $93-$116/барр.

_383.png)

Последний опрос, проведенный Майком Уилсоном среди примерно 2 тыс. потребителей в США, который был проведен с 11 по 13 июня, показал, что опасения по поводу инфляции продолжают расти во всех группах доходов: 67% (рекордный максимум) против 64% всего две недели назад и 62% в апреле. 70% сказали, что они, вероятно, сократят расходы в течение следующих шести месяцев из-за инфляции (по сравнению с 63% две недели назад)… но, несмотря на то, что продукты и бензин являются расходами, по которым потребители замечают, что цены растут больше всего, оба они находятся в нижней части списка отката по тратам (см. ниже). Только 53% планируют путешествовать в течение следующих шести месяцев (по сравнению с 58% две недели назад и ~64% прошлым летом), при этом снижение в основном обусловлено теми, кто зарабатывает от 75 до 149 тысяч долларов, в то время как домохозяйства с доходом ≥ 150 тысяч долларов больше привержены планам поездок до сих пор.

_369.png)

От снижений до повышений ставок на картинке. Это было быстро...

_338.png)

Доля глобальных облигаций с отрицательной доходностью рухнула

_302.png)

Менее 10 дней назад (здесь) мы напомнили нашим читателям о «веб-соединении» ETH со ссылкой на Thanfield Capital: «…если Ethereum — это новая сеть, то некоторые могут понимать, что большинство интернет-акций торгуются на максимумах до COVID». С тех пор ETH ушёл с 1800 до 990… и сброс против FDN все еще не «закрыт». Вторая таблица уже должна быть знакома большинству читателей TME. Независимо от того, какими активами вы торгуете, ваша единственная задача — получать положительный P/L. Урок номер один во всей торговле — никогда не допускать больших просадок. Достаточно одной большой просадки, чтобы навсегда снизить ваш P/L.

_251.png)

_182.png)

Опять продавать на минимумах BTC? Это было бы слишком идеально...

_128.png)

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба